互联网金融的逻辑推演:一个理论框架的构建

2015-06-07王海军

王海军,王 念

(中央财经大学 经济学院,北京 100081)

互联网金融的逻辑推演:一个理论框架的构建

王海军,王 念

(中央财经大学 经济学院,北京 100081)

互联网金融是金融活动借助互联网等现代技术工具进行创新实践,进而实现金融服务的普及和延伸。分析发现,交易回报的泛货币化、需求推动金融创新以及共生性的金融生态系统是互联网金融的重要特征。从本质上讲,互联网金融通过“渠道”或“平台”的创新优化,实现了多元化、深层次的资金供求匹配。金融抑制、金融生态群落沉淀、市场需求结构变化、互联网技术为供给提供的保障以及普惠金融政策的实施是中国互联网金融产生与发展的根本原因,在此基础上可从传统金融中介理论比较分析角度入手,构建互联金融动因理论、模式理论及风险理论为一体的完整理论逻辑框架。

互联网金融;普惠金融;金融共生性;信息共享

2013年被称为“互联网金融发展元年”,依托社交网络、移动支付、大数据分析、云计算等技术,互联网金融发展出多种创新模式,对传统金融机构造成了巨大的冲击。截至2014年12月底,中国互联网金融整体市场超过10万亿规模,其中第三方支付交易额达7.76万亿元,股权众筹募集资金10.31亿元,P2P业务突飞猛进,平台数达到2 028家,累计交易额突破6 800亿元,参与投资人数达到50万人。猛进的增长与活跃的创新离不开监管对创新的包容和支持。2015年7月4日,国务院下发《关于积极推进“互联网+”行动指导意见》,明确“互联网+普惠金融”为重点行动,并鼓励通过互联网金融创新(如股权众筹)完善融资服务。同月18日,中国人民银行等十部委联合发布《关于促进互联网金融健康发展的指导意见》,明确互联网金融监管基本框架。截至目前,人民银行、保监会均已就其分管的互联网金融子业态出台相关监管暂行办法和征求意见稿,足以看出监管部门对互联网金融行业健康发展的持续关注。

国内学术界高度重视互联网金融理论研究,当前主要成果集中在以下方面:一是互联网金融概念界定[1-2],二是互联网金融基本模式探讨[3],三是互联网金融对传统金融体系影响[4],四是互联网金融风险管理与行业监管[5-6]。上述研究已经囊括了互联网金融各方实践,并就实践进行分类归纳,对各子业态概括总结。然而当前的研究并未从理论高度进行简洁抽象和演绎归纳,进而形成经过逻辑论证和实践检验所得出的概念、本质、逻辑等在内完整的理论框架[7]。缺乏统一的认知基础和研究口径,导致各种研究结果大相近庭,无法形成有效的争论探讨,进而难以为市场行为和政策监管的指导意义。尤其是随着实践的发展,互联网金融行业积聚的风险已经开始暴露,市场中呈现的各种业态也越来越偏离互联网金融的本源,相关研究对此缺乏基本的研究标准并作出客观研判。为此,本文在对比互联网金融与传统金融、国内与国外发展差异前提下,第一部分对互联网金融的本质进行再次界定,揭示互联网金融的特征,第二部分深入分析互联网金融在中国兴起和发展的根源,第三部分尝试构建一套完整的互联网金融理论逻辑框架,为今后的学术研究及实践发展提供一个规范的参照体系。

一、互联网金融概念与本质的界定

(一)互联网金融概念界定

关于互联网金融概念,引用较多的定义是谢平等人(2012,2014)[1,6]提出的 “以互联网为代表的现代信息科技,特别是移动支付、社交网络、搜索引擎和云计算等,将对人类金融模式产生颠覆性影响。可能出现既不同于商业银行间接融资、也不同于资本市场直接融资的第三种金融融资模式,称为‘互联网直接融资市场’或‘互联网金融模式’”。但从互联网金融近两年的发展演进特征及趋势来看,本文认为互联网金融与前两种模式是交互融合而非相斥相异的关系,因为无论是P2P、第三方支付、众筹还是电商模式,与直接融资相比,仍存在“中介”环节,而与间接融资相比,又存在渠道或平台的“脱媒化”,也就是说互联网金融兼有直接融资与间接融资的双重特征。本文界定了互联网金融在概念理解上的两个维度:广义和狭义。广义的互联网金融是泛指借助互联网等新技术实现的资金融通,在这里互联网是工具、渠道、媒介,而互联金融的本质仍是金融,即实现资金的融通。从这个意义上讲,互联网金融即包括传统金融的互联网技术化(即传统金融机构利用互联网技术所进行的业务模式创新),也包括互联网的金融化(即非金融机构借助互联网技术进行金融活动)。而狭义的互联网金融仅指后者。基于广义理解,本文把互联网金融界定为一种“金融行为”或“金融模式”,它不是固化的“金融业态”概念,而是传统的金融体系的动态创新变革与延伸。

(二)互联网金融特征界定

互联网金融依托信息技术、移动互联网、大数据与云计算等现代技术,颠覆了传统金融的交易属性和范畴,具有以下三个显著特征:

1.投资收益的泛货币化

传统金融模式下,投资回报以货币化形式体现,包括现金、股权、债权、收益权等。在互联网金融模式下,投资的回报也可以表现为非货币的实物、权益、公益标形式。譬如2015年春节期间爆发的微信红包大战,商家通过无偿发放现金红包方式聚集了海量客户和百亿元资金的沉淀,而大部分民众主动发出红包的金额超过了抢到红包的金额,这意味着富裕阶层和年长者对年轻人上百亿元的转移支付,也反映了人们希望通过互联网金融平台享受互动交流和参与的乐趣。互联网金融所提供回报方式多元化已经超越了市场交易和经济利益的范畴[8]。

2.需求推动的金融创新

传统金融行业将金融服务视为一条价值链,最上端是金融机构,最下端是消费者。金融产品由金融机构设计生产,通过平台、通信、渠道、介质和场景等多个环节,最终抵达消费者。这种情况下的创新只能是来自于金融体制内部,或者是制度变化、或者是监管要求,特点是同质化、周期长[9]。而互联网金融业态创新来源于消费者日益彰显的个性化、细分化与非标准化需求。互联网金融企业根据消费者的消费习惯、风险偏好、信用情况、支付能力等来设计开发个性化金融产品和服务,消费者在价值链中参与度日渐提高,对价值链的影响也日渐增加,为传统金融业带来需求引致的创新。消费者选的范围更加广泛,市场竞争也呈现多元化、异质性的竞争,金融创新越来越体现为需求和供给联合或交错式推动的内生式创新发展模式。

3.共生性金融生态系统

金融共生性是异质性金融组织与其金融环境通过一定的交互行为实现的和谐与可持续发展[10]。而互联网金融建立了有别于传统金融企业商业模式的生态圈,在一个平台上整合产业企业主体和个人客户主体、海量信息、多渠道资金,构造了一个自我良性循环的开放空间和利益共同体。该共同体通过打通行业、地域、信息、资源的时空界限,打破了固化的金融体系利益格局、阶层格局和产业格局,缓解了传统金融制度约束下的创新不足,满足了大众理财、快捷支付、信用体系建设以及金融产品配置等巨大市场需求。在互联网金融生态系统中,所有参与主体彼此依存度较传统金融体系中的主体更高,并注重通过满足对方的需求来实现自身的价值,通过各种平台和创新载体将所有要素纳入和资源整合从而实现区域内金融生态平衡。

(三)互联网金融的本质界定

支付、投融资和风险匹配是金融三个本质功能,传统金融体系和互联网金融从本质上都行使这三个本质功能,区别在于互联网金融实现金融功能的方式、服务的对象不同于传统金融机构。

图1 传统金融模式

图2 传统金融模式与互联网金融模式共生

1.中国传统金融模式

在传统金融模式下,银行等传统金融机构基本垄断资金和信息。中国特殊的金融体制和社会征信体系的不完善,造成了银行等金融机构“嫌贫爱富”的特点。传统金融机构的风险偏好、盈利模式与风控措施基本上是围绕大型企业与精英阶层“量身定做”,因此这样的金融模式实现的是“金字塔”顶端少数大客户资金需求与精英阶层资金供给方的匹配(见图1图形两边上端),而大部分中小微企业的资金需求与普通民众保值增值的需求长期排斥于传统金融市场之外,金融市场存在结构与功能的双重“缺陷”。

2.中国互联网金融模式

互联网金融为金融系统带来了更多“平台”和“渠道”,撼动了传统金融机构垄断地位。互联网金融满足了被传统金融体系排除在外的中小微企业与普通民众的金融需求,同时分流了部分传统金融体系内的高净值客户。在互联网金融模式下,资金供求双方可以直接建立联系(图2互联网金融方框中的虚线部分)。从互联网金融的概念上不难看出,互联网金融仍没有脱离金融的范畴,其本质仍是资金的融通。只不过与传统金融模式相比,互联网金融实现的是“渠道”或“平台”的创新和优化,回归了金融的基本功能,并丰富了产品和服务,提高了资金支付的效率,实现了多元化、深层次的资金供求匹配。

二、互联网金融发展的缘起

互联网金融源于发达国家,兴盛于中国。中国的互联网金融自2013年以来就取得了巨大的发展,这与国外互联网金融市场的不温不火形成鲜明对比。究其原因,主要在于如下五个方面:

1.互联网金融发展的内生动力是金融抑制下的市场需求

麦金农(McKinnon,1973)[11]指出发展中国家存在对金融的过度管制,政府人为的干预和操作汇率、利率以及信贷配给,最终造成经济停滞与金融体系失效,即金融抑制。金融抑制下,生产型企业和高风险项目很难获得银行贷款或信贷配给,只能通过非正式或场外市场获得资金,这样就促成了非正式信贷市场的形成。对于利率和汇率的管制增加了持有货币的需求,从而造成了市场中资金的紧张和投资意愿的最终下降[12]。陈斌开和林毅夫(2012)[13]研究认为,在1993—1999年,中国的存款真实持续被压低,部分时间为负数。由于金融压抑的存在,利率成为了财富再分配的工具,低廉的资本价格被用于补贴富人和国有企业,小微企业和普通居民长期无法享受到完善的金融服务。因此,官方利率水平与真实利率水平之间形成套利空间,互联网金融的出现,摆脱了当前金融市场格局下资本在时间与空间的限制,极大降低了贷款及投资门槛,间接推动利率市场化,实现了利率套利。

2.互联网金融赖以生存的基础环境是金融生态群落的沉淀

互联网金融的产生有着独特的金融生态环境,相对于传统金融而言,互联网金融植根于特定的、多元化、差异化的社会群体之内,形成了一个多方共生互利的金融生态圈。首先是社交网路的兴起。腾讯QQ、微信、微博等社交网络的兴起,改变了人们的交流方式和信息传递方式,小众化、圈子化、个性化的信息群体大量形成,而且具备很强的用户黏性、扩散性和影响力。社交网络成为人们获取信息、展现自我、营销推广的窗口,更成为价值传递、商业模式塑造的重要载体。而互联网金融借助社交网络可以实现信息的迅速扩散和共享具有天然优势。网络效应的巨大威力使得那些已经积聚了海量客户的互联网商业平台可以轻松地植入金融服务功能,迅速扩张其金融版图。其次是电子商务圈的迅猛发展。据商务部统计,2014年中国电商交易额测算将达13万亿元, 2014年网络零售达到2.8万亿元,网购交易额占社会消费品零售总额的比重约8%。电商平台企业一方面使得电商积累了大量的客户数据,形成了具有黏性的网络社区;另一方面在电子商务的支付过程中,金融业务逐步渗透其中,尤其随着支付宝、余额宝等支付工具的使用,大量闲置资金沉淀在网络中,为电商进入互联网金融奠定了基础。最后是个性化消费需求的形成。中国居民从传统的基本生活消费,逐步向发展型和享受型消费过渡。2014年年底召开的中央经济工作会议指出,从消费需求看,过去中国消费具有明显的模仿型排浪式特征,现在模仿型排浪式消费阶段基本结束,个性化、多样化消费渐成主流。而移动产业及电商产业的发展及源于这种消费需求的改变,同时也成为满足和迎合这种消费需求的最佳途径之一。

3.互联网金融兴起的微观基础是市场需求结构的变化

从需求驱动因素看,传统金融市场上,运营成本、融资费用、信息不对称风险、服务低效等众多成本的存在使得市场主体对金融模式创新的渴求强烈。互联网和电商行业近年的发展培养了客户的自主选择意识和客户体验要求,变化的消费者行为决定了排浪式金融产品和服务的提供被多元、细分、个性化所取代,实体经济产生的这些新的金融需求成为互联网金融产生的强大内在推动力。互联网金融天生的互联网基因使得其在于传统金机构的竞争中,能够更快把握客户需求,进行产品、流程、服务体验的创新,最大化适应市场需求结构的变化。

4.互联网金融的持续供给离不开互联网信息技术保障

从供给推动因素看,社交网络和移动智能终端的普及为互联网金融企业提供了更多、更全面的用户信息,为互联网金融业务发展提供了广阔前景。大数据分析技术、云计算服务为分析海量新生数据提供了低成本、高效率的处理方式,从而保证了互联网金融企业对商业价值的及时挖掘。这些互联网信息技术的进步使得互联网金融业务模式创新能够实现快速迭,对新兴的商业价值能够迅速把握并变现。在互联网“开放、平等、协作、分享”的平台上,第三方融资与支付、在线投资理财、信用评审等模式的不断涌现,不仅使现代信息科技更加便捷地服务于各金融主体,也使得传统的金融市场格局发生了巨大的变化。这些变化,对于传统金融机构,特别是银行、保险和证券等机构而言,机遇大于危机,发展胜过挑战[14]。

5.普惠金融的提出为互联网金融发展提供了政策保障

2013年中共十八届三中全会首次提出“发展普惠金融,鼓励金融创新,丰富金融市场层次和产品”,将“普惠金融”作为金融改革的重要方向之一。2014年中央政府工作报告中提出“促进互联网金融健康发展,完善金融监管协调机制,密切监测跨境资本流动,守住不发生系统性和区域性金融风险的底线”。2015年3月5日,中央政府工作报告中再次提出要“围绕服务实体经济推进金融改革;创新金融监管,防范和化解金融风险;大力发展普惠金融,让所有市场主体都能分享金融服务的雨露甘霖”,并正式提出“互联网+”行动计划。李克强总理在2015年1月视察前海微众银行时更是强调了互联网金融要为普惠金融的实现杀出一条“道路”。中国政府这一系列的政策表态为互联网金融的发展创造了前所未有的宽松政策环境。而从普惠金融的理念也不难看出,互联网金融是实现普惠金融的最佳途径[15-16]。

三、互联网金融理论逻辑框架的建构

对于互联网金融概念、本质和存在基础剖析和界定前提下,本文尝试对互联金融理论逻辑框架进行构建。众所周知,传统金融理论是建立在“信息不对称”和“交易成本”理论假设基础上的。信息不对称解释了传统金融机构产生的根源,而交易成本则揭示了传统金融机构运行的原理[17-18]。而互联网金融的兴起直接冲击了传统金融的运行模式以及行业边界,动摇了传统金融理论的基石,并逐渐形成了独特的理论逻辑支点和框架。

(一)互联网金融的理论逻辑支点

1.普惠金融。互联网金融的本质决定了其具有普惠性特征,而同时也是其得以存在和发展的依据。互联网金融拓展了市场交易的可能性边界,交易主体扩展到了中小微企业、普通家庭、基层群众,交易主体的多层次及利益诉求的多元化相互交织,集中爆发,市场需求主体结构的内涵和外延大大扩展,普通大众拥有平等的金融参与权、金融消费权、公平交易权和受教育权利[19]。

2.金融共生。金融共生是不同的金融组织之间、金融组织与企业之间、区域经济之间通过交互作用实现的和谐发展,包括共生单元、共生模式和共生环境。互联网金融的出现首先改变了国内共生单元缺位的现状,丰富了金融交易主体,其次是弥补了现有金融市场的功能缺陷,提高了金融市场效率,与传统金融形成良好互补,即优化了共生模式;最后互联网金融的出现客观上促进相关法律法规的完善,尤其是个人征信系统、风险管理体系等健全,有助于对共生环境的改善。

3.微创新。不同于工业时代,信息时代的技术范式变革使得企业的持续创新能力来自微创新[20]。微创新指的是随着互联网技术的普及,企业的创新体现在对环境变化的迅速把握与快速适应。这种创新相对较小,迭代快速,并最终通过两边产生质变,引致颠覆式创新的结果。互联网金融发展逻辑起点之一来自与互联网行业对“信息体验消费市场”的不断挖掘开发,可以说普惠金融、金融共生都极大地改善了各参与主体的体验,而这种体验的满足本身依赖于微创新能力的建设。而正是通过微创新能力的建设,互联网金融业态能够维持其金融体系中的地位,并有可能在持续的微创新下产生新的互联网金融子模式。因此微创新是互联网金融的逻辑起点,也是互联网金融业态发展的动力来源。

(二)互联网金融的理论逻辑框架

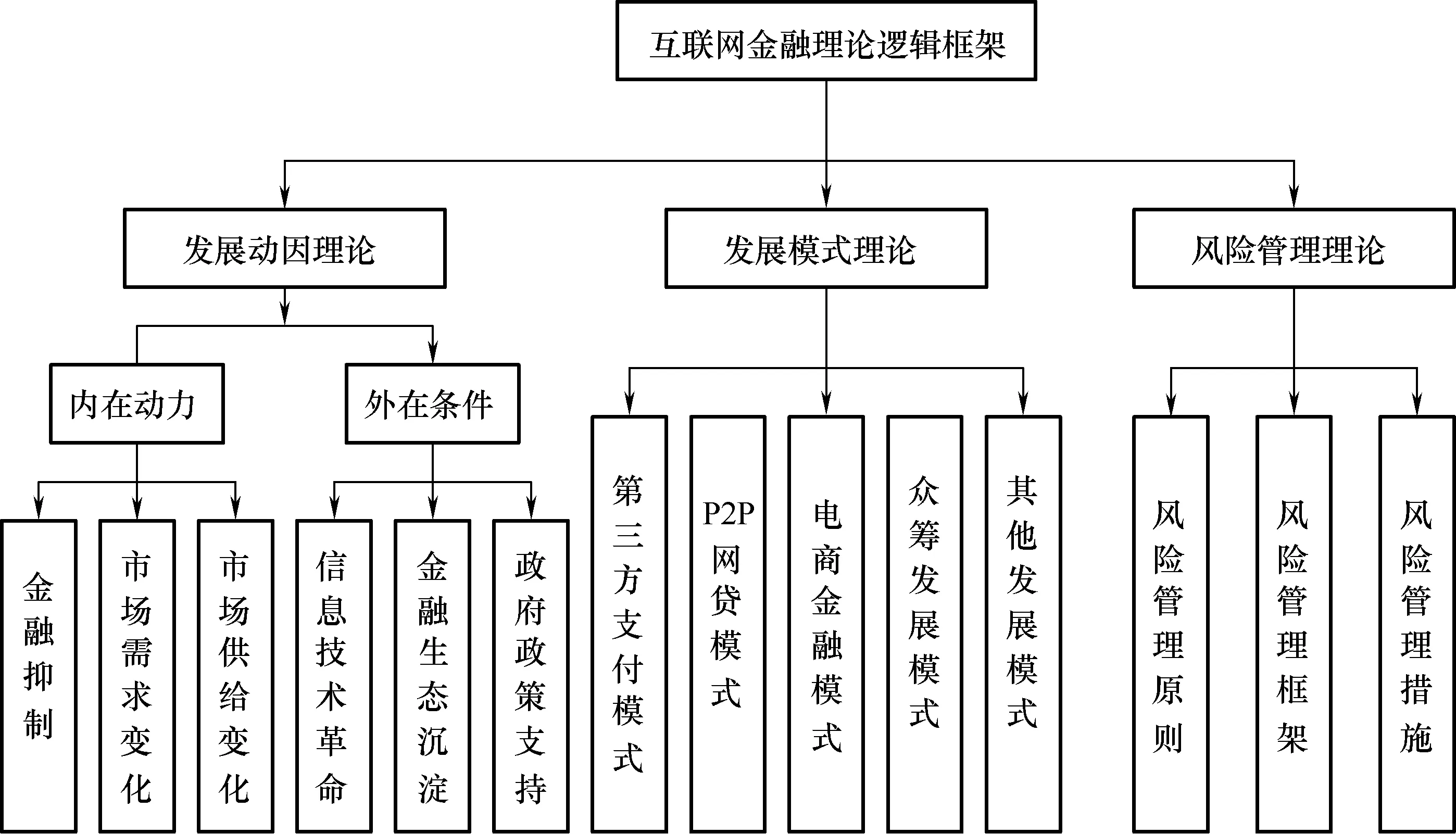

对比传统金融理论,本文根据互联网金融发展的理论支点,构建了互联网金融理论框架,主要包括三部分:发展动因理论、发展模式理论和风险管理理论。其中:发展动因理论揭示互联网金融的存在基础和基本条件,发展模式理论解释互联网金融作为一个整体业态以及不同子业态模式的发展演变规律,风险管理理论探讨用制度、法规帮助互联网金融可持续发展(图3)。由此推出,当前及未来的一段时间,互联网金融的学术研究也将主要围绕本文构建的理论框架展开。

图3 互联网金融理论逻辑框架

发展动因理论从内在动力和外在条件两大方面解释互联网金融兴起和发展的原因,正如本文第二部分所言,金融压制下的内生需求和当前国内市场供求结构的变化是互联网金融产生的根本动力,而现代信息与网络技术的发展为互联网金融提供技术支撑,普惠金融政策的实施为互联网金融的发展提供了政策保障。发展动因理论是互联网金融理论框架的基石,是理解互联网金融模式、探讨互联网金融风险管理的基础。

发展模式理论探讨现阶段互联网金融较为成熟的模式,主要包括第三方支付模式、P2P网络借贷模式、电子商务金融模式、众筹模式等,以及上述模式分类的标准、特征及发展趋势,同时该部分理论要跟踪分析互联网金融新的产品、技术和业务模式的创新等。另一方面,在总结成熟模式的发展规律的基础上,探索互联网金融业作为整个金融体系的一个子业态其自身的发展规律。

风险管理理论包括风险管理原则、风险管理框架、风险管理措施三个方面。互联网金融的风险管理应当坚持“开放”与“包容”原则,给予创新活动“试错”空间,保持适度的风险容忍度。风险管理框架主要强调政府监管部门、行业自律组织、企业以及消费者四方的权责利。风险管理措施应当包括风险的识别、预警和排除。2013—2014年,互联网金融经历爆发式的增长,行业集聚的系统性风险也开始显现,因此风险管理及监管问题将成为互联网金融理论研究与实践操作的重要方向。

四、结语

互联网金融体现了平等、开放、互动、协作与分享的理念。一方面,它颠覆了传统金融理论基础和商业交易模式,打破了行业和信息的壁垒,减少了渠道损耗,降低了市场交易成本,通过对生产关系的重构提升了资源配置的效率,有利于双边市场的形成和价格发现机制作用的发挥。另一方面,互联网金融通过扩大和延伸交易边界,使得多元化、异质性、大众化的金融服务成为可能,金融下沉、下移、下放,金融参与成为普通民众的基本民主权利,互联网金融也成为了实现普惠金融的最佳途径。可以预见,随着互联网金融实践的不断深化和扩展,互联网金融将通过对经济资源和要素的空间配置,不断打破传统行业的市场垄断地位,加速市场竞争和产品创新,推动中国社会加快经济转型发展和结构性变革。本文判断未来互联网金融研究的重点,一是跟踪互联网金融模式创新的发展演变规律,分析不同子业态之间及其与其他行业的交互关系与跨界融合,二是要重点研究如何规范互联网金融市场行为、防范互联网金融的系统性风险,三是要研究互联网金融健康发展的保障体系,包括全社会个人征信体系的建设、互联网金融人才培养认证体系建设、互联网金融要素流转平台建设以及互联网金融企业准入与退出机制问题研究。

[1]谢平,邹传伟.互联网金融模式研究[J].金融研究,2012(12):11-22.

[2]李耀东,李均.互联网金融框架与实践[M].北京:电子工业出社,2013.

[3]李海峰.网络融资——互联网经济下的新金融[M].北京:中国金融出版社,2013.

[4]吴晓灵.互联网金融是金融改革的助推器[N].南方日报,2014-3-11.

[5]阎庆民.银行业金融机构信息科技风险监管究[M].北京:中国金融出版社,2013.

[6]谢平,邹传伟,刘海二.互联网金融监管的必要性与核心原则[J].国际金融研究,2014(8):3-9.

[7]夏斌.“中国式”互联网金融:理论、模式与趋势之辨[M].北京:电子工业出版社,2015.

[8]王海军,赵嘉辉.“中国式”互联网金融:理论、模式与趋势之辨[M].北京:电子工业出版社,2015.

[9]波士顿咨询.互联网金融生态系统2020[Z].2014.

[10]袁纯清.共生理论——兼论小型经济[M].北京:经济科学出版社,1998.

[11]MCKINNON R I.Money and capital in economic development[M].Washington DC:The Brookings Institution,1973.

[12]黄桂田,何石军.结构扭曲与中国货币之谜——基于转型经济金融抑制的视角[J].金融研究,2011,373(7):1-13.

[13]陈斌开,林毅夫.金融抑制、产业结构与收入分配[J].世界经济,2012(1):3-23.

[14]朱晋川.互联网金融的产生背景、现状分析与趋势研究[J].农村金融研究,2013(10):5-8.

[15]刘英.互联网金融是实现普惠金融最佳选择[N/OL].[2015-02-27].http://jjckb.xinhuanet.com/2015-02/27/content_539079.htm.

[16]黄震.互联网金融是普惠金融的最佳实现方式[EB/OL].[2015-03-11].http://finance.china.com.cn/roll/20150311/2997277.shtml.

[17]GEURLEY J G,SHAW E S.Financial intermediaries and the saving investment process[J].Journal of Fiance,1956,11(2):257-276.

[18]ALLEN F,SANTOMERO A M.What do financial intermediaries do?[J].Journal of Banking & Finance,2001,25(2):271-294.

[19]胡文涛.普惠金融发展研究:以金融消费者保护为视角[J].经济社会体制比较,2015(1):91-101.

[20]罗仲伟,任国良,焦豪,等.动态能力、技术范式转变与创新战略[J].管理世界,2014(8):152-168.

(责任编辑:蒋 琰)

Internet Finance Logical Deduction:Building a Theoretical Framework

WANG Haijun,WANG Nian

(School of Economics,Central University of Finance and Economics,Beijing 100081,China)

Based on modern internet technology innovation,internet finance develops prosperously and largely extents the reach of traditional financial services.It is found that the monetization of the returns from financial trading,demand driven financial innovation and financial symbiotic system are important features of internet finance.Essentially,by optimizing the “channel” or “platform”,internet finance improves the efficiency of the funds paid and realizes diversified and deep match of funds supply and demand.The fundamental reasons of emergence and development of China’s internet finance include:financial repression,demand structural change,technology based supply side innovation and inclusive financial policies.Thus,the paper analyzes from the perspective of comparative analysis in the intermediation theory of traditional financial,and constructs internet financial motivation theory,model theory and risk theory as the comprehensive logical framework.

internet finance;financial Inclusive;financial coexistence;information sharing

2015-06-23

国家社会科学基金重点项目“当代垄断资本金融化研究”(12AJL002);教育部人文社科规划基金项目“金融资本全球化及其对我国经济的内外影响”(10YJA790145)

王海军(1982—),男,中央财经大学经济学院博士后,高级经济师;王念(1989—),男,中央财经大学经济学院博士研究生。

F831

A

1008-2700(2015)06-0039-07