市场利率环境下银企信贷信息共享信号传递博弈模型

2015-06-07刘红生李帮义

刘红生, 李帮义

(1.南京航天航空大学 经济与管理学院,江苏 南京 210016; 2.宁波鄞州 农村合作银行,浙江 宁波 315100)

市场利率环境下银企信贷信息共享信号传递博弈模型

刘红生1, 2, 李帮义1

(1.南京航天航空大学 经济与管理学院,江苏 南京 210016; 2.宁波鄞州 农村合作银行,浙江 宁波 315100)

在市场利率环境下,运用信号传递博弈理论,在成本倒挂情况下,采取利息补贴承诺的方法,设计一种以风险分担实现利润共享的契约机制,利润共享参数起到了传递信息的信号作用。研究结果表明,在该契约下企业没有撒谎的动机,契约参数是传达信息的信号。该契约机制下不仅可以实现信贷资金供求信息的共享,而且能够保证系统的协调,系统收益达到最优,使企业能够得到新产品生产所需资金,银行解决信贷资金的风险损失的问题。

信贷契约;信号博弈;信息共享模型;利润共享

0 引言

银行与借款企业构成了信贷资金供应的链条,双方成员之间呈现出竞争与合作的关系。银行和借款企业为追求自身利益,采取各自为政的决策方式,使得信贷资金供应失调,产生银行嫌贫爱富,企业资金短缺,融资受限,信贷资金链系统收益受损。市场利率环境下,银行筹集信贷资金的成本会不断提高,造成信贷利率倒挂,银行不愿意投放信贷资金给企业。为协调银企利益,需采取一定的措施和机制。

目前银企利益协调的措施和方法,人们普遍采用信贷契约来解决。关于如何设计信贷契约以协调资金链供应的问题,迄今已取得了一些研究成果。如在和谐共赢环境下,研究者刻画了多渠道投融资各方收益期望效用模型,并依据博弈原理给出多方博弈的Nash均衡解[1]。根据诚信在银企合作中的重要作用,运用委托代理、蜈蚣博弈等相关理论对银行与企业的信贷关系进行研究,解释了银行惜贷现象产生的原因[12]。如果以信用报告为传递信号的手段构建信号博弈模型,综合考虑均衡路径和非均衡路径下参与者最优战略的确定,会得到更为精炼的贝叶斯均衡[3]。由信息不对称引起的逆向选择和道德风险是银行普遍面临的问题,银行可以通过信用信息共享来降低由信息不对称带来的坏账损失[4]。解决了信息不对称问题的同时,还需要建立风险分担机制和提高基层人员的能力等措施,以此达到合作的帕累托均衡[5,6]。还有就是从供应链的角度,研究契约主体之间的关系[7,8],在银行业全面开放及贷款利率市场化条件下,契约主体之间信贷合约竞争行为对契约主体利益协调产生重要影响[9]。在信息不对称条件下,银行通过建立风险率、资产负债率的双信号传递博弈模型,可以得出企业风险率、资产负债率的临界值[10,11],从而判断是否对借款企业进行贷款。总之,银企利益协调的关键是通过契约的设计解决信息的不对称的问题[12]。

以上文献的研究都是在不对称信息条件下,从企业的角度根据直接揭示原理提供契约[13],利用评价信用等级和违约率作为博弈信号,达到交易实现,实现信息共享的目的。但是如何通过信号的传递,建立约束机制,来实现通过契约向不拥有信息方传达真实信息,并使之相信,达到信息共享的目的,在研究中论述不够。本文通过借鉴侯琳琳等的研究成果,运用信号博弈理论[14],设计一种利润共享契约机制下,利润共享参数起到了传递信息的信号作用,来作为本文的研究思想,设计出信贷资金供需的博弈契约模型。

本文从解决信息不对称入手,在市场利率环境下,运用信号传递博弈理论,在银行融资成本和贷款损失风险上升,造成利率倒挂的情况下,承诺利息补贴,以此建立一种以风险共担实现利润的共享契约机制,利润共享参数起到了传递信息的信号作用。分析表明,此契约机制不仅可以实现信息共享,而且克服了以往研究中存在的不足,实现了信贷资金供求系统的优化。

1 研究问题描述

本文讨论由一个银行与一个借款企业组成的单一信贷资金供应链系统。某企业准备扩大生产,开发出一种新产品,产品价格外生,产品具有一定的生产前景和市场,企业无法自行解决生产产品所需的资金,只能选择一家有能力供应资金的银行,通过制定信贷契约实现银行与企业资金交易。

企业和银行可以就信贷资金的供求设计交易契约。这个过程分为两个阶段,第一阶段,企业根据对生产资金的需求向银行提出信贷资金需求信息的邀约,申请贷款w,每单位愿意支付利息;在自愿服从机制下,银行修订对企业资金需求;银行单位融资成本为Cb。第二阶段,银行观察到企业实际资金需求Dθ后,根据实际需求确定最终贷款额度并发放贷款,规定最终贷款数额不能超过最初贷款申请额,银行提供给企业的贷款利率rθ。

在此契约下,企业的收益随银行修订的θ值的增加而增加。因为θ越大,银行决定发放贷款金额越大,企业投入生产资金就越多,企业的生产收益也越大,所以低需求型企业可能会受利益诱惑,谎称企业是高需求的。理性的银行对企业的乐观预测是持有怀疑态度的, 除非企业传达的预测信息的可信度得到其提供的契约条款的支持。因此,资金高需求的企业的契约设计更加复杂。

为使银行相信借款企业传达的资金高需求的预测信息是真实的,实现信息的共享,资金高需求型企业提供的契约条款必须排除资金低需求型企业撒谎而提供同样资金需求的可能性;同时为使银行接受资金需求的申请,还必须在满足自己利益的同时不损害银行的利益。最终结果应该是:信贷资金高需求型企业申请的条件是信贷资金低需求型企业不愿意提供的,只有真正面临高资金需求的企业才会接收这样的条件。为了设计这样的契约,就先从分析对称信息时银企信贷资金决策模型入手,从而构造出不对称信息时银企利润共享下的决策模型。

2 在对称信息下银企信贷资金决策模型

在对称信息下,银行和企业均知道θ的真实值,集中控制下信贷资金供求系统的决策变量只是银行在不违背监管要求的信贷资金供应量w≥0,企业可以通过观察到市场对该新产品可能的真实需求后才最终确定申请贷款的数额,企业的信贷资金需要量可表示为:

(1)

其中符号+ 表示期望值为非负。

银企信贷资金供求系统的期望总收益可表示为

Πθ(w)=(p-cθ-rθ)Qθ(w)+(rθ-cb)w

(2)

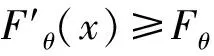

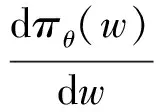

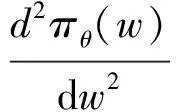

这p里是企业销售新产品每元投资获得销售利润,cθ是指企业销售新产品每元所花费的生产成本,rθ是指银行把信贷资金作为贷款让渡给企业所收的报酬(贷款利息),cb是指银行获得信贷资金所支付的成本(不考虑非信贷的资金耗费)。利用导数求出最优值。其一阶导数和二阶导数分别为:

(3)

(4)

3 在不对称信息下银企信贷资金利润共享决策模型

在不对称信息下,契约的设计过程可看成是银行与借款企业之间的信号博弈过程,契约中的参数便是正确传达信贷资金需求信息的信号,最终形成两种类型的信号均衡:混合均衡和分离均衡。混合均衡下,贷款契约的申请要么由信贷资金低需求型的企业提出,要么由两种类型的企业任何一个提供;分离均衡下,不同信贷资金需求类型的企业提供不同的契约。 在混合均衡下,银行从借款企业提供的契约内得不到任何有用的需求信息,而在分离均衡下,银行可通过观测企业提供的契约而获得真实的信贷资金需求信息,从而将先验概率ρ升级到1或0,达到信息共享的目的。

3.1 银企信贷资金利润共享模型决策过程

在对称信息下银企信贷资金决策模型的基础上,设计利润共享决策模型,其中利润共享系数λθ是传达信息的信号,在利率开放的情况下,银行信贷资金来源的成本不断增加,有可能形成存款利率加上运行费用超过贷款利率,形成存贷款实际利率倒挂,影响银行贷款积极性。引进利息补偿承诺的概念,在倒挂利率的情况下,借款企业为得到信贷资金,以利息补偿的形式,弥补利率倒挂银行损失,使银企利益协调。此契约不仅可实现共享需求信息的目的,而且克服了以往研究中的不足,实现了系统的最优协调,即达到了对称信息下的最优系统收益。

在利润共享决策模型契约机制下,信贷资金供求系统交易过程如下:

第一阶段:借款企业提出借款申请,宣称资金需求类型并申请贷款wθ,承诺缴存银行融资成本倒挂利息补贴wθy0;银行接到企业的贷款申请后,根据企业的贷款项目可行性报告和银行自己对新产品销售市场的判断,并据此给借款企业信贷资金w。

第二阶段:借款企业观察到生产实际需求资金Dθ后,根据实际资金需求量最终确定向银行贷款wf=min{Dθ,w}。借款合同契约约定,如果企业未按贷款申请数量使用资金,在企业生产周期过后借款企业退回未使用的授信(贷款)资金额 (这里假设在企业生产期末企业的实际贷款资金使用量可以被银行证实,比如,如果w

3.2 银企信贷资金利润共享决策模型及分析

在自愿服从机制下,银行可以不按企业的最初资金申请需要量来安排给企业信贷资金, 而是追求自身利益最大化安排信贷资金供应w≤wf,假设在银企信贷契约安排下银行的信贷资金供应量为w,建立银企信贷资金利润共享决策模型如下:

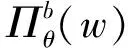

θ类型企业的期望收益为:

(5)

银行的期望收益为:

(6)

(7)

(8)

4 仿真分析

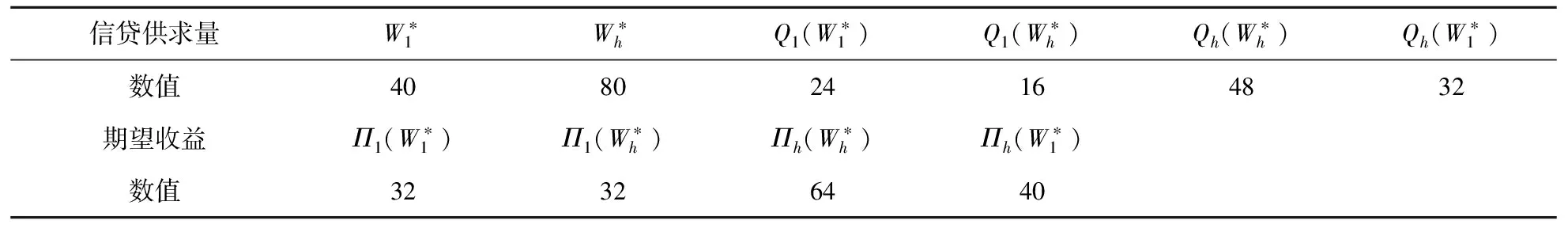

某由银行与借款企业组成的信贷资金供求系统内,已知借款企业生产新产品带来的每单位销售资金收益p=2,银行每单位贷款利息率为rθ=0.5,银行每单位融资成本cb=0.3,借款企业每单位生产成本cθ=0.5 ,银行的保留收益π0=30,企业市场信贷资金需求在区间[0,θ]服从均匀分布,企业信贷资金需求低时θ=l=50 ,企业信贷资金需求高时θ=h=100。利用相应公式,可计算出银企信贷资金决策模型收益情况,见表1。

表1 银企信贷资金决策模型收益值表

以上数据例证了本文的分析,在该契约下企业没有撒谎的动机,银行相信其说的是真话,并会按照最初贷款申请额供应信贷资金,系统的收益实现最优。但在这个信号博弈过程中,高信贷资金需求型企业为传递信号实现信息共享付出了代价,代价为30,从而银行除保留收益30 外获得30 的额外收益。

5 结论

在银企关系中,信贷资金供求信息不对称往往导致整个信贷资金供求系统效率低下,因而研究实现信息共享的方法具有重要意义。本文讨论了由银行与企业组成的信贷资金博弈系统,运用信号传递博弈理论,研究了自愿服从机制下由拥有信息方提供契约的信号传递问题。在市场利率环境下,银行融资成本倒挂时,企业承诺支付利息补贴的方法,设计了超额利润和银行共享的决策模型,并进行了实证分析。研究结果表明,在该契约下企业没有撒谎的动机,契约参数是传达信息的信号,不仅可以实现信贷资金供求信息的共享,而且能够保证系统的协调,系统收益达到最优,使企业能够得到新产品生产所需资金,银行解决信贷资金的风险损失的问题。

[1] 王玥,秦学志,张康等.和谐共赢视角下投融资多方博弈均衡模型研究[J].管理学报,2010,8(5):763-783.

[2] 张彦冰,刘建波,张艳艳.信息不对称下的银企信贷关系研究[J].东北大学学报(自然科学版),2010,31(8):1204-1207.

[3] 晏艳阳,金鹏.个人信贷中信用风险识别的信号博弈分析[J].湖南大学学报:社会科学版,2010,24(6):55-60.

[4] 刘焕成,温芳芳.基于银行信贷分析的信用信息共享研究[J].商业研究,2009,(11):138-141.

[5] 戴璐.“双高”现象、银企博弈与转型经济融资环境的影响[J].中国软科学,2010,(2):40-52.

[6] Eric Osei-Assibey, Godfred A Bokpin, Daniel K Twerefou. Microenterprise financing preference: testing POH within the context of ghana‘’s rural financial market[J]. Journal of Economic Studies, 2012, 39(1): 84-105.

[7] Cachon G. Supply chain coordination with contracts[M]. Amsterdam: North Halland Press, 2003.

[8] Tsay A, Nahmias, S Modeling supply chain contracts: a review[C]. Quantitative Models for Supply Chain Management. Boston, Kluwer Academic Publishers, 1999.

[9] 刘立安,傅强.基于信号博弈的中外资银行信贷竞争行为分析[J].管理工程学报,2010,24(1):25-28.

[10] Amalendu Bhunia. Association between default behaviors of SMEs and the credit facets of SMEs Owners[J]. European Journal of Business and Management, 2012, 4(1): 55- 60.

[11] 杨美琴,龚日朝.非对称信息条件下银企信贷问题的双信号博弈分析[J].哈尔滨商业大学学报:社会科学版,2009,(1):63-75.

[12] Thong James Y L , Raman K S,Yap Chee-Sing. Effect of government incentives on computerisation in small business[J]. European Journal of Information Systems, 2012, 3,(3): 191-206.

[13] Christophe Godlewski J, Bulat Sanditov. Thierry burger-helmchen. bank lending networks, experience, reputation, and borrowing costs: empirical evidence from the french syndicated lending market[J]. Journal of Business Finance&Accounting, 2012, 9(1-2): 113-140.

[14] 侯琳琳,邱菀华.基于信号传递博弈的供应链需求信息共享机制[J].控制与决策,2007,22(12):1421-1424.

Credit Funds Information Sharing Model Between Bank and Corporate Based on Signaling Game Theory for Market Interest Rate Environment

LIU Hong-sheng1,2, LI Bang-yi1

(1.CollegeofEconomicsandManagement,NanjingUniversityofAeronauticsandAstronautics,Nanjing210016,China; 2.NingboYinzhouRualCooperatveBank,Ningbo315100,China)

This study theoretically proves that based on Market interest rate environment for banks to take an Interest subsidy commitment approach to design a risk-sharing profit sharing contract mechanism, profit sharing parameters play a role in transmitting information signals. The results show that companies do not have motive to lie in the contract, and the contract parameters are to convey the information signal. It can not only achieve the information sharing of supply and demand of credit funds under the contractual mechanisms, but also ensure the coordination of the system, so that the system can achieve optimal: companies can get funds for new products, and banks can solve the problem of credit risk of capital loss prevention.

credit contract; signaling game; information sharing model; profit sharing

2014- 01- 07

国家社会科学基金重点项目(13AZD062);国家社会科学基金(10BGL010);教育部人文社会科学基金(09YJA630064);教育部高校博士点基金项目(20113218110024)

刘红生,男,河南襄城人,高级审计师,博士生,研究方向:博弈论、金融风险;李帮义,男,山东邹平人,教授,博士生导师,研究方向:供应链建模与优化、委托-代理理论。

F830.5;O21

A

1007-3221(2015)06- 0205- 06

10.12005/orms.2015.0214