走出迷局:侧窥全球增值税指南之构建机理与运行机制(二)

2015-06-01刘奇超苏铁

刘奇超 苏铁

走出迷局:侧窥全球增值税指南之构建机理与运行机制(二)

刘奇超 苏铁*

OECD发布的《国际增值税指南》与BEPS计划中的《关于数字经济面临的税收挑战的报告》为实现“国际贸易中性”及跨境服务贸易增值税政策协调带来了新挑战。鉴于欧盟增值税立法实践与国际增值税协调的构建运作机制具有高度相关性,通过剖析OECD对数字经济挑战的应对及欧盟增值税的立法实践能窥见国际增值税指南的原理和运行规律,同时也能为我国“营改增”相关立法与“一带一路”背景下企业“走出去”等问题提供积极的借鉴。

国际增值税指南;欧盟增值税条例;数字经济;营改增;一带一路

四、当前欧盟增值税在电信、广播和电子服务领域的重要改革目标与法律制度规定

欧盟法作为“自成一类的法”(law sui generis),突破了传统的法律分类,其独有的法律特征,特殊的历史使命,决定着欧盟的现状,影响着欧盟的未来。①隋伟:《一种独特的法律制度—论欧洲联盟法的性质》,《南开学报》1996年第3期。而欧盟税法②有的学者指出,欧盟税法不仅包括一体化税法,而且包括成员国国家的法律和法院判例及裁决中的税法;也有学者用“一体化税法”来指称欧盟税法,其范围包括共同体条约、二级立法中有关税收的条款以及欧洲法院判例。而本文所提及的欧盟增值税指令专指涉及欧盟服务贸易和无形资产交易有关的欧盟增值税法律制度体系,主要包括理事会条例、委员会规定、指令(第六版增值税指令)、决定(Fiscalis Programme)、裁决(欧洲法院的判例)及软法类规则(主要指欧盟委员会对外发布的税务事务方面的方案、计划、指南)等。相关学者观点可参见:朱洪仁著:《欧盟税法导论》,中国税务出版社2004版。作为欧盟法的一个重要分支,在保障欧盟及其成员国财政利益、积极协调各国税制方面(如电信、广播和电子服务领域的增值税),发挥着其特有的效力。

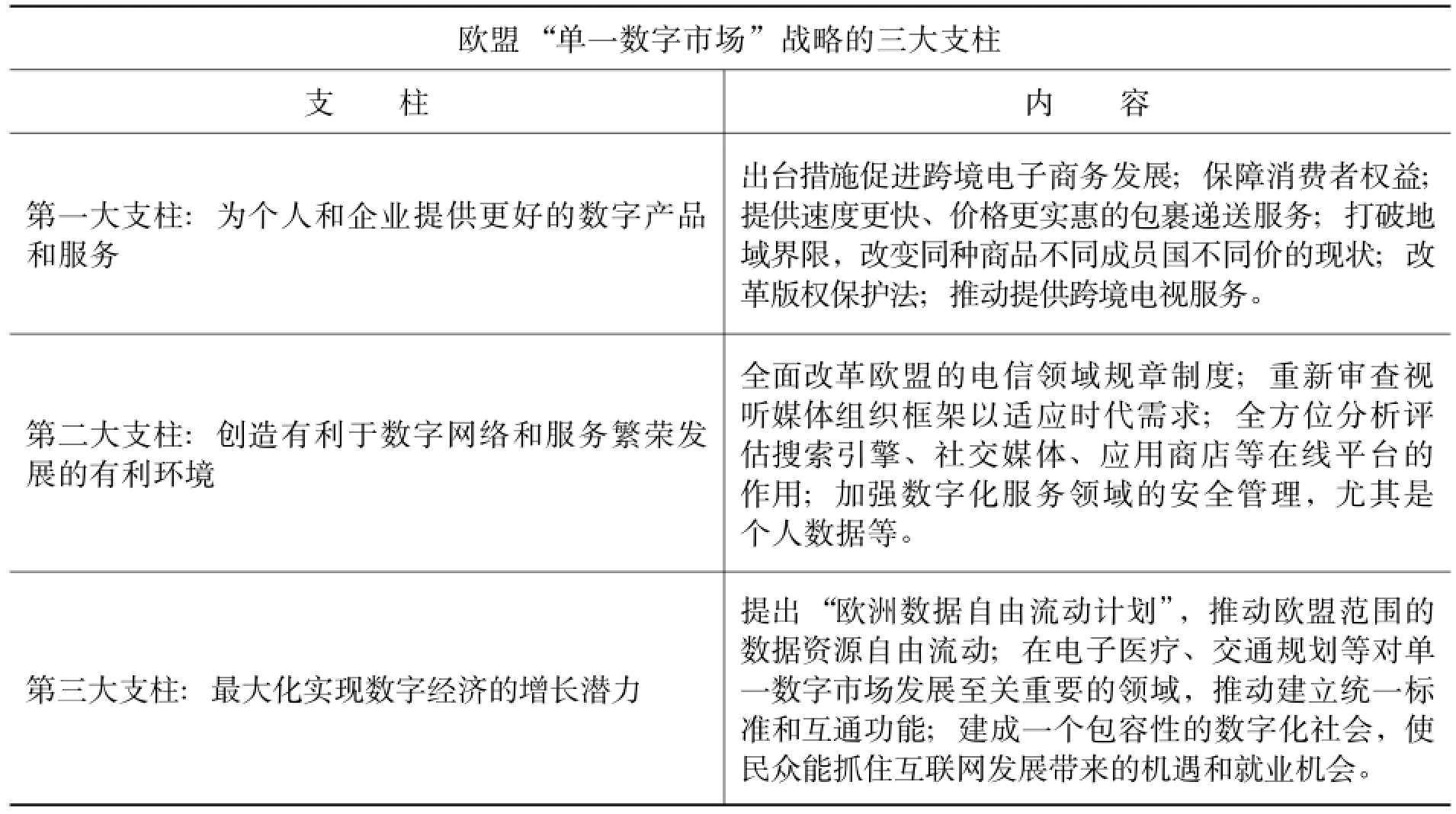

(一)当前改革的核心目标——欧盟“单一数字市场”战略

为了打破欧盟境内的数字市场壁垒,欧盟委员会于2015年5月6日正式公布“单一数字市场”(A Digital Single Market Strategy for Europe)战略的详细规划。③Commission Priority Digital Single Market Bringing down barriers to unlock online opportunities,http://ec.europa.eu/priorities/digital-single-market/index_en.htm[EB/OL],最后访问时间: 2015年6月14日。据欧盟委员会预测,“单一数字市场”建成后每年将给欧盟带来4150亿欧元的收入并增加大量就业机会。④European Parliament Research Service,Mapping the cost of Non-Europe,2014-19,2015.据此,欧盟“单一数字市场”战略提出了建设单一数字市场三大支柱的措施。

1.“单一数字市场”战略的三大支柱

权威数据显示:2001年到2011年间数字化市场占欧盟GDP增长的30%,⑤Van Welsum,D.etal.,Unlocking the ICTGrowth Potential in Europe:Enabling People and Businesses,The Conference Board for the European Commission,2013.全球数字开放将成为欧洲贸易和投资政策优先考量的事项之一。改革将对目前跨境电子商务占欧盟GDP水平提升0.27%;⑥Francois,J.et al.,'The Macro-economic Impact of Cross-border e-commerce in the EU',JRC/ IPTSDigital Economy Working Paper No 2014-10,2014.同时,改革也将推动B2B模式抢占更多的市场份额(当前占电子商务总收入的87%⑦European Commission,Eurostat,ICT survey of Enterprises,2014.)。一致的证据表明:消费者对跨境电子商务购物的信任程度不足国内,⑧European Commission,Flash Eurobarometer 397,‘Consumer attitudes towards cross-border trade and consumer protection’,2014(data to be published in the next Consumer Conditions Scoreboard,forthcoming 2015)-while61%of EU consumers feel confidentabout purchasing via the Internet from a retailer/provider located in their own country,only 38%feel confident about purchasing via the Internet from a vendor located in another EU country.相比跨境电商,消费者更倾心于国内卖家。⑨European Commission,Eurostat,ICT survey of Households and Individuals,2014–only 15%of consumers reported having bought online from other EU countries in 2014,while 44%did so domestically(for a total of50%of Europeans shopping online).因此,打破“本土偏好”(home bias)将是欧盟“单一数字市场”战略的重点,而建立三大支柱则是战略变革下的重要举措。

表2 欧盟“单一数字市场”的三大支柱(10)资料来源:欧盟公布“单一数字市场”战略[EB/OL],http://news.xinhuanet.com/2015-05/07/c_1115209140.htm,最后访问时间:2015年6月14日。

2.内涵要素——调整跨境在线销售的增值税制度(11)Commission StaffWorking Document A Digital Single Market Strategy for Europe-Analysis and Evidence Accompanying the document Communication from the Commission to the European Parliament,the Council,the European Economic and Social Committee and the Committee of the Regions A Digital Single Market Strategy for Europe,Brussels,6.5.2015 SWD(2015)100 final,p31-33.

在欧盟,原则上每笔商品或服务交易所应计征的增值税取决于各成员国依照销售价格的17%-27%税率计算。(12)European Commission,VAT Rates Applied in the Member States of the European Union,2015–Luxembourg applies a rate of17%and Hungary 27%with themajority of Member States applying rates between 20 and 25%.按照域内共识,增值税收入原则上应划归于消费地所在的成员国。这样的做法既保证了国内和国外企业之间的公平竞争,又为中小企业创造一个公平竞争环境的同时,保障成员国之间的税收收入的公平分配。但是,类似的销售税通常只在最终消费环节计征(通常在零售层面),而增值税理应在整条供应链的所有供应商之间普遍征收(即对销售价格与购买价格的成本之差)。这种方法的最小税收风险就是要求每个供应商都主动报告他们的营业额,但由于在实践中无法假定所有的供应商都自愿遵守增值税纳税申报义务,一旦强制推行注册和纳税申报义务,添附的行政负担会让中小企业压力倍增。同时,现行的增值税课税规则不可避免(inevitably)地会使位于其他成员国或第三国之间从事在线跨境交易销售商与客户之间的关系越来越复杂和繁重。依照各国法律规定,不同国家的税务机关征收增值税的规则和程序不同,企业的税收风险遵从负担加剧。实践中,仅有38%的交易员具备跨境在线销售的经验,而54%潜在的跨境销售商将外国税收问题视为一项难题。(13)European Commission,Flash Eurobarometer 413,2015.

一般来说,供应商将生产的有形商品供应给其他成员国的消费者时,需要在这些涉及到的成员国间注册增值税账户。但由于不同供应商提供给各成员国消费者的电子服务形式各有不同,欧盟增值税立法的漏洞会让税收欺逃、激进的税收筹划等方式成为可能。而这一现象直到2015年1月1日新的增值税立法规定生效后才得以改善。为了改变并简化遵守新规则的遵从方式,迷你一站式注册机制为企业降低成本和行政负担带来了曙光。新机制替代传统的、向涉及消费者的各成员国进行增值税直接申报纳税的方式,可由企业向任一成员国作出简单申报并支付税款;而供应商仅需按照消费者所在国提供电子服务,并在常设机构地国家注册、缴纳增值税即可。(14)通常,各欧盟成员国在本国税务局官方网站设计了与迷你一站式注册机制有关的详细操作流程。以英国为例,英国税务局官方网站有企业信息注册、电子商务销售申报表报送说明、支付方式、跨境电子商务的进项税额返还、与合规审查关联的审计与处罚方式;等等。英国收入与海关管理局,https://www.gov.uk/register-and-use-the-vat-mini-one-stop-shop#vatmoss-payments,访问时间:2015年6月22日。相比之下,从第三国网上订购的货物,非欧盟供应商则对欧盟境内私人客户订购的小批进口免税商品(通常低于22欧元)中获利颇丰。现实问题是——处于欧盟境内区域(如奥兰群岛、海峡群岛)内不予征收增值税的欧盟地区,(15)欧盟增值税区并不同于欧盟,并非所有的成员国地区都包括在欧盟增值税区中,比如丹麦的格林兰岛、法国的海外领地等。参见刘奇超、徐惠琳:《走出迷局:测窥全球增值税指南之构建机理与运行机制(一)》,《海关与经贸研究》,2015年第3期。在同各成员国竞争之时占据了供应商优势地位的同时,造成了市场扭曲。自1996年以来,小型免税货物已经从3000万个包裹增加至2013年的1.15亿个。(16)Ernst&Young study for the Commission,Assessmentof the application and impactof the VAT exemption for importation of small consignments,forthcoming 2015.如果这一趋势得以持续增长,则2020年的包裹数量将直逼3亿。2013年,欧盟各成员国因增值税免税亏损额就高达5.5亿欧元—8.5亿欧元之间,按照预期这一数字还将在2020年攀升至22亿。实践表明:欧盟致力于减少低价值供应商(small-value supplies)的税务管理与商业负担的好意,却俨然成为了欧盟(增值税征收范围)以外的全球大玩家(big global players)昂贵的税收补贴。

与此同时,2014年5月由数字经济税收(taxationof the digital economy)委员会专家组的研究报告,直指欧盟应当追求对所有商品和服务供应商采取目的地课税原则,并特别建议由各成员国供应商自主管理并采用增值税单一电子注册和支付系统,在优先扩展跨境B2C模式商品供应的同时,删除对来自第三国小规模货物并适用于简化企业安排的进口增值税免税条款。(17)European Commission,Report from the Commission Expert Group on Taxation of the Digital Economy,2014.应当指出的是,单一的电子注册和支付系统本身就是一个实质性的简化过程,但这一过程应当有两个问题需要充分考量。一是对于提供跨境商品和服务的小型初创企业(small start-up businesses),且该企业满足各成员国对小型企业的免税范围(通常为0-110000欧元)的,按照2015年新生效的消费地原则标准,这些企业需要履行反向扣缴义务。有一种看法认为,这样的义务可被视为欧盟单一市场内部的一种贸易壁垒,因此需要采取一些缓解措施,如常见的跨境免税方式与免税额等。另一个,就是欧盟为迷你一站式机制的立法提供了成员国对消费者控制与审计的条款依据。对于欧盟和非欧盟企业而言,这项要求可能会使相同公司在涉及28个成员国间的税收管理与审计工作在没有任何协调与多种语言转化的基础下开展。这不仅违背了税收量能课税原则的基本理论,也会降低了审计本身的效率和企业自愿遵从的水平(特别是非欧盟企业)。对此,一些成员国已同意通过尝试协调减轻不必要的负担来调整审计准则。委员会专家组建议,应当充分考虑“母国控制”原则(“home country control”),即供应商只能遵守其公司成立时所在成员国的规则。如果所有跨境销售商品和服务的企业,能够将直接税款汇缴在他们的成员国,将远比根据生意范围而向每一成员国注册并缴纳税款的方式,显得手续更为简化、合规负担也更低。至于直接税问题,委员会已在2012年通过加强打击税收欺诈和逃税的行动计划来“强化合作”了。如果说早期的政治辩论聚焦于提高税收遵从和行政合作的话,那当前的共识已然扩及跨境服务与无形资产范畴的激进的税收筹划方式,而这也是欧盟委员会亟待连同BEPS数字经济挑战一并解决的现实问题。

(二)欧盟增值税在电信、广播和电子服务领域的法律制度规定

1.法律协调的基本原则——以政策工具促进增值税在电信、广播和电子服务领域的协调

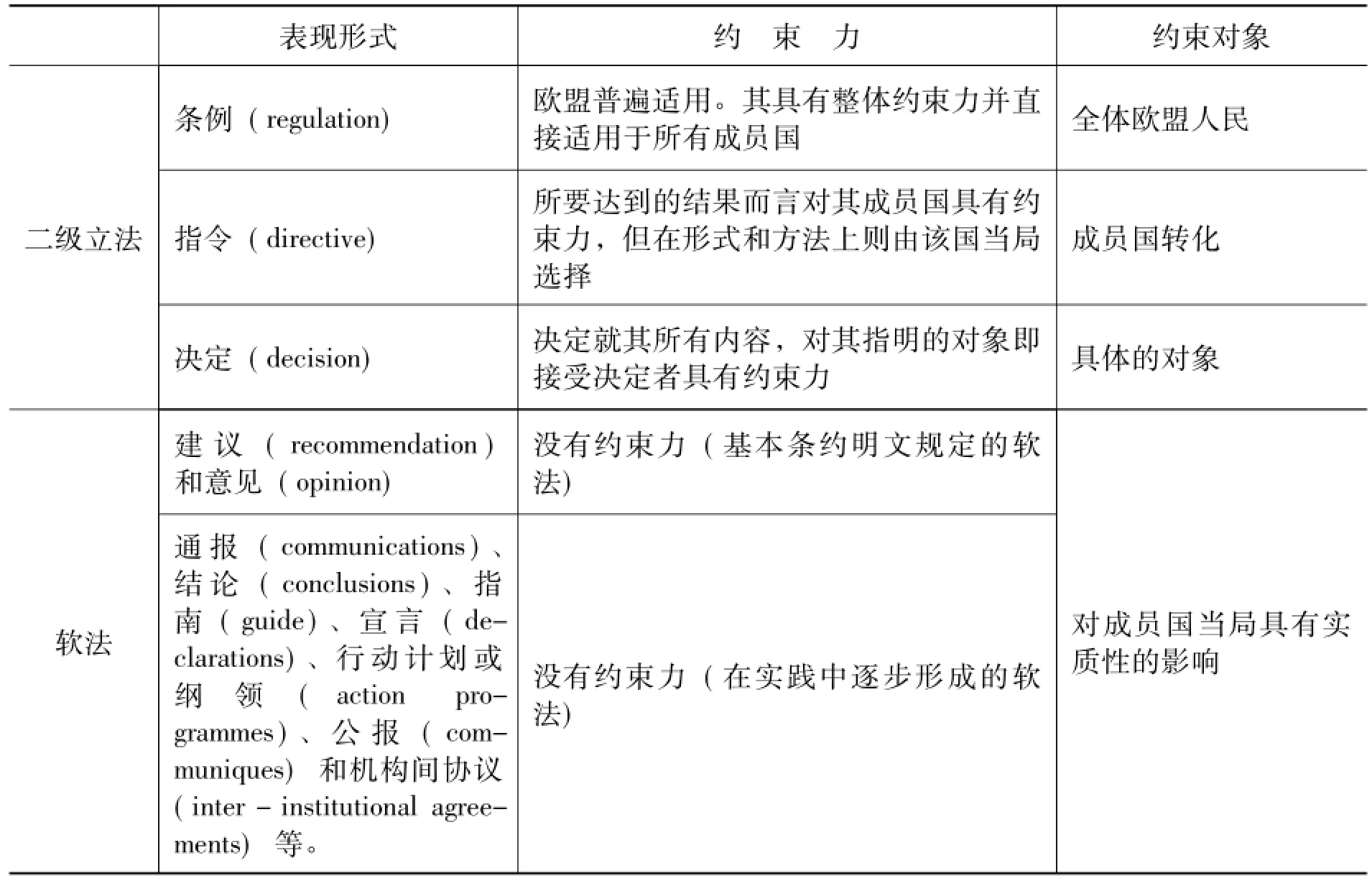

由于欧盟成员国的政治、法律体制各不相同,且经济发展并不平衡。为了实施协调欧盟增值税制度,欧盟采用了以欧盟立法(硬法)、软法与司法裁决并用的方式,渐进、综合地实现其从立法到执法的过程。

在欧盟层面上,除了构建欧盟的基本条约(一级渊源法)外,其二级立法和法律文件通常被视为推动增值税协调制度的直接举措。由于近二十年来,数字经济背景下企业的运营模式和价值形成机理发生了根本性改变,传统的国际税收规则的可行性和合理性开始受到动摇,(18)张泽平:《数字经济背景下的国际税收管辖权划分原则》,《学术月刊》2015年第47卷,第84页。促使欧盟在追求“经济关联原则”破解数字经济问题上作出积极应对。通常,欧盟会在在大幅度修改增值税立法之前,采用软法或者约束力较为灵活的二级立法进行先行铺垫,并通过通告(coumunication)、决议(resolution)等形式制定蓝图、方案、计划等,或者以决定、指令等形式制定协调具体执法措施、方法的战略或行动计划。在立法之后,往往会及时出台新的战略、方案与计划,来推动新一轮的制度发展。(19)朱秋沅著:《知识产权边境保护制度国际化与本土化研究》,知识产权出版社2014年版,第149页。自1998年起,欧盟理事会与欧洲议会联合发布几年一个周期的财税行动方案[如Fiscalis2020(2014-2020)(20)Amended proposal for a Regulation of the European parliamentand of the council establishing an action programme for taxation in the European Union for the period 2014-2020(Fiscalis2020)and repealing Decision No 1482/2007/EC(其简称为Fiscalis 2020)。]便是欧盟税收协调制度循序渐进的最好证明。(21)刘奇超、徐惠琳:《论欧盟在打击BEPS方面的功能定位与具体行动》,《国际税收》2015年第7期。

表3 欧盟派生立法的形式与效力

2.硬法规定——与改革密切相关的欧盟增值税指令及其实施细则

欧盟增值税在电信、广播和电子服务领域的重要改革有两个里程碑式的立法。一是2008年2月由欧盟议会通过的《2008/8/EU指令》(22)Council Directive 2008/8/EC of 12 February 2008 amending Directive 2006/112/EC as regards the place of supply of services.修订了《2006/112/EC指令》(23)Council Directive 2006/112/EC of28 November 2006 on the common system of value added tax.,奠定了改革领域内增值税的基础性立法;二是由2013年《1042/2013/EU条例》(24)Council Implementing Regulation(EU)No 1042/2013 of7 October2013 amending Implementing Regulation(EU)No 282/2011 as regards the place of supply of services.修订的《282/2011/EU条例》(25)Council Implementing Regulation(EU)No 282/2011 of 15 March 2011 laying down implementing measures for Directive 2006/112/EC on the common system of value added tax.,为改革的具体操作与实务提供了明确指引。(26)刘奇超、徐惠琳:《走出迷局:侧窥全球增值税指南之构建机理与运行机制(一)》,《海关与经贸研究》,2015年第3期。2015年新规定在适用上需依次判定几个关键要素:(1)提供的电子服务是否为欧盟电信、广播和电子服务范畴的消费者;(2)欧盟增值税纳税人的判定;(3)确定欧盟消费者所属国与改革领域中的基本增值税税率适用问题。由于情况比较复杂,本文将做以下重点讨论。

(1)电信、广播和电子服务领域的基本定义与课税范围

欧盟增值税指令第58条、附件第2项及增值税实施条例第7条,对欧盟电信、广播和电子服务制度(Telecommunications,Broadcasting or Electronic Services,“TBE services”,以下简称“TBE”)作了明确定义。欧盟增值税指令第24-29条对服务方式的增值税应税交易范围作了概括性规定。按照实施条例第6、7条规定,2015年TBE对早前规定在客体范围上做了较大调整,在采用列举法一一规定的同时设计了排除适用规则。(27)Sophie Claessensand Ine Lejeune,Taxation of B2C TBE Services under EU VAT from 2015,International VATMonitor January/February 2014,p7-8.全面厘清欧盟TBE的详细规定,有助于清楚把握改革的范畴和基本适用界限。

电信服务(telecommunication services)(28)Art24(2)VATDirective and Art.6(a)VAT Implementing Regulation.指与传播、发射或接受的信号、文本、图像和声音有关的服务,或通过任何性质的信息、广播、光学或其他电磁系统(传播)信息的服务,包括相关的转移或转让传播、发射或接收能力使用权(含提供进入全球信息网络的权力)的服务。具体适用范围为:(a)固定和移动电话的传输服务,语音、数据和视频的交换服务,包括带成像的电话服务(可视电话服务);(b)通过互联网提供的电话服务,包括互联网协议的语音(VoIP);(c)语音邮件、呼叫等待、呼叫转移、访客显示、三方电话和其他电话管理服务; (d)传真服务;(e)音频短信(audiotext)服务;(f)传真、电报和电传;(g)互联网访问,包括万维网(World WideWeb);(h)私有网络连接提供的电信连接的专用客户端。按照规定,电信服务的意涵不应超过欧盟增值税指令第24(2)条规定,即不包括提供的电子服务、广播与电视广播服务。

广播服务(Broadcasting services)(29)Art.6(b)VAT Implementing Regulation.主要包括声音和视听内容服务,如由媒体服务提供商根据其编辑职责通过传播媒介向公众提供的广播、电子节目等服务,这些都是基于节目安排可同时获得视、听的服务。特别是(a)通过无线电或电视网络传播或转播的电台或电视节目; (b)通过互联网或类似电子网络(IP流媒体)接收电台或电视节目,且该节目能够通过广播或电视网络同时播出或转播。同时,广播服务规定了6项排除适用条款,即(a)电信服务; (b)提供的电子服务;(c)按照要求提供的特别项目信息;(d)广播或传输的权力转移;(e)为使用广播而采取的技术设备或设施的租赁使用;(f)通过互联网或类似电子网络(IP流媒体)接收电台或电视节目,且不是同时播出或转播。

电子服务(Electronic Services)主要指欧盟增值税指令规定中满足“通过互联网和电子网络、实质上呈现自动化性质的、涉及最少人为干预且在缺乏信息技术(前提下)不能保障(运行)的”交付(传输)服务。根据增值税附件第2项和实施条例附件第1项规定,以下五种情形可视为电子服务(30)考虑到列举的情形,在具体形式上本文并未将Art.7(2)VAT Implementing Regulation中的前五种情形列入。:(a)网站供应、虚拟主机、远程项目与设备维护;(31)主要指网站与网页的托管,自动化在线的远程维护项目,远程系统管理,可以实现特定数据存储和电子检索方式的在线数据仓库,按需供应的在线空间磁盘。(b)软件的供应与更新;(32)主要指访问或下载软件(包括采购/会计课程和杀毒软件)及更新,横幅块软件广告展示或浮窗广告,下载的驱动程序[主要用于计算机与外围设备接口的软件(如打印机)],在线网站上自动安装过滤器,在线自动安装的防火墙。(c)图像、文本、信息与可获得数据的供应;(33)主要指访问或下载桌面主题,访问或下载照片、图形图像或屏保,数字化书目或其他电子出版物,在线订阅报纸和期刊,博客和网站的统计,在线新闻、交通信息和天气预报,按照客户要求从诸如法律和财务等特定数据中自动生成的在线信息(如实时不断更新的股市市场数据),提供包括横幅广告在内的广告网站/网站,使用搜索引擎和互联网目录。(e)音乐、电影和游戏(包括投机和赌博游戏,涉及政治、文化、艺术、体育、科学、娱乐节目和活动的游戏);(34)主要指访问或下载到电脑和手机上的音乐,访问或下载叮当声、摘编声、铃声或其他声音,访问或下载电影,下载到电脑和手机上的游戏,依靠互联网或类似电子网络来使得地理上彼此远距离的玩家可以自动在线游戏;通过广播或电视网络来实现按使用者需求的媒体电视、视频点播的服务;通过互联网或类似电子网络(IP流媒体)接收电台或电视节目(除非他们同时播出,或在广播和电子网络上传播。如同时播出或传播,则应将该项服务认定为广播服务);在未能提供或在媒体服务提供商编辑责任下的网络影音服务;通过通信网络提供声音和视听内容,但并非媒体服务提供商依据编辑职责提供;媒体服务提供商通过通信网络持续提供声音和视听输出,但该通信网络由个人个人而不是媒介服务提供商提供。(f)远程教学服务。(35)主要指依靠互联网或类似的电子网络功能以及需求限制和人工干预的自动远程教学,包括虚拟教室(但不包括只适用于老师和学生之间沟通的互联网或类似的电子网络);无需人工干预前提下学生可以在线完成并自动标记的练习册。此外,实施条例第7条第3项也规定了18种例外条款,即(a)广播服务;(b)电信服务;(c)电子化订单和程序的货物;(d)光盘、软盘和类似有形媒体;(e)印刷品,如书记、简报、报纸或杂志;(f)CDs和磁带;(g)录像带和DVDs;(h)只读光盘式游戏;(i)诸如律师或财务顾问等专业人士通过电子邮件提供给客户的意见;(j)教学服务,主要指课程服务是由教师通过互联网或电子网络(即通过远程链接)完成的;(k)离线的计算机设备的物理维修服务;(l)离线数据仓储服务;(m)广告服务,特别是在报纸、海报和电视上;(n)电话帮助台服务;(o)纯涉及函授课程的教学服务,如邮政课程;(p)依赖于直接人工干预的传统拍卖服务,而无论投标是如何实现的;(r)网上预订的与文化、艺术、体育、科学、教育、娱乐或类似事件的门票;(s)网上预订的住宿、租车、餐厅服务、客运或类似服务。

目前,关于提供电子服务的定义尚无解决的判例法——无论是从欧洲审判法院还是从各成员国法院。从一个普通消费者角度观察到底哪种服务是TBE改革范围,可能是当前最好的抉择。(36)Approach of FG Köln,14May 2014,9 K 3338/09(online dating agency,searchmask),that is being reviewed by the BFH,XIR 29/14,e.g.,Recital34 of FG Köln,14May 2014:‘The customer does not pay hismember fees for the review of his profile by the claimant,but for the possibility to search in the relevant platform for sexual contacts after such review’and Recital 31 where FG Köln states that themember fees are being paid from the perspective of an average consumer in order tomeet othermembers for the purposes of dating contacts,which would be impossible without an automated search and filter function with regard to the largemembership ofmillions of people on the platform.若将一个普通消费者至于公司增值链条之中来看,价格的考虑不可或缺。因此,在当前环境下单一服务案例或许是判定是否为TBE范围的最佳途径。但典型的电子服务通常由一系列不同服务组成,所以这种方法在很多情况下并不能顺利预测电子商务模型是否属于提供的电子服务的范畴。(37)Explanatory Notes,21:‘The essential features of the supplymust be ascertained in order to determine whether the customer,being a typical consumer,receives several distinct principal supplies or a single supply.’电子商务流经常会让彼此紧密联系,因此很难从一个普通消费者的角度来客观地剖析出一个不可分割的或几个独立的供应商。从普通消费者角度观察,哪些服务要素或服务内容是具有独立意义的,在某种程度上也很难说得清。(38)ECJ,21 Feb.2013,C-18/12,MestoŽamberk,Recital 29.对此,我们不妨试图从商业模式的合同关系中探寻参与供应链的企业及其功能、技术和支付流程、真实经济等细节问题,以便确定服务模式。但不一样的判定标准会导致欧盟成员国在执行层面认定的不同,因而在跨境交易中相同的服务内容才会导致增值税双重征税的问题。(39)OECD,The application of consumption taxes to the international trade in services and intangibles–progress reportand draft principles2005,3;Erikson,‘Should Tax Treaties Play a Role for Consumption Taxes?’,Intertax 2005,Vol.33 Issue 4,166 et seq.;Value Added Tax and Direct Taxation: Similarities and Differences,IBFD,2009,published by Michael Lang,Melz&Ecker,1270.研究表明:理想的税收环境应是统一跨欧盟内提供电子服务的诸多特点所营造的佳境。(40)So far common systematically consistent characteristics of electronically supplied services are hardly to find,see Kemper,in:Schwarz,Widmann&Radeisen,Kommentar zum Umsatzsteuergesetz(Verlag Haufe,Freiburg:March 2013),s.3a UStGRecital483;Stadie,in:Rau&Dürrw.chter,Kommentar zum Umsatzsteuergesetz(Verlag Dr.Otto Schmidt,Köln:April 2012),s.3a UStG Recital 598.Those transactions that do not have common systematically consistent characteristics should not be qualified as electronic supplied services.在欧盟层面确定提供电子服务的界定细节和成员国之间的详尽定义对提高欧盟内部法律适用的确定性是极其必要的;尽管各国致力于保持在判定电子服务这一动态的博弈中呼唤必要的灵活性,但这一愿望势必会造成增值税实施条例第7条第1项在监管层面上的黯然失色。(41)MatthiasWeidmann,The New EU VAT Rules on the Place of Supply of B2C E-Services:Practical Consequences-The German Example,p107-108.因此,现实诉求的基本逻辑是——界定TBE的基本范畴方为迈出改革的第一步。

(2)欧盟增值税纳税人与非欧盟增值税纳税人

欧盟增值税纳税人是指“任何独立地在任何地点实施任何经济活动的人,而无论该经济活动是基于怎样的目的或结果”,其中,经济活动是指“生产者、商人或提供服务的人员的任何活动,包括矿业、农业活动以及(自由)职业活动。为了获取收入而进行的具有持续性特征的有形或无形财产的开发利用也被界定为这里所指的经济活动。”(42)Art9 VAT Directive.当企业和个人在欧盟境内从事经济活动时,他们是成为欧盟增值税纳税人;而当欧盟境内的个人消费者不开展任何经济活动时,应是非欧盟增值税纳税人。(43)P.fister.Telecommunications Services and the Neutrality of the EU VATSystem.International VATMonitor,May/June 2010.

自2003年7月1日起,B2B模式下的电子服务通常可将欧盟内确定的消费地或有固定提供服务的机构视为纳税地。这些服务通常在反向扣缴机制下缴纳增值税,除非由供应商确定的消费者所在国人为“干预”供应,即利用其技术和人力资源供给来满足成员国的基本消费。相同的“供应地”(place-of-supply)(44)欧盟官方表述的“供应地”规则(place-of-supply)实际上也就是我们通常理解的消费者所在国课税原则,或称为消费地/目的地原则。规则适用于所有非欧盟消费者在B2B模式下的电子服务,尽管非欧盟消费者不需要持有欧盟增值税购买账户。按照法律规定,增值税应税人的概念早已拓展到实体环节(如公共机构),不仅包括应纳税法人所开展的经济活动,也包括非经济活动和以注册增值税账号为目的的非应税法人。值得注意的是,当应税人接受的服务专用于私人用途时,则不受“供应地”规则限制,在某种意义上这一特殊情形下的判例使得欧盟增值税实施条例纠正了增值税指令的措辞错误。(45)It its judgment in SE:ECJ,6 Nov.2008,Case C-291/07,Kollektiv-avtalsstiftelsen TRR Trygghetsr?det v.Skatteverket,[2008]ECR I-8255,ECLI:EU:C:2008:609,ECJCase Law IBFD,the Court of Justice of the European Union(ECJ)implied that taxable persons act“as such”where they use inputs for the purposes of their economic activities,which should be interpreted as meaning thatentities engaged in both economic and non-economic activities do notqualify as a taxable person where they purchase inputs for the purposes of their non-economic activities.In TRR,the definition of“as such”was not relevant because,unlike art.44 current VAT Directive,art.9(2)(e) former Sixth Directive did not contain that phrase.诚然,这种思考是有道理的。因为在任何情况下私人消费也应被征税,无论最终消费者是否存在经济活动。(46)Martijn Veltrop,Identification of Customers of E-Services under EU VAT,International VATMonitor Sepbem ter/October 2014,pp265.为了确定客户是否有作为一个纳税人的资格,欧盟通常将“增值税纳税人身份码(VAT Indentification Number)”作为判断是否是欧盟增值税纳税人的一个直接方法。与此同时,从2015年开始,B2C模式下电子服务提供商在消费确定地或居民地被视为纳税人。如果不被欧盟增值税应纳税人的认定范围所覆盖的任何人都应视为非应税人(最终消费者),而这意味着最终消费者的类别囊括了个人、专门从事非经济活动的实体、未注册的公共机构和未注册的“纯”控股公司。(47)“纯”控股公司仅仅是持有并分享他们子公司的股份,而不考虑他们的供应服务。按照欧洲审判法院的判例,纯控股公司不具备符合增值税目的的应纳税人资格。“供应地”规则的目的是最终消费者在接受私人意图的服务时也应被视为应纳税人。除非持有相反信息,足以使电子服务供应商认为欧盟最终消费者能够证明他们无法提供给供应商他们的增值税纳税人身份码。但目前尚不清楚供应商如何获取这类信息。

按照增值税实施条例第18条第1(b)项规定,消费者应当向供应商披露个人增值税纳税人身份码,而供应商应按照2010年10月7日出台的第904/2010号《关于增值税领域加强合作管理与打击税收欺诈条例》(48)Regulations Council Regulation(EU)No 904/2010 of 7 October 2010 on administrative cooperation and combating fraud in the field of value added tax.第31条规定,获取有效的确认编号、姓名和地址。若消费者是欧盟增值税纳税人的话,其服务支付的相关增值税进项税额可以抵扣。所以,从理论上讲消费者具备使用反向扣缴机制的内生动力。但当消费者因为进项税额抵扣不全或因其他原因不愿向服务商披露个人增值税纳税人身份时,服务收入通常会适用服务商成立地所在国的税率(一般为一些低税率国家,如卢森堡等)。因此,实施条例规定,若消费者不向服务商披露其为欧盟增值税纳税人的事实,服务商则应按照消费者不是欧盟增值税纳税人的情况,向消费者收取所属国适用税率的增值税税额,然后向消费者所属国缴纳增值税。对非欧盟增值税纳税人消费者来说,在缺乏增值税进项税额抵扣的唯一动力时,依赖于非增值税纳税人向税务机关自行申报纳税的简单约束则显得滑稽而可笑。故新规要求欧盟境内外的服务商应向消费者收取相关的增值税额,然后服务商向消费者所属国税务机关缴纳增值税。(49)李娜:《欧盟增值税在电信、广播和电子服务领域的重要改革》,《国际税收》2014年第2期。

(3)消费者所属国的确认和税率适用问题

欧盟增值税纳税人消费者所属国通常的判定标准为:增值税纳税人的设立地点和增值税纳税人的实际经营地。设立地点主要考虑纳税人的注册地,而实际经营地则为增值税纳税人的经营中心机构所在地。以B2B模式为例,2011年7月1日起,增值税纳税人的经营中心所在机构通常需要考虑公司运行管理的主要决定、公司的实际经营管理机构、是否配以符合经营目标的充足的人力、技术以及其他资源、能否同时接受和使用所购入的服务。然而,按照增值税实施条例第24a(1)条法律推定,上述条款存在一个漏洞——即为其他成员国提供Wi-Fi热点的电子服务,可将Wi-Fi热点所在地视为供应商所在地。显然,这样的推定并不符合增值税纳税人经营中心机构的判定标准。除非可以确认或存在一个在成员国内被供应商推定电子服务所在地的固定地点,否则增值税实施条例第24a和24b条并不存在立法漏洞。但员工若在欧盟旅行或出国时使用Wi-Fi热点,则只能依赖于企业注册登记增值税账户的强制要求去处理。(50)Martijn Veltrop,Identification of Customers of E-Services under EU VAT,International VATMonitor Sepbem ter/October 2014,p265-266.当同一欧盟增值税纳税人同时在几个欧盟成员国存在不同实际经营地和设立地点时,一般情况下优先考虑实际使用服务的机构所在国作为课税国。

对非欧盟增值税纳税人消费者所属国的判定标准来说,欧盟增值税指令第58条规定了“向非应税人提供电信、广播与电视广播服务、电子服务的服务地应由确定的(纳税)人”,而欧盟对确定的服务提供方的确定可选用两个标准,即永久地址(permanent address)或经常居住地(usually resides)。永久地址是非欧盟增值税纳税人在公共机关办理其居民登记或其他类似文件上填入的永久地址;(51)Art.12 VAT Implementing Regulation.经常居住地是非欧盟增值税纳税人经常居住所在地或由于家庭、职业或其他个人原因所经常居留的地点。(52)Art.13 VAT Implementing Regulation.按照上述逻辑,实施条例第24a和24b条规定在执行上可能会变的更为复杂。尽管欧盟委员会建议:大多数假设仅能适用于当消费者有永久地址或经常居住地、或供应商不能确定地点的情形下,而这对于供应商来说几乎是不可能确定的。消费者认为假定他们具有永久地址或经常居住地的判定标准为接受电子服务时需具备物理存在地。(53)Art.24a(1)VAT Implementing Regulation.这一规定特指Wi-Fi热点、咖啡厅或酒店大厅,同时也适用于其他提供电子商务给消费者所需的物理存在情形。如果消费者在欧盟内通过船、飞机或火车接受的电子服务,自然人也可被认为在客运业务过程中具备永久地址或习惯居所。(54)Art.24a(2)VAT Implementing Regulation.为便于操作,实施条例允许服务商对一部分电信、广播和电子服务根据实际情况来合理假定客户的所属国。在上述假设中,消费者通常可以由以下三方面推知其永久地址或习惯居所:(a)通过安装固定电话接受的通讯服务,服务商可以合理假定客户所属国应为固定线路终端所在国;(b)通过国别电话SIM卡信息在接受移动网络信息通讯时,服务商可以假定消费者所属国为移动电话芯卡区号所代表的欧盟国家;(c)通过解码器(或类似设备)或可识别的卡在接受电子服务时,服务商可以假定设备使用地为消费者所在地。(55)Art.24b(a),(b)and(c)VAT Implementing Regulation.当一个非欧盟增值税纳税人的永久地址和经常居住地位于不同的欧盟成员国时,其经常居住地的欧盟成员国有优先征税权;但是,若服务是在非欧盟增值税纳税人的永久地国被实际“消费”时,则永久地国有优先征税权。(56)李娜:《欧盟增值税在电信、广播和电子服务领域的重要改革》,《国际税收》2014年第2期。

当消费者所在国征税权属划分清晰后,电子服务供应商只需按照各成员国规定使用各国税率即可。2015年1月1日,欧盟公布了新版的《欧盟成员国增值税税率适用报告》(57)European Commission,VAT Rates Applied in the Member States of the European Union,Situation at 1st January 2015.,增值税税率基本浮动在17%(卢森堡)—27%(匈牙利)之间。通常,各成员国对电信、广播和电子服务领域的增值税征收采用本国标准税率,如爱沙尼亚课征对电信服务大类全部课征20%的增值税;同时,部分国家对个别项目采取免征税款或附条件的免征税收条款,如德国对电信服务中的电视执照予以免税,而罗马尼亚对有线电视采取附条件的免征税条款(即对公共广播电台和电视给予免税、对商业性质的有线电视征收24%的增值税)。此外,比利时、拉脱维亚、马耳他等国并未将电视执照等增值税品目纳入课税范围。因此,在税率适用问题上,还应具体参照各成员国本国增值税的基本法律规定。

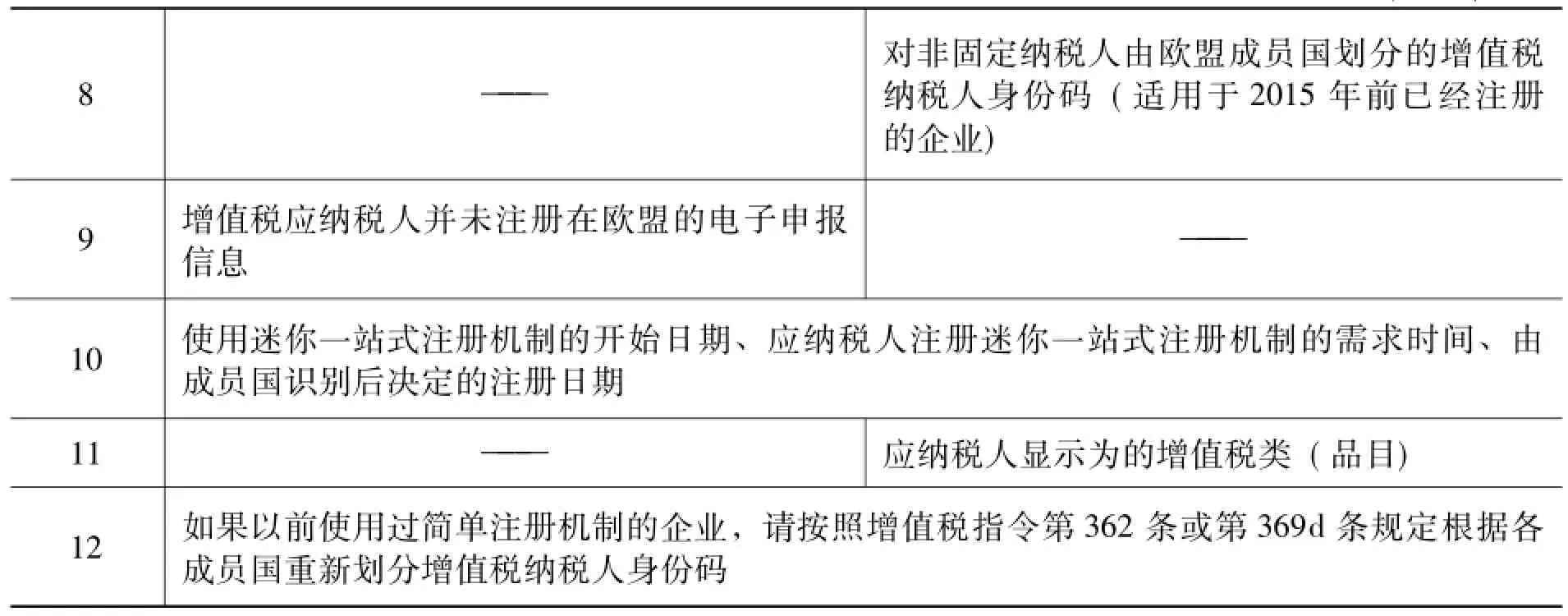

3.软法规定——迷你一站式服务机制指南

为了更好的推进2015年增值税改革在操作层面落地生根,2013年10月23日欧盟委员会于布鲁塞尔公布《增值税迷你一站式服务机制指南》(58)European Commission,Guide to the VATmini One Stop Shop,Brussels,23 October 2013.,旨在通过指导加强电子服务提供商对迷你一站式注册机制的使用。自2015年开始,欧盟以及非欧盟的提供商都必须选择直接在各消费国进行增值税注册,或者选择迷你一站式注册机制(迷你一站式注册机制取代简单一站式注册机制)。新机制与简单一站式注册机制类似的是,一个非欧盟服务提供商在迷你一站式注册机制(“non-Union scheme”,简称“非欧盟机制”)下可以选择任何欧盟成员国为其认定的增值税识别号所在国。而相反的,欧盟提供商在迷你一站式注册机制(“Union scheme”,简称“欧盟机制”)下必须选择成立地国为其增值税识别号所在国。如果提供商在欧盟外设有经营场所,但通过欧盟内某一固定营业场所向欧盟消费者提供服务,则必须选择该固定营业场所所在国为其增值税识别号所在国。(59)理查德·麦诺(Rick Minor):《2015年欧盟增值税新规解读——兼论中国电子商务公司的增值税合规问题》,顾颖译,《税务研究》2015年第1期。由于迷你(简单)一站式注册机制的注册与税款返还问题直接牵涉B2C模式下跨境服务与无形资产增值税问题的基本解决方案,因此需要紧密关注两项信息的基本内容。

表4 迷你一站式注册机制的填注信息

(续表)

表5 迷你一站式注册机制(税款)返还的填注信息

(续表)

值得关注的是,联盟机制的一个独特的特性系其可应用于非欧盟的电子服务供应商,除非他们已经确立了商业形式或在欧盟成员国消费环节设有固定营业场所;同时,如果欧盟机制可以适用于一类供应商,那么该适用范围可以扩及欧盟境内所有这类服务的供应商。(60)Art.369b,second para.VAT Directive因此,欧盟供应商为成员国的个人居民提供电子服务时需由供应商确定其实际经营地或一个固定营业场所;非欧盟供应商为成员国的个人居民提供电子服务时需由供应商确定一个固定营业场所,否则是绝对排除在欧盟机制之外的。然而,增值税实施条例第57c条规定欧盟机制并不适用于对成员国提供电子服务需要提供商确定商业形式或固定营业场所的问题。(61)Art.57c VAT Implementing Regulation.尽管供应商是各成员国内直面私人消费者的“第一人”,但其仍需按照增值税实施条例使用欧盟机制来确定其他成员国的私人消费者身份。在这一点上,学界强烈怀疑欧盟增值税指令与实施条例的关系,似乎实施条例仅扮演了一个增值税条例解释性(不具有执行性)的角色,增值税指令在该领域条款的立法措辞亟需改变。(未完待续)

Briefing the fact that EU VAT legislation and its operational regime commands high correlation with the operationmechanism of the composition of international VAT,this paper,through the analysis and discussion of OECD’s countermeasure in addressing those tax challenges in circumstances of the digital economy and the EU VAT legislation,offers a glimpse of the operational rules and principles of EU VAT legislation guidelines and philosophy.Also,this paper affords some helpful insights for China’s“replacing business tax with VAT”,and suggests some food for thought for Chinese enterprises in their endeavour to broaden their business scope internationally under the framework of“One belt,One Road”.

(责任编辑 子介)

Out of the M aze——A G lim pse of the Construction and Operation M echanism of International VAT Guideline(Ⅱ)

Liu Qichao Su Tie

“The International VATGuideline”published by OECD and the“Report on Tax Challenges under the framework of Digital Economy”being planned by BEPSpose new challenges for the realization of the“neutrality in international trade”and the harmonization of the VAT policies for the cross-border serves trade.