中国金融发展与经济增长的关系研究

2015-05-30柴志宏

[摘要] 本文借鉴德国学者帕加诺(Pagano,1993)的内生增长AK模型分析了金融发展对经济增长的影响及其路径。在理论分析的基础上,通过ADF检验、协整检验、格兰杰因果检验等方法对我国金融发展和经济增长的关系进行实证分析。认为金融发展与经济增长之间存在着一种长期的均衡关系,经济增长能够促进金融发展的效率提高。

[关键词] 金融发展;经济增长;协整检验;格兰杰因果检验

[DOI] 10.13939/j.cnki.zgsc.2015.03.011

1 引言

金融发展与经济增长的关系是学术界永恒不变的研究主题之一。早在20世纪60年代,以戈德史密斯、麦金农和肖等为代表的一批经济学家就提出了金融发展对经济增长的重要性。之后越来越多的学者开始关注和研究金融和经济发展。总体来说,学术界的研究成果分为四块:金融发展促进经济增长,经济增长引导金融发展,经济增长和金融发展二者相互作用,金融发展和经济增长之间没有关系。本文借助于帕加诺的AK模型所推导出的结论,运用我国1983—2012年的时间序列数据检验了金融发展对经济增长的作用。

2 文献综述

在过去的40年中,特别是从20世纪90年代以来,金融发展与经济增长的关系研究在学术界受到空前关注,出现大量关于金融发展和经济增长理论和实践的研究文献。这一领域研究的先驱可能要算熊彼特(1912),他认为一个国家金融部门的发展有利于经济的增长以及个人收入的提高。格利和肖(1955,1956)系统探讨了各种金融中介在经济中发挥的重要作用,认为金融发展是经济增长的一个必要条件。戈德史密斯(1969)首次从实证方面对金融和经济的关系进行了研究。他通过对国际上近30多个国家的经济和金融的发展状况研究,揭示大多数国家二者间存在大致平行的关系,但没有明确给出具体的关系。

国内关于金融和经济增长的研究文献也很丰富,它们大致可以分为三类:第一类研究文献主要基于全国的视角来分析中国金融发展与经济增长之间的关系(谈儒勇,1999;韩廷春,2001等);这类研究都表明金融发展对经济增长起到或多或少的作用。第二类研究主要是通过区域数据来研究两者关系的区域差异(周力,2002;郑长德,2003)这类文献的研究结论表明金融发展在不同地区对经济发展所起的作用是不一样的。第三类就是研究农村金融发展与经济的关系(姚耀军,2004;许崇正,2005等)。

3 基本模型和理论分析

自20世纪90年代以来西方不少学者开始研究金融发展对经济增长的机制。其中具有代表性的就是帕加诺模型。他借鉴内生经济增长模型,建立了研究金融发展促进经济增长机制的AK模型。

4 实证分析

以上理论分析表明,金融发展能够通过三个途径对经济增长能够产生影响。在这一节中,我们转向实证研究,试图通过中国1983—2012年的30年时间序列数据来检验上述理论结果。

4.1 指标选取和数据说明

金融发展不仅表现为金融数量上的增长,更强调的是金融效率的提高,因此本文以金融的规模指标和效率指标来衡量我国金融发展水平。

我们借用戈德史密斯(1969)提出的金融相关率(FIR)来衡量金融发展的规模,本文将以金融机构存贷款总额占GDP的比重这一指标来衡量。金融发展的效率指标应该反映金融体系将储蓄转化为投资的能力,本文用金融机构年末贷款额与存款额的比值来表示这一指标,用FE来表示。本文以GDP增长率作为经济增长的指标。本文研究所选用的数据来源于各年份的《中国统计年鉴》、《中国金融年鉴》和《新中国60年统计资料汇编》。

4.2 实证检验

4.2.1 ADF检验

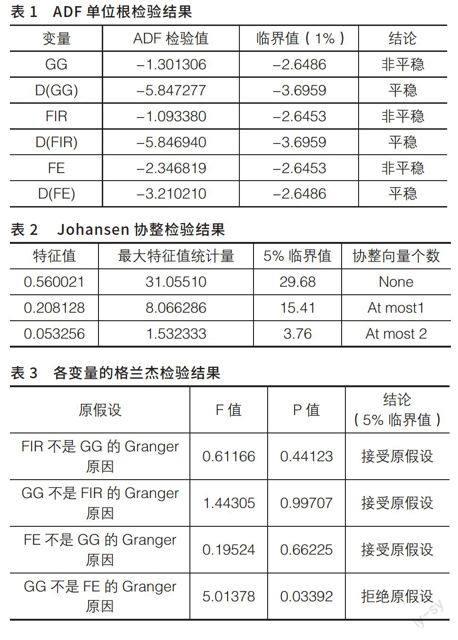

本文使用Eviews3.1计量软件分别对金融规模指标(FIR)、金融效率指标(FE)、经济增长指标GDP进行ADF检验,结果见表1。

从表1中数据可以看出,GDP增长率(GG)、金融相关率(FIR)和效率指标FE是非平稳序列。在对原序列进行一阶差分后的序列D(GG)、D(FIR)和D(FE)的ADF是平稳序列,可见原三个序列是一阶单整序列。

4.2.2 协整检验

由上面的检验结果,GDP增长率、金融相关率以及金融发展效率都是一阶单整序列,故三者间可能存在协整关系,可进行协整检验,结果见表2。

从上表结果可以看出,在5%显著性水平下,GG、FIR、FE这三个变量间存在且只有一种协整关系,也就是说,金融发展和经济增长间存在长期均衡关系。

4.2.3 格兰杰因果检验

通过协整检验,我们确定了金融发展和经济增长的长期均衡关系,但这并不能说明两者之间因果关系如何。为了进行更深入的研究,我们采用格兰杰因果检验来考察其因果关系,结果见表3。

由表3可看出,在5%显著性水平下,金融发展效率与GDP增长率之间存在单向因果关系,经济增长能显著影响金融发展效率,而金融效率不能显著影响经济增长。

5 结论分析和政策建议

5.1 结论分析

本文基于帕加诺理论模型,通过实证分析探讨了金融发展和经济增长的关系。从我们的实证检验结论发现,金融发展和经济增长之间存在长期均衡关系,但是金融发展并不显著影响经济增长,具体表现为金融发展规模与经济增长之间不存在显著Granger关系,而金融发展效率也只是单向受经济增长影响。

产生这种结果的原因可能在于指标选取或者考察期限长短方面;另外,由于20世纪90年代后,金融市场结构开始发生变化,不再像以前那么单一,这必然会对金融体系的效率产生影响,因而可能在做实证分析的时候分阶段去考虑得到的结果应该会更理想一些。

5.2 政策建议

尽管本文的实证结果没能检验出金融发展和经济增长间显著的影响关系,但不能否认的是,从长期来看,我国金融发展与经济增长之间存在相互作用。但是由于现阶段我国的金融发展还处在相对较低水平上,政府信贷政策的倾斜造成资金使用效率低下,例如我国中小企业融资难问题,这些导致我国金融发展效率不高。

鉴于此,我国应该积极推行金融体制改革,调整信贷政策,合理有效地引导资金流向,促进金融资源配置效率的提高,从而可更好促进经济增长。

参考文献:

[1] Goldsmith, Raymond. W1 Financial structure and development [M]. New Haven, CT: Yale U1 Press, 1969.

[2] Pagano M..Financial Markets and Growth: An Overview[J]. European Economic Review, vol.37,1993:631-622.

[3] 韩廷春. 金融发展与经济增长:经验模型与政策分析[J]. 世界经济,2001(6):3-9 .

[4] 谈儒勇. 中国金融发展与经济增长关系的实证研究[J]. 经济研究,1999(10):53-61.

[5] 姜晓霞,史进学,孔晴.金融发展与经济增长的效应分析[J].中国市场,2013(10).

[6] 王燕铭.浅析金融发展对国际贸易的影响[J].中国市场,2014(6).

[作者简介] 柴志宏(1990—),女,山西人,首都经济贸易大学硕士研究生。研究方向:市场结构与政府规制。