基于投资者利益均衡视角的企业价值管理指标体系构建

2015-05-26倪国爱

倪国爱 张 凌

一、引言

20世纪80年代后,传统利润最大化目标不再是企业管理核心,价值管理逐渐成为西方学术界和实务界的研究热点。价值管理突破了传统利润管理,确立了其在企业管理中的核心地位,以价值最大化作为企业经营管理目标,强调内在价值创造和外部市场价值实现,是现代企业管理理论的新发展。在管理模式上,先后出现了股东价值(SVA)管理模式、经济增加值(EVA)价值管理模式、麦肯锡价值管理模式等,这些价值管理模式沿着价值创造路径发展和完善,较少有基于价值分配探讨因价值分配不均而引发的中小投资者利益受损问题(陈筱玥,2014)。

2012年12月,国资委在其发布的《中央企业负责人经营业绩考核暂行办法》中,将经济增加值设定为中央企业负责人经营业绩核心考核指标,标志着以经济增加值为核心的价值管理指标体系被我国所接受和认可并在央企采用。2014年1月,国资委发布的《关于以经济增加值为核心加强中央企业价值管理的指导意见》再次凸显了EVA指标与价值管理的重要地位。

我国学者在进行价值管理研究时,大多以“股东价值最大化”作为价值管理目标,将股东视为一个整体,而股东中大股东与中小股东风险偏好并不一致,价值取向具有差异性。因此,简单的“股东价值最大化”可能会对企业经营管理和资源配置起到反作用。另一方面,很多实证研究表明中小投资者保护水平降低会增加代理成本,降低财务决策效率,使企业规模低效率扩张,进而使企业价值随之降低。我国企业“一股独大”现象较为普遍,加之资本市场法律监督机制不完善、公司治理结构不合理,使得我国中小投资者保护环境较差(沈艺峰,2004)。大股东容易联合管理层,通过低买高卖、关联交易等方式掏空企业价值,或采取有利于己的分配方式和分配时机,导致投资者利益分配不均衡,大股东为了自身短期利益而侵占中小股东利益,不利于企业价值实现。因此,不能简单强调股东价值最大化,更要考虑“价值分配公平化”即投资者利益均衡问题,妥善处理大、中小股东之间的价值分配关系。

二、企业价值驱动因素

价值驱动因素是公司价值的决定因素和影响因素,是将给公司经营和财务运行带来显著影响的因子,是影响价值创造的一个决策变量(Thakor,2002)。找出价值驱动因素可以发现企业价值创造路径,对驱动因素进行有效管理能够增加企业价值,有利于企业从战略发展角度,全面衡量各利益主体在企业发展中所处的地位,保持利益分配的动态均衡,有助于均衡股东利益,确保企业生产经营长期稳定发展。

(一)财务价值驱动因素

价值驱动因素存在于公司各个层面,多数以财务驱动因素方式体现。传统财务指标不能很好反映企业价值。经济增加值(EVA)是一种评价企业经营者有效使用资本和为股东创造价值的能力,20世纪90年代以来,越来越多的国际性大公司开始采用经济增加值衡量企业价值。本文将影响经济增加值(EVA)的因素由上而下层层分解作为财务驱动因素。

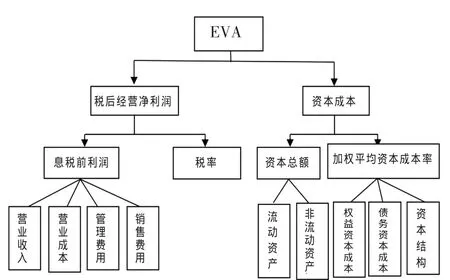

通常,企业价值创造的核心财务驱动因素由现金流和资本成本延伸得到(EVA=税后经营净利润-资本总额×加权平均资本成本率)。借鉴杜邦分析体系图,对影响EVA的财务性因素进行分解,如图1所示。

其中:EVA=NOPAT-TC×WACC

NOPAT=EBIT×(1-T)

NOPAT——税后经营净利润;EBIT——息税前利润;WACC——加权平均资本成本;TC——总资产;T——所得税税率。

图1 财务价值驱动因素

企业价值主要驱动因素分解如下:

1.税后经营净利润

税后经营净利润是企业价值最主要的驱动因素,产生于企业营运活动中,是企业现金流主要来源。通过对NOPAT的进一步分解可看出NOPAT受到营业收入及成本费用影响。

2.资本成本

与传统利润观不同,经济增加值充分考虑债务成本和权益成本。从股东视角看,经济增加值是股东投资收益超过资本成本部分。研究表明,企业价值与企业资本成本呈负相关关系,资本成本也是企业价值重要驱动因素。同时,“资本成本”是连接企业价值和投资者保护的枢纽,“资本成本约束”是企业股东利益得以保护的最为有效的财务机制(姜付秀、支晓强,2008)。股东根据企业投资风险程度确定其要求的必要报酬率,建立资本成本约束机制,企业以资本成本为底线进行价值管理,一方面保证企业价值增值,另一方面通过对现金股利等共享收益分配、大股东控制权私有收益约束来保障中小股东利益,达到“价值创造最大化、价值分配公平化”目的(陈筱玥,2014)。

(二)非财务价值驱动因素

图1统筹考虑了股东利益和债权人利益,对投资者增值收益进行了量化。但该动因突出强调股东利益最大化,对投资者利益保护考虑不足。应挖掘体现外部市场的非财务动因——中小股东利益保护,以此联合EVA财务动因对经营活动产生影响。

众多实证研究表明,中小股东利益保护能够提升企业价值,从世界各国或地区看,私人投资者是中小投资者主要组成部分。中小投资者参与公司经营管理决策积极性高,当公司开展经营管理和投资决策时,中小投资者积极为公司决策提出意见建议,一定程度上可提高公司决策科学性。中小投资者积极关注公司发展,积极监督大股东,能促进公司治理结构进一步完善。中小投资者保护将有效提升公司治理水平,降低代理成本,提高投资决策效率和控制权转移效率,促进公司价值增值。

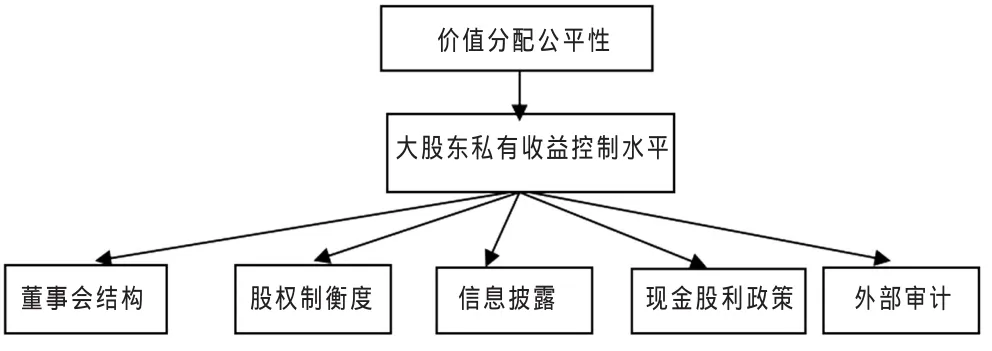

中小股东利益保护促进企业价值创造,是重要的非财务价值驱动因素。从中小股东利益保护这个非财务动因又可引导出驱动价值分配公平性的动因,如图2所示。

图2 非财务价值驱动因素

三、基于投资者利益均衡视角的企业价值管理指标体系构建

有什么样的指标体系就有什么样的管理模式。要构建一个科学合理的价值管理指标体系,首先要了解企业价值驱动过程,从价值驱动过程视角来评价企业绩效。文章纳入了投资者利益均衡的价值驱动因素,基于价值创造能力和价值均衡分配两个维度构建包含财务和非财务指标的用于评价投资者利益均衡的价值管理指标体系。

(一)财务指标选取

王庆芳(2004)分析了价值管理时代企业核心财务指标,认为核心财务指标设计应该用于衡量企业价值,并且能够体现不同利益分配关系,能够充分考虑企业抗风险能力并重视企业可持续发展。本文从价值创造量、价值创造效率和盈利能力三方面来评价价值创造,价值分配公平性则主要从共享收益和控制权私有收益水平两个方面考虑。从以上分析可看出,企业价值驱动的重要因素之一是企业盈利能力及创造现金能力,大股东、中小股东对企业投资的目的是获得投资回报,盈利能力是一项重要财务指标。

本文在股东利益均衡视角下构建企业价值管理指标体系,较多考虑了中小股东最为关心的获利能力指标。获利能力可用每股收益(EPS)、净资产收益率(ROE)、每股净现金流量(ECFPE)度量,用 EVA 和EVA率分别度量价值创造量和价值创造效率。

1.EVA和EVA率

企业价值创造量可用经济增加值(EVA)表示,但EVA只反映公司创造的价值量,不能反映单位资本价值创造效率,因此用EVA率反映单位资本价值创造效率。EVA率=EVA/资本成本。

2.每股收益(EPS)

每股收益是净利润与普通股加权平均数的比值,一般来说,每股收益越高,企业获利能力越强,企业经济效益越好,创造价值越大,中小股东可用它来测定股票投资价值。

3.净资产收益率(ROE)

净资产收益率是净利润总额与平均净资产的比值,是杜邦分析体系的核心指标,可进一步分解为总资产周转率、销售净利率和权益乘数,净资产收益率越高企业盈利能力越强,中小股东利益越有保障。

4.每股净现金流量(ECFPS)

每股净现金流量是净现金流量和普通股总股数的比值,该指标表示普通股每股所获得的净现金流量,现金流越强说明资金回笼力度越大,产品竞争力越强,公司信用度越高,发展前景越好,中小股东价值越有可能实现。

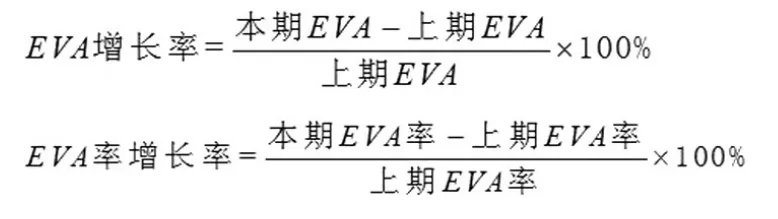

5.EPS增长率、ROE 增长率、ECFPE 增长率、EVA增长率、EVA率增长率

上述指标都可用来衡量企业当前盈利能力和价值创造能力,具有短期性特征,但价值管理强调价值创造的长期性,中小股东更看重企业长期价值创造能力,因此,还要选择衡量企业未来价值创造能力的指标。一般采取间接方式,以企业过去发展能力近似反映未来发展能力。(陈筱玥,2014)。

6.现金股利支付率

价值分配公平性主要用现金股利支付率表示。现金股利支付率越高,中小股东投资回报保障程度越高,中小投资者利益被侵占的可能性越低,大中小股东之间价值分配公平性就越高。

7.现金股利/净经营现金流

用现金股利与净经营现金流之比衡量企业是否存在超能力派现,是对现金股利支付率指标的改进,更能体现股利支付的现金来源和可靠程度。若其介于0和1之间,则说明现金股利支付比例较为合理;若比值为负,则说明在经营净现金流为负的情况下,公司仍派发股利;若比值大于1,则说明现金股利派发数大于现金净流量。后两种情况都反映出大股东存在超能力派现或恶意分红行为(陈筱玥,2014)。

(二)非财务指标的选取

非财务指标主要用来衡量大、中小股东之间价值分配是否公平。在非财务指标选取上,本文主要考虑控制权私有收益水平、第一大股东权力是否受到制约、独立董事是否发挥积极作用、外部审计是否独立有效、信息披露是否高质量等五个方面,考察大中小股东间价值分配是否公平合理。

1.控制权私有收益水平

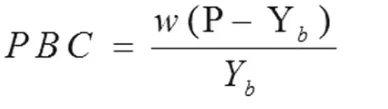

价值分配是否公平能够用大股东控制权私有收益控制水平来衡量,私有收益控制水平越高,表明大、中小股东间价值分配越公平,中小股东利益越能得到保护。国内学者一般借鉴国际上“大宗股权转让的交易溢价”来估计控制权私有收益水平。为度量控制权私有收益水平,采用间接方式也即基于大宗股权转让的交易溢价来估计控制权私人收益水平(陈筱玥,2014)。本文采用国内学者韩德宗(2004)构建的理论模型来估计控制权私有收益水平,如下式所示:

其中:PBC——控制权私有收益比;Yb——宣布控制性股权转移第二天的股票收盘价;P——获取控制权而支付的股票价格; ——控制性股权所占比例。PBC指标越高,表明大股东利用其控制权获得的私有收益越高,中小股东利益受损程度越高。

2.股权制衡度

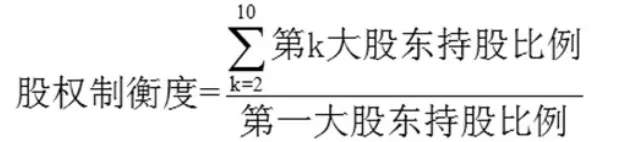

我国上市公司股权结构是集中型的,集中型股权结构导致大股东拥有绝对控制权,而中小股东由于股权分散且数目较小,构不成影响,所以一般不参与企业经营决策或存在“用脚投票”。持有较多股份的控股股东就有动机也有机会通过控制权获取私有收益,侵害中小股东利益。由于大股东积极参与公司经营管理决策,企业价值将得到提升,投资者利益保护也得以加强。但股权集中度过高,会使大股东在缺乏监管和约束条件下,通过损害中小股东利益最大化自身利益。“一股独大”现象在我国比较普遍,“一股独大”不利于投资者利益保护,故企业应引进战略投资者以形成制衡的股权结构,如此则有利于保护中小投资者利益。这里用第二到第十大股东持股比例之和与第一大股东持股比例之比,来说明公司其他股东对公司第一大股东的制衡度,即:

3.独立董事比例

现代企业由于所有权与经营权分离,导致委托代理问题出现。独立董事是出于保护中小股东利益考虑。建立良好的董事会结构,健全非执行董事尽职机制,可大大增强投资者信心,有效保护中小投资者利益。独立董事通过自身专业优势参与公司经营管理决策,对大股东形成有效制衡,可一定程度上解决上市公司普遍存在的治理失效问题,从而保护中小投资者利益。这里用独立董事比例表示董事会结构合理性,独立董事比例越高,企业存在内部人控制机会的可能性越低。

4.外部审计

外部审计主要考虑审计独立性和可靠性。独立性方面考察审计是否受到被审计单位影响、是否有审计之外的其他业务来往。可靠性方面考察近几年审计单位是否被出具保留意见的审计报告,同时考察审计单位是否曾出现违规行为。

5.信息披露

上市公司信息披露是是保证股东知情权的最有效手段。可靠性和相关性是会计信息质量的核心,信息相关性和可靠性最为关键,相关性要求上市公司必须公开所有法定项目信息,可靠性要求公司所披露信息客观真实。高质量信息披露从三方面提高中小投资者利益保护水平。

第一,中小投资者在做投资决策时,主要依靠上市公司所披露信息,充分且高质量的信息披露有助于投资者做出正确投资决策;

第二,及时、准确、可靠的信息披露对证券公平价格形成有一定作用,高质量信息披露有助于中小投资者投资价格公平的证券;

第三,上市公司内部人掌握公司真实经营状况,而外部人处于严重的信息不对称状况,信息不对称导致投资者保护问题的出现,高质量信息披露可提高投资者保护水平。

四、研究结论

20世纪80年代后价值管理成为研究热点,这一理念已逐渐被实务界接受。然而,以往价值管理都以为股东创造最大化价值为目标,将“股东”看做一个整体,忽略了大股东与中小股东之间价值分配的公平性、大中小股东由于利益目标差异而带来的代理问题。大中小股东间价值分配关系处理不好,将严重影响企业价值创造。

本文将中小投资者利益均衡保护理念融入企业价值管理体系中,将价值管理目标设定为“价值创造最大化”以及“价值分配公平化”。在此基础上,构建基于投资者利益均衡的价值管理指标体系,以期我国企业在价值创造和价值分配过程中更加注重投资者利益均衡,从而实现价值增值。

[1]Grossman, Sanford and Oliver Hart.One share on vote and the market for corporate control[J].Journal of Financial Economics,1988,20(1-2):175-202.

[2]La Porta R., Lopez-de-Silanes F., Shleifer, A., Vishny,R..Agency Problems and Dividend Policies around the World[J].Journal of Finance,2000, 55:1-33.

[3]La Porta R., Lopez-de-Silanes F.,Shleifer, A.,Vishny,R..Investor Protection and Corporate Valuation[J].Journal of Finance, 2002,57:1147-1170.

[4]科勒,戈德哈特,威赛尔斯,价值评估:公司价值的衡量与管理(第四版)[M].高建,等译.北京:电子工业出版社,2007.2.

[5]李文华.基于监管视角的中小投资者保护问题研究[J].南方金融,2013,(6):35-39.

[6]陈蕾等.中国证券投资者保护水平的实证研究[J].东南学术,2013,(5):145-152.

[7]王秀华.企业价值管理理论发展趋势研究:一个文献综述[J].财会通讯,2011,(11):111-113.

[8]陈炜.基于投资收益的中小投资者保护效率研究[J].中国工业经济,2010,(10):117-126.

[9]唐勇军,沈菊琴.利益相关者与价值管理框架研究[J].现代管理科学,2009,(5):105-106.

[10]陈志斌.基于自由现金流管理视角的价值动因解析模型研究[J].会计研究,2006,(4):58-62.

[11]吕长江,周县华.公司治理结构与股利分配动机——基于代理成本和利益侵占的分析[J].南开管理评论,2005,(3):9-17.

[12]贺建刚,刘峰.大股东控制、利益输送与投资者保护——基于上市公司关联交易的实证研究[J].中国会计与财务研究,2005,(9):10-13.

[13]刘淑莲.企业价值评估与价值创造战略研究——两种价值模式与六大驱动因素[J].会计研究,2004,(9):67-71.

[14]汤谷良,林长泉.打造VBM框架下的价值型财务管理模式[J].会计研究,2003,(12):23-37

[15]陈信元,陈冬华,朱红军.净资产、剩余收益与市场定价:会计信息的价值相关性[J].金融研究,2002,(4):59-70

[16]郑志宏.央企价值管理全面导入 EVA考核[J].上海国资,2014,(4):26-27.

[17]柴聪,孙红梅.全流通后大股东与中小股东的利益博弈分析[J].会计之友,2012,(2):54-55.