基于VAR模型的货币流动性与资产价格关系的实证分析

2015-05-16王晶

王 晶

(兰州大学经济学院,甘肃 兰州 730000)

一、引言

一般来说,央行在政策调控时往往会盯住GDP、CPI这些实体宏观指标,但实际上,如果货币供应量和流动性的变化能够实际影响资产价格,那么在企业投资效应和家庭财富效应的作用下,资产价格就必定会对实体经济产生作用,因此,央行在制定货币政策时,如果不考虑流动性变化对于资产价格的作用后果,则政策的可靠性和有效性就会降低。另一方面,本文研究的对象是房地产价格与股票回报,中国国民普遍持有这些资产,是家庭资产负债表中的重要组成部分,理应关注其在不同货币环境中的变化特征和价格风险。

我们经常看到的现象是在宽松的货币环境下金融市场往往也处在繁荣的时期,但并没有确切的证据证明过剩的流动性会流向资本市场,推动实体资产和权益资产的价格上涨。为此,不少学者进行了实证研究,从国内文献来看,此类研究只是刚开始了解这个复杂问题中的某些方面,更一般化的结论尚不明确,有待进行更深入的研究。国外学者多侧重于从货币供给的角度来选择流动性指标,并研究货币的增加和信贷的扩张是否会推动资产价格上涨。但货币流动性不是一个确切的概念,其过剩或者短缺也不是严格绝对的,需结合经济发展的水平来判断,仅以央行的货币信贷总量来衡量流动性略显粗糙。因此,在指标的选取上,基于以往的研究成果,本文将综合考虑货币供给和需求两个方面,以货币数量论为理论依据,选择超额货币增长率作为度量流动性的指标。同时选用包含了金融危机前后经济信息的数据作为分析的基础,以期在以往文献经验的借鉴和创新下对研究的问题做出一定程度上的探索和解答。

二、理论阐述

近代货币数量论的一个主要成就是费雪方程式,它描述了货币供应量与一般价格水平的关系。如果以M代表货币供应量,以V代表货币流通速度,以P代表平均物价水平,以T代表社会商品交易量,那么有货币交易方程式MV=PT(1)同时,费雪认为,T、V这两个因素是相对稳定的,而M由货币当局控制,因此P就会受到M的影响。如果对(1)式两边求导,可得DM/M+DV/V=DP/P+DT/T,DM/M是货币的变化率记为m,DV/V是流通速度的变化率记为v,DP/P是物价的变化率,在现实中通常以消费者物价指数CPI代替;同样的,DT/T是社会商品交易的变化率,以GDP的增速代替。由此可以得到m+v=GDP+CPI。近年来,随着资本市场的不断发展以及人们投资性消费的迅速增长,许多学者认为货币供应量不仅应该满足实体经济PT的需求,也要满足资本市场的需要。因此,将费雪方程式修正为:MV=PT+S,其中S代表了货币的资产职能。可见,当GDP的增速和流通速度的变化相对稳定时,如果某些因素防止了货币流动性的增加通过消费物价CPI来表现,过剩的流动性就会流入资产市场,短期内,资产的供给量一定,就会推动价格的上涨。由于货币流通速度由交易制度和交易习惯决定,是基本稳定的,因此v可近似视为0。由此可得到:m=GDP+CPI(2)。当货币供给增长率大于通货膨胀率与经济产出真实增长率之和时,两者之差就是“超额货币增长率”,用EMG表示。

本文选择EMG作为衡量货币流动性的指标,它反映了名义的货币供应量超过实际生产生活所需量的剩余部分。其具体计算表达式为:

为了消除季节因素,皆采用同比增长率。

三、实证分析

(一)样本数据选取

文本以M2代表真实的货币供应量,以上证综合指数表示股票价格,以70个大中城市新建住宅价格指数表示房价,搜集了2004年1月至2014年12月的月度数据。通过名义GDP与GDP指数计算出以2003年为基期的真实GDP,并对数据进行了季节调整。为了提高数据的频度,近似的认为在一个季度内名义GDP的增长率在各个月相同,来补充每月的数据1

图1 超额货币增长率

从上图可以看出,2008年底,超额货币开始了爆发式的增长,是货币当局为了应对金融危机而采取宽松货币政策的结果。尽管其目的是为了防止通货紧缩与经济衰退,但有些学者也在质疑如此大规模的货币扩张会不会强劲地推动中国的资产价格上涨,从而留下后遗症。

(二)数据分析与处理

1.单位根检验。在实证建模分析之前,检验序列是否平稳是非常必要的,本文采用的ADF检验方法,滞后阶数遵从SIC信息准则值最小,在10%的显著性水平下,变量EMG与LSTOCK(股指对数)是非平稳序列,差分后再进行单位根检验,其结果在10%的显著水平下平稳。因此判断是一阶单整序列。

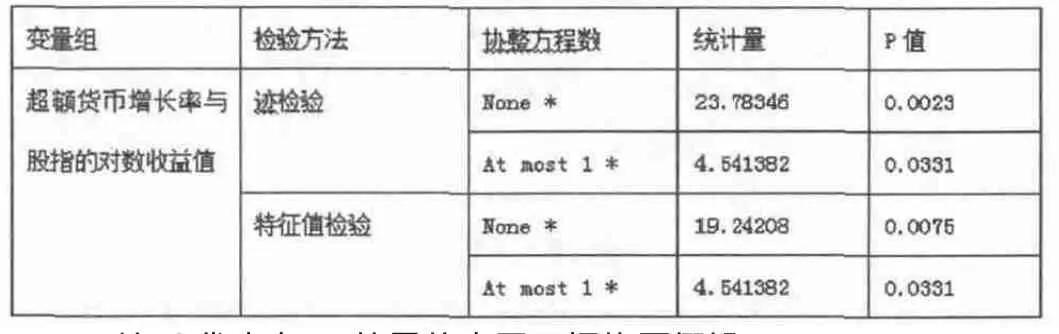

2.协整检验。在进行计量分析之前,可以对序列进行差分来消除非平稳的部分,但是这样做同时也忽视了原序列中一些重要的信息。协整理论为非平稳时间序列的建模提供了一个重要的途径。其检验结果如表1所示:

表1 Johansen协整检验

可以看到,迹检验和特征值检验在5%的显著水平下均显著,表明变量之间存在协整关系,可以判断EMG与LSTOCK之间存在长期的稳定的均衡关系。

3.格兰杰引导关系检验。从统计学的角度看,许多变量之间都会或多或少存在联系,但在经济研究中,这些相关系数或者相关度并不能一定代表变量之间存在联系,或许它们在一定时间段内发生同方向或者同趋势的变动是由于其他共同因素的影响,又或者只是一种巧合,并不具备逻辑传导关系和经济学的研究价值。本文使用格兰杰因果检验

解决这一问题。在5%的置信水平下都拒绝了不存在因果关系的原假设,说明HOUSE与DLSTOCK都能被EMG的过去值所解释,EMG的存在有助于更好地预测DHOUSE与DLSTOCK。它们之间存在时间上的先后因果关系。

(三)模型分析

1.建立实证模型。可以确定的是过剩的货币流动性流入资产市场对价格产生影响需要经历一定的时期,因此,股票和房地产的价格很可能与超额货币的过去值相关。而资产的价格的上涨或许也会也会反过来引起流动性的增加,所以,计量分析建立在向量自回归(VAR)模型之上。

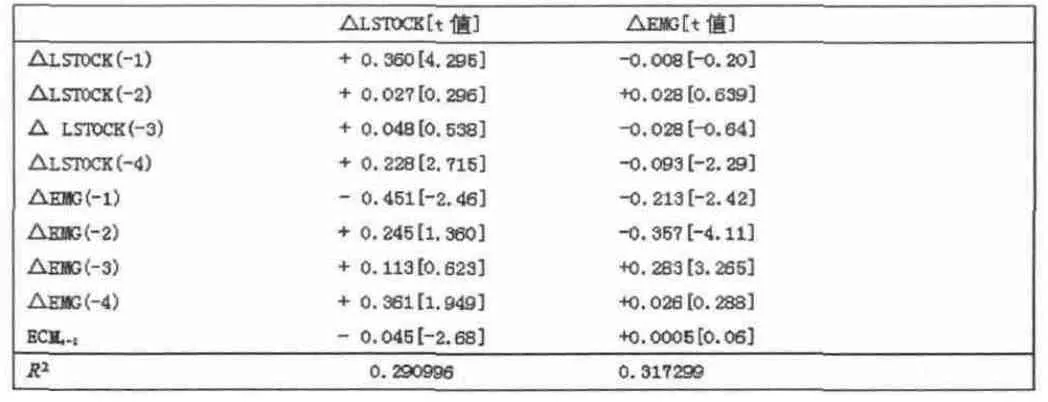

EMG与LSTOCK之间存在协整关系,符合建立向量误差修正模型(VECM)的条件,因此可以对VAR进行协整约束,用刻画变量长期均衡关系与短期偏差调整的VEC模型对超额货币和股指收益率进行计量分析,模型的输出结果为:

表2 股价模型输出结果

从模型的回归结果来看,△EMG(-1)、△EMG(-2)、△EMG(-4)的系数皆通过t检验,说明超额货币增速滞后一期、两期和四期的变化对于股票的对数收益率均产生显著地影响。从短期来看,由于误差修正机制的作用,△EMG对于△LSTOCK的正向影响逐渐增大,滞后四期的超额货币每增加一个百分点,股票的对数收益率就增加0.36个百分点。而股指收益率也受到自身滞后一期的影响,在一定程度上反应了我国股票市场追涨杀跌的现象。

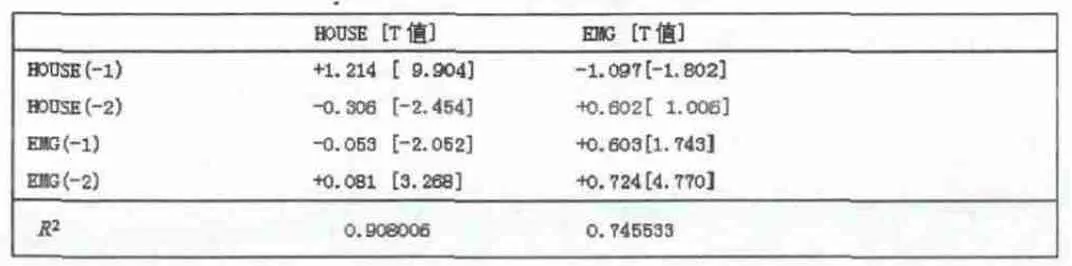

分析超额货币增速与房价的联系时由于数据获得的限制,本文采用2005年7月~2014年12月的数据进行分析,经单位根检验,EMG序列在此时间跨度内通过了平稳性检验,与HOUSE(真实房屋价格增速)同为I(0)序列。满足VAR模型的条件。输出结果如下:

表3 房价模型输出结果

从回归结果看,△EMG(-1)、△EMG(-2)的系数皆通过t检验,说明超额货币增速滞后一期、两期和的变化对于房价的增长率产生显著地影响。

2.脉冲响应分析。为了进一步考察随机误差项产生扰动时,变量之间的动态影响和相互作用,本文对模型进行脉冲响应分析。

图2 LSTOCK对EMG的脉冲响应函数图

上图表示的是变量一个标准差的正向冲击对另一变量和自身的响应随滞后期变化的轨迹。从图中可以看出,当在本期给超额货币增量一个正的冲击后,股指的对数收益率在前三期的负向波动调整之后进入了正向增长时期,在第14期时达到最高点,即在第14期的响应为1.79%,从第30期之后开始稳定增长。这表明当货币流动性受到外部的某一冲击后,会通过市场的作用机制流入虚拟市场,使股票的价格发生同向的变动,表现为一种拉动和促进效用。

同样的,对房价模型进行脉冲响应分析,来深入了解超额货币增速对房价的影响期数和程度:

图3 脉冲响应函数图

从图中可以看出,当在本期给超额货币增量一个正的冲击后,房价的增长率在一期内会经历小幅下落的调整,之后迅速上升,在第10期冲击力度达到顶峰即0.43%,之后缓慢下降,在22期后影响基本消失,又回到一个新的均衡状态。这表明当某种力量使得货币流动性偏离上期增长速度的时候,会给房地产的价格带来正面的冲击,与流动性发生同向的变化。在格兰杰因果检验中能够看到房价与货币流动性有双向的因果关系,这一点也可以从图中得到验证,给予房价一个正向的冲击,在几期的波动后,会对流动性产生一个轻微的负面影响,这或许是因为房地产价格的上涨吸引了大量的投资资金的缘故。

五、结论与建议

(一)基本结论

首先,本文通过协整检验以及VEC模型发现:在短期内,货币流动性的增加对股指收益率有正向的推动和促进作用。在一定程度上解释了06年以来股票价格的猛增是由于资金大量堆积的结果。长期来看,两者之间存在着稳定的均衡关系,考虑流动性因素可以更全面的分析股票价格的波动。但同时也应看到影响股价的因素有很多,在建模时纳入一些基本面因素或许能使结论更具有说服力,这也是后续研究值得探讨和发展的地方。

再者,运用VAR模型分析了货币流动性与房地产价格之间的关系,发现两者互为彼此的格兰杰原因,存在很强的互动作用。同时发现流动性对房价的正向影响是非常显著和迅速的。可见,央行实行宽松的货币政策似乎并没有达到刺激消费的理想效果,流动性通过银行贷款和投资投机行为被房地产业大量吸纳,形成了资产泡沫,加大了经济金融系统的风险。

(二)政策建议

由于我国金融市场还处于初级发展阶段,可供选择的投资产品与投资渠道单一且缺乏管制,所以形成了过多资金追逐过少资产的局面,要从根本上消除资产价格因资金过度堆积而急速膨胀的隐患,长期看,一方面可以从实行汇率制度改革入手,逐渐扭转国际收支顺差过大的局面,以缓解央行被动超发大量货币的严峻形势。另一方面,建立多层次的资本市场、不断拓宽投资渠道、分流过度集中于单一市场的流动性、加快金融产品的创新尤其是长期金融产品的多样化、将储蓄有效地转会为社会长期投资也是重要的途径之一。

注释

①数据来源:Wind数据库。

[1]北京大学中国经济研究中心宏观组.流动性的度量及其与资产价格的关系[J].金融研究,2008,(9).

[2]张越艳,魏先华,谢泽林.我国货币流动性与股票市场的关系及相关投资策略研究[J].金融研究,2009,(7).

[3]Ferguson R.Asset prices and monetary liquidity[R]remarks to the Seventh Deutsche Bundesbank Spring Conference.2005,(5).

[4]Gouteron,S.Szpiro,D.Excess Monetary Liquidity and Asset Prices[R].Bank France Working paper,2005 No.131.