中国利率市场化改革对货币政策利率传导机制的有效性分析

2015-05-15李子健

李子健

(河南大学经济学院,河南 开封 475000)

一、引言

随着中国经济的快速发展,政府不断提高对经济的调控水平及调控力度,运用财政政策与货币政策确保中国经济稳健运行。央行对货币政策的运用主要是通过货币政策传导机制。如今央行更加重视货币政策的利率传导机制,进一步加强对利率工具的创新和运用。

早在1993年党的十四大,国家就提出了利率改革的市场化目标。利率市场化改革是一国金融业发展到一定程度的客观需要和必然结果,也是一国经济体制改革中的核心问题[1]。因此本文在利率市场化改革的大背景下,对货币政策利率传导的机制机理进行分析,从而为央行更好地进行货币政策调控提出一些合理的政策建议。

二、我国利率传导机制的状况

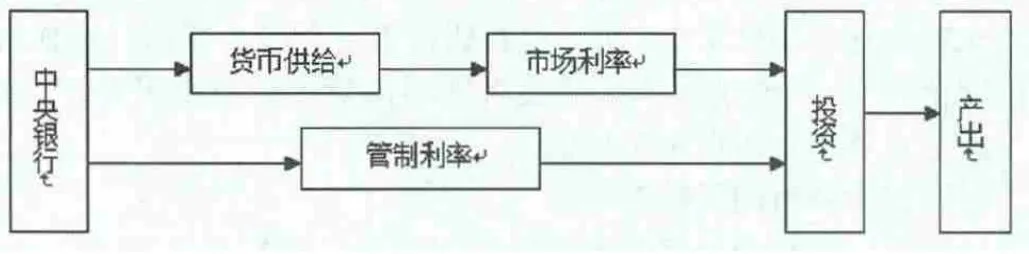

当前在我国的利率体系中,存在着“双轨制”利率,即央行直接调整管制利率来实现货币政策的目标与央行通过货币政策工具来引导利率的变动并行的一种制度。前者是央行控制了存贷款利率来管制利率,后者是央行运用完全市场化的回购利率来达到政策目标,央行运用利率作为我国货币政策的传导渠道具有可行性[2]。传导路径如图1所示。

图1 “双轨制”利率传导机制示意图

央行的主要利率传导途径是管制传导路径。中央银行通过利率政策直接调整存贷款基准利率来实现对宏观经济的调控。在Shibor利率还没有真正培育成为一个成熟的金融市场基准利率前,我国利率体系中的银行存贷款基准利率实际上发挥着金融市场基准利率的作用[3]。具体来说,央行的利率直接调控政策可以解释为当利率下降引起投资上升时,会带动就业的增长,从而导致产出和物价的上涨,这时中央银行为抑制通货膨胀会实行紧缩性货币政策减少货币供应量,进而导致利率的上升,利率上升将影响投资需求,如此循环往复。货币政策利率传导机制的链条为:利率(r)↓→投资(I)↑→就业(E)↑→总产出(Y)↑→物价水平(CPI)↑→货币供应量(M)↓→利率( r)↑→投资( I)↓。

本文从中国人民银行的官方网站上统计了2004年以来央行调整存贷款基准利率以及存款准备金率的情况。从调整频率来看,2004年到2015年间,央行一共调整存款利率21次,其中14次为上调。调整贷款利率23次,其中14次为上调。从具体操作来看,2014年经济复苏蓄势待发,为了刺激投资需求和扩大内需,中央银行降低了存贷款基准利率,向银行体系注入充分的流动性,以期恢复国内经济增长动力。从2006年开始到美国次贷危机爆发之前,中央银行连续八次上调存贷款利率,这一时期央行频繁地上调存贷款基准利率是出于当时国内经济增长过快经济过热同时面临通货膨胀压力的局面所考虑的。具体情况如表1所示。

表1 央行历年调整存贷款基准利率的次数(部分)

数据来源:中国人民银行官方网站。

同时,央行通过市场化的货币工具引导利率市场化的变动主要是通过我国利率体系中的银行同业拆借利率、国债回购利率、票据贴现利率等货币市场短期利率,而这也是这条传导路径中的核心利率。这条传导途径目前在我国基本实现了市场化。

三、我国利率传导机制存在的问题

(一)从国家层面

放弃了利率对宏观经济的自动调节功能。当前“双轨制”利率的存在使管制利率与市场利率并行,以存贷款利率为主的管制利率体系逐渐松动,但是仍处于一定程度的管制中还没有彻底放开,因此国家指令性的管制利率的措施并不能够真正反映市场化的利率,不利于经济稳健发展。当经济过热时,银行的信贷扩张并不能影响利率水平,过度的信贷扩张还会导致资产价格水平升高诱发经济泡沫引发经济危机;当经济低迷时期,收缩信贷量也无法降低银行的利率水平,无助于经济的回暖。

(二)从企业层面

国家对利率的管制并不能真实的反映企业的资金成本。这样造成投资对利率的敏感性比较低,企业的投资完全不受市场真实的利率所制约。央行对利率的有限制的调整使得企业完全不必担心利率的上涨或者下降,企业的投资受到利率变动的约束较少。与此同时,央行对利率的管制,导致利率并不能够真实的反应市场的均衡水平。银行由于社会资金的需求旺盛而采取信贷配给的方式来调节资金的流向。各商业银行对有政府背景的国有企业实行银行贷款,而对中小企业的放贷额极少,造成市场中的资金不能合理配置。使国有企业效率低下,同时真正有活力的中小微企业面临融资难的窘境。

(三)从银行利率结构层面

1.银行的超额准备金存款利率依旧存在。西方发达国家央行已经不再支付准备金存款的利息,而我国仍然对商业银行的存款准备金支付较高的利息,因为我国面临的回笼货币资金的压力相对较大。对商业银行的法定准备金存款支付一定的利息可提升商业银行的总利润水平。但这样会减弱商业银行合理运用资金的积极性。

2.商业银行的存贷款利差偏高。央行为了保障商业银行的利润水平,保持着较高的存贷款利率差额,但这却使其信贷规模扩张了,这造成利率渠道的传导效果受到了影响。同时,这也将导致商业银行更加过分地依赖传统的存贷款业务,从而减少商业银行的金融创新与业务转型。

3.商业银行存贷款收益率曲线趋于水平化。近年来央行连续调整了人民币存贷款基准利率,而调整后的各期存贷款利率水平都有所下降,且长短期利率的差额也逐渐缩小,使得存贷款利率的期限结构趋于水平化。存款收益率曲线的水平化促使人们的短期存款的比重逐渐增大;而贷款收益率曲线的水平化,会促使长期贷款的比重逐渐增大。两者的共同作用将会使商业银行的资产负债结构不合理[4]。

四、政策及建议

通过以上对当前中国货币政策利率传导机制的分析,本文发现:我国金融体系市场化改革取得了一定的效果。银行间同业拆借市场、债券回购市场发展较为成熟,市场化程度比较高。但由于利率仍然被管制,比如金融机构存贷款利率就仍然由中央银行来调整。而这样的管制利率与市场利率并存的局面,使得我国的利率传导途径并不畅通。从国家、企业及银行利率结构层面来说都出现了问题,央行企图通过货币政策操作来调控社会利率变化的效果也必然大打折扣。

因此本文希望国家加快利率市场化的改革进程,利率市场化改革的步伐从上世纪末就开始。利率市场化是指市场资金供求决定货币市场利率水平,包括利率决定、利率结构、利率传导和利率管理的市场化。实际上就是金融机构拥有利率决策权,能够根据资金状况及对金融市场的未来预期判断,拥有利率水平的自主调节权,最终形成货币市场利率参照中央银行基准利率,通过市场资金供求状况决定金融市场存贷款利率的利率形成机制。

首先,国家应进一步扩大金融机构人民币存款利率浮动上限和贷款利率浮动下限,并逐步取消对其的管制。执行存贷款利率改革依照先长期大额、后短期小额的这一原则,逐渐松动对存款利率上限的管制,以实现逐步取消管制利率的目标。央行及银监会等监管机构加强对利率的监测和分析,尤其是加强监测商业银行内部资金的转移利率,以便更好地进行利率调控。

其次国家应加强金融创新手段、完善金融服务体系。如存款保险制度的实施,互联网金融的蓬勃发展及民营银行试点给当前的金融体系注入了活力。互联网金融的出现相当于放开了存贷款的利率水平,民营银行的试点促进了银行同业之间的竞争,同时银行也面临众多压力。与此同时,存款保险制度的实施更有利于金融体系的稳定性,同时储户对银行的选择不再过多的考虑其资质,存款利率的高低成为储户选择存款银行的唯一标准。

最后央行应加强货币市场的基准利率建设。目前我国已基本确立Shibor利率作为在货币市场基准利率中的地位,Shibor利率为金融产品定价提供基准。当前的shibor利率与银行间拆借利率、回购利率的走势基本一致,主要反映市场资金的供求变动。因此央行更应该加强sh ibor利率在债券定价中的指导作用。通过引导国债期限结构的多样化,引导再贷款再贴现利率等,不断完善利率市场化。

[1] 巴曙松,严敏,王月香.我国利率市场化对商业银行的影响分析[J].华中师范大学学报(人文社会科学版),2013(04).

[2] 曾宪久.货币政策传导机制论[M].北京:中国金融出版社,2004.

[3] 朱韩丹丹.利率市场化对货币政策传导机制的影响[D]杭州:浙江大学,2014.

[4] 赵萍萍.利率市场化改革背景下我国利率传导机制效应研究[D].杭州:浙江工商大学,2012.