IPO统一审计能发挥信息作用吗?

2015-05-14田高良西安交通大学管理学院陕西西安710049

田高良,司 毅,韩 洁,封 华(西安交通大学管理学院,陕西西安710049)

IPO统一审计能发挥信息作用吗?

田高良,司毅,韩洁,封华

(西安交通大学管理学院,陕西西安710049)

摘要:在我国,企业集团经常选择同一个会计师事务所审计集团内的多家上市公司。文章以企业集团为集团内IPO公司选择同一个会计师事务所为出发点,使用2003-2012年非金融类IPO公司为样本,来研究IPO统一审计对IPO抑价以及IPO后业绩变化的影响。研究发现,企业集团为集团内IPO公司选择同一个会计师事务所不能在一级市场起到信息作用,反而会显著提高IPO抑价,IPO后业绩“变脸”也会更大。在区分大小规模事务所样本进行进一步比较后,文章发现小规模事务所的这一作用更加显著。

关键词:企业集团;首次公开发行;信息作用;IPO抑价;IPO业绩变化

一、引言

以股权或者家族为纽带形成的企业集团是新兴市场国家中的一种常见组织形式(Khanna和Palepu,1997;Claessens等,2006)[1-2]。企业集团对于新兴市场国家是一柄“双刃剑”,既有可能成为“榜样”,又有可能成为“寄生虫”(Khanna和Yafeh,2007)[3]。一方面,企业集团可以通过内部市场提高经营效率(Coase,1960;Williamson,1985)[4-5];另一方面,企业集团中普遍存在着集团与下属企业之间,大股东与中小股东之间严重的代理问题,造成资源分配上的平均化与低效率以及大股东“掏空”中小股东的现象(Gertner等,1994;Rajan和Zingales,2000;La Porta等,2002)[6-8]。

我国作为世界第二大经济体和最大的新兴市场国家,其资本市场股权集中度较高。这一现象使得控股股东有更大的动机和可能性利用自己的控制权来损害中小股东的利益,产生严重的代理问题。会计信息作为资本市场中的重要信息之一,对于缓解代理问题具有重大作用,而会计信息的可靠性又有赖于独立客观的第三方审计。企业集团作为一个复杂的整体,信息不对称问题比单一上市公司更为严重,其对高质量审计的需求更加迫切,在我国存在着大量的集团统一审计现象。陆正飞和王春飞(2011)[9]将同一个会计师事务所审计企业集团内至少两个上市公司定义为企业集团统一审计,他们发现在2009年,有45.9%的上市公司存在集团统一审计现象。

现有相关文献主要关注企业集团为什么会为已上市的公司选择统一审计,选择统一审计是否影响审计质量、审计意见购买、审计费用以及资本成本。尚未有文献关注企业集团内IPO公司会计师的选择问题,本文主要研究企业集团是否会为内部的IPO公司选择之前有过合作关系的会计师,选择统一审计的财务信息是否有助于减少信息不对称,以及这一现象对IPO后经营业绩的变化会产生什么影响。本文采用2003-2012年我国A股市场IPO样本对这一问题展开研究,如果负责IPO公司财务信息审计的会计师事务所与IPO之前一年企业集团内部上市公司中的至少一家会计师事务所一致,则本文定义这种现象为IPO统一审计。研究发现:(1)我国存在大量的IPO统一审计现象;(2)IPO统一审计可以显著增加IPO抑价,即获得更高的上市首日收益,说明IPO统一审计并不能通过提高审计质量来缓解IPO中的信息不对称,以降低IPO抑价;(3)IPO统一审计会加剧IPO后经营业绩“变脸”的现象,进一步验证了本文的结论; (4)小规模事务所提供的IPO信息质量更低。

二、理论分析与研究假设

由于实际控制人控制下的上市公司是相互关联的,集团统一审计可能随着会计师对审计客户了解的增加和深入而产生的知识溢出效应来提高审计效率和审计质量。同时,也可能使得会计师对集团审计客户产生过度依赖,过高的客户重要性使得会计师更有可能在审计中出现妥协,从而损害会计师的独立客观性,降低审计质量。已有的研究主要关注了集团统一审计对审计质量、审计收费、审计意见购买和权益资本成本的影响以及企业集团选择统一审计的原因,尚未关注企业集团内IPO公司会计师的选择问题以及其产生的经济后果。王春飞等(2010)[10]研究发现,小规模事务所进行集团统一审计将会降低审计质量,大规模事务所进行集团统一审计并不会对审计质量产生显著的影响。伍丽娜等(2012)[11]研究发现,集团统一审计不会由于会计师对集团了解的增加而降低审计费用,相反会增加审计费用,由大规模事务所进行对企业集团进行统一审计可以降低审计费用,而小规模事务所则有可能由于客户重要性过高而损害独立性,获得超额的审计费用。针对集团统一审计是否会损害注册会计师的独立性,陆正飞等(2012)[12]与伍丽娜等(2013)[13]进行了进一步的研究,他们认为会计师事务所会由于集团审计客户的重要性而严重损害独立性,特别是客户资源相对匮乏的小规模事务所,同时在我国企业集团统一审计中存在审计意见购买现象,当会计师事务所对所审计的企业集团中的一家上市公司出具非标准审计意见后,可能会导致企业集团变更会计师事务所,变更行为会导致审计意见的改善。高质量的审计会降低资本市场上的信息不确定性,进而降低资本成本。而王春飞等(2013)[14]研究发现,在我国,集团统一审计不仅不会因为会计师事务所对集团了解的增加而降低资本成本,反而会提高资本成本。对于企业集团选择统一审计的原因,李安兰等(2014)[15]发现上市公司股东代理问题越突出,企业集团内部存在地缘关联的上市公司,越有可能选择集团统一审计。

已有大量的文献关注财务信息质量与IPO抑价的关系。Teoh等(1998)[16]发现投资者并不能有效地辨识招股说明书中的财务信息质量,IPO公司的正向盈余管理会导致高IPO抑价。由于在IPO之前,IPO公司较少受到关注,在IPO市场上存在严重的信息不对称问题,而招股说明书中的财务信息就成为投资者了解IPO公司的重要渠道。IPO公司的财务信息质量由承销商和注册会计师共同负责,公允可靠的IPO财务信息会缓解IPO市场上的信息不对称,进而降低IPO抑价(Boulton等,2011)[17],而IPO公司也有动机为自己选择高质量的会计师(Menon和Williams,1991)[18]。围绕着承销商与注册会计师这两个IPO过程中重要的信息中介,学者们对此展开了大量研究。Balvers等(1988)[19]研究发现,高质量的投行更倾向于选择高声誉的会计师事务所,这一选择会降低IPO抑价。Beaty(1989)[20]发现IPO公司会给BigN事务所支付更高的审计费用,并且BigN事务所高质量审计会降低IPO抑价。Chang等(2008)[21],Liu和Ritter (2011)[22],Lee和Masulis(2011)[23],Fung等(2014)[24]也都认为独立、高质量的审计和具有良好资质的高声誉承销商在IPO的过程中会起到“信息作用”(Information Role)以降低IPO公司对于投资者的先验不确定性,从而降低IPO抑价。而现有研究已证明集团统一审计会损害注册会计师的独立性,造成审计质量低下,且在小规模事务所中尤为严重。王春飞等(2010)[10]研究发现集团财务报表统一审计与操纵性应计项目正相关,即审计质量更差,且这一现象在小规模事务所样本中的体现尤为突出。DeAngelo(1981)[25]认为大规模的事务所相对于小规模事务所来说,有更大的动机去避免审计失败,提供更高质量的审计服务。所以,IPO统一审计可能会产生的低质量财务信息,不利于缓解IPO市场上的信息不对称问题,相较于非IPO统一审计的样本会获得更大的IPO抑价,小规模事务所对集团统一审计客户的依赖性更大,信息质量可能更差,这一作用也可能会更加明显,而大规模事务所由于客户资源分散,这一作用可能会不明显。基于此,本文提出以下假设:

H1:在其他条件一致的情况下,IPO统一审计的IPO公司相对于非IPO统一审计的IPO公司会获得更高的IPO抑价。

H2:在其他条件一致的情况下,小规模事务所IPO统一审计相对于大规模事务所IPO统一审计的IPO客户会获得更高的IPO抑价。

由于王春飞等(2010)[10]已检验过集团统一审计会降低审计质量,本文只进一步关注IPO统一审计对IPO后经营业绩变化的影响。伍丽娜等(2012,2013)[11][13]研究发现,进行集团统一审计的会计师事务所会由于客户重要性而产生“妥协”,存在超额审计费用和审计意见购买的问题。DeFond等(1999)[26]发现我国审计市场竞争十分激烈,并不存在欧美审计市场中国际四大垄断的局面,集中度低,这就使得由客户重要性而产生的损害会计师独立性的问题在我国更有可能出现。而IPO公司又有着很强的动机去进行财务包装以达到证监会的上市要求及资本市场的预期。Aharony等(2000)[27]研究发现我国国有IPO公司存在财务包装现象,IPO后会有大幅度的总资产收益率的下降,由于制度环境的不同,B股IPO公司的经营业绩下滑现象相比于H股IPO公司更显著。2013年的万福生科事件更使得这一问题凸显,万福生科通过虚构粮食收购和销售,虚增销售收入和营业利润,上市第一年的半年报即出现巨额预付账款项目,如此恶劣的财务信息造假使得本文不得不重新审视IPO过程中的财务信息审计问题。

激烈的审计市场竞争使得集团审计客户对会计师事务所重要性增加,加之强烈的IPO财务包装动机,IPO统一审计的上市公司可能会出现更大幅度的经营业绩下滑。蔡春等(2013)[28]研究发现,在谋取上市定价最大化的驱动下,IPO公司不仅进行应计项目的盈余管理,还进行了真实活动的盈余管理。应计项目的盈余管理将未来的盈余转化到现在(DeFond和Park,1997)[29],而真实活动的盈余管理更是会损害未来的公司价值(Roychowdhury,2006)[30],这都将导致IPO后业绩的“变脸”。此外,以往的研究发现,大规模事务所的审计客户相较于小规模事务所的审计客户有着更少的盈余管理(Becker等,1998)[31],更高的盈余反应系数(Teoh和Wong,1993)[32]和更少的财务舞弊及违规(DeFond和Jiambalvo,1993)[33]。我国的经验证据也证实了国际四大事务所审计的客户拥有更少的操纵性应计利润(漆江娜等,2004)[34]。综上所述,本文提出以下假设:

H3:在其他条件一致的情况下,IPO统一审计的审计客户会产生更大幅度的IPO业绩下滑。

H4:在其他条件一致的情况下,由小规模事务所进行IPO统一审计会较之大规模事务所IPO统一审计产生更大幅度的IPO业绩下滑。

三、研究设计

(一)变量定义

1.企业集团。本文从CSMAR数据库中获得上市公司实际控制人数据,将由一个实际控制人控制至少两家上市公司定义为企业集团(王春飞等,2010)[10]。

2.IPO统一审计。如果IPO公司的会计师事务所与IPO公司所处的企业集团内上一财务年度其他上市公司的会计师事务所中的至少一家相同,则本文定义为IPO统一审计(G_audit取值为1,否则为0)。

3.IPO抑价及相关控制变量。我国现有文献已经对IPO抑价进行了大量的研究。考虑到我国IPO市场的抑价程度非常高,本文采用IPO首日收盘价相对于发行价的收益率的自然对数作为IPO抑价的衡量(Leone等2007,陈胜蓝,2010)[35-36]。

同时,刘煜辉和熊鹏(2005)[37]认为在衡量IPO抑价时需要考虑市场条件的变化,本文在稳健性检验中使用市场收益率调整后的IPO抑价作为因变量。

在检验IPO统一审计对IPO抑价的影响时,本文采用如下控制变量:公司规模Size1,规模较大的IPO公司在上市首日往往会有更低的IPO抑价(陈工孟和高宁,2000)[38],本文采用IPO前一年的资产自然对数以控制规模;发行规模Amount,韩德宗和陈静(2010)[39]研究发现融资规模与IPO抑价负相关,本文采用IPO融资规模的自然对数来控制这一影响。IPO公司的股权保留比率Retention,孔爱国和李哲(2003)[40]发现IPO公司的股权保留比率对抑价也有显著的影响,本文使用IPO前股数总额除以IPO后股数总额来控制这一因素的影响;换手率Turnover,陈共荣和李琳(2006)[41]研究发现IPO首日股票换手率与IPO抑价正相关;发行等待期Lag,随着发行上市等待时间的增加,投资者风险也相应增加,IPO抑价也就相应增大(刘煜辉和熊鹏,2005;于富生和王成方,2012)[37][42]。本文还控制了公司年龄、承销商的声誉以及公司的成长性,相关变量定义参见表1。

表1 变量定义

4.IPO后业绩变化及相关控制变量。本文使用三个因变量来衡量IPO后的业绩“变脸”现象,分别是IPO前后三年平均净利润率的变化ΔROS,IPO前后三年平均销售收入的增长率Sales_growth以及IPO前后三年平均净利润的增长率(Fan等,2007)[43]6。同时本文还控制了上市时第一大股东的持股比例Percent,市值与权益账面值之比MB,财务杠杆比率Lev,IPO公司规模Size2以及IPO公司是否属于被管制行业(Fan等,2007)[43]6,相关变量定义参见表1。

(二)检验模型

1.IPO统一审计与IPO抑价。本文使用以上模型(2)来检验IPO统一审计对IPO抑价的影响,因变量是IPO抑价的衡量指标Lnupricing,自变量为IPO统一审计的虚拟变量和相关控制变量。如果符合假设预期,α1将显著为正,并且在区分大小规模会计师事务所样本后,小规模会计师事务所的α1将显著大于大规模事务所样本的α1。

2.IPO统一审计与IPO后业绩变化。本文使用以上模型(3)来检验IPO统一审计对IPO后业绩变化的影响,因变量为IPO后业绩变化的三个衡量指标,自变量为集团统一审计的虚拟变量和相关自变量。如果符合假设预期,β1将显著为负,并且在区分大小规模会计师事务所样本后,小规模会计师事务所的β1将显著小于大规模事务所样本的β1。

(三)样本筛选

本文以2003-2012年的非金融类IPO公司为研究样本,实际控制人数据来自CSMAR数据库,本文使用搜索引擎进一步检索以消除披露名称的差异,确保实际控制人名称的准确性。其他财务数据来自CSMAR 和WIND数据库。进一步剔除缺少财务数据的样本,本文得到1109个IPO样本,其中符合IPO统一审计的约有19%。在检验IPO统一审计与IPO后业绩变化的关系时,由于需要上市后三年的财务数据,实际的IPO样本为2003-2010年的非金融类IPO公司,剔除掉缺失值,本文得到875个观测。

四、实证结果

(一)描述性统计

表2列示了连续型变量的描述性统计,本文的数据分布同之前的文献相类似。为了消除异常值的影响,本文对A部分的连续型数据进行了1%的Winsorize。在B部分,本文仿照Fan等(2007)[43]对连续型数据进行了5%的Winsorize。数据显示,我国IPO市场有着较为显著的抑价,与以往研究结果类似,在对IPO抑价进行自然对数转换后,Lnupricing的正态性特征明显加强。大部分样本ΔROS小于0,75分位数为-0.0016,表明我国IPO市场存在普遍的IPO后经营业绩“变脸”现象。IPO前一年的总资产Size1在各个分布显著小于IPO当年的总资产Size2,说明了IPO使得公司总资产显著增加,以往研究中使用ROA、ROE作为IPO后业绩变化衡量指标会造成偏误,故本文使用销售收入和利润指标进行衡量。

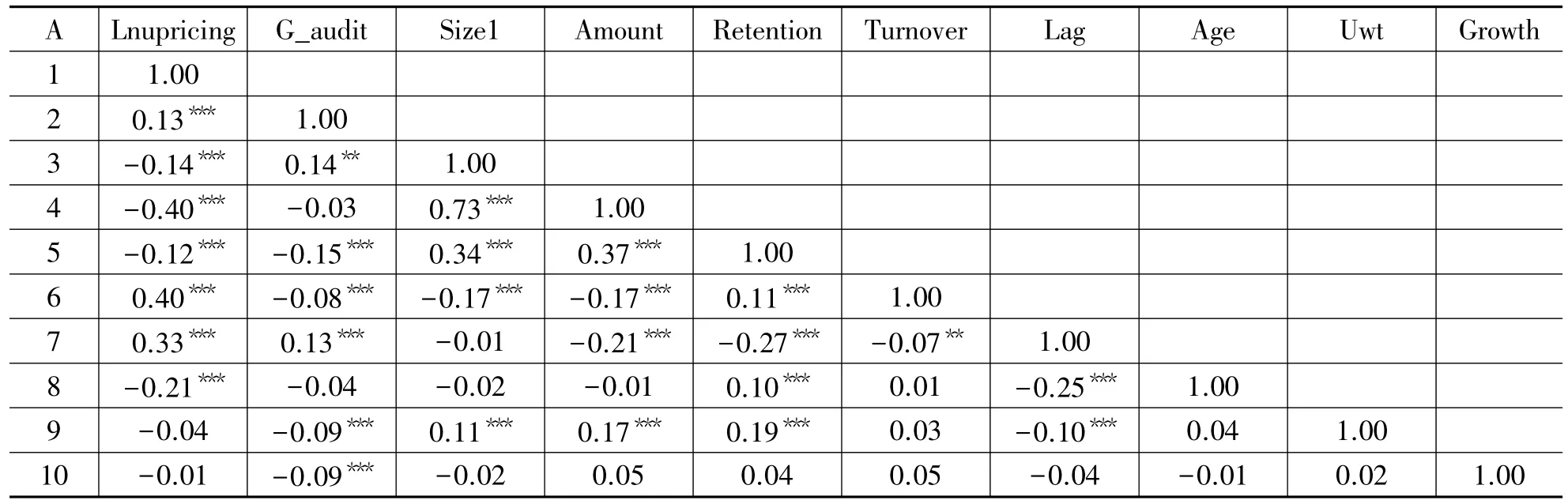

表3A列示了模型(2)中变量的Pearson相关系数表,在相关系数的表A和B中不难发现,IPO统一审计(G_audit)分别同IPO抑价(Lnupricing)显著正相关,与本文的研究假设一致。同时,IPO前一年的资产规模、融资规模、股权保留比率和公司年龄与IPO抑价显著负相关,同以往研究认为IPO公司规模越大,融资规模更大,股权保留比率更高以及较长的公司成立时间能降低IPO发行风险,降低IPO抑价的研究结论一致。而等待期越长,换手率越高则能增加IPO抑价,也与相关研究一致,说明了在本研究中控制这些因素对IPO抑价影响的重要性。表3B列示了模型(3)中各变量的Pearson相关系数。G_ audit同IPO业绩变化指标销售收入增长(Sales_growth)和净利润增长(Ni_growth)显著负相关,与研究假设一致。

表2 主要变量描述性统计

表3 APearson相关系数

表3 BPearson相关系数

(二)IPO统一审计与IPO抑价

本文使用模型(2)和(3)分别对假设1至4进行检验。表4检验了假设1与假设2,分别列示了全体样本,大规模会计事务所样本和小规模会计师事务所样本。本文控制了行业和年度固定效应对IPO抑价的影响,并对t值按照White(1980)进行调整。结果显示IPO统一审计与IPO抑价正相关,并在5%显著性水平下显著,说明IPO统一审计不能有效在IPO过程中发挥信息作用(Information Role)(Chang等,2008)[21]3来缓解信息不对称问题,从而降低IPO抑价。其他控制变量得出的结论也与以往的研究结论类似,比如融资规模同IPO抑价显著负相关,印证了以往研究的结论:融资规模越大,IPO风险相对越小,IPO抑价也就越小。

表4 IPO统一审计与IPO抑价

具体到大规模事务所样本(以每年会计师事务所审计费用总和进行排序,前十名为大规模事务所),IPO统一审计依然在10%的显著性水平下同IPO抑价正相关,但系数小于全样本情况下的0.0401。而小规模事务所进行IPO统一审计依然在5%的显著性水平下显著,并且系数大于全样本和大规模事务所样本。进一步检验发现,虽然小规模事务所进行IPO统一审计的抑价程度大于大规模事务所进行IPO统一审计,差异并不显著。表4的实证结果同假设1一致,但并不支持假设2。

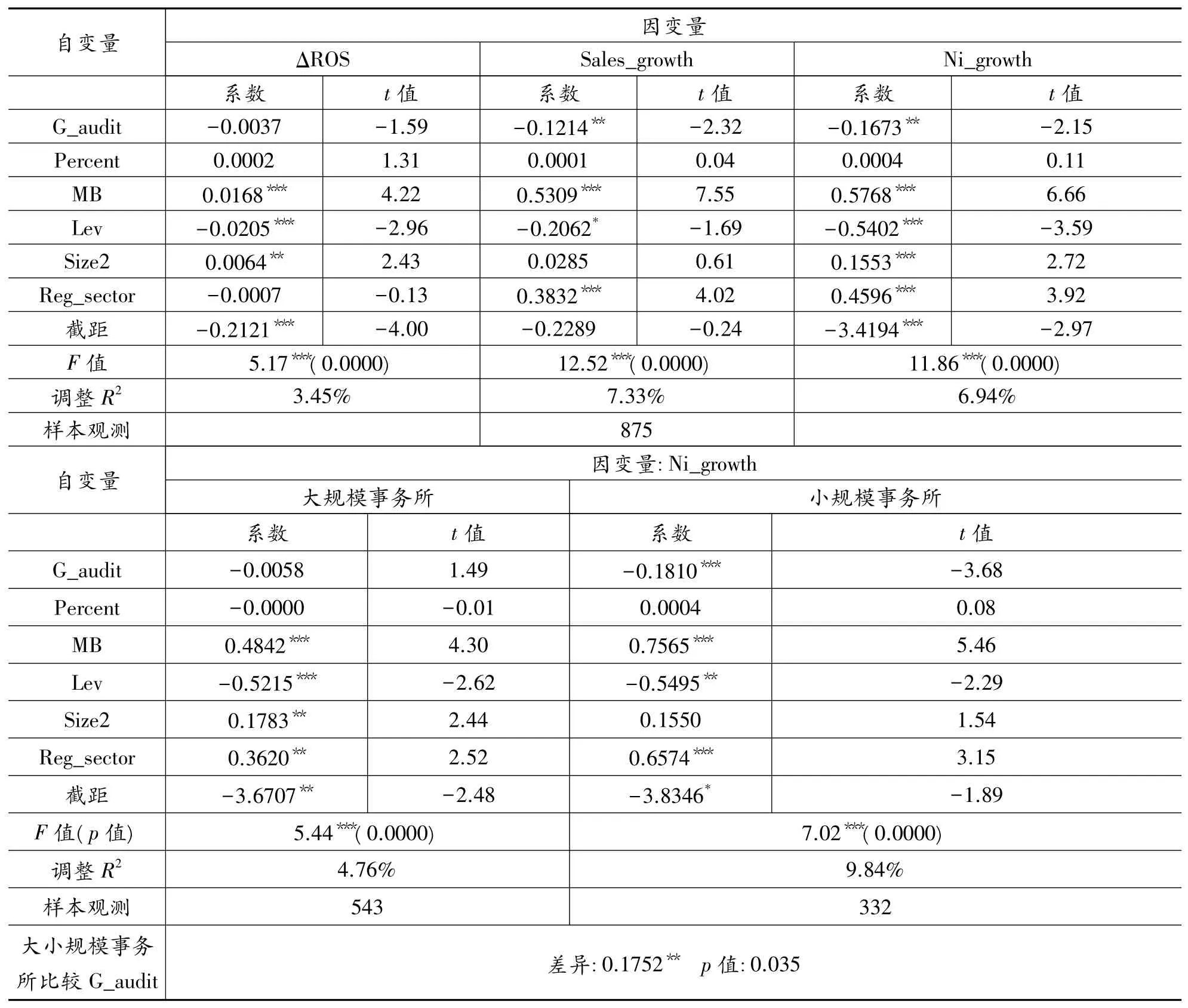

(三)IPO统一审计与IPO后业绩变化

表5针对假设3和假设4进行实证检验。本文发现,IPO统一审计相较于非IPO统一审计公司会有更大幅度的业绩“变脸”现象。虽然因变量为ΔROS的回归中G_audit的系数没有在10%的水平上显著,但是系数的符号也在一定程度上印证了假设3。在因变量为Sales_growth和Ni_growth的回归中,IPO统一审计会产生IPO后业绩的显著“变脸”,与假设3一致,IPO统一审计会使得会计师事务所由于客户重要性原因丧失独立性地位,造成IPO后的业绩相对于IPO前业绩显著下滑12.14%和16.73%。其他控制变量表明,规模较大和处于受监管行业的IPO公司更不容易产生IPO后业绩下滑现象,财务杠杆较高的IPO公司可能由于自身财务风险过大导致IPO后的业绩下滑。

表5 IPO统一审计与IPO后业绩变化

进一步将样本分为大规模事务所样本和小规模事务所样本(以每年会计师事务所审计费用总和进行排序,前十名为大规模事务所),以Ni_growth为因变量分别进行实证检验(使用Sales_growth作为因变量的结果不变)。本文发现大规模事务所进行IPO统一审计虽然也会造成IPO后业绩“变脸”,但在10%的水平上并不显著。相反,由小规模事务所进行IPO统一审计则会造成更大程度上的IPO后业绩“变脸”。通过检验G_audit的系数差异,本文发现由小规模事务所进行IPO统一审计造成的IPO后业绩下滑程度显著高于由大规模事务所进行IPO统一审计,研究发现支持假设4,控制变量的系数和符号也与全样本分析相类似。

(四)稳健性检验

1.变更IPO抑价的衡量指标。由于我国新股发行完毕的日期与首发上市的日期之间有较长的时间间隔,市场条件在这期间可能会发生变化,因此一些学者建议使用经市场收益调整的IPO抑价作为衡量指标(如刘煜辉和熊鹏,2005)[37],即使用IPO公司的首日收益率减去当日的市场收益率。本文借鉴以往的研究,使用这一调整后的衡量方式(Upricing_madj)对本文的结论进行稳健性检验。

在将因变量由Lnupricing替换为经市场收益率调整的Upricing_madj后,G_audit依然在10%的水平上显著并且相关控制变量的符号和显著性没有发生变化,即IPO统一审计相较于非IPO统一审计的IPO公司依然会产生8%左右的IPO抑价,同前文的研究结论相一致。①限于篇幅,结果未能列示,欢迎向作者索取,下同。

2.按实际控制人进行聚类。由于同一实际控制人控制下的上市公司特征可能在时间序列上相关,本文按照实际控制人进行Cluster处理,实证结果不变,G_audit的系数为0.0401且在5%水平上显著。

3.变更对照组。前文使用进行IPO统一审计的IPO公司和其他所有IPO公司进行对比,我们进一步使用IPO统一审计的公司和集团内部未进行IPO统一审计的IPO公司进行对比,研究结论不变。

4.控制自选择的影响。企业集团自身的特征可能影响会计师事务所的选择,进而影响IPO抑价和IPO后的业绩变化。为了控制自选择(Self-selection)的影响,本文使用Heckman两阶段模型。在第一阶段,本文以是否选择IPO统一审计为因变量(G_audit),使用Probit模型得到IMR(Inverse Mill's Ratio),再将IMR带入第二阶段IPO抑价中进行分析以修正可能的自选择带来的影响。第一阶段企业集团特征的选择主要参考伍丽娜等(2012)[11]的模型,由于IPO公司不可能有亏损,本文剔除了亏损的虚拟变量,加入了Growth变量以控制增长前景对IPO公司的影响。本文发现在控制了自选择后,本文的结果依然稳健,G_ audit系数为0.0487,并且在在5%水平上显著,同时IMR不显著。

五、结论、建议与展望

企业集团作为新兴市场国家普遍存在的企业组织形式,可以通过金字塔结构和交叉持股的方式控制子公司,实现控制权与现金流权的分离,造成中小股东之间严重的代理问题。这使得企业集团在向投资者披露财务信息时有强烈的操纵动机。而会计师作为外部独立的第三方,对财务信息的质量起着重大的作用。本文立足于企业集团选择审计过企业集团内部其他上市公司的事务所作为IPO公司的会计师事务所这一现象展开研究。研究发现,IPO统一审计不仅不会产生信息作用,降低IPO市场上的信息不对称(减少IPO抑价),抑制IPO后的业绩下滑,反而会由于对企业集团客户的依赖增加导致IPO中的信息作用减弱,产生更大的业绩滑坡。进一步研究发现,由于我国审计市场的集中程度低,竞争激烈,由小规模事务所进行IPO统一审计会产生更高的IPO抑价和更大程度的IPO后业绩下滑。

与现有的研究相比,本文的研究贡献在于:(1)企业集团作为新兴市场经济体国家的一种常见现象,尚未有研究关注企业集团统一审计对IPO公司的影响,本文的研究丰富了这一领域的研究;(2)如何对IPO进行科学合理地定价,提高IPO公司的财务信息质量以及控制IPO后经营业绩的“变脸”都是我国资本市场面临的重要问题,近年来发生的“万福生科”事件更是暴露了我国IPO市场的制度缺陷。由于IPO公司之前未走进过大众视野,信息不对称问题更加严重,如何让投资者获得公允的财务信息来做出科学合理的决策对投资者保护和提高资本市场效率都有着重要的作用。而会计师作为负责IPO财务信息审计的独立第三方,在这一过程中发挥着重要作用,研究IPO统一审计具有重大的现实意义;(3)不同规模的会计师事务所由于执业能力和客户重要性的差异在IPO过程中发挥的作用是不同的,我国审计市场竞争激烈,IPO统一审计带来的客户重要性问题很有可能大于知识溢出带来的收益。本文的研究结论为企业集团选择IPO会计师提供了经验证据,监管层应重点关注企业集团选则同一家会计师事务所来负责IPO企业财务信息审计这一现象。

本文的研究也存在着一些局限和未完成之处,比如本文仅关注了企业集团在IPO过程中选择了同一个会计师事务所这一现象,承销商作为IPO过程中的重要中介也是企业集团IPO中的一个可能的研究方向,更进一步,会计师事务所、承销商、企业集团三者的关系是否也会对IPO产生影响也是一个可能的研究话题。

参考文献:

[1]KHANNA T,PALEPU K G.Why Focused Strategies May be Wrong for Emerging Markets[J].Harvard Business Review,1997,75(4):41-48.

[2]CLAESSENS S,FAN J P.Corporate Governance in Asia:A Survey[J].International Review of Finance,2002,3(2):71-103.

[3]KHANNA T,YAFEH Y.Business Groups in Emerging Markets:Paragons or Parasites?[J].Journal of Economic Literature,2007,45(2):331-372.

[4]COASE R H.The Problem of Social Cost[J].The Journal of Law&Economics,1960,3(1):1-44.

[5]WILLIAMSON O E.The Economic Intstitutions of Capitalism[M].Simon and Schuster,1985:1-89.

[6]GERTNER R H,SCHARFSTEIN D S,STEIN J C.Internal versus External Capital Markets[J].The Quarterly Journal of Economics,1994,109(4):1211-1230.

[7]RAJAN R G,ZINGALES L.The Firm as a Dedicated Hierarchy:A Theory of the Origin and Growth of Firms[R].National Bureau of Economic Research,2000.

[8]LA PORTA R,LOPEZ-DE-SILANES F,SHLEIFER A,et al.Investor Protection and Corporate Valuation[J].The Journal of Finance,2002,57(3):1147-1170.

[9]陆正飞,王春飞.集团统一审计:现状、意义及潜在影响[J].财会通讯,2011(16):6-7.

[10]王春飞,伍利娜,陆正飞.企业集团统一审计与审计质量[J].会计研究,2010(11):65-71,97.

[11]伍利娜,王春飞,陆正飞.企业集团统一审计能降低审计收费吗[J].审计研究,2012(1):69-77.

[12]陆正飞,王春飞,伍利娜.制度变迁、集团客户重要性与非标准审计意见[J].会计研究,2012(10):71-78,96.

[13]伍利娜,王春飞,陆正飞.企业集团会计师变更与审计意见购买[J].审计研究,2013(1):70-78.

[14]王春飞,陆正飞,伍利娜.企业集团统一审计与权益资本成本[J].会计研究,2013(6):75-82,96.

[15]李安兰,许日,王春飞,等.集团内上市公司的会计师选择研究[J].会计与经济研究,2014(1):43-61.

[16]TEOH S H,WELCH I,WONG T J.Earnings Management and the Long-Run Market Performance of Initial Public Offerings[J].The Journal of Finance,1998,53(6):1935-1974.

[17]BOULTON T J,SMART S B,ZUTTER C J.Earnings Quality and International IPO Underpricing[J].The Accounting Review,2011,86(2):483-505.

[18]MENON K,WILLIAMS D D.Auditor Credibility and Initial Public Offerings[J].The Accounting Review,1991,66(2):313-332.

[19]BALVERS R J,MCDONALD B,MILLER R E.Underpricing of New Issues and the Choice of Auditor as a Signal of Investment Banker Reputation[J].The Accounting Review,1988,63(4):605-622.

[20]BEATTY R P.Auditor Reputation and the Pricing of Initial Public Offerings[J].The Accounting Review,1989,64(4):693-709.

[21]CHANG X,GYGAX A F,OON E,et al.Audit Quality,Auditor Compensation and Initial Public Offering Underpricing[J].Accounting&Finance,2008,48(3):391-416.

[22]LIU X,RITTER J R.Local Underwriter Oligopolies and IPO Underpricing[J].Journal of Financial Economics,2011,102(3): 579-601.

[23]LEE G,MASULIS R W.Do More Reputable Financial Institutions Reduce Earnings Management by IPO Issuers?[J].Journal of Corporate Finance,2011,17(4):982-1000.

[24]FUNG S Y K,GUI F A,RADHAKRISHNAN S.Investment Banks'Entry into New IPO Markets and IPO Underpricing[J].Management Science,2014,60(5):1297-1316.

[25]DEANGELO L E.Auditor Size and Audit Quality[J].Journal of Accounting and Economics,1981,3(3):183-199.

[26]DEFOND M L,WONG T J,LI S H.The Impact of Improved Auditor Independence on Audit Market Concentration in China[J].Journal of Accounting and Economics,1999,28(3):269-305.

[27]AHARONY J,LEE C W J,WONG T J.Financial Packaging of IPO Firms in China[J].Journal of Accounting Research,2000,38(1):103-126.

[28]蔡春,李明,和辉.约束条件、IPO盈余管理方式与公司业绩——基于应计盈余管理与真实盈余管理的研究[J].会计研究,2013(10):35-42.

[29]DEFOND M L,PARK C W.Smoothing Income in Anticipation of Future Earnings[J].Journal of Accounting and Economics,1997,23(2):115-139.

[30]ROYCHOWDHURY S.Earnings Management throughReal Activities Manipulation[J].Journal of Accounting and Economics,2006,42(3):335-370.

[31]BECKER C L,DEFOND M L,JIAMBALVO J.The Effect of Audit Quality on Earnings Management[J].ContemporaryAccounting Research,1998,15(1):1-24.

[32]TEOH S H,WONG T J.Perceived Auditor Quality and the Earnings Response Coefficient[J].The Accounting Review,1993,68 (2):346-366.

[33]DEFOND M L,JIAMBALVO J.Factors Related to Auditor-Client Disagreements over Income-Increasing Accounting Methods [J].Contemporary Accounting Research,1993,9(2):415-431.

[34]漆江娜,陈慧霖,张阳.事务所规模·品牌·价格与审计质量——国际“四大”中国审计市场收费与质量研究[J].审计研究,2004(3):59-65.

[35]LEONE A J,ROCK S,WILLENBORG M.Disclosure of Intended Use of Proceeds and Underpricing in Initial Public Offerings [J].Journal of Accounting Research,2007,45(1):111-153.

[36]陈胜蓝.财务会计信息与IPO抑价[J].金融研究,2010(5):152-165.

[37]刘煜辉,熊鹏.股权分置、政府管制和中国IPO抑价[J].经济研究,2005(5):85-95.

[38]陈工孟,高宁.中国股票一级市场发行抑价的程度与原因[J].金融研究,2000(8):1-12.

[39]韩德宗,陈静.中国IPO定价偏低的实证研究[J].统计研究,2001(4):29-35.

[40]孔爱国,李哲.IPO定价的信号模型:信息披露机制有效性检验(1992-2002)[J].复旦学报:自然科学版,2003(5):787-792.

[41]陈共荣,李琳.IPO前盈余管理与抑价现象的实证研究[J].系统工程,2006(9):74-80.

[42]于富生,王成方.国有股权与IPO抑价——政府定价管制视角[J].金融研究,2012(9):155-167.

[43]FAN J P,WONG T J,ZHANG T Y.Politically Connected CEOs,Corporate Governance,and Post-IPO Performance of China's Newly Partially Privatized Firms[J].Journal of Financial Economics,2007,84(2):330-357.

(责任编辑傅凌燕)

Is the Information Role Played in IPO Unified Auditing?

TIAN Gao-liang,SI Yi,HAN Jie,FENG Hua

(School of Management,Xi'an Jiaotong University,Xi'an 710049,China)

Abstract:In China,business groups usually choose the same auditor to be in charge of multiple listed firms within the group.Based on this starting point,this paper makes use of non-financial IPO firms from 2003-2012 to test whether choosing the same auditor in the group as the IPO auditor affects IPO underpricing and post-IPO underperformance.This paper revealed that choosing the same accounting firm to audit for all companies within a group cannot play an information role in the primary market and it will obviously increase the underpricing with the post-IPO operating performance declining later.After comparing and analysis among accounting firms of different sizes,the result shows that small accounting firms can better interpret this function.

Key words:business group;initial public offering;information role;IPO underpricing;Post-IPO underperformance

作者简介:田高良,男,教授,博士生导师,管理学博士,主要从事内部控制与审计的研究;司毅,男,博士研究生,主要从事资本市场的审计研究;韩洁,女,博士研究生,主要从事连锁董事与公司治理研究;封华,男,博士研究生,主要从事资本市场的审计研究。

基金项目:国家自然科学基金项目“媒体报道发挥公司治理作用的机制研究:理论分析与实证检验”(71372163);国家自然科学基金青年项目“动态内生框架下”自媒体“信息与投资者关系管理:理论分析和实验检验”(71302195)

收稿日期:2015-01-16

中图分类号:F234.4

文献标识码:A

文章编号:10002154(2015)07008711