地方政府行为视角下金融发展与经济增长的关系——基于219个地市级及以上城市面板数据的实证研究

2015-05-11周小柯席艳玲

■ 周小柯,席艳玲,陈 一

一、引言

改革开放以来,中国经济取得了举世瞩目的成就,与之相伴随的是金融的快速发展。从金融资产总量来看,至2013年底,金融机构人民币存贷款余额已分别达到104.38万亿元和71.90万亿元,较1978年增加了902.7倍和379.2倍,金融机构贷款与GDP的比例达123.4%,远超英美等国及同等水平的发展中国家的信贷水平。可以断言,金融发展对我国经济增长的贡献日益增加。然而这种贡献是金融发展的内生机制决定的还是由其他力量推动的?政府在我国金融体系完善过程中承担何种角色?这些问题值得引起我们的关注。

二、文献综述

自Goldsmith(1969)首次进行金融发展与经济增长的跨国实证研究开始,关于金融发展与经济增长关系研究的文献可谓层出不穷,其结论无论在理论方面还是实证方面都存在较大争议。随着金融理论的深化和计量方法的发展,近期的研究开始从非线性的角度重新审视金融发展与经济增长的关系。Yilmazkuday(2011)运用 84个国家 1965~2004年的面板数据,考察了通货膨胀、政府规模、贸易开放度和人均收入等对金融发展与经济增长关系的门槛。

在国内的相关理论研究中,张璟和沈坤荣(2008)研究发现区域金融发展有助于经济增长从“粗放型”向“集约型”转变,但在财政分权的背景下,政府对金融机构的干预会固化中国依靠资本投入的“粗放型”增长模式,从而对增长方式转型产生极为不利的影响。史恩义(2009)在分析中国金融发展路径基础上分析了中国金融发展中政府行为的“缺位”和“越位”以及内生行为规制的作用和缺失,建议政府干预只提供总原则而非具体事物。张杰和谢晓雪(2008)以及皮天雷和郝郎(2012)则探讨了金融发展的“中国模式”,认为需要将政府因素作为内生因素纳入中国金融发展的研究框架下,其要害是剖析政府因素和其他市场因素在金融市场化改革过程中的博弈与磨合。实证研究方面,朱波(2007)利用Dekle构造的内生增长模型框架分析了我国金融发展与经济增长的非线性关系。赵振全等(2007)和陈守东等(2008)利用门限模型对我国金融发展与经济增长之间的非线性关系进行了考察,认为金融发展对经济增长具有门限效应。苏基溶(2010)通过实证研究表明金融发展对经济增长的影响为倒U型,潜在的最优金融规模主要由经济发展水平和人力资本存量决定。马颖和李静(2012)利用1978~2010年省际面板数据,通过滞后调整的面板数据模型检验了中国省际层次区域金融发展差异对区域经济增长差异的影响,结果表明:区域间金融发展差距每缩小1%,区域间经济增长差距缩小0.214%。

从上述文献可以看出,国内关于政府行为在经济发展促进经济增长过程中的作用多是从理论角度展开的,实证研究虽然在方法上有所突破,但均忽略了中国经济发展过程中政府行为这一关键变量。中国经济改革的特殊性决定了金融体制改革的特殊性,中国的金融发展自初始阶段便呈现出强制性制度变迁特征,金融制度的变迁不是源自自下而上的诱致性企业需求行为,而是源自于自上而下的政府强制性政策供给行为(鲁晓东,2008)。鉴于此,本文在研究金融发展和经济增长非线性关系的过程中加入政府行为这一变量,尝试做出以下探索:(1)现有实证研究多注重金融发展和经济增长的直接关系,而忽略了中国金融发展过程中政府的独特作用,因此本文对政府在金融发展影响经济增长的过程中作用的研究更符合中国金融发展的实际;(2)国内关于金融发展与经济增长的研究多是基于省份层面,这种忽略省区内部城市间差异的做法可能会导致结论的偏差,本文以219个城市为研究样本,从较微观的角度研究该问题,以期得出更符合中国金融发展实际的结论和建议。

三、研究模型的设立

(一)基本框架

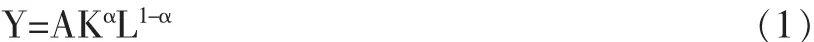

从现有文献来看,金融发展影响经济增长的内在传导渠道主要有两条:一是促进要素积累;二是提高资源配置效率,促进技术进步和全要素生产率(TFP)增长。在促进要素积累方面,金融发展将储蓄在不同资本生产的技术之间进行重新分配,从而促进积累;在TFP增长方面,金融发展通过改变技术创新率对TFP的增长产生影响,即发达的金融市场通过提高储蓄率及鼓励技术创新来促进资本积累与经济增长。在考虑政府行为的情况下,地方政府之间为经济增长而展开的竞争锦标赛会使政府产生干预区域内金融机构资金运行的动机,因此地方政府干预必然会通过影响金融发展与上述两种增长源泉之间关系的渠道,并最终对中国经济增长产生影响。因此,本文考虑在传统的经济增长模型中引入金融发展和政府行为这两个变量。在一个标准新古典增长模型中,地区的产出是资本和劳动力的函数,假设该函数为规模报酬不变的Cobb-Douglas生产函数,则城市产出可以用如下函数描述:

其中,Y为产出,K为资本存量,L为所使用的劳动力,A是由技术进步等条件所决定的全要素生产率。Mankiw等(1992)将人力资本因素以指数型函数形式纳入到传统生产函数分析框架中。借鉴该研究思路和建模方法,本文采取包含指数形式的生产函数,由于全要素生产率主要受金融发展、政府行为、人力资本等因素的影响,因此我们假设:

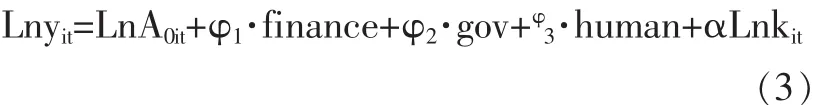

将式(2)代入式(1),对等式两边同时除以L并取对数,并考虑区域i和时间t,可得:

其中,y为人均产出,k为人均物质资本存量,finance、gov和human分别表示金融发展、政府行为和人力资本。

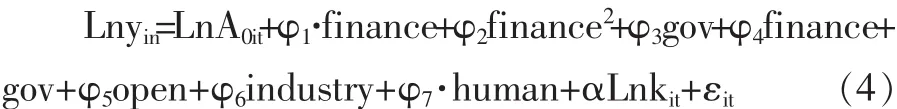

(二)金融发展与经济增长的非线性关系

金融与经济增长之间并非传统的线性关系,一个国家或地区的金融发展对经济增长促进作用的发挥需要具备一定的条件,包括收入水平、教育水平、金融发展水平、法律制度完善水平等。为了验证金融发展与经济增长的非线性假设,我们引入金融发展的平方项(finance2),进一步考虑金融发展和政府行为对经济增长的共同效应,引入金融发展与政府行为的交互项(finance×gov)。同时,为了得到更为准确的估计结果,本文加入了一些控制变量。根据相关的研究文献,我们主要考虑了开放程度(open)和产业结构(industry)这两个控制变量。在综合考察以上因素后,得出如下计量模型:

其中,下标 i表示第 i个城市;t表示年份;εit为随机扰动项;Lnyit为被解释变量。

四、变量与数据来源说明

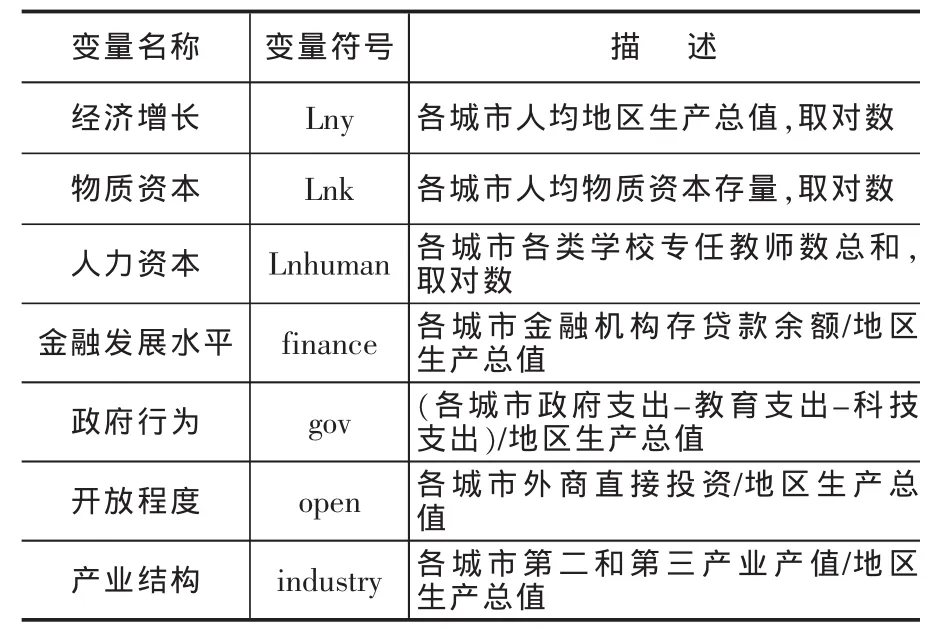

(一)变量说明

本文所选取的变量见表1。对于经济增长,本文采用各城市人均地区生产总值来表示,为了剔除通货膨胀的影响,用各城市所在省份2000年的定基价格指数进行平减,并取对数。对于物质资本,本文采用人均物资资本存量表示,并取对数;物资资本存量则以各城市固定资产投资数据为基础采用永续盘存法估算得出。对于人力资本,大量研究表明,家庭教育、学校教育和干中学是人力资本积累的主要途径,但由于家庭教育和干中学难以度量,本文用各类学校专任教师数总和的对数来近似表示人力资本。对于金融发展水平,考虑到中国银行主导型金融体制的特性,以及城市层面的M2数据无法获取等因素,本文选择金融机构存贷款余额与地区生产总值的比例来衡量区域金融发展水平,该指标越大说明金融发展水平越高。对于政府行为,本文采用扣除了教育和科研支出后的财政支出占地区生产总值的比重来衡量政府行为对经济增长的影响。对于开放程度,进出口贸易和外商直接投资都是表征一个地区对外开放程度的重要组成部分,但由于缺乏2005年之前各城市的进出口贸易数据,本文采用对外商直接投资占地区生产总值的比重来衡量开放程度,外商直接投资用当年的人民币兑美元汇率的年平均价进行折算。对于产业结构,本文采用第二产业和第三产业产值占地区生产总值的比重来衡量城市的产业结构。

表1 变量选取一览

(二)数据来源说明

本文的样本包含2001~2010年中国225个城市的数据,数据主要来源于历年《中国城市统计年鉴》、《中国区域经济统计年鉴》、《中国统计年鉴》,并经作者整理得到。本文剔除了有数据缺失的城市和较大行政变动的城市,最终使用219个城市的面板数据。

五、实证结果及分析

本部分对金融发展对经济增长的影响进行计量检验。我们首先检验模型中是否存在内生性问题,然后报告从固定效应模型中得出的金融发展和其他相关变量对经济增长的影响。

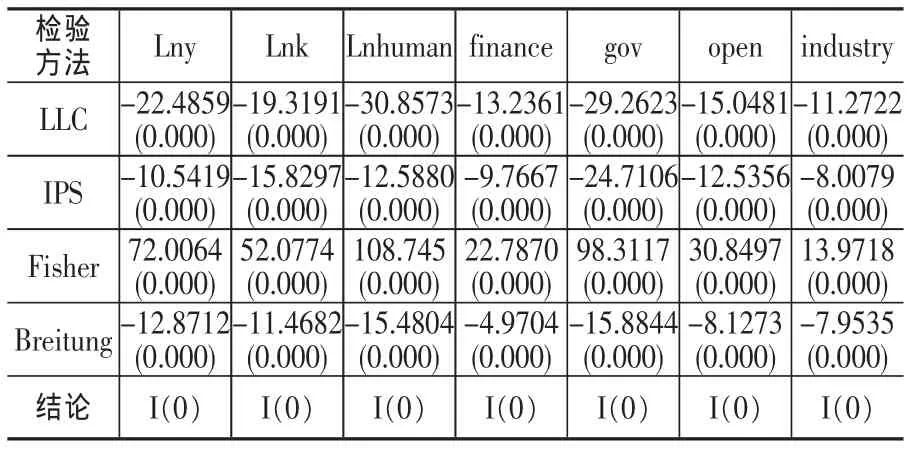

(一)单位根检验

在进行回归之前,为考察各变量的平稳性,应进行面板单位根检验,面板单位根检验方法众多,由于各种检验方法均存在某些不足,一些方法在具体的数据环境下检验功效可能丧失,为避免单一检验的局限,更全面检验各变量的平稳性,本文选择LLC检验、IPS检验、Fisher检验和Breitung检验同时判断各变量是否平稳。从结果来看(见表2),各变量的四种检验均拒绝了存在单位根的原假设,故可认为各变量都是平稳的。

表2 各变量单位根检验结果

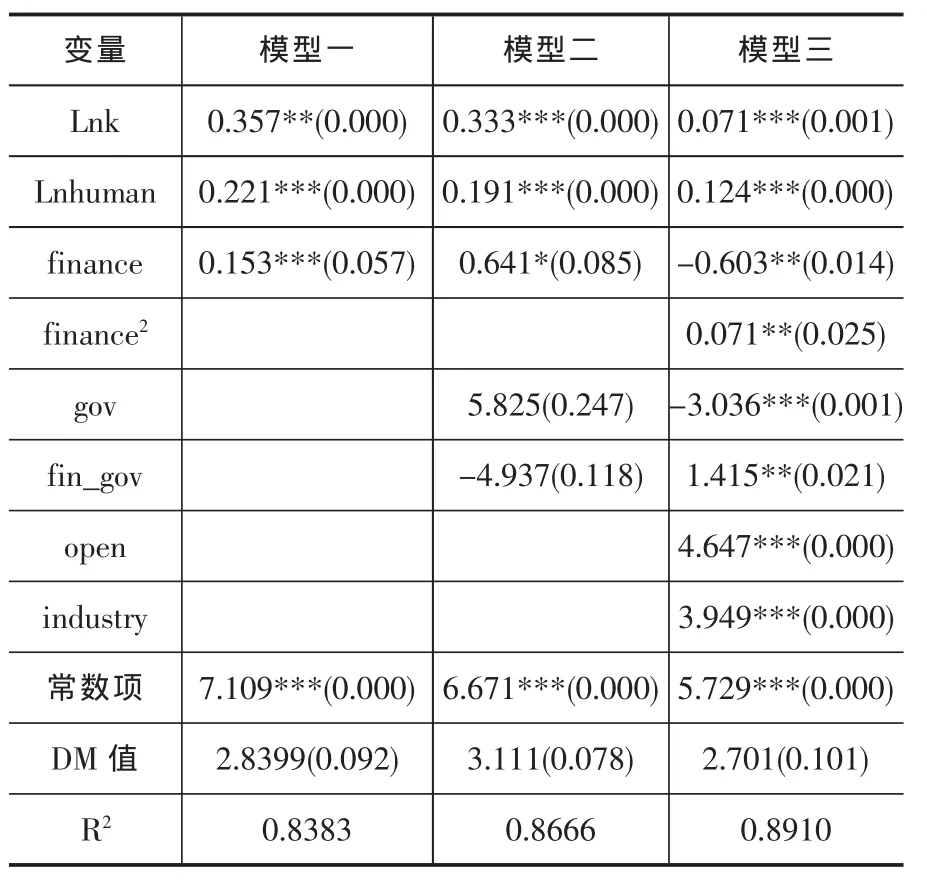

(二)工具变量模型

表3 影响经济增长的工具变量模型:内生性问题

为克服金融发展与经济增长可能存在的内生性问题,本文采用金融发展的滞后一期作为金融发展的工具变量来检验是否存在内生性问题。采用“从小到大”的建模思路,模型一在内生经济增长模型中加入了金融发展这一核心变量,模型二引入政府行为以及政府行为和金融发展的交互项,模型三进一步加入了表示对外开放和产业结构的控制变量。表3是工具变量模型的估计结果,从DM值来看,三个模型均拒绝了存在内生性的假设,即内生性问题对估计结果的影响不大,因此本文认为可采用不考虑内生性的面板数据模型来进行估计。

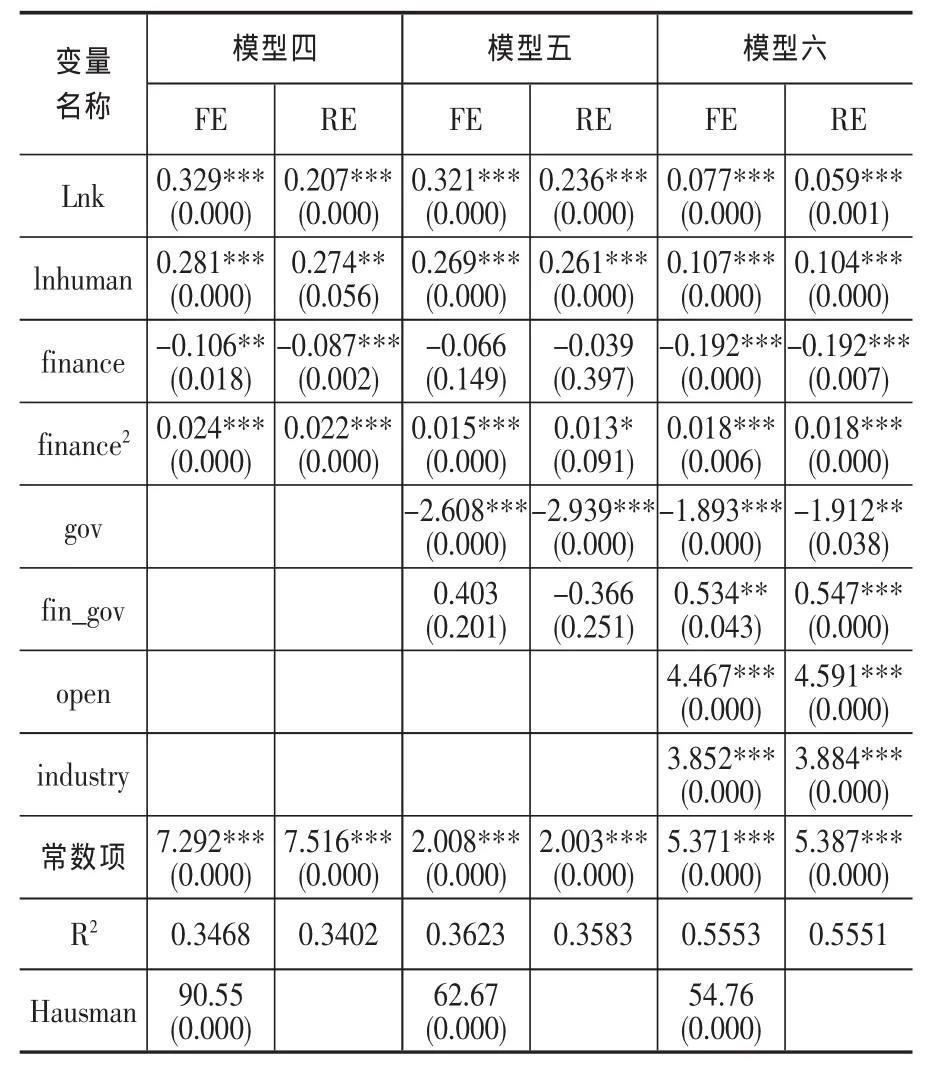

(三)面板数据模型

表4是面板数据模型的估计结果,我们同样采用“由小到大”的建模思路,并同时给出了固定效应和随机效应模型的估计结果。

表4 金融发展与经济增长关系的面板数据估计结果

从Hausman检验结果可知,模型四、模型五和模型六均应采用固定效应模型。在这里首先关注金融发展对经济增长的影响。在不考虑政府行为和控制变量的情况下,金融发展与经济增长呈U型关系,当逐步加入政府行为、政府行为和金融发展的交互项以及控制变量时,二者的关系均保持不变。由于模型六充分考虑了影响经济增长的各个关键变量且其拟合优度高于模型四和模型五,因此我们重点分析模型六的估计结果。从模型六的固定效应模型估计结果可以看出,在考虑政府行为的情况下,金融发展及其平方项的系数均值1%的水平上显著,并且金融发展的系数为负,其平方项系数为正,即金融发展与经济增长呈U型关系,这说明当金融发展低于一定水平时,金融发展水平的提高会抑制经济增长,只有当其超过一定值时,金融发展才能转变为促进经济增长的动力。究其原因,在金融发展的初级阶段,成熟的市场化金融体系尚未建立,金融功能作用十分微弱,由于金融中介体系的组建存在较高的固定成本,导致金融发展与经济增长之间存在“门槛效应”,在达到这一门槛之前,较低的金融发展水平阻碍了投资资源的优化配置,从而抑制了经济增长;跨过这一门槛之后,金融发展则开始发挥其促进经济增长的作用。

通过观察数据样本可以发现,北京所有观测年份均落在U型曲线的右半边,上海、太原、西安、海口、乌鲁木齐、西宁等直辖市和省会城市有个别年份落在U型曲线的右半边,这些城市金融发展促进经济增长的作用已显现,而其余地级城市的样本点则较多地落在U型曲线的左半边,这意味着现阶段这些城市金融水平的快速发展并不能有效促进经济增长。因此,对于我国的直辖市和省会城市而言,在金融规模达到一定水平的情况下,金融效率的改善更为关键,而对于地级城市而言,金融在对经济增长的促进作用还不明显,因此其首要任务是加快金融产业的发展,促进金融业规模尽快达到金融发展促进经济增长的门槛水平。

此外,虽然对于多数城市来说,金融发展可能对经济增长产生一定的抑制作用,但从回归结果来看,金融发展与政府行为的交互项的系数在5%的水平下显著为正,这说明金融发展和政府行为的交互作用促进了经济增长,这说明政府行为在金融发展促进经济增长的过程中确实发挥了一定作用。这一结论为目前我国政府在金融领域的适度介入提供了政策依据。如前所述,无论是麦金农的“金融抑制论”还是赫尔曼的“金融约束论”均强调了政府在金融发展过程中的重要作用,而以日本、韩国为代表的东亚国家所实施的政府主导的金融发展战略和中国独特的金融发展模式均从实践上表明了政府对金融体系的扶持与干预为其经济的高速发展做出了积极的贡献。随着中国金融业的全面对外开放,金融自由化程度也逐步加深,金融运行机制开始从主要由政府管制转变为由市场力量决定,在中国金融体制改革的过程中,政府因素始终参与其中,以政府主导金融市场化进程为特征的金融发展的“中国模式”得到了理论界和国际社会的广泛关注。政府在中国金融发展促进经济增长过程中之所以能起到正向作用主要有以下两个方面的原因:

其一,政府行为能够弥补市场不足和增进市场功能。政府参与市场活动可以弥补市场整合金融资源的缺陷,在市场机制不完善、金融市场不能完全满足社会融资需求的情况下,政府可以担当起市场机制的培育者和促进者,通过健全金融制度、搭建政企交流平台等方式来促进金融市场的建立和完善,中国金融体系改革从一开始就选择了一条政府参与市场形成并主导总体改革进程的金融市场化之路,无论是国有银行改革还是中小商业银行发展都具有浓郁的政府主导色彩。中国金融体系不完善,市场功能不健全,政府则具有明显的优势来弥补由信息不对称带来的市场缺陷。

其二,政府具有推动地区金融发展的强烈动机。中国所特有的GDP竞争锦标赛使得地方政府有强烈的动机来通过招商引资、大项目投资等方式促进地区经济增长,而这些经济增长方式均需要大量的资金支持,这就诱使地方政府借助其政治影响力和经济权利来推动地区金融发展。地方政府追求地方利益和个人利益的行为最终推动了金融发展促进经济增长机制作用的发挥。

在其他变量中,人均物质资本的系数在1%的水平上通过了显著性检验,说明固定资产投资对经济增长产生了拉动作用,这与我国长期通过投资促进经济增长的现实相符。人力资本变量的系数在1%的水平上通过了显著性检验,证实了人力资本在我国城市经济增长中的重要作用,这同内生经济增长理论和已有的经验研究结果较为一致。此外,对外开放和产业结构的系数在1%的水平下均显著为正,说明两者对经济增长均具有显著的促进作用,这既与国际贸易和产业经济学相关理论相一致,也符合我国通过改革开放和结构升级促进经济增长的客观现实。

六、结论

本文在新增长理论框架下构建了一个政府行为和金融发展内生化的增长模型,通过引入政府行为这一重要变量来探讨金融发展与城市经济增长的非线性关系,并在此基础上构建了定量分析的估计模型。在此基础上,利用中国219个城市面板数据的估计结果表明:金融发展同城市经济增长呈U型关系,但金融发展与政府行为的交互项则显著促进了经济增长,这说明在中国金融市场化体系不发达的情况下,政府适度参与金融改革会促进金融体系的完善,金融发展又会通过促进全要素生产率和资源配置效率来促进经济增长。

因此,在中国金融发展过程中不应过度追求金融市场化进程,而应根据各地区金融发展所处阶段来正确处理政府和市场的关系,在金融发展水平较低时要借助政府的公信力和政治权利来推进金融体系的改革和完善,当金融发展超过一定门限值时再适时推进金融市场化改革。此外,我们在肯定金融发展促进经济增长这一结论的同时,还应注意到对不同经济发展阶段的城市而言,生产要素条件、人力资本水平、对外开放程度和产业结构等因素都会对城市经济增长产生重要影响。

[1]Goldsmith, R.W..Financial struture and development[M].New Haven,CT:Yale University Press,1969.

[2]Mckinnon,R.I..Money and Capital in Economic Development[M].Washington DC:The Brookings Institution,1973.

[3]Shaw,E.S..Financial Deepening in Economic Development[M].New York:Oxford University Press,1973.

[4]Hellman,T.,Murdock,K.,Stiglitz,J..Financial Restraint:Toward a New Paradigm[A].In:Masahiko Aoki,Hyung-Ki Kim and Masahiro Okuno-Fujiwara(eds).The Role of Government in East Asian Economic Development:Comparative Institutional Analysis[C].Oxford:Clarendon Press,1997.

[5]Beck,T.,Levine,R.,Loayza,N..Finance and the sources of growth [J].Journal of Financial Economics,2000,58(1-2):261~300.

[6]Nazmi,N..Deregulation,Financial Deepening and Economic Growth:The Case of Latin America[J].The Quarterly Review of Economics and Finance,2005,45(2-3):447~459.

[7]Ergungor,O.E..Market-vs.Bank-based Financial Systems:Do Rights and Regulations Really Matter?[J].Journal of Banking&Finance,2004,28(12):2869~2887.

[8]Ndikumana, L.. Financial Development,Financial Structure and Domestic Investment:International Evidence [J].Journal of International Money and Finance,2005,24(4):651~673.

[9]Mihci S..Finance growth nexus:A Threshold Effect[J].Journal of Economics,2006,54(8):830~844.

[10]Yilmazkuday H..Thresholds in the Finance-Growth Nexus:A Cross-Country Analysis[J].TheWorld Bank Economic Review,2011,25(2):278~295.

[11]张璟,沈坤荣.地方政府干预、区域金融发展与中国经济增长方式转型——基于财政分权背景的实证研究[J].南开经济研究,2008,(6):124~143.

[12]史恩义.中国金融发展中的政府行为研究[J].经济评论,2009,(1):19~25.

[13]张杰,谢晓雪.政府的市场增进功能与金融发展的“中国模式”[J].金融研究,2008,(11):171~180.

[14]皮天雷,郝郎.金融发展的“中国模式”探析——基于“中国之谜”与制度变迁的视角[J].财经科学,2011,(9):16~24.

[15]朱波.金融发展与内生增长——理论及基于中国的实证研究 [M].重庆:西南财经大学出版社,2007.

[16]赵振全,于震,杨东亮.金融发展与经济增长的非线性关联研究——基于门限模型的实证检验[J].数量经济技术经济研究,2007,(7):55~63.

[17]陈守东,杨东亮,赵晓力.区域金融发展与区域经济增长——基于中国数据的实证分析[J].财贸经济,2009,(2):55~59.

[18]苏基溶,廖进中.金融发展的倒U型增长效应与最优金融规模[J].当代经济科学,2010,(1):45~54.

[19]马颖,李静.中国金融发展促进区域增长趋同的经验分析:1978~2010[J]. 当代财经,2012,(12):67~76.

[20]鲁晓东.金融资源错配阻碍了中国的经济增长吗[J].金融研究,2008,(4):59~72.

[21]Mankiw,N.G.,Romer,D.,Weil,D.N..A Contribution to the Economic Growth [J].Quarterly Journal of Economics,1992,107(2):407~437.