我国房地产上市公司资本结构的影响因素研究

2015-04-21李佳姗张建波于胜楠

李佳姗,张建波,于胜楠

(1.山东大学(威海),山东 威海 264209;2.聊城建设银行,山东 聊城 252000)

我国房地产上市公司资本结构的影响因素研究

李佳姗1,张建波1,于胜楠2

(1.山东大学(威海),山东 威海 264209;2.聊城建设银行,山东 聊城 252000)

公司资本结构与公司价值、公司绩效都有关系,研究房地产公司资本结构选择的决定性因素有助于房地产业的良性发展,提升其公司价值。本文运用面板数据模型对我国30家房地产上市公司的财务数据进行研究发现:房地产公司资产负债率受到公司规模、实际税负水平、盈利能力、增长能力和资产担保价值的显著影响;公司股权集中度对房地产上市公司的资本结构选择不显著,实际税负水平对于公司的银行贷款率产生的影响也不显著。

资本结构;房地产公司;上市公司;企业价值;融资结构;税盾;财务管理

一、引言

资本结构理论是资本结构决策的重要理论基础。学者关于资本结构决策的研究大致分为两类:一是关于公司资本结构与融资的理论研究,二是关于公司资本结构选择的实证研究。Myers(1984)等提出的优序融资理论认为公司在筹资时对不同筹资方式的选择有顺序偏好:一般偏好于先内源融资,其次是发行低风险债券,再次是高风险债券,最后是股权融资①Myers, S. C. Capital structure puzzles . Journal of Finance, 1984(3):575-592.。关于资本结构选择影响因素的研究大致可以归纳为以下五个方面:⑴公司规模在公司资本结构的决策中起着重要作用。Fama(1983)认为,大公司向贷款者提供更多的信息、其负债水平更高②Fama, E.F, French, K.R. Taxes, financing decisions, and firm value.Journal of Finance, 1998(3):819-843.。但Kester(1986)、Chaplinsky(1990)的研究表明公司规模与负债水平负相关。⑵Givoly(1992)等研究表明负债的变动与有效税率成正相关关系,但Wald(1990)选取法、德、日、英四国非金融和非公用事业公司数据研究发现,非债务税盾与负债水平负相关。⑶公司成长性与融资结构的关系。Myers(1977)认为,高成长性公司较低成长性公司应使用权益融资来实现未来具有更多选择权的投资,高成长性的公司应该是较低水平的负债③Myers, S. Determinants of corporate borrowing. Journal of Financial Economics, 1977(2):147-175.。⑷盈利能力与融资结构的关系。Taylor(1998)对英国275家中小型公司作为样本研究发现,公司盈利能力与负债水平正相关,而Titman(1988)通过线性结构模型证实美国制造业公司获利性与负债比率间存在显著的负向关系。⑸其他观点。Friend(1988)认为股权集中可以降低股东和经理人的代理成本④Friend, Land, L.H.P. An empirical test of impact of managerial self-interest on corporate capital structure. Journal of Finance. 1982(2):271-281.;Myers(1984)研究发现有形资产降低了债权人处于信息劣势地位而导致的财务风险,从而也会降低公司的筹资成本⑤Myers, S. C. Capital structure puzzles . Journal of Finance, 1984(3):575-592.。

国内学者关于资本结构选择影响因素的研究主要是实证分析:⑴肖作平(2003)选取深交所109家非金融上市公司为样本进行实证研究发现公司规模与资本结构呈现显著相关性⑥肖作平:《资本结构影响因素:理论和证据》,《评券市场导报》,2003年第6期。,而陆正飞、辛宇

(1998)却认为公司规模对资本结构的影响不显著*陆正飞,辛宇:《上市公司资本结构主要影响因素之实证研究》,《会计研究》,1998年第8期。;⑵肖作平(2004)得出了公司资本结构与实际税率相关性不显著的结论*肖作平:《资本结构影响因素和双向效应动态模型》,《会计研究》,2004年第2期。,丁成(2002)对13个行业上市公司进行研究发现:6个行业所得税率与资产负债率正相关、7个行业负相关*丁成:《我国上市公司的“受谴责”与股权制衡》,《上海财税》,2002年第11期。;⑶洪锡熙(2000)实证研究发现公司盈利能力与负债比例存在正相关*洪锡熙,沈艺峰:《我国上市公司资本结构影响因素的实证研究》,《厦门大学学报》,2000年第3期。,而李宝仁(2003)*李宝仁,王振蓉:《我国上市公司盈利能力与资本结构的实证分析》,《数量经济技术经济研究》,2003年第4期。、陈慧欣(2012)*陈慧欣,王斌:《中国房地产上市公司资本结构研究》,《经济研究导刊》,2012年第35期。分别得到盈利能力的综合评价指标与资产负债率呈现负相关的结论;⑷冯根福(2000)认为公司成长性从两方面影响资本结构:成长性高的公司因需要大量资本会通过大量的短期债务来融资,但高成长性公司同时存在较大的经营风险和破产概率,成长性与负债水平会呈负相关关系*冯根福,吴林江,刘世彦:《我国上市公司资本结构形成的影响因素分析》,《经济学家》,2000年第5期。;⑸肖作平(2004)实证研究表明股权集中度与债务比率正相关,而曹廷求等(2004)却认为上市公司股权集中度与负债比率负相关*曹廷求,于建霞:《股权结构集中度与公司治理目标》,《山西财经大学学报》,2004年第6期。。

综合已有文献可知,国内外学者在影响公司资本结构选择的因素方面基本达成一致,但关于各个因素影响融资结构的实证研究结论却并不一致,这与实证研究的时段选择、样本公司选取及计量模型差异有关,影响公司资本结构的因素和效应也因行业不同而具有较大差异。另外,目前关于房地产行业融资结构的实证研究文献还很少。本文拟运用面板数据模型研究我国房地产上市公司的融资结构,期望对优化房地产业的资本结构和实现行业的良性发展有所帮助。

二、我国房地产行业融资特征及理论分析

(一)我国房地产行业融资结构特征

1.自筹资金一直是房地产公司重要和稳定的资金来源。我国房地产公司的融资渠道分为内部融资和外部融资:内部融资的资金来源于房地产销售收入及股利分配之后产生的留存盈余,属于公司内部资金,能够为其新投资和开发的项目提供资金且在一定程度上能够填补公司未来可能出现的资金缺口。根据2006—2012年我国房地产行业的融资结构(见表1)可以发现:自筹资金总额始终是我国房地产行业最主要的资金来源,而利用外资的资金总量一直处于较低的水平。

表1:2006-2012年房地产企业到位资金来源分布情况 单位:%

数据来源:根据国家统计局数据整理

2. 房地产行业融资受经济环境和政策环境影响较大。房地产公司运营所需的资本金数量庞大,当房地产发展所面临的政策环境和经济环境都有较大的改变时,采用合理的低成本的融资渠道和融资结构有利于控制公司的运营成本。

3. 房地产企业总体的资产负债率过高。房地产企业的开发资金需求量大,土地资源价格上涨,开发后期投入人力、物力和财力较多,企业的资金周转速度慢,投资项目周期一般要持续3至5年。房地产公司为维持运营一般存在大量的债务融资,短期借款、长期借款和预收账款在资产负债表中占有很大比重,其资产负债率与其他行业相比一直处于较高的水平,2001年至2011年期间房地产企业的总资产负债率处于74%上下浮动。

4. 房地产企业开发资金来源渠道单一。分析房地产企业的开发资金来源的构成可以发现,国内贷款、自筹资金和其他资金项中的定金及预收款所占比重较大,在2012年三项资金来源占资金总量的83.3%。房地产企业的运营过多地依赖商业银行的信贷,定金及预收款的资金也是通过房产购买者的个人按揭贷款转化而来的,银行信贷参与到了房地产市场上的各个环节。房地产企业的股权融资和债券融资的规模都较小。

(二)资本结构选择的理论基础

考虑到财务困境成本和代理成本等问题对于我国房地产公司更具有普适性,本文将权衡理论和基于代理成本的资本结构理论作为研究的理论基础。

1.基于权衡理论的公司融资决策分析。由于负债利息的抵税收益,负债水平的增加会增加公司价值。但是随着负债比率的增加,财务困境成本的现值也会相应增加,即债务比例的提升会带来公司经营风险和财务风险的上升,对公司陷入财务困境甚至遭遇破产的可能性也会更大,此时则会给公司运营带来额外的成本,造成公司价值降低的结果。公司最佳的资本结构应当是债务融资带来的利息抵税收益和债务资本比例上升带来的财务困境成本之间的平衡点。在公司负债总额到达最佳的负债水平点之前,负债的税盾效应起主导作用,带来的利息抵税收益大于财务困境成本的现值;在最佳的负债水平点利息抵税收益与财务困境成本现值相平衡,公司的实际价值达到最大,即为公司的最佳资本结构;超过最佳负债水平后,财务困境的不利影响超过抵税收益。

2.公司融资产生的代理成本分为债务融资带来的代理成本和股权融资带来的代理成本两类:⑴债务融资产生的代理成本既可以表现为公司过度投资问题使经理和股东受益而发生债权人价值向股东的转移,也可以表现为出现投资不足问题时股东为避免价值损失而放弃给债权人带来的价值增值。因此,最优资本结构就应该是在综合评价债务融资产生的代理成本和代理收益后的债务比例适度的资本结构:当超过该比例时,债务融资带来的利益将不能抵消债务的代理成本,债务融资总成本将增加,当债务融资的边际利益与债务融资的边际成本相等时,公司的资本结构实现最优;⑵公司发行股票融资时,导致所有权和控制权的分离,就会产生权益融资代理成本。经营者一般不持有公司股票,也不会以股东利益最大化甚至以牺牲股东利益为代价而实现其个人利益的最大化。对于考虑到代理成本和代理收益的资本结构理论模型中,最佳的资本结构是平衡代理成本、财务困境成本和利息抵税收益、代理收益之后的结果。公司在实际经营中应该改善治理结构和股权结构,形成董事会、监事会和总经理三权鼎立的局面,降低委托代理关系造成的各类代理成本。

(三)房地产公司资本结构的相关假设

针对我国经济发展的特定阶段、房地产公司的融资状况和偏好做出以下假设:

1. 公司规模与财务杠杆正相关、负债水平成正比。大规模公司更容易获得银行贷款和进入债券市场,以更低的成本进行负债融资。

2. 实际所得税率与公司的负债水平成正比。税法规定,公司由债务融资产生的合理财务利息可以在税前利润中抵扣,债务融资即可给公司带来相当多的税上利益。

3. 高盈利水平会降低债务融资的比例。2009年以来信贷逐步收紧,房地产开发资金中自筹资金比例逐年上升,而自筹资金主要来源于销售数量和销售金额的提高,故盈利能力与负债水平成反比。

4. 增长能力强的公司倾向于更多的债务融资,即增长能力与负债水平成正比。

5. 股权集中度与负债水平负相关。中小股东和债权人的代理成本与股权集中度正相关。

6. 资产担保价值与负债水平成正比。适用于担保的有形资产越多,公司更易获得债权人的信任。

三、房地产上市公司资本结构影响因素的实证检验

(一)变量选取与数据来源

1. 变量选取。⑴因变量的选取。本文中选择资产负债率为研究对象,资产负债率(TD)=总负债/总资产。此外,考虑到房地产行业对于银行贷款依赖度高,所以选择银行贷款水平来衡量各因素造成的影响,银行贷款率(BD)=(短期借款+长期借款)/总资产;⑵自变量的选取。公司规模(SIZE)=LN

表2 计量模型的选择

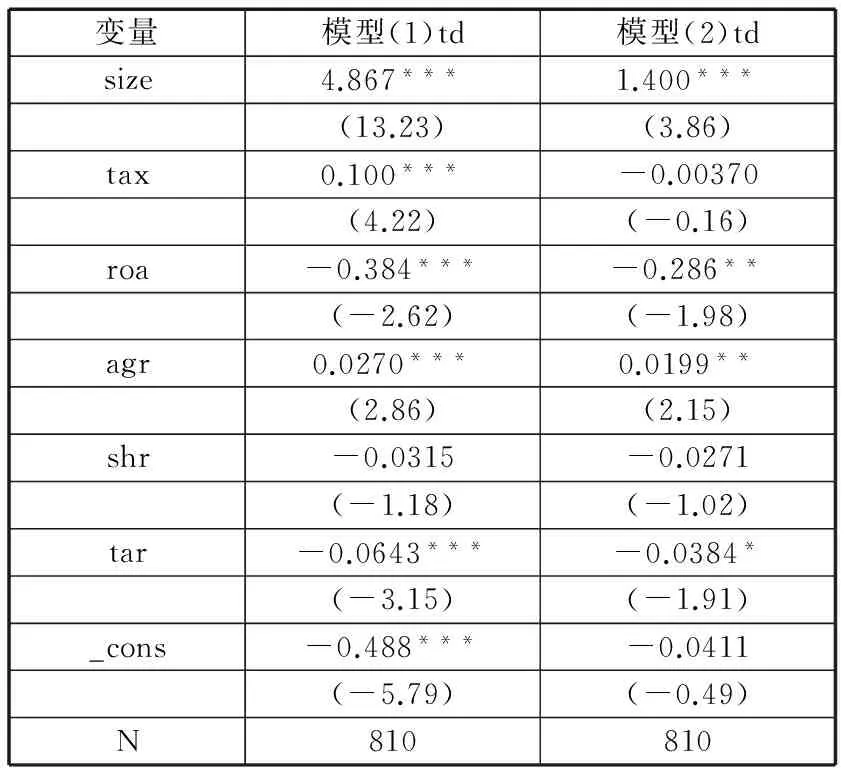

注:括号里的值表示t值,* 表示p < 0.05, ** 表示p < 0.01,

*** 表示p < 0.001。

(总资产);实际所得税率(TAX)=所得税/利润总额;盈利能力:总资产报酬率(ROA)=息税前利润*2/(报告期末总资产+报告期初总资产);增长能力:总资产增长率(AGR)=(报告期末总资产-报告期初总资产)/报告期初总资产;股权集中度:第一大股东持股比例(SHR)=第一大股东持股数/总股本;资产担保价值:有形资产率(TAR)=(存货+投资性房地产+固定资产+在建工程)/总资产。

2.数据来源和样本说明。⑴本文实证研究选取的是2006年1季度至2012年9月的季度数据,本文选取从2006年开始的数据来进行实证研究主要是为了分析在多项调控政策相继出台的情况下,中国房地产上市公司的资本结构是如何选择的;⑵样本单元为30家房地产上市公司。样本选择依据是:首先在RESSET数据库中选取上证房产指数和深证房产指数的成分公司(共有样本104个),然后剔除B股、ST和*ST股票,主营业务不是房地产开发与销售的样本,经过上述筛选共得到30个样本;⑶数据来源于RESSET数据库系统所获得的样本公司的季度财务报表并且经过进一步的整理分析所得。

3.实证模型

Dit=αi+β1SIZEitβ2TAXit+β3ROAit+β4AGRit+β5SHRit+β6TARit

表3 回归结果

注:括号里的值表示t值,* 表示p < 0.1,

** 表示p < 0.05, *** 表示p < 0.01。

其中,i表示样本中的公司个体,t表示样本的时间分布,D分别表示因变量资产负债率(TD)和银行贷款率(BD),自变量为公司规模(SIZE)、实际所得税率(TAX)、总资产报酬率(ROA)、总资产增长率(AGR)、股权集中度(SHR)和资产担保率(TAR)。

(二)实证检验

面板数据模型可以根据有无个体影响和结构变化分为混合数据模型、固定效应模型和随机效应模型,不同的模型所选择的估计方法不同。在STATA软件操作中将对面板数据的计量模型进行选择。

观察Hausman检验,得出不能拒绝原假设(H0:difference in coefficients not systematic)的结果,表明该面板数据的计量应采用随机效应模型,考虑到个体间的误差项存在异方差或相关的情况,则使用随机效应FGLS估计方法。运用STATA软件对于资产负债率和银行贷款率以及6个自变量进行估计得到下列结果(见表3)。

用面板数据模型,分析资产负债率的影响因素得到回归方程,

TD= 4.867SIZE+ 0.100TAX- 0.384ROA+ 0.0270AGR- 0.0315SHR- 0.0643TAR- 0.488

(13.23) (4.22) (-2.62) (2.86) (-1.18) (-3.15) (-5.79)

用面板数据模型,分析银行贷款率的影响因素得到回归方程,

BD= 10400SIZE- 0.0037TAX- 0.286ROA+ 0.0199AGR- 0.0271SHR- 0.0384TAR- 0.0411

(3.86) (-0.16) (-1.98) (2.15) (-1.02) (-1.91) (-0.49)

(三)实证检验结果分析

前文的实证结果表明:公司规模、实际所得税率、资产报酬率、总资产增长率和有形资产率对公司的资产负债率有显著影响,公司规模、资产报酬率、总资产增长率和有形资产率对公司的银行贷款率的影响较为明显。

1. 房地产上市公司规模与资产负债率、银行贷款率在1%的显著水平下正相关,规模越大的房地产公司负债水平越高,可得到银行贷款越多,与假设一致。从权衡理论的角度理解,规模大的房地产公司财务困境成本低,支持其持有较高的负债水平;根据代理成本理论,大型的房地产上市公司信息披露渠道完善、信息披露及时、品牌效应好,获得的信用评价更高,债务代理成本更低。

2. 实际所得税率与资产负债率是在1%显著性下正相关、与银行贷款率的相关性不强。实际所得税率越高房地产公司的负债融资比例越高,实际所得税率对银行贷款率的影响不明显是因为近几年房地产公司银行贷款水平主要受到信贷调控政策的影响。

3. 盈利能力对于房地产上市公司的总负债水平和银行贷款水平都有显著的负相关影响,与前假设一致。盈利能力强的房地产公司销售回款的增加方便公司内部留存资金的积累,公司使用内部资金融资的成本低、融资受到限制较少,所以公司内部资金充足时不会选择进行银行贷款等债务融资。

4. 公司增长能力与资产负债率在1%的显著水平下正相关,与银行贷款率在5%的显著性水平下正相关。目前房地产业仍处于高速发展的阶段,增长能力强的房地产公司需要更多的资金来支持。根据优序融资理论,当内部资金不足以支持其发展时,公司会优先考虑交易成本较低的债务融资。

5. 公司股权集中度与资产负债率和银行贷款率不存在明显的相关性。目前我国房地产公司股权较为集中,但随着公司治理结构日益合理和信息披露渠道趋于完善,大股东通过自身控制权来左右公司决策的可能性下降,股权集中度指标对房地产上市公司的负债水平产生的负向影响较弱。

6. 房地产公司的资产担保价值与负债水平负相关,实证结论与前文假设相反,这与存货和投资性房地产等有形资产在账面上占很大比重有关。

四、政策建议

(一)注重公司规模的发展和多元化战略。房地产公司多元化的经营战略既可以分散房地产公司在投资上的经营风险,也可以帮助房地产公司获得债权人较高的信用评级,以获得融资成本相对较低的债务融资;房地产前期投入开发资金庞大,项目的回收期较长,在大型投资项目上房地产公司应多选用合作的模式,既可以弥补公司资金的不足,又可以规避未来成本上涨的风险。

(二)拓宽融资渠道并创新融资方式。在信贷趋紧的背景下,房地产公司可采用与金融机构内部合作的方式来获得资金支持,这样金融机构在分担房产项目的风险时也可以分享到项目的回报。房地产上市公司可以通过在海外上市,购买海外上市公司等方式来充分利用海外资源,提高资金来源的多样性。深入发展房地产信托基金也可以拓宽房地产业的融资渠道,做好房地产公司与社会资本的对接。

(三)转换行业发展模式和营销模式。随着银行信贷收紧,房地产销售回款成为公司重要的资金来源,在国家“稳中有进”宏观经济政策及相关货币政策的影响下,实行“以价换量”策略释放房地产市场上居民的“自住性需求”、加快消化现房库存、改变传统销售渠道以提高公司整体的盈利能力,以增加公司利润分配后留存的资金为内源融资提供充足的支持。

[责任编辑:王成利]

李佳姗(1993-),女,山东大学(威海)硕士研究生;张建波(1967-),男,山东大学(威海)商学院教授;于胜楠(1990-),女,聊城建设银行。

F279.246

A

1003-8353(2015)05-0134-05