西部地区金融资产结构调整与产业结构升级分析

2015-03-25杜家廷冉茂盛

杜家廷,冉茂盛,任 缙,3

(1.重庆师范大学 经济与管理学院,重庆 401331;2.重庆大学 经济与工商管理学院,重庆 400044;3.北京师范大学 经济与工商管理学院,北京 100875)

一、问题与文献述评

十八大报告指出,要实现经济增长方式的转变,关键是要加快产业结构升级。为此,提升产业技术含量和创新能力、加快产业结构升级步伐、增强产业市场竞争力是当前中国产业发展的主要任务。金融资产作为产业发展最核心的要素之一,其结构状况对一国或地区产业结构的升级进程具有重要影响。但金融资产结构调整与产业结构升级之间相互作用的路径具体是什么?二者相互作用力的大小如何?学术界尚存在较多争议。

早在1969 年,Goldsmith 利用35 个国家1860-1963 年的数据进行实证检验,证明金融资产结构调整与产业结构升级之间存在相关关系[1]。Beck 和Levine[2]、Chang 和Caudill[3]、Luintel 等[4]、张晓燕和王成亮[5]等进一步证实了这一结论。冉茂盛[6]、Christopoulos 和Tsionas[7]从发展中国家视角,苏振天[8]、韩晓明[9]从省域视角,范方志和张立军[10]从区域比较视角深入研究后也均证实金融资产结构调整是产业结构升级的重要促进因素。Angelos、Nicholas 和Chris 等通过对世界29 个国家20 个行业数据样本进行实证检验,发现双向格兰杰因果关系在金融资产结构调整与产业结构升级之间的确存在[11]。毛定祥的研究则证明中国仅仅存在产业结构升级到金融资产结构调整的单向格兰杰因果关系,不存在金融资产结构调整到产业结构升级的格兰杰因果关系[12]。与以上观点不同的是,部分学者的研究结论发现金融资产结构调整与产业结构升级之间的互动关系并不如想象中那样显著。Atindehou 和Gueyie 的研究发现金融资产结构调整对产业结构升级的影响基本可以忽略[13],Gries 等通过对非洲16 个国家的研究也发现金融资产结构调整与产业结构升级之间并不存在因果关系[14]。

就中国西部地区的产业结构发展现状看,自1999 年“西部大开发”战略正式实施以来,该地区在加快地区经济增长、提升经济发展速度的同时,产业结构调整力度显著加强,产业结构升级步伐明显加快,成效显著。但截至目前,该地区的产业结构仍存在着许多问题,如第一产业的产业化程度不高,产出效率低;第二产业发展层次较低,竞争力不强;第三产业总量偏少,发展水平不高。此外,西部地区还面临着产业空间布局趋同,区域之间重复建设,协调不力等系列问题。在当前中国提出转变经济增长方式,加快实现产业结构升级的大背景下,对西部地区产业结构升级问题进行深入研究显得尤为必要。本文从金融资产结构调整视角出发,在构建面板向量自回归模型(PVAR)的基础上,综合运用面板协整检验、面板脉冲响应和方差分解、面板格兰杰因果关系检验等多种模型对西部地区金融资产结构调整与产业结构升级之间的互动关系进行了深入研究。

二、PVAR 模型估计

(一)指标设置及数据选取

金融资产结构包括金融资产内部结构和金融资产外部结构。其中金融资产内部结构是指一个国家或地区内货币、证券、保险、债券等各类金融资产在该国或地区金融资产总量中各自占有的比例关系,具体包括货币性金融资产/金融资产总量、证券类金融资产/金融资产总量、保险类金融资产/金融资产总量等指标,衡量的是金融资产多元化的程度。为了反映西部地区金融资产多元化程度与产业结构升级之间的关系,本文采用金融资产内部结构指标来反映西部地区金融资产结构,主要选取的指标有HB、ST、IN。其中,HB=M2/金融资产总额,代表货币资产结构;ST=股票市值总额/银行信贷余额,代表证券资产结构;IN=保费收入总额/金融资产总额,代表保险资产结构。从产业结构升级指标看,根据钱纳里的相关理论可知,当一个国家或地区的产业结构出现升级时,第一产业产值在国内生产总值或地区生产总值中所占有的比重会下降,第二三产业产值在国内生产总值或地区生产总值中所占有的比重会上升。考虑到与东部地区相比,西部地区生产力发展水平相对滞后,产业结构升级更多表现为第二三产业所占比重的增长。为此,本文的产业结构升级指标=(第二产业产值+第三产业产值)/国内生产总值,即非农产业占比FN 来代表。

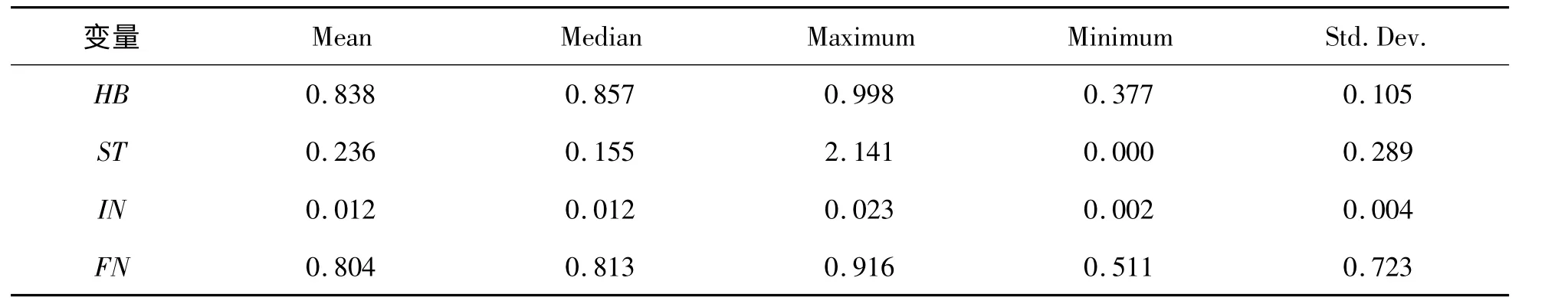

在数据选取上,本文以1993-2011 年间中国西部地区12 省市的金融资产结构和产业结构面板数据作为样本。由于1990 年12 月和1991 年6 月中国上海证券交易所和深圳证券交易所才相继成立,1992 年以后中国证券市场才有一个完整的会计年度数据,1993 年之前西部地区上市公司数量及股票市值较小。因此,这里将实证样本数据的选取跨度定为1993-2011 年,数据来源为该期间西部地区各省市的《城市统计年鉴》、《经济统计年鉴》、《统计公报》。为了保证各数据序列具有可比性,以1993 年为基期,运用1993-2011年间西部地区各省市的CPI 指数对相应数据指标序列进行调整。调整后的数据序列FN、HB、ST、IN 分别为产业结构升级指标、货币资产结构指标、证券资产结构指标、保险资产结构指标,其特征值见表1。

表1 1993-2011 年西部地区金融资产结构与产业结构指标特征值

由表1 可见,1993-2011 年间,西部地区货币资产结构指标的均值最大,保险资产结构指标的均值最小。货币资产结构指标均值是保险资产结构指标均值的69.833 倍,是证券资产结构指标的3.551 倍。货币资产在西部地区金融资产结构中占有举足轻重的地位,保险资产发展明显不足。从残差项看,西部地区证券资产结构指标的残差项最大,保险资产结构指标的残差项最小,这和现实情况基本一致。

(二)面板单位根及协整检验

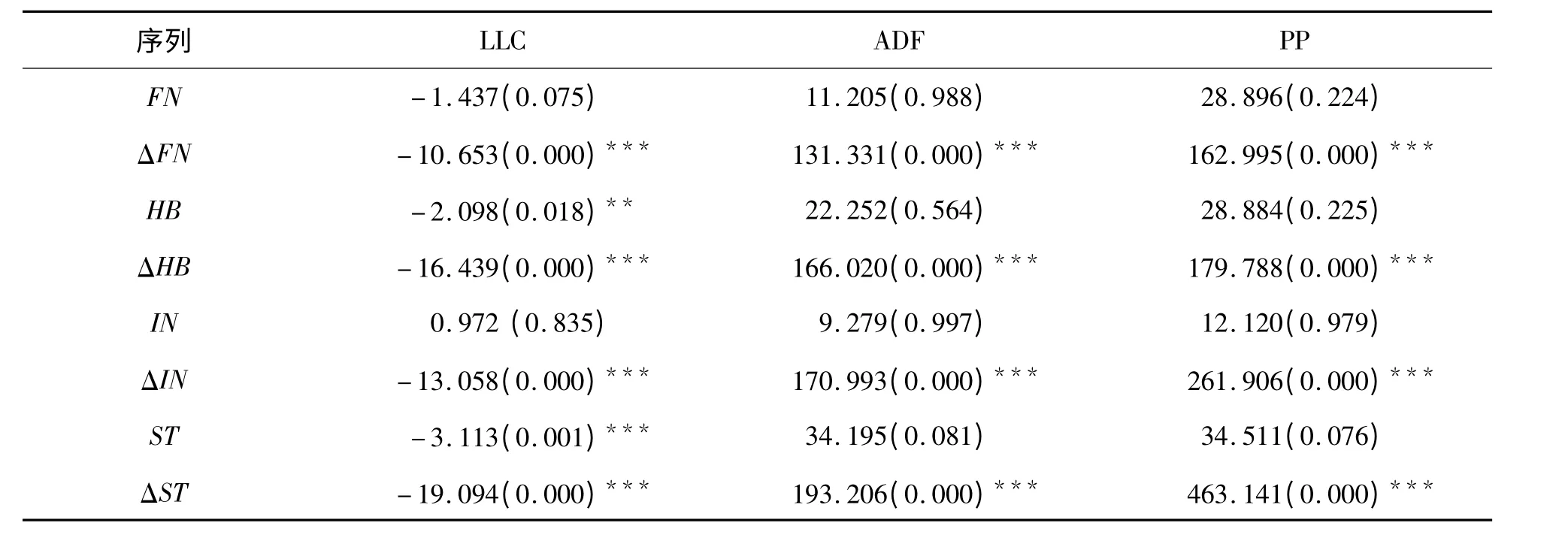

在进行面板协整检验和PVAR 模型分析之前,需要先对各数据序列的平稳性进行检验。这里的序列为面板型数据,运用传统的单位根检验方法可能会产生效力偏低的偏误。为此,这里分别采用了LLC、ADF 和Fisher-PP 三种适用于面板数据序列的方法进行检验,以保证检验结果的可靠性,结果见表2。

表2 1993-2011 年西部地区金融资产结构及产业结构数据序列的平稳性检验结果

由表2 的检验结果可知,1993-2011 年间西部地区金融资产结构与产业结构数据序列的水平值都无法完全拒绝“存在单位根”这一原假设,各序列的一阶差分检验值全部可以显著拒绝原假设。因此,西部地区金融资产结构和产业结构指标序列均满足一阶单整,可运用面板协整检验方法来检验该期间金融资产结构调整与产业结构升级之间是否存在协整关系。为了保证检验结果的稳健性,这里采用了Pedroni[15]和Johansen 面板协整两种方法进行检验,结果见表3。

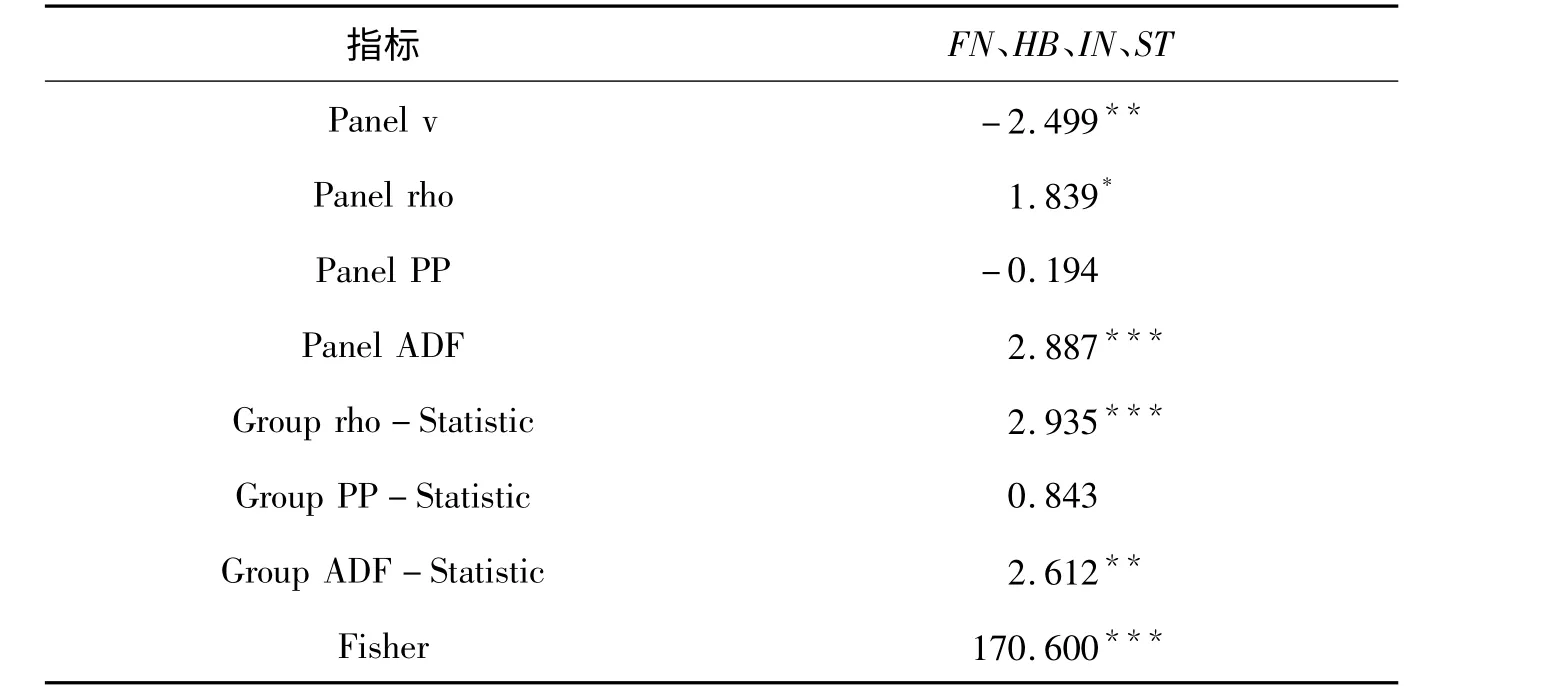

表3 1993-2011 年西部地区金融资产结构调整与产业结构升级的面板协整检验结果

从表3 中的Pedroni 检验结果可见,除Panel PP 和Group PP-Statistic 两个指标不显著外,其他指标均显著拒绝“不存在协整关系”的原假设,这表明变量间存在长期协整关系。同时,Fisher 检验值也在1%的显著度水平下显著拒绝原假设,所以存在协整关系。

(三)PVAR 模型估计

Chamberlain 开创了基于面板数据的PVAR 模型。以此为基础,Douglas Holtz-Eakin、Whitney Newey 和Harvey[16]建立了如下基于个体固定效应时变系数的PVAR 模型和广义距估计(GMM)法:

其中N 为横截面观察个体,i 和t 分别为个体和时间,i=1,…,N;t=1,…,T,fi是未观察个体效应;a0,t、al,t、δl,t、Ψt均为待估系数。μi,t满足当i <s 时,μi,t与yi,s、xi,s、fi正交,即:

T 满足T ≥m+3,m 为滞后期,yit满足可观察的条件。

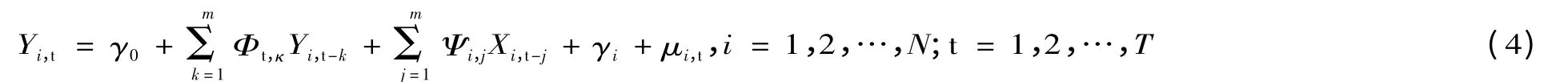

随后,Peasran 和Smith 的研究发现,当面板数据的N 相对较大,T 相对较小时,Chamberlain、Holtz-Eakin等构建的模型很难对参数作出准确估计[17]。Binder 发现扩展的广义距估计(Extend GMM)和QML 估计可有效解决这一问题[18]。该模型如下:

wi,t是m×1 维随机变量;Φ 为m×m 维横截面系数矩阵;μi为随机干扰项,是m×1 维向量个体固定效应。则PVAR 的一般模型可表示为:

Yi,t是截面个体i 在t 时点M 个可观测变量的M×1 维向量,Xi,t为可观测确定性严格外生变量的M×1向量,Φt,κ、Ψi,j为M×M 的待估系数矩阵,γi表示个体i 的M 个不可观测的个体固定效应矩阵,μi,t为随机误差项。在实际应用中,滞后内生变量和外生变量的待估系数矩阵常常为非时变情形,即:

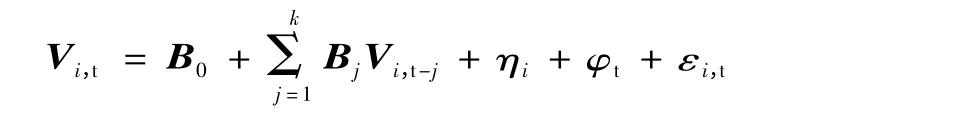

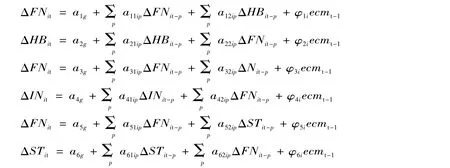

对模型(5)进行简单推广便可适用于模型(4)。据此可构建以下PVAR 模型:

Vi,t为{FN,HB,ST,IN}T,FNi,t、HBi,t、STi,t、INi,t分别为第i 个省市在时刻t 的产业结构升级指标、货币资产结构指标、证券资产结构指标、保险资产结构指标。PVAR 模型拥有一个前提假设,即每个省市的金融资产结构变量HB、ST、IN 对产业结构升级的影响具有相同的基本结构,这显然与现实存在较大差距。为此,这里把固定效应ηt和时间效应Φt引入模型,分别代表不同省市变量间存在的区域异质性和解释系统变量里的趋势特征,εi,t为白噪声。在有效去除模型中固定效应和时间效应的干扰之后,即可采用GMM 估计法来估计PVAR 模型参数,具体结果见表4。根据AIC 信息准则可得知模型的最佳滞后期为1 期。

表4 1993-2011 年西部地区金融资产结构调整与产业结构升级PVAR 模型的GMM 估计结果

由表4 的估计结果可知,西部地区FN 对自身在1%水平上具有显著的正向影响,影响度为0.923%;对HB 在5%水平上具有显著的正向影响,影响度为1.448%;对ST 在10%水平上具有显著的正向影响,影响度为0.581%;对IN 有微弱的正向影响,影响度为0.025%,但并不显著。HB 对FN 在5%水平上具有显著的反向影响,影响度为-0.823%;ST 对FN 在10%水平上具有显著的正向影响,影响度为1.051%;IN 对FN 具有微弱的反向影响,影响度为-0.051%,并不显著。

三、面板脉冲响应及方差分解

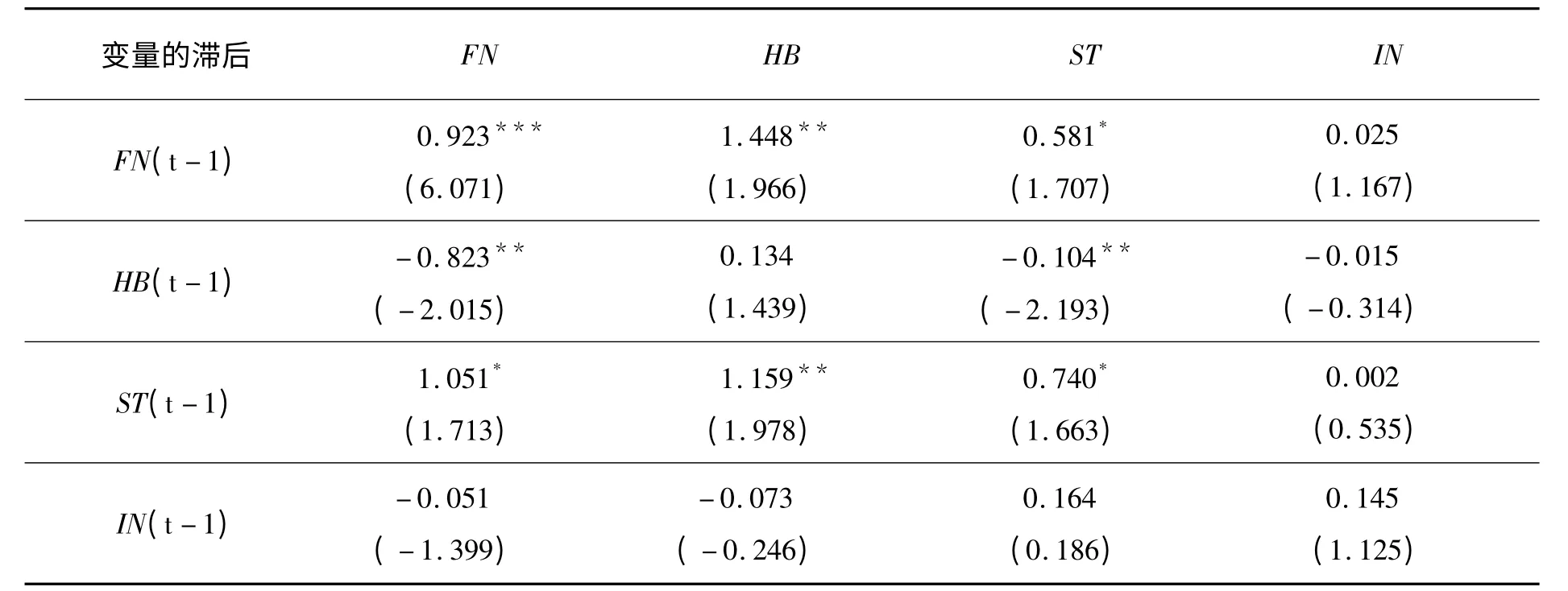

为了让误差项实现正交,以便克服因误差项相关而对估计效果产生影响,这里采用的方法是Cholesky残差的方差—协方差矩阵分解。由于方程顺序或内生变量顺序在大多数情况下会影响Cholesky 残差的方差—协方差矩阵分解结果,需要建立相应的置信区间来避免这一问题。为此,本文以GMM 方法估计出的系数以及方差—协方差矩阵为基础,采用Monte Carlo 模拟实验随机生成大量系数,重复计算变量间的冲击响应,这一过程共进行了500 次,用模拟结果所获得的两个标准误差置信区间来评价变量间的冲击响应是否显著。图1 给出了西部地区金融资产结构调整与产业结构升级之间的PVAR 正交化脉冲响应图,其中横轴为追溯期,这里共考察了6 个追溯期;纵轴为其他变量产生一个标准差冲击时因变量的响应程度;中间一条曲线为因变量的响应函数线,外侧两条曲线为2 倍标准差的置信区间。

图1 四变量{FN,HB,ST,IN}T 的PVAR 正交化脉冲—响应图

图1 中第一行分别是FN 对来自HB、ST、IN 一个标准差冲击的响应情况。由图可见,当HB 产生一个标准差冲击时,FN 在即期的响应值为0,随后表现为一种反向效应,这说明1993-2011 年间西部地区的货币资产增长并没有促进产业结构升级。究其原因,这或许是因为货币资产的增加意味着社会融资环境变得更加宽松,在融资成本较低的条件下企业缺乏动力进行产业结构升级的缘故。当ST 产生一个标准差冲击时,FN 在即期的响应值为0,之后则呈现为一种正向响应,说明证券资产结构的调整促进了西部地区产业结构升级,这与证券市场的资源优化配置功能相符。当IN 产生一个标准差冲击时,FN 的即期响应值为0,之后逐渐呈现为一种反向响应,这或许与西部地区企业效益不高有关。当企业效益较差时,保险资产结构的提升意味着企业将为更多员工投保,或为原有员工增加投保金额,这可能会加重企业负担,在一定时期内不利于企业发展,因此表现出一种微弱的反向响应。

图1 中第二行分别是HB、ST、IN 对FN 一个标准差冲击的响应。从图中可见,当FN 产生一个标准信息差冲击时,HB 的响应为正向,这说明西部地区产业结构升级有利于货币资产结构的提升。这是因为产业结构升级后,其产出效率更高,企业和居民个人将拥有更多存款和财富,其显现出来的效应就是整个社会的货币资金增加。当FN 产生一个标准差信息冲击时,证券资产结构在即期虽然表现为一种微弱的反向响应,但很快转变为一种稳定的正向响应。说明从整体上看,产业结构升级有利于证券资产的发展。当FN 产生一个标准差冲击时,IN 在即期表现为一种正向响应,之后逐渐向0 收敛。说明西部地区产业结构升级能促进保险资产的发展,但从总体上看这种促进效应还相对较小。

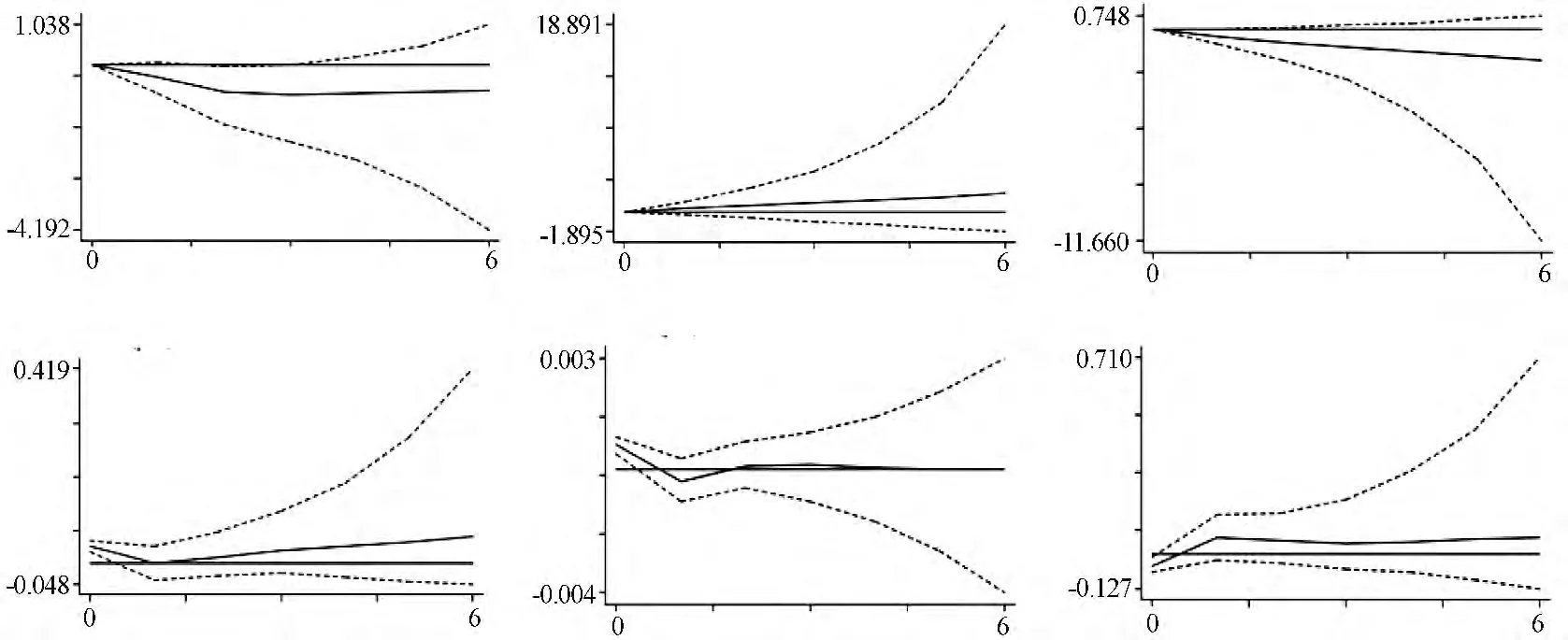

为了进一步揭示各变量波动的来源,下面分别从10、20、30 个预测期对HB、ST、IN 和FN 的预测均方误差进行分解,进一步分析HB、ST、IN 和FN 间冲击作用的具体构成,结果见表5。

表5 四变量{FN,HB,IN,ST}T 的PVAR 方差分解结果

由方差分解结果可知,在10、20、30 个预测期,FN 的变动中分别有37.288%、34.513%和34.493%的比例来源于自身,来源于HB 的影响分别为17.336%、17.192%和17.178%,来源于ST 的影响分别为41.343%、44.947%和44.991%,来源于IN 的影响分别为4.033%、3.349%和3.339%。对FN 变动影响的大小顺序分别为证券资产结构调整、货币资产结构调整、保险资产结构调整。与此相应,FN 对HB 的影响分别占到32.369%、34.488%、34.492%,对ST 的影响分别为29.191%、34.450%、34.492%,对IN 的影响的分别为34.945%、34.498%、34.492%。由此可见,产业结构升级对证券资产结构调整、货币资产结构调整、保险资产结构调整的影响大小较为接近。

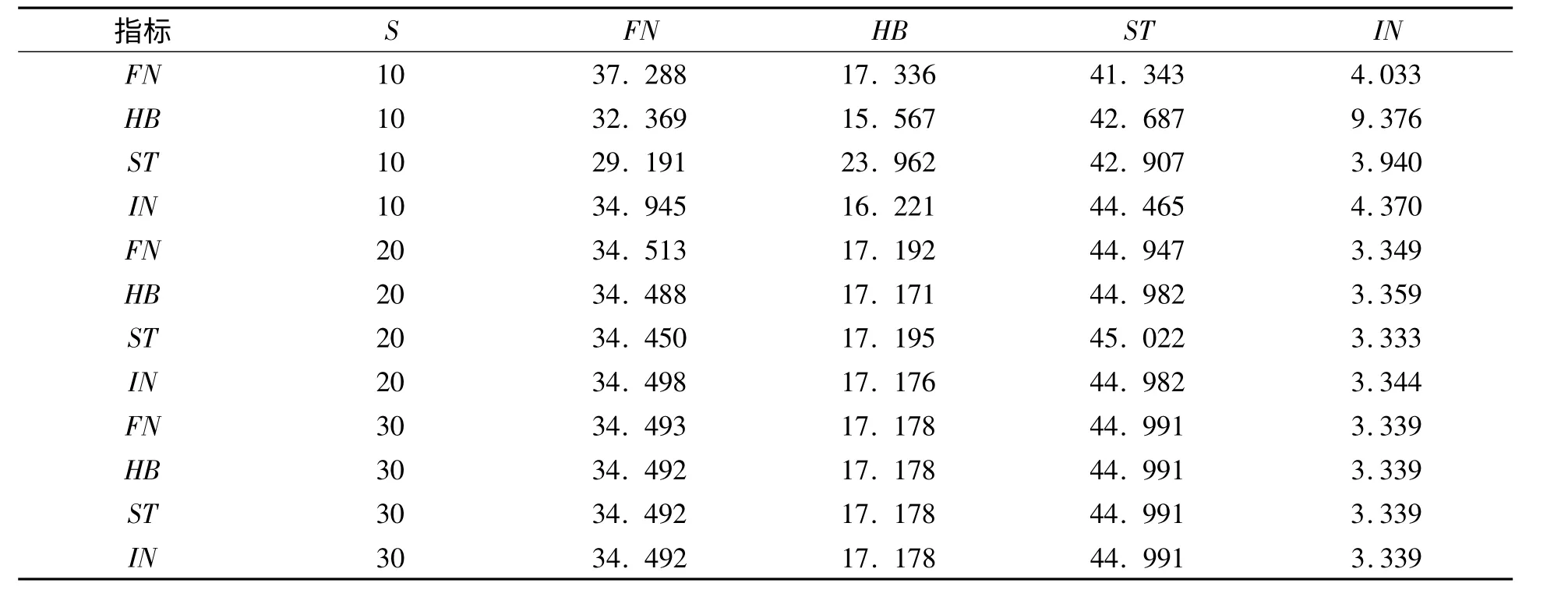

四、面板Granger 因果检验

根据Granger 的研究结论,如果两个非平稳时间序列变量存在协整关系,那么这两个变量间至少存在一个单向格兰杰因果关系[19]。在假设变量已包含全部预测信息的前提下,Granger 构建了以下检验模型。

该模型主要适用于时间序列数据。Hurlin 和Venet 认为,当检验对象为既有时间维度特征,又有截面维度特征的面板数据序列(Panel Data)时,由于样本量明显增大,自由度提高,解释变量间的共线性程度会降低,基于面板数据序列为基础的模型检验具有更强的稳定性和可靠性[20]。为此,在Granger 模型的基础上,Hurlin 和Venet 构建了以下基于面板数据序列为研究对象的格兰杰因果关系检验模型:

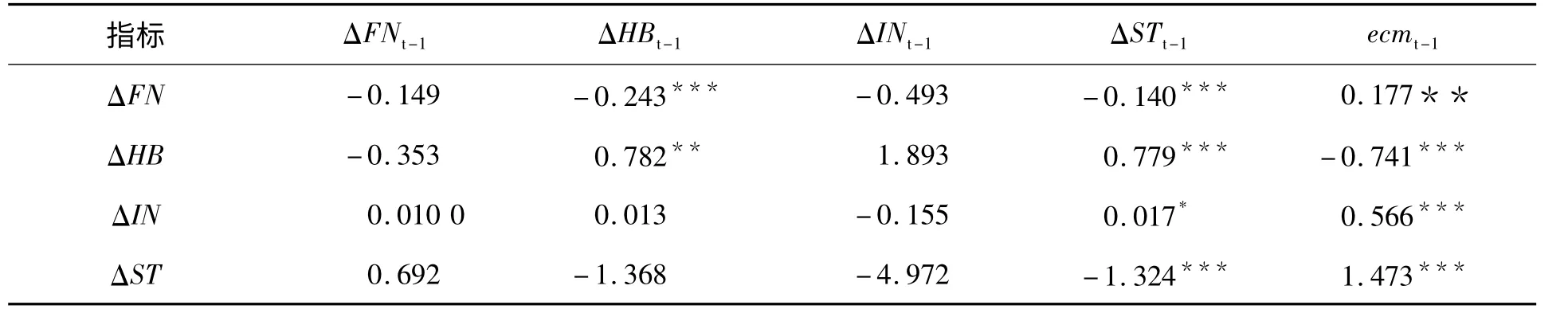

以上模型中,Δ 代表变量的一阶差分,p 为变量的滞后期数。如检验结果显示模型中的差分项显著,则说明在短期内变量间存在格兰杰因果关系;如检验结果显示模型中的误差修正项ecmt-1显著,则说明在在长期内变量间存在格兰杰因果关系。运用面板数据对西部地区12 省市金融资产结构调整与产业结构升级变量进行格兰杰因果关系检验,结果见表6。

表6 1993-2011 年西部地区金融资产结构调整与产业结构升级之间的面板Granger 因果关系检验结果

由表6 的检验结果可得出以下结论:第一,无论是FN 与HB、FN 与IN,还是FN 与ST 的格兰杰因果关系检验的ecm 均至少在5%水平显著。说明在长期内,西部地区金融资产结构调整与产业结构升级之间存在双向格兰杰因果关系,即产业结构升级是金融资产结构调整的格兰杰原因。同时,金融资产结构调整也是产业结构升级的格兰杰原因。第二,在短期内,FN 和HB、FN 和ST、HB 与ST 之间只存在单向因果关系,即HB 是FN 的格兰杰原因,但FN 不是HB 的格兰杰原因;ST 是FN 的格兰杰原因,FN 不是ST 的格兰杰原因。第三,短期内,IN 与FN 之间不存在格兰杰关系,即FN 不是IN 的格兰杰原因,IN 也不是FN 的格兰杰原因。

五、结论及政策建议

本文从金融资产结构调整视角出发,在构建面板向量自回归模型(PVAR)的基础上,综合运用面板协整检验、面板脉冲响应和方差分解、面板格兰杰因果关系检验等多种模型对1993-2011 年间西部地区金融资产结构调整与产业结构升级之间的互动关系进行研究,获得以下基本结论。

(1)西部地区金融资产结构调整与产业结构升级之间存在长期协整关系。金融资产结构调整对产业结构升级的作用方向是:货币资产结构调整对产业结构升级具有反向作用;证券资产结构调整对产业结构升级具有正向效应;保险资产结构调整对产业结构升级具有反向效应,但作用效果比较微弱。产业结构升级对金融资产结构调整的作用方向是:产业结构升级有利于货币资产的增长;在短期内虽对证券资产增长具有反向影响,但总体上有利于证券资产增长;对保险资产增长有正向影响,但这种影响较为微弱。(2)从波动性看,证券资产结构调整对产业结构升级的影响度最大,其次分别是货币资产结构调整和保险资产结构调整,产业结构升级对证券资产结构调整、货币资产结构调整、保险资产结构调整的影响大小较为接近。(3)从因果关系看,在长期,西部地区金融资产结构调整与产业结构升级之间存在双向格兰杰因果关系。在短期,西部地区存在由货币资产结构调整到产业结构升级的单向格兰杰因果关系,以及由证券资产结构调整到产业结构升级的单向格兰杰因果关系,保险资产结构调整与产业结构升级之间不存在格兰杰因果关系。

为此,西部地区应在进一步做大金融资产规模,满足产业结构升级对金融资产总量需求的前提下,不断优化金融资产结构和产业结构,促进西部地区金融资产结构调整与产业结构升级良性互动机制的形成。在金融资产结构调整方面:一是要提升银行业务创新能力、提升货币资产对产业结构升级的作用效率;二是要创新证券市场产品,充分发挥证券市场的资金集聚和金融资源配置功能,增强证券资产对产业结构升级的促进作用;三是要增大保险资产总量,提升保险资产对产业结构升级的促进作用。在产业结构升级方面:一是要加大传统农业升级改造力度,提高农业产业化和现代化水平;二是要积极应用新型适用技术改造传统工业,为金融资产结构与产业结构协调发展创造良好外部环境;三是要大力提升第三产业发展速度和水平,增大第三产业总量。

[1]GOLDSMITH R.Financial structure and economic development[M].NewHaven:Yale University Press,1969:155-213.

[2]BECK T,LEVINE R.Industry growth and capital allocation:Does having a market or bank-based system matter[R].NBER Working Paper,2002:82-89.

[3]CHANG,CAUDILL.Financial development and economic growth:The case of Taiwan[J].Applied Economics,2005,37:1329-1335.

[4]LUINTEL K B,KHAN M,ARESTIS P,et al.Financial structure and economic growth[J].Journal of Development Economics,2008,86:181-200.

[5]张晓燕,王成亮.中国金融结构和产业结构关系的实证研究[J].当代经济,2007(8):32-33.

[6]冉茂盛.我国经济适度稳定增长的货币供给边界研究[J].重庆大学学报:社会科学版,1999(1):32-34.

[7]CHRISTOPOULOS,TSIONAS.Financial development and economic growth:Evidence from panel unit root and cointegration tests[J].Journal of Development Economics,2004,73:55-74.

[8]苏振天.安徽省金融结构与产业结构互动关系的实证分析[J].技术经济,2008,27(10):96-100.

[9]韩晓明,范德成.金融结构调整和黑龙江省产业结构升级的关系机理研究[J].现代管理科学,2010(6):88-90.

[10]范方志,张立军.中国地区金融结构转变与产业结构升级研究[J].金融研究,2003,81(11):36-48.

[11]ANTZOULATOS A A,APERGIS N,TSOUMAS C.Financial structure and industrial structure[J].Bulletin of Economic Research,2011,63(2):3307-3378.

[12]毛定祥.中国金融结构与产业结构经济结构关系的实证研究[J].运筹与管理,2006,15(5):122-127.

[13]ATINDEHOU,GUEYIE,AMENOUNVE.Financial intermediation and economic growth:Evidence from Western Africa[J].Applied Financial Economics,2005,15(11):777-790.

[14]GRIES,KRAFT,MEIERIEKS.Linkages between financial deepening,trade openness,and economic development:Causality evidence from Sub-Saharan Africa[J].World Development,2009,37(12):1849-1860.

[15]PEDRONI.Critical values for cointegration tests in hetero-geneous panels with multiple repressors[J].Oxford Bulletin of Economics and Statistics,1999,61:653-670.

[16]HOLTZ-EAKIN D.Estimating vector autoregressions with panel data[J].Econometrica,1988,56(6):1371-1395.

[17]PESARAN M H,SMITH R.Estimating long-run relationships from dynamic heterogeneous panels[J].Journal of Econometrics,1995,68(1):79-113.

[18]BINDER.Estimation and inference in short panel vector autoregressions with unit roots and cointegration[J].Econometric Theory,2003,21(4):795-837.

[19]GRANGER C W J.Investigating causal relations by econometric models and cross-spectral methods[J].The Econometric Society,1969,37:424-438.

[20]HURLIN C,VENET B.Granger causality in panel data models with fixed coefficients[DB/OL].[2013-10-17].http://www.core.uc.lac.be/archives/EC2-2001/program.htm,l,2001(12):13.