基于分位数回归的金融风险度量

2015-03-13周炳均

张 成,周炳均,郑 兴

(西南交通大学 数学学院,成都 611756)

引言

2007年8月,美国次贷危机爆发,进而引发全球金融危机,全球金融系面临自1929年以来的最大危机。此外,近二十年内国际金融市场的剧烈波动以及金融危机在全世界范围内频频发生,如1992年的货币危机、1994年墨西哥金融危机、1997年亚洲金融危机等。同时,一些大的金融机构也经常因为不完善的风险管理而遭受巨大的损失甚至破产,如英国巴林银行破产案、中航油新加坡等。上述金融事件的频频发生,说明现在经济全球化不断加深的时代,对金融风险的管理已经成为金融机构必须注重考虑的问题,因此,对于金融风险管理的研究显得异常的重要。

由于风险价值(VaR)具有定量性、综合性、直观性等优点,能够直观定量地给出单个资产或者资产组合综合的风险值,逐渐发展成为金融风险管理中最常用也是最有效的方法,国内外学术界对VaR模型的研究也越来越流行和深入。张尧庭(1998)、郑文通(1999)等介绍了VaR方法的产生背景、定义、计算方法、用途以及引入中国的必要性[1~2];肖春来等(2003)在股票价格和收益率服从二元正太分布的假设下,提出一种计算条件VaR的方法[3];苏涛(2007)对金融市场风险VaR度量模型进行了改进研究[4]。

分位数回归理论由Koenker和Bassett提出[5],其特点是描述在不同变化范围和条件分布形状下自变量对因变量的影响。分位数回归适应了尖峰厚尾这种金融事件序列常见统计特征,并且能够较好地描述尾部特征。自从分位数回归的理论提出之后,国内外学者开始将分位数回归理论应用在教育、工资收入、需求分析、经济学等其他广泛领域。段景辉、陈建宝(2009)用分位数回归对我国城乡家庭收入差异影响因素进行了解析[6];段玉(2011)用分位数回归对湖南省城乡居民收入与消费需求进行了分析[7]。在金融领域,Taylor(1999,2000)构造持有期为k的分位数回归VaR模型[8~9];Engle和Manganeli(2004)首次提出了分位数条件自回归模型(CAViaR)[10];关静、史道济(2008)选取适当的尾部分位数回归方法,模拟预测了极端水平下上证指数收益率的条件VaR[11];张海云(2011)研究了基于分位数回归的股指期货风险度量[12]。

本文利用分位数回归思想,结合GARCH参数模型,用分位数回归方法估计回归参数,计算VaR,并与GARCH模型计算的VaR结果进行比较。

一、分位数回归基本原理

对于线性模型yt=X'β+ut,其中X,β都是p×1维向量。则分位数回归模型如下:

其中,Q(yτ|x)=inf{y:Fy(y|x)≥τ}表示y的分位数为模型中参数β的估计值。如果τ=1/2,回归模型即为中位数回归称作中位数回归系数估计量。

二、GARCH Quantile风险度量模型基本原理

根据Bollerslev提出的GARCH模型,可以得到与之等价的广义GARCH模型结构如下:

本文将分位数回归与广义GARCH模型结合,用GARCH Quantile风险度量方法计算上市公司A股在险价值VaR。

如果给定一个分位数水平τ,则残差的分位数函数为:

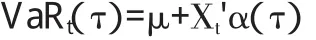

其中,QF(τ|Ωt-i)=inf{y:Fy(yt|Ωt-i)}表示残差分布F的的τ分位数。如果Yt表示对数收益率,则可得到置信水平为1-τ的VaR为:

其中,Xt=(1,|εt-1|,|σt-1|)',α(τ)=α0QF(τ),α1QF(τ),α2QF(τ))',QF(τ)是残差分布F的τ分位数函数;此模型即为GARCH Quantile风险度量模型表达式。α(τ)可以通过非线性分位数回归对其进行参数估计:

三、实证分析

本文数据选取江苏国泰(股票代码:002091)2012年9月18日至2014年3月31日共365个收盘价数据,股票收益率定义为Rt=lnPt-lnPt-1。

首先作收益率序列折线图(见下图)。

收益率序列折线图

从下图中可以看出,江苏国泰股票收益率基本上在零值附近上下波动,随着时间的改变收益率也在不断的改变。从收益率散点图上可以发现,收益率序列总体上是平稳的,并且会在一段时间内集体的偏高或偏低,即收益率波动的集簇性。可用GARCH模型对收益率数据进行建模拟合。

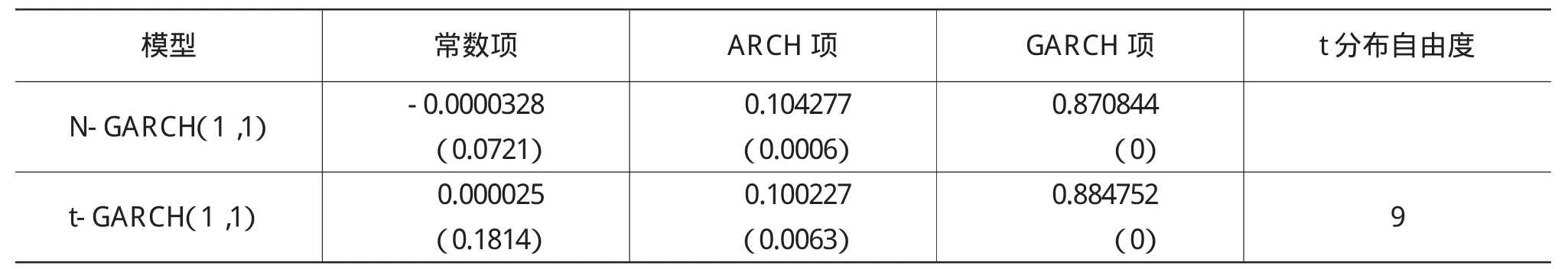

应用GARCH(1,1)分别在正态分布和t分布下对收益率序列建模,波动方程参数估计结果(见表1)。

表1 N-GARCH(1,1)模型和 t-GARCH(1,1)模型参数估计结果

有参数估计结果可以得到计算收益率序列波动率的表达式,再由VaR的计算公式VaR=Zασt得到VaR的值,其中Zα是GARCH模型中残差分布Z的下α分位点,t表示持有期,本文中持有期为t=1天。由于波动率σt是一列时间序列,故本文通过公式计算的VaR也是时间序列。分别计算置信水平95%和99%水平下的VaR,结果(见表2)。

表 2 N-GARCH(1,1)模型和 t-GARCH(1,1)模型计算 VaR 结果

应用分位数回归思想广义GARCH模型结合的GARCH-Q 模型分别计算置信水平为95%和99%的VaR,建立分位数回归模型:

模型参数估计结果(见表3)。

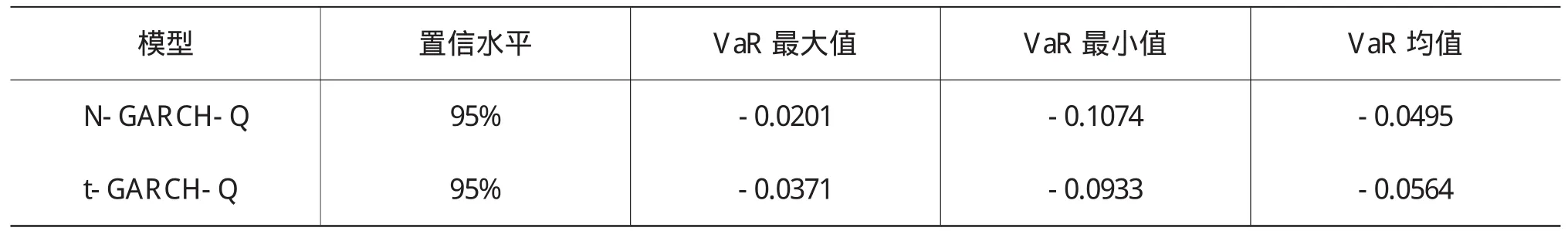

将参数估计结果代入分位数回归方程即可求得VaR值。由模型表达式可以看出VaR依赖于广义GARCH模型均值方程残差滞后项的绝对值以及波动率滞后项的绝对值,故由GARCH-Q模型计算的VaR也是一列时间序列。在不同置信水平下的计算结果(见表4)。

表3 两种GARCH-Q模型参数估计结果

表4 两种GARCH-Q模型在95%置信水平下VaR计算结果

对VaR的精确事后检验,最常用的的是Kupiec(1995)提出的失败率检验法。其基本思想是,将实际损失超过VaR的记为失败,用失败天数除以总观察天数得到失败率,将失败率与预先设定的VaR显著性水平作比较,越接近则表明VaR模型预测效果越好。

假设将观察的结果看做是一系列的独立伯努利试验,失败的期望概率为α(1-α为置信水平)。假定实际观察天数为T,失败天数为N,则失败率为p=N/T。原假设为 H0:p=α,Kupiec提出使用似然比检验做假设检验,LR统计量为:

若VaR模型正确,则LR统计量渐进服从χ2(1)分布。LR统计量的值越小,越不能拒绝VaR模型正确的原假设,即LR统计量值越小说明模型预测越准确。

将各个模型在95%置信水平下的失败率情况整理(见表5)。

表5 各个模型计算得到的VaR失败率整理

根据失败率检验法原理,在5%的显著性水平下自由度为1的卡方分布检验在5%的显著性水平下临界值为3.8415,在不拒绝原假设前提下,VaR的优劣判断遵循LR最小准则。从表5结果看,N-GARCH模型置信度为95%的水平下计算VaR的LR值为9.0743,在统计意义下拒绝原假设,可以认为N-GARCH模型计算的VaR不准确,即与实际风险状况不符。而t-GARCH模型的LR值为0.4330,不拒绝原假设,可认为t-GARCH模型是比较合理的VaR预测模型。而在95%的置信水平下,N-GARCH-Q模型和t-GARCH-Q模型的LR统计量值都是0.0851,远远小于两个GARCH模型的LR值。这说明分位数回归GARCH模型(GARCH-Q模型)计算VaR比GARCH模型计算的VaR值更加精确,更能够反映股价波动为投资收益带来的风险情况。

值得注意的是,N-GARCH-Q模型和t-GARCH-Q模型两个模型的失败天数、失败率和LR统计量值都相等,这体现了分位数回归计算VaR时最突出的优点,即分位数回归计算VaR时,不会受收益率分布的影响。也就是说,用分位数回归进行风险度量,计算VaR时,不需要对收益率的分布做假设,这是分位数回归相对于其他风险度量方法的最重要的优点。

结论

结合以上结果分析可以得出以下基本结论:

1.从整体上看,GARCH模型计算VaR时,对单只股票或者投资组合的风险判断上存在明显的低估现象,对于市场出现剧烈波动时,很难捕捉到市场因子急剧变化对风险的影响。

2.基于分位数回归思想和GARCH模型结合的GARCH-Q模型,能够准确地预测股票或投资组合的在险价值VaR,能够精确地刻画市场波动时的风险状况,有效地

克服了GARCH模型低估市场剧烈波动风险的缺点。在风险测量上GARCH-Q模型比GARCH模型具有更加优良的性质和更加准确的度量能力,是更为有效的方法。

3.应用分位数回归计算VaR时,结果不受收益率分布假设的影响,即用分位数回归思想计算VaR时,可以不用对收益率分布做假设。

[1]郑文通.金融风险管理的方法及其应用[J].国际金融研究,1999,(9):23-26.

[2]张尧庭.金融市场的统计分析[M].南宁:广西师范大学出版社,1998.

[3]肖春来,柴文义,杨威.条件VaR理论的应用与研究[J].数理统计与管理,2003,(22):264-268.

[4]苏涛.金融市场风险VaR度量方法的改进研究[D].天津:天津大学博士学位论文,2007.

[5]Koenker R.Bassett G J.Regression Quantiles[J].Econometrical,1978,(46):3-50.

[6]陈建宝,段景辉.中国性别工资差异的分位数回归分析[J].数量经济技术经济研究,2009,(10):87-97.

[7]段玉.基于分位数回归的城乡居民收入与消费需求分析[J].求索,2011,(11):45-47.

[8]Taylor,A Quantile Regression Approach to Estimating the Distribution of Multi-Period Returns[J].Journal of Derivatives,1999,(7):64-78.

[9]Taylor,A Quantile Regression Neural Network approach to Estimating the Conditional Density of Multi-Period Returns[J].Journal of Forecasting,2000,(19):299-311.

[10]Engle R.F.and Manganelli S,CAViaR:conditional autoregressive value at risk by regression quantiles[J].Journal of Business and Economic Statistics,2004,(22):367-381.

[11]关静,史道济.基于分位数回归模型的沪深股市风险测量研究[J].统计与信息论坛,2008,(12):15-19.

[12]张海云.论分位数回归在计算VaR中的应用[J].现代商贸工业,2011,(15):185-186.