股权激励对企业绩效影响的实证研究

2015-03-10何蔷

◇何蔷

股权激励对企业绩效影响的实证研究

◇何蔷

摘要:在经济高速发展、竞争日益激烈的时代,企业绩效是衡量其经营状况的重要指标。股权激励对减少公司人才流失、激发员工潜能起到十分积极的作用。本文以信息技术行业为例,选取137家A股信息技术企业中实施股权激励的企业为样本,以其2009~2012年间的公司年度财务数据为样本数据,通过实证研究得出企业绩效与股权激励实施程度呈正相关关系,并综合实证分析结论为信息技术企业实施股权激励提出相关建议。

关键词:股权激励;企业绩效;信息技术企业

10.13999/j.cnki.scyj.2015.09.016

一、股权激励的含义及主要模式

业界及学者对股权激励的定义并没有高度统一,但认为股权激励的核心内容是企业的所有者赋予企业管理者相关权利,使其可以参加企业经营策略的制订、剩余权益的分享以及承担经营风险,从而激励管理者努力工作追求股东利益最大化的一种激励机制。

2005年我国进行了股权分置改革,同时针对与上市公司有关的法律法规做出了完善性修改,资本市场环境有利于上市公司实施股权激励计划,我国上市公司中实施股权激励的比重越来越大,股权激励模式更为丰富,主要有股票期权、限制性股票、股票增值权三种模式。

二、股权激励与公司绩效的理论分析及假设的提出

(一)股权激励对公司绩效影响的理论研究

委托代理理论是公司所有者聘用管理人员代理自己履行公司的职务并做出经营决策。虽然委托代理关系下的股东仍享有公司一定的控制权,但是在一般情况下,因委托人与代理人得到的信息不同,委托人不能很好地监督代理人。再者,由于二者自身的经济利益目标不同,很容易导致双方利益趋势的不一致。如果管理者拥有一部分公司的股权,某种程度上他们也是公司的所有者,促使他们在经营过程中更加关注公司长远发展从而达到保证公司长期发展的目的。这就是股权激励对公司绩效的影响,即利益趋同假设。

(二)实证假设的提出

上市公司有着管理权和经营权分离的特征,作为委托人的公司股东与高管人员会订立委托代理的契约以使代理人以公司价值最大化为目标,但管理者也会追求个人利益的最大化而忽略公司股东的权利。股权激励因其独特的性质使得高管人员关注公司长期的发展及未来的收益,从更长远的角度为公司利益考虑,达到个人的激励及公司发展的统一。股权激励也是对高管人员人力资本的肯定,因此可以吸引他们更长久地为公司绩效服务。根据上述分析,提出假设:股权激励与上市公司经营绩效存在显著性相关关系。

三、股权激励对企业绩效影响的实证研究

本文旨在研究我国高新技术企业实施股权激励后企业绩效的变化,在实证检验中选取实施股权激励的高新技术企业2009~2012年间各年度数据,运用SPSS软件进行数据分析。

(一)研究设计

1.样本的选取

为使研究的结论更加具有时效性及针对性,通过上海证券交易所和深圳证券交易所官网搜集到A股上市公司代码共137个,在此基础上通过问财财经查询公司公告,筛选出在2009年之前以及在2009~2012年间公告激励期权授予的公司共计38家。

2.变量的设置

随着我国证券市场及政策法规的完善与发展,上市公司财务指标的可靠性逐渐提高,本文选用净资产收益率(ROE)为实证分析的被解释变量。再者,本文主要研究的是股权激励对公司绩效的影响,因此所选择的解释变量必须能反映公司股权激励的实施程度。而高层管理人员持有股权的比例最能反映公司实施股权激励的水平,基于此选择高管人员持有的股票占公司总股本的比例作为公司股权激励程度指标,作为解释变量。

为防止忽略其他影响较大的变量对实证检验结果造成影响,参照已有实证研究,本文选取公司规模指标——总资产自然对数,公司资本结构指标——资产负债率,公司运营能力指标——总资产周转率,公司成长能力指标——净利润增长率四大变量为控制变量。

表1 研究变量定义表

3.模型的设计

本文主要研究的是我国上市公司股权激励对公司绩效的影响。选用上市公司的净资产收益率为因变量,以公司高管持股比例作为自变量,进一步引入公司资产规模、资产负债率、净利润增长率、总资产周转率作为控制变量研究股权激励对公司绩效的影响。根据以上变量的设计构建下列模型:

ROE=a0+a1Sl+a2SIZE+a3DEBT+a4T+a5E+U

注释:a0为常数项;a1-5是各个变量的系数;U是误差项

(二)股权激励对企业绩效影响的实证研究分析

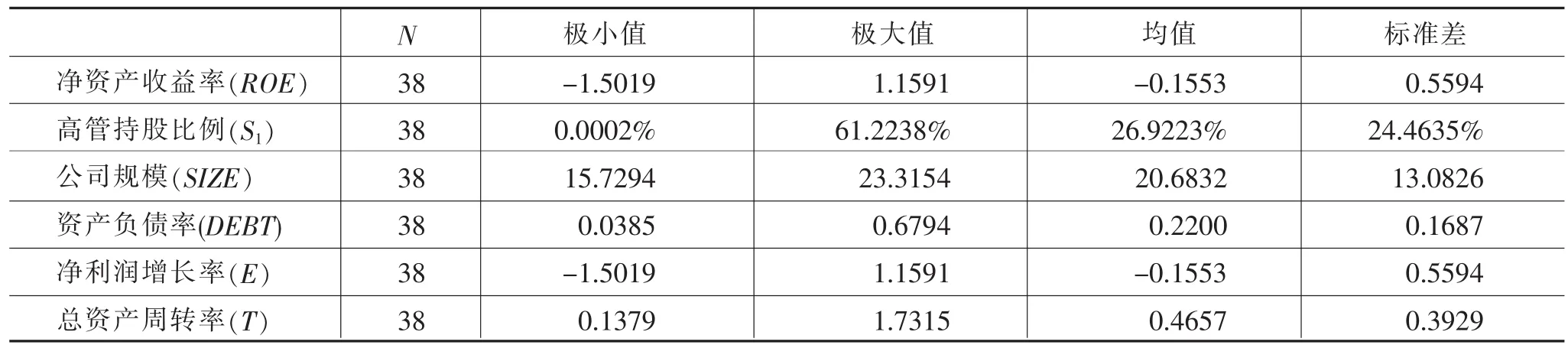

针对选取的样本公司数据,本文运用Excel结合SPSS将公司样本各变量的最小值、最大值、平均值等进行描述统计、相关性分析从而得出结论。

1.描述性统计

表2 实施了股权激励的样本描述性统计

表3 未实施股权激励的样本描述性统计

对比实施与未实施股权激励的样本公司数据可以发现,实行了股权激励的公司净资产收益率(ROE)的平均值为0.1154,最小值为-0.0953;而未实施股权激励的上市公司净资产收益率平均值为-0.1553,最小值为-1.5019。说明实施股权激励的上市公司绩效比较好,即实施股权激励的公司净资产收益率会相对较大。

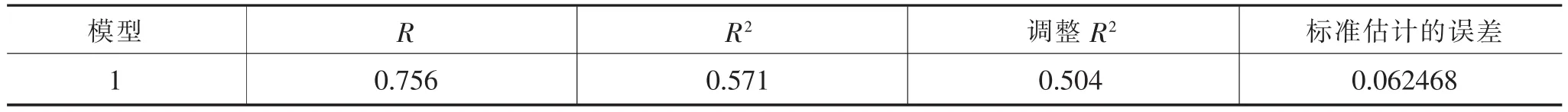

2.总体样本回归分析

表4 模型汇总

为检验模型的拟合优度进行R2值的计算,模型拟合优度代表着观测值的理论分布与实际分布之间的符合程度。理论上,R2取值范围为0-1,其值越大表示模型的拟合程度越好。从上表可以看到,这里检测到的R2值为0.571,调整后其值为0.504。虽然由样本得出的判定系数不是很高,但其系数大于0.5,且考虑到影响上市公司绩效的因素较多,高管持股比例是其中之一,因此总体拟合程度还是可以接受的。

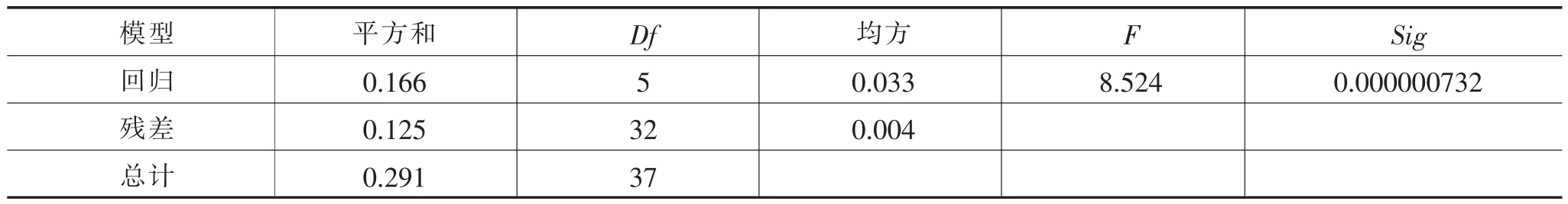

表5 Anovab方差分析表

方差分析又称“F检验”,通过上述表格可看到,模型的F值为8.524且Sig为0.000000732,通过了0.05的检验水平,拒绝了整体回归系数均为0的假设,由此可以得出回归方程总体上是显著的结论。然而总体检验并不能代表各变量的检验结果,因此需要进行进一步的检验。T检验是分析各变量与因变量间的关系,以及其变化对因变量的影响。通过检验可以得出如下表格:

表6 线性回归系数表

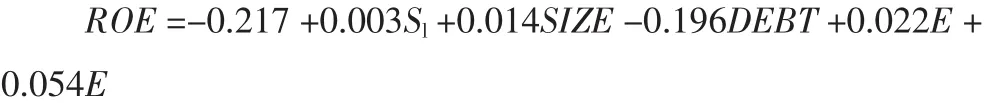

从上表数据可看出信息技术行业的上市公司股权高管持股比例(S1)与公司的净资产收益率(ROE)呈正相关关系,S1的回归系数为0.003,Sig等于0.00002,表明信息技术企业净资产收益率与高管持股比例间显著性相关,公司绩效随着股权激励程度的深入而增长。公司总资产自然对数(SIZE)与公司绩效(ROE)间的系数为0.014,二者呈正相关关系,但Sig值为0.433,其显著性并不明显。资产负债率(DEBT)非标准化系数为-0.196,说明二者之间为负相关关系。净利润增长率(E)、公司总资产周转率(T)的系数分别为0.022、0.054,虽为正相关,但两者的Sig值都比较高,未通过显著性检验。根据上述表格中的系数可以得出以下线性回归方程:

3.实证总结

将信息技术企业中上市公司按是否实施股权激励分组,通过分别计算两组的公司净资产收益率的均值可以发现,给予高管股权激励的上市公司,公司净资产收益率的平均值(0.1153)大于未给予高管股权激励的上市公司净资产收益率(-0.1553)说明实施了股权激励的企业,公司的绩效比未实施股权激励的企业要好。进而进行线性回归分析,通过分析可以发现作为解释变量的公司高管持股比例与公司的净资产收益率间的系数为0.003,Sig为0.00002,说明公司的绩效与公司高管的持股比例间为显著正相关关系,很好的验证了之前由理论所得假设。

四、实证结论和建议

(一)本文研究的主要结论

股权激励的实施将推动信息技术上市公司净资产收益率的增长,即公司的绩效将随着股权激励水平的提高而提高。通过分析可见,随着我国市场的进一步发展完善,我国的市场环境越来越有利于股权激励计划的实施,同时激励的效果也逐渐明显。虽然公司的绩效受环境的影响,但在很大程度上也为公司高管所决定,高管为公司努力的程度可以有效的通过公司的股价反映,这进一步促进了股权激励的实施。

(二)本文研究的建议

上文所得的结果验证了之前所做的假设,基于实证的结论为上市公司实施股权激励提出以下建议。

1.企业应结合本公司的情况建立与完善股权激励制度

公司的高管人员对公司的经营最为了解,但也最容易为体现自己的能力,或仅仅为个人利益的实现而做出一些盲目不适合公司长期发展的决策。企业应针对自身的情况设置本公司的股权激励制度,达到公司股东利益与公司高管人员目标趋向统一。其次,在信息技术飞速发展的今天,通过股权激励促使有能力的高管人员长期稳定为公司的绩效提升而努力,这将使得公司的发展更具有竞争力。

2.企业应当优化股权结构

在企业股权分散的情况下,由于股东间的不了解及决策权分散,导致实施了股权激励的公司高管在激励情况下偏离了激励的目标。而在股权绝对集中的情况下,公司的经营主要由大股东操控,其他股东即使有能力也很难为公司的发展提供较好的建议,所做的决策也大都反映大股东的意志。优化股东的股权比例,形成适度的股权集中度能使得公司高管的决策更有益于公司发展及绩效的实现,降低公司代理成本,增强高管人员的股权激励的效果。

参考文献:

[1]李秉祥,惠祥.我国上市公司高管股权激励影响因素的实证研究[J].财会月刊(下),2013(04).

[2]李乐,张良,闫磊.行业特征对我国上市公司股权激励制度的影响——一个新的研究框架[J].财经科学,2011(08).

[3]刘华,郑军.高新技术上市公司股权激励与公司业绩——基于自主创新的视觉[J].会计之友,2010(12).

[4]孙堂港.股权激励与上市公司绩效的实证研究[J].产业经济研究,2009(03).

[5]顾斌,周立烨.我国上市公司股权激励实施效果的研究[J].会计研究,2007(02).

[6]Alessandro Zattoni and Alessandro Minichilli.The Diffusion of Equity Incentive Plans in Italian Listed Companies: What is the Trigger [J].Corporate Governance: An International Review,2009(17).

[7]Brian.J.Hall and Kevin.J. Murphy.Optional Excerise Price for Executive S toek Options American Economic Review[J].Journal of Financial Economies,2000(61).

(作者单位:江西财经大学)