“互联网+”时代:小微企业经营与融资报告(二)

2015-03-04清华大学微金融课题组

文/清华大学微金融课题组

“互联网+”时代:

小微企业经营与融资报告(二)

文/清华大学微金融课题组

真正导致小微贷款难,是现有金融机构缺乏有效处置微型借款者软信息的能力。银行很大程度上依赖于第二还款来源并倾向于将现有的信贷技术照搬用于小微贷款。小微企业多元化金融需求使市场产生吸引力,风险管理及综合性金融服务的创新将开启小微融资服务新天地。

上期从小微企业特征与经营状况两处展开研究报告,而小微企业的融资情况与发展现状、趋势,将成为本期介绍的重点。

小微企业的融资情况

(一)小微企业的融资需求特征

1、小微企业融资需求旺盛且具有持续的融资需求

74%的小微企业曾融过资,规模小的企业借款比例低,主要依赖自筹资金。34.8%的小微企业2014年的融资需求与去年持平,39.7%的企业的融资需求有不同程度的增加。但融资需求大幅减少的主要集中于少数营收规模在500万元以上的小微企业。

2、超五成的小微企业平均融资规模在10万元以下

从融资需求规模来看,54.3%的被调查小微企业的平均融资规模在10万以下,融资需求超过100万的仅占被调查小微企业的11.3%(如图1所示)。小微企业需要小额贷款与多数企业规模小有关。譬如,对于年营业收入规模在50万以下的小微企业,其中八成融资规模在10万以下。

图1 小微企业的平均融资规模

3、小微企业借款用途多样

小微企业的借款,购买原材料和资金周转占据最大比例(如图2所示)。对于很多微型企业与小微企业主的财务,不排除将融资用于家用包括消费等。

图2 小微企业的借款用途

4、近七成的小微企业需要的是短期流动资金

67.9%的小微企业需要的是短期流动资金(如图3所示)。这与多数小微企业的融资用途为购买原材料以及支付工资等资金周转有关。然而,特别对于规模较大的小微企业,仍有两成以上需要的是一年以上的中长期资金(如图4所示)。资金用途可能包括购买厂房设备等扩大生产等,这时候短期贷款期限切合不了他们的需求,易诱发“短贷长投”问题。

图3 小微企业的资金使用周期

图4 各营收规模小微企业的资金使用周期

5、小微企业融资频率高

约1/4的小微企业过去两年融资行为在3次以上(如图5所示)。营收规模较大的企业融资更为频繁(如图6所示)。

图5 小微企业近两年融资次数

图6 各营收规模小微企业近两年融资次数

6、超五成小微企业融资可以接受的最长时间在10天以内

超过50%的小微企业要求融资时间不能超过10天(如图7所示),规模越小的企业,要求发放贷款越快,对于营业收入规模在50万以下的小微企业,其中六成能够接受的贷款时间在1-3天。

图7 小微企业融资服务能接受的最长时间

7、小微企业融资不仅仅看重贷款利率

小微企业在融资方面看重放款速度、额度、服务水平等多个要素,而不仅是贷款利率(如图8所示)。其中,规模较小的小微企业融资具有“短、小、频”的特征,更看重放款速度(如图9所示)。

图8 小微企业在融资方面看重的因素

图9 各营收规模小微企业在融资方面看重的因素

(二)小微企业融资需求的满足情况

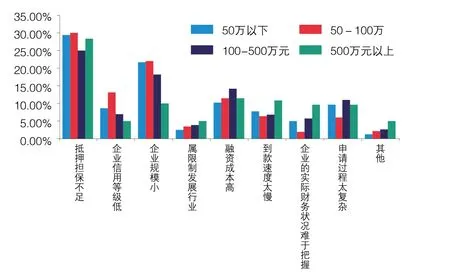

1、小微企业融资时遇到的最大困难是抵押担保不足

小微企业融资遇到的最大困难是抵押担保不足(如图10、11所示)。在传统贷款模式下,银行要求企业提供抵押担保,对申请材料和资质的要求苛刻,申请过程复杂。

图10 小微企业融资时遇到的最大困难

2、近四成小微企业的主要资金来源仍是亲戚朋友

在融资方式选择方面,小微企业通常首选向亲友借款来解决资金需求(如图12所示)。其余主要融资来源多样化,值得指出的是,规模较小的微型企业融资难以从银行贷款。

图12 小微企业融资金额最大的资金来源

小微企业融资服务的发展现状和趋势

(一)面向小型尤其微型企业的金融供给仍有限

按照官方统计,2014年6月末国内银行业小微企业贷款余额已经达到19.1万亿元,占到银行业贷款总额的23%。然而,“四部委”的划分标准仍然界定宽泛。许多销售额达千万元的企业,也被纳入小微企业范畴。监管机构要求金融机构服务小微“两个不低于”、注重小额贷款余额而非笔数,实际上鼓励金融机构发放规模偏大的小微企业贷款。

(二)向小微企业提供服务的机会

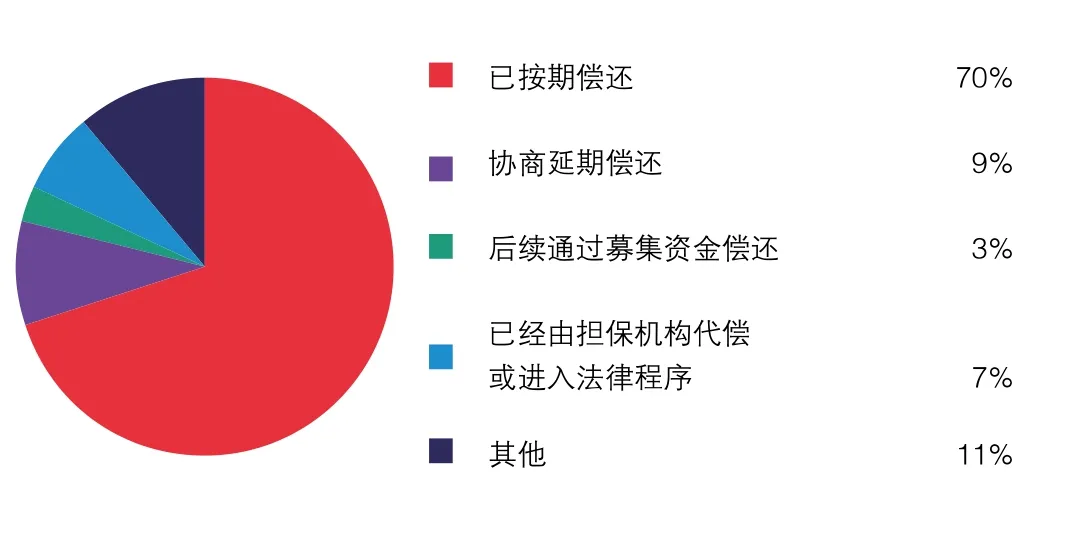

诚然,小微企业贷款的金融风险不容忽视,但与其它高杠杆的复杂金融业务相比,其金融风险基本可控。调研显示,宏观经济增速放缓,规模较小的企业经营状况较佳。严重亏损、用工减少主要集中于规模较大的企业。由于小微企业贷款额度小且分散,使得整体金融风险得以对冲(如图13所示)。在中国小微企业信贷需求远未得到满足的情况下,机构议价能力强,贷款利率可以充分浮动。

图13 小微企业的贷款偿还情况

(三)小微融资服务的发展趋势

1、提供综合化的金融服务

除贷款外,小微企业还具有多元化的金融需求(如图14所示)。首先,小微企业有日常结算、资金收付等支付方面的金融需求。其次,无论对于企业主还是雇员而言,都需要财富管理。第三,对于从事国内外贸易的小微企业,还需要供应链融资、贸易融资等金融产品,提供交易便利。此外,保险产品有助于小微企业管理和对冲运营风险。

图14 除贷款外,小微企业最希望得到的金融服务

通过交叉销售提供投资、咨询等相关业务,为小微企业提供更为综合的金融服务,使金融机构得到发挥规模经济和范围经济的机会,运营成本得到分摊。多重的业务关系有利于培养客户黏性、拓展新产品和增长业务收入。越来越多的金融机构开始提供综合化的产品,由单纯提供融资服务,转向提供集融资、结算、理财、咨询为一体的综合性金融服务。譬如,宜信公司针对城市及农村小微企业和个体工商户群体,提供包括信用借款“助业贷”、基于车、房的“宜车贷”和“宜房贷”,与ebay联手推出“商通贷”,通过小额租赁的创新方式为连锁餐饮、新能源和农业机械等行业生产和供应商提供的金融服务解决方案。除贷款服务外,宜信还向小微企业量身定做理财、代理保险等服务,通过线上、线下双重渠道,为小微企业提供增值服务。

2、创新的信贷技术模式

包括包商银行、台州银行在内的数十家金融机构正在采用源于IPC的现金流分析技术,开展小微贷款业务。针对小微企业的特点,信贷员对每个小微企业做出一对一的信贷甄别,全程负责分析、放款、监控、执行及维护。信贷员的薪酬与绩效挂钩。对于微型企业贷款不一定需要抵押物,对于较大额贷款的抵押要求也是为了促进还款意愿。目前采用这一技术模式的金融机构通常可以将小微贷款的不良率维持在1%以下。与关系型的信贷模式不同,一些金融机构正在尝试基于信用评分的信贷工厂模式。

3、量化的风险管理体系

一些金融机构通过收集小微企业的经营历史、从业经验、个人资产、收入等信息,通过建立风险评估工具辅助贷款决策。金融机构综合客户财务因素、非财务因素和历史信用状况,建立客户信用评级。特别对于微型企业来讲,由于财务数据有限,更加注重多元的非财务数据,包括客户态度、行为等,通过建立行为评分,进行动态管理。然而,限于数据真实性和质量,以及模型的有效性,在审贷、风险定价、差异化审批方面,风险评估工具通常仅用于辅助风险管理。但随着数据和经营经验的积累,更为自动化的风险评估变得可能。违约数据的不断积累,违约损失率模型的估计结果更为精准。量化风险结果开始与审批更加紧密的结合,包括宜信在内的机构开始尝试构建一个基于客户信用评分的自动化决策系统。