运用“互联网+”思维促进商业银行财富管理转型升级

2015-02-18滕悦

滕 悦

(中国农业银行股份有限公司山东省分行,山东 济南 250001)

运用“互联网+”思维促进商业银行财富管理转型升级

滕悦

(中国农业银行股份有限公司山东省分行,山东济南250001)

摘要:“互联网+”时代,我国商业银行财富管理中客户定位不精准、产品推介效率低、营销活动成本高、考核激励不健全、人员配备不到位等问题逐渐成为制约私人银行业务发展的瓶颈。本文围绕“互联网+”的思路,从识别客户需求、提高营销效率、完善考核机制、提升客户价值等四个方面提出我国商业银行财富管理转型升级的建议。

关键词:互联网+;财富管理;RFM

财富管理(Wealth Management)起源于瑞士日内瓦,最早的私人银行业务出现于16世纪中期。20世纪80年代初,发达国家的商业银行在经历了利率市场化的洗礼后,经营策略逐渐转向为客户提供中间业务服务,此时财富管理的目标客户定位于高净值人群。90年代以后,财富管理迅速发展,逐步成为商业银行的重要利润来源。

财富管理对现代社会具有重要意义,围绕“以客户为中心”的服务理念,为个人、家庭、机构乃至国家的财富提供保全、增值和传承的综合解决方案。从产业分工看,财富管理是一种专业的金融服务,帮助服务对象实现财富的保全、增值和传承;从经济和金融功能看,财富管理是一种高效的资本运作,通过汇聚和融通资本,促进储蓄向投资转化;从社会功能看,财富管理是一种必要的制度安排,通过跨生命周期的资产配置,实现财务上的“自由、自主、自在”。

财富管理具有“私密、高端、优雅、专属”等特性,似乎与“开放、平等、协作、分享”的互联网精神“相去甚远”。其实不然,在“互联网+”时代,解决商业银行财富管理中的客户定位不精准、产品推介效率低、营销活动成本高、考核激励不健全、人员配备不到位等问题,需要“跨界融合、重塑结构、尊重人性、开放生态、连接一切”的“互联网+”思路。

一、现阶段我国商业银行财富管理存在的问题

(一)信息处理方式粗糙,无法准确捕捉客户需求。伴随着商业银行客户规模的膨胀、财富等级的扩容、服务需求的多元,客户分层对发展财富管理业务具有重要的意义。我国商业银行对客户的分层是模糊的,对客户行为的认知是简单的;对客户服务的“量”有所提升,但客户的满意率是下降的。现阶段,客户分层大致经过信息收集、系统处理、方案生成等三个步骤。收集客户信息的渠道有三个:一是通过与客户的沟通交流,获取年龄、婚姻状况、家庭成员、联系方式、居住地址、收入支出等基本信息;二是通过邀请客户填写调查问卷,获取资产负债、风险偏好、投资经验等风控信息;三是通过“优质客户关系管理系统”,获取资产配置、现金变动、产品明细等财富信息。接下来,把基本信息、风控信息、财富信息汇总、整理并录入理财资讯平台,系统自动分析客户理财目标规划的实现路径,自动诊断客户财务状况、生成配置方案,自动评估方案的实施效果、动态调整目标,自动给出符合客户预期的决策方案。然而,渠道一来自客户的主动告知,无法确保信息的准确性;渠道二通过少量信息推断客户的风险偏好和投资经验,误差难以避免;渠道三没有考虑客户在其他机构和渠道的投资,未免以偏概全。信息收集过程中存在的遗漏和误差将直接导致系统处理的失真和理财方案的失准,进而无法准确满足客户需求。

(二)产品营销模式单一,活动宣传推介效果有限。现阶段商业银行财富顾问多采取客户拜访、客户活动、产品推介、增值服务等方式“营销”产品、“推介”服务。受到数据和信息的制约,在举办客户活动和推介产品之前,商业银行从未或很少进行客群分类、精确定位、定向邀约,而是采用撒网捕鱼的“大范围、广受众”的方式,选取“等级高、资产多、空闲足”的客户。在整个产品推介、服务推广的过程中,由于对客户行为分析不够、对客户习惯研究不透、对客户需求定位不准,营销活动的投入产出比严重失调。

(三)考核指标与客户价值脱节,激励机制不到位。目前,我国商业银行普遍以“金融资产”和“客户数量”作为财富管理的考核指标,同时考核重点产品的推广应用情况。以国有商业银行NH为例,在绩效考核中除了设置私人银行客户年日均金融资产增量、私人银行签约客户增量等“客户发展”指标,还设置了私人银行专享理财产品销量、私人银行钻石卡发卡量等“产品推广”指标。然而,人为设定重点产品的计划,容易引致业务人员“为了完成任务而销售产品”,与“为合适的客户提供适合的产品”的财富管理理念背道而驰。同时,“金融资产”、“客户数量”指标与收入、利润指标并不直接相关,未能真正体现“提质增效”的内涵。

(四)“理财经理=产品经理”,专业素质和团队服务欠缺。目前,我国商业银行的金融理财师、私人银行家仍然在履行“产品经理”的职责,迫于任务、计划的压力,往往在“不合适的时间”、以“不合适的方式”、推荐“不合适的商品”,或是直接要求客户提出需求,再从行内产品库中搜索对应的产品,事前的“财富规划”变成了事后的“产品配对”。在基层网点,理财经理数量严重不足、素质参差不齐,一名理财经理管理500-1000名客户的现象非常普遍,且理财经理对不同层级的客户进行“统一”辅导,无暇为高端客户提供“专属”服务,客户流失现象严重。

二、“互联网+”时代,我国商业银行财富管理的转型思路

(一)提高数据处理效率,挖掘客户差异化需求。

一是通过数据挖掘,精准识别需求,拓展增量客户。分析现有客户特征、归属类型和分布区域等数据,对客户与产品偏好进行交叉、关联,建立精准推荐模型,制定精准营销策略,包括客户与产品、服务的适配清单和交叉销售方案等,并进行针对性的推荐,激发目标客户的潜在需求。如,美国第四大零售商塔吉特百货(Target)通过研究孕妇不同时期的消费习惯和浏览行为,选取25种典型商品的消费数据构建了“怀孕预测指数”,在很小的误差范围内预测到顾客的怀孕情况,并结合会员系统为不同生理期的孕妇提供不同产品的优惠券,进而捆绑一个人甚至整个家庭的终身消费价值。2002年以来,Target的销售额从440亿美元增长到670亿美元。同样,商业银行也可以通过分析财富管理客户在不同时期的理财习惯和消费行为,探索出规律性、常态化的金融需求,构建“需求预测指数”,并结合客户关系管理系统为不同生命周期的目标客户提供不同的产品、服务组合,精准识别需求,提升服务体验。

二是定义“客户标签”,绘制“客户画像”,深耕存量客户。分析和利用大数据,从投资行为、消费行为、风险偏好、产品属性等多维度进行客户特征、流失原因、偏好分析,构建“客户画像”模型对客户的金融行为进行量化预测。也就是说,通过包罗万象的信息来描述客户,针对现实的客户建立数学模型。“画像”通过“标签”形式来实现,通过业务实践去检验,经过不断的丰富和完善,最终达到利用比特流精确描述客户的目的。如,百分点i指出,“用户画像的目标是通过分析用户行为,最终为每个用户打上标签,以及该标签的权重”,并认为标签“表征了内容,即兴趣、偏好、需求等”,权重“表征了指数,即需求度、可信度、概率等”。将“客户画像”应用于财富管理客户的营销维护过程中,提升客户的金融、财务需求与银行的产品、服务供给之间的契合度,精确分析客户,提高产品粘性。

(二)改变“被动管理”的模式,全面开展“精准营销”。

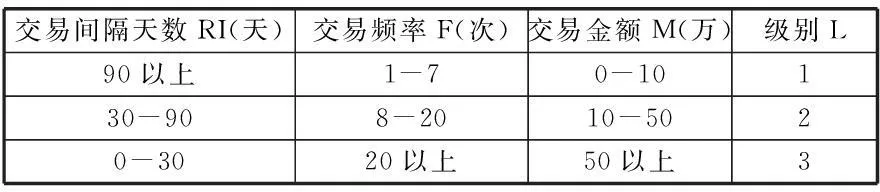

一是在产品推介中开展分层营销(Layered Marketing)。客户分层是客户关系管理的核心问题,美国数据库研究所Arthur Hughes提出的RFM模型是基于客户行为进行客户分层的重要工具,该模型通过三个属性来描述客户的重要程度和客户类型,即最近购买时间(Recency)、购买频率(Frequency)和购买总额(Monetary)。商业银行利用RFM模型,可以将客户精确分类,并根据客户分类结果采取相应的营销措施。如,根据存款行为进行客户分类,Recency代表最近的存款日期,Frequency代表存款频率,Monetary代表存款余额。设定RFM的属性值如表1所示,对于每个要素设定三个等级,其中以交易间隔天数替代最近交易日期。

交易间隔天数(RI)=当前日期-最近交易日期(R)

表1 设定RFM模型属性值

客户类别LRFM由RFM的要素等级数LR,LF,LM决定:

LRFM=LR×LF×LM

从商业银行客户系统中随机抽取N名客户信息,按照表1设定的RFM要素等级,将客户分为27类,即:第一层R×1,第二层F×3,第三层M×9。同理,商业银行可以结合自身的经营特色、发展战略方向,以及客户的品质,设定RFM模型属性值,从而将全部客户有针对性的进行分类。

对于L1,L2…… L27的不同类别客户,可以通过计算营销成本和收益,作出推介或不推介某种产品或服务的决策。

二是在服务推介中开展“口碑营销”(Mouth Marketing)。在“互联网+”时代,“微媒体”的普及和“云平台”的兴起使得口碑营销的关注程度和传播速度大幅提升。它以“圈子”为传播渠道,遍布朋友、亲戚、同事、同学等关系密切的群体之间。相对于纯粹的广告、促销、公关等方式,口碑的可信度更高。口碑营销有三个优点:精准,传播范围相对固定,容易引起目标客户的关注;低廉,不必向客户支付广告费用;持久,不像广告投放只有15秒、30秒,而是一个长期、持续的过程。口碑营销有三个来源:来自产品和服务带给客户的良好体验,来自体验过程中方便传播的品牌故事,来自包括网络在内的多元渠道。

反过来,分层营销和口碑营销为商业银行进一步优化产品和服务提供了有力保障。

首先,分层营销可以通过分析客户的行为进而优化产品。基于大数据技术的产品改进是通过定量的对客户使用产品的行为数据进行分析,找到产品存在的问题和产品改进的突破口,科学合理的进行优化,使产品更加贴近客户需求。如,商业银行通过收集客户使用掌上银行的行为轨迹数据,如页面停留时间、客户流失页面、操作完成时间等,进行模型搭建、调试和评估优化,并结合模型结果,剖析产品存在的问题,例如客户的关注点、客户的退出点(失去兴趣的点)和客户的操作习惯等,不断进行优化完善。这种基于客户行为的体验优化可以通过改进商业银行产品的使用流程、界面风格来实现,即提高产品的功能好用性和界面美观度。

其次,口碑营销可以通过反馈客户的诉求进而改善服务。基于大数据技术的服务提升主要是通过不同渠道的客户投诉与建议,如网点、客服、网站、官方微博等,分析服务中存在的突出问题,针对性的提高商业银行实体部门或网络渠道的服务意识和运营效率。如,商业银行研究开发掌上银行新功能,及时感知客户在区域范围内的网点搜索行为,第一时间为客户展示网点情况、推荐最佳网点。客户进入网点后,通过人脸识别技术,结合历史行为数据,预测客户办理的业务种类,引导其快速进入流程,减少等候时间、提高服务效能,合理安排资源、提升服务品质。

(三)建立业绩驱动的绩效管理和激励系统。一是设置关键业绩指标。重视对价值贡献的财务指标和客户维护指标(如,客户等级提升,客户流失率,投入产出比)的考核力度;简化业务指标,用产品经济利润率为基础折算产品标准点数,将产品销售业绩转换为产品点数进行计量。二是设置合理的业绩目标。对不同省份、不同地市适用“对等原则”,解决目标设定过程中的市场差异问题。同时,充分考虑有经验的和无经验的银行从业人员之间的差异,设置调节系数,确保目标具有挑战性和现实性。三是建立业绩评估机制。建立完善客观的、可以通过员工号直接追踪到人的业绩报告系统,根据目前的业绩和未来潜力两方面评估理财经理、财富顾问的绩效。四是完善激励机制。建立包括现金激励、非现金激励和职业生涯在内的正向激励机制,以及包括限时办结、责任追究、末位淘汰在内的负向激励机制。

(四)打造专业素质的理财经理团队。一是建立专业团队,维护和提升财富管理客户。除了维护存量客户外,业务团队还需通过客户转介、推荐、深耕等方式拓展增量客户,每名理财顾问服务客户数量在100名以内,每名理财经理服务客户数量在200名-300名之间。二是集中专家资源,服务高净值客户。专业团队内部分级,确保高等级的客户由资深财富顾问维护;专家对不同等级客户的介入程度不同,服务重点在于价值贡献度高和提升空间大的客户;设立理财经理助理岗位,服务大众客户。组建私人银行兼职专家团队,集中人才优势,强化专业联动。三是完善人才储备和培养机制。打造有吸引力的职业发展通路,建立系统的培训机制。同时,标准化销售和服务流程,提高理财人员的工作效率、服务水平和专业素质。

参考文献:

[1] 吕斌, 张晋东.基于RFM模型的商业银行营销决策分析[J].统计与决策.2013,(14).

[2] 欧明刚.银行财富管理:形势与策略[J].银行家.2015,(3).

[3] Hughes A.M.Boosting Response with RFM[J].Marketing Tools.1996, 5(1).