基于社会责任视角的现金股利实证研究

2015-02-05中南财经政法大学会计学院谢慕廷

●中南财经政法大学会计学院 谢慕廷

基于社会责任视角的现金股利实证研究

●中南财经政法大学会计学院 谢慕廷

现金股利承诺制已经成为现阶段上市公司强制性分红的重要举措。本文从社会责任视角,根据上市公司A股市场2010-2013年数据,探索讨论企业履行社会责任与分配现金股利之间的关系。研究发现,秉承社会责任理念的上市公司倾向于分配高水平的现金股利。在非国有公司中,积极履行股东责任与参与社会贡献的上市公司,倾向于分配高水平的现金股利;在国有公司中,积极履行股东责任的上市公司倾向于分配低水平的现金股利,但是仍会注重参与社会贡献。根据研究结论,建议国有企业完善社会责任履行机制,对上市公司建立基于社会责任贡献的现金分红政策。

现金股利 社会责任 股东责任 国有企业

一、引言

近年来,实务界与学术界对社会责任的讨论越来越多,号召中国上市公司采取多样方式积极履行社会责任,维护股东、员工、供应商和客户、环境等相关者的利益。而现金股利承诺制,秉承了社会责任理念,是其重要方式之一。2013年年底,证监会发布《上市公司监管指引第3号——上市公司现金分红》,具体规定了上市公司董事会应当综合考虑行业特点、发展阶段、自身经营模式、盈利水平以及是否有重大资金支出安排等因素,区分各种情形,提出了差异化的现金分红政策。该政策的出台,切实保护了中小股东的利益,引导资本市场健康发展。

尽管中国上市公司自愿披露社会责任报告的数量逐年递增,但整体推进缓慢。现金股利的分配政策进入了探索期,亟须一个引导方向。同时,国内众多学者发现,现金股利不仅没有保护中小股东的利益,反而成为大股东利益“掏空”的工具,具有明显的“隧道效应”。那么,现阶段积极履行社会责任的上市公司是怎样的分红现状?应当如何分配现金股利?对该问题的探讨具有十分重要的实践意义与理论价值。因此,本文的研究为社会责任理念与现金股利分配的融合提供了新的思路。

二、文献回顾与理论假设

20世纪90年代以来,利益相关者理论被认为是1可以用于研究公司社会责任的“最为密切相关”的理论框架,主要原因在于利益相关者理论是现代企业社会责任计量指标的数理依据与理论基础(刘晋飞,2013)1。利益相关者理论维护了股东的利益,与现金股利的作用相契合。秉持社会责任理念的上市公司倾向于分配高水平的现金股利(赵燕等,2014)2。同时,信号理论也是众多学者关注的重点。股利是管理层向外界传递其掌握的内部信息的一种手段,如果他们预计到公司的发展前景良好,就会通过增加股利的方式将这一信息及时告诉股东和潜在的投资者,如果他们预测未来业绩可能会有大幅度下降时,他们往往会维持甚至降低现有股利水平,因此,股利能够较好地传递企业的未来发展变化。社会责任也在相关学者的研究中充当着信息传递角色。企业承担社会责任是一种信号传递机制、交易实现机制和价值创造机制(张兆国等,2012)3。然而也有学者在研究中发现社会责任作为信号传递机制并不明显。江炎俊等(2011)采用事件研究法研究我国上市公司发布社会责任报告的市场反应,发现社会责任报告发布的市场反应不显著,我国企业社会责任报告的整体质量不高,投资者认为企业的行为不够真诚,导致企业没有取得显著的市场反应4。无论社会责任是体现了利益相关者理论,还是作为信号机制,当企业积极履行社会责任的时候,维护了股东的利益。因此,提出如下假设:

假设1:积极履行社会责任的公司倾向于分配高水平的现金股利。

我国上市公司中国有性质股东占据主导地位,多数上市公司的实际控制人为国有性质股东。有研究表明:从会计信息的角度来说,我国上市公司现金股利政策是公司治理机制改善的结果,而且因产权性质的差异产生了不同的表现(徐寿福,2012)5。但是也有研究表明:国有股东对不同控制模式公司现金股利支付水平均无显著影响(刘孟晖,2011)6。在非国有公司中,大股东利益“掏空”的现象较少,现金股利能够较好地维护中小股东的利益。

许多学者为了更好地研究社会责任,将其分为股东责任、供应商和客户责任、员工责任、环境责任等几个方面,并结合企业绩效和企业价值进行研究。李红玉(2007)将与企业有经济利益关联的人划分为不同的利益相关者,并通过实证分别研究他们与企业绩效的关系,结果表明企业的不同利益主体都对企业绩效产生作用,各经济主体的利益与传统的股东利益最大化并不矛盾,企业社会责任的履行与企业价值显著正相关7。李姝(2007)结合目前中国企业的社会责任现状,分析中国企业存在的相关问题,并指出企业对不同利益主体履行责任对企业经济绩效具有很好的提升作用8。然而,基于利益相关者理论的社会责任的研究,在一定程度上冲击了“股东至上”的理念,对于现金股利在自由现金流量假说的角色作用,认为委托代理关系除了包括股东与经营者之间的委托代理关系外,还包括债权人、员工、供应商、客户、政府、社区等其他利益相关者与经营者或股东之间的委托代理关系(HillCharlesWL,2007)9。企业如果增加现金股利的支出,将在社会责任的履行方面受到一定限制。曾小青、张恭杰(2009)认为利益相关者理论扩大了公司委托者的范围,而公司社会责任的实质就是公司与各利益相关者之间利益和责任关系的体现10。具体而言,除股东之外,员工、债权人、消费者乃至社区等作为企业重要的利益相关者均应参与公司治理,而社会责任就落实为对利益相关者的责任(王阳,2009;张兆国等,2008)11,12。另一些实证研究,选取公司价值作为参考,发现保护股东的权益与其他各方的利益相悖。顾湘等(2011)研究发现企业价值与股东社会责任呈明显正相关关系,而与其他利益相关者社会责任呈负相关关系13。朱雅琴等(2010)发现企业对不同利益相关者的社会责任对企业价值的影响不同,企业履行对政府、对职工的社会责任会提升企业价值,履行对投资者的社会责任会降低企业价值,履行对供应商的社会责任与企业价值的相关性则并不显著14。因此,提出如下假设:

假设2:在非国有公司中,积极履行股东责任与参与社会贡献的上市公司,倾向于分配高水平的现金股利;在国有公司中,积极履行股东责任的上市公司倾向于分配低水平的现金股利,但是仍会注重参与社会贡献。

三、样本、变量和描述性统计

(一)样本选择与计量方法。本文的研究数据主要来源于Wind数据库及和讯网。其中现金股利等财务数据来源于Wind数据库,社会责任数据来源于和讯网。选取了沪、深2010—2013年连续4年上市公司数据作为样本。

先对剔除无法获得相关数据的观察值采用Logit回归方法,分析我国上市公司现金股利分配意愿与履行社会责任意愿的关系。再从所有分配现金股利的样本中筛选,得到2010—2013年连续4年数据齐全的公司918家共3672条观察值,分组采用多元回归方法,分析履行社会责任的公司特征与现金股利分配水平的关系。

(二)变量

1.因变量。本文主要研究上市公司现金股利分配意愿和分配水平,与履行社会责任的关系。所以因变量有以下两个:一个是公司是否分配现金股利(虚拟变量Y(D)):分配现金股利,Y取值为1;不分配现金股利,Y为0。另一个是公司分配现金股利水平(Mggl):用来衡量公司现金股利分配水平。

2.解释变量。公司社会责任(CSR)。本文采用《和讯网上市公司社会责任报告专业评测体系》,从股东责任、员工责任、供应商、客户和消费者权益责任、环境责任和社会责任五项考察,按照不同行业权重比例进行分配,建立起社会责任评价综合指标并进行分级。

3.控制变量。相关文献(陈立泰等,2011;高汉祥,2012;刘云忠等,2013)都发现公司的盈利性、成长性、公司规模、股权结构等都对本年度现金股利政策具有显著影响15,16,17。因此,本文选择的控制变量如表1所示。

表1 控制变量设计表

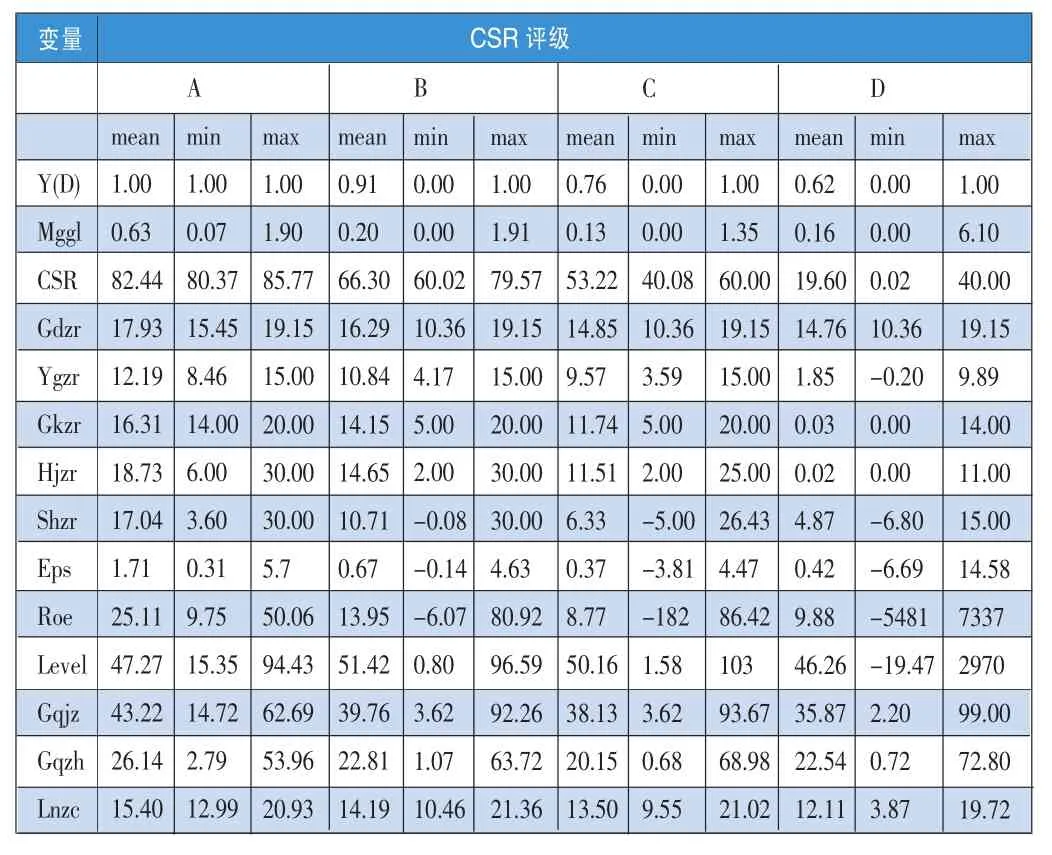

(三)描述性统计:本文为避免异常值的偏误,对重要解释变量Gdzr进行了双边缩尾(winsorize)并保证了95%的水平与原观测值一致。

表2 描述性统计结果

根据 《和讯网上市公司社会责任报告专业评测体系》标准,社会责任(CSR)分为股东责任、员工责任、供应商和客户责任、环境责任和社会责任,并将上市公司按照CSR得分,分为A、B、C、D四个等级。由表2可知,社会责任等级高的上市公司,Y(D)和Mggl值高,说明积极履行社会责任的上市公司倾向于发放较高水平的现金股利。Gdzr得分较其他相关责任值要高,说明上市公司在履行社会责任方面更注重股东的利益,且评级A的股东责任平均值比评级D的高出3.17分。而Shzr在评级D的平均值中为4.87,评级A中为17.04,评级B中为10.71,评级D中的最小值达到了-6.80,可知上市公司对于传统社会责任的履行差异显著,且有些上市公司存在破坏环境,违反法规章程等现象遭受管理部门处罚。

(四)相关系数分析:

表3 自变量相关系数分析表

由于在多元回归分析中,将根据CSR数据分为Gdzr等五个方面,因此在本部分自变量相关系数中不列出关于Gdzr等相关系数。由表3分析结果显示,自变量不存在明显共线性。在后文的其他稳定性检验中将用方差膨胀因子(VIF)进一步验证。

四、社会责任与现金股利分配意愿——Logit回归

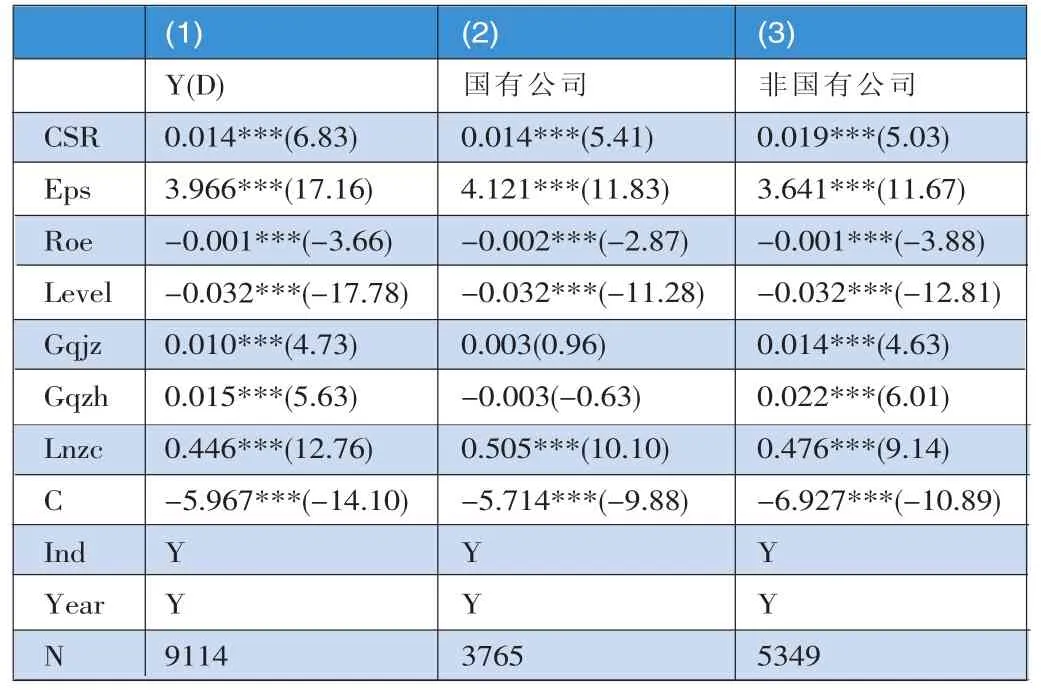

本文在剔除无法获得的相关数据后,得到9114条观察值,区分为国有上市公司3765条观察值和非国有上市公司5349条观察值。对其均采用Logit回归检验社会责任履行与现金股利分配意愿的关系。采用的实证模型及原理如下:

由表4列1、列2和列3中可知,CSR与Y(D)呈显著正相关关系,即积极履行社会责任的上市公司倾向于分配现金股利。Eps变量显著为正,说明了公司的成熟度越高,越倾向于分配现金股利。而列2、列3显示Roe变量显著负相关,这与曾东海(2013)18等相关研究结果不一致。公司的盈利能力越强,收益更多,应该分配的现金股利越多,但是大股东“利益侵占”现象的存在,致使公司大部分盈利都被大股东占去,这样的现象在国有或非国有企业都存在着。在后文的稳定性检验中,将替换盈利性变量以验证结果。在非国有公司中,Gqjz(股权集中)和Gqzh(股权制衡)与现金股利分配呈显著正相关关系,而在国有公司中这种关系不显著。对于Lnzc变量,根据徐寿福等(2013)认为,规模较大的公司一般处于较为成熟的阶段上,分配现金股利的意愿也比较大19。

因此,结论支持假设1,即积极履行社会责任的公司倾向于分配现金股利。然而,是否倾向于分配高水平的现金股利呢?

表4 Logit回归结果

五、股权性质、社会责任和现金股利分配水平——多元回归

本文在上述9114条观察值后剔除退市的数据,筛选出连续4年分配现金股利的上市公司共918家3672条观察值,运用多元回归分析分法,验证不同股权性质下,社会责任与现金股利分配水平的关系。采用的实证模型如下:

从表5中得出,CSR与Mggl呈显著的正相关关系,因此,积极履行社会责任的上市公司倾向于分配高水平的现金股利,与假设1一致。列1中,社会责任评分每增加1个单位,每股股利增加0.1%,而Roe每增加1个单位,每股股利下降0.4%,再次验证了上市公司存在大股东的“利益侵占”行为,强的盈利能力不能作为分配高水平现金股利的信号。

为进一步分析社会责任各方面与现金股利分配水平的关系,在列2与列3的回归分析中,将CSR分解为股东责任等五个部分进行研究。结果显示,在非国有公司中,积极履行股东责任与积极参与社会贡献的上市公司,倾向于分配高水平的现金股利;在国有公司中,积极履行股东责任的上市公司倾向于分配低水平的现金股利,但是积极参与社会贡献的上市公司倾向于分配高水平的现金股利。非国有上市公司出于再融资的目的,采用恰当的股利分配政策不仅可以树立起公司的良好形象,而且能激发广大股东对公司投资的热情,从而使公司获得稳定的发展条件和机会。但是在国有上市公司中,大股东侵占国有资产的现象较为普遍,现金股利成为了大股东转移资金的工具,并且没有反映中小投资者的利益与愿望,这样现金股利并没有起到保护中小股东的作用,从而无法体现其对股东应有的社会责任,即使国有公司重视了对股东的责任,现金股利也仍然会成为大股东“利益侵占”的工具。但是,有些国有公司为了维护大公司好声誉的形象,仍然会注重对社会的捐赠贡献。

表5多元回归结果

因此,本文的结论支持假设2,即在非国有公司中,积极履行股东责任与参与社会贡献的上市公司,倾向于分配高水平的现金股利;在国有公司中,积极履行股东责任的上市公司倾向于分配低水平的现金股利,但是仍会注重参与社会贡献。

六、稳定性检验

为了增强结论的可靠性,本文还作了如下稳定性检验,受篇幅原因,未能详列。第一,按照CSR评级的A、B、C、D、E组分别进行Logit回归和多元回归,并进行方差膨胀因子(VIF)检测,结果仍支持结论;第二,替换变量。在Logit回归中,将CSR变量替换为Gdzr、Ygzr、Gkzr、Hjzr、Shzr,在多元回归分析中,为了验证国有与非国有公司履行社会责任与现金股利分配水平的不同,保留和组合了Gdzr、Ygzr、Gkzr、Hjzr、Shzr这五个重要解释变量,结论不变;第三,为了减弱内生性影响,将CSR的滞后期也带入回归方程中,结果支持结论。

七、结论与建议

本文基于社会责任视角,探讨了不同股权性质下,上市公司履行社会责任的态度与分配现金股利的意愿与水平的关系。研究发现,秉承社会责任理念的上市公司倾向于分配高水平的现金股利;股权性质不同,社会责任对现金股利的影响也不同。在非国有公司中,积极履行股东责任和参与社会贡献的上市公司,倾向于分配高水平的现金股利;在国有公司中,存在着“利益侵占”的现象,履行社会责任主要体现在对股东的责任和对社会的捐赠上。积极履行股东责任的国有上市公司倾向于分配低水平的现金股利,但是仍会注重参与社会的贡献。

证监会对于现金股利的政策制定越来越完善,鼓励上市公司主动披露履行社会责任的工作情况,包括公司在保护债权人、职工、客户和供应商等利益相关者合法权益方面所承担的社会责任。证监会在鼓励企业分配现金股利时应该考虑到是否能够实现社会责任的最大化。分配现金股利属于履行对股东的责任,但社会责任还包括供应商、债权人、政府等其他五个维度。同时,上市公司的持续健康治理不仅需要股东的资本投入,还需要债务资本投入、供应商合作等。因此,企业在制定现金股利政策时,不能单纯通过提高现金股利来体现良好的发展前景,更应该综合考虑企业应该履行的各方面的社会责任,合理制定公司的现金股利政策。其中,国有企业的社会责任理念与现金股利分配政策的改革需要进一步深化。

1.刘晋飞.2013.内部治理、盈利能力和成长能力与企业社会责任的实证研究——基于我国电力行业上市公司的经验数据[J].上海管理科学,5。

2.赵燕、冯巧根.2014.社会责任理念与现金股利承诺制[J].经济与管理研究,5。

3.张兆国、梁志钢、尹开国.2012.利益相关者视角下企业社会责任问题研究[J].投资研究,2。

4.江炎骏、徐勇、刘得格、周美华.2011.企业社会责任信息披露的市场反应——基于我国上市公司发布社会责任报告的事件研究[J].经济与管理研究。

5.徐寿福.2012.产权性质、独立审计与上市公司现金股利分配[J].审计研究,6。

6.刘孟晖.2011.内部人终极控制及其现金股利行为研究——来自中国上市公司的经验证据[J].中国工业经济,12。

7.李红玉.2007.中国企业社会责任与企业绩效的关系研究[J].辽宁大学学报。

8.李姝.2007.中国的实践及启示:基于利益相关者理论视角[J].商业经济,10。

9.HillCharlesWL,GarethRJones.2007.AnIntegratedApproach[J].StrategicManagement.

10.曾小青、张恭杰.2009.论公司治理与社会责任[J].中南财经政法大学学报,1。

11.王阳.2009.基于社会责任的公司治理模式重塑[J].西北师大学报(社会科学版),1。

12.张兆国、梁志钢、尹开国.2012.利益相关者视角下企业社会责任问题研究[J].投资研究,2。

13.顾湘、徐文学.2011.基于利益相关者的社会责任与企业价值相关性研究[J].财会通讯,1。

14.朱雅琴、姚海鑫.2010.企业社会责任与企业价值关系的实证研究[J].财经问题研究,2。

15.陈立泰、林川.2011.董事会特征与现金股利分配倾向[J].管理世界,10。

16.高汉祥.2012.公司治理与社会责任:被动回应还是主动嵌入[J].会计研究,4。

17.刘云忠、张朦.2013.企业履行社会责任对企业经营业绩影响研究[J].经济纵横,11。

18.曾东海.2013.董事会独立性、独立董事身份、任期与现金股利支付关系研究[J].统计与决策,11。

19.徐寿福、李志军.2013.机构投资者异质性与公司治理:现金股利政策视角[J].投资研究,9。

20.周钰颖、林川.2013.商业银行社会责任与现金股利政策[J].金融论坛,7。

21.JonesThomasM,AndrewCWicks,REdwardFreeman. 2002.TheStateofArt[J].StakeholderTheory.

22.WildJohnJ,LeopoldABernstein,KRSubramanyam.2001. FinancialStatementAnalysis.

2014年中南财经政法大学 “研究生创新教育计划”硕士生实践创新课题:基于社会责任的上市公司现金股利治理对策研究〈项目编号:2014S0906〉。本文系部分研究成果。)