杜邦分析法的改进与应用

2015-01-21陈敏文慧

陈敏 文慧

摘 要:财务分析是企业管理的重点,而财务分析的目的就是全面的了解企业的理财状况,并据此对企业经济效益的高低做出正确的评价。本文重点分析了传统杜邦分析法缺乏对现金流量表的运用能力的这一缺陷,引入现金流对其进行改进,通过实例分析,得出改进的杜邦分析体系能更好的体现出企业经营状况和财务状况的结论。

关键词:财务分析;杜邦分析;现金流;实证研究

1920年杜邦公司发明了一种绩效评价方法,因其层次清晰、条理突出以及较强的实际操作力而沿用至今。虽然杜邦分析法已经成为当今世界上的主流评价方法,但其也有其不足和缺陷,如缺乏对现金流量表的运用能力、不能反映每股经济技术指标等。本文重点分析了传统杜邦分析法缺乏对现金流量表的运用能力的这一缺陷,引入现金流对其进行改进,通过实例分析,得出改进的杜邦分析体系能更好的体现出企业经营状况和财务状况的结论。

一、杜邦分析法简介

杜邦分析法(DuPont Analysis),是1919年由财务经理唐纳德森·布朗创造并使用的,主要利用几种财务比率之间的内在关系来综合分析企业的财务状况的经典绩效评价方法。杜邦分析法从权益报酬率出发,层层细化,逐级分解为多项财务比率乘积。企业通过杜邦分析法可以清楚地看到权益报酬率的关键因素、销售净利润率与总资产周转率、债务比率之间的相互关联关系,为决策层提供了一张考察公司资产管理效率路线图。

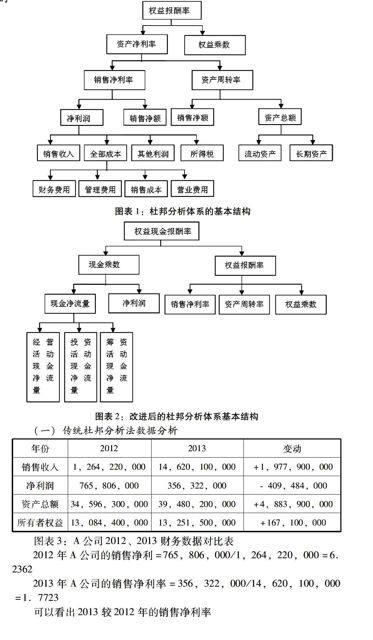

图表1:杜邦分析體系的基本结构

二、传统杜邦分析的局限性

(一)缺乏对现金流量表的运用能力

杜邦分析体系获取的财务数据主要来自于资产负债表、利润表这两张静态表,几乎涉及不到企业现金流量表,进而无法通过杜邦体系进行动态分析。然而,在资本市场的运作下,资金链的持续循环对于企业的生存和发展至关重要,它不仅是再生产的必要条件,更可以为企业财务状况优劣提供信号,对于任何一个企业来说仅仅分析盈利多少,发展能力有多强,却忽略盈利的质量都是不可取的。历史上著名的“银广夏”事件就是由于缺乏对现金流重视的最好例证。由此可见,在杜邦分析的改进与完善中,引入现金流指标的重要性和必要性,本文也会在这一方面着重讨论。

(二)没有反映每股经济技术指标

对于大量上市公司来说,最能体现上市公司盈利水平的直观指标就是每股收益,是投资者等信息使用者据以评价企业获利能力、预测企业发展潜力的重要财务指标之一。但传统的杜邦分析却缺乏对这部分股东权益地较好反映,与股价相脱离,更不能满足股东财富最大化的财务管理目标。

(三)“资产总额”与“净利润”不匹配

资产周转率与销售净利率相乘后其实就是净利润与资产总额的比率,其分母资产总额来源于债权人和股东,而分子净利润却由股东独享,计算口径不一致。

三、基于现金流量表的杜邦分析改进设想

在文章前段提到杜邦分析法的几处不足,本文建议将杜邦分析体系的中心指标由体现获利能力的权益报酬率改为体现现金回收能力的权益现金报酬率,权益现金报酬率是现金净流量与所有者权益的比值,这里会引进一个现金乘数,它是现金净流量与净利润的比值,可以反映企业的盈利质量。

如图2所示,改进后的杜邦分析体系只增加了一个现金乘数,它是现金净流量与净利润的比值,而现金净流量能体现了企业整个的资金流转过程,在完全保留传统杜邦分析体系的前提下,增加一个更综合、更具体现金流量分析指标,不仅能反映出获利能力,更能反映出企业的盈利质量。

四、新旧杜邦分析法的实例比较

下面以某上市电力公司(以下简称A公司)2013、2012年的年报数据为例(数据来自于新浪财经),比较分析新旧杜邦分析体系的不同之处。

(一)传统杜邦分析法数据分析

下降了4.4639,原因是分子净利润减少的幅度大于分母销售收入的幅度,而净利润减少的幅度主要是由于A公司成本费用的上升,上升幅度达到了20.64%。

2012年A公司的总资产周转率=1,264,220,000/34,596,300,000=0.3947%

2013年A公司的总资产周转率=14,620,100,000/39,480,200,000=0.3904%

总资产周转率变化幅度不大,2011年较2010年仅上升0.0043%

2012年A公司权益乘数=4,596,300,000/13,084,400,000=2.6441

2013年A公司权益乘数=39,480,200,000/13,251,500,000=2.9793

2013年较2012年权益乘数上升了0.3352,权益乘数上升表明所有者投入企业的资本占全部资产的比重降低,企业负债的程度就上升。

综合上述三个指标计算,2013年权益报酬率为0.0206,2012年权益报酬率为0.0656,虽然2013年较2012年下降了0.045,变动幅度不大,但单独从各个指标来看,2012年企业的各方面仍然是要优于2013年。

(二)改进后的杜邦分析体系

计算结果可以得出2013年较2012年权益现金净利率上升了0.0036,该指标受现金乘数和权益报酬率影响,权益报酬率在前文中已经计算出2013年较2012年下降了0.045,而现金乘数却增长了0.6075。虽然2013年较2012年的净利润减少了,但获取现金的能力却增加了。

五、结语

通过新旧杜邦分析分析的比较,我们可以看出在传统杜邦分析法计算下2012年的权益报酬率要优于2013年,但通过引进一个现金乘数,在改进后的杜邦分析法计算下2013年A公司获取现金的能力在增强,企业获取现金的能力更好、盈利质量更高,它的偿债能力和持续经营能力才会更好。基于这样的改进,不仅能完全保留之前的权益报酬率的,还能增加对现金流量表的运用能力,从而使得这种综合绩效评价方面更全面、更具体、更有参考价值。(作者单位:长沙理工大学经济与管理学院)

参考文献:

[1] 柳春涛.杜邦分析法的局限性及改进意义.[J].审计月刊,2012,(6)

[2] 孟扬,柳兰.引入现金流量表的杜邦分析体系研究.[J].企业技术开发,2012,(17)

[3] 韦德洪.杜邦分析法的应用研究.[J].财会通讯,2005,(4)

[4] 鞠岗.杜邦分析法及其应用研究——以中小企业为例.[J].财会通讯,2013,(10)

[5] 吕丽春.现金流量表在杜邦分析体系中的应用.[J].会计之友,2006,(4)

[6] 邵希娟,田洪红.试析杜邦分析法的改进与应用.[J].财会月刊,2007,(36)

[7] 袁雁鸣.浅谈杜邦分析法.[J].会计之友,2006,(7)