股权激励模式、影响因素与实施效应的实证研究

2015-01-20北京科技大学东凌经济管理学院张曾莲

●北京科技大学东凌经济管理学院 刘 颖 张曾莲

股权激励模式、影响因素与实施效应的实证研究

●北京科技大学东凌经济管理学院 刘 颖 张曾莲

股权激励作为解决委托代理问题的一种行之有效的方法,越来越受到股东的青睐。随着股权分置改革的完成和《上市公司股权激励管理办法》的实施,我国股权激励制度逐渐进入稳定规范的发展阶段。本文从不同的股权激励模式出发,探讨它们的选择影响因素和实施效应。实证结果表明:上市公司的偿债能力、现金流动性、资本结构及收益质量影响限制性股票的选择;而公司的成长能力、现金流动性、资本结构影响股票期权的选择。

股权激励 影响因素 实施效应

一、引言

在现代股份制企业中,股东委托经理人经营管理资产,他们之间形成了一种委托代理关系。在这种委托代理关系中,两者的目标并不一致,股东希望在一个较长的时期内达到公司价值最大化,而管理层希望在一个较短的时间内达到自身利益最大化。因此,需要设计有效的激励与监督机制来引导与限制高管的行为。股权激励指在一定时期内,股东通过股权形式向管理者分配所获收益,这样,管理者就从简单的代理方转换为管理者和所有者,其自身利益便与公司长期价值紧密结合在一起。股东通过股权激励更好地激励和约束管理者,最大限度地降低委托代理成本,以期实现公司价值最大化。

以往针对股权激励的研究,大多单一集中在实施后的效应上,对选择影响因素的研究相对较少。本文通过实证分析对这两个问题进行深入剖析,并对不同的激励模式分别进行研究,以探讨哪些绩效因素影响了我国上市公司股权激励模式的选择以及该选择对公司所带来的影响效应。本文从“因”和“果”两方面同时探讨股权激励模式的选择问题,企业不应当以影响因素达到一定水平来单方面决定是否实行股权激励以及采用哪种激励模式,更要结合成本收益等效应来考虑是否实施以及实施何种模式。

本文的理论价值在于运用最新公告和数据把我国上市公司股权激励的研究进行了扩展和补充,建立了一个研究不同股权激励模式选择影响因素和实施效应的完整体系,为股权激励方案的选择提供了一定的指导。在实践意义方面,通过分析不同股权激励模式选择的影响因素和实施效应,可以帮助企业根据自身的实际情况更加客观地制定股权激励的实施进度及实施方案。也可为政府决策提供帮助,从内外两方面共同引导和促进股权激励健康发展。

二、文献回顾

研究内容上,国内外基本相似,一是研究股权激励和企业绩效的关系,二是研究股权激励的影响因素。当然,股权激励的其他方面也有相关文献。

研究结论上,国外文献结论比较一致,国内结论不太一致。第一,股权激励与企业业绩的相关文献,国外普遍发现股权激励与公司业绩是强正相关的线性关系,詹森和梅克林 (1976)、Hall和 Jeffrey Liebman(1998)的实证研究证明了这一结论;还有部分学者认为两者是倒U型关系,而认为股权激励与公司业绩不相关或负相关的学者较少。国内也有文献发现两者显著正相关,例如石建勋、邱世远等、易艳春发现实施股权激励的企业业绩明显提高;也有学者认为两者不相关或不显著相关,袁国良认为上市公司的高级管理者的持股比例和公司业绩的相关性很低或基本不相关,魏刚发现两者没有显著的相关关系;国内认为两者之间是负相关的不多。第二,国外股权激励影响因素的结论比较统一,主要集中在公司规模、成长性和公司风险等方面,认为公司规模越大,成长性越好,风险越低,股权激励水平越高。由于中国经济环境的特殊性,学者对股权集中度和国有股份对股权激励的影响研究也较为广泛。于卫国认为股权激励行为与激励水平是两个不同的问题,分别受到不同因素的影响。

三、研究设计

证监会推荐股权激励采用股票期权与限制性股票两种模式。本文将从公司的盈利能力、偿债能力、成长能力、营运能力、现金流动性、资本结构和收益质量七方面研究影响公司股权激励模式选择的因素。

盈利能力相对较低的公司,股东对于高管的最大期望莫过于在短期内提高公司的盈利能力。因此,盈利能力相对较低的公司,更有可能进行股票期权激励。

股票期权中企业自身不需要付出任何现金,有利于企业降低激励成本,同时当管理者行权时,企业还会有额外的现金收入,在一定程度上可以提高企业的偿债能力。因此,偿债能力相对较弱的公司,更有可能进行股票期权激励。

股票期权使管理层与股东利益高度一致。企业成长性较高时,基于对未来的期待,需要两者利益趋于一致,以达到优化管理、快速发展的目标。因此,成长性相对较高的公司,更有可能进行股票期权激励。

营运能力说明企业对经济资源的开发、使用以及资本的有效利用程度,是通过企业的资金周转状况反映出来的。资金周转状况良好,说明经营管理水平高、资金利用效率高。由于使用期权激励企业没有任何现金支出,不会打破原有的效率较高的资金周转平衡,也达到了对管理者较好的激励作用。因此,营运能力相对较高的公司,更有可能进行股票期权激励。

选择股票期权激励模式,公司不需要付出现金,没有现金支付的压力,这正符合现金流动性较差的公司的需求。因此,现金流动性相对较差的公司,更有可能进行股票期权激励。

股票期权不但是一种激励方式,更是一种节约现金的方法。公司向管理者提供股票期权激励,不但没有现金支出,而且还减少了管理者的现金薪酬,并且当管理者行权的时候,公司还会有现金流入。这种模式会在一定程度上帮助企业优化管理,以获得较好的偿债能力和负债经营能力。因此,资产负债率相对较低的公司,更有可能选择股票期权激励。

收益质量相对较低的公司,其发展不稳定,需要管理人员为公司投入更多的时间和精力,并且企业也需要长期的战略发展,这就要求管理人员与股东的利益保持高度的一致,这样才能达到公司快速稳定发展的目的。同时,股票期权激励没有现金支付压力,可以为公司减轻一定的资金负担。因此,收益质量相对较低的公司,更有可能选择股票期权激励。由此提出H1:企业的盈利能力、成长能力、偿债能力、现金流动性、营运能力、资本结构和收益质量会影响公司股权激励模式的选择。

实施股权激励有利于企业的发展,能提升企业的盈利能力、成长能力等。由前人的研究成果可知,股权激励较其他薪酬方式对管理层的激励效果更加有效,它可以有效降低委托代理成本,改善公司治理结构。由此提出H2:股权激励与上市公司业绩正相关。

每种股权激励模式均具有各自的特点,已有研究通过实证分析得出不同的条件下使用不同的激励模式,这使笔者思考选择不同的股权激励模式后其所产生的效应是否也有所差别。由此提出H3:不同的股权激励模式对上市公司业绩综合评价产生的效果不同。

本文样本选取按最新公告时间自2006年至2009年12月31日公告实行股权激励的A股上市公司。考虑到各种因素均会影响股权激励模式的选择,因而通过一比一配对,将实施股权激励与未实施股权激励的公司进行对比,以达到研究目的。样本配对标准为:

行业相同:制造业细分到二级分类。

规模相当:在行业相同的基础上,选择与样本A和样本B中各公司规模相当的上市公司。这里的公司规模用公司的总资产价值来衡量。

样本A:2006年至2009年12月31日,公告选择实行限制性股票的A股上市公司,共有27家。

样本B:2006年至2009年12月31日,公告选择实行股票期权的A股上市公司,共65家。

样本C:与样本A一一配对的没有选择股权激励的A股上市公司,共27家。

样本D:与样本B一一配对的没有选择股权激励的A股上市公司,共65家。

样本E:样本A和样本C加总,是进行限制性股票影响因素二元Logistic回归的样本,也研究在影响因素作用下,上市公司对限制性股票的选择倾向,共54家。

样本F:样本B与D的加总,是进行股票期权影响因素二元Logistic回归的样本,也研究在影响因素作用下,上市公司对股票期权的选择倾向,共130家。

样本G:样本A和样本B的加总,即2006年至2009年12月31日,公告选择实行股权激励的A股上市公司,也是进行因子分析的样本。被解释变量是选择行为,选择定义值为1,未选择定义值为0。解释变量为盈利能力等7方面13个指标,具体如下:X1(净资产收益率)、X2(资产净利率)、X3(流动比率)、X4(速动比率)、X5(营业利润增长率)、X6(净资产增长率)、X7(应收账款增长率)、X8(总资产增长率)、X9(经营现金净流量)、X10(自由现金流量)、X11(资产负债率)、X12(权益乘数)、X13(经营活动净收益/利润总额)。为了分析影响因素、不同股权激励模式的选择以及实施效应三者之间的联系,仍采用盈利能力等7方面13个指标,并加入激励水平变量X,即激励的股份占总股份的比例。样本数据来自Wind数据库和Resset数据库,通过SPSS17.0完成。

四、实证分析

(一)股权激励模式选择的影响因素分析

1.限制性股票选择的影响因素分析。为探讨影响限制性股票这种激励模式的选择倾向性因素,分析对象为样本E。逻辑回归分析分类观察结果(因变量、选择与未选择、工具变量)与影响因素(自变量)的关系。研究所选取的13个解释变量对Y的影响,构建二元Logistic回归方程如下。其中B0为常数项,Bj为各解释变量系数,ε为干扰项。

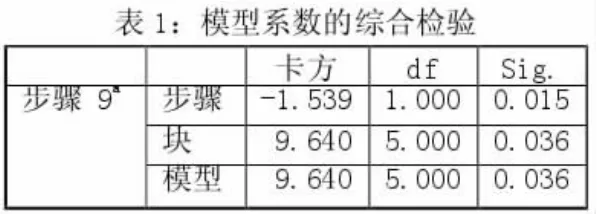

逻辑回归选择向后逐步迭代法。通过该方法,逐步剔除进入最终方程的解释变量,相对于一次性全部进入而言,准确率偏高,回归过程见表1。表1显示了在变量逐步剔除的过程中最后一步用于回归方程的显著性检验的对数似然比卡方的检验结果。显著水平为0.05,最后一替代步骤构建的模型合理。

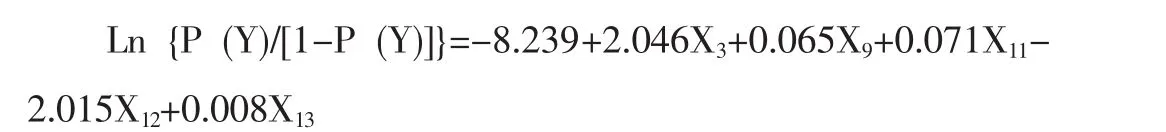

表2显示了在逐步剔除的过程中最后一步的检验结果。最终模型包含了X3、X9、X11、X12、X13这五个变量,它们的Wald观测值所对应的概率p值都小于显著性水平a,表示这五个解释变量与被解释变量有较显著的关系,应将它们保留在方程中。8个变量没有进入方程,分别是X1、X2、X4、X5、X6、X7、X8、X10。通过分析保留在方程中的5个变量可以看出,偿债能力、现金流动性、资本结构、收益质量这五方面影响公司对限制性股票这种激励方式的选择,并且基本都与其成正相关关系。最终的模型为:

该模型解释了限制性股票选择的概率。当某自变量发生变化时,选择的概率也将相应地发生变化。不仅如此,根据发生比Exp(B)的值可以看到,其他解释变量不变时,流动比率每增加一个单位,选择的概率将增加7.737倍;经营现金净流量每增加一个单位,选择的概率将增加1.067倍;资产负债率每增加一个单位,选择的概率将增加1.186倍;权益乘数每增加一个单位,选择的概率将下降0.133倍;收益质量每增加一个单位,选择的概率将增加1.008倍。总之,流动比率对限制性股票的选择影响最大。

2.股票期权选择的影响因素分析。对是否选择股票期权进行二元Logistic回归,采用的方法与限制性股票相同。表3显示了在变量逐步剔除的过程中最后一步用于回归方程的显著性检验的对数似然比卡方的检验结果。显著水平为0.05,最后一替代步骤构建的模型合理。表4显示了在逐步剔除的过程中最后一步被解释变量与各解释变量的回归系数的检验结果。最终模型包含了X6、X10和X12这三个变量,它们的Wald观测值所对应的概率p值都小于显著性水平a,表明这三个解释变量与被解释变量有较显著的关系,将它们保留在方程中。10个变量没有进入方程,分别是X1、X2、X3、X4、X5、X7、X8、X9、X11、X13。

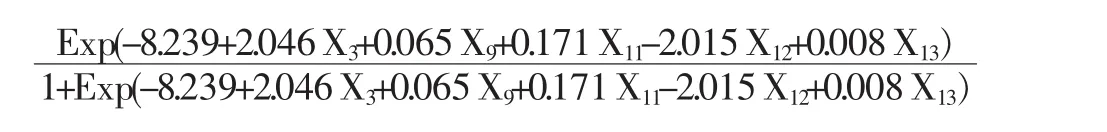

通过分析保留在方程中的3个变量可以看出,成长能力、现金流动性、资本结构这三方面影响公司对股票期权这种激励方式的选择,并且基本都与其成正相关关系。最终的模型为:

该模型解释了股票期权选择的概率。当某自变量变化时,选择的概率也将相应地发生变化。不仅如此,根据发生比Exp(B)的值可以看到,其他自变量不变时,净资产增长率增加一个单位,选择的可能性将增加1.015倍;自由现金流量每增加一个单位,选择的概率将增加1.026倍;权益乘数每增加一个单位,选择的概率将下降0.662倍。总之,自由现金流量对股票期权的选择影响最大。

通过上述两组二元Logistic回归可得出以下结论:

一是公司的盈利能力与股权激励模式的选择。盈利能力指标与两组被解释变量的关系均不显著,这与假设1相悖。这可能与指标的选取有关。公司的盈利能力可能是通过多个指标综合反映,并不能由两个单一的指标来衡量,这需要进一步的研究来验证。

二是偿债能力(流动比率)和股权激励模式的选择。偿债能力与限制性股票的选择概率显著正相关,与股票期权的选择概率关系不显著,支持了假设2。综合影响因素,是否有现金收付显著影响这两种股权激励方式的选择。

三是成长能力(净资产增长率)和股权激励模式的选择。净资产增长率与股票期权的选择概率显著正相关,与限制性股票的选择概率关系不显著,支持了假设3。在高成长性的公司,对管理人员实行股票期权激励,能使管理层与股东的利益趋于一致,促进企业的长远发展和股价的上涨。同时,高成长性的公司可以给高管以足够的信心,即其可以从股票期权中获得更高的利益,这样其工作积极性便可大幅增加。

四是公司的营运能力与股权激励模式的选择。公司营运能力指标与两组被解释变量的关系均不显著,这与假设4相悖。这可能是由于营运能力主要说明企业对经济资源的开发、利用以及资本的有效利用程度,它对企业整体实力和发展的影响是长期和缓慢的,所以其与被解释变量的关系不显著。营运能力对股权激励模式选择的潜在影响,还需要进一步研究。

五是经营现金净流量与限制性股票的选择概率显著正相关,自由现金流量与股票期权的选择概率显著正相关,这部分支持了假设5。相比于自由现金流量,经营净现金流量更稳定,更能反映企业的经营水平。所以经营净现金流量较高的企业,其可以承担由于股权激励而产生的额外的现金支付。另外,从回归结果也可以看出,公司可以用股权激励来平衡公司的现金流动性。

六是公司的资本结构与股权激励模式选择。资产负债率与限制性股票的选择概率显著正相关,权益乘数与限制性股票的选择概率显著负相关,但其影响小于资产负债率。而权益乘数与股票期权的选择概率显著负相关,与假设6相符。

七是公司的收益质量与股权激励模式的选择。收益质量与限制性股票的选择概率显著正相关,与股票期权的选择概率关系不显著,这部分支持了假设7,说明收益质量较高的企业可以承担由于股权激励所产生的现金支付,同时其也更加重视自身长期战略目标的实现。

(二)股权激励模式的效应分析。构建两个模型分析不同股权激励模式的实施效应:将原始变量指标转换为综合评价指标的因子分析;综合评价指标与激励水平的回归分析。首先采用因子分析对样本公司的7个方面13个指标进行综合评价。其次把通过因子分析法得出的综合评价指标衡量企业实施股权激励的效用,利用回归分析实施效用,以因子分析得到的综合指标为被解释变量,以股权激励水平为解释变量,得到回归系数。

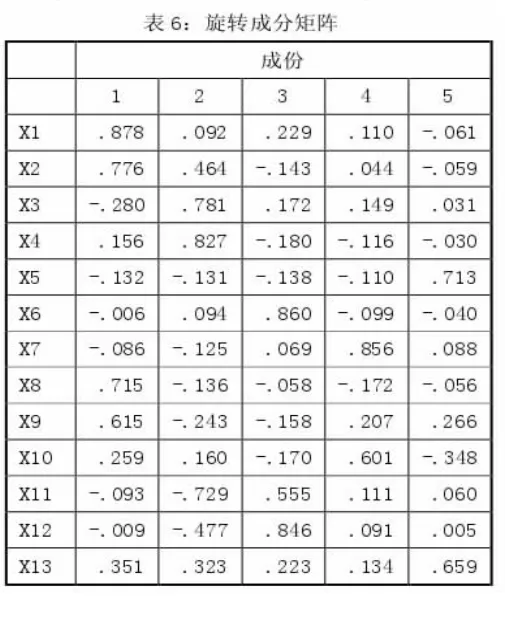

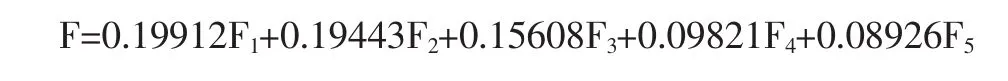

1.因子分析。KMO检验得到13个原始指标的变量值不足0.6,说明指标整体之间相关性不高。由于指标组内相关性很强,因子分析还是可行的,并且可以预期因子分析的因子数目不可能降到很低。由表5可知,提取5个公共因子,旋转后的方差贡献率分别为:19.912%、19.443%、15.608%、9.821%、8.926%,旋转后累计方差贡献率为73.709%,大于70%,故这五个因子能衡量企业盈利能力等综合水平。由表6可知,采用方差极大法进行旋转后,各因子在各项指标上的载荷更加明确。因子F1在X1、X2、X8、X9上的载荷较大,超过了0.5;因子F2在X3、X4上的载荷较大,超过了0.5;因子F3在X6、X11、X12上的载荷较大,超过了0.5;因子F4在X7、X10上的载荷较大,超过了0.5;因子F5在X5、X13上的载荷较大,超过了0.5。各组指标满足载荷数量值方面的要求。综合因子得分函数为:

2.回归分析。根据上式计算样本公司综合因子得分F,作为上市公司股权激励实施效用的综合评价指标。在本部分回归分析中,以F为因变量,以股权激励水平为自变量,按F=b+ kX+ε进行回归分析。

(1)上市公司股权激励实施效应回归分析。通过表8可以得到回归模型为F=9.879+0.966X,激励水平X的系数为0.966,说明采用股权激励的上市公司,股权激励实施效用综合评价指标与激励水平是正相关的,激励的整体效应是显著的。

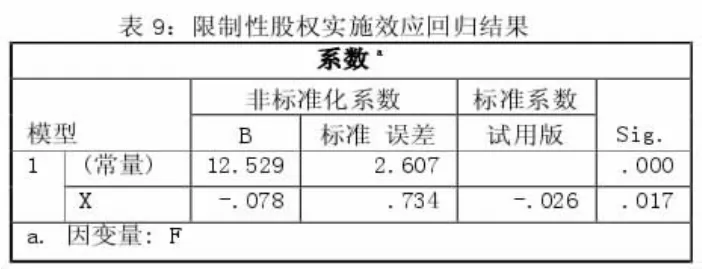

(2)上市公司限制性股票激励实施效应回归分析。通过表9可以得到回归模型为F=12.529-0.078X,激励水平X的系数为-0.078,说明限制性股票激励中,股权激励实施效用与激励水平是负相关的,限制性股票没有实现预期目标。

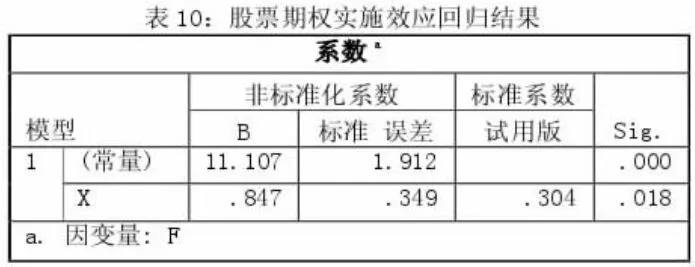

(3)股票期权激励实施效应回归分析。通过表10可以得到回归模型为 F=11.107+0.847X,激励水平 X的系数为0.847,说明采用股票期权激励的上市公司,公司股权激励实施效用综合评价指标与激励水平是正相关的,股票期权这种激励模式的实施能够对高管产生激励效用,对企业发展产生积极的影响。

通过上述实证分析可知,股权激励实施效应与激励水平正相关,股权激励的效应得以实现。这与假设一相符。随着改革的深入、市场的发展以及认识的提升,股权激励的实施范围将越来越大,其所产生的效用也将更加深远。同时通过对不同股权激励模式实施效应的比较可知,不同的股权激励模式产生的效果不同,这与假设二相符。采用股票期权激励的激励效果好于限制性股票,这是由于我国处于弱有效资本市场,股价变动受企业业绩影响不大。同时在这样弱有效的资本市场中,股东也更倾向于使用股票期权这种激励方式,因为在不确定的前提下,企业没有提前支出现金,有利于降低成本,减少风险。

五、结论

通过实证分析,本文得出如下结论:

第一,上市公司的偿债能力、现金流动性、资本结构以及收益质量影响限制性股票这种激励模式的选择;而公司的成长能力、现金流动性、资本结构影响股票期权这种激励模式的选择。结论部分与假设不符,这是因为:第一,我国资本市场还不完善,使得股权激励受外部条件的影响较大,不能由市场直接控制,部分因素在短期内影响效果可能不够显著;其次,我国上市公司机制特殊,股权激励实施的影响因素复杂,国家政策和公司内部治理的诸多因素综合影响较大;最后,由于技术水平有限,样本选取及数据上的误差,也可能会对回归结果造成影响。

第二,我国实施股权激励的上市公司,总体上激励水平与公司综合业绩之间成正相关关系,股权激励产生了其应有的激励效用;实施限制性股票激励方式的上市公司,其激励水平与公司综合业绩之间呈负相关关系;实施股票期权激励方式的上市公司,其激励水平与公司综合业绩之间呈正相关关系。在我国现阶段,股票期权激励产生的效果更加显著。

第三,在我国目前处于弱有效资本市场的前提下,法律、市场和社会环境均不健全,影响股权激励模式选择的因素并不全面,或者说影响因素的效力与理论有所差异,即市场准入机制并不健全,这部分导致了不同的股权激励模式没有发挥其优势,产生其应有激励效果,使企业各方面的能力都有所提升,并且也间接造成了一些激励计划停止或延期执行。

通过理论及实证分析,本文对我国股权激励的实施及发展提出如下建议:

一是外部条件。首先,进一步完善我国股权激励制度的法律法规体系,不断改进完善股权激励实施的标准,通过法律来进一步规范引导股权激励制度的实施、改进和发展;其次,要建立发达规范的资本市场和证券市场,发达的资本市场是股权激励实施的根基,规范的证券市场是股权激励实施的前提。只有它们发展运行良好,才能使股权激励产生应有的效果。

二是内部条件。首先,要优化公司的内部治理结构,完善监督管理评价体系,创建公平竞争的环境氛围,提高管理层的工作积极性,使其与股东的利益在最大程度上保持一致,为股权激励的实施创造良好的内部环境基础;其次,对股权激励制度的实施要做好前期决策,应选择符合企业现状,并有利于企业长远发展的股权激励方式。■

(本文受国家自科基金〈71302164〉、国家社科基金〈CFA13015〉、国家级本科创新项目〈14990044〉、北京高等学校“青年英才计划”项目〈YETP0398〉、北京市哲学社会科学课题〈13JGC095〉、北京市教育科学基金〈3021-0001〉及北京科技大学教研课题〈KC2012YJX29;JG2012M4;KC2014YJX42〉的资助。)

1.Charles P.Himmelberg,R..1999.Glenn Hubbard,Darius Palia.Understanding the determinants of managerial ownership and the link between ownership and performance [J].Journal of Financial Economics,53.

2.Smith,watts.1992.The investment opportunity set and corporate financing dividends and compensation policies[J].Journal of Financial Economies,32.

3.陈笑雪.2009.管理层股权激励对公司绩效影响的实证研究[J].经济管理,2。

4.顾斌、周立烨.2007.我国上市公司股权激励实施效果的研究[J].会计研究,2。

5.李银珠.2006.股票期股薪酬制度及其在我国的应用[J].会计研究,3。

6.刘国亮等.2000.上市公司股权结构、激励制度及绩效的实证研究[J].经济理论与经济管理,5。

7.吴淑琨.2002.股权结构与公司绩效的U型关系研究[J].中国工业经济,1。

8.魏刚.2000.高级管理者激励与上市公司经营绩效[J].经济研究,3。

9.俞鸿琳.2006.国有上市公司管理者股权激励效应的实证检验[J].经济科学,1。

10.周建波、孙菊生.2003.经营者股权激励的治理效应研究——来自中国上市公司的经验证据[J].经济研究,5。

(本栏目责任编辑:王光俊)