晋升竞争与企业实际税负

2015-01-16谢乔昕宋良荣

谢乔昕,宋良荣

(1.浙江工业大学 之江学院,浙江 杭州 310000; 2.上海理工大学 管理学院,上海 200093)

一、问题的提出与文献综述

经济增长的实现需要正确的制度激励。[1]在解释中国改革开放以来高速经济增长时,政府官员政治激励在推动地方经济增长中的重要作用逐渐引起学者们的关注。在中央集权的行政体系下,中央政府依据地区经济发展绩效考核选拔地方官员,对地方官员发展地区经济构成强激励。Li 和Zhou(2005)[2]、周黎安等(2005)[3]分别利用经验数据考察发现,中国省级官员的升迁概率与辖区GDP增长率呈显著正相关,为晋升激励的存在性提供一定的证据。乔坤元(2013)[4]基于1978~2010年我国省、市两级政府数据的研究发现,以经济增长为主导的晋升锦标赛不仅存在,而且具有层层加码的制度特征。尽管Opper和Brehm(2007)[5]研究证明了“关系”在官员晋升中的重要作用,但这一结论并不适用于大部分官员(徐现祥等,2007)。[6]

锦标赛理论的研究始于Lazear和Rosen(1981)[7],周黎安(2007)[8]创造性地将该理论应用于中国地方官员的晋升竞争,认为地方官员以GDP增长为导向的晋升锦标赛是理解中国地方政府激励与增长奇迹的关键之一。在以GDP为核心的政绩评价体系下,地方官员跨地区合作的主要障碍并不在于地区财税利益,而在于嵌入于经济竞争中的政治竞争博弈。张军(2007)[9]提出,在这种政治管理制度下,地方官员为增长而竞争的行为偏好会带来地方保护主义、产业重构等问题。皮建才(2012)[10]研究发现,在晋升锦标赛制度框架下,为了谋取晋升利益最大化,地方官员可能会具有市场分割行为偏好。周黎安[8]认为,地方官员围绕经济绩效所开展的晋升竞争,导致地方官员只关心被考核的指标领域,而相对忽视不被考核或者不能轻易测度的领域。

现有关于企业实际税负的研究主要从企业规模、盈利能力、要素密集度等角度研究企业实际税负的影响因素(Adhikari等,2006[11];Wilkie等,1988[12])。然而税收作为政府再分配的重要手段,企业实际税负的高低除了取决于税法规定外,还会受到政企关系、政府征收意愿等因素的干扰。[13]马光荣和李力行(2012)[14]利用1998~2005年中国县级财政与工业企业数据研究发现,县级政府倾向于将财政压力转嫁给企业,导致企业实际税负的提高。李元旭和宋渊洋(2011)[15]、刘骏和刘峰(2014)[16]考察了企业实际税负的所有权性质特征,研究发现不同所有权性质企业之间实际税负存在显著差异。造成这一结果的原因一方面源于民营企业具有更强的避税动机与能力[17],另一方面则与现行财政体制下地方政府间税收竞争与税收攫取行为有关。李维安和徐业坤(2013)[18]等人进一步研究发现,企业家的政治身份对企业实际税负具有重要影响,企业家较高的政治身份级别以及本地政治身份对于民营企业实际税负降低效应更为明显。Adhikari等[11]发现,政治关联有助于企业获得更多税收优惠,从而享受较低的实际税率。

尽管地方政府行为对企业实际税负的影响已被学术界所认识,但已有文献更多地从市场化水平、分税制等方面探讨政府治理与企业实际税负的关系,鲜有文献从晋升竞争视角考察企业实际税负的决定因素。自分税制改革以来,我国税收收入长期保持高于GDP增速的态势,一般认为产业结构变动、地方征税努力变化等是造成这一现象的重要因素(钱晟、卢凌波,2003)[19],而晋升竞争对地区产业结构、征税努力均具有深刻影响。同时,在同一制度框架下不同地区地方政府税收行为呈现扶持之手与攫取之手分化,晋升竞争究竟在地方政府税收行为及其分化现象中扮演何种角色,是本文关注的问题。

二、理论分析与研究假设

(一)晋升竞争与企业实际税负:制度背景与机制分析

尽管在现行的税制安排下,地方政府一般无权决定税种和税率安排[14],但地方政府出于增加财政收入获取政治收益的需要会变通执行企业税负征收权力。[20]这种变通一方面体现为税收优惠。在税收优惠政策具体执行中,企业常常需要通过地方政府个案审批获取税收优惠政策,由于审批中存在大量软性条件作为优惠政策的操作标准,税收优惠企业认定存在较大随意性。因此,地方政府在决定企业享受税收优惠政策方面享有较大的裁量权。另一方面,地方政府还可能通过税收征管行为的调整对企业税负施加影响。分税制改革后,我国税收征管体系分为国税与地税两个部门,其中地税部门由地方政府与上级税务部门双重领导,其领导任命由地方政府决定,地方政府无疑可根据需要对地税征管工作进行干预。国税部门虽然名义上只受上级国税部门领导,但其地区征管工作需要地方政府配合支持,因而也不可避免地受到地方政府的干扰。[21]因此,在现行税制体系下,企业实际税负事实上仍然受到地方政府行为的重要影响。

周黎安[8]认为,晋升竞争能否对地方政府产生预期的激励效果取决于若干先决条件是否得到满足,包括政治上集中人事权、竞赛指标的客观可比以及中央政府对于地方政府必要的权力下放。集中的人事权以及自上而下的分权可由制度安排所决定,考核指标的客观可比则取决于客观经济发展状况。当上级政府使用同一考核体系“一刀切”地评价地方官员时,地域间经济发展差距会对地方官员参与晋升竞争的积极性构成损害。对于发达地区地方政府而言,只需较低的经济努力便可凭借地区发展绩效获取晋升,而落后地区地方官员即便投入大量精力致力于地区经济增长,可能仍无法通过地区发展体现,进而导致“破罐子破摔”的结果出现。因此,晋升竞争对于地方政府的增长激励更多地对满足参与约束即经济发展基础接近,地方官员增长经济的努力对于职位晋升的帮助越大,地方官员的参与动力越强。

政绩考核体系在给予地方政府发展经济强激励的同时,仍然赋予地方政府较大的自由裁量权。尽管中央政府对地方政府拥有监管制约的权限,对地方政府征税行为构成规范性约束,但由于信息不对称,这种监管有效性受到限制。政绩考核的增长导向性以及考核周期的有限性,促使地方政府产生以谋取短期政绩最大化为目标的投机行为冲动,诸如重复建设、压缩财政资源在基础公共物品方面的配置比例等等。遵循这一逻辑,对于具有晋升激励的地方官员来说,通过对辖区内企业税收的攫取并转化为政府投资的行为努力,对于短期经济绩效无疑具有直接的增长效应。因此,经济发展水平与其他地区相近省份的地方政府,其增长努力对于职位晋升增进效应显著,采取投机行为的动机越强,从而造成辖区企业实际税负增长,本文称之为晋升竞争的动力机制。

据此,提出假设1:地方政府晋升竞争的参与动力越强,辖区企业实际税负越高。

由于中国幅员辽阔,各个地区在自然、历史等方面存在较大差异,在发展过程中衍生出不同发展基础与水平,为克服客观环境差异对于政绩考核结果的噪声干扰,中央政府通常采用相对绩效如增长率等进行考核。虽然相对绩效能够在一定程度上剔除既有发展水平对于增长绩效的影响,但经济发展基础的差异仍然会减少官员努力与绩效产出的关联度。落后地区地方政府可能会因增长努力无法得到相应政绩产出而采取偷懒甚至腐败行为,导致晋升激励的失效。[22]为防止落后地区地方政府增长激励的丧失,中央政府通过绩效问责制度对这些地区地方官员进行约束,即未达到基本考核目标的地方官员可能会因此丧失晋升机会或被撤换。段润来(2009)[23]认为,与提拔经济发展较好地方官员的承诺相比,中央政府对不努力发展经济官员的惩罚对于地区经济增长的促进作用更为显著。因此,在惩罚机制的约束下,经济增长率排名靠后的地区仍然存在发展经济以满足最低绩效的行为激励。由于落后的经济发展水平往往伴随低落的企业投资意愿以及有限的居民消费能力,对于这些地区地方政府而言,对企业攫取税收能够为政府投资筹措资金以满足最低经济增长约束,即便未能如期实现增长目标,仍能通过实现地区财税目标为上级政府留下好印象。另外,1994年进行的分税制改革在增强中央财力的同时,相对削弱了地方政府财力。在支出责任调整不大的情况下,扩大了地方政府支出责任与地方财力的不匹配程度,增强了地方政府财政支出压力,这一问题在落后地区表现得更为明显。落后地区地方政府受限于财力窘迫,为防止基本财政职责履行不到位而被上级政府问责,可能转而由上而下地向辖区企业增收高额税收、攫取财政资源(周雪光,2005)[24],本文把晋升竞争对于落后地区地方政府税收行为的影响称之为晋升竞争的压力机制。

据此,提出假设2:地方政府晋升考核压力越大,辖区企业实际税负越高。

(二)晋升竞争与企业实际税负:所有权性质的影响

尽管根据税收公平性原则,企业实际税负与所有权性质无关,但事实上,不同所有权性质企业由于政企关系、在晋升竞争中扮演角色等方面的差异,在政府间财政竞争中获取的税收利益不同,受到政府攫取的概率以及程度也存在差别。由于国有企业人格化产权主体缺位以及企业高管的政治身份,国企决策行为常常偏离股东利益最大化目标,而倾向于迎合基于经济增长、利税上交的官员职位晋升评价体系。国家对国有企业利润的收缴也会削弱国有企业降低税负的动力。私人产权企业的治理机制更加健全,其决策行为通常与股东利益相符,因而具有较强动机节约税款。与国有企业相比,私人产权企业往往适用所得税税率较高而实际所得税税率相对较低。[15]此外,与国有企业受隶属关系束缚不同,私人资本具有相对较高的流动性,有助于发挥其“用脚投票”机制对于税负不合理增长的约束作用。从这个角度看,晋升竞争对于私人产权企业税负的影响应小于国有企业。在国有企业中,由于地方国企政治级别低于央企,地方政府对其控制力较强,使得地方国企可能更容易受到地方政府财政收入压力转嫁。[18]另一方面,国有企业在产权上与政府所建立的天然政治联系,国有企业高管往往由政府部门任命。这种密切的政治联系,使得国有企业在寻求税负优惠方面具有很强的游说能力,与税务部门的沟通更为有效。此外,作为转轨经济体,我国国有企业往往承担一定的政策性负担,相应地,政府往往给予国企一定照顾作为补偿。此种情况下,可以预期,国有企业受到政府税收攫取的程度更低。基于上述分析,我们提出两个竞争性假设:

假设2a:晋升竞争对于国企税负的影响大于私有产权企业。

假设2b:晋升竞争对于国企税负的影响小于私有产权企业。

三、研究设计与样本选择

(一)样本选择

我国税制在分税制改革后又经历了几次重大调整,2002年企业所得税征缴原则及分享方式发生重大变革,2008年新企业所得税的实施对企业所得税税负产生了较大影响,因此本文选取2003~2007年之间A股制造业上市公司作为初选样本。样本选择遵循以下原则:(1)剔除样本期间交易状态为ST、PT的上市公司;(2)剔除税前利润为负的样本;(3)剔除样本期内使用当年利润弥补以前年度亏损的公司;(4)剔除实际所得税率大于100%或者小于0的样本;(5)剔除样本期内适用所得税税率发生变动的样本。最终得到样本公司243家。

(二)变量定义

1.被解释变量。国内外对企业实际所得税税率的度量进行了广泛的讨论,目前使用的测度方法主要有以下几种:(1)实际所得税税率=(所得税费用-递延所得税费用)/息税前利润;(2)实际所得税税率=所得税费用/息税前利润;(3)实际所得税税率=所得税费用/(税前利润-递延所得税费用)/名义税率;(4)实际所得税税率=(所得税费用-递延所得税费用)/(税前利润-递延所得税费用)/名义税率;(5)实际所得税税率=(所得税费用-递延所得税费用)/经营活动现金净流量。参考Porcano(1986)[25]、曹书军等(2009)[14]的度量方法,这里采用第一种方法计算企业实际所得税税率。

2.解释变量。上世纪80年代初,地方官员的晋升标准由过去的政治挂帅向经济绩效转变。[3]如上所述,晋升竞争对于地区企业税负的影响分别通过动力机制与压力机制实现,其中动力机制使用辖区人均GDP与全国人均GDP差距的绝对值衡量,该差距越大,地方官员参与晋升竞争的动力越小;压力机制使用当年辖区GDP增速与全国平均GDP增速的差衡量,该差值越小,说明该地区GDP绩效越差,地方官员失去晋升机会或被撤换的可能性越高。

3.控制变量。(1)公司规模。对于公司规模对实际税率的影响,目前存在两种不同观点。一种观点认为大规模公司更容易受到税务部门与公众的关注,从而导致较高的实际税率。[26]另一种观点认为,大规模公司拥有更多资源进行税收筹划和政治游说,从而获得较低的实际税率。[25](2)财务杠杆。根据税法规定,债务利息可以作为财务费用在税前扣除,具有税盾效应。一般来说,企业财务杠杆越高,实际税率越低。[27]但Gupta和Newberry(1997)[28]、Derashid和Zhang(2003)[29]等人发现财务杠杆与实际税率之间的关系受到计算方法、样本区间选择的影响,负相关的结论并不稳健。(3)资本密集度。企业资本密集度越高,就有越多的固定资产可用于折旧降低税负,从而导致较低的实际税率。Gupta和Newberry(1997)[28]研究发现,资本密集度对实际税率具有显著的负向影响。(4)盈利能力。从税收中性角度而言,盈利能力与实际税率不相关。但Spooner(1986)[30]研究发现企业盈利能力是企业实际税率行业特征以及时间特征的重要影响因素。

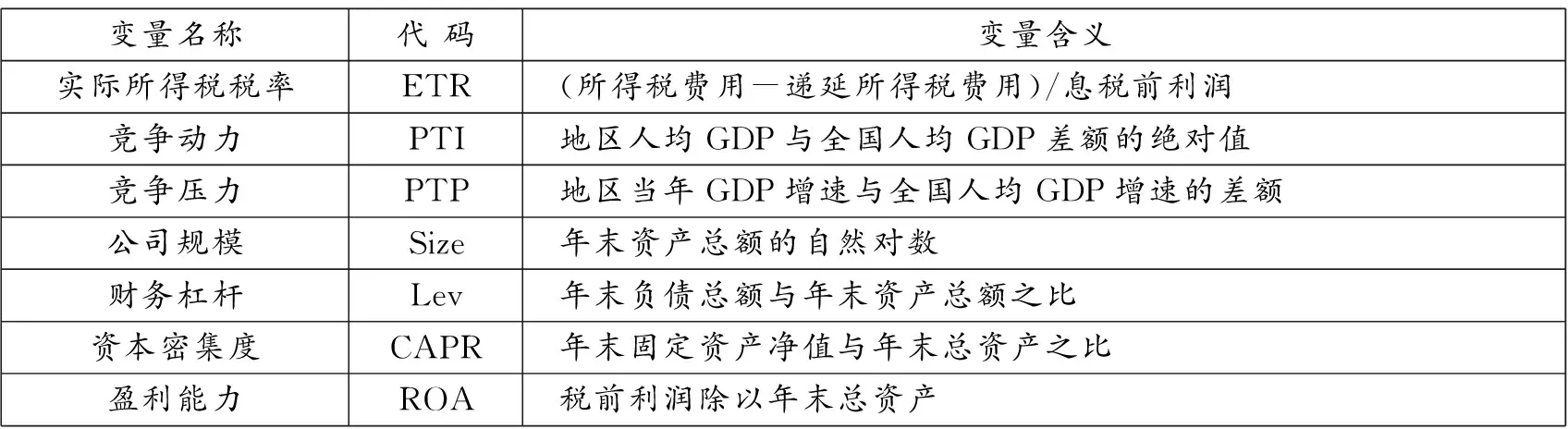

综上,本文选择的模型变量包含的具体指标计算方法如表1所示。

表1 变量定义及计算方法

四、计量检验与结果分析

表2报告了晋升竞争对于地区企业实际税负的影响。其中作为官员晋升动力的测度变量系数显著为负,说明地区人均GDP与全国人均GDP越接近,企业实际税负越高。人均GDP与全国人均GDP越接近的地区,地方官员推动地区经济增长获取的政治产出越大,通过攫取辖区企业、推动政府投资实现短期经济快速增长的动机越强,晋升竞争的动力机制得到支持。虽然地区人均GDP与全国平均水平的偏离会对地区企业税负产生降低效应,但作用机理存在差异。对于发达地区而言,一方面由于其经济发展水平与全国大多数地区存在显著差距,地区官员受到经济增长方面考核压力较小;另一方面,这些地区如广东、浙江往往具有较高的市场化水平,对地区企业征收高税负所产生的经济负效应对地方政府构成约束。对于落后地区而言,由于其自身经济发展基础以及地区财力限制,仅能够通过税收竞争给予企业较高的税收优惠争取投资资本流入辖区,从而导致较低的税负率。

作为官员晋升压力的测度变量系数显著为负,说明地区GDP增速越慢,当年企业实际税负越高。晋升锦标赛除了通过政绩竞争考核晋升官员,为防止区域经济差距衍生的道德风险行为,往往会设置最低指标考核建立一票否决机制。对于经济增速较慢地区的地方官员,由于担心当年经济增长绩效低于最低考核指标而丧失晋升机会,往往会对辖区企业进行攫取,这样既可以在经济增长未达标的情况下通过财政收入考核进行绩效弥补,同时也可以利用筹集的财政收入推动政府投资,实现经济增长目标,晋升竞争的压力机制得到支持。

表2 晋升竞争与企业实际税负(全样本检验)

注:***、**、*分别表示通过1%、5%和10%显著性水平检验,下表同。

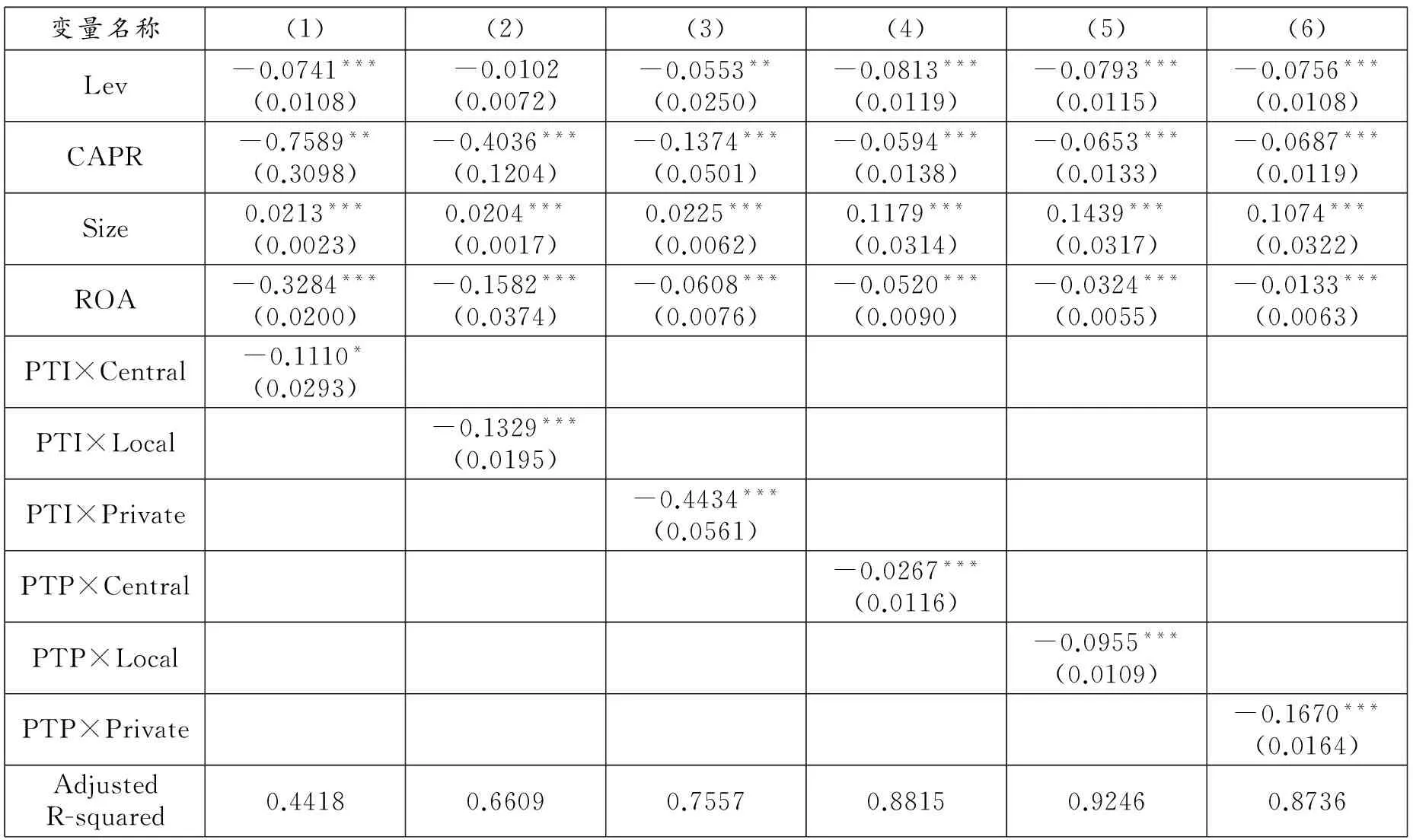

为了分析所有权性质对晋升竞争与企业实际税负的影响,本文根据企业实际控制人将样本企业分为中央政府控制(Central)、地方政府控制(Local)与私有产权控制(Private)三类,通过分别设置交叉项对其进行考察,结果见表3。

表3 晋升竞争、所有权性质与企业实际税负

表3显示,晋升动力、晋升压力与所有权性质交叉项系数均通过10%显著性检验,其中与私有产权企业交叉项系数最小,与地方政府控制企业交叉项次之,与中央政府控制企业交叉项系数最大。这一结果表明,对于存在较大晋升动力或晋升压力地区而言,地方政府对于企业的攫取之手对私有产权企业实际税负影响大于政府控制企业;反之,对于晋升动力或晋升压力较低的地区来说,地方政府对企业的扶持之手对私有产权企业实际税负的降低效应更为明显,假设2b得到验证。对于因晋升动力或压力而推动短期经济增长的地方官员而言,更倾向于通过其对辖区经济资源的控制力追求短期经济的快速增长。与国有企业相比,地方政府对于私有产权企业控制力较弱,难以通过私有产权企业扩张投资、雇佣冗余雇员等为地区政绩进行直接贡献,转而通过攫取税收以为地区政绩做间接贡献。对于经济发展基础显著优于其他地区的地方政府而言,如何维持辖区内投资资本是其关注重点,国有企业由于产权隶属关系导致其流动性受到限制,因此地方政府会给予私有产权企业更多税收优惠以防止辖区投资资本外流。

地区经济对政府投资依赖度越高,地方政府税收攫取行为所带来的政绩产出越大,地区企业实际税负越高。本文根据樊纲、王小鲁编制的《中国市场化指数—各地区市场化相对进程报告》计算样本年份各地区市场化水平指数平均值,将各地区分为市场化水平高与市场化水平低两组,再根据企业注册地对样本企业归类,通过分组检验考察市场化水平对于晋升竞争与企业实际税负关系的影响,结果见表4。

表4 晋升竞争、市场化水平与企业实际税负

从表4中可以看到,无论晋升动力还是晋升压力,高市场化水平地区的影响系数均明显小于低市场化水平地区。这一结果显示,市场化水平对于晋升竞争与实际税负关系具有显著的影响。从晋升动力方面看,当产生较强晋升动力时,低市场化地区地方政府可以通过促使企业扩张投资、冗余雇员等多种手段推动短期政绩的增长,而高市场化水平地区则更倾向于通过攫取税收、增加政府投资的方式实现。这一作用机理也适用于晋升压力的回归结果,高市场化水平地区地方政府依赖税收攫取缓解政绩考核压力,低市场化水平地区地方政府可以通过多方面干预市场经济活动以满足自身政绩需要。

五、结论与启示

本文利用2002~2007年我国A股制造业上市公司数据,检验了官员晋升竞争对于企业实际税负的影响及其作用机制。研究发现,官员晋升竞争通过动力机制与压力机制对地区企业实际税负构成影响;动力机制方面,地方官员竞争动力越强,所在地区企业实际税负越高;压力机制方面,地方官员考核压力越大,所在企业实际税负越高;晋升竞争对于企业实际税负的影响因所有权性质而异;市场化水平对晋升竞争与企业实际税负具有显著的调节效应。

综上所述,应充分认识官员晋升锦标赛的动力机制与压力机制对于官员政绩投机行为的“激励”效应,在强调区域经济均衡发展的同时,注意防范官员因经济差距变化导致晋升动力机制扭曲所衍生的急功近利行为。在设计官员考核指标及其权重时,要充分考虑区域实际情况,在保证考核体系客观可比的前提下适度采取差异化考核体系;同时,强化国税局在税收征管中的中立性,减少地方政府行为偏好对于税收征管工作的干扰。

[1]Easterly,William.The Elusive Quest for Growth:Economists' Adventures and Misadventures in the Tropics[M].London:The MIT Press,2005:1.

[2]Li H, Zhou L A. Political Turnover and Economic Performance:The Incentive Role of Personnel Control in China[J].Journal of Public Economics,2005,89:1743-1762.

[3]周黎安,等.相对绩效考核:中国地方官员晋升机制的一项经验研究[J].经济学报,2005,1(1):83-95.

[4]乔坤元.我国官员晋升锦标赛机制的再考察—来自省、市两级政府的证据[J].财经研究,2013,(4):123-133.

[5]Opper, Sonja ,and Brehm, Stefan.Networks Versus Performance: Political Leadership Promotion in China[R]. Lund University,Working Paper, 2007:1-41.

[6]徐现祥,等.地方官员与经济增长[J].经济研究,2007,(9):18-31.

[7]Lazear, E., and S. Rosen.Rank-Order Tournaments as Optimum Labor Contracts[J].Journal of Political Economy, 1981,89(5):841-864.

[8]周黎安.中国地方官员的晋升锦标赛模式研究[J].经济研究,2007,(7):36-50.

[9]张军,高远.官员任期、异地流动与经济增长[J].经济研究,2007,(11):91-103.

[10]皮建才.中国式分权下的地方官员治理研究[J].经济研究,2012,(10):14-26.

[11]Adhikari A., C. Derashid,and H.Zhang. Public Policy, Political Connections and Effective Tax Rates: Longitudinal Evidence from Malaysia[J]. Journal of Accounting and Public Policy,2006, 25:574-595.

[12]Wilkie P. J. Corporate Average Effective Tax Rates and Inferences about Relative Tax Preference[J]. The Journal of the American Taxation Association,1988, (10):75-88.

[13]曹书军,等.财政分权、地方政府竞争与上市公司实际税负[J].世界经济,2009,(4) :69-83.

[14]马光荣,李力行.政府规模、地方治理与企业逃税[J].世界经济,2012,(6):93-114.

[15]李元旭,宋渊洋.地方政府通过所得税优惠保护本地企业吗——来自中国上市公司的经验证据[J].中国工业经济,2011,(5):149-159.

[16]刘骏,刘峰.财政集权、政府控制与企业税负[J].会计研究,2014,(1):21-27.

[17]Cai, Hongbin,and Daniel Treisman.Did Government Decentralization Cause China's Economic Miracle?[J].World Politics,2006,58(4):505-535.

[18]李维安,徐业坤.政治身份的避税效应[J].金融研究,2013,(3):114-129.

[19]钱晟,卢凌波.对我国上市公司2001-2002年企业所得税负担的实证研究[J].税务研究,2003,(9):30-36.

[20]金太军,袁建军.政府与企业的交换模式及其演变规律——观察腐败深层机制的微观视角[J].中国社会科学,2011,(1):102-118.

[21]许善达,等.关于税权划分问题的研究[J].税务研究,2001(3):2-7.

[22]唐志军,等.晋升锦标赛与地方政府官员腐败问题的研究[J].上海经济研究,2013,(4):3-14.

[23]段润来.中国省级政府为什么努力发展经济[J].南方经济,2009,(8):16-26.

[24]周雪光.逆向软预算约束:一个政府行为的组织分析[J].中国社会科学,2005,(2):132-143.

[25]Porcano, T. Corporate Tax Rates: Progressive, Proportional or Regressive[J].Journal of Accounting and Public Policy,1986, 7(2): 17-31.

[26]Zimmerman,J. L.Taxes and Firm Size[J].Journal of Accounting and Economics,1983, 5(1):119-149.

[27]Stickney, C.,and V. McGee. Effective Corporate Tax Rates: The Effect of Size, Capital Intensity, Leverage and Other Factors[J]. Journal of Accounting and Public Policy,1982,1(2):25-152.

[28]Gupta,K, Newberry. Determinants of the Variability in Corporate Effective Tax Rates: Evidence from Longitudinal Data[J].Journal of Accounting and Public Policy,1997,16(1):1-39.

[29]Derashid.Check,Hao Zhang. Effective Tax Rates and The Industrial Policy Hypothesis: Evidence from Malaysia[J].Journal of International Accounting Auditing and Taxation,2003,12(2):45-62.

[30]Spooner,G.M. Effective Tax Rates from Financial Statements[J]. National Tax Journal,1986,36:293-306