人民币汇率变动对我国价格水平的影响分析

2015-01-15张莹

张 莹

(1.武汉大学 经济与管理学院博士后流动站,武汉430072;2.中国华融资产管理股份有限公司 博士后科研工作站,北京100033)

0 引言

按照传统的国际经济学理论,人民币汇率变动与商品价格波动之间具有一定程度的负相关性,人民币升值能够抑制通胀,阻止物价上行,从而稳定物价;反之,人民币贬值则会对物价上行产生一个推力。然而,随着人民币不断升值,国内各种商品价格也在不断上升,这和传统的理论相矛盾。实际上,汇率对物价水平的传递效应可以分为两个阶段:第一阶段是直接对贸易商品价格的传递;第二阶段是通过贸易商品价格引起的国内物价水平变化。因此,汇率变动不仅会引起一国进口价格波动,还会引起诸如生产者价格、消费者价格等一般物价水平的变动。前者称为汇率价格传递的直接效应,后者称为汇率价格传递的间接效应。直接效应的价格传递机制是汇率变动引起进口价格波动,进口商品作为中间投入品和最终消费品的一部分,其价格变动直接影响生产者物价和消费者物价。间接效应的价格传递机制则是由于进口商品和国内产品之间存在一定的替代性,本币贬值导致进口价格上升,从而引起对本国同类可贸易商品的需求增加,进而导致国内可贸易商品的价格上升。随着可贸易商品的价格上升,名义工资进一步上升,从而不可贸易商品价格也会有所提高。反之,本币升值亦然。汇率对进口商品价格的不完全传递性和传递时滞性,意味着汇率对国内其它物价的传递机制也将存在不完全性和时滞性,因此汇率的支出转换效应将受到削弱。

本文从实证角度出发,研究人民币汇率变动对进口价格及国内物价水平的传递影响效应,比较人民币汇率对商品流通链上不同阶段价格(进口价格、生产者物价指数和居民消费价格指数)的传递强度和速度,为货币当局和研究者提供关于人民币汇率作用的更为丰富的实证结果。

1 MS-VAR模型的设计与推导

1.1 变量选择及数据处理

由于汇率是高频波动数据,采用季度数据会遗漏某些短期变动特征,所以本文采用月度环比数据进行实证分析。数据范围为2005年1月至2014年9月,更能体现2005年汇率体制改革后新的经济形势变化下人民币汇率变动对价格水平的传递效应,数据来源为Wind数据库。选取的研究变量有四个:(1)人民币汇率采用人民币名义有效汇率指数作为代理变量,记为NEER;(2)进口价格指数,记为IMP;(3)生产者物价指数,记为PPI;(4)居民消费价格指数,记为CPI。利用Eviews6.0和OxMetrics软件在GiveWin2平台上进行检验与估计。

1.2 数据平稳性检验

使用ADF方法,选取AIC准则对上述四个变量的平稳性进行检验。检验结果见表1所示,可以看出各时间序列均显著地拒绝了存在单位根的假设,表明样本序列都是平稳的。

表1 数据平稳性检验结果

1.3 MS-VAR模型的选择

MS-VAR模型有多种形式,根据模型截距、均值、系数、方差是否随着状态变化而变化,可以形成诸如均值变化的MS模型(MSM-VAR)、截距变化的MS模型(MSI-VAR)、自回归参数变化的MS模型(MSA-VAR)和存在异方差的MS模型(MSH-VAR),以及由此进一步细分的MSMH-VAR模型(即均值和方差都变化)、MSIH-VAR模型(即截距和方差均变化)等。

根据少数服从多数原则,确定VAR模型的最优滞后阶数为4。构建包含NEER、IMP、PPI和CPI的MS-VAR模型,根据AIC、HQ、SC信息准则和对数似然值进行综合判断,MSIH(2)-VAR(4)模型的拟合效果最优,即存在两个区制、滞后4阶且截距、方差随不同状态变化而变化。此外,MSIH(2)-VAR(4)模型的LR线性检验值为230.1613,卡方统计量的P值小于1%,显著地拒绝了线性系统的原假设,因此选择MSIH(2)-VAR(4)模型是合适的。

表2 MSIH(2)-VAR(4)模型的非线性检验结果

2 基于MS-VAR模型的实证分析

2.1 模型的估计结果

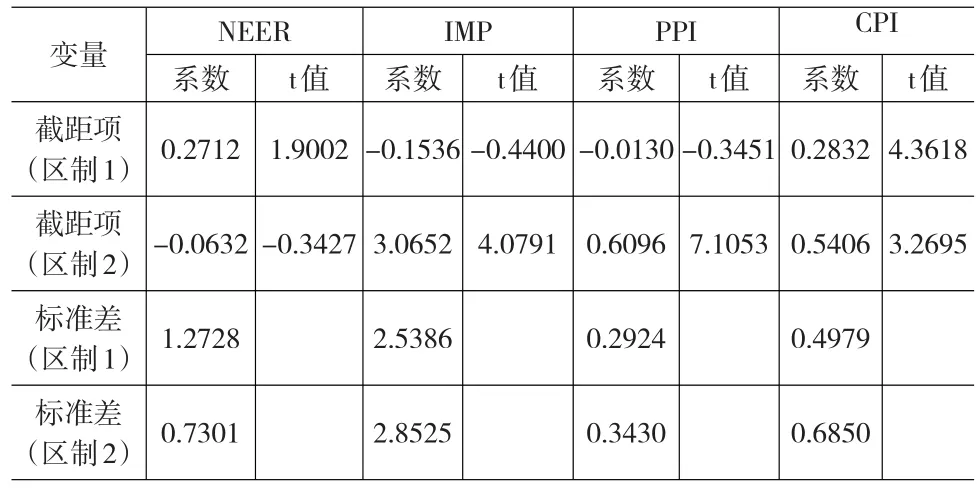

表3列出了MSIH(2)-VAR(4)模型的参数估计结果。从截距水平来看,不同区制下的汇率增长率、进口价格增长率、生产者物价指数和居民消费价格指数都存在着显著差异。其中,汇率增长率在区制1下的截距项为正值,并且绝对值明显高于在区制2下的相应水平;进口价格增长率、生产者物价指数和居民消费价格指数在区制1下的截距项的绝对值明显低于在区制2下的相应水平,并且进口价格增长率和生产者物价指数在区制1下的截距项为负值。从标准差水平来看,汇率增长率在区制1下的波动程度要远高于在区制2下的波动程度。因此,我们可以将两个区制的特征分别描述为:区制1表示“人民币汇率升值且波动幅度较大、进口价格指数和生产者物价指数下调、居民消费价格指数温和上涨”状态;区制2表示“人民币汇率贬值但波动幅度较小、进口价格指数和生产者物价指数上涨、居民消费价格指数上涨波动较大”状态。

表3 MSIH(2)-VAR(4)模型参数估计结果

表4 区制转换概率及区制特性

表4给出的是不同区制间的转换概率,系统维持在区制1状态的概率为0.9341,实际经济处于此阶段的频率为0.8105,平均持续期约为15.18,由该状态向区制2状态转换的概率为0.0659;系统维持在区制2状态的概率为0.7182,实际经济处于此阶段的频率为0.1895,平均持续期为3.55,由该状态向区制1状态转换的概率为0.2818。可以说,经济处于区制1状态和区制2状态都比较稳定,尤其是在区制1的汇率升值状态,其向低幅波动的汇率贬值状态转换的概率非常小,并且持续时间较长。

图1给出了经济在区制1状态和区制2状态之间转换的平滑概率图。依据区制平滑概率图,可以看出经济在不同区制状态下的转换情况,在样本区间内我国汇率变动与价格水平变动显然大部分时期都处于“人民币汇率持续升值、消费者价格指数温和上涨”状态,受金融危机和宏观政策变动影响,只在2007年四季度至2008年年中、2009年四季度至2010年一季度等几个非常短暂时期出现过“人民币汇率贬值、消费者价格指数上涨波动较大”状态。

图1 区制平滑概率图

2.2 基于不同区制的脉冲响应分析

为了更进一步考察汇率变动对价格指数波动影响的动态关系,接下来我们比较不同区制下的汇率增长率变化对进口价格、生产者物价指数和居民消费价格指数波动的冲击差异,采用累积脉冲响应分析模型中一个内生变量受到一单位标准差的冲击时,对系统中其他变量的动态影响关系。图2和图3显示,进口价格指数和生产者物价指数对汇率增长率一个新息变动的脉冲响应在两种区制下具有相似的动态变化规律和相近的持续期,但响应强度却不尽相同。图4显示,居民消费价格指数对汇率增长率一个新息变动的脉冲响应在两种区制下具有截然相反的动态变化规律。

图3 生产者物价指数波动对汇率冲击的脉冲响应

(1)汇率冲击对进口价格的动态影响

图4 居民消费价格指数波动对汇率冲击的脉冲响应

如图2所示,给定汇率变动一个标准差的正向冲击,在区制1状态下,进口价格变动的脉冲响应先由正响应,继而转为负响应,并且响应强度由强转弱,再由弱转强,累积响应在第11个月附近达到最低值,然后缓慢回升,在第18个月后保持收敛状态;在区制2状态下,进口价格变动的脉冲响应为负响应,响应强度逐渐增大,累积响应在第9个月附近达到最低值,然后响应强度缓慢上升,在第17个月后保持收敛状态。根据纵轴刻度差别可以看出,在区制2状态下的进口价格指数对汇率冲击的负向响应强度大约是在区制1状态下的负向响应强度的2倍,表明进口价格指数对人民币汇率冲击存在非对称的脉冲响应。总体来说,汇率升值会在一个极短时间内对进口价格变动产生一个正向冲击,但很快转为反向拉动作用,并且这种负向作用强度会持续增大,持续期大约为11个月,随后逐渐减弱。汇率贬值对进口价格变动的冲击则是负向的,持续期大约为9个月,但汇率贬值对进口价格变动的影响程度要远远大于汇率升值时的影响程度。

(2)汇率冲击对生产者物价指数的动态影响

如图3所示,给定汇率变动一个标准差的正向冲击,生产者物价指数在不同区制状态下的脉冲响应变化规律和收敛速度基本一致,即汇率变动的正冲击逐渐带来生产者物价指数的负响应,并且响应强度逐渐增大。具体来说,就是生产者物价指数逐渐下降,累积响应在第7个月附近达到最低值,随后缓慢回升,在第13个月后逐渐趋于收敛。观察纵轴刻度间的差别,两种区制图中的汇率冲击对生产者物价指数的影响强度存在较大差别,在区制2状态下的生产者物价指数对汇率冲击的响应强度大约是在区制1状态下的响应强度的2.5倍,表明生产者物价指数对人民币汇率冲击的响应具有非对称性,汇率贬值的冲击远远大于汇率升值的冲击。

(3)汇率冲击对居民消费价格指数的动态影响

如图4所示,给定汇率变动一个标准差的正向冲击,居民消费价格指数在不同区制下的响应强度呈现出正负截然相反的动态变化特征,但收敛速度基本一致。在区制1状态下,人民币汇率变动的正冲击立即带来居民消费价格指数的正响应,即人民币汇率升值将导致居民消费价格指数上升,脉冲响应在第4个月达到最小值,随后又逐渐增大,在第8个月附近达到局部最大值0.075后,逐渐趋于收敛。在区制2状态下,人民币汇率变动的正冲击立即带来居民消费价格指数的负响应,即人民币汇率贬值将导致居民消费价格指数上升,脉冲响应在第5个月达到最小值,随后又逐渐震荡增大,在第7个月附近达到局部最大值后,又逐渐降低,在第11个月后逐渐趋于收敛。与区制1状态相比,居民消费价格指数在区制2状态下的脉冲响应变动情况显得更为剧烈,并且响应强度变化方向不同,在区制1状态下响应强度逐渐变弱,而在区制2状态下响应强度逐渐增强。

3 结论与政策启示

作为出口导向型国家,人民币汇率波动对中国经济各方面的运行具有不可估量的影响。自2005年汇率体制改革以来,人民币的小幅渐进升值已经对中国的贸易、货币政策等方面产生了深刻影响,本文通过建立MS-VAR模型,考察了人民币名义有效汇率变动对进口价格及国内物价水平的非对称影响关系。文章主要得出以下结论及政策启示:

第一,人民币有效汇率是影响我国进口价格、生产者物价指数和居民消费价格指数变动的一项重要因素。其中,进口价格指数和生产者物价指数对人民币汇率的冲击是负响应的,响应持续期分别为17~18个月和13个月;而居民消费价格指数对人民币汇率冲击的响应具有明显的非对称性,响应持续期较短为9~11个月,无论汇率升值还是贬值均无法改变居民消费价格指数的上涨趋势,但可以影响其上涨波动幅度,相对而言汇率贬值会促进居民消费价格指数过快增长。

第二,人民币有效汇率变动对进口价格指数、生产者物价指数和居民消费价格指数存在非对称的不完全传递效应,并且三指标的响应强度也不尽相同。整体来说,汇率贬值的影响程度要远远强于汇率升值的影响程度,其中进口价格指数对汇率冲击的响应强度最大并且持续时间最长,生产者物价指数对汇率冲击的响应具有时滞性并且响应强度逐渐增强,而居民消费价格指数对汇率冲击的正向响应敏感性不强并且持续时间最短。这表明人民币汇率的价格传递效应沿着价格链由外向内是逐渐减弱的。

第三,进口价格指数、生产者物价指数和居民消费价格指数对汇率变动的传递效率较低表明,传统的“支出转换”分析框架在我国的实用性不是很强,通过人民币升值来纠正外部失衡作用可能比较有限,特别是国内物价水平对汇率变动的传递速度较慢,因此通过这一手段来纠正外部失衡的经济成本可能会较高。我国货币决策者不必过分担心汇率变动对国内物价产生压力,应保持独立的货币政策,稳定国内物价水平。

第四,在我国目前所面临的人民币升值预期情况下,政府应实行更加富有弹性的汇率制度,适当提高汇率的浮动幅度,以缓解国际上巨大的升值压力和倒逼国内企业升级转型。尽快完善人民币汇率市场化机制和深化中国资本账户开放进程,促使人民币汇率最终由市场发挥决定性作用,使其成为名副其实的有管理浮动汇率。

[1]Froot K,Klemperer P.Exchange Rate Pass-Through When Market Share Matters[J].American Economic Review,1989,79(4).

[2]Baldwin R E.Hysteresis in Import Prices:The Beachhead Effect[J].American Economic Review,1988,78(4).

[3]Mc-Carthy J.Pass-Through of Exchange Rates and Import Prices to Domestic Inflation in Some Industrialized Economies[Z].Federal Reserve Bank of New York Working Papers,2000.

[4]Sutherland A.Incomplete Pass-Through and The Welfare Effects of Exchange Rate Variability[J].Journal of International Economics,2005,(65).

[5]毕玉江,朱钟棣.人民币汇率变动的价格传递效应——基于协整与误差修正模型的实证研究[J].财经研究,2006,(7).

[6]陈六傅,刘厚俊.人民币汇率的价格传递效应[J].金融研究,2007,(4).

[7]杜运苏,赵勇.汇率变动的价格传递效应——基于中国的实证研究[J].经济科学,2008,(5).