我国创业板市场应计异象探究

——基于2010-2012年上市公司经验数据

2015-01-04杨鸿艳汪敏铃

杨鸿艳,王 治,汪敏铃

1.安徽警官职业学院公共管理系,安徽合肥,230031;2.安徽财经大学会计学院,安徽蚌埠,233041;3.黄山学院财务处,安徽黄山,245021

我国创业板市场应计异象探究

——基于2010-2012年上市公司经验数据

杨鸿艳1,王 治2,汪敏铃3

1.安徽警官职业学院公共管理系,安徽合肥,230031;2.安徽财经大学会计学院,安徽蚌埠,233041;3.黄山学院财务处,安徽黄山,245021

以2010-2012年我国创业板上市公司为研究对象,通过对创业板公司的会计盈余信息与股票收益率之间的关系的探索,验证创业板市场应计异象的存在性问题。利用总体混合样本进行单变量和多变量回归,结果发现,无论是采用资产负债表法,还是采用利润表法,我国创业板市场总体上存在较为明显的应计异象。

应计异象;超额收益率;会计应计;现金流

Fama提出的有效市场假说为研究资本市场效率问题开辟了新的领域[1],是目前金融理论研究的基础。继1996年Sloan正式提出 “应计异象”后,围绕这一概念,国外众多学者对其展开了深入的研究,并取得了丰硕的研究成果。但是,我国学者在此方面并未取得较大的进展,直到2007年李远鹏、牛建军将应计异象与我国特殊的退市监管制度结合研究之后,才引起了广泛关注,并成为近年来的研究热点[2]。本文对创业板市场应计异象存在性问题的研究,对维护创业板市场秩序、促进创业板市场发展具有一定的参考作用。

1 应计异象存在性研究概述

国外学者对应计异象存在性的认识基本上是一致的,Collins、Hribar和Lev运用美国资本市场数据证实美国存在应计异象[3];Clinch等运用美国之外的资本市场数据证实澳大利亚也存在应计异象[4]。LaFond采用国际上17个国家的市场数据,证实了应计异象的普遍存在性[5]。

我国对应计异象存在性研究结果却大相径庭,王庆文研究结果与Sloan的研究结果接近[6-7]。樊行健等通过套利组合策略也证实了应计异象在我国资本市场的存在性[8]。但也有学者对此表示质疑,刘云中等认为我国资本市场不存在应计异象[9-10]。林华认为创业板不存在应计异象[11]。但是该研究的样本量只有78个。本文选取2009-2012年上市的创业板公司为样本进行实证研究,检验创业板市场上是否存在应计异象,以进一步丰富创业板市场和应计异象研究[12]。

2 模型设计

假设一(H1):会计盈余中会计应计的盈余持续性低于现金流的盈余持续性。为验证H1,构建模型:

EARt+1=β0+β1EARt+β2ACCt+ηt+1

(1)

式中,β表示会计应计与现金流的持续性之差;若β2<0,则表明会计应计的持续性低于现金流。

假设二(H2):创业板公司的未来超额收益与会计应计之间存在负相关关系。首先,为验证H2而构建模型:

CARt+1=α0+α1ACCt+ηt+1

(2)

其中,α1表示ACC对CAR的回归系数;若α1<0,则表明创业板存在应计异象。

为控制各个风险因子对累计超额收益CAR与会计应计ACC之间关系的影响,构建多变量回归模型如下:

CARt+1=β0+β1ACCt+β2LEV+

β3BM+β4SIZE+ηt+1

(3)

若β1<0,则表明创业板存在应计异象。

假设三(H3):在创业板市场构建投资组合能够获得超额收益。

参照已有的研究方法,以应计比重大小为依据,构建套利投资组合并观察投资收益率。先把所有创业板公司按利润表法计算的应计项目比重从小到大分成5组,在第一年年报披露截止日买入应计最小组,卖出应计最大组,构建套利投资组合;到第二年年报披露截止日再卖出多头组合,买入空头组合进行平仓交易,应计最低组和最高组的投资收益率之差就是该套利投资组合的总收益率。如果应计异象明显,则总收益率应显著大于0。

3 样本选择、变量说明及描述性统计

3.1 样本选择

选取我国创业板市场上市公司作为研究对象,样本资料均来自CSMAR数据库,相关财务数据来源于样本公司2010-2012年末的财务报表。另外,由于要在年报公布后按照应计的大小构造投资组合,故需要2011年5月-2013年4月的股票月收益率信息,在此基础上采用Stata和Excel软件进行数据处理。为了从总体上进行集中研究,本文在研究中剔除了金融类公司和存在数据缺失的样本公司。同时,为避免方差干扰,在EAR、ACC和CFO等数据处理上,利用期初总资产进行了标准化处理[13]。

3.2 变量说明3.2.1 相关主变量说明

用EAR、ACC和CAF分别表示未经过标准化处理的会计盈余、会计应计和现金流量,会计盈余(EAR)等于净利润加上财务费用和所得税的余额。

计算会计应计有两种经典方法:资产负债表法和净利润法。资产负债表法计算公式如下:

ACC=(ΔCA-ΔCash)-

(ΔCL-ΔSTD-ΔTP)-DEP

CAF=EAR-ACC

其中,ΔCA表示资产负债表中流动资产的变化量,ΔCash是现金、现金等价物及短期投资项目的变化量,ΔCL是流动负债的变化量,ΔSTD是资产负债表中表示的一年内即将到期的非流动负债的变化值,ΔTP是应交税费的变化量,DEP是固定资产折旧、无形资产和长期待摊费用摊销的总变化量。

利润表法的计算公式如下:

ACC=EAR-CAF

注:两种计量方法都存在一定程度上的计量误差。

为减少会计应计的计量偏差而产生对实证结果的影响,本文在对模型进行分析检验过程中,同时采用资产负债表法和净利润法计算会计应计,同时对应计、会计盈余、现金流均采用期初总资产进行标准化处理。

3.2.2 风险因子的变量说明

为控制风险因子对股票超额收益的影响,本文在以前学者研究的基础上,选取创业板公司的LEV、SIZE及BM三个风险因子作为控制变量,旨在考察该控制变量后是否对实证结果产生影响。其中,LEV等于创业板公司年末总负债除以总资产;SIZE和BM都同时采用创业板公司总市值和已上市流通市值两种方法进行计量。SIZE1和SIZE2分别表示创业板公司下年4月末股票总市值和流通市值的自然对数,BM1和BM2分别表示创业板公司创业板公司年末净资产除以下年4月末总市值和流通市值的比率。

3.2.3 累计超额收益率的计算

本文在选择超额收益率的计算方法上选择以总市值调整超额回报率的方法,具体计算过程如下:

Ri,t=(Pi,t+16-Pi,t+4)/Pi,t+4

(4)

(5)

ARi,t=Ri,t-Rm,t

(6)

(7)

其中,Ri,t表示个股i的月持有收益率,Pi,t+16表示年报公告期后第16个月的股价,Pi,t+4表示年报公告期后第5个月的股价,Wi,t表示股票i在t时的总市值;Rm,t表示所计算的对应月份的市场平均月持有收益率,ARi,t表示个股i在t月的超额累计收益率,CARi,w表示个股i在年报公告后的12个月的总超额累计收益率。

3.3 描述性统计

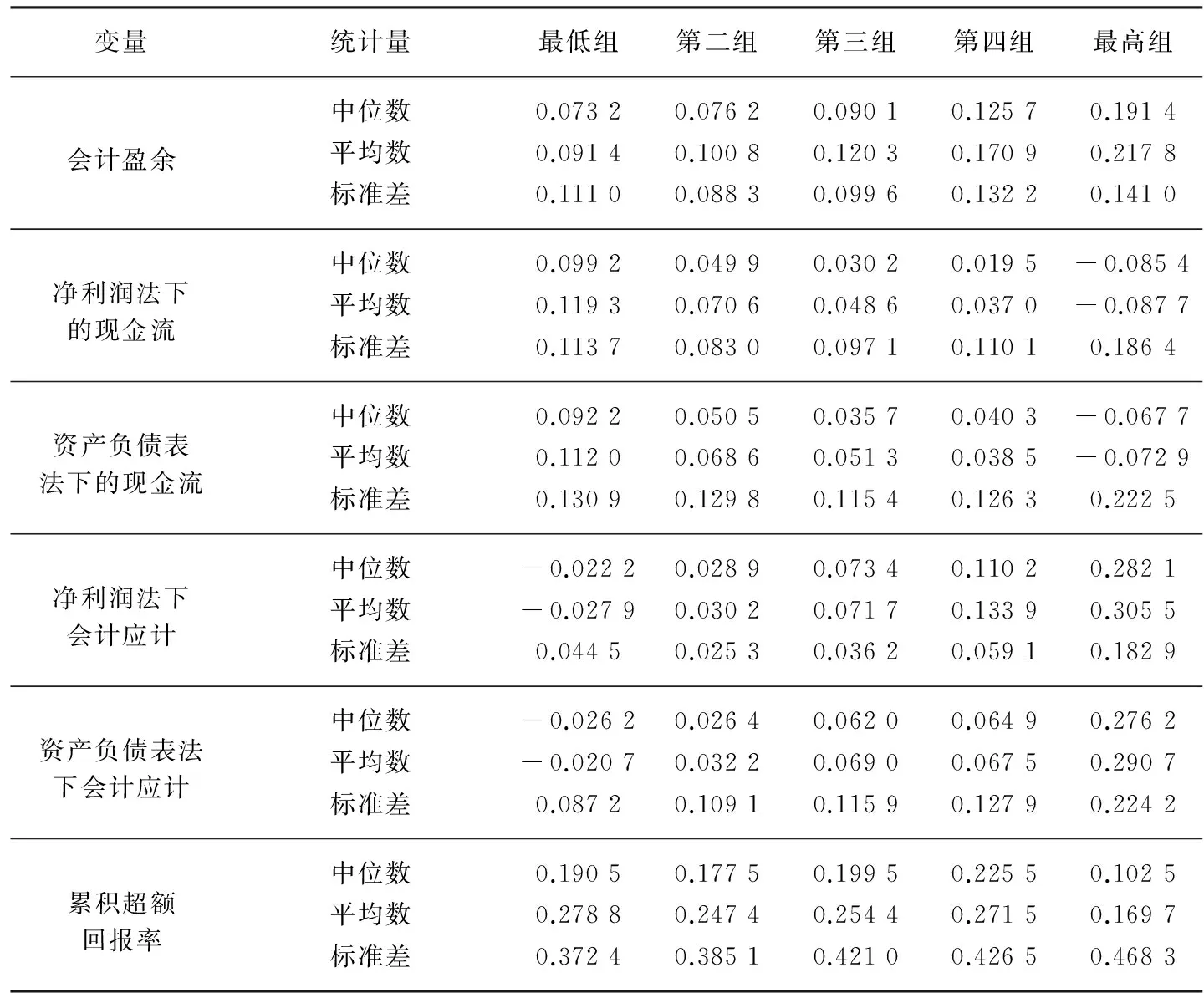

3.3.1 按应计分组的关键变量的描述性统计结果

本文根据利润表法计算的会计应计的大小从小到大排列,平均分成5组,再按各组别把2010-2012年的样本汇总,对在两种计量方式下的5个组分别的会计盈余及其组成部分和超额收益率等指标的均值、中位数以及标准差进行描述性统计,表1列出了相关的统计结果。

由表1可知:无论运用资产负债表,还是运用利润表法,当会计应计的均值(中位数)从应计最低组到应计最高组逐渐增加时,现金流量的均值(中位数)从应计最低组到应计最高组逐渐减少,由此说明会计应计和现金流量二者之间呈现出负相关的关系,这与Sloan的研究结果一致。ACC2的变化趋势与ACC1相同,是逐渐变大的,经营活动的现金流量CFO2的变化趋势与CFO1相同,是逐渐减少的,由此看出这两种计量方法在性质上仍是一致的,并未出现由于计量偏差对检验结果造成干扰的情况。

表1 分组样本的描述性统计结果

注:会计盈余、净利润法下的现金流、资产负债表法下的现金流、净利润法下会计 应计、资产负债表法下会计应计均己采用期初资产标准化处理。

观察应计最低组到应计最高组的累计超额收益率CAR的变化,虽然CAR均值最小出现在第5组,均值最大的出现在第1组,但是从应计最低组到应计最高组之间并没有表现出单调减少的趋势。在第二组至第四组之间逐渐增加,这似乎与Sloan的研究结果不一致,说明我国创业板市场可能并不存在应计异象。但是,这只是基于描述性统计作出的初步结果,通过检验模型的变量回归,可能会得到不同的结果。接下来将进行具体论证分析。

3.3.2 按应计分组的风险因子的描述性统计结果

表2列示了按照会计应计的大小分组的各个风险因子的标准差、均值和方差的描述性统计结果。

表2 分组样本的风险因子描述性统计结果

从表2可以看出,各个风险因子的均值均大于中位数,故其呈现出右偏的趋势,并且随着会计应计大小的增加,LEV、SIZ1、SIZ2、BM1和BM2各控制变量的指标值都没有表现出明显正向或负向的单调性特征。但为了控制这些风险因子的影响,在多元回归中,将对全部风险因子进行控制。

4 创业板应计异象实证分析

4.1 对H1的检验

回归模型如下:

EARt+1=β0+β1EARt+β2ACCt+ηt+1

相关回归结果见表3。

从表4中可以看出,首先,在利润表法和资产负债表法下,会计应计ACC的回归系数β2分别等于-0.037 8(t=-2.13,P=0.033)和-0.025 4(t=-1.61,P=0.108),从P值可看出,在利润表下,回归系数在5%的水平上显著;在资产负债表法下,回归系数在10%的的水平上近似显著,β2均小于0,说明在统计上ACC的持续性小于CFO的持续性;其次,从这两个回归模型的统计指标来看,P值均显著小于0.05,回归模型分别在1%和5%的水平上显著,说明模型对样本总体的近似程度很高;再次,从回归模型的方差膨胀因子VIF来看,VIF均在1.55~2.95之间,按照统计学上一般认定的VIF<10作为判断共线性的标准,在两种计量方式下回归模型中都不存在明显的多重共线性问题。因此,虽然在两种计量方法下显著性水平不同,但总体并未推翻ACC的持续性小于CFO的持续性的统计结果,所以通过混合样本分析,无论是在利润表法下,还是在资产负债表法下,会计应计的持续性均小于现金流的持续性,证实了假设一。

表3 持续性检验的总体多元回归结果

注:***、**和*分别表示1%、5%和10%的水平下显著,以下各表同。

表4 CAR与ACC单变量回归结果

4.2 对假设2的检验

为了检验我国创业板市场是否存应计异象,可以检验CAR与ACC之间的关系,以下将对总体样本直接运用CAR对ACC的单变量回归模型进行分析,回归结果如见表5,回归模型如下:

CARt+1=α0+α1ACCt+ηt+1

(12)

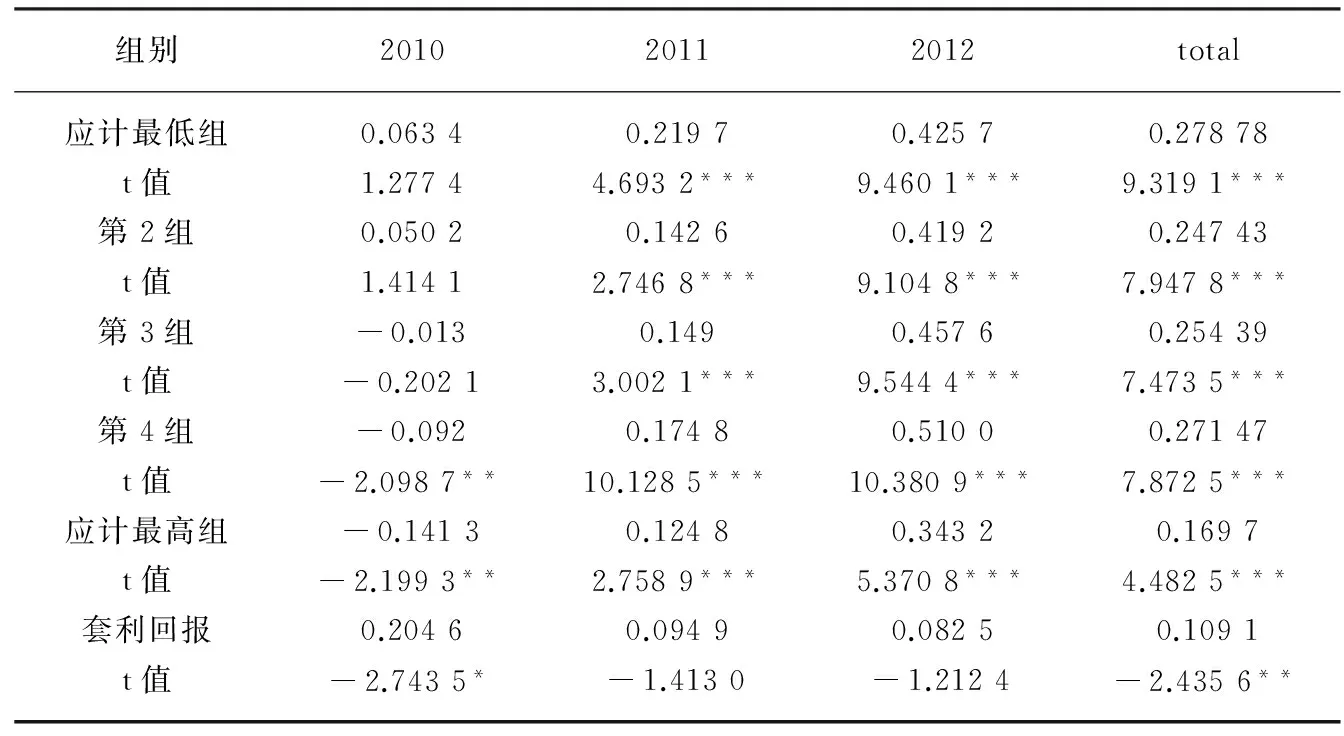

表5 按应计分组的累计超额收益率及套利情况表

首先,从表5中混合样本的总体回归结果中可以看出,ACC对CAR的回归系数α1在利润表法和资产负债表法下的分别为-0.4086(t=-3.97,P=0.000)和-0.3435(t=-4.22,P=0.000),α1均小于0,P值都等于0.000,ACC与CAR在1%的显著性水平上存在负相关关系,并且模型回归的F值分别达到15.77和16.99,回归模型在1%的水平上显著,说明模型对总体的近似程度很高。

综合以上分析,可以使ACC对CAR的回归系数显著为负的结论在单变量回归分析中得到证明。因此,应计异象所表现出的累计超额收益率与会计应计的负相关关系在我国创业板市场中成立。

4.3 对假设3的检验

本文借鉴Sloan的研究方法,观察累计超额收益率的变化情况。先把2010-2012年各年度创业板公司按利润表法计算的会计应计从小到大分成5组,计算每组样本的超额累计收益率的均值,然后通过构造买低卖高的投资策略组合得到超额收益率,观察其变动情况,同时,把这三年的样本进行同组整合,以观察样本总体的超额收益率情况。

表5列出了各应计组在2010-2012年以及总体的年度累计超额收益率和套利情况。

从表5中累计超额收益率的均值和t值的角度可以看出,在2010-2012年以及总体混合这20个组合中,就有17个组合的累计超额收益率在1%的水平上显著不等于0。其中,有15个组合的累计超额收益率在1%的水平上显著不等于0,有2个组合的累计超额收益率在5%的水平上显著不等于0,也就是说,若以10%的显著性水平作为判断基准,有85%的组合的超额收益率显著不等于0。若构造投资组合,2011年和2012年能够获得在统计上不显著为正的套利回报,2010年以及混合总体下能够分别在10%和5%的显著性水平上获得20.46%和10.91%的超额收益。通过列表法从总体层面进行分析,可以获得超额收益率,以此为应计异象在我国创业板市场显著存在提供充分证据。

5 结论与启示

5.1 结 论

为探讨应计异象在我国创业板市场上是否存在,本文选取我国创业板上市公司共767个样本进行研究,并同时按照利润表法和资产负债表法计算会计应计来进行实证检验。得到的相关结论如下:首先,现金流的持续性显著高于会计应计的持续性。其次,会计应计和累计超额收益率之间显著负相关。再次,通过构造投资策略,能够获得显著稳定的超额回报。最后,通过稳健性检验上述结论依然成立。因此得出实证结论:我国创业板市场存在应计异象。

5.2 启 示

基于近几年创业板市场数据,对我国创业板市场应计异象的情况进行了初步探索,证实了应计异象在我国创业板市场是存在的。当然,本文的研究还有许多不足之处。本文仅选用的创业板市场三年的数据,在样本的选择上并不能完全反映市场的情况。另外,在计量方法选择上,无论是利润表法还是资产负债表法,都存在一定的计量误差,研究成果仅反映应计异象的存在性层面。在未来,股价同步性、公司的治理结构等有关应计异象的研究仍是未来需要探索的领域。

[1]Fama EF.The behavior of stock-market prices[J].The Journal of business,1965,38:34-105

[2]李远鹏,牛建军.退市监管与应计异象[J].管理世界,2007(5):125-132

[3]Lev B,Nissim D.The persistence of the accruals anomaly[J].Contemporary Accounting Research,2006,23(1):193-226

[4]Clinch G,Fuller D,Govendir B,et al.The accrual anomaly: Australian evidence[J].Accounting & Finance,2012,52(2):377-394

[5]Ryan LaFond.Is the accrual anomaly a global anomaly[EB/OL].[2015-07-10].http://papers.ssrn.com/sol3/papers.cfmabstract_id=782726

[6]王庆文.会计盈余质量对未来会计盈余及股票收益的影响:基于中国股票市场的实证研究[J].金融研究,2005(10):141-151

[7]Sloan,R G.Dostockpricesfully reflect in formationinaccruals and cash flows about future earnings[J].The Accounting Review 1996,71:289-315

[8]樊行健,刘浩,郭文博.中国资本市场应计异象存在性研究:基于沪深上市公司的经验证据[J].会计之友,2009(6):7-9

[9]刘云中.对会计应计量信息反映的检验[J].证券市场导报,2004(2):20-25

[10]彭韶兵,黄益建.会计信息可靠性与盈余持续性:来自沪、深股市的经验证据[J].中国会计评论,2007(2):219-231

[11]林华.创业板存在应计异象吗:基于创业板前78家上市公司的实证研究[J].现代管理科学,2012(10):52-54

[12]林华.新准则下我国A股的应计异象存在性研究[J].金融研究,2014(8):60-63

[13]Collins,D and W Dent,A comparison of alternative testing methodologies used in capital market research[J]. Journal of Accounting Research,1984,22:48-84

(责任编辑:周博)

10.3969/j.issn.1673-2006.2015.11.006

2015-08-02;

2015-09-29

安徽省高等学校省级质量工程项目“会计(司法实务方向)特色专业建设”(2013tszy077);安徽省高校人文社会科究研究一般项目“基于中国(上海)自由贸易试验区建设背景下安徽经济发展战略分析”(12219rwsk2015B06)。

杨鸿艳(1980-),女,安徽蚌埠人,管理学硕士,讲师,主要从事会计教学、资本市场会计研究。

F224

A

1673-2006(2015)11-0025-06