购货对象纳税人身份选择的纳税筹划:现金净流量法

2014-12-18邱卫林

邱卫林

(东华理工大学经济与管理学院,江西抚州344000)

一般规模纳税人增值税税率一般为17%,而销售或者进口粮食、图书、化肥等税率一般为13%,小规模纳税人一般无法取得增值税专用发票,但税务机关可以为其代开增值税专用发票,小规模纳税人增值税征收率为3%[1]。在部分实行了营改增地区,交通运输业适用税率为11%,部分现代服务业适用税率为6%(由于未在全国范围内开展,本文未考虑营改增的内容)。

购货企业可以分为小规模纳税人和一般规模纳税人[2]。小规模纳税人在选择购货对象时,无论购货对象纳税人身份是小规模纳税人还是一般规模纳税人,由于无法抵扣进项税额,从企业现金净流量的角度考虑,在销售额一定时,只需要比较购进货物含税价格的高低来决定企业的购货对象。而一般规模纳税人在选择购货对象时,由于购货对象纳税人身份的不同会对购货企业的最终的现金净流量有影响,因此购货企业可以通过选择不同身份的购货对象纳税人来进行纳税筹划。

1 一般规模纳税人选择购货对象纳税人身份的纳税筹划

购货企业为一般规模纳税人,根据购货对象的三种不同身份,可以具体从下面三个方面进行分析。

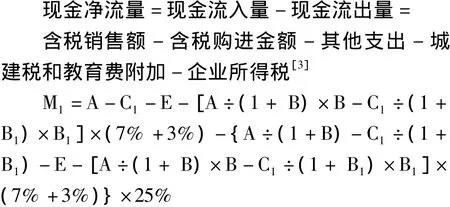

第一,假定购货企业对外销售取得含税销售额为A,增值税税率为B,该货物系从一般规模纳税人购进,含税购进金额为C1,购进货物的增值税税率为B1,其他支出均为E,此时,现金净流量为 M1。假定城市维护建设税、教育费附加率和企业所得税率分别为7%、3%和25%。

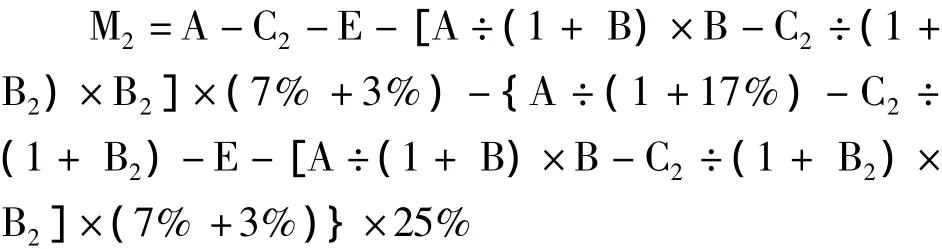

第二,假定购货企业对外销售取得含税销售额为A,增值税税率为B,该货物系从能取得税务机关代开增值税专用发票的小规模纳税人购进,含税购进金额为C2,购进货物的征收税率为B2,其他支出均为E,此时,现金净流量为M2。假定城市维护建设税、教育费附加率和企业所得税率分别为7%、3%和25%。

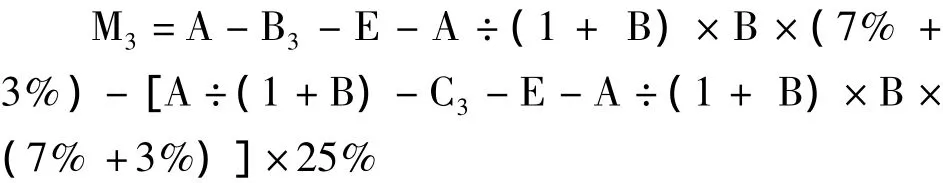

第三,假定购货企业对外销售取得含税销售额为A,增值税税率为B,该货物系从只能取得普通发票的小规模纳税人购进,含税购进金额为C3,购进货物的征收税率为B3,其他支出均为E,此时,现金净流量为M3。假定城市维护建设税、教育费附加率和企业所得税率分别为7%、3%和25%。

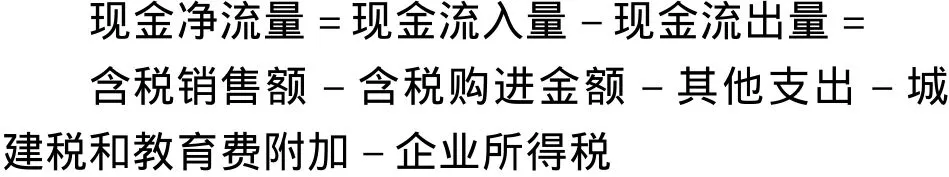

现金净流量=现金流入量-现金流出量=

含税销售额-含税购进金额-其他支出-城建税和教育费附加-企业所得税

当B1=17%,B2=3%时,令M1=M2,

获取得现金净流量均衡点含税购进价格比C1/C2=1.130 6

通过比较现金净流量可知,当C1/C2=1.130 6时,购货企业选择企业供应商为一般规模纳税人所产生现金净流量和选择企业供应商为能取得税务机关代开增值税专用发票的小规模纳税人产生的现金净流量是完全相同的;当C1/C2>1.130 6时,购货企业则从能取得税务机关代开增值税专用发票的小规模纳税人购进货物比从一般规模纳税人购进货物的现金净流量更高,购货企业应该选择能取得税务机关代开增值税专用发票的小规模纳税人为企业供应商;相反,当C1/C2<1.130 6时,购货企业应当选择一般规模纳税人为企业供应商。

当B1=17%,B3=3%时,令M1=M3,

获取得现金净流量均衡点含税购进价格比C1/C3=1.163 4

通过比较现金净流量可知,当C1/C3=1.163 4时,购货企业选择企业供应商为一般规模纳税人所产生现金净流量和选择企业供应商为只能取得普通发票的小规模纳税人产生的现金净流量是完全相同的;当C1/C3>1.163 4时,购货企业则从只能取得普通发票的小规模纳税人购进货物比从一般规模纳税人购进货物的现金净流量更高,购货企业应该选择只能取得普通发票的小规模纳税人为企业供应商;相反,当C1/C3<1.163 4时,购货企业应当选择一般规模纳税人为企业供应商[4]。

令M2=M3,当B2=3%,B3=3%时,

获取得现金净流量均衡点含税购进价格比C2/C3=1.028 9

如果供应商只能是小规模纳税人,通过比较现金净流量可知,当C2/C3=1.028 9时,购货企业选择企业供应商为能取得税务机关代开增值税专用发票的小规模纳税人和选择企业供应商为只能取得普通发票的小规模纳税人产生的现金净流量是完全相同的;当C2/C3>1.028 9时,购货企业则从只能取得普通发票的小规模纳税人购进货物比能取得税务机关代开增值税专用发票的小规模纳税人的现金净流量更高,购货企业应该选择只能取得普通发票的小规模纳税人为企业供应商;相反,当C2/C3<1.028 9时,购货企业应当选择能取得税务机关代开增值税专用发票的小规模纳税人为企业供应商[5]。

依据上述公式,根据供应商纳税人身份不同,税率的不同,其现金净流量均衡点含税购进价格比有下表所示的几种情况。

表 现金净流量均衡点含税购进价格比情况

2 案例分析

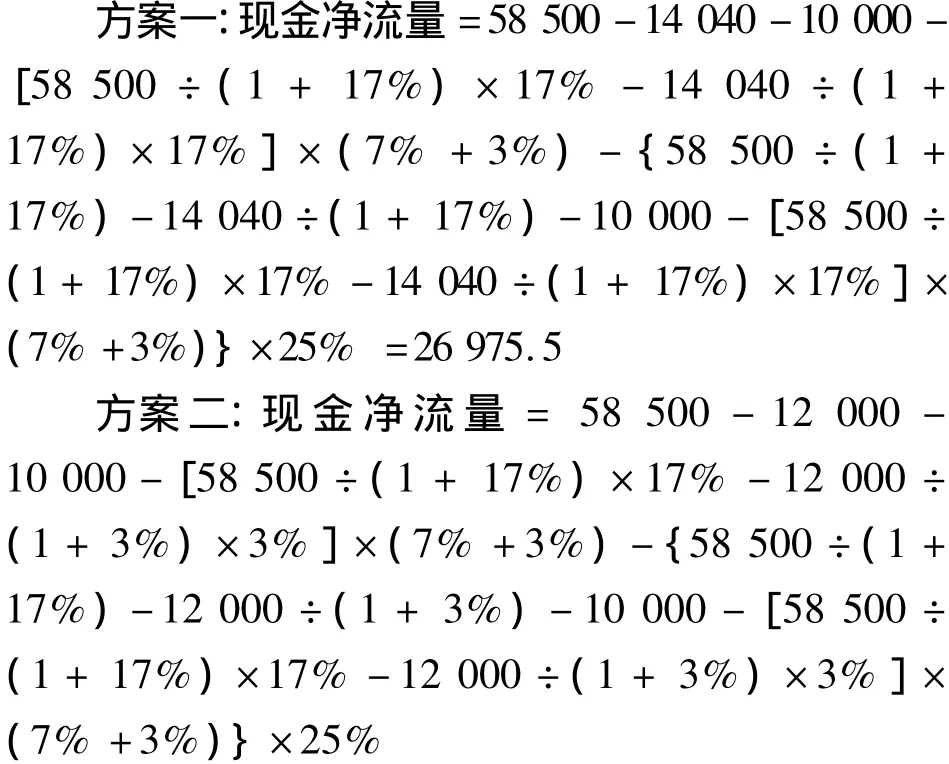

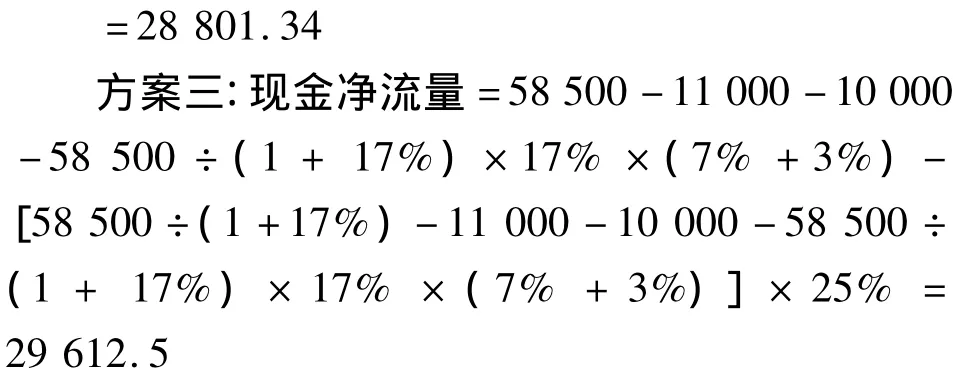

2014年2月,一般规模纳税人甲购货企业准备购买所需的原材料,适用的增值税税率为17%,现有可以从以下三个供应商进行选择:第一,供应商为一般规模纳税人,适用的增值税率为17%,其每吨含税价格为14 040元;第二,供应商为小纳税人,能取得税务机关代开增值税专用发票,适用的征收率为3%,其每吨含税价格为12 000元;第三,供应商为小规模纳税人,只能取得普通发票,适用的征收率为3%,其每吨含税价格为11 000元;企业用此生产的产品每吨含税为58 500元,其他支出为10 000元,假定城市维护建设税、教育费附加率和企业所得税率分别为7%、3%和25%。不考虑其他因素,企业应该如何选择供应商?

根据前面所分析的相关结果,第一和第二方案现金净流量均衡点含税购进价格C1/C2=14 040/12 000=1.17 >1.130 6,甲购货企业则从能取得税务机关代开增值税专用发票的小规模纳税人购进货物比从一般规模纳税人购进货物的现金净流量更高,第二方案比第一方案更优;第一和第三方案现金净流量均衡点含税购进价格C1/C3=14 040/11 000=1.276 3 >1.163 4,甲购货企业则从只能取得普通发票的小规模纳税人购进货物的现金净流量更高,第三方案比第一方案更优;第二和第三方案现金净流量均衡点含税购进价格C2/C3=12 000/11 000=1.090 9 >1.028 9,甲购货企业则从只能取得普通发票的小规模纳税人购进货物的现金净流量更高,第三方案比第二方案更优,即企业应该选择只能取得普通发票小规模纳税人为供应商。具体计算如下:

综上所述,甲购货企业从现金净流量高低来衡量,方案三最优,其次是方案二,最后是方案一。

3 结论

作为小规模纳税人的购货企业,由于进项税额不能抵扣,它只需要选择价格最低的供应商,就可以获取更高的现金净流量;作为一般规模纳税人的购货企业,当销售额一定时,可以通过现金净流量均衡点含税购进价格比,选择能给企业带来更高的现金净流量的供应商。但在实际业务中,除了考虑现金净流量大小以外,企业在作出相关决策时,净利润、供应商的信用关系等都是购货企业应该考虑的因素[6]。

[1]梁文涛.运用净利润法选择购货对象的纳税筹划[J].财会学习,2008(8):62-64.

[2]王绍军.一般纳税人采购货物纳税筹划[J].中国商界,2010(12):459.

[3]杨霞光.考虑购货对象增值税纳税人身份的纳税筹划[J].财会月刊,2008,7(21):27-28.

[4]郑小平.企业购买货物时运输方式的纳税筹划[J].东华理工大学学报:社会科学版,2013,32(1):34-36.

[5]郑小平.增值税纳税人身份选择纳税筹划:净利润法[J].财会月刊,2013,2(4):36-37.

[6]雷芳.城乡统筹发展视角下环鄱阳湖生态经济区的价格障碍分析[J].东华理工大学学报:社会科学版,2011,30(4):327-330.