基于主成分分析方法的上市公司财务危机预警研究

2014-11-28蔡伟斌CAIWeibin崔毅CUIYi

蔡伟斌CAI Wei-bin;崔毅CUI Yi

(华南理工大学工商管理学院,广州 510640)

(School of Business Administration,South China University of Technology,Guangzhou 510640,China)

0 引言

财务危机是指企业明显无力按时偿还到期的无争议债务的困难与危机。根据相关网站统计,国内外每年都有数以万计的企业因财务危机而倒闭。这种经营失败,实质上是企业缺乏财务风险防范能力,在财务风险面前显得软弱无力。本文基于此通过主成分分析方法运用多个财务指标综合建立主成分财务危机预警模型,帮助企业在危机来临前识别风险,对防范和处理我国上市公司财务风险具有一定的指导意义和实用价值。

1 文献综述

国外最早的财务预警研究者是Fitzpatrick,其创建的单财务比率判定模型,开创了单变量财务预警方法的先河。随着对现金流量信息重要性的认可,许多学者尝试运用现金流量信息预测企业财务困境。Beaver(1966)利用单变量模型预测企业财务情况,发现现金流量与负债比率能够比较准确地判定公司是否陷入财务困境。Altman(1968)创立了多变量的Z 分数财务预警模型。

国内的企业预警研究起步较晚,绝大部分以上市公司为研究对象,其研究初期主要是对国外方法的介绍和具体应用。陈静(1999)在《上市公司财务恶化预测的实证分析》中使用1998年的27 家ST 公司和27 家非ST 公司的财务报表数据,进行了单变量分析和二类线性判定分析研究。张玲(2000)采用多元线性判定法则选取深沪交易所120 家上市公司作为研究对象,研究得出的判别方程和判别法则选择出的指标为资产负债率,营运资金/总资产,总资产利润率,留存收益/总资产。吴世农、卢贤义(2001)在《我国上市公司财务困境的预警模型研究》中选取6 项财务比率建立了财务预警系统。张爱民(2001)等选取40 家ST 公司及40家非ST 公司作为研究样本,采用主成分分析方法,建立了另一种预测企业财务失败的模型——主成分预测模型,并对上市公司财务失败的主成分预测模型进行了实证检验。

2 研究设计

2.1 研究假设 根据后文对财务危机预警模型设计的需要以及结合现实性,本文做出以下相关假设:①由于连续两年净利润为负而被ST 处理的上市公司被认为陷入财务危机状况;②与选取的ST 公司同行业且资产规模相差±10%范围内的非ST 公司具有可比性;③上市公司的财务数据真实且能反映公司财务状况。

2.2 研究方法 本文利用配对t 检验来筛选公司处于和不处于财务危机时财务指标是否存在显著性差异,然后作为构造模型的指标进入下一阶段,再通过主成分分析方法在不损失或很少损失原有信息的前提下,减少变量个数,反应综合信息。

2.3 变量设计 本文共选取盈利能力、发展能力、营运能力、偿债能力等四个维度共18 个变量来构建财务危机预警指标体系,综合反映ST 公司的财务状况。

2.4 数据来源和样本选择 ①数据来源及选用。本文的数据来自于聚源数据工作站和新浪财经网上有关各上市ST 及非ST 公司的财务数据。其中假定上市公司被ST的2010年份为t。本文选取因财务状况异常而被特别处理的ST 上市公司和非ST 上市公司t-1年(2009年)和t-2年(2008年)为研究范围,取用这两年的财务数据作配对检验,以t-2年数据作主成分分析。②配对原则。在为ST公司选择配对的非ST 公司时,本文按照时间匹配及数量1:1 匹配原则:要求所处行业相同,且资产规模相差+10%以内,极个别确实无法准确配对但具有重要意义的样本除外的其他无法配对的样本个体均被剔除,这样的选取原则可以较好的满足可比性要求。

3 实证分析

3.1 配对样本t 检验 通过SPSS19.0 软件根据24 家公司t-1年和t-2年的财务数据对20 个指标进行显著性分析,我们设定两年的配对结果必须都在0.05 的置信水平下通过配对t 检验,才能说明该财务指标能够显著区别ST 公司和非ST 公司,并将通过检验的财务指标作为财务预警指标进入下面的主成分分析。初步筛选结果如表1 所示,销售毛利率、销售净利率、ROE、ROA、流动比率、速动比率等共11 个可进入下一阶段的财务预警指标。

表1 进入主成分分析的指标

3.2 主成分分析

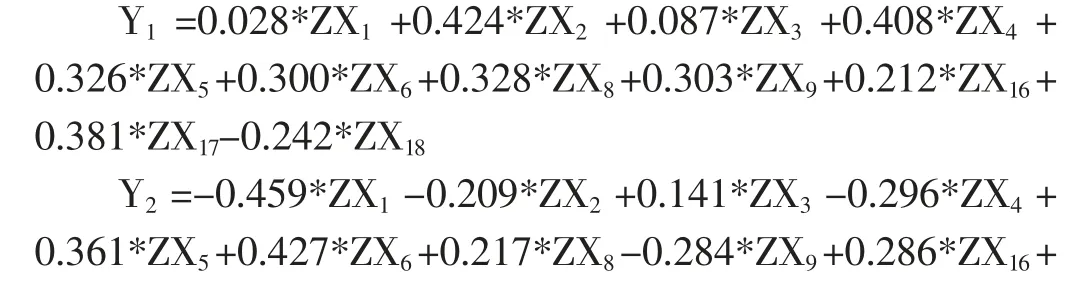

3.2.1 基于初步筛选的11 个指标,再通过主成分分析提取信息(前4 个主成分综合指标信息提取度达到82.71%)后,本文提取的综合财务指标如下,并列主成分载荷矩阵表如表2 所示。

表2 主成分载荷矩阵表(t-2年)

由表2 成分矩阵的系数和各主成分特征值计算得到主成分的系数矩阵如表3。

表3 特征向量系数阵

根据表中系数矩阵和各标准化变量可得到t-2年4个主成分的综合表达式:

主成分Y1式各系数均在0.3-0.4 之间,可见Y1反映公司财务状况的综合因子1;主成分Y2的各变量系数都差不多,因此也为反映公司财务状况的综合因子2;Y3的ZX3系数较高,可见是反映公司获利能力的因子;Y4的变量系数中ZX8、ZX9、ZX16、ZX17、ZX18均较高,因此为偿债能力和发展能力因子。

3.2.2 对主成分的特征值与贡献率进行计算可构造反映公司财务状况评价指数F,F 是各综合因子Y1、Y2、Y3、Y4的线性组合。,其中为各主成分对综合指标F 的贡献率。

由上式得出2010年各ST 上市公司样本组在t-2年的财务状况综合指标值F,再全部加总平均后得出均值为-0.2698。

4 预警临界值的确定及模型检验

同样运用上述方法计算得出配对样本组非ST 上市公司的财务状况综合指标均值为0.4668。以两个样本组值的平均值作为上市公司财务危机预警的临界值,结果为-0.0985。即表示:低于临界值则预示公司将会陷入财务危机,应引起公司高层的重视,从而起到预警作用;而高于临界值则表明公司财务状况良好;等于临界值时为灰色状态,需另行判定。

确定预警临界值后我们返回对上述样本进行检验,其检验结果如表4 所示。

表4 模型预测效果(t-2年)

检验结果显示,对于ST 公司预测正确率为75.0%,对于非ST 公司的预测结果为87.5%,两者综合正确率为81.3%。说明预警模型有较好的预测性,能较好地预测上市公司的财务状况。

5 结论

上述检验结果表明基于主成分分析方法的财务危机预警模型能较好反映并预示上市公司的财务状况。主要基于以下几点:①通过配对t 检验过滤掉不能反映上市公司财务状况好坏差异的财务指标,同时使公司高层可以集中精力放在主要而非全部的财务指标。②运用主成分分析的方法二次浓缩指标,使得模型在不失真的条件下能充分反映预警效果;同时浓缩的主成分能更好地解释上市公司财务状况好坏的原因。

但是,本文研究的结果还是存在不完善之处。如在进行样本配对时没有对资产规模的影响进行详细的分析;其次,模型只能简单判定是否将会有财务危机而无法辨别目前的隐患程度;再者,事实上t-3年公司即使利润不为负,也有可能存在某些隐患征兆,而我们只对t-2年进行判定检验而已。因此,本文的研究成果有待进一步深入发展。

[1]Fitzpatrick,P.J.,A Comparison of Ratios of Successful Industrial Enterprises with Those of Failed Firms[J].Certified Public Accountant,1932:589-605.

[2]Edward I.Altman.,Financial Ratios,Discriminated Analysis and The Prediction of Corporate Bankruptcy [J].Journal of Finance,1968(23):589-609.

[3]陈静.上市公司财务恶化预测的实证分析[J].会计研究,1999(4).

[4]吴世农,卢贤义.我国上市公司财务困境的预测模型研究[J].经济研究,2001(6).

[5]张爱民,祝春山,许丹健.上市公司财务失败的主成分预测模型及其实证研究[J].金融研究,2001,3:10-25.

[6]徐凤菊.基于主成分分析法的财务风险评价模型[J].财会月刊,2008,12:48-50.

[7]张建同,孙昌言.以Excel 和SPSS 为工具的管理统计[M].清华大学出版社,2005:263-292.