我国银行业转型与中间业务发展

——基于上市银行的实证分析

2014-10-24刘岚

刘 岚

(安徽财贸职业学院 财税金融系,安徽 合肥230601)

我国银行业转型与中间业务发展

——基于上市银行的实证分析

刘 岚

(安徽财贸职业学院 财税金融系,安徽 合肥230601)

利率市场化和金融脱媒是我国银行业转型的驱动力,大力发展中间业务是我国银行业转型的方向.文章利用16家上市银行公开数据,在对上市银行中间业务进行总量和结构分析的基础上,指出当前我国上市银行中间业务呈现业务多样化、传统中间业务中的银行卡业务发展迅速及新型中间业务也得到极大发展的特征,从创新、战略协同、打造引领中间业务发展的核心业务等方面,提出了我国银行业发展中间业务的策略.

银行业;转型;中间业务;发展

0 引言

1 我国银行业转型的驱动因素和转型方向

我国银行业转型最直接的驱动因素是利率市场化、金融脱媒等使得银行业传统的资产负债业务的经营模式受到挑战.我国银行业盈利主要来源于利差收益,当外界环境改变、利差收益收窄甚至下降时,银行业的转型成为必然.表1描述了16家上市银行2013年利息净收入占营业收入的比重、利息净收入的增长率、以及2013年各上市银行的净利息差和净利息收益率.

由表1可见,2013年16家上市银行整体的利息净收入仍保持一定增长,但是增长速度已明显放缓;同时,16家上市银行营业收入中来自于净利差的收入仍占据绝对权重,最高的宁波银行占比为88.22%,最低的中国银行占比也达到69.59%,平均达到80%左右.由此可见,当与利率有关的盈利能力下降时,必将对商业银行整体盈利能力造成严重的不利影响.2013年,反映与利息有关的盈利能力指标的净利息差与净利息收益率整体下降,净利息差为平均生息资产收益率减去平均计息负债付息率,净利息收益率为利息净收入除以平均生息资产.16家上市银行,不考虑兴业银行和北京银行年度报告中没有公开净利息差、净利息收益率数据的情况,除了中国银行的净利息收益率上升外,其余13家上市银行无论是净利息差还是净利息收益率都有不同程度的下降.2013年上市银行平均净利息收益率为2.551%,而2012年上市银行平均净利息收益率为2.708%,下降了近16个基点.这是一个明显的信号,预示着银行业的经营未来存在很大不确定性,而这一点从上市银行的股票价格也可见一斑.上市银行股价经过持续的下跌,目前市价处于非常低的位置,市盈率和市净率都非常低廉,但是股价却起色不大,这反映了投资者对银行业未来经营的担忧.

表1 16家上市银行2013年与利息有关的部分指标 %

从我国银行业转型驱动因素分析可知,银行业转型的方向应指向降低对传统存贷款业务的依赖,降低利息收入在营业收入中的比重,以及增加非利息收入在营业收入中的比重.因此,发展中间业务为我国银行业转型的战略选择[3].

2 上市银行中间业务发展分析

2.1上市银行中间业务总量分析

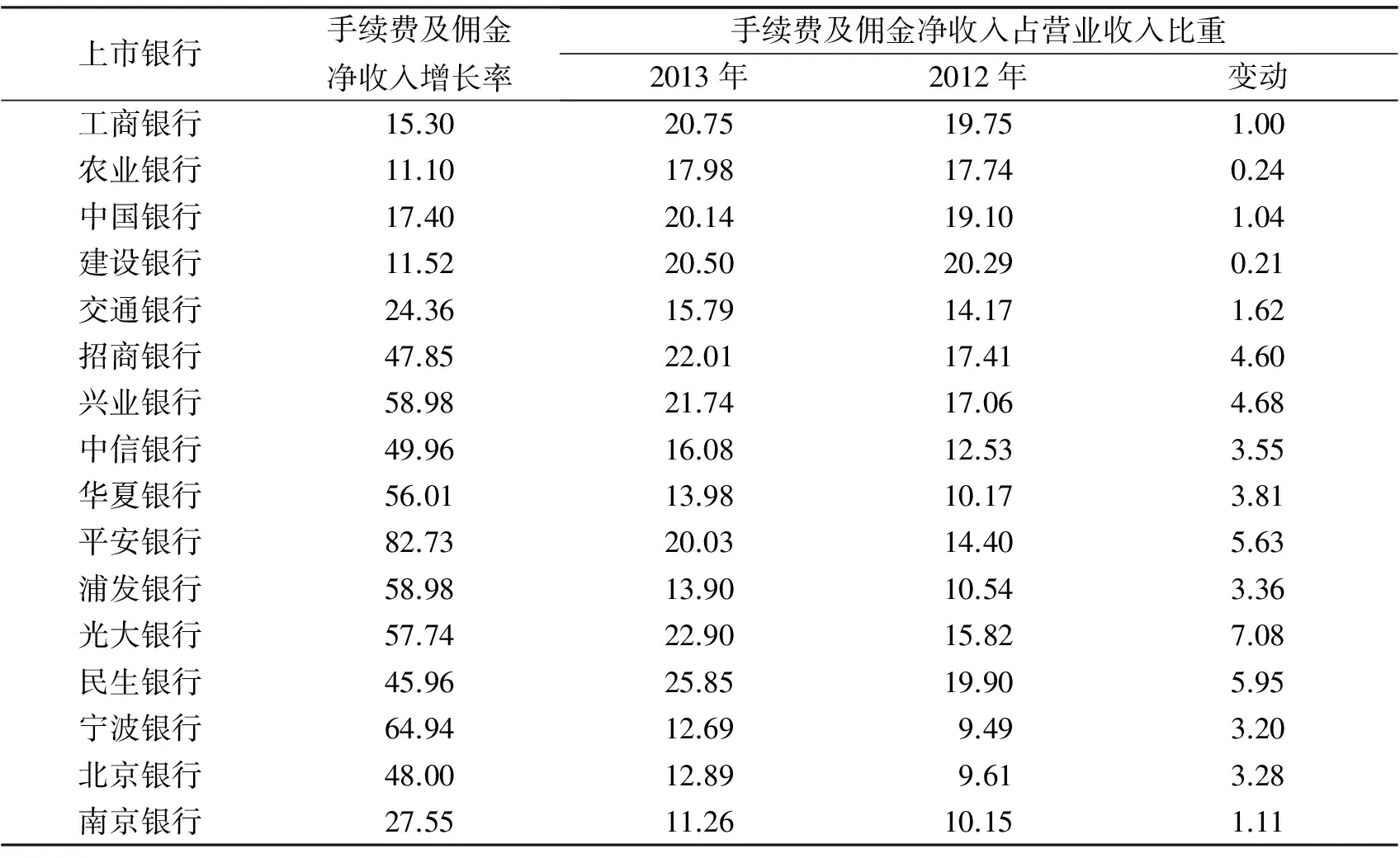

上市银行作为我国银行业市场化的代表,一直在探索发展中间业务的战略转型.2013年,16家上市银行中间业务在总量上均呈现良好的增长态势,见表2.

2013年,16家上市银行的手续费及佣金净收入均较上年有大幅增长,其增长速度远远超过利息净收入的增长速度.其中,平安银行的年度手续费及佣金净收入增长率达到82.73%,位居第一,最低的农业银行也达到11.10%的年度增长率,16家上市银行年度增长率平均达42.40%,属于高速增长.就银行类型来说,2013年中小型银行的中间业务增长大幅超越工、农、中、建、交等5大银行,究其原因,既有中小型银行基数较低的因素,也反应了中小型银行在中间业务发展上的进取心.

就手续费及佣金净收入占营业收入比重来看,2013年16家上市银行平均占比为18.03%,而2012年占比为14.88%,同比提高了3.15个百分点.从单个银行来看,民生银行的手续费及佣金净收入占营业收入比重最高,达到25.85%,南京银行占比最低,仅为11.26%;2013年光大银行的手续费及佣金净收入占营业收入比重提升最快,提高了7.08个百分点,最低的建设银行提高了0.24个百分点.就银行类型来说,工、农、中、建、交5大行2013年手续费及佣金净收入占营业收入比重平均为19.03%,2012年平均占比为18.21%,平均提高了0.82个百分点;2013年,以招商、兴业为代表的8家全国性股份制银行手续费及佣金收入占营业收入比重平均为19.56%,2012年平均占比为14.73%,大幅提高了4.83个百分点,使得8家全国性股份制银行手续费及佣金收入占营业收入比重首次超越5大行,显示8家全国性股份制银行在发展中间业务中初步确立了自身优势地位;而宁波银行、北京银行、南京银行等3家地方性银行手续费及佣金净收入占营业收入比重在2013年末平均占比仅为12.28%,与其它类型上市银行仍有较大差距.

表2 6家上市银行中间业务发展概况 %

2.2上市银行中间业务结构分析

李路军在讲述这些社会服务、公益事业时,反复强调一个观点:做这些社会活动,并不是为了向对方传播宗教信仰,而是为了实实在在帮助有需要的人群。

在分析了上市银行中间业务总量以后,还需对上市银行中间业务结构进行分析,以厘清中间业务各部分组成、各部分对中间业务总量的贡献及各部分的增长速度,以全面了解银行业的中间业务现状.

就工、农、中、建、交5家国有大型银行来说,除个别银行个别项目外,各家银行中间业务均实现了正增长,以中间业务收入最大的中国工商银行为例,2013年中间业务各项收入及增长情况如表3.由表3可见,2013年工商银行中间业务稳健发展,其中银行卡、对公理财、担保及承诺等类业务收入实现较快增长.

表3 2013年度中国工商银行中间业务各部分组成状况 百万元

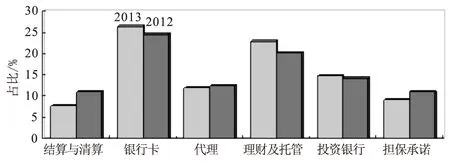

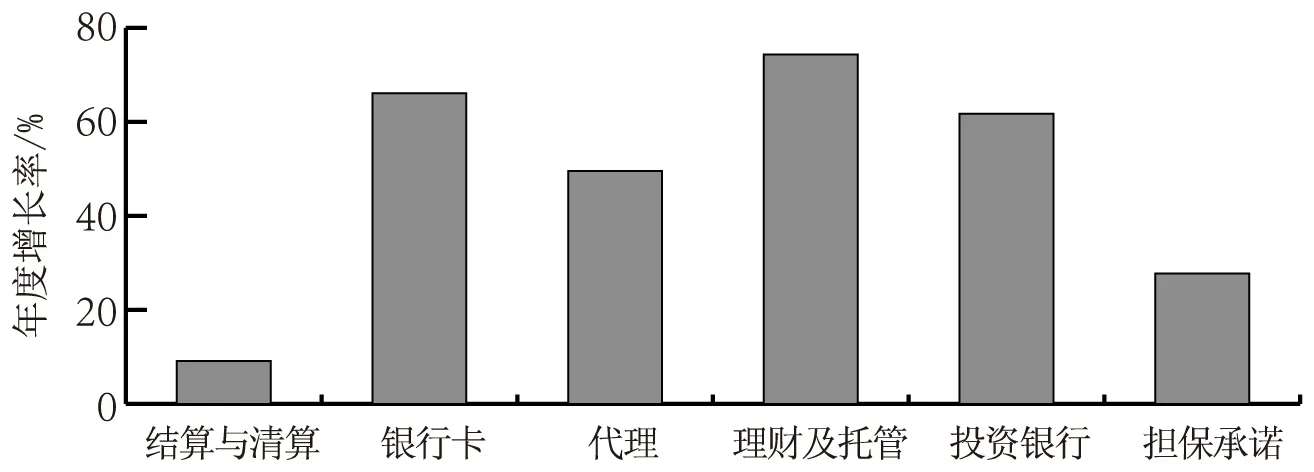

就8家全国性股份制银行来说,从前述分析可以看出,2013年8家全国性股份制银行的中间业务发展更为迅速.为揭示其快速发展的原因,本文对8家全国性股份制银行的中间业务结构进行整体性分析.为了便于统计,对8家全国性股份制银行年度报告中中间业务的口径进行了统一,归结为:结算与清算、银行卡、代理、理财及托管、投资银行、担保承诺等6项,将8家银行2013年和2012年的6项业务金额分别累加,计算6项业务占比(见图1)和年度增长率(见图2).就6项业务收入占中间业务收入比重来说,8家全国性股份制银行占比前3位的分别是银行卡业务、理财及托管业务和投资银行业务,2013年分别占中间业务收入的26.45%、22.91%和14.69%,而且分别较2012年的同项占比24.59%、20.29%、14.03%均有所提升.就6项业务2013年度较2012年度的增长率来说,结算与清算、银行卡、代理、理财及托管、投资银行、担保承诺分别实现了9.13%、66.09%、49.56%、74.34%、61.74%、27.76%的年度增长率,增速最快的3项还是银行卡业务、理财及托管业务和投资银行业务,反映了这3项目业务不但在8家股份制银行中占比高,而且发展势头迅猛.

图1 招商银行等8家全国股份制上市银行各项中间业务收入占比

图2 招商银行等8家全国股份制上市银行各项中间业务收入年度增长率

2.3上市银行中间业务发展特点

(1)中间业务呈多样化发展

金融创新推动了中间业务呈多样化发展,16家上市银行年度报告公布的手续费及佣金净收入来源中,除了结算清算、银行卡、代理、理财、托管、投资银行及承诺担保等项目以外,其它部分项目因其占中间业务收入比重高也被一些银行纳入其中,单独统计.工商银行纳入代理收付及委托项目,北京银行纳入了同业往来业务项目,南京银行纳入债券承销项目,平安银行中间业务收入中体现了账户管理费收入,民生银行体现了融资租赁手续费收入,兴业银行体现了交易业务手续费收入和信托手续费收入,农业银行和中国银行中间业务收入中单独列示了电子银行业务收入,中国银行列示了外汇买卖价差收入.

(2)传统中间业务中的银行卡业务发展迅速

商业银行传统中间业务通常指的是清算与结算业务、银行卡业务和代理业务[4],从2013年上市银行中间业务经营中可以看出,传统业务中的银行卡业务发展迅速,8家全国性股份制商业银行银行卡手续费收入取得近66%的增长,大型国有银行中的工商银行、农业银行、建设银行的银行卡手续费收入增长也都超过20%.银行卡手续费收入增长得益于银行卡发卡量增长和消费额增长的带动.以工商银行为例,工商银行通过加快新市场拓展、提升银行卡服务品质、加强银行卡产品创新等措施,至2013年年末,银行卡发卡量达5.8亿张,比上年末增加1.1亿张,全年银行卡消费额57 724亿元,比上年增长39.7%[5].

(3)新型中间业务也得到极大发展

新型中间业务指的是理财业务、托管及其它受托业务、投资银行业务、承诺及担保业务等.上市银行新型中间业务整体发展速度加快,招商、兴业等8家全国股份制银行新型中间业务平均发展速度超过了传统中间业务平均发展速度.在大型银行客户和网点等资源占优而使结算、代理等传统中间业务占优的情况下,中小银行通过业务创新,在新型中间业务领域取得竞争的优势.总体来说,上市银行理财收入增加主要源于理财产品较高的收益率吸引了大量储蓄资金转向银行理财产品,而投资银行业务增长主要来源于债券承销业务和财务顾问业务的发展.

3 我国银行业转型中发展中间业务的对策

3.1从银行业转型战略角度协同发展中间业务

当前金融市场竞争激烈,我国银行业都把发展中间业务作为应对挑战的重要举措.中间业务作为银行业业务的一部分,其收入占比也仅占银行业总收入的20%左右,银行业收入的主要来源还是源自于资产负债业务.因此,我国银行业转型阶段在发展中间业务时,在经营上应有总体的战略性安排,协调资产负债业务与中间业务的关系,协同发展各项业务,才能使中间业务的发展有坚实的基础.工商银行和招商银行在经营模式上向零售银行转型,有力地促进了中间业务发展,这对其它银行发展中间业务都有一定的启示.银行业应在客户、渠道、产品、技术等多方面进行转型和创新,在协同发展中开展中间业务.

3.2创新是银行业中间业务发展的关键

创新是中间业务的灵魂,中间业务的创新首先体现在品种的创新,相比世界先进商业银行中间业务上万个品种,我国银行业在中间业务的创新空间还很大.银行业开发中间业务品种要充分利用传统资产负债业务发展业已形成的优势和客户群,在市场选择上,应选择市场潜力大、风险小、成本低的业务创新品种,创新品种既要取得经济效益,又要符合现行的金融法规[6].总体而言,未来银行业中间业务品种创新主要集中在理财、高端财务顾问、融资租赁、贵金属、养老金业务等方面.此外,技术创新也是不容忽视的领域,余额宝的成功就是典型例证,银行业应借助现代技术深入发展电子银行、网络银行、电话银行、手机银行和自助银行,多渠道拓展中间业务的发展.

3.3打造引领中间业务发展的核心业务

在银行业中间业务的竞争中,主流的中间业务各商业银行都有,这些不足以形成各商业银行的竞争优势.因此,我国银行业在发展中间业务中,各银行应根据自身特点和优势,打造有特色的中间业务,形成中间业务发展的核心竞争力,并进而形成品牌效应,引领中间业务发展.目前来看,部分银行已经在中间业务项目上形成了自己的特色和优势,如工商银行中间业务中的资金结算和清算业务、中国银行的外汇买卖业务、招商银行的银行卡业务、兴业银行的咨询顾问业务、民生银行的托管业务等,都形成了较有竞争力的中间业务品种.

[1]于东智,郭娜.从银行业转型升级看资产负债业务发展[J].中国银行业,2014(5):32-35.

[2]曹远征.利率市场化、金融脱媒与实体经济发展[N].金融时报,2012-12-25(4).

[3]肖思智.浅议我国商业银行中间业务的发展[J].海南金融,2013(6):85-88.

[4]陈德康.商业银行中间业务[M].北京:中国金融出版社,2008.

[5]杜金.去年工行银行卡消费额达5.75万亿元[EB/OL].[2014-01-08].http://bank.hexun.com/2014-01-08/161248079.html.

[6]中国银行业协会.商业银行中间业务的发展趋势及特征[EB/OL].[2014-02-20].http://cbalicai.com/article/923.html.

The Transformation of Chinese Banking Industry and Development of Intermediary Business Based on the Empirical Analysis of Listed Banks

Liu lan

(Department of Finance, Anhui Finance amp; Trade Vocational College, Hefei, Anhui 230601)

As the interest rate liberalization and financial disinter mediation are the central driving forces behind the transformation of the Chinese banking industry, developing the intermediary business of the Chinese banking industry indicates the direction of the transformation. Using the public data from sixteen listed Chinese banks and based on the analysis of the aggregate and structure of intermediary business, the paper points out that the current intermediary business of Chinese banks is characterized by business variety, quick development of traditional bank card business and new intermediary business; furthermore, it is proposed that Chinese banking industry could develop a method of improving the development of the core intermediary business along with innovation and strategies.

banking industry; transformation; intermediary business; development

2014-08-22

刘 岚(1983-),女,安徽合肥人,讲师.研究方向:职业教育与金融保险.

F832.2

A

1008-293X(2014)09-0052-05

(责任编辑邓颖)