商誉价值评估方法评析与改进

2014-09-18中华女子学院北京100100

□(中华女子学院 北京100100)

随着我国加入世贸组织,企业间的竞争从国内竞争上升到国际间竞争,随着竞争压力的不断增加,各企业间希望通过强强联合的方式提升企业竞争实力,企业间并购热潮兴起,企业资产重组、改制等都迫切要求商誉价值有一套比较完善的评估方法。由此商誉价值评估就成为了合并会计处理的焦点,是理论界和实务界共同关注的问题,同时也受到企业越来越多的重视。商誉作为一项企业资源,被称为最“无形”的无形资产,它能给企业带来超额收益。目前,关于商誉价值评估方法的研究日益增多,但对于哪种方法更能真实反映商誉的价值却是仁者见仁智者见智,莫衷一是。

一、商誉价值评估方法的选择

目前国际通用的三种资产评估方法或途径是成本法、市场法和收益法。成本法从资产的成本出发评估资产现在的价值;市场法从市场的角度,通过相类似资产的市场价格评估资产价值的方法。然而我们知道商誉价值的表现主要体现在未来给企业带来的超额收益上,是在企业运营过程中慢慢积累起来的商业信誉,其成本根本无从追溯,因此,目前评估界很少有用成本法评估商誉价值的案例。再者,商誉作为一项特殊的资产是不能剥离企业存在的,而且商誉具有排他性,任何企业的商誉都不会等同于其他企业的商誉,所以,市场法中的类比参数很难确定,所以目前运用市场法进行商誉价值评估的案例也是很鲜见的。

商誉从其本质特征上来看是区别于无形资产的,商誉是在企业有形资产和无形资产与市场其他企业相当的情况下,企业收益高于市场平均水平的那部分收益,可以说是一种消费者偏好,消费者在购买其商品或服务时情愿多支付高于市场平均水平的那部分成本。由此出发,商誉价值评估不论是从“剩余价值论”出发还是从“超额收益论”出发都是要计算超出企业净资产收益的那部分。

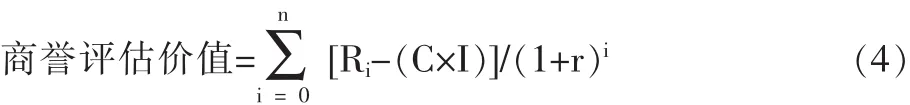

收益法是指通过估算被评估资产未来预期收益并折算成现值,借以确定被评估资产价值的一种资产评估方法。收益法的理论基础是效用价值论,资产的效用越大,预计给企业带来的收益越多,其价值也就越大。收益法评估商誉价值的主要参数包括预期超额收益、折现率和预期收益年限。计算公式如下:

式中,Ri:未来第 i期的预期超额收益;r:折现率;n:预期收益年限。

从商誉的本质来说,商誉是能给企业带来未来超额收益的不可确认资产。收益法正是通过评估资产未来期间给企业带来的收益才评估资产价值的方法。收益法从商誉的本质即能给企业带来未来超额收益的角度上评估商誉价值,更符合商誉的定义,因此,目前评估界倾向于以收益法评估商誉价值。国内外的学者针对企业未来超额收益的确定,企业整体价值的确定也做出了不少的改进,将生命周期理论和股票市场运用到其中,拓展了收益法评估商誉价值的思路。对于商誉价值就是企业在未来的生产经营过程中收到的超额收益目前无争议,但是对如何合理公正的将超额收益即商誉价值测算出来尚无公认的方法。在具体操作上一般把收益法主要分为“超额收益法”和“割差法”两种。

二、对超额收益法与割差法的评价

(一)对超额收益法的评价

把企业超额收益作为评估对象进行商誉价值评估的方法称为超额收益法。超额收益法视被评估企业的不同又分为超额收益本金化法和超额收益折现法。

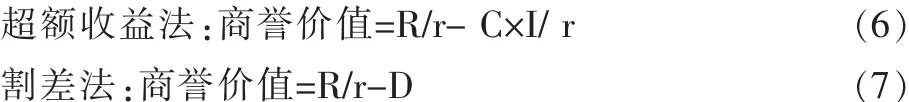

超额收益本金化法假定企业商誉一直存在并且商誉带来的年超额收益每年基本没有大的变化。其计算公式如下:

其中:企业年超额收益可以用企业年收益额与行业平均年收益额的差额表示。

超额收益折现法适用于超额收益年限可预测的商誉评估。其计算公式如下:

式中,Ri:企业预期第i年收益额;C:企业可辨认资产价值之和;I:行业平均收益率;i:折现率;n:预期折现年限。

从商誉本质特征来说,超额收益法更能体现商誉是能给企业带来超额收益的资产的本质。目前理论界普遍认同超额收益法评估商誉价值,然而其评估结果的可靠度却不容乐观。

首先,观察公式(3),我们不免产生疑问:被评估企业各单项资产评估价值之和能否代表企业可辨认资产的总体价值?由“协同效用理论”可知,资产间相互协调,共同作用的结果常常大于各单项资产单独作用时所能产生的价值之和,也就是1+1〉2的效用。因此,如此评估企业超额收益,会导致商誉价值的高估。

其次,超额收益法虽然体现了商誉能给企业带来超额收益的本质特征,但是在评估过程中企业超额收益、折现率和折现年限的确定具有一定的难度。超额收益的确定主观因素影响较大,如企业年收益额、行业平均收益率。企业年收益额的确定因为有企业的收益记录,可根据企业预计在未来年度拟投入的资本增量以及相应的决策方案的改变,对企业未来收益进行预测,且比较合理也比较准确。然而,行业年收益率的确定就不那么容易了,信息化时代技术更新速度很快,整个行业的发展也非常迅猛,甚至一两年的时间行业收益率已经发生了很大的改变;再者,商誉价值是企业在可辨认有形资产和无形资产与某企业相似情况下收益依然高于该企业的那部分价值,而行业平均收益率的测算是将整个行业都包含了进来,而整个行业中各企业的可辨认资产相差悬殊,尤其是某些无形资产比如商标权、专利权差异更是巨大,这就不可避免地将企业某些可辨认无形资产的价值转移到了商誉价值上,导致商誉价值的高估。

(二)对割差法的评价

割差法是从剩余价值的角度来评估商誉价值的方法。即先评估企业整体价值,再减去企业可辨认资产价值之和的方法。其计算公式如下:

商誉评估价值=企业整体价值-企业可辨认资产价值之和(5)

从本质上来说,割差法仍是采用收益法的原理,与超额收益法相比只是间接和直接的区别。运用割差法的关键是企业整体价值的评估,企业整体价值的评估可以用企业预期未来现金流量的现值表示,而企业未来现金流量可以通过企业生命周期理论和企业过去已有现金流量进行预测。在实际操作中有多种选择,除了用企业预期净现金流量评估外,还可以用企业预期净利润、企业预期利润总额来评估,但是在评估过程中要选择计算口径相同的相对应的折现率。当用净现金流量评估企业价值时,要选取行业基准收益率作为折现率,相应的净利润应选择组合利率即安全利率与风险利率之和,利润总额相应选取总资产报酬率作为折现率。

从公式(5)可以看出,割差法同样也存在忽略企业各可辨认资产间“协同效应”的问题。但相对于超额收益法中先评估企业预期未来年收益,再确定行业平均收益率的评估原理,割差法中只需进行企业预期未来年收益评估就简单可靠的多。目前理论界认为割差法从评估包含商誉价值的企业整体价值出发进而评估商誉价值,颠倒了主次,因而有研究者提出运用割差法评估商誉价值会将企业可辨认的尚未入账的无形资产的价值转移到商誉上,导致商誉价值的高估。

三、超额收益法与割差法的比较

从本质上讲,割差法亦体现了商誉能给企业带来超额收益的特征,只是收益法的间接形式罢了。为进一步说明两者的关系,本文分别对超额收益法和割差法的公式(4)与公式(5)做如下变换:

式中,R:企业预期年收益;C:评估基准日企业可辨认单项资产评估值之和;I:行业平均收益率;D:评估基准日企业可辨认资产公允价值总额;R:折现率。

(注:这里为方便比较,为排除残值带来的差异,假设商誉和企业能够一直存续下去,并可给企业带来收益)

公式(6)中减号后的式子C×I/r表示的是企业可辨认净资产的现值,公式(7)中的D表示的是企业可辨认净资产的公允价值。从某种程度上说,公允价值可以用以公允价值为目的未来收益现值表示,两者之间是互通的。由此可以看出超额收益法和割差法在本质上是一致的。所以,笔者认为运用割差法评估商誉价值会将企业可辨认的尚未入账的无形资产的价值转移到商誉上的说法有失公平,因为从上面两式可以看出,倘若企业存在尚未入账的可辨认的无形资产,运用超额收益法同样会将这部分价值转移到商誉价值上。

然而,实际上不论是企业本身还是企业商誉都不可能一直存续下去,所以下面采用收益年限有限的假设对超额收益法和割差法进行对比。

式中,Ri:企业预期第i年收益额;C:企业可辨认资产价值之和;I:行业平均收益率;Ci:企业预期第i年净现金流量;F:第n年企业预期资产残值净现金流;D:企业评估基准日可辨认资产公允价值;I:折现率;N:预期折现年限。

公式(8)减号后的[C×I/(1+r)i]与公式(6)中的 C×I/r相比,后者表示可辨认净资产现值,而前者则少了一部分残值收益的现值,即前者〈后者,少的那部分即是第n期期末企业可辨认资产残值的现值,也就是说超额收益法在存续年限有限的情况下商誉价值评估比无限存续年限下多出了一部分资产残值的现值。 而再来看公式(9)中的式子 F/(1+r)n,我们有理由相信,当企业不能再维持下去的时候,商誉价值几乎不会再有残值,即此时商誉很有可能已不复存在,也就是说,F/(1+r)所代表的残值收益即是企业可辨认资产的残值收益。由此,割差法在存续年限有限的情况下商誉价值评估比无限存续年限下也是多出了一部分资产残值的现值。公式(8)与公式(9)从评估结果上说依然没有质的差异。

综上所述,无论是在存续年限无限的情况下还是在存续年限有限的情况下,超额收益法和割差法的本质是一样的,其评估结果的差异主要是参数选定差异导致的。超额收益法和割差法相比,虽然表面上来看超额收益法更能体现商誉本质,但不论是在实际操作上还是结果的可靠性上都不如割差法。首先,企业未来收益评估比企业未来超额收益评估少了一些人为主观因素的影响,前文已经论述行业平均收益率的选定有较大的不可靠性。其次,在一个市场比较成熟的行业里,不论是通过成本法、收益法还是市场法,企业各资产的公允价值都比较容易得到。再者,割差法若选择用企业未来净现金流量的现值来测算比用未来预期收益测算更符合投资决策的要求,也更客观。由此,割差法评估商誉价值较超额收益法更具优势,但割差法在具体操作时也存在高估商誉价值的问题。

四、割差法的改进建议

割差法评估企业整体价值的目的是为了评估企业商誉价值,那么公式(9)中的式子 F/(1+r)n就应该去掉,因为商誉价值评估的理论依据是从资产在企业存续期间给企业带来的收益出发的,残值收入只是为弥补企业成本将资产本身出卖变现,并不是企业经营收益的一部分,所以,也就不应该放入商誉价值评估中,防止了商誉价值高估。改变后的割差法评估商誉价值的计算公式如下:

上式中等号右边式子 C×I/(1+r)i表示的即为预计商誉存续期间企业收益的现值之和,包括商誉带来的收益和企业可辨认资产带来的收益,与企业整体价值相比,这里少了残值收益。如上文所述,残值作为企业成本弥补不应加到商誉评估价值上。该方法改进后有效地防止了一些企业故意高估可辨认资产残余价值从而高估企业商誉价值的行为,减少了人为主观因素的影响。