对基层央行和银行业机构资产负债表的关联分析——以南阳市为例

2014-08-20陈素

陈 素

(中国人民银行南阳市中心支行,河南 南阳 473500)

目前,南阳市共有银行业金融机构27家,其中地方性法人机构17家,分别为南阳银行、南阳村镇银行、方城凤裕村镇银行、新野建信村镇银行以及13家农村信用联社,地方性法人机构占银行业机构总量的62.96%。作为基层央行的中国人民银行南阳市中心支行(以下简称人行南阳市中支)存、贷款的主要对象为上述这些地方性法人机构,近三年发放再贷款数量逐年攀升,金融机构准备金存款、财政性存款等项目逐年增加。因此,分析这些构成人行南阳市中支资产负债表的主要项目与基层金融机构资产负债表间有着怎样的关联,在央行货币政策发生变化时二者的关系又会发生怎样的变化,南阳市作为典型农业大市的特征对二者的关系存在怎样的影响,并探索基层央行如何强化金融服务支持辖区经济金融的发展,对基层央行有着积极的意义。

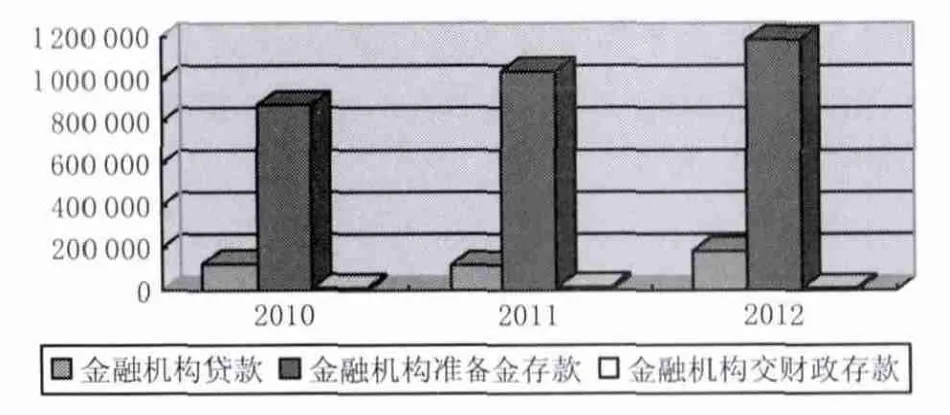

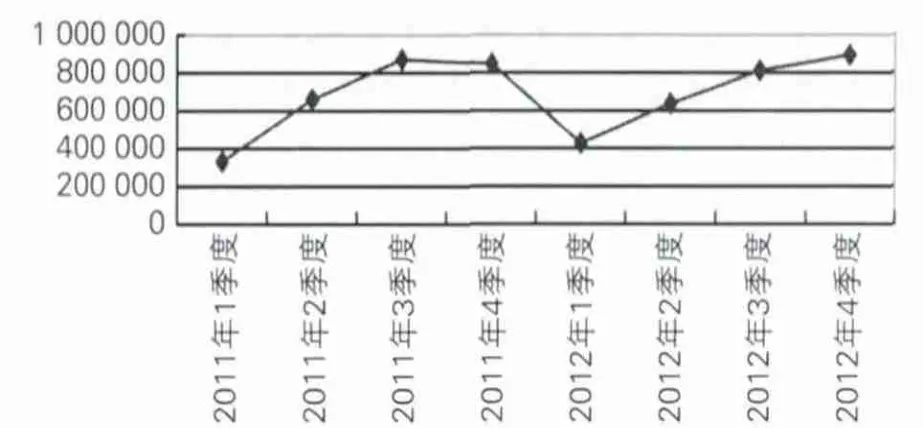

图1 人行南阳市中支近三年资产负债表主要数据(单位:万元)

一、对人行南阳市中支和银行业金融机构资产负债表的解读

(一)人行南阳市中支资产负债表的构成及变动

根据《中国人民银行会计基本制度》的规定,人民银行资产负债表是反映某一特定时期人民银行财务状况的报表,是根据“资产=负债+所有者权益”公式,在每年年末根据当期业务状况报告表各项的余额归并后编制的,反映了人民银行资金的来龙去脉。从中国人民银行南阳市中心支行近3年的资产负债表数据来看,基层人民银行资产负债表的主要项目有三类:资产类主要包括金融机构贷款、再贴现、固定资产、支付清算借方汇差、暂付款项、其他资产等13项以及调整项;负债类包括金融机构准备金存款、金融机构缴财政存款、支付清算贷方汇差、暂收款项、经理国库款项、其他负债等11项及调整项;所有者权益类包括国家资本、固定基金、总准备金和收益等4项,补充资料有应收未收利息。下面就上述主要项目有关数据的分布及构成进行简要阐述。

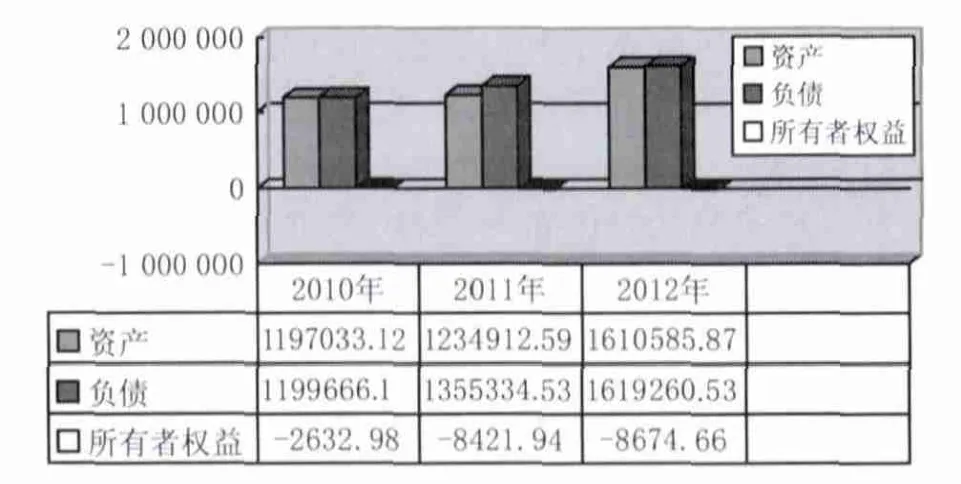

图2 人行南阳市中支2010—2012年资产负债项目数据表(单位:万元)

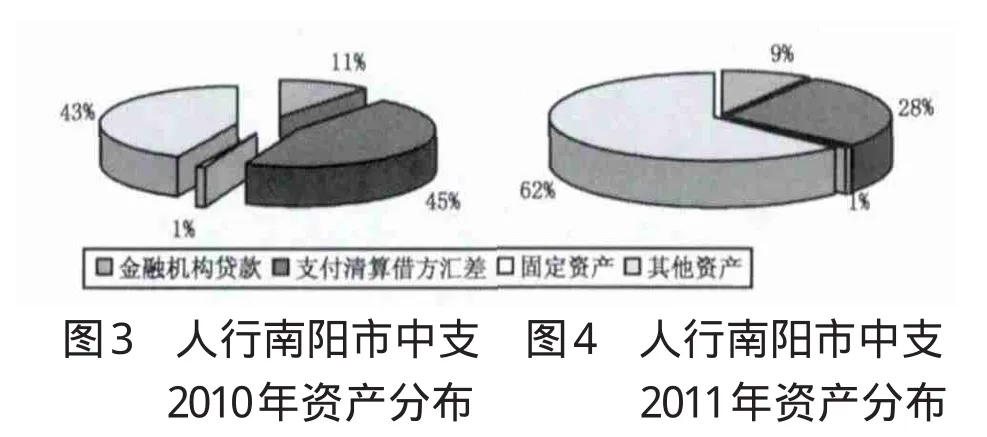

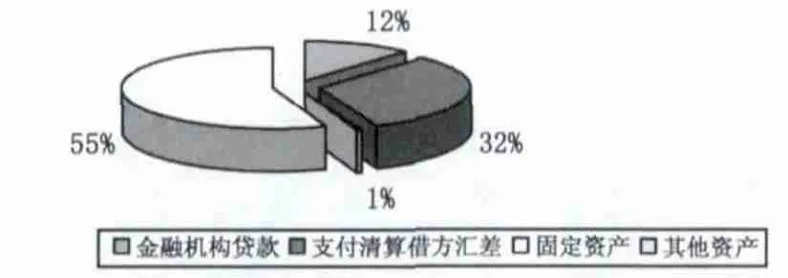

1.人行南阳市中支的资产构成

资产负债表中的资产体现了对资金的配置使用,是人民银行资金的“去脉”[2]。人行南阳市中支资产负债表所发生的资产项目中包括:金融机构贷款、固定资产、支付清算借方汇差和其他资产项目。

图5 人行南阳市中支2012年资产分布(单位:万元)

(1)金融机构贷款。金融机构贷款是中央银行资产负债表的主要项目之一,虽然目前,外汇占款已经成为央行基础货币投放的主要方式,但对基层央行来说,对金融机构的再贷款依然是投放基础货币的主要方式。此项目数据与辖内所有金融机构资产负债表中“向中央银行借款”相关数据应一致,在后述内容中将详细阐述。

(2)支付清算汇差。支付清算汇差为大、小额支付系统清算资金往来科目轧差后的借方余额数,归属于基层人民银行临时性资产类项目,该项目余额正常情况下人民银行总行资产负债表余额为0。因此,笔者认为,资产负债表所显示该项目的余额仅反映支付清算系统尚未及时清算的资金,与本研究关联不大,不予探讨。

(3)其他资产。其他资产包括其他外汇占款、投资、货币净回笼等。对于人行南阳市中支来说,近3年反映的大多是货币净回笼状况,且发行基金回笼情况稳中有升。与此项目数据对应的是金融机构资产负债表项目为存放中央银行的款项。

图6 人行南阳市中支货币净回笼情况(单位:万元)

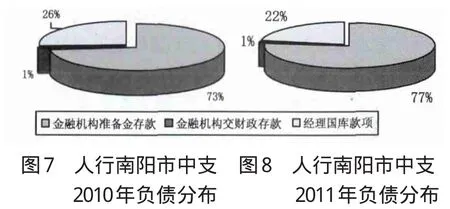

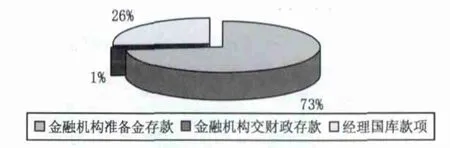

2.人民银行的负债构成

人民银行资产负债表中的负债是人民银行资金的“来龙”[2],人行南阳市中支资产负债表的负债项目主要包括金融机构准备金存款、金融机构缴财政存款、经理国库款项和调整项。

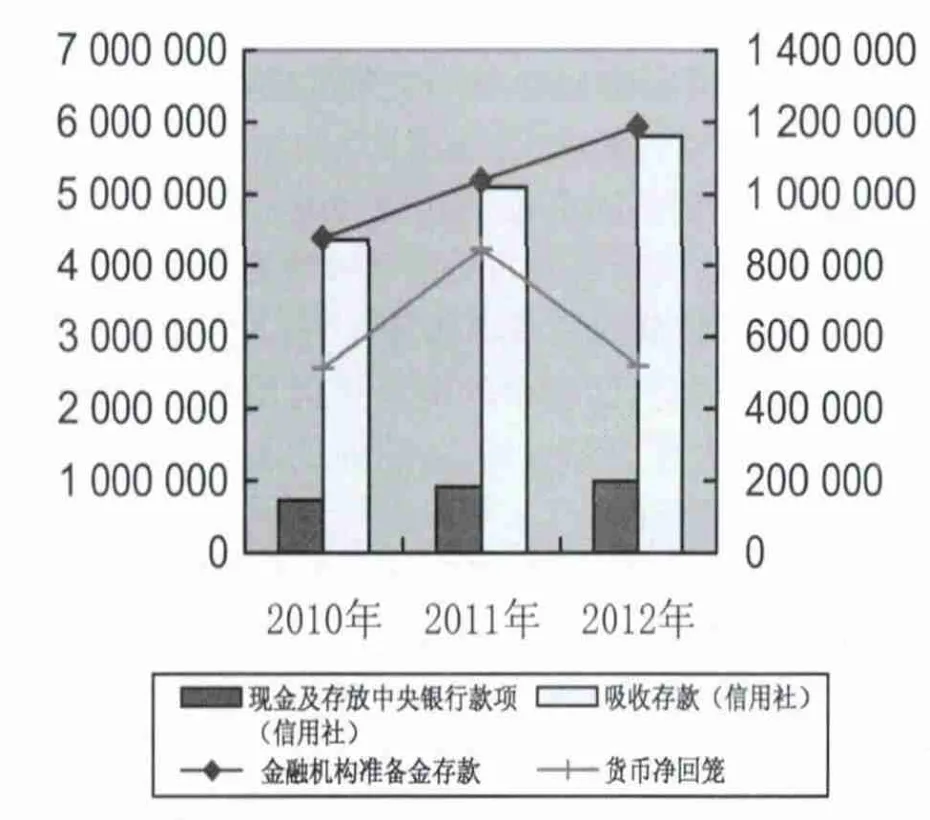

(1)金融机构准备金存款。存款准备金是指金融机构为保证客户提取存款和资金清算需要而准备的在中央银行的存款,包括法定存款准备金和超额存款准备金。由上图可以看出,该项目占人行南阳市中支负债类项目的75%左右,是基层央行重要的资金来源。央行通过调整存款准备金率,影响金融机构的信贷资金供应能力,从而间接调控货币供应量。影响该项目变动的因素主要是两个方面:一是金融机构吸收存款总量;二是存款准备金率的变动。

图9 人行南阳市中支2012年负债分布(单位:万元)

(2)金融机构缴存财政存款。金融机构缴存财政存款是指金融机构按照中国人民银行的规定,将吸收所有财政存款全额划缴当地人民银行。

(3)经理国库款项。该项目反映各级财政预算收入的收纳、报解,虽然占人行南阳市中支负债类项目的25%左右,但与本文所要研究的内容关联不大,不予讨论。

(二)银行业金融机构资产负债表的主要构成及变动

各银行业金融机构资产负债表的构成大同小异,笔者将人行南阳市中支与银行业金融机构资产负债表进行比对分析后发现,二者存在相关性的主要项目如下:

1.资产类科目

(1)现金及存放中央银行款项。按照规定的存款准备金率,商业银行把一部分现金资产存放在中央银行则构成了存款准备金,这样以存款准备金存在的现金形态可以预防提取存款,剩余的现金资产可以用来满足新的贷款需求。影响该项目变动的因素主要是两个方面:一是金融机构吸收存款总量;二是存款准备金率的变动。

(2)发放贷款和垫款。商业银行通过贷款的方式将所集中的货币资金投放出去,可以满足社会扩大再生产对补充资金的需要,促进经济的发展。同时,银行也可以由此取得贷款利息收入,增加银行自身资本的积累。

2.负债类科目

(1)向中央银行借款。向中央银行借款是指银行类金融机构向中央银行借入的临时周转资金、季节性资金、年度性资金以及因特殊需要经批准向中央银行借入的特种借款等,是地方性法人金融机构弥补流动性不足的主要手段之一。

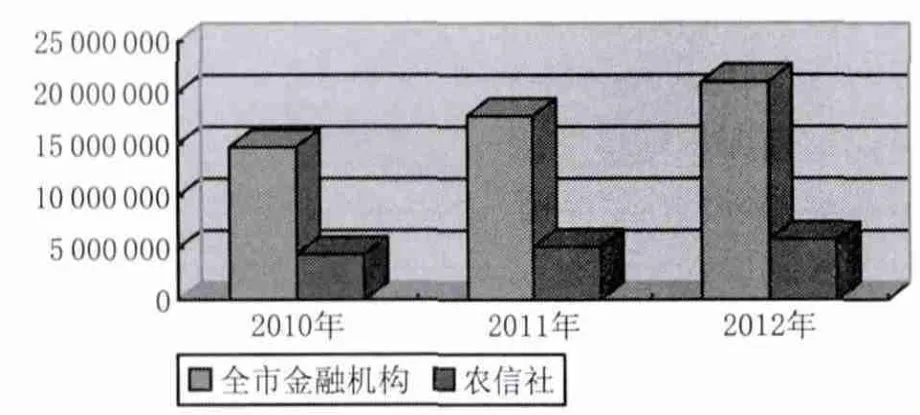

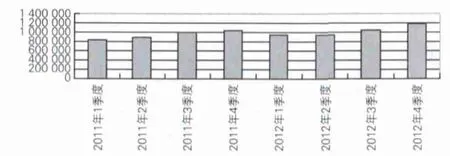

(2)吸收存款。吸收存款是商业银行的负债类科目,它核算银行吸收的除同业存放款项以外的其他各种存款,也是银行资金的主要来源。由下图可看出,全市27家银行类金融机构吸收存款每年以300亿元的速度增长,其中农村信用社吸收存款占比30%~40%,凸显了地域经济特色,因此该项目提取的数据以南阳市农村信用联社为主。

图10 2010—2012金融机构各项存款统计表(单位:万元)

二、由基础数据分析基层央行与银行业金融机构报表关联性

从人行南阳市中支和银行业金融机构的资产负债表近三年的基础数据来看,二者关联较大的主要项目存在如下关联性:

(一)“金融机构贷款”与“向中央银行借款”存在正相关关系

2011—2012年度再贷款余额表 单位:万元

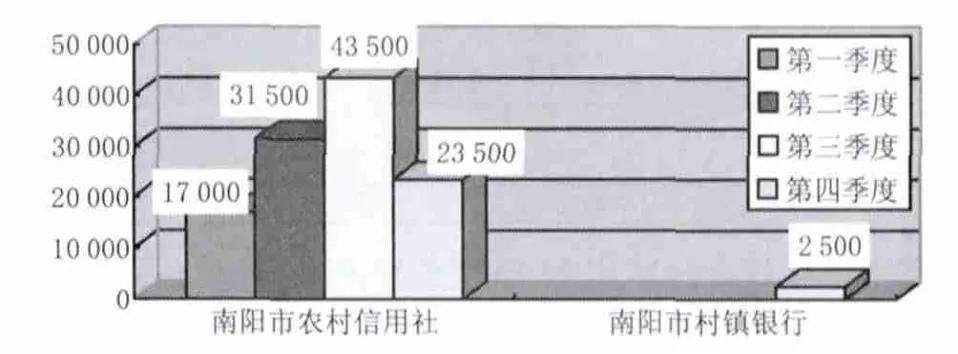

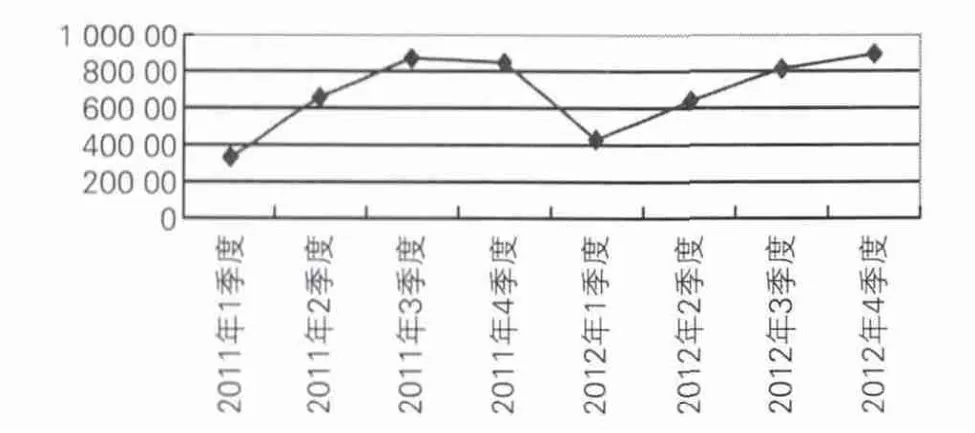

近年来,人行南阳市中支金融机构贷款主要发放给南阳市农村信用社和南阳村镇银行,且全部为支农再贷款,用于支持“三农”经济发展,贷款规模总体呈现逐渐上升的趋势(如图)。在贷款投向上,又呈现如下特点:一是季节性特点。由上图可见,当春季播种、夏秋粮食收购等旺季出现时,也是全市支农再贷款发放集中的时间。二是结构性特点。据统计,南阳市农村信用社和南阳市村镇银行2010年、2011年和2012年支农再贷款使用率分别为75.34%、85.23%和90.94%,信贷投向结构如下:支柱产业、农业产业化龙头企业和重点工业项目得到优先支持,信贷资金集中流向以南纺、牧原、宛西制药和天冠等农业产业化龙头企业;以南阳市水利投资集团的内河治理项目为主的基础设施建设项目;以“小巨人”企业为主的中小企业客户;建筑业和房地产业贷款呈现下降或微增。

图11 2011年各季度发放再贷款情况(单位:万元)

图12 2012年各季度发放再贷款情况(单位:万元)

由此可见,“金融机构贷款”与“向中央银行借款”存在正相关关系,且基层央行的金融机构再贷款受地方经济影响,存在季节性和结构性的特色。

(二)“金融机构准备金存款”“货币净回笼”与“现金及存放中央银行款项”“吸收存款”的正关联性分析

1.“金融机构准备金存款”“货币净回笼”与“现金及存放中央银行款项”均存在正相关关系

基层央行资产负债表中金融机构准备金存款主要来源于金融机构在中央银行的存款,当存款准备金率越高,商业银行需要向中央银行缴存的部分就越多,反之,商业银行需要向中央银行缴存的准备金就越少,因此两者之间呈现正相关的关系。

2.“货币净回笼”与“现金及存放中央银行款项”存在正相关关系

当金融机构向中央银行发行库缴存的货币数额大于从央行提取的货币数额时,央行报表反映为货币净回笼,因此,存放中央银行款项与货币净回笼之间应为正相关关系。

3.“金融机构准备金存款”与“吸收存款”存在正相关关系

金融机构准备金存款主要包括法定存款准备金和超额存款准备金等资金,其中法定存款准备金是按照中央银行存款准备金率,金融机构必须按照客户存款的一定比率存入中央银行。当存款准备金率一定的时候,金融机构吸收的存款越多,需要向中央银行缴纳存款准备金的基数就越大,缴纳的存款准备金越多;反之,则向中央银行缴纳的存款准备金越少。因此人行南阳市中支资产负债表中“金融机构准备金存款”与银行类金融机构资产负债表中“吸收存款”呈现正相关的关系。

因此,“金融机构准备金存款”“货币净回笼”与“现金及存放中央银行款项”“吸收存款”的正关联性还取决于两个方面:一是金融机构吸收存款总量,二是存款准备金率的变动。

4.由基础数据论证上述正相关性

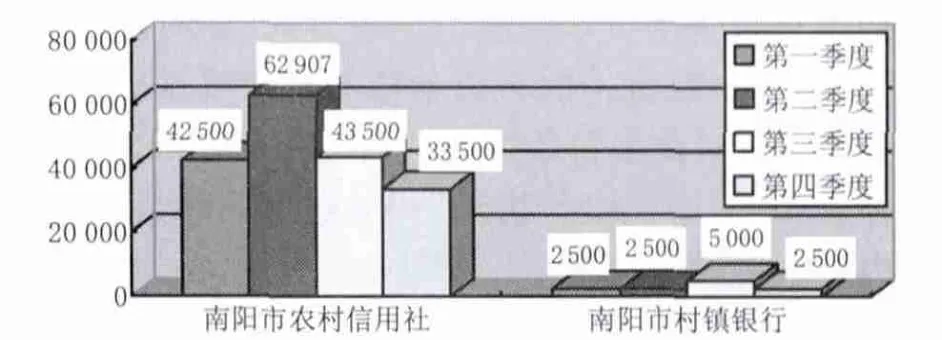

图13 人行南阳市中支与金融机构资产负债相关项目比较图(单位:万元)

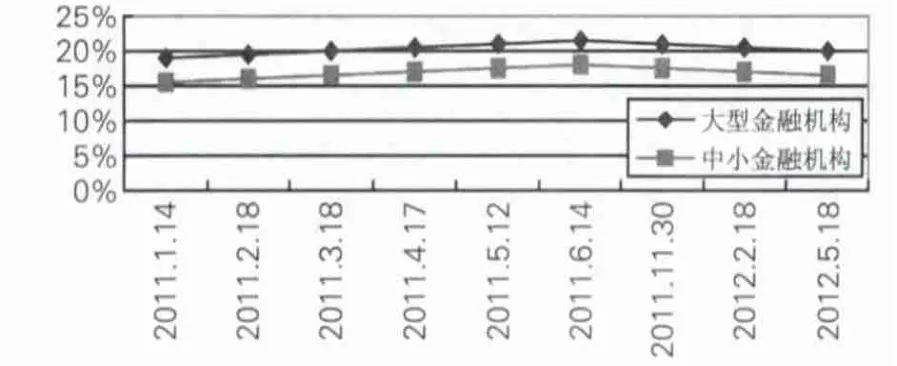

图14 2011年以来存款准备金率变动情况(单位:百分比)

理论上讲,当存款准备金率越高,或者金融机构吸收公众存款越多,需要向中央银行缴存的部分就越多;反之,需要向中央银行缴存的准备金就越少。因此“吸收存款”与“金融机构准备金存款”“存放中央银行款项”之间呈现正相关的关系,“存款准备金率”与“金融机构准备金存款”“存放中央银行款项”之间也呈现正相关的关系。

图15 人行南阳市中支货币净回笼情况(单位:万元)

但是从实际数据来看,2011年以来,央行先后9次调整金融机构存款准备金率,其中2011年6次上调,2012年3次下调。货币净回笼受存款准备金率影响更大,受现金及存放中央银行款项影响较小;而金融机构准备金存款总额在存款准备金率3次下降后仍呈增长趋势(如图),与理论不符,我们将在下面的内容探讨此现象。

图16 人行南阳市中支2011—2012年金融机构准备金存款表(单位:万元)

2011年间,央行上调存款准备金率时,人行南阳市中支的准备金存款是呈小幅增长趋势,与理论相符。但2012年,央行下调存款准备金率时,金融机构准备金存款仅一、二季度减少,三、四季度却稳步增加,截至2012年底余额为1186814.58万元,较上年同期增加148419.41万元,增幅14.29%。因此,2012年度影响人行南阳市中支准备金存款的原因应该是金融机构吸收存款的增量大于下调存款准备金率导致央行准备金存款的减量。由此可见,2012年央行下调存款准备金率,一、二季度释放到市场的流动性,给全市经济带来了一定的刺激和复苏,居民收入增加,银行存款攀升,最终导致三、四季度金融机构准备金存款较上年增加14.29%。

从上我们可以得出如下结论:存款准备金率作为货币政策工具之一,对基层央行准备金存款、金融机构存放中央银行款项、吸收存款的影响作用可分为短期、长期两个阶段,即长期效应冲破了理论数据本身的相关性,消化了短期效应或者说货币政策的长期效应远大于其短期效应。

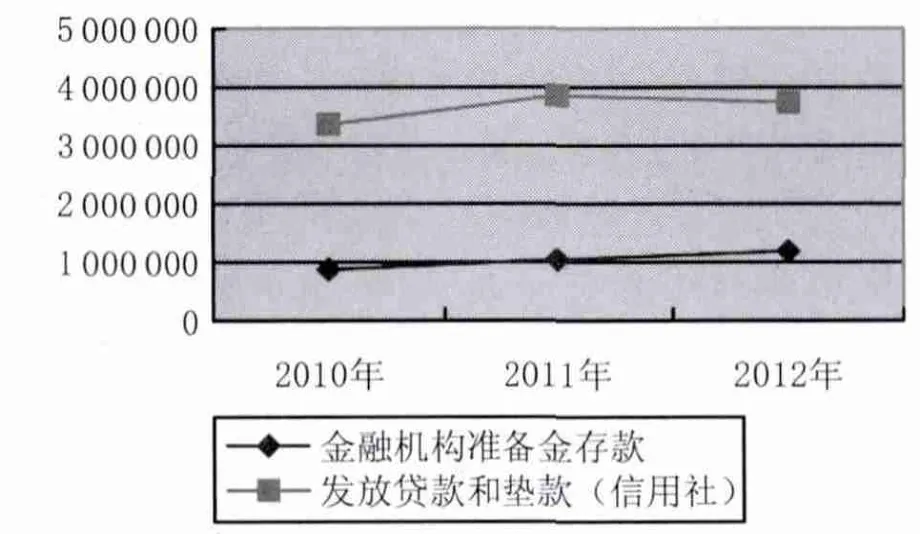

(三)“金融机构准备金存款”与“发放贷款和垫款”存在负相关性

对于银行类金融机构的资金来源而言,发放贷款和垫款的主要资金除了中间业务所产生的手续费和吸收公众及单位的各类存款外,还有一部分来自于向中央银行的借款[3]。全社会货币资金过剩的时候,中央银行实行紧缩的货币政策,相应的法定存款准备金率得以提高,则金融机构向中央银行应缴纳的准备金金额增加,因此减少了金融机构发放贷款的总量,降低了金融机构派生存款的能力。由此可见,中央银行资产负债表中金融机构准备金存款的减少会使金融机构拥有较多的流动性,其贷款规模可增大;反之,则会间接限制金融机构发放贷款的规模,二者存在负相关性。

图17 金融机构准备金存款与发放贷款和垫款比较图(单位:万元)

(四)“金融机构再贷款”与“向中央银行借款”存在正相关性

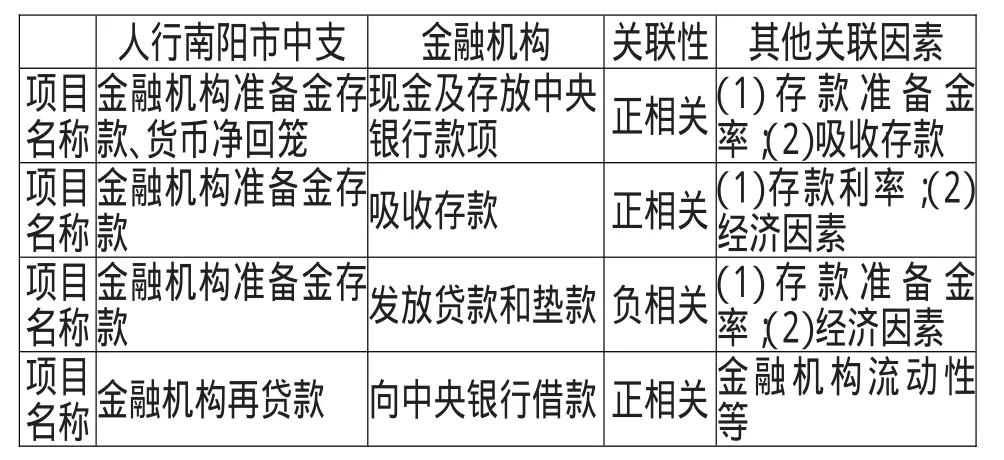

就人行南阳市中支而言,其金融机构再贷款与各金融机构向中央银行借款的合计数一致,换言之,各金融机构受流动性、业务需求等因素影响向中央银行的借款均在“金融机构再贷款”项目中反映,二者的正相关性毋庸置疑。综上,人行南阳市中支与金融机构再贷款表关联项目及影响因素如下:

项目名称项目名称项目名称项目名称人行南阳市中支金融机构准备金存款、货币净回笼金融机构准备金存款金融机构准备金存款金融机构再贷款金融机构现金及存放中央银行款项吸收存款发放贷款和垫款向中央银行借款关联性正相关正相关负相关正相关其他关联因素(1)存 款 准 备 金率;(2)吸收存款(1)存款利率;(2)经济因素(1)存 款 准 备 金率;(2)经济因素金融机构流动性等

对于基层央行资产负债表和银行业金融机构资产负债表关系的分析,最后归结为:一是货币政策的变化(如存款准备金率)对于两者资产负债表规模和结构变化的影响是巨大的;二是地方经济的特点与发展状况对两者资产负债表数据也有一定的影响。

三、对促进地方经济又好又快发展的建议

(一)贯彻落实货币政策,增强金融机构抗风险的能力

存款准备金、公开市场和再贴现作为中央银行进行宏观调控的三大政策,存款准备金的实施对于市场流动性的影响起到立竿见影的作用。2012年以来,央行采取降低存款准备金率的积极货币政策时,原本以存款准备金固化的资金被释放了出来,增加了金融机构的资产,也直接增加了商业银行贷款的规模,虽然在一定程度上提高了金融机构的盈利水平,但也增大了金融机构的潜在风险,因此,基层央行在贯彻落实央行货币政策的同时,尤其在实施下调存款准备金率这样的积极货币政策的同时,基层央行应制定针对性的措施:如严格控制再贷款的审查和投放规模、加大监督管理的力度等,以期增强辖内金融机构抵抗风险的能力。

(二)结合现状,促进区域经济健康发展

当货币政策发生变化时,以2012年下调存款准备金率为分界点,市场的供求关系也随之发生变化,基层央行各项措施也必须随之发生变化。2012年以前,市场流动性紧缩,金融机构用于投放市场的资金减少,企业面临融资难的问题;2012年以后,金融机构用于投放贷款资金的增加可以导致贷款的价格不断降低,即贷款的利率降低,因此企业向银行贷款的成本大大地降低,多余的资金可以用于企业的日常生产和扩大经营等方面,为企业的不断发展提供了良好的外部条件。

(三)强化监管,促进辖区金融市场不断完善

货币政策发生变化,金融大环境也随之发生变化,尤其存款准备金率的调整对于银行业的影响最为直接。存款准备金上调意味着冻结了金融机构存放在央行的准备金存款,银行投融资成本增加的同时也考验了金融机构的支付能力;存款准备金下调时则释放了大量的流动资金,因此可以增加商业银行贷款的规模,加大了银行的潜在风险等级。此时,金融市场是否稳定是对一个基层央行执行货币政策能力的考验。因此加大对金融机构的监管,促进金融市场的稳定发展,不仅是国家赋予央行的神圣职责,更是地方经济振兴对基层央行的迫切需要。

[1]马云飞.中央银行资产负债表结构差异比较分析[J].金融纵横,2012,(5):11-14.

[2]许峰,孙志梅.人民银行资产负债表构成分析及优化建议[J].经济研究导刊,2012,(6):51-53.

[3]樊彦翔.我国商业银行资产负债管理研究[J].四川大学学报,2007,(10):28-33.