公司治理质量与股票收益的渐进性

2014-08-09赵玉洁

赵玉洁

(江西财经大学金融学院,江西 南昌 200433)

一、引 言

寻找影响股票收益率的因素是投资者和学者们孜孜不倦努力的方向,已有的文献从公司基本面、外围市场联系、宏观经济状况和法律制度环境等角度进行了深入研究。自Gompers等[1]构造治理指数研究整体治理质量对股票收益率的影响后,公司治理溢价成为国外学者研究的热点[2]。受限于数据的获取,国内公司治理溢价的研究处于起步阶段,然而治理溢价的研究在中国具有特殊意义。股权分置改革解禁了大股东原先持有的非流通股,使得大股东可以和小股东一样分享公司股票在资本市场上的收益。如果治理溢价存在,那么大股东将存在更大的激励改善治理质量。

2011年9月上交所周勤业教授表示①凤凰网“多管齐下引导市场反映公司治理溢价”,http://finance.ifeng.com/stock/roll/20110922/4663660.shtml.,2008年至2010年间上交所从公司治理价值投资入手,编制了包括上证公司治理指数、上证180公司治理指数等指数,引导证券市场合理反映治理溢价,提高公司改善治理结构的积极性。这表明监管机构正尝试在公司治理与股票收益之间建立直接联系,增加公司在改善治理过程中的获益,从而激励上市公司主动健全治理机制。

如果治理溢价存在,理性投资者应以治理质量作为投资参考。但国内依据治理指数设立的基金目前仅有上证180公司治理交易型开放式指数基金(510010)和上证180公司治理交易型开放式指数投资基金联接基金(519686),两只基金业绩在同类基金收益率排名中非常靠后②和讯网2011年4月1日的排名显示两只基金的排名分别位列第502名和第489名。。无论是基金发行数量或投资业绩都说明治理质量似乎不是投资者和基金公司选择投资对象的参考标准。

那么治理溢价是否存在呢?由于无法获得衡量公司整体治理质量的数据,国内对公司整体治理溢价的研究较少涉及。本文以2001年至2010年上市公司为样本,尝试从管理层权力、股东权利、关联交易、监督机制、激励机制和信息披露六个维度构建了一个包含47项指标的综合治理评价体系,来衡量公司治理质量。在此基础上分析治理溢价的存在性。为剔除风险溢价,得到稳健的超额回报率,本文渐进性地分别测算了三种超额回报率:剔除无风险收益率的总体超额回报率、剔除市场风险溢价和Fama三因子风险溢价的超额回报率。同时为了得到稳健的风险因子系数,本文对样本股票月度收益率向前滚动24个月,滚动回归得到的回归系数作为公司对应风险因子系数。同时逐渐加入其他控制变量分析治理质量的影响是否下降。结果发现在控制其他变量后公司治理质量对超额回报率具有显著影响,治理溢价显著存在。

文章剩余结构如下:第二节在回顾相关文献的基础上提出研究假设;第三节介绍本文的研究设计;第四节为研究结果;最后为本文研究结论。

二、文献回顾、理论分析和研究假设

从单项治理机制对股票收益的研究主要采用事件研究法,检验某项治理信息披露的事件窗口中是否存在超额收益[3][4][5][6][7]。研究均发现市场有效性不足,单项信息披露对市场产生了影响。那么一个自然的问题是公司整体治理质量是否会影响对应市场收益率?Gompers等[1]首次研究治理质量对股票收益率影响的文献,他们根据公司制定的反接管措施比较股东权力和管理层权力的相对大小,衡量治理状况①GIM指数构建的出发点是比较两类权力的相对大小,而不是从对公司价值或经营绩效影响的方向出发。本文参考张仁良教授等的做法,从单项治理机制对经营绩效和企业价值影响的角度构造治理指数。。研究显示控制了Fama三因子和Carhart动量因子后,投资者买入股东权力高(治理水平高)的股票,卖空股东权力低(治理水平低)的股票,在1990年至1999年每年可获得8.5%的平均超额收益率。该论文首次从实证角度阐述了公司治理溢价的存在,引发了大量从样本选择、指数构建方法等方面进行的研究[2][8][9]。张仁良等[10]以2004年至2006年《财富》杂志销售排名前100强的公司为样本,依据《OECD公司治理原则》的构造86项指标衡量治理质量,研究其对公司价值影响。发现中国上市公司整体治理质量取得了长足进步,公司治理与企业价值之间显著相关,其中股东权利是最重要的决定因素。

已有文献发现良好的公司治理可以有效地保护投资者利益[11],降低公司融资成本和代理成本[12][13],提高企业价值和经营业绩[14]。如果治理质量对上述因素的作用过程未被外界投资者获知,根据有效市场理论,如果存在可以影响到股票价格,却因为投资者不能充分获悉、了解并进一步反映到股票价格中的信息,那么在短期投资者可以依赖该信息进行交易,并获得超额回报率。

因此,治理溢价的产生需要两个步骤:(1)治理质量的提高可以有效改善公司基本面因素,影响对应的股票收益;(2)治理质量信息或其改善作用未被投资者获悉并充分反映到股票中。当这两个步骤都成立时,忽略中间基本面因素的作用,将直接观察到更高的治理质量对应着更高的收益,即治理溢价存在。第一点已经得到大量的研究证据证明[11][14]。对第二点进行分析,我国投资者对信息反应速度较慢[15],虽然监管层和媒体不断强调公司治理的作用,但公司整体治理质量衡量非常复杂,其信息更难被投资者获取。因此,如果治理信息没有被投资者完全掌握并反映到股票中,那么公司披露其更高的治理质量对企业价值或经营绩效的影响时将对市场产生正向冲击,导致治理质量高的公司存在更高的收益率。因此,从治理溢价的存在性角度提出本文假设1:

假设1:治理质量较高(低)的公司存在较高(低)的股票超额收益率,公司治理溢价存在。

但是,如果存在同时影响治理质量和股票收益率的变量,研究中未将该变量纳入回归,那么可能错误地将缺省变量对两者的作用归结为治理质量的影响,治理溢价的存在是其他因素的作用结果。因此本文进一步控制其他变量影响。在综合国内外的研究后,分别构造下列控制变量组。

股票收益作为公司在资本市场的表现,首先受到了公司成长性,即增长率的影响。而处于不同成长期的公司其治理质量存在较大差异,一般而言成长型公司机构组织相对简单,股权结构大多为直接控制型,金字塔控股结构较少,管理层激励采用股权激励方式,这些都将影响公司治理质量。因此,成长性可能同时影响治理质量和股票收益,据此提出本文假设2-1:

假设2-1:治理溢价可能部分反映了企业未来成长性,加入后治理溢价将有所下降。

股票收益也受资本市场相关因素影响,虽然在超额回报率的计算中控制了Fama三因子,但还可能存在其他因素。其中流动性衡量股票在短期内以低成本完成市场交易的能力,流动性越好的股票买卖更加容易,交易成本更低。Amihud[16];Pastor and Stambaugh[17]均发现了显著的流动性溢价存在依据,国内黄峰和杨朝军[18]也发现流动性越高的股票,收益率相对越低。此外,潘莉和徐建国[19]研究发现市盈率是解释公司股票收益率存在截面差异的重要原因,市场超额回报率、股票市值和市盈率可以解释A股回报率变化的90%以上。因此,从流动性和市盈率角度提出假设2-2:

假设2-2:治理溢价可能部分反映了流动性风险和市盈率风险,考虑这两个因素后溢价下降。

股权分置改革使得大股东持有的限售股份可以流通,结束了股票价格存在多种决定机制的局面,将大股东和中小股东的利益一致化,改善了公司治理质量[15]。而且大量研究证明股权分置改革存在正的市场效应[20]。此外,不同交易所上市的公司面对的监管机制存在差异,因此治理质量存在差异,而不同交易所上市的股票受到的投资者关注也不同,这将影响对应的股票收益率。因此从股权分置改革和交易所上市两个制度变量角度提出本文假设2-3:

假设2-3:股权分置改革和交易所上市同时影响股票市场收益率和公司治理质量,考虑股权分置改革和不同交易所上市后公司治理溢价将下降。

最后,公司所处行业环境将影响董事会特征[21]和CEO变更[22]等治理变量,对治理质量产生影响。而同行业不同公司之间类似的产业链条和产品结构将使其面临相似的行业外风险,导致同行业的同涨同跌现象十分普遍。因此行业因素对治理质量和股票收益同时产生影响。Gompers[1]研究发现行业因素可以解释1/6至1/3的治理溢价;Johnson等[8]发现治理质量和超额回报均存在行业集中现象,进行行业调整后治理溢价不存在。因此,考虑行业因素的影响后提出本文假设2-4:

假设2-4:行业因素可能同时影响股票收益和治理质量,考虑行业因素后治理溢价将下降。

综上所述,本文进一步通过控制上述四组变量,研究不同控制变量组下公司治理溢价是否依然存在,以此确定公司治理溢价的产生是否是因为没有控制相关缺省变量导致。

三、样本选择、研究设计和变量定义

(一)样本选择和数据来源

本文以2001年至2010年沪深两市A股上市公司为样本,个股收益率为考虑分红再投资的收益率,数据均来自于国泰安(CSMAR)数据库各子数据库,其中滚动回归计算个股超额回报率时设计的滚动区间为向前滚动24个月,从而导致样本受前两年回报率数据的限制。删除金融行业、ST公司和数据缺失的样本,最终得到90307的月度样本。为避免异常影响,对每个变量按公司值-年度观测值每年winsorize上下极值各1%。

(二)公司治理质量衡量

根据上市公司对应的治理机制设计,尝试从管理层权力、股东权利、关联交易、监督机制、激励机制和信息披露六个维度构建了一个包含47项指标的评价体系,衡量治理质量①受篇幅限制,此处未列示指标设定和指数构建方法,有兴趣的学者可以向作者索取完整资料。②国内目前影响力最大的公司治理指数主要是南开公司治理指数。但其仅披露评价结果,并不对外公布具体的治理评分,本课题组构建了新的公司治理体系。为了说明该评价结果的有效性和科学性,我们将南开公司治理指数中披露的2002年至2003年的前100强样本以及上证公司治理板块的构成公司与本评价体系的样本进行了比较分析,结果表明虽然存在一定程度的差异,但本课题的治理体系具备一定的科学性和有效性。受篇幅限制相关资料没有附上,留案待索。。

(三)公司治理溢价检验设计

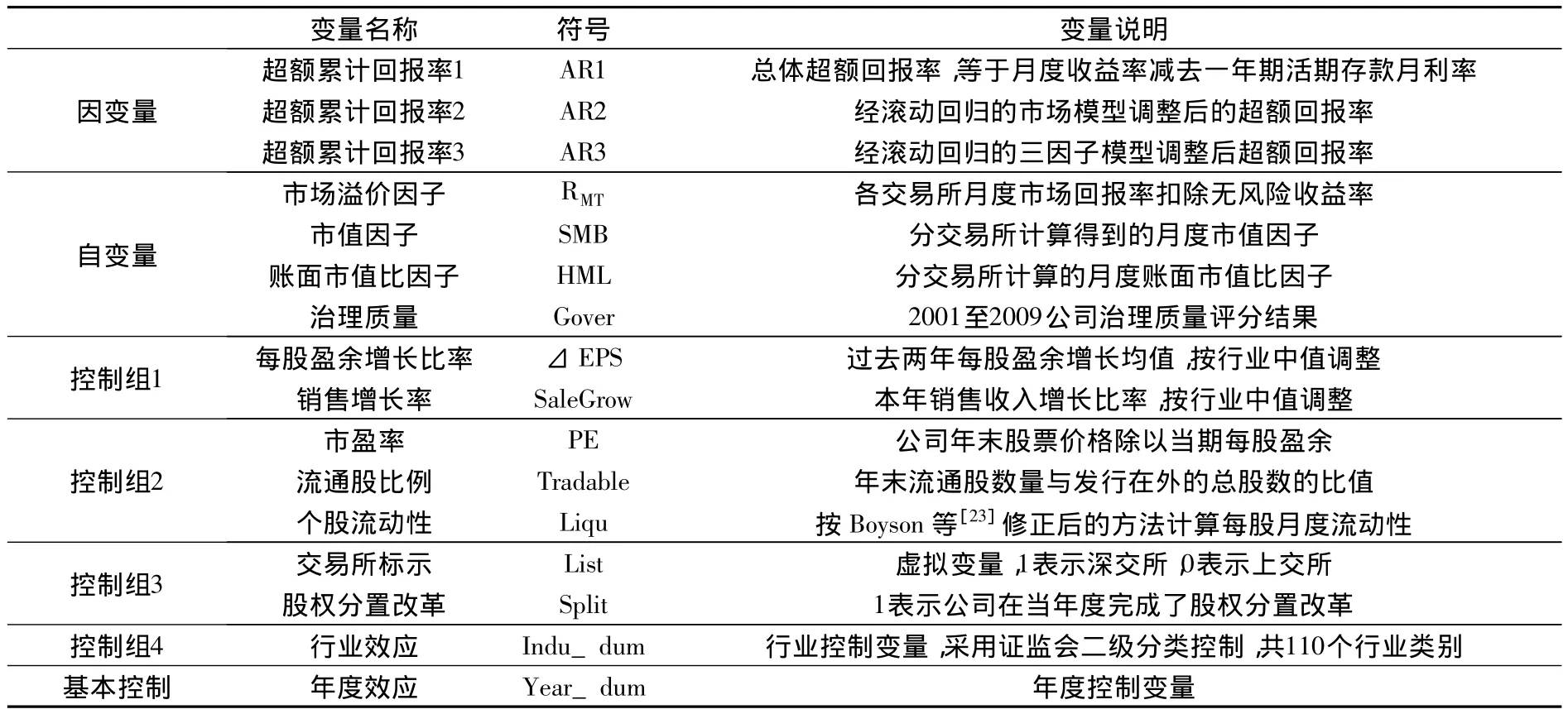

为了体现出风险因子的渐进作用和回归结果的稳健性,研究将分别以总体超额回报、经市场因子调整和经Fama三因子调整后的超额回报率作为因变量研究。在超额回报的计算方法上,对公司前24个月的股票月度收益率进行滚动回归(Rolling regression),以滚动回归的系数作为公司月度风险因子系数的衡量,以此剔除对应的风险溢价。具体过程设计如下,变量定义详见表1。

表1 扩展模型的变量定义

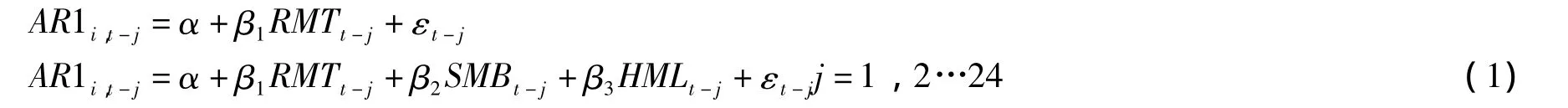

首先以t月度之前24个月的股票收益率对相应的市场风险因子、市值和账面市值比三因子回归,得到第i家公司t月度的风险因子系数。三因子构造借鉴廖理和沈红波[15]的做法,采用流通股市值作为股票市值衡量,同时在构造三因子和计算超额收益率时区分交易所进行:

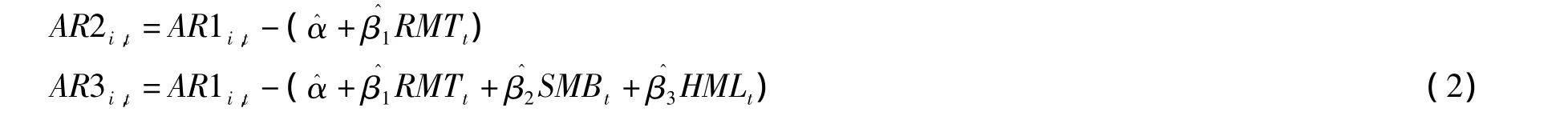

根据滚动回归得到第i家公司t月度股票收益对应的回归系数后,和t月度对应的三因子一起,计算经市场模型和三因子模型调整后的超额回报率AR2和AR3:

将上述三类超额回报率对上年度治理质量回归,研究上期治理质量对下期月度超额回报率的影响,采用年度变量作为控制变量。

(四)控制变量的选择和设计

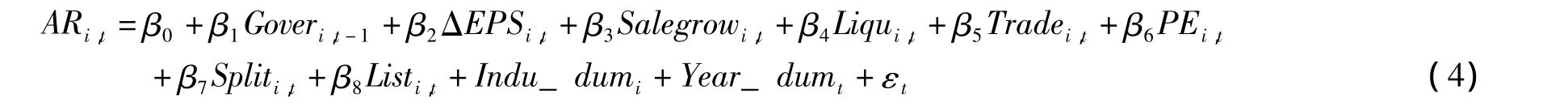

回归首先以治理质量和年度变量作为基础模型,逐渐加入每股盈余增长率和销售增长率衡量的企业成长性;个股流动性、流通股比例和市盈率衡量的资本市场因素;股权分置改革和交易所标示控制的制度变量和行业变量。考虑上述所有因素后的模型如下所示,变量定义详见表1。

如果发现在加入控制变量之后,公司治理与超额回报率的回归系数下降,则说明治理溢价的存在部分归结于控制变量的影响,控制变量的加入弱化了治理溢价的存在。

四、研究结果分析

(一)描述性分析结果

1.公司治理质量状况

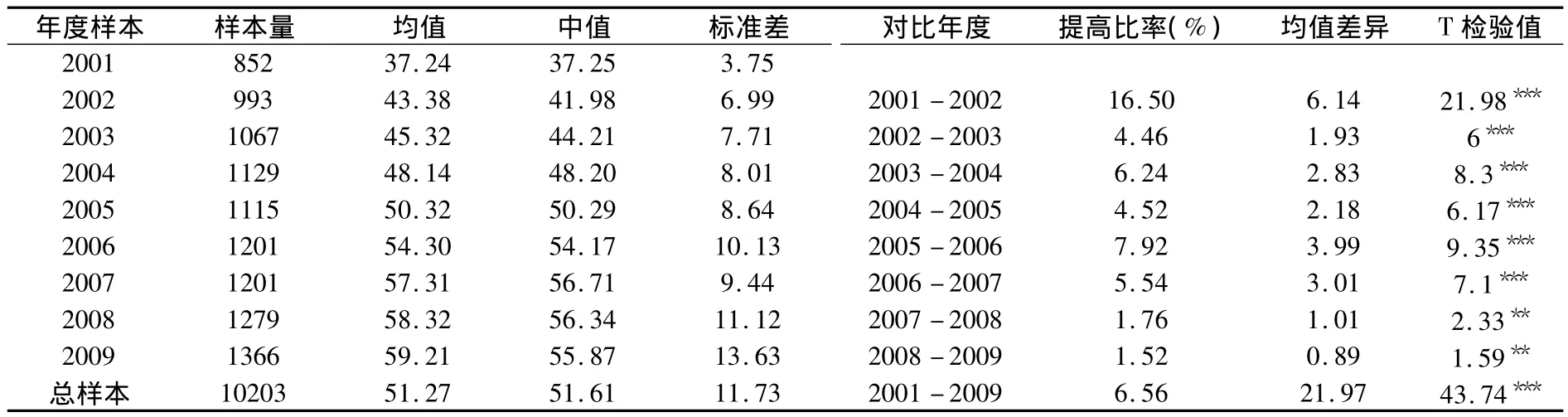

表2列示了2001年至2009年间上市公司治理总体状况。可以看出:(1)上市公司治理质量平均得分为51.27分,中位数为51.61分,两者相差不大,标准差为11.68。(2)2001至2009年治理质量有较大幅度提高,每年呈不断上升趋势。从2001年的平均得分37.24分上升至2009年的59.21分,治理状况改善了近59.00%,平均年度改善比率为6.56%,中位数也从2001年的37.25上升至2009年的55.87,共提高了50.00%,平均每年提高了5.57%。(3)每年治理质量都有较大幅度的提高,提高比率最低的为2008至2009年;得益于《上市公司治理准则》和《指导意见》的出台,2001年至2002年公司治理质量提升最快,提高比率为16.00%。以2005年作为股权分置改革的起点,以2006作为股权分置改革的完成,可以看出2005年至2006年治理质量提高了8.00%,在所有年度中排名第二,这也从侧面反映了股权分置改革对上市公司治理状况有较大的改善作用。进一步比较前后两年治理质量的均值差异,5%的置信水平下除2008至2009年不显著外,其他年度治理质量提高作用均显著。

表2 上市公司治理质量总体状况、改善情况和均值比较①2001至2009年的提高比率是每年提高比率的均值,根据2001至2009年的评分值采用复利方法得到,而非每年提高比率的简单平均。

(二)公司治理质量与超额回报率

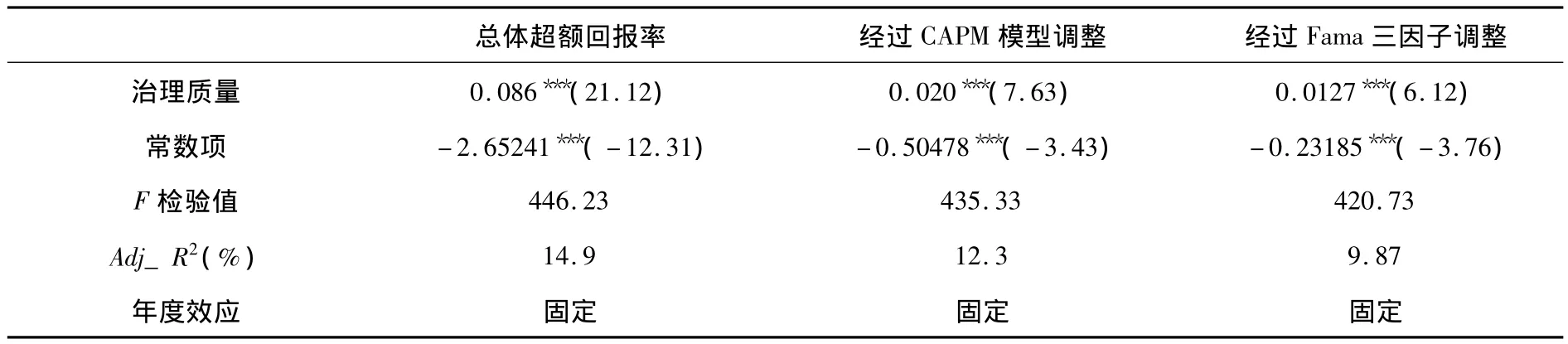

表3依次列示了三种超额回报率对治理质量的回归结果。

表3 滚动回归调整后的超额回报率对公司治理质量回归结果② 月度超额回报率数据较小,直接报告回归系数非常小,因此表4和表5结果显示的系数都均放大了100倍。

可以看出,控制了年度固定效应后,三种超额回报率与治理质量的回归系数均显著正相关,回归系数存在渐进下降的趋势,从总体超额回报率的0.086下降至经Fama三因子模型调整后超额回报率的0.0021。这说明在控制年度效应下,治理质量的进步可以获得显著的超额回报率,公司治理质量每改进一分,总额超额回报率会提高0.086,治理溢价均显著存在。

(三)公司治理质量与超额回报率:进一步研究

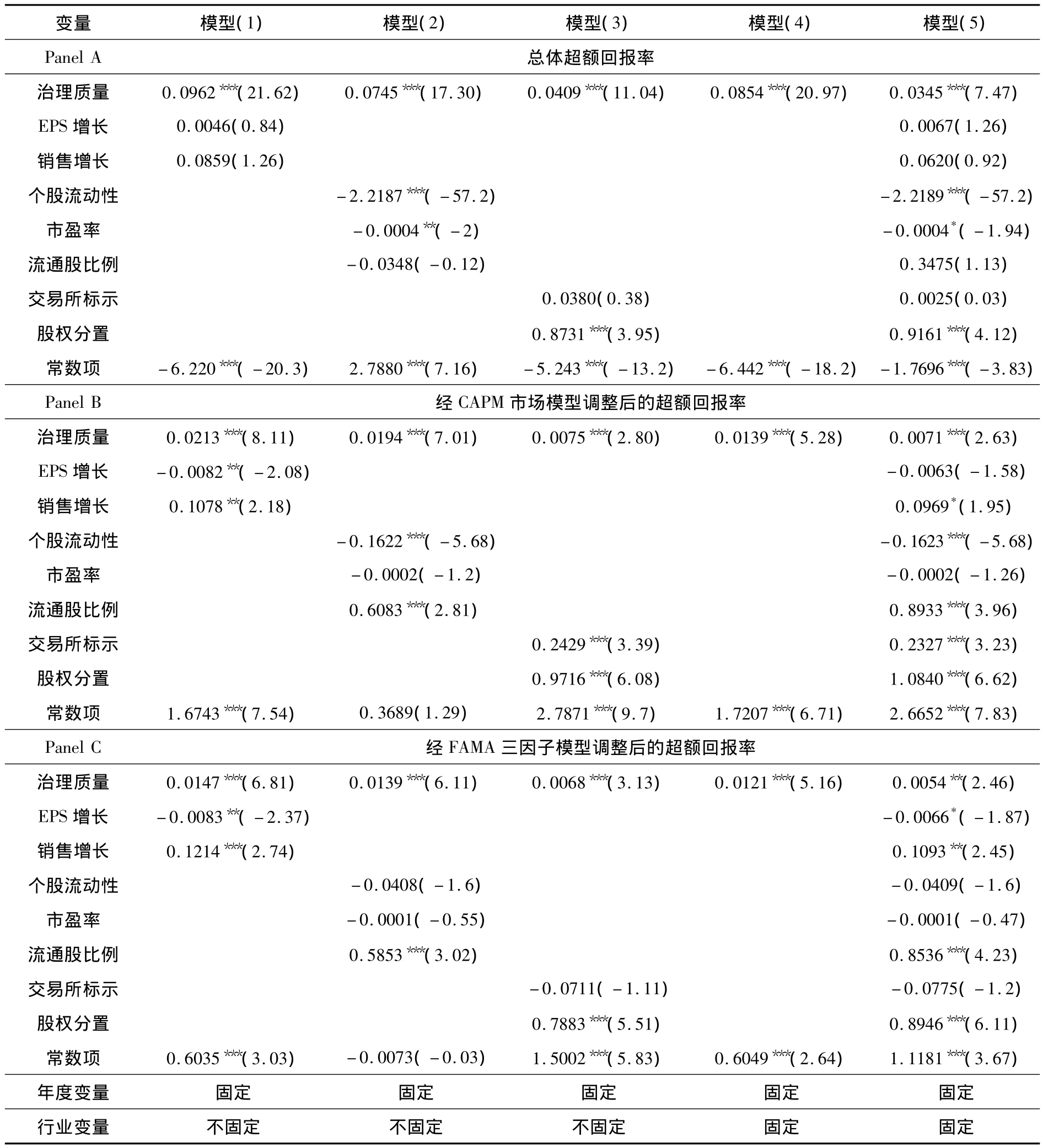

在得到公司治理溢价的存在性后,表4列示了逐渐加入控制变量的结果。为了节约篇幅,省略了常数项结果。

表4 控制其他因素后超额回报率对公司治理质量回归结果

(1)控制公司成长性的结果显示,治理质量和超额回报率回归系数不仅没有降低,一定程度上还略微得到强化。(2)第二组结果显示三种模型下治理质量回归系数均有所下降,总体回报率系数由0.0962下降至0.0345,市场模型系数从0.0213下降至0.0071,而三因子模型系数则从0.0147下降至0.0054。这说明治理质量与个股流动性、流通股比例和市盈率存在一定关系,变量缺省导致治理溢价部分反映了对流动性风险和市盈率风险的补偿。(3)控制交易所和股权分置改革的结果显示,治理质量回归系数显著下降,三种模型分别下降了52.44%、62.50%和46.46%,交易所标示的结果三种模型下有较大差异,但股权分置改革回归系数均显著为正,这说明股权分置改革降低了治理质量与超额回报率的关系,股权分置改革一方面提高了上市公司治理质量,另一方面提高了整个市场的超额回报率,忽略股权分置改革的作用则将股权分置改革的对治理质量的超额回报率的共同结果错误归结于治理质量的作用。(4)行业结果显示治理质量系数有所下降,说明治理质量和股票收益存在相似的行业聚集现象,行业因素可以部分解释治理溢价的存在。(5)控制所有变量的结果显示,治理质量回归系数大幅下降。说明存在其他变量对治理质量和超额回报率同时产生影响,变量缺省导致将其他变量的影响错误地解读为完全是治理质量的作用。但值得注意的是,即使在控制所有相关变量后,治理质量系数依然显著为正,这说明公司治理质量与超额回报率之间仍然存在部分难以通过上述变量解释的正相关关系,治理溢价仍然存在。

五、研究结论

本文基于2001年至2010年数据为样本,构造治理评价体系研究公司治理质量对股票超额收益率的影响。为得到更加稳健的结果,采用滚动回归分别构造了三种渐进性的超额回报率:总体超额回报率、经市场模型调整和经三因子模型调整后的超额回报率。结果发现。控制年度效应后,三种模型中治理质量的提高均可以改善下一年度公司的超额回报率,治理溢价显著存在。控制公司成长性、资本市场风险、制度背景和行业效应后,治理溢价逐渐下降,其中股权分置改革、个股流动性和流通股比例对治理溢价的解释能力较大。但即使在控制所有变量后,治理质量回归系数依然显著为正,治理溢价依然存在。这意味着公司股东对治理质量的改善不仅可以提高经营绩效和企业价值,还可以在资本市场中获得更高的超额回报率。我国现在处于后股权分置改革时代,治理溢价的存在将激励控股股东和中小股东一起,针对公司治理中的问题,设计出更有效的治理机制,提高上市公司整体治理质量。治理溢价的发现同时也从资本市场角度为监管机构监督上市公司治理,构建和发布公司治理股票指数,机构投资者和个体投资者制定投资策略,引导投资者合理评价上市公司质量状况并督促其改进提供了经验证据。

[1]Gompers,P.A.,Ishii,J.L.,Metrick,A.Corporate Governance and Equity Prices [J].Quarterly Journal of Economics,2003,118(1):107-156.

[2]Bebchuk,L.A.,Cohen,A.,Wang,C.Y.Learning and the Disappearing Association between Governance and Returns [J].Journal of Financial Economics,2013,108(2):323 -348.

[3]陈晓,陈小悦,倪凡.我国上市公司首次股利信号传递效应的实证研究[J].经济科学,1998,(5):33-43.

[4]陈信元,张田余.资产重组的市场反应—1997年沪市资产重组实证分析[J].经济研究,1999,(9):47-66

[5]何佳,何基报.中国股市重大事件信息披露与股价异动[R].深圳证券交易所综合研究所,2001.

[6]李增泉,孙铮,王志伟.掏空与所有权安排—来自我国上市公司大股东资金占用的经验证据[J].会计研究,2004,(12):3-14.

[7]廖理,沈红波,郦金梁.股权分置改革与上市公司治理的实证研究[J].中国工业经济,2008,(5):99-108.

[8]Johnson,S.A.,and T.C.Moorman,and S.Sorescu.A Reexamination of Corporate Governance and Equity Prices [J].Review of Financial Studies,2009,22(11):4753 -4786.

[9]Giroud,Xavier,and Holger M.Mueller.Corporate Governance,Product Market Competition,and Equity Prices [J].Journal of Finance,2011,66(2):563-600.

[10]Cheung,Y.L,P.Jiang,P.Limpaphayom and T.Lu.Does Corporate Governance Matter in China [J].China Economic Review,2008,19:460-479.

[11]沈艺峰,许年行,杨熠.我国中小投资者法律保护历史实践的实证检验[J].经济研究,2004,(9):90-100.

[12]姜付秀,支晓强,张敏.投资者利益保护与股权融资成本—以中国上市公司为例的研究[J].管理世界,2008,(2):117-125.

[13]俞红海,徐龙炳,陈百助.终极控股股东控制权与自由现金流过度投资[J].经济研究,2010,(8):103-114.

[14]马磊,徐向艺.两权分离度与公司治理绩效实证研究[J].中国工业经济,2010,(12):108-116.

[15]廖理,沈红波.Fama-French三因子模型与股权分置改革效应研究[J].数量经济技术经济研究,2008,(8):117-125.

[16]Amihud,Y.Illiquidity and stock returns:cross-section and time-series effects[J].Journal of Financial Markets,2002,5(1):31-56.

[17]Pastor,L.and R.F.Stambaugh.Liquidity Risk and Expected Stock Returns[J].Journal of Political Economy,2003,111(3):642-685.

[18]黄峰,杨朝军.流动性风险与股票定价:来自我国股市的经验证据[J].管理世界,2007,(5):30-39.

[19]潘莉,徐建国.A股市场的风险与特征因子 [J].金融研究,2011,(10):140-154.

[20]许年行,吴世农.我国上市公司股权分置改革中的锚定效应研究[J].经济研究,2007,(1):114-125.

[21]宋常,黄蕾,钟震.产品市场竞争,董事会结构与公司绩效[J].审计研究,2008,(5):55-60.

[22]蒋荣,陈丽蓉.产品市场竞争治理效应的实证研究:基于CEO变更视角[J].经济科学,2007,(2):102-111.

[23]Boyson,N.M.,C.W.Stahel,and R.M.Stulz.Hedge fund contagion and liquidity[R].Fisher College of Business Working Paper,2008.