中国创业板上市公司盈利能力的因素分析

——基于分位数回归的实证研究

2014-08-08何云强靳大力

何云强,柳 阳,靳大力

(兰州商学院 统计学院,甘肃 兰州 730020)

中国创业板上市公司盈利能力的因素分析

——基于分位数回归的实证研究

何云强,柳 阳,靳大力

(兰州商学院 统计学院,甘肃 兰州 730020)

影响上市公司盈利能力的因素有很多,不同的分位数水平下各因素对盈利能力的影响可能存在差异。传统的回归模型只能描述因变量的条件均值受自变量的影响,而分位数回归模型能够依据因变量的条件分位数对自变量进行回归,从而更加精确地描述自变量对因变量的影响。选取截至2013年6月30日的355家创业板上市公司的截面数据,从分位数回归的角度研究了不同分位数水平下各因素对公司盈利能力的影响,并且加入了地区虚拟变量,研究了区位因素与盈利能力的关系。

创业板上市公司;分位数回归;盈利能力;显著性影响

一、引言

关于上市公司盈利能力的研究,国内学者已经积累了丰富的研究成果。汤青(2005)从资本结构、股权结构、公司规模和公司风险等四个方面全面分析影响上市公司盈利能力的因素。李治国(2008)选取了净资产收益率、资产净利率、主营业务利润率、核心业务总资产收益率、资产报酬率、每股息税前利润、每股收益这 7 项反映上市公司盈利能力的财务指标 ,运用因子分析计算了上市公司盈利能力的综合评价指标。宋忠宁、张建萍(2010)运用主成分分析法得出代表上市公司盈利能力的综合指标 ,然后用该指标作为被解释变量 ,以资产负债率作为解释变量,对资本结构与盈利能力进行回归分析,发现资产负债率与上市公司的盈利能力存在负相关关系 。刘雅安(2012)对我国农业类上市公司的盈利能力进行了研究,得出了农产品价格、国家财税补贴、独立董事聘用和股权集中度与农业上市公司盈利能力呈现正相关的结论。

由此可知,国内学者对于上市公司盈利能力的研究主要集中在盈利能力指标体系的构建和研究方法的探讨。研究内容有主要有地区研究和行业研究;研究方法主要有主成分分析、因子分析和多元回归分析。而对于不同层次盈利能力的影响因素研究较少。鉴于影响上市公司盈利能力的因素在不同的水平下可能存在差异,因此以创业板上市公司为研究对象,选择了分位数回归模型进行研究。

二、模型介绍

(一)分位数回归的原理

假设随机变量的分布函数为

F(y)=P(Y≤y)

(1)

Y的τ分位数的定义为满足F(y)≥τ的最小τ值, 即

Q(τ)=inf{y:F(y)≥τ},0<τ<1

(2)

回归分析的基本思想就是使样本值与拟合值之间的距离最短, 对于Y的一组随机样本 {y1,y2,…,yn}, 样本均值回归是使误差平方和最小, 即

(3)

样本中位数回归是使误差绝对值之和最小, 即

(4)

样本分位数回归是使加权误差绝对值之和最小, 即

(5)

上式可等价表示为:

(6)

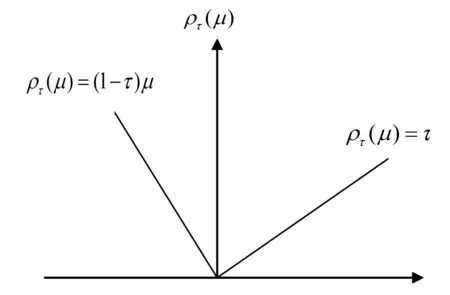

其中,ρτ(μ) 为检查函数 (check function), 定义为:

ρτ(μ)=(τ-I(μ<0))μ

(7)

其中,I(z) 为示性函数 (indicator function),z是条件关系式, 当z为真时,I(z)=1;当z为假时,I(z)=1。同线性方程y=kx比较,τ-I(μ<0) 相当于直线的斜率k, 可以看出,ρτ(μ) 为分段函数,如下图所示:

图1 检查函数示意图

现假设因变量Y由k个自变量组成的矩阵X线性表示, 对于条件均值函数E(Y|X=x)=xi′β, 通过求解(8)式得到参数估计值

(8)

对于条件分位数函数, 通过求解(9)式得到参数估计值

(9)

式中, arg min()函数表示取函数最小值时β的取值。

(二)参数估计方法的选择

分位数回归的参数估计算法主要有单纯形算法(Simplex Method)、内点算法(Interior Point Method)、平滑算法(Smoothing Method)。由于单纯形算法在处理大型数据时效率低下,Karmarker提出了内点算法。而内点算法每计算一步都要进行因数分解,当自变量比较多的时候效率比较低。其次,如果要达到和单纯形算法一样的精度,就必须进行舍入步骤的计算,这也降低了算法的运行效率。因此选择平滑算法(Smoothing Method)。有限平滑算法则是一种同时兼顾运算效率和运算速度的方法。Chen把这种算法扩展到计算回归分位数中。分位数回归模型有很多,如线性分位数回归模型、面板分位数回归模型、加权分位数回归模型等,依据所选指标的特点及所研究问题,选取线性分位数回归模型。[1-8]

三、实证部分

(一)指标的选取和数据来源

1.被解释变量

公司的盈利能力通常是指企业在一定时期内赚取利润的能力。衡量盈利能力的指标有很多,主要包括营业利润率、成本费用利润率、盈余现金保障倍数、总资产报酬率、净资产收益率和资本收益率等六项。实务中,上市公司经常采用每股收益、每股股利、市盈率、每股净资产等指标评价其获利能力。文章选取每股收益(EPS)作为代表企业盈利能力的指标。

2.解释变量

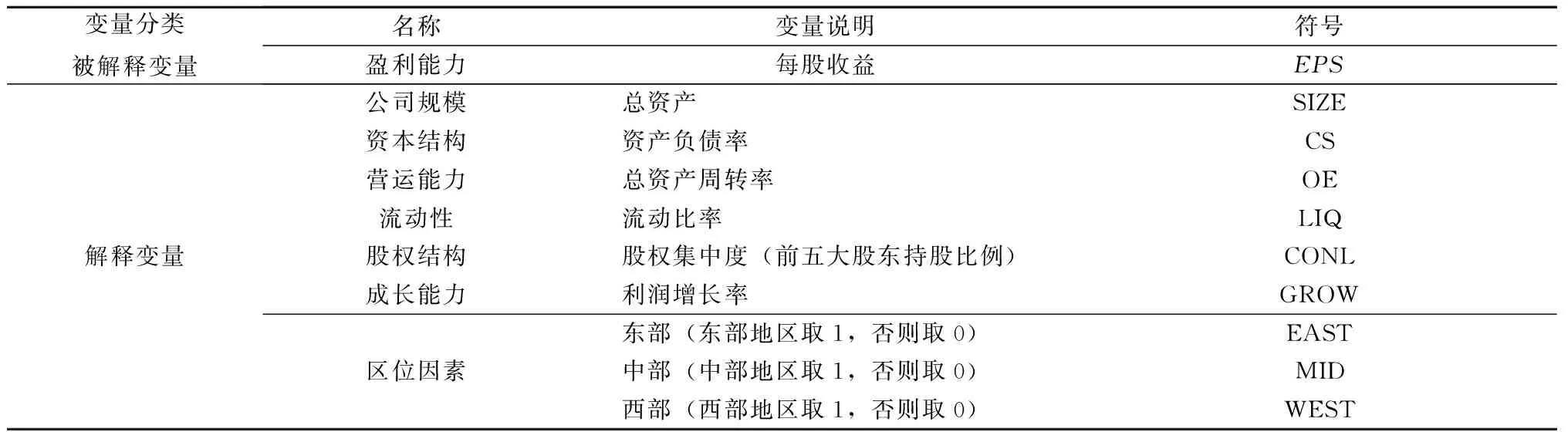

影响上市公司盈利能力的因素有很多,结合国内外学者对于上市公司盈利能力的研究成果以及创业板上市公司自身的特点,将影响创业板上市公司盈利能力的因素归结为公司规模、资本结构、营运能力、流动性、股权结构、区位因素等七个因素。

(1)公司规模:公司规模对盈利能力的影响主要体现在规模经济上。选取总资产(SIZE)代表公司规模。(2)资本结构:反映资本结构的指标有很多,选取最具代表性的指标—资产负债率(CS)来代表公司的资本结构。(3)营运能力:总资产周转率是考察企业资产营运能力最重要的指标,体现了企业会计经营期间全部资产从投入到产出的周转速度,反映了企业对全部资产的管理能力和使用。因此选择总资产周转率(OE)代表营运能力。(4)流动性:反映流动性的指标有流动比率、速动比率、超速动比率等,选择流动比率(LIQ)作为反映流动性的指标。(5)股权结构:股权集中度指的是公司全部股权的集中或分散程度,是衡量公司股权分布情况和稳定性的重要指标。以公司前五大股东所持股份占总股本的比重来衡量股权集中度(CONL)。(6)成长能力:利润增长率反映了一定会计区间内公司的发展速度。选择了利润同比增长率(GROW)作为衡量公司成长能力的指标。(7)区位因素:按照国家发改委的划分标准,将我国的32个省、市、自治区划分为东部地区(EAST)、中部地区(MID)和西部地区(WEST)。选取了截至2013年6月30日的355家创业板上市公司所公布的半年报数据,数据来源为锐思金融数据库。

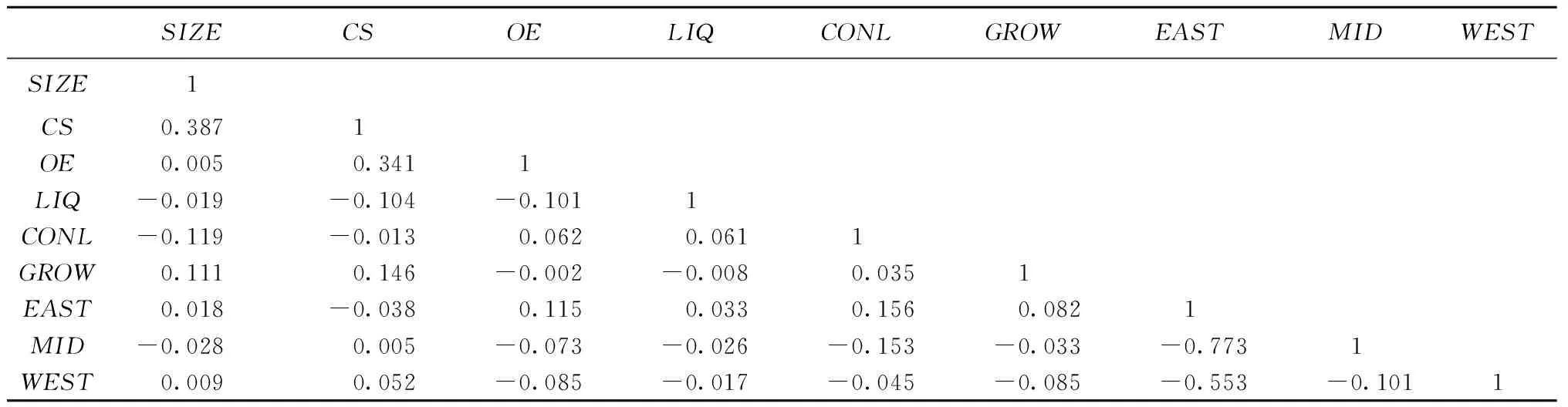

(二)相关性检验

由于该模型选取了较多的解释变量,为了防止多重共线性的问题,先对各个变量的相关性进行检验。表2为解释变量的相关系数表。

表1 盈利能力及其影响指标

变量分类被解释变量名称变量说明符号盈利能力每股收益EPS解释变量公司规模总资产SIZE资本结构资产负债率CS营运能力总资产周转率OE流动性流动比率LIQ股权结构股权集中度(前五大股东持股比例)CONL成长能力利润增长率GROW区位因素东部(东部地区取1,否则取0)EAST中部(中部地区取1,否则取0)MID西部(西部地区取1,否则取0)WEST

表2 各变量间的相关系数

SIZECSOELIQCONLGROWEASTMIDWESTSIZE1CS0.3871OE0.0050.3411LIQ-0.019-0.104-0.1011CONL-0.119-0.0130.0620.0611GROW0.1110.146-0.002-0.0080.0351EAST0.018-0.0380.1150.0330.1560.0821MID-0.0280.005-0.073-0.026-0.153-0.033-0.7731WEST0.0090.052-0.085-0.017-0.045-0.085-0.553-0.1011

上表给出了创业板上市公司相关变量间的相关系数矩阵。可以看出除了公司规模(X1)和资本结构(X2)的相关系数较显著外,其他变量(不包括虚拟变量)的相关系数均不显著,故可以判断不存在严重的多重共线性问题,从而保证了线性分位数回归模型的合理性。

(三)模型设定及估计结果

由于文章的解释变量加入了地区虚拟变量(EAST、MID、WEST),因此回归方程设定为不含截距项的形式,从而将3个虚拟指标同时加入模型。形式如下:

QYi(τ|xi)=xi′β(τ)

(9)

其中Yi为被解释变量每股收益;xi为9个解释变量,包括总资产资产负债率、总资产周转率流动比率、股权集中度、利润同比增长率、东部地区、中部地区和西部地区;εi为残差项。利用R软件的quantreg包,对上述模型的每十个分位点进行分位数回归。同时表3也给出了最小二乘(OLS)的回归结果。

四、研究结论

最小二乘回归的变量系数在大多数指标上不显著,说明最小二乘回归只能描述平均意义上的因果依赖关系,而对于更细致的不同分位数水平下的因变量与自变量的因果关系并不能分辨和描述。

(一)各自变量对不同盈利水平的影响差异

1.公司规模与盈利能力

从经济学的规模经济理论出发,上市公司的盈利能力与公司规模应该呈现出倒U的形状,即盈利能力先随着公司规模的增大而增强,然后随着公司规模的增大而减弱。而创业板上市公司多为高科技企业,企业规模较小,因此盈利能力理论上是与企业规模成正向关系。由表3可见:随着分位数水平的增加,公司规模系数不断增大,说明企业规模对盈利能力的影响强度随着分位点的上升而不断加强;同时企业规模系数的显著性也趋于稳定(除0.2、0.3),说明在企业规模在大多数情况下对盈利能力的影响都是显著的,在不同分位数水平下无显著差异。

2.资本结构与盈利能力

从理论角度讲,公司的资本结构越合理就越有利于公司的盈利能力。因此当公司的资产负债率处于一个合理的区间时,公司的盈利能力的表现较好。从表3结果来看,资本结构系数均为负值且随着分位点的上升不断增大,说明公司的资本结构与盈利能力呈负向关系。系数的显著性表现为:在低分位点0.1~0.7(除0.4)上,资本结构的影响是不显著的;在高分位点0.8~0.9上,资本结构的影响是显著的。表明了资本结构对于公司的盈利能力在不同分位点处的影响是不同的。

表3 分位数回归及最小二乘回归的结果

0.10.20.30.40.50.60.70.80.9OLS公司规模2.93E-07(▲)1.95E-07(.)2.80E-07(*)4.80E-07(▲)4.19E-07(▲)6.60E-07(▲)8.27E-07(▲)9.64E-07(▲)1.08E-06(▲)5.3646E-07(▲)资本结构-0.00282(.)-0.0025(.)-0.002103(.)-0.0027913(▲)-0.003136(.)-0.004105(.)-0.0036991().-0.0051374(▲)-0.0054857(▲)-0.0040721(▲)营运能力0.158051(.)0.154509(.)0.1798853(.)0.23786132(▲)0.2405409(.)0.2730852(.)0.26911095(.)0.40012292(▲)0.659799025(.)0.28786824(▲)流动性1.57E-05(.)3.78E-06(.)-3.31E-07(.)-8.92E-06(.)-2.24E-05(.)-4.05E-05(.)-5.01E-05(.)-6.40E-05(▲)-9.30E-05(.)-3.014E-05(.)股权结构0.226241(▲)0.170861(*)0.1083658(*)0.08199139(.)0.0936341(.)0.1364581(.)0.08489564(.)0.12548499(.)0.313781625(.)0.10631189(.)成长能力4.03E-05(▲)1.68E-05(.)0.0001282(.)0.00016118(.)0.0003589(▲)0.0003147(▲)0.00032349(▲)0.00038697(▲)0.000379996(▲)0.00838754(*)东部地区-0.14542(.)-0.0562(.)-0.010452(.)0.00925932(.)0.049297(.)0.0448704(.)0.09235405(.)0.08172556(.)-0.00315902(.)0.06246928.中部地区-0.13178(.)-0.03649(.)-0.007603(.)0.00283358(.)0.0232546(.)0.0079493(.)0.05904794(.)0.04734166(.)-0.05814704(.)0.04409668(.)西部地区-0.16473(.)-0.09961(.)-0.033503(.)-0.0335412(.)0.0129127(.)-0.007857(.)0.0373927(.)0.04470091(.)-0.12186579(.)-0.0053427(.)

(注:“▲”表示在0.01的水平上显著,“△”表示在0.05的水平上显著,“*” 表示在0.1的水平上显著,“.” 表示不显著)

3.营运能力与盈利能力

理论上盈利能力应该与营运能力成正向关系,表3的营运能力系数也表明了这一点。但是在中低的分位数水平(0.1~0.7)下,营运能力对盈利能力并无显著性影响,在0.8分位点处营运能力开始产生显著性影响。这可能与创业板上市公司的自身特点有关。因为创业板上市公司多从事高科技业务,总资产的周转率相对较高且内部较为相似,因此同为创业板的这一类公司就不存在显著性的差异。

4.流动性与盈利能力

公司的流动性反映了一个公司的短期偿债能力以及公司对流动资产的配置能力,因此理论上讲,流动性较好的公司面临财务危机的可能性就比较小,盈利能力也相对较强。表3的结果显示:在中低分位数水平(0.1~0.7)下流动性和盈利能力并无显著影响关系,但在0.8分位点处流动性对盈利能力产生了显著地负向影响。说明了在创业板上司公司中,流动性对于盈利水平较低的公司并无显著性影响;而对于盈利水平较高的公司却产生了显著性的负向影响。

5.盈利能力与股权结构

理论上股权结构的不同会影响到公司治理结构的选择,从而使得股东行使各种权力的方式和效果产生较大差别,进而对上市公司的整体盈利能力产生较大的影响。在较低的分位数水平(0.1~0.3)下,股权结构对于公司的盈利能力产生了显著性的影响;但之后(0.4~0.9)显著性消失。说明了股权集中度这一实际指标对于盈利水平相对较低的公司有显著性的影响,对于盈利水平相对较高的公司无显著性的影响。这也许说明股权集中度较高的公司其股价容易受到大股东的操纵,进而不被投资者看好,因此这类公司的盈利水平也相对较低,属于一般投资者规避的公司。

6.盈利能力与成长能力

成长能力反映了企业未来扩大规模、提升实力的潜在能力。因此是公司未来盈利能力的一个很好的预测性指标,从而成为公司投资价值的一个典型参考。理论上讲公司的盈利能力与成长能力成正向促进关系。表3的回归结果也验证了这一点,成长能力系数随着分位点的上升而增大。显著性结果显示:在较低的分位点(0.1~0.3)上成长能力对公司的盈利能力并无显著性影响,在较中高分位数水平上(0.4~0.9)成长能力对于公司的盈利能力持续产生显著性正向影响,且影响能力不断增强。这充分说明了公司的成长性是投资者进行投资决策的重要依据,这也间接说明了大部分投资者对于创业板上市公司的选择坚持价值投资的理念。

7.盈利能力与所处地区

由表3的结果可见:地区因素对于创业板上市公司的盈利能力在各个分位数水平下均无显著性的影响。这说明了创业板上市公司的盈利能力和公司所处的地区无关。因此这也提醒投资者在投资创业板上市公司时,基本上可以忽略公司所处区域的影响。

(二)不同盈利能力水平下各影响因素的权重

由表3可以看到:在不同的分位数水平下,各因素对于对盈利能力的影响权重系数及显著性均有所差异。将分位数水平分为3个等级:分别为低分位数水平0.1~0.3,中等分位数水平0.4~0.6和高分位数水平0.7~0.9。不同盈利能力水平下各影响因素的权重结果如下:

在低分位数水平下(0.1~0.3),显著影响盈利能力的因素为公司规模、股权结构和成长能力。而且公司规模和股权结构在整个低分位数区域都显著地影响了公司的盈利能力,而成长能力只在更低的水平(0.1)有影响,其他低分位区域没有显著影响。

在中等分位数水平下(0.4~0.6),显著影响盈利能力的因素为公司规模、资本结构、营运能力和成长能力。具体表现为公司规模和成长能力在大部分中等分位数区域对盈利能力产生了显著影响,但资本结构和营运能力只在中等分位数区域的较低的水平(0.4)产生了显著影响。

在高分位数水平下(0.7~0.9),显著影响盈利能力的因素为公司规模、资本结构、营运能力、流动性和成长能力。公司规模和成长能力在整个高分位数水平队盈利能力都有显著而持续的影响,但资本结构、营运能力和流动性只是在部分分位点处产生了显著影响,且主要集中在高分位数水平的较低区域(0.7)。

通过对可能影响创业板上市公司的因素进行分位数回归,得到的结论是:公司规模和成长能力对创业板上市公司的盈利能力在大部分情况下产生了持续而显著地影响;股权结构在较低的分位数水平产生了显著影响;资本结构、营运能力和流动性对盈利能力的显著影响主要集中在高分位数水平;而地区因素,在各个分位数水平下对盈利能力均无显著影响。

〔1〕 KOENKER R, V d’OREY.Computing Regression Quantiles[J].AppliedStatistics,1987,36:383-393.

〔2〕 HE X, F HU.Markov chain marginal bootstrap[J].J.ofAm.Stat.Assoc.,2002,97:783-795.

〔3〕 PORTNOY S,R KOENKER.The Gaussian Hare and the Laplacian Tortoise:Computability of squared-error versus absolute-error estimators, with discusssion[J].Stat.Science,1997,12:279-300.

〔4〕 KOENKER R.QuantileRegression[M].Cambridge U. Press,2005.

〔5〕 汤青.中国上市公司盈利能力影响因素实证分析[J].山东财政学院学报,2005(2):56-59.

〔6〕 张晓芳.企业盈利能力评价指标完善及综合运用浅析[J].商品储运与养护,2008(7):45-46.

〔7〕 兰德平.企业盈利能力分析指标的改进[J].科技创新导报,2010(25):186-187.

〔8〕 顾吉宇,陈立军.关于企业盈利能力影响因素的研究[J].商业时代,2011(10):51-52.

(责任编辑 吴 星)

The Profitability of Listed Companies on GEM Factors:An Empirical Study Based on Quantile Regression

HE Yun-qiang, LIU Yang, JIN Da-li

(Lanzhou Bussiness University, Lanzhou, Gansu 730020)

There are many factors affecting the profitability of listed companies. The impact of various factors on profitability may differ under different sub-digit level. Traditional regression model can only describe the mean variable depending on the conditions affected the independent variable; while quantile regression model can be variable depending on the conditions based on the independent variables quantile regression, which results in a more accurately description of the effect of independent variable on the dependent variable. This study selects cross-section data from 355 companies listed on GEM before June 30, 2013 to study the effects of various factors from the perspective of quantile regression under different quantile levels of profitability for the company, and adds the regional dummy variables to study the relationship between location factors and profitability.

companies listed on GEM; quantile regression; profitability; significant impact

2013-12-16

何云强(1987—),男,河南郑州人,兰州商学院统计学院统计学专业硕士研究生,主要研究方向为经济与社会统计。

F222

A

1007-6875(2014)01-0100-05