民族地区金融结构对经济增长影响的实证分析

2014-08-06康海媛

康海媛

(1 中南民族大学 经济学院,武汉 430074;2 华中科技大学 经济学院,武汉 430074)

1 文献综述

中国经济持续30多年快速发展,经济总量不断增加的同时,区域经济发展不平衡问题日益突出.2011年,东部沿海地区浙江、江苏和广东的人均GDP分别为58665元、61649元和50500元,而少数民族地区新疆、西藏和云南的人均GDP分别为29924元、20077元和18957元(数据来源:各省2011年国民经济和社会发展统计公报),民族地区的人均GDP水平仅相当于东部发达地区人均GDP的30%或40%.促进民族地区经济发展,是实现共同富裕与社会和谐的重要内容.金融结构影响经济增长,如何找到合适的民族地区金融结构以促进该地区经济增长,对解决区域经济发展不平衡具有重要的现实意义.

国外学者对金融结构与经济增长关系的研究,主要围绕是以银行为基础的金融体系还是以市场为基础的金融体系更好促进经济增长.支持以银行为基础金融体系的学者认为银行在获得企业信息、催促企业还债、有效监督管理者及有效资源配置等方面具有优势,因而以银行为基础的金融体系能更好地促进经济发展.如Boot, Greenbaum和Thakor(1993)认为银行在获得企业信息方面具有优势,通过私有化信息以及与企业保持长期联系,能减少获得信息的障碍因素[1].Rajan和Zingales(1999)的研究表明有实力的银行在催促企业还债时比市场更有效[2].Chakraborty和Ray(2004)认为市场无法有效监督管理者,而银行能部分解决内部人员利用私人控制利益的倾向[3].Allen和Gale(2000)的研究表明以银行为基础的金融体系能提供更好的跨期风险分担服务,有利于资源的有效配置[4].而支持以市场为基础金融体系的学者则对以上观点进行了抨击,认为以金融市场为基础的金融体系更能促进经济增长.如在获取信息方面,在涉及到创新产品的非确定环境下,银行并不是有效的信息集中和处理者[5].另外,以银行为基础的金融体系可能存在问题,由于银行控制自身也存在困难.更为重要的是,市场可以提供丰富的风险管理工具,在标准的情况(指信息对称且投资者的预期大体一致的情况)下,以市场为基础的金融体系,能提供灵活定制相关金融产品的服务[6].

国内学者对此选题也展开了大量研究,如谈儒勇(1999)使用时间序列数据建立线性回归方程,证实中国的金融中介发展和经济增长之间有显著的、很强的正相关关系,但股票市场发展对经济增长的作用是极其有限的[7];范学俊(2006)运用最大似然协整分析法得到与以往研究不同的结论,即中国股票市场对经济增长的影响大大强于银行部门对经济增长的影响[8];林毅夫、孙希芳(2008)运用面板数据考察银行业结构对经济增长的影响,得出中小金融机构市场份额的上升对经济增长具有显著的正向影响的结论[9];林毅夫等(2009)提出并论证了最优金融结构的理论假说,为学术界研究金融发展与经济增长的关系提供了一个新的视角[10];王勋、赵珍(2011)运用固定效应模型、工具变量法和动态面板数据模型,发现目前金融规模扩张不利于经济增长,而改善金融结构、降低银行集中度以及提高中小金融机构在银行业中所占比重则会增加银行业竞争促进经济增长[11].国内学者大多通过计量分析方法来研究中国金融发展与经济增长之间的关系, 由于样本选择和方法差异导致研究结果各异, 其中部分研究考虑到我国区域经济发展差异大的现实情况以单个区域为研究样本.本文以中国5个少数民族自治区金融结构对经济增长的影响为研究对象,利用面板数据分析技术,探究民族地区两者关系的特点并提出改进措施.

2 模型的设定与变量选取

2.1 理论模型的设定

经济增长源于资本、劳动力等要素禀赋的积累与技术进步.本文参考Odeokun(1996)[12]构建的模型,将股票市场与银行体系所代表的金融结构作为一种投入要素,纳入到宏观生产函数当中,得到扩充后的生产函数:

Yt=f(Lt,Kt,Ft).

(1)

其中Yt为总产出,Lt为劳动力,Kt为资本存量,Ft为金融发展水平,t为时期.对(1)式进行微分并适当变换,得到理论模型:

(2)

2.2 变量的选择与计量模型的设定

借鉴国内外学者对金融结构与经济增长的研究方法,本文对理论模型中所涉及的变量选择如下:

本文用银行发展水平与股票市场发展水平来表示金融发展水平,其中选择银行信贷总额与GDP的比率代表银行发展水平,记为LO;本文采用3个常用变量来刻画股票市场的发展水平:一是股票市价总值与GDP的比率,记为Sum,它表示该地区股票市场相对于经济总量的规模;二是股票市场交易额与GDP的比率,记为TRA,反映了股票市场相对于整体经济的波动性;三是股票交易额与股票市价总值的比率,表示的是股票市场的周转率,记为TS,用来反映股票市场的流动性和交易成本.若TS较高,则交易成本较低.

在理论模型的基础上,本文设定一般形式的面板数据计量模型,为了更加清晰地反映和比较股票市场3个不同变量对总产出增长率作用的显著性及程度,本文设定以下3个模型:

uit,i=1,…,5,t=1,2,…,T.

(3)

uit,i=1,…,5,t=1,2,…,T.

(4)

uit,i=1,…,5,t=1,2,…,T.

(5)

2.3 数据来源与变量的描述性统计

表1 主要指标的描述性统计

3 模型的选择与估计

3.1 面板单位根检验

本文使用4种单位根检验方法(包含相同根情形和不同根情形的检验),对各个变量的水平数列及差分数列进行平稳性检验,各检验统计量的结果见表2.

表2 单位根检验结果

注:***表示在1%的置信水平上显著,下同

3.2 面板协整检验

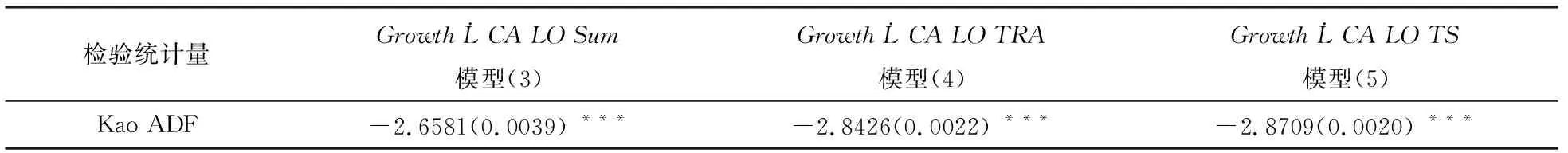

本文采用Kao检验方法验证这些变量之间是否存在长期稳定的协整关系,检验结果见表3.

表3 协整检验结果

注:括号内为显著性检验的概率P值.

由以上检验结果可知,在1%的显著性水平下,拒绝原假设,即5个民族省份的经济增长和金融结构之间存在协整关系.

3.3 模型的选择与估计

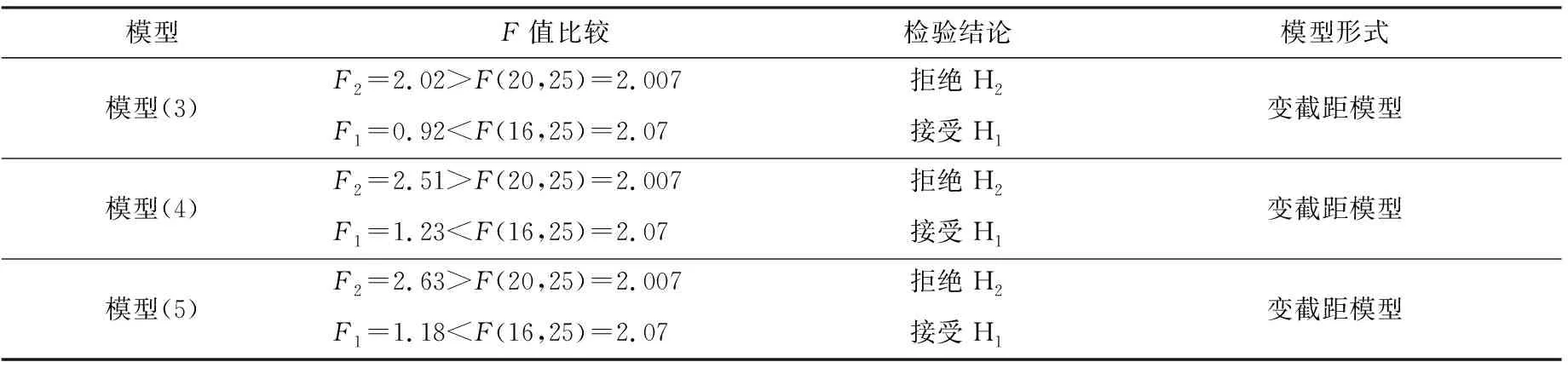

3.3.1 模型形式的检验

面板数据模型的选择通常有3种形式:无个体影响的不变系数模型、变截距模型和变系数模型.这3种模型的具体表达形式如下:

不变系数模型:yi=α+xiβ+ui,

变系数模型:yi=αi+xiβi+ui.

对上面计量模型(3)、(4)、(5)式进行F检验,结果如表4.由表4可知,3个模型都为变截距模型.

表4 F检验结果

注明:H1:β1=β2=…=βN,H2:α1=α2=…=αN,β1=β2=…=βN.

3.3.2 固定效应和随机效应模型的识别

本文考虑个体效应的影响,采用Hausman检验来确定具体的影响形式.结果显示,模型(3)、模型(4)、模型(5)的检验统计量的值分别为26.4770、27.9983、31.5342,表明在1%的显著性水平下,3个方程都拒绝原假设,应建立固定效应模型.

3.3.3计量模型的确定

由Hausman检验与F检验的结果可知,根据民族地区金融结构与经济增长的面板数据所呈现出的特点,可建立固定效应变截距模型.模型形式为:

β4Sumit+uit,i=1,…,5,t=1,2,…,T.

(6)

β5TRAit+uit,i=1,…,5,t=1,2,…,T.

(7)

β6TSit+uit,i=1,…,5,t=1,2,…,T.

(8)

式中:α为5个自治区的平均自主经济增长水平,αi为i地区自主经济增长对平均水平的偏离,反映的是各地区经济增长的固有差异.

3.3.4 模型的估计

考虑到各民族自治区的金融发展水平存在一定程度上的差异和固定效应变截距模型,本文使用GLS法(广义最小二乘法)对模型进行估计,估计结果见表5.

表5 GLS估计结果

注:括号内为显著性检验t统计量的值.***,**分别表示在1%、5%的置信水平上显著

4 结论与政策建议

本文选择我国5个民族自治区2001至2011年的面板数据为样本,分析我国民族地区的金融结构与经济增长的关系,结果显示,银行发展规模与经济增长呈现显著负相关关系,股票市场各指标与经济增长则存在不显著的负相关关系.综合上面的结果,我们得到这样的结论:民族地区的金融体系是以银行为基础的金融体系,股票市场的规模小、对经济作用不明显;且该种银行起主导作用的金融结构并没有很好地促进民族地区的经济增长.

对于民族地区的银行发展规模与经济增长显著负相关的结论,与常规理论不符,可以从以下3方面来解释.首先,从政府的货币政策导向上来看,由于政府逆经济风向的调节政策,导致这期间银行信贷规模与当期的经济增长负相关.如受2008年国际金融危机影响,经济增长率下降,央行开始实行宽松的货币政策,银行信贷规模回升.其次,民族地区的金融中介发展规模总体滞后于经济发展水平,数据上表现为5个民族自治区的金融机构贷款总额与GDP的比率在逐年递减,以内蒙古自治区为例,其比率由2001年的0.98减少到2011年的0.68.据戈德史密斯的研究,在经济快速增长时期,一国的金融上层结构发展要快于该国国民生产和国民财富基础结构的发展,即金融资产总量增长要快于其生产总值的增长[13].由此可见,民族地区的银行业发展规模显著滞后,束缚了经济增长.再次,从银行业的所有制结构和规模结构角度看,民族地区的银行业中,大型商业银行占据垄断地位,股份制商业银行在民族地区的分支机构较少,如2011年新疆大型商业银行占银行机构总数的38%,股份制商业银行占银行机构总数的1%(数据来源:《2011中国区域金融运行报告》),而组织规模庞大的国有银行在为中小企业提供金融服务方面缺乏优势,这种高度集中的银行业结构,阻碍了经济增长[9].以上原因导致银行发展规模没有有效促进民族地区的经济增长.

民族地区的股票市场与经济增长的相关关系并不显著,是由股票市场发展现状所决定的.民族地区的股票市场规模小,其发行规模和交易规模都远低于全国平均水平.在股票市场最为活跃的2007年,5个民族自治区的A股IPO发行量占全国发行量的0.31%,股票成交额占全国的2.62%(数据来源:《中国证券期货统计年鉴2007》),金融市场的发展缓慢,很难成为推动经济增长的因素.

由变截距模型中截距的估计结果,我们得到内蒙古、广西和宁夏的固有经济增长水平高于新疆、西藏两省的固有经济增长水平,究其原因,各省固有增长率的差异是由它们所具有的在该时间段内不变的独特特征所造成的,这些独特特征体现在地理位置、自然环境、矿产资源等方面.具体来讲,如内蒙古自治区靠近京、津,交通便利,具有明显的区位优势,且自然

资源丰富,煤炭、有色金属、稀土和一些非金属矿产等资源储量都位列全国前两位,这些固有因素决定了内蒙古的固有经济增长水平相对较高;相比之下,新疆、西藏两省由于地理位置、交通条件等方面的限制,其固有经济增长水平相对较低.

本文的实证研究结果对于民族地区的金融行业建设具有如下启示:(1)要积极推进银行业改革,提高整个银行业的效率,保证信贷资金持续、高效地投入科技、生产领域中,缩短对实体经济作用的时滞,使银行发展规模对经济增长产生有效的正向影响;(2)改善民族地区的银行业结构,提高中小股份制银行在整个银行业中的市场份额,组建区域性商业银行,更好地为本地区的中小企业提供金融服务,有效促进经济增长;(3)推进民族地区金融市场的发展,扩大股票市场规模,合理布局产业结构,提高上市公司的整体质量,使股票市场逐渐成为促进经济增长的新动力.

参 考 文 献

[1] Boot A W A, Greenbaum S J, Thakor A. Reputation and discretion in financial contracting [J]. American Economic Review, 1993,83(5): 1165-1183.

[2] Rajan R G, Zingales L. Which capitalism? Lessons from the East Asian crisis [J].Journal of Applied Corporate Finance, 1998,11(3): 40-48.

[3] Chakraborty S, Ray R. Bank-based versus market-based financial systems: a growth-theoretic analysis[J]. Journal of Monetary Economics, 2006, 53(2):329-350.

[4] Allen F, Gale D. Comparing financial systems [M]. Cambridge: MIT Press, 2000:158.

[5] Allen F, Gale D . Diversity of opinion and financing of new technologies [J]. Journal of Financial Intermediation, 1999,8(1-2):68-89.

[6] Caprio G J, Levine R. Corporate governance in finance : concepts and international observations [M]. Washington D C: The Brookings Institution, 2002:17-50.

[7] 谈儒勇. 中国金融发展和经济增长关系的实证研究[J]. 经济研究, 1999(10):53-61.

[8] 范学俊. 金融体系与经济增长:来自中国的实证检验[J]. 金融研究,2006,309(3):57-66.

[9] 林毅夫,孙希芳. 银行业结构与经济发展[J]. 经济研究,2008(9):31-45.

[10] 林毅夫,孙希芳,姜 烨. 经济发展中的最优金融结构理论初探[J]. 经济研究,2009(8):4-17.

[11] 王 勋,赵 珍. 中国金融规模、金融结构与经济增长——基于省区面板数据的实证研究[J].财经研究,2011,37(11):50-60.

[12] Odedokun M O. Alternative econometric approaches for analyzing the role of the financial sector in economic growth:time2series evidence from LDCs [J]. Journal of Development Economics, 1996,50(1):119-146.

[13] 郑长德. 中国少数民族地区金融中介发展与经济增长关系研究[J].西南民族大学学报:人文社科版,2007,185(1):54-58.