CAPM和Fama-French三因素模型在国内证券市场的实证检验

——基于A股不同行业的研究

2014-07-27吕亚楠

雷 帅 吕亚楠

(河南财经政法大学,河南 郑州 450002)

CAPM和Fama-French三因素模型在国内证券市场的实证检验

——基于A股不同行业的研究

雷 帅 吕亚楠

(河南财经政法大学,河南 郑州 450002)

CAPM模型是现代重要的金融理论,早期的实证检验显示了该理论的成功之处,但从20世纪60年代早期开始,CAPM模型在解释股票市场横截面数据收益率时屡屡失败,金融学家开始关注由此产生的市场“异象”。本文正是基于我国股票市场的规模效应和价值溢价现象来验证CAPM模型和Fama-French三因素模型对于国内股票收益率的影响。

股票市场;CAPM模型;收益率

1 研究背景和意义

CAPM模型是现代金融理论的三大基石之一,它描述了资产收益率与系统风险溢价之间的线性关系,并且认为β值即资产i的市场风险是唯一的影响因素,CAPM以其明了简洁的逻辑性广泛应用于投资决策和公司理财领域,并且得到了较多实证研究的支持。

国内相关研究表明,我国资本市场存在着显著的规模效应和价值溢价现象。并且不难看出,CAPM的基本假设与我国的市场环境并不相符,一些中国的实证研究也表明,CAPM在国内资本市场中的使用受到了一定限制。Fama-French三因素模型已经在国外相对成熟的证券市场上表现出广泛的适用性,目前国内对于Fama-French三因素模型的研究和检验相对于CAPM来说还不是特别成熟和完善,研究Fama-French三因素模型在中国证券市场的适用性具有理论发展和实践应用的双重意义。

基于此,本文的研究目的正是通过考察我国股票市场的规模效应和价值溢价现象来验证CAPM模型和Fama-French三因素模型对于国内股票收益率的解释力度,并进行两者的解释力进行比较和分析。

2 我国股票市场收益率风险因素:基于CAPM和Fama-French三因素模型的实证检验

2.1 样本来源及检验方法

我们从CSMAR数据库中选取了2007年-2013年沪深证券交易所的股票行情数据和公司财务数据。在剔除B股后我们得到了A股股票为数据样本,并从中剔除了ST股票、净资产为负的股票。

本文采用Black,Jensen& Scholes的时间序列回归方法xi,用股票组合的月回报率对市场因子、规模因子和账面市值比因子进行回归分析。

2.2 两大模型的实证分析

2.2.1 模型假设:

第一,存在着大量投资者;

第二,所有投资者都在同一证券持有期内计划自己的投资资产组合;

第三,投资者投资范围仅限于公开金融市场上交易的资产;

第四,不存在证券交易费用(佣金和服务费用等)及税赋;

第五,投资者们对于证券回报率的均值、方差及协方差具有相同的期望值;

2.2.2 所有投资者对证券的评价和经济局势的看法都一致。

统计假设:

第一,(Rm-Rf)、SMB、HML与随机误差项ξ不相关。

第二,零均值假定:E(ξi)=0。

第三,同方差假定,即ξ的方差为一常量。

第四,随机误差项ξ服从均值为0,方差为S2正态分布,即ξ i~N(0,S2)。

第五,无自相关假定:COV=(ξi,ξj)=0,i≠j解释变量之间不存在线性相关关系。

Rit-Rft=a0+a1×(Rmt-Rft)+εit(CAPM模型)

E(Rit)-Rft=β0+β1×[E(Rmt-Rft)]+β2×E(SMBt)+β3×E(HMIt)+εit(Fama-French三因素模型)

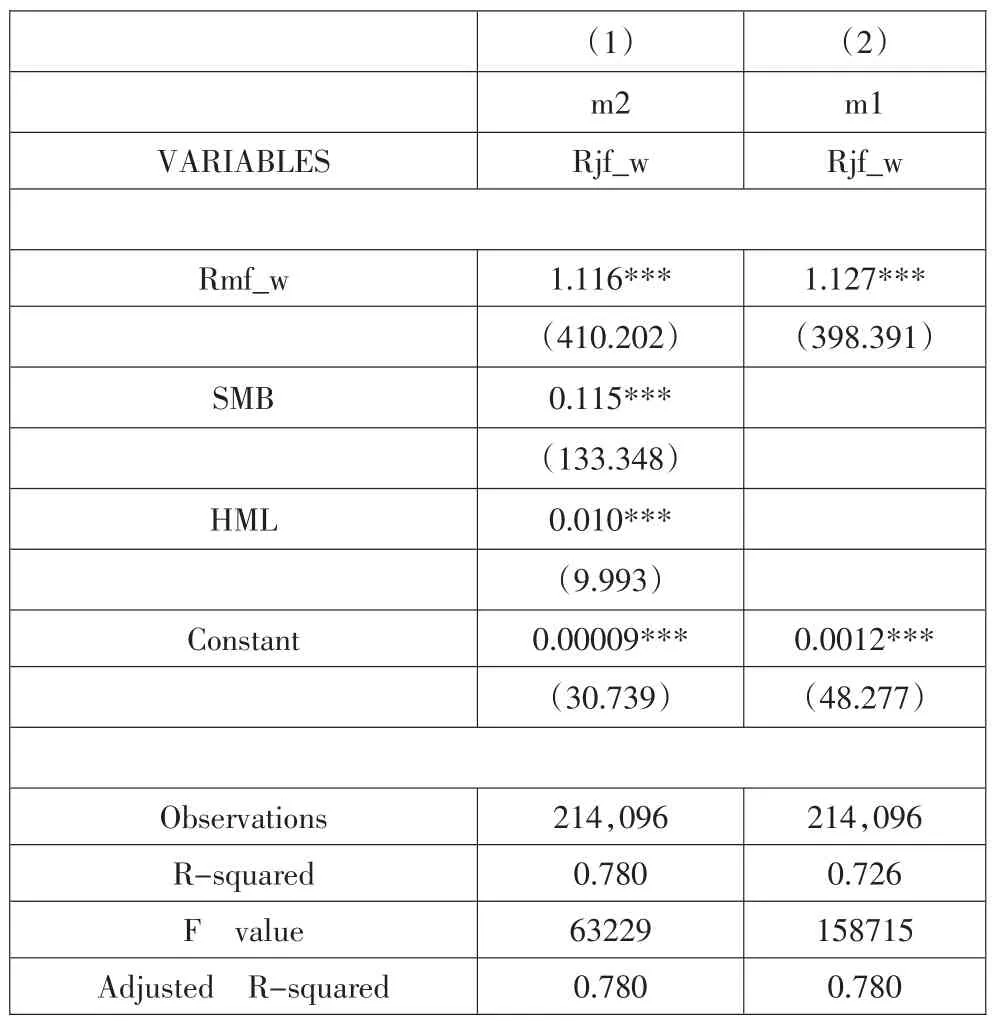

表 1 中国A股市场投资组合月收益率(未分行业)

其中,Rft表示时间t的无风险收益率;Rmt表示时间t的市场收益率;Rit表示资产i在时间t的收益率;E(Rmt)-Rft是市场风险溢价,SMBt为时间t的市值(Size)因素的模拟组合收益率,HMIt为时间t的账面市值比(book-to-market)因素的模拟组合收益率。

H0:β0=0&β0<a0,β1,β2>0

首先我们先进行没有分行业的两个模型的回归

m1:CAPM模型 m2:Fama-French三因素模型

从表1可以看出,两个模型回归的结果R2值比较高,且市场因素a1和β1系数均显著,大小在1左右变化。对于截距项在统计上显著,但总体看来这两组中的截距项都很小,分别为0.0012和0.00009,说明在这里CAPM模型和三因子模型均能较好的解释A股股票的收益率,并且三因子模型相对于CAPM模型更具有解释力。

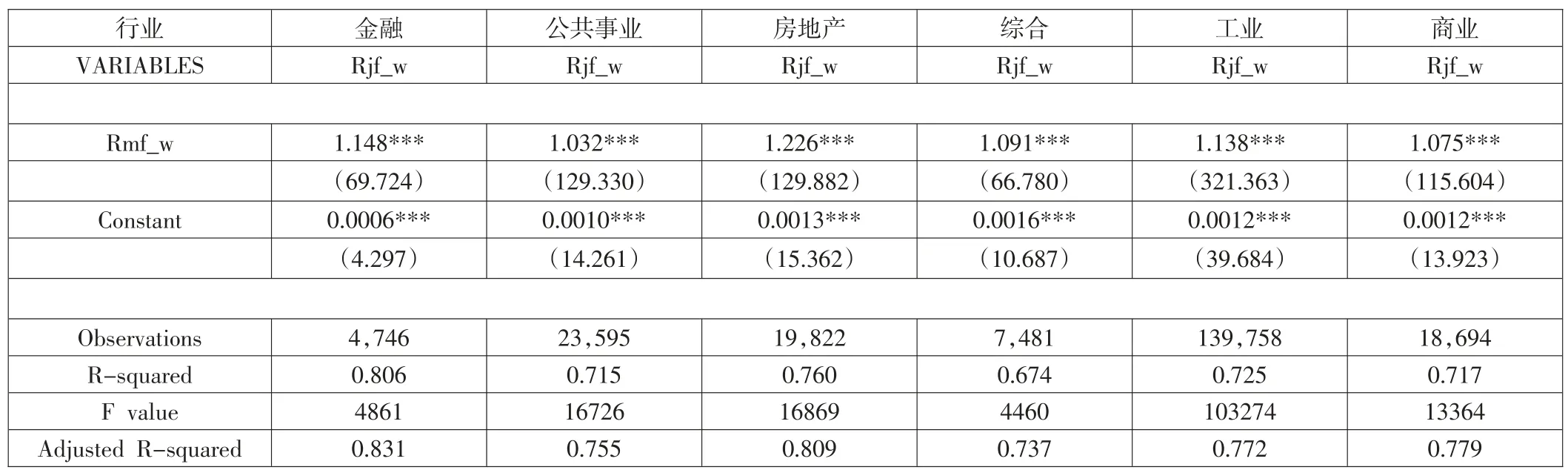

通过前面研究之后,我们可以看到CAPM模型和三因素模型都适合我国A股票交易市场价值评估的。但考虑到不同的行业对市场的反应不同,我们又将数据进行了行业分类,因此接下来的分析中,考虑了分行业对两个模型进行统计检验,表2、表3提供的最终结果。

从表2可以看出,CAPM模型回归的结果R2值比较高,且市场因素α1系数均显著,大小与1接近。对于截距项α0在统计上显著,总体看来这每个行业的截距项α0值都很小,经济意义上是接近于0的,说明CAPM模型不能完全解释A股股票的收益率。

表3可以看出,Fama-French三因素模型回归的结果的R2值绝大部分处于0.7以上,且均比CAPM模型回归结果的R2值高;市场因素β1系数也在统计上显著;在新增加的两个因子HML和SMB中,回归因子均在统计上显著。从截距项β0值来看,均在统计上显著,且都比CAPM的截距项α0值小,这说明Fama-French三因素模型能够很好地各行业投资组合的超额收益率。

值得注意的是,SMB在金融行业的回归系数是显著为负的,可能的解释是:这个行业属于垄断行业,规模越大的企业代表着更强的行业垄断力,因此更可能获得更高的收益。

2.3 稳健性检验

根据上述的统计分析,我们又回到原始数据,进行分组的模型回归,进行稳健性检验。根据分组:(1)按SIZE大小平均分为两组(Small组,Big组);(2)按BM从小到大分三组,即前30%(Growth组),中间40%(Neutral组),后30%(Value组),共形成六个组,即Small Growth组,Small Neutral组,Small Value组,Big Growth组,Big Neutral组,Big Value组。

size:0(small),1(big);Gbtm:根据B/M,0(后30%,value),1(中间40%,neutral)2(前30%,growth)。m1代表的是size=0,Gbtm=0;m2代表的是Size==0&Gbtm==1;m3代表的是Size== 0&Gbtm==2;m4代 表 的 是 Size==1&Gbtm==0;m5:Size== 1&Gbtm==1;m6:Size==1&Gbtm==2。

从表4可以看出,两个模型回归的结果R2值比较高,且市场因素系数均显著,大小在1左右变化。对于截距项在统计上显著,但总体看来这两组中的截距项都很小,经济意义上是接近于0。这从另一个角度印证了我们的结论,并且保证了我们的实证检验的完整性。

表 2 中国A股市场分行业投资组合月收益率(CAPM模型)

表 3 中国A股市场分行业投资组合月收益率(Fama-French三因素模型)

表 4 中国A股市场分组投资组合月收益率

3 研究结论与未来可研究方向

本文以我国A股市场各个行业的股票为样本,基于CAPM模型和Fama-French三因素模型进行了实证分析。研究结果表明,CAPM模型可以较好地解释中国A股市场的股票收益率,仍能够作为一个有用的投资管理工具。对于Fama -French 三因素模型而言,我们通过将A股市场分成6个不同行业构成的投资组合,考虑了公司规模和账面市值比对股票收益率的影响,发现其对中国股票投资组合收益率具有更强的解释能力。

考虑到选取数据的时间性问题,当使用Fama.French三因素模型进行实证分析时,三因素中使用的Rmt和Rft都是当年的数据,这样在模型检验的过程中,采用的数据不一定准确反映了公司在市场真实的回报率,从而会影响最终结果的参数估计大小、参数检验的pvalue值以及截距项的联合检验。例如在前面分行业的回归分析,不是每一个行业的投资组合的价值因子的参数结果都去全部通过显著性检验的。所以我们可以在以后的实证检验中尝试加入一个包含Rmt-1和Rft-1的因子,可能会得到更好的检验结果。

平时在对股票估值分析时,更多地讨论的是除了资本市场之外的其他因素,因为市场因素的信息较容易取得,其他来自各方面的因素不易取得并且多种多样,因此经典的CAPM模型尽管对个股收益率有很大的解释力,但是在具体的估值中我们需要对CAPM模型进行一定调整。除此之外,这两个模型都假设资本市场是一个有效市场,然而现实情况中资本市场多不是有效的,这就需要我们更多的考虑其他因素,而不是单纯的看市场因素。

[1]Sharpe W F,Capital asset prices:A theory of market equilibrium under conditions of risk[J]Journal of Finance,1964,19:425-442.

[2]Fama,E.and James D.Macbeth.Risk,return and equi⁃librium:empirical tests[J].Journal of Political Economy,1973(81):607-636.

[3]Roll,R.A critique of the asset pricing theorys tests[J]. Journal Financial Economics,1977(4):129-176.

[4]Basu.The Investment Performance of Common Stocks in Relation to Their Price to Earnings.

[5]Rations:A Test of the Efficient Market Hypothesis[J]. Journal of Finance,1977(32):663-682.

[6]Banz.The relationship between return and market value of common stocks[J].Journal of Financial Ecomomics,1981(9):3-18.

[7]Stattman D.Book values and stock returns[J].The Chica⁃goMBA:A Journal of Selected Papers,1980,4:25-45.

[8]Rosenberg B,Reid K,Lanstein R.Persuasive evidence of market inefficiency[J].Journal of Portfolio Management,1985,11:9-16.

[9]Fama E F,French K R.Common risk factors in the re⁃turnson stocks and bonds[J].Journal of Financial Economics,1993,33:3-56.

[10]Andy C W,Chui K C,Wei J.Book-to-market,firm size,and the turn-of-the-year effect:Evidence.

[11]Black F,Jensen M,Scholes M.The capital asset pricing model:Some empirical tests[A].Jensen M.Studies in the theory of capital markets[C].New York:Praeger,1972.

[12]Fama E F,French K R.Common risk factors in the re⁃turnson stocks and bond[J].Journal of Financial Economics,1993,33:3-56.

[13]陈信元,张田余,陈冬华.预期股票收益的横截面多因子分析:来自中国证券市场的经验证据[J].金融研究,2001(6):22-35.

F830

A

1671-0037(2014)06-42-3

雷帅(1988.10-),男,硕士研究生,研究方向:财政理论与政策。