加入WTO后中国轴承出口发展综述

2014-07-21牛辉

牛辉

(中国轴承工业协会,北京 100081)

1 中国轴承行业的发展概况

中国轴承工业经过近60多年的发展,从无到有,从小到大,已形成较大的经济规模。特别是2001年我国加入WTO后的十余年间,中国的轴承工业实现了快速发展,其各项经济指标出现了持续、高速的增长,为国民经济和国防建设做出了重大贡献。

1.1 经济指标

入世以来,我国轴承工业的各项经济指标都取得了快速的增长。2001—2012年,轴承工业的主营业务收入年均增长速度为15.44%,轴承产量年均增长速度为17.44%,轴承出口数量年均增长速度为10.15%,出口创汇年均增长速度为18.43%,进口轴承数量年均增长速度为8.5%,进口轴承用汇年均增长速度为19.41%。

1.2 生产能力

2012年,全行业轴承产量达170亿套,销售收入达1 320亿元,稳居世界第3,规模以上企业(年销售额大于2 000万元)有1 518家,已形成独立完整的轴承工业体系。

自主创新体系和能力建设取得进展。有一所、一院、一校作为行业技术依托;国家大型轴承工程技术研究中心实现了零的突破;5个国家认定的企业技术中心、6个博士后科研工作站、9个国家认可的实验室等企业技术创新载体得到提升和发展;形成了与国际标准接轨的轴承标准体系,国际标准采用率达80%。

零件专业化和工艺专业化生产长足进步。江苏、山东、河南等钢球生产基地,洛阳、哈尔滨滚子生产基地,新昌、黄石、湖州锻造生产基地已初具规模,全行业逐步形成比较完整的产业链。

装备配套能力得到提高。一批轴承专用装备制造企业已能向行业提供接近国际先进水平的装备。一批达到国际水平的工艺及装备,如控温电感应加热、套锻、整径的锻造工艺,余热利用保护气氛退火工艺,节能型可控气氛多功能热处理生产线,车加工自动生产线,大型冷辗扩机,特大型数控磨床,以车代磨工艺及装备等研发成功并推广应用。

1.3 配套能力

我国轴承行业已能生产10万多个规格和品种的轴承,基本满足国民经济和国防建设的配套需求。

以“神五”、“神六”、“神七”、“嫦娥一号”和大推力火箭、“歼十”为代表的航天、航空和其他国防装备配套轴承全部立足国内,具有完全自主知识产权。

微小型球轴承的设计制造技术和产品质量已达到国际水平,具有很强的国际竞争力。微小型球轴承磨加工、超精加工和装配自动生产线已增加到3 000多条。

达到国际水平的风力发电机组偏航、变桨轴承,核电站二级泵轴承,准高速铁路客车轴承,提速重载铁路货车轴承,水泥立磨机轴承,新1代CT机轴承,第3代轿车轮毂轴承单元,长寿命汽车水泵轴连轴承,超精密级森吉米尔轧机轴承和重大型数控机床主轴、回转工作台轴承,12 000 m高可靠性超深井石油钻机轴承,高转速、耐高温、长寿命化纤设备轴承,长寿命矿山振动筛轴承和薄壁机器人轴承等为重大装备配套的高端轴承研发成功并产业化。

2 中国轴承出口情况分析

我国轴承的国际贸易是伴随着轴承工业的发展前进的,轴承产品逐步发展成为机电产品出口创汇拳头产品之一。积极发展对外贸易,勇于参与国际化经营,对于我国轴承工业加入国际轴承贸易大家庭,融入世界轴承体系,参与国际轴承市场竞争,加快轴承工业发展,都具有极为重要的意义。

2.1 出口市场结构

改革开放多年来,随着我国实施出口地区多元化的战略,我国的轴承出口遍及世界五大洲。

从整体上来看,我国对亚洲、欧洲和北美洲的出口额占总出口额的90%以上,形成了我国轴承的三大出口地区。在2006年之前,美国、日本、中国香港特区、德国和意大利一直稳居我国轴承出口市场的前5位;进入2006年,前5位变为美国、日本、德国、韩国、意大利,而我国香港特区位居第6; 2007年前5位分别为美国、德国、日本、意大利和韩国,而我国香港特区下滑至第9位;到了2010年,前5位分别为美国、日本、印度、韩国和德国,我国香港特区又上升至第7位;到2012年,前5位分别为美国、印度、日本、韩国和德国,我国香港特区位列第8位。

2.1.1 亚洲市场

近几年,随着亚洲国家经济的快速增长,我国在亚洲的轴承出口市场成长较快。2012年,我国向亚洲国家和地区出口轴承创汇21.27亿美元,对亚洲市场的出口额已接近出口总额的一半,达到48.67%,比2005年提高了3.38%,2005—2012年创汇额平均增长率达到18.42%,比出口总额增长率高1.21%,因此亚洲市场不仅是我国轴承出口的传统市场,也是增长较快的市场。在亚洲市场中,过去日本为我国轴承出口的第一大市场,而现在印度为第一大市场(2012年出口印度轴承创汇额为3.67亿美元,仅次于美国),日本位居第二,其次为韩国,我国香港、澳门、台湾地区是轴承消费或转出口的重要市场,而马来西亚、越南和泰国的成长性最好,这3个国家2012年出口创汇分别比2011年增长了38.57%,36%和29.52%。

2.1.2 非洲市场

2012年我国向非洲国家出口轴承创汇7 782.6万美元。非洲市场主要集中在尼日利亚、南非和埃及,由于整体发展不快,所占出口总额比例同比略有下降,2005—2012年平均增长率为16.21%,比出口总额增长率低1%。

2.1.3 欧洲市场

欧洲是我国轴承需求的主要市场之一,2012年我国向欧洲国家出口轴承创汇11.13亿美元。近年由于欧洲经济不振,对欧洲出口比重已由2005年的29.38%降至2012年的25.47%,下降了3.91%,2005—2012年平均增长速度为14.84%,比出口总额的增长速度低2.37%,增长率最低。但应当看到,我国对欧洲的出口额仅约占其市场需求额的6%左右,因此发展潜力巨大。除继续保持德国、意大利和法国市场外,对英国、荷兰、比利时和奥地利市场要加大开拓力度。

2.1.4 南美洲市场

2012年我国向南美国家出口轴承创汇2.99亿美元。巴西是我国在南美洲的最大市场,其次是阿根廷,还有哥伦比亚、智利、委内瑞拉和秘鲁等发展中国家。2005—2012年所占市场份额由5.54%提高到了6.84%,仅提高了1.3%,但年平均增长速度为20.79%,比总额增长速度高5.58%,未来应当还有很大潜力。

2.1.5 北美洲市场

2012年我国向北美出口轴承创汇7.2亿美元,其中向美国出口创汇为6.5亿美元,占北美市场份额的90.28%。2005—2012年平均增长速度为16.33%,比总创汇额增长速度低0.88%,所占比重降低了0.9%,为16.49%。虽然近年由于经济危机,北美市场份额有所下降,但美国仍是我国轴承的最大出口国。我国出口到美国的轴承产品大约75%用于后市场,只有25%用于前市场。北美地区仍是世界最大的轴承消费地区,也是最大的轴承进口地区。

2.1.6 大洋洲市场

2012年我国向大洋洲国家出口轴承创汇3 246万美元。大洋洲市场主要是澳大利亚,占大洋洲市场的92.32%;其次是新西兰。2005—2012年平均增长速度为23.96%,比总创汇额增长速度高6.75%,是增长速度最快的洲,值得关注。

2.2 出口产品结构

2000年之后,由于我国微小型球轴承的联合攻关取得了很大进步,进一步巩固扩大了其在世界轴承市场中的地位,微小型球轴承在出口轴承中仍占主导地位,并且一些高附加值的如低噪声球轴承等轴承的出口也有了较大的突破,其他类型的轴承,如圆锥滚子轴承、调心滚子轴承、滚针轴承和圆柱滚子轴承的出口也有了较大的进步。

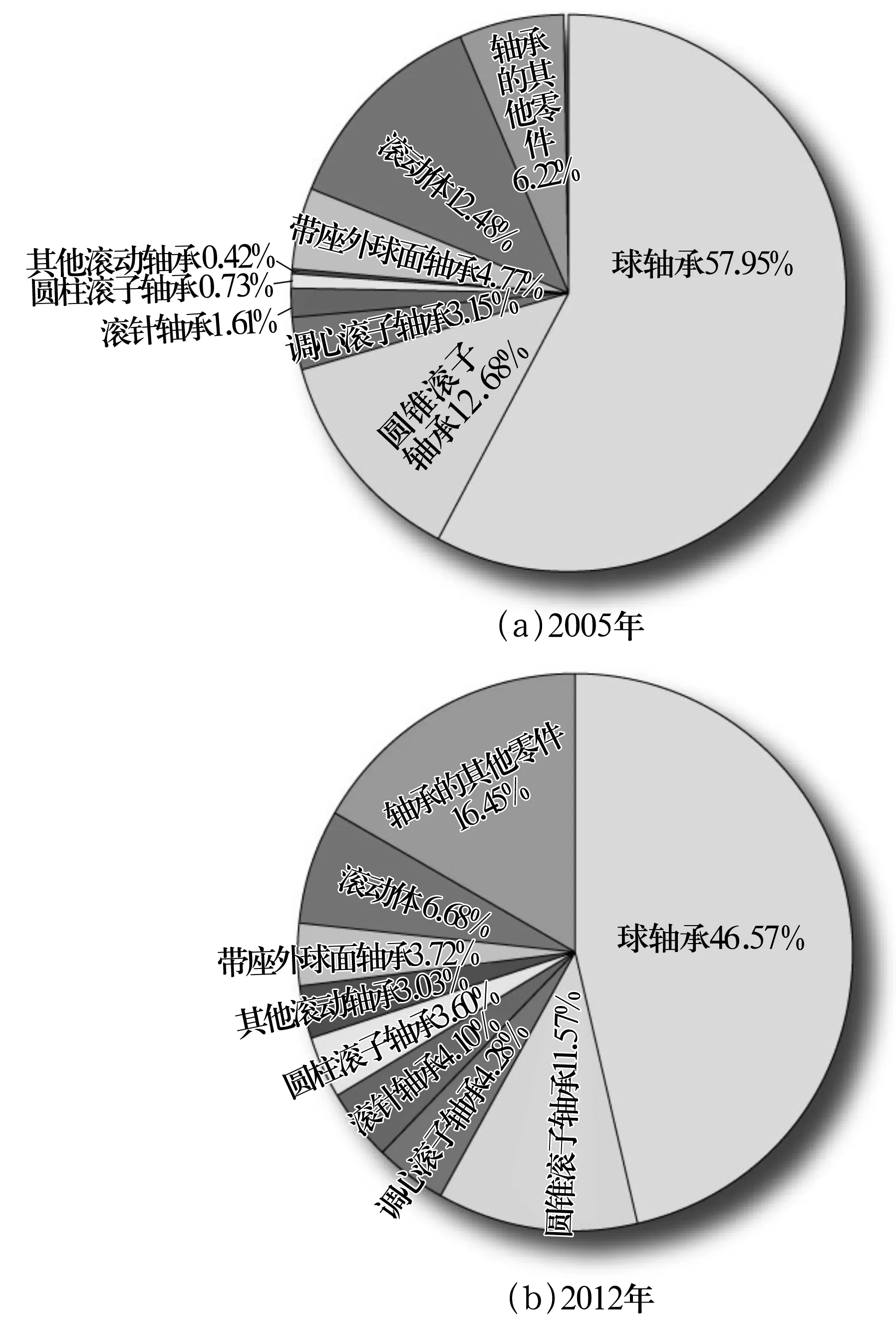

2012年,我国球轴承出口创汇额为20.35亿美元,占总创汇额的46.57%;其次是轴承零部件创汇7.19亿美元,占总创汇额的16.45%;再次是圆锥滚子轴承创汇5.05亿美元,占总创汇额的11.57%,还有调心滚子轴承、滚针轴承、带座外球面轴承和圆柱滚子轴承等,创汇额都已突破亿美元大关。其中球轴承虽然仍是最大创汇产品,但其创汇所占比重已从2005年的57.95%下降到了46.57%,其次是滚动体下降了5.8%,而圆锥滚子轴承和带座外球面轴承略有下降;创汇比重增长较快的是轴承零件,增长了10.23%,其他轴承创汇比重都有增长,说明随着我国轴承产品质量和技术水平的提高,出口产品结构有了明显改变,2005和2012年各类型轴承出口创汇占比情况如图1所示。在球轴承中,2012年深沟球轴承创汇额占总创汇额的34.48%,角接触球轴承占2.97%,调心球轴承和推力球轴承分别占0.96%和0.52%,其他球轴承占7.65%。

图1 各类型轴承出口创汇比重图

从发展趋势来看,其他轴承创汇额7年平均增长速度达到了55.57%,圆柱滚子轴承、滚针轴承、调心滚子轴承分别达到了47.19%, 33.99%, 22.53%。这说明随着我国轴承技术水平的不断提高,这些轴承产品的出口创汇增长较快。

2.2.1 亚洲市场

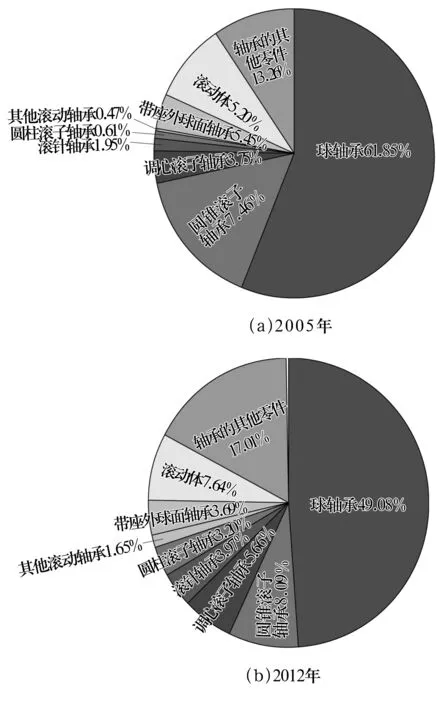

2005和2012年各类轴承出口亚洲创汇占比情况如图2所示。其中球轴承创汇比重由61.85%下降到了49.08%,带座外球面轴承比重略有下降(下降了1.76%),其余产品增长比较均衡。出口亚洲产品结构属于稳步调整状态。

我国出口亚洲市场的轴承主要以小型和微型轴承为主。除一般的小型轴承外,亚洲市场对各类中大型轴承也有较大的需求量,是我国中大型轴承和主机轴承比较理想的出口地区。

2.2.2 非洲市场

2005和2012年各类轴承出口非洲创汇占比情况如图3所示。从出口非洲市场的轴承产品结构上来看,除圆锥滚子轴承和带座外球面轴承分别下降5.14%和5.57%以外,其他类型轴承比重基本持平或略有增加,发展基本均衡。

图2 2005和2012年各类轴承出口亚洲创汇占比情况

图3 2005和2012年各类轴承出口非洲创汇占比情况

2.2.3 欧洲市场

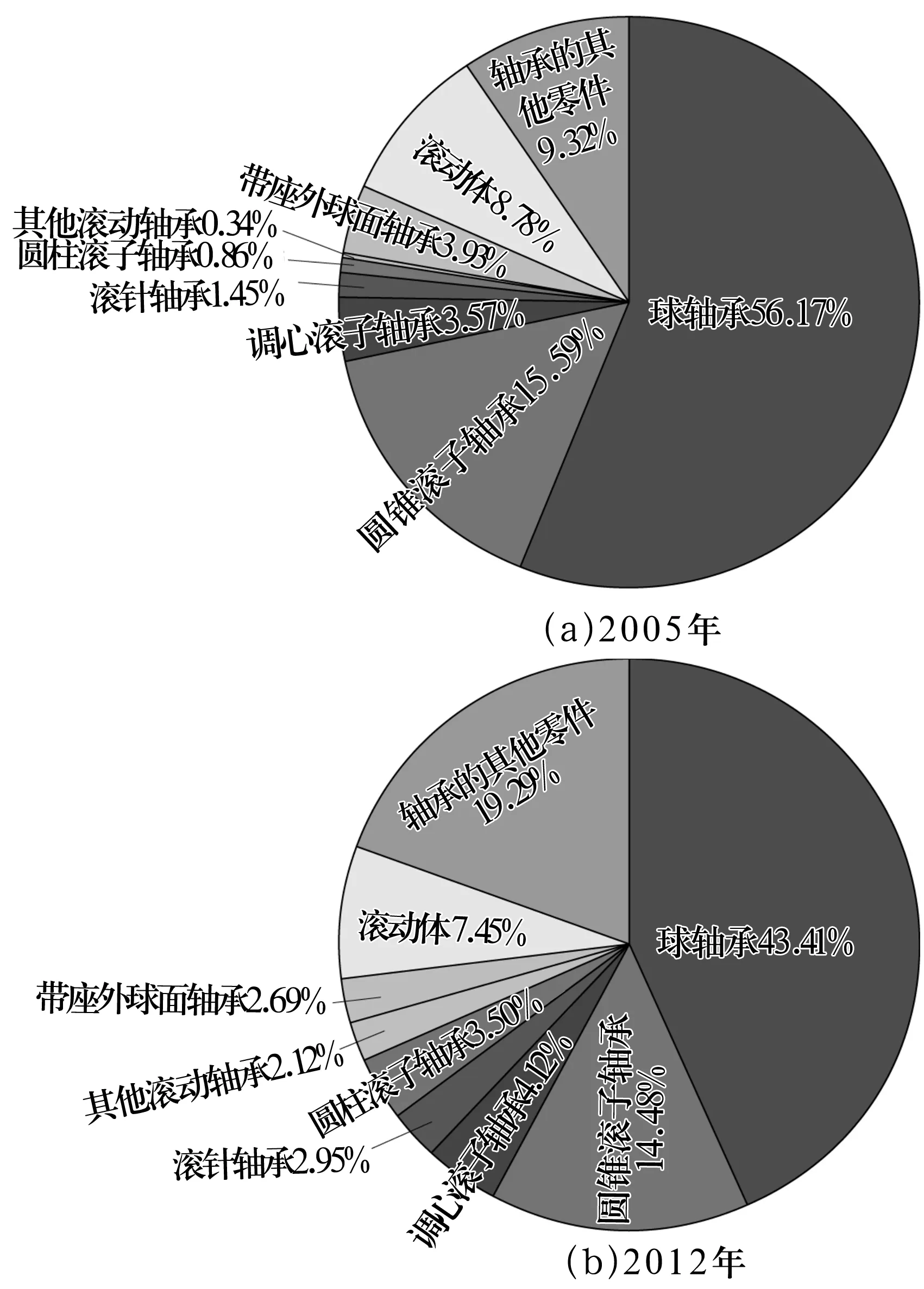

2005和2012年各类轴承出口欧洲创汇占比情况如图4所示。我国出口欧洲的轴承产品中,球轴承创汇比重由56.17%下降到了42.09%,其余类型轴承基本均衡增长,产品结构也在稳步调整。

图4 2005和2012年各类轴承出口欧洲创汇占比情况

我国出口欧洲的轴承产品以小型球轴承为主,尚未打入由SKF,FAG等控制的欧洲汽车、冶金等轴承市场。欧盟一般从发达国家进口滚针轴承和滚子轴承,从亚洲发展中国家和地区进口球轴承。在西欧,大多商品为整体消费,因此,德国、意大利、法国几乎没有轴承零售店,进口我国轴承的用户都是批发商和主机厂,我国轴承大部分用在运输机械(主要是汽车)、手推车、农业机械、建筑工程中的运送和传送机械、活动家具、娱乐品和洗衣机等主机的非关键部位上。非标准轴承在德国的需求量较大,尤其是各式各样的滚轮轴承、直线轴承等,前景看好。

2.2.4 南美洲市场

2005和2012年各类轴承出口南美洲创汇占比情况如图5所示。我国出口到南美洲的轴承产品中,球轴承创汇比重由62.23%下降到了45.269%,圆锥滚子轴承和带座外球面轴承分别下降了1.11%,1.05%,其余产品的增长基本比较均衡。从出口创汇额增速来看,南美洲发展潜力巨大。

图5 2005和2012年各类轴承出口南美洲创汇占比情况

2.2.5 北美洲市场

2005和2012年各类轴承出口北美洲创汇占比情况如图6所示。我国出口到北美洲的轴承产品中,球轴承创汇比重由50.02%下降到了47.18%,圆锥滚子轴承比重下降了4.27%,再则为轴承零件,其余产品增长基本比较均衡。美国轴承市场上的圆锥滚子轴承主要用在汽车工业如轮毂、变速器和传动装置上。目前,美国前轮驱动汽车产量逐年增加,减少了对圆锥滚子轴承的需求量,但由于前轮驱动汽车多采用球轴承轮毂单元,所以其用量在不断增加。

图6 2005和2012年各类轴承出口北美洲创汇占比情况

2.2.6 大洋洲市场

2005和2012年各类轴承出口大洋洲创汇占比情况如图7所示。我国出口大洋洲轴承产品中,球轴承创汇比重由48.13%下降到了28.33%,带座外球面轴承和滚动体占比略有下降,其余产品增长比较均衡。大洋洲地区对农用和畜牧机械轴承有很大需求,是潜在的市场。

图7 2005和2012年各类轴承出口大洋洲创汇占比情况

2.3 出口企业类型

从目前掌握的2006—2008年资料来看,国内企业在我国轴承成品(不含轴承零件和滚动体)出口创汇中所占比例由2006年的65.14%下降到了2008年的60.78%,而外商独资企业所占比重却从2006年的15.7%上升到了22.8%,见表1。随着近几年外商独资企业在国内不断投资建厂,国内企业出口创汇所占比重还将继续降低。

表1 2006—2008年企业出口情况

2.4 出口价格变化

从轴承进、出口平均单价发展趋势图(图8)可以看出,2001—2005年,进口轴承平均单价基本上是出口轴承的1.5倍左右;但自2006年开始,随着我国风电、高速铁路、数控机床、汽车行业的快速发展,中高瑞轴承进口量大增,从而使轴承进、出口平均单价的差距进一步加大,到2010年达到最高值,进口轴承平均单价为出口轴承的3.087倍。自2010年后,由于我国的宏观经济调控,中高瑞轴承需求下降,加上我国轴承企业的技术进步、产品质量的不断提高,出口轴承价格上扬,使得进、出口平均单价差距开始递减,到2012年进口轴承平均单价为出口轴承的2.162倍,比2010年缩小了0.925倍。我国出口轴承平均单价在缓慢上涨,说明出口轴承附加值在逐步提高;而进口轴承平均单价缓慢下降,说明我国轴承替代进口在逐步提高,压制了进口轴承价格。

图8 2001—2012年轴承进、出口平均单价发展趋势图

从我国轴承出口到各个洲的情况可知,球轴承出口到非洲和南美洲的平均单价较高,亚洲较低;圆锥滚子轴承出口到欧洲和亚洲的平均单价较高,大洋洲较低。

从我国2012年出口轴承创汇额排名前20的国家(地区)来看(2012年前20个国家出口创汇额占总创汇额的79.8%),球轴承出口到加拿大的平均单价最高,为1.13美元/套,出口到我国香港特区的最低,为0.29美元/套;圆锥滚子轴承出口到我国香港特区的平均单价最高,为19.03美元/套,出口到美国的最低,为1.54美元/套;调心滚子轴承出口到我国香港特区的最高,为134.84美元/套,出口到印度尼西亚的最低,为18.05美元/套;滚针轴承出口到越南的最高,为1.94美元/套,出口到我国台湾地区的最低,为0.3美元/套;圆柱滚子轴承出口到法国的最高,达到224.73美元/套,出口到越南的最低,为1美元/套;带座外球面轴承出口到新加坡的最高,为5.66美元/套,出口到巴西的最低,为0.38美元/套。

3 未来展望

随着科学技术的不断发展,人们生活和生产水平的不断提高,各行各业的自动化、智能化也必将会有一个跨越式发展。滚动轴承作为机械转动的关键基础件和必需品、消耗品也会随之而大发展。

随着我国改革开放以来的快速发展,我国的轴承技术质量水平有了很大提高,在国际上的性能价格比具有较强的竞争优势。如我国的微小型深沟球轴承,部分企业的产品技术质量水平已接近或达到国际先进水平。因此,我国轴承的国际需求还有很大的发展空间,加快进军国际市场是未来的一个重要发展方向,特别是在目前我国经济转型升级的阶段,国内需求不会有高速的增长,加快出口的步伐更显得优为重要。而要加快轴承出口的增长速度,可以从以下几个方面入手。

3.1 关注国际经济形势的发展

轴承由于应用于各行各业,涉及面广,所以轴承出口企业应当关注目前轴承主要出口地区的经济发展形势,从而确定企业未来的产品发展方向。

当前,世界经济仍呈现疲弱、不均衡的发展趋势,但应当看到,目前美国经济基本面逐步改善,全年将实现温和增长,而且随着美国再工业化、工业智能化进程的推进,通用轴承的需求会进一步加大。美国是我国轴承出口最多的国家之一,所以以美国市场为主的出口企业应当把握住这一机遇,加大对其出口的力度。

欧元区衰退幅度稍有放缓,虽然2013年经济仍呈现负增长,但欧元区的经济发展相对比较稳定。在经济压力较大的时期,各行各业都需要降底成本,正是我国轴承出口企业进入的良好时机。

亚洲市场是我国轴承出口的传统市场,也是增长较快的市场。2012年亚洲市场的出口额已接近出口总额的一半,达到48.67%,比2005年提高了3.38%。2008年国际金融危机之后,亚洲经济呈现出明显的自主性增长特征,主要是其内在的经济发展动力在起基础性作用。根据国际货币基金组织的预测,在未来5年内,亚洲多数经济体的经济增长速度仍将快于世界其他地区。因此,亚洲市场将是我国轴承出口的重要市场,如2013年1—6月份我国对越南的轴承出口额比2012年增长了163%,越南已位居我国轴承出口额的第3位。另外从近年的出口轴承产品结构来看,对亚洲各国出口的中大型轴承增长较快,未来亚洲将是我国中、大、特大型轴承出口的主要市场。

3.2 以全球轴承市场定位企业的发展

中国经济正日益全球化,我们的轴承产业也不例外。世界各大轴承公司在我国纷纷建厂,已使国内市场形成了国际竞争的局面。而在国际上,世界各大跨国公司的知名度和影响力已深入世界的各个角落。而我国虽然是轴承大国,但轴承企业众多,品牌十分分散,世界知名度太低。到2012年年底,我国规模以上轴承企业1 518家;而2008年海关统计,我国轴承的出口企业近万家(含轴承生产和贸易企业)。如此众多的生产和出口企业及出口渠道,不仅影响了我国出口轴承的品质、价格和出口速度,也严重影响了我国轴承的声誉。因此,要想冲破这一格局,轴承企业应当站在全球市场的角度,细分市场(如根据产品结构类型和加工尺寸段细分市场;或根据产品主供主机方向细分市场;或根据主供的国家和地区细分市场),在某一个细分市场中确定企业未来的发展方向。这样就可以根据产品主机未来发展方向,决定企业定位;根据产品未来市场容量,决定企业设备添置定位;根据产品未来发展质量,决定企业零部件外协定位;根据产品技术的未来发展方向,决定企业人才培养定位。只有这样,才能在国际化的某一个细分市场当中,集中企业的所有精力将企业和产品做细、做专、做精、做强,才能在国际市场中占得一席之地,从而实现我国轴承产业由大到强的目标定位。

3.3 细分市场、注重细节

企业根据国际轴承细分市场确定了发展定位之后,就应当关注别人关注或不曾关注的细节,在细节上进行深度微创新,通过细节确立企业在国际市场的地位,这是我国众多中小企业特别是出口型企业发展的根本。

对于出口的轴承产品,特别是出口到欧美国家的产品,应当关注轴承产品的最终用途,了解其工况和技术要求,有针对性地进行产品设计,确定加工工艺和质量控制目标,最终进行模拟工况试验,以试验数据为基础,向用户提供有可靠质量要求的产品。仅以轴承产品规格型号为前提而进行轴承贸易,是拿企业的声誉和品牌在冒险。我国某企业参加欧洲国际轴承供应商大会时,只以轴承产品型号为基础,采取价格取胜的策略,不关注产品的具体工况和技术要求,其供应的产品客户反映很差,从而影响了该企业所在地区的声誉。因此,对于出口轴承产品,首先应关注其使用工况和技术要求,并以此为基础,关注产品设计、制造到成品等各个环节,关注工厂环境对产品质量的影响,关注信息化建设对企业的长远影响,等等。

2013年上半年对行业主要企业的统计可知,慈兴集团以微小型球轴承为战略定位,大力推行自动化、信息化,上半年主营业务收入达到5.35亿元,同比增长56.08%,出口收入3.71亿元,同比增长41.48%。湖北新火炬以汽车轮毂轴承为产品定位,以欧美市场为主导市场定位,以产品质量为基础,关注从产品设计到各个工艺环节的细节,实现质量可追踪的生产线自动化建设,该企业2013年上半年主营业务收入达到5.34亿元,同比增长19.341%,出口轴承3.16亿元,同比增长13.29%。还有一些中小企业,产品定位准确,注重各个细节,均取得了良好的业绩。所以,我国轴承企业只有在细分市场中关注各种细节而有所突破,从而进军国际轴承市场,才能实现我国轴承产业由大到强的目标。