贷款影响我国房价数量效应的实证研究

2014-07-12李松华

李松华

(1.华北水利水电大学 管理与经济学院,河南 郑州 450046;2.中国科学院 数学与系统科学研究院,北京 100190)

贷款影响我国房价数量效应的实证研究

李松华1,2

(1.华北水利水电大学 管理与经济学院,河南 郑州 450046;2.中国科学院 数学与系统科学研究院,北京 100190)

研究发现,长期内贷款是推动我国房价上涨的一个因素,但脉冲响应和方差分解表明贷款对房价的推动作用有限;向量误差纠正估计表明短期中存在着调整房价向其长期均衡水平回归的动态机制,房价存在着惯性。

房价;贷款;向量误差纠正估计;脉冲响应

一、引言

房地产市场的特性(即供需双方均需金融机构信贷的支持)决定了中央银行货币政策变动对商业银行等金融机构信贷的调控必然对房价产生影响。

国内外已有较多文献关注了货币政策对房价的影响。(1)关于货币供给对房价影响的研究,观点较为一致,即认为货币供给对房价具有显著影响,如Gouteron&Szpino(2005)[1]、李宗怡(2007)[2]、Jin& Zeng(2004)等。同时,一些研究认为,货币供给是推动房价上涨的一个重要因素,如吴丰刚和杜兆瑜(2010)、徐忠等(2012)、张中华等(2013)[3]和谭政勋(2013)等。而沈悦等(2011)等认为货币供给对房价的影响不明显。(2)关于利率对房价影响的研究。一些研究认为利率对房价有着显著的负向影响,如Deokho&Ma(2006)、余华义和陈东(2009)等。相反,另有一些研究认为利率与房价正相关,推动了房价的上涨,如Kenny(1999)、况伟大(2010)、梁斌和李庆云(2011)。(3)关于贷款对房价影响的研究,大部分研究认为贷款扩张导致了房价的上涨。如Benito(2006)、Iacoviello&Minetti(2008)、王晓芳等(2011),以及王晓明(2010)等。

综观上述研究可以发现,这些研究多从实证角度,采用协整、格兰杰因果检验以及SVAR/VAR等简约化计量模型分析货币政策对房价影响的效应,较少采用理论分析和实证研究相结合的方法。有鉴于此,本文首先将建立一个数理模型,分析贷款通过利率而作用于房价的机理,然后采用协整、向量误差纠正和脉冲响应等简约化计量模型从实证上分析我国贷款影响房价的数量效应。

二、货币政策影响房价的数理分析

(一)基于需求角度的货币政策对房价的影响分析

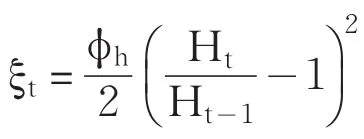

家庭是房地产的需求者,其一生效用的最大化取决于消费、房地产持有、劳动供给和货币需求等决策。效用函数如下:

家庭的跨期预算约束为:

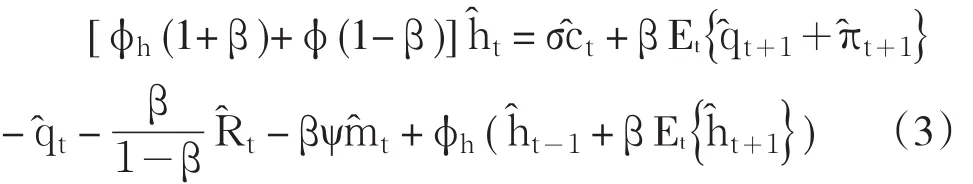

在(2)式的约束下,最大化(1)式,通过建立拉格朗日函数得到Ct、Lt、Ht、Mt/Pt的一阶条件,并经转化可得关于货币供给、利率和房价的方程:

由(3)式可知,从需求角度来看,房价与房地产需求、利率以及货币供给三者均负相关,即当货币供给增加时,房价呈现下降趋势;但由于利率与货币供给负相关,则增加货币供给对房价又有正向推动作用,因此货币供给增加对房价的影响方向不明确。

(二)基于供给角度的货币政策对房价的影响分析①本部分略去了一般消费品生产商的行为。

完全竞争的最终房地产生产商使用中间产品Yh,t(j)生产最终房地产品Yh,t,垄断竞争的中间房地产生产商采取技术Yh,t(j)=Zh,tKh,t(j)ωhNh,t(j)1-ωh生产中间产品Yh,t(j)。假定每一期,中间房地产厂商j制定最优价格的概率为1-ξh,没有接收到调整信号的中间房地产厂商将其价格按照上一期的水平进行调整。则t期制定了最优价格后直到t+k期都没有再次调整价格,由最大化(t,t+k)期之间的利润现值之和可得最优房价制定方程:

由(4)式可知,从供给角度来看,房价与资本使用价格(利率的一种,通常是基准利率加上升水)正相关,即利率上升所带来的房地产供给的减少导致房价上升。则央行可以通过调控货币供给来调控利率进而调控房价。

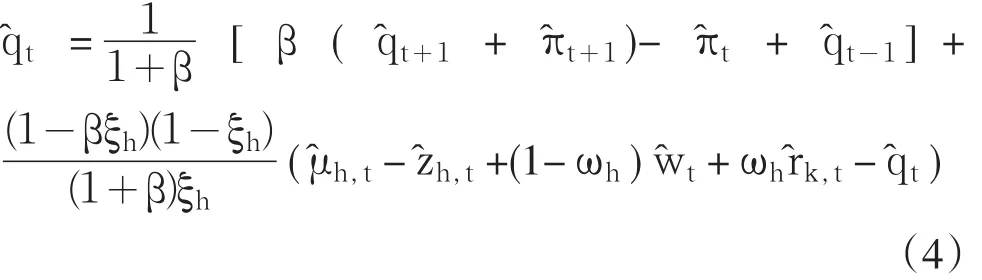

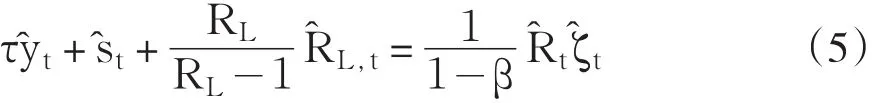

(三)贷款对房价影响的分析

经济中存在追求利润最大化并在完全竞争市场上专门从事资金借贷业务的商业银行等金融中介机构,假定其贷款资金来自于经济中代表性家庭的储蓄Dt和中央银行的一次性转移支付Ωt。金融中介机构的贷款约束为Lt≤ζt(Dt+Ωt),其中ζt∈[0,1],表示金融中介机构吸纳的资金中可以用于放贷的部分。只要贷存款利差为正,金融中介机构会将其法定准备金之外的资金全部用于发放贷款,则上述贷款约束取“=”。假定金融中介机构的贷款是内生的,ζt=(Yt/Y)τSt,则当贷款弹性参数τ>0,贷款意愿为顺周期的,即经济状况良好,金融中介机构更愿意发放贷款。则可得贷款变动与利率之间的关系式:

上式中RL表示稳态时的贷款利率,可用样本期内贷款利率的均值来替代。(5)式表明贷款变动(即贷款冲击)导致贷款利率和存款利率变动,进而对房价产生影响。

三、变量选取和平稳性检验

(一)变量选取和处理

本文选取金融机构各项贷款余额作为贷款的替代变量,选取房地产销售价格指数作为房价的替代变量,样本长度为1998年第1季度至2012年第4季度,数据来自中国人民银行网站和国家统计局网站统计数据库;并选取以1998年第1季度为基期的居民消费价格指数对名义贷款进行了剔除物价因素处理。同样的,对房地产销售价格指数序列也以1998年第1季度为基期进行了定基处理。此外,为了消除和降低季度数据的季节性和存在趋势的问题,对实际贷款和定基房价在Eviews6.0中先采用X-11方法进行了季节性调整,然后做了取自然对数处理,处理后的房价和贷款分别以ln FJ和ln Loan来表示。

(二)变量平稳性ADF检验

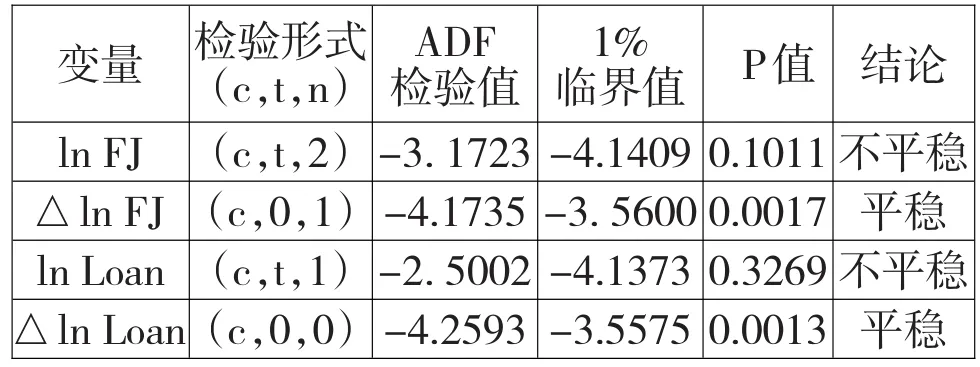

表1 变量平稳性ADF检验

为避免伪回归,对两个变量序列进行了ADF平稳性检验。ADF检验的判别规则为,如果序列的ADF检验值大于给定显著性水平下的临界值,则接受序列存在单位根的原假设,即序列非平稳;相反,如果序列的ADF检验值小于给定显著性水平下的临界值,则拒绝存在单位根的原假设即序列平稳。表1表明,房价ln FJ在1%的显著性水平下非平稳,其一阶差分序列△ln FJ平稳,因此房价ln FJ为I(1)过程。同样,贷款ln Loan也为I(1)过程。

四、贷款对房价影响效应的实证研究

(一)Johansen协整检验

为检验我国房价ln FJ与贷款ln Loan之间是否存在长期稳定的关系,本部分运用基于回归系数的Johansen协整方法进行检验。如表2的迹统计量检验所示,在5%的显著性水平下,拒绝协整向量个数r=0和r≤1的假设,因此,房价ln FJ和贷款ln Loan之间存在两个协整方程,即这两个序列之间存在长期稳定的均衡关系。表2的最大特征根统计量检验也表明,房价ln FJ和贷款ln Loan之间存在长期稳定的均衡关系。

表2 房价与贷款的Johansen协整检验

基于上述Johansen协整检验,由标准化的协整向量β=(14.232866,-1.24033),可得房价ln FJ和贷款ln Loan之间的协整方程:

表3 房价和贷款的格兰杰因果检验

(6)式中圆括号中的数字为标准误。由(6)式中房价参数和标准误可知,贷款ln Loan对我国房价ln FJ有着显著的正向影响。由于实证中房价和贷款数据均采用对数形式,因此,房价参数1.240330是弹性概念,说明我国贷款上升1%,则会导致房价上升1.24033%。

(二)格兰杰因果检验

为确定房价与贷款之间的相互关系,进行了格兰杰因果检验。表3的检验结果表明贷款ln Loan是房价ln FJ的格兰杰原因,由此说明贷款在一定程度上推动了我国房价的上涨①滞后3阶和4阶的格兰杰检验也表明贷款是房价的格兰杰原因。。

(三)VECM估计

协整方程(6)表明贷款ln Loan和我国房价ln FJ之间存在长期稳定的关系,但在短期中贷款ln Loan和房价ln FJ可能偏离这种均衡状态。本部分基于这两个序列的差分序列、采用向量误差纠正模型VECM来考察二者之间短期的动态关系。VECM估计结果见表4,其中滞后阶数p按照赤池信息准则AIC选择,最优滞后阶数的选择为2。△ln FJt方程中误差纠正系数的估计值为-0.060669,且统计上是显著的,说明误差纠正项ecmt-1对短期房价偏离其长期均衡状态变动的调整作用使得每一期(即每一季度)房价对其长期均衡状态偏离中的6.0669%将得到调整;滞后1期和2期房价的系数估计值分别为1.027726和-0.40393,在统计上均是显著的,说明滞后一季度的房价对本期房价具有显著正向影响,而滞后两季度的房价则对本期房价有着显著的负向影响,由参数估计值的比较可知,短期中房价存在惯性;滞后1期和2期贷款的系数估计值虽然为正,但不显著,说明短期中我国贷款ln Loan的变动对房价的正向影响不明显。△ln Loant方程中误差纠正系数的估计值0.008612,不符合误差纠正的理论意义,说明每一期当贷款偏离其均衡状态时,误差纠正项并不能使其自行向均衡状态进行调整,反而使其进一步偏离均衡状态。

表4 房价和贷款的VECM模型估计结果

(四)基于VAR模型的脉冲响应和方差分解分析

本部分将基于VAR模型对我国贷款影响房价的动态过程进行脉冲响应分析,VAR模型基于两个序列的一阶差分序列建立。序列△ln FJ和△ln Loan的VAR估计中最优滞后阶数的选择依据似然比LR检验、施瓦茨信息准则(SC)和赤池信息准则(AIC),最优滞后阶数的选择为2,VAR(2)是稳定的②略去了VAR稳定性检验图。表5中的*表示最优滞后阶数的选择。。

(1)基于VAR(2)的脉冲响应分析。

表5 VAR模型滞后阶数选择

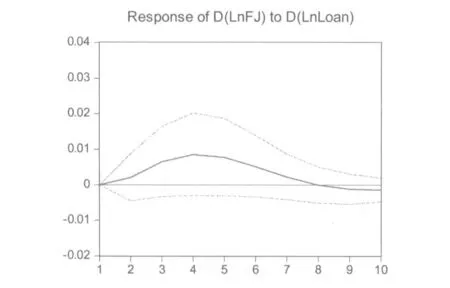

脉冲响应图1为贷款发生一个标准误正向冲击时,房价对其的动态响应,由图1中的实线表示。

图1 房价对贷款冲击的脉冲响应

由图1可以看出,当贷款△ln Loan发生一个标准误的冲击时,房价对其的正向响应是逐渐增加的,大约在第4期(即4个季度后)达到最大值,响应值大约为1%,随后逐步回落,在第8期下降为0,之后逐步收敛并趋近于0,这表明贷款△ln Loan对我国房地产销售价格的正向影响较为持久。

(2)预测误差方差分解分析。

表6给出了贷款冲击对房价变动贡献的方差分解结果。如表6所示,不考虑房价自身的贡献率,贷款对房价变动的相对方差贡献率是逐步增加的,在第6期之后基本保持在9.8%左右,可以说贷款对我国房价变动的贡献有限。

五、结论

由于房地产市场的需求和供给双方均需要资金的支持,因此贷款对房地产市场进而房价有着重要影响是不言而喻的。为考察贷款影响我国房价的数量效应,本文首先建立了一个数理模型,分别从供求角度分析了货币政策影响房价的机理以及贷款影响房价的机理,然后采用协整、格兰杰因果检验、向量误差纠正模型,以及基于VAR模型的脉冲响应和预测误差方差分解手段,实证检验了贷款对我国房价的影响。研究发现:

第一,数理分析表明,贷款对房价的影响方向不明确。数理模型分析了贷款变动对房价的影响途径,发现贷款通过影响利率而对房价产生影响,而由数理模型中基于需求和供给角度的分析可知,利率对房价的影响方向并不明确,因而尽管贷款变动对利率的影响方向明确(贷款变动导致贷款利率反方向变动,而存款利率同方向变动),也无法明确贷款变动对房价的影响方向。

第二,贷款扩张是推动我国房价上升的一个因素。协整检验表明贷款和房价之间存在长期稳定的均衡关系,贷款每增加1%,将导致房价上升1.2%;格兰杰因果检验表明贷款是我国房价的格兰杰原因,因而说明贷款是推动我国房价上升的一个因素。同时,基于VECM的分析表明,短期中调整房价向其长期均衡水平回归的动态机制存在,每一期房价对其长期均衡状态偏离中的约6.1%将得到调整,且在短期中,滞后一期的房价对本期房价有着显著的正向推动作用,房价存在惯性,而贷款对房价的正向推动作用并不明显。因此,为了控制房价的进一步上涨,控制房地产贷款显然有助于降低房价。

第三,尽管贷款推动了我国房价的上涨,但其对房价上涨的贡献度并不大。脉冲响应分析表明,贷款对我国房价有着较为持久的正向影响,但影响力并不大,房价对一个标准误贷款冲击响应的峰值仅约为1%;预测误差方差分解也表明,贷款冲击对我国房价变动的贡献也不大,其贡献率不到10%。

[1]Gouteron S,Szpino D.ExcssMonetary Liquidity and Asset Price[R].Bank of Franc Working Paper, 2005.

[2]李宗怡.流动性过剩与资产价格关系的检验[J].改革,2007,(7):48-53.

[3]张中华,林众,雷鹏.货币政策对房价动态冲击效果研究[J].经济问题,2013,(2):4-8.

(责任编辑:张艳峰)

1003-4625(2014)02-0042-04

F832.45

A

2013-11-22

国家社科基金青年项目(12CGL101),教育部人文社会科学青年基金项目(12YJC630056),河南省哲学社会科学规划项目(2013BJJ075)。

李松华(1978-),男,河南南阳人,经济学博士,华北水利水电大学管理与经济学院讲师,中国科学院数学与系统科学研究院博士后,研究方向:宏观经济,金融经济。