中国资本市场制度变迁与股市运行周期研究

2014-07-05陈建青

陈建青

中国社会科学院 经济研究所,北京 100836

蔡宏波 李宏兵

北京师范大学 经济与工商管理学院,北京 100875

在中国,以股票市场为主的证券市场蓬勃发展,而中长期的资金借贷市场则相对缓慢。那么,在中国资本市场如上阶段性发展的背景下,其最重要的组成部分——股票市场是否受到制度变迁的影响?中国股票市场以1990年上海证券交易所和1991年深圳证券交易所的成立为标志,目前已发展成为全球重要的新兴资本市场。截至2012年底,上海和深圳证券交易所上市公司总数已达2494家,总市值23.03万亿元。不过,较短的时期内中国股市的变化却十分剧烈,而且呈现出峰谷相继的周期性特征。如何看待变化过程中市场制度的作用,是不是真如有的学者所言,“中国股市是典型的政策市,每一次暴涨和每一次暴跌无不源自政策变化”?本文就将在全面考察中国资本市场制度变迁的基础上,实证分析其对股市运行周期的影响。

一、中国资本市场制度变迁

1984年国家选取北京、上海、广州等地的部分企业进行股票发行。1986年上海静安信托公开挂牌代理股票交易,股票二级市场的雏形产生。全国性的国债转让市场在1988年开始形成,成为债券二级市场的雏形。1990年,政府允许有条件的大城市成立证券交易所,上海和深圳证券交易所相继成立,全国性股票流通市场正式建立。同年10月,郑州粮食批发市场开业并引入期货交易机制,开启了中国的期货交易。

(一)中国资本市场的建立和发展阶段

1992年10月国务院证券管理委员会和中国证券监督管理委员会(以下简称“国务院证券委”和“中国证监会”)成立,随后《股票发行与交易管理暂行条例》、《公开发行股票公司信息披露实施细则》等一系列法律规章迅速出台,1998年4月国务院正式撤销证监委,其全部职能划归证监会,集中统一的证券期货市场监管体制正式建成。同年12月颁布的《证券法》成为中国第一部规范证券发行与交易行为的法律,由此确认了资本市场的法律地位。

在市场初创时期,为了防止股票过度发行导致投资过热,国家采取额度指标管理的股票发行审批制度。为了防止“8.10事件”再度出现,上交所和深交所都采用无限量发行申请表,且建立无纸化电子交易平台。1996年12月,上交所和深交所建立了10%的涨跌停板制度以应对价格过度波动。以银行或地方政府为依托,从1991年开始出现了华夏、南方、国泰等证券公司以及投资于证券、期货和房地产的基金公司,1997年11月颁布的《证券投资基金管理暂行办法》规范了证券投资基金的发展。另外,1991年还推出了B股试点以吸引境外资本,并加速资本市场在制度建设上与国际惯例接轨。1992年12月,上交所向证券公司开放了国债期货交易,1993年10月进一步对公众开放,但1995年的“3.27国债风波”使开市仅两年半的国债期货交易试点被迫暂停。

(二)中国资本市场的制度创新阶段

深交所于2001年起开始筹划创业板,于2005年5月先行设立中小企业版。从2001年开始,资本市场发展过程中的历史遗留问题、制度性缺陷和结构性矛盾逐步显现,2004年1月国务院发布了《关于推进资本市场改革开放和稳定发展的若干意见》,推出一系列改革举措:完善各项基础性制度、实施股权分置改革、对证券公司综合治理、大力发展机构投资者、改革发行制度等。1999年颁布的《期货交易管理暂行条例》开始重新规范中国的期货交易市场。2003年起,期货市场推行交易保证金封闭运行,遏制了在不完善交易市场中的投资风险。2004年起,陆续推出了棉花、大豆、玉米、白糖等商品期货交易品种,丰富了期货市场的多样性。从2000年开始,金融机构进入银行间交易市场的批准方式由审批制改为备案制对银行间债券市场的发展起到了至关重要的作用,促进了市场规模和品种的持续增加。商业银行柜台市场作为银行间债券市场的延伸于2002年开始设立,主要面对个人投资者和企业投资者进行国债零售业务。

2001年12月中国加入世界贸易组织,资本市场对外开放步伐明显加快。截至2006年底,中国已经履行了加入世界贸易组织有关证券市场对外开放的全部承诺。这一时期,合资证券期货经营机构大量设立;合格境外机构投资者(QFII)与合格境内机构投资者(QDII)机制相继建立;大型国有企业重组境外上市继续推进。

(三)中国资本市场的快速发展阶段

2005年4月中国启动股权分置改革,通过平衡和改善非流通股股东和流通股股东之间的利益关系,消除A股市场股份转让的制度性差异。这次改革进一步完善了中国资本市场的基础制度。与此同时,资本市场的资金管理制度和资金运行体系也在发生根本性的变化,证券公司的市场风险放大功能衰减,市场的定价功能和对存量资源的再配置功能不断恢复。2006年9月中国金融交易所成立,这将加强对国债期货和外汇期货等衍生品的研发力度,促进产品创新、制度创新和技术创新。2007年3月,修订后的《期货交易管理条例》将适用范围从原来的商品期货交易扩大到商品、金融期货和期权合约交易。

2007年8月《公司债券发行试点办法》的实施标志着公司债券市场全面启动,2008年4月《上市公司解除限售存量股份转让指导意见》出台,同年8月证监会发布修订后的《上市公司收购管理办法》。2009年10月,创业板首批28家企业正式上市,标志着主板、中小板和创业板构成的多层次资本市场体系形成。2011年11月,深交所推出《关于完善创业板退市制度的方案(征求意见稿)》,不支持通过“借壳”恢复上市,ST板块市值随之暴跌,十个交易日内市值缩水359亿元。2012年6月,沪深交易所同时发布新的退市制度改革方案,自2013年1月开始沪深两市“风险警示板”和“退市整理板”正式运作。

2010年3月融资融券试点正式启动,这推进了资本市场基础性制度的建设,对完善证券交易机制,形成合理规范的资金、证券融通渠道意义重大。2010年4月股指期货开市,其改变了20年来的单边市机制,是中国资本市场的又一重要制度创新。2012年6月,上交所受理15家中小企业私募债券备案申请,中小企业私募债券正式发行。同年8月《银行间债券市场非金融企业资产支持票据指引》实施,同年9月国家开发银行在银行间债券市场成功发行2012年第一期开元信贷资产支持证券,重启信贷资产证券化。

综上来看,中国资本市场上股票市场和债券市场的发展远远好于中长期资金借贷市场,而其中尤以股票市场最为活跃。当然,20年来中国股票市场一次又一次的跌宕起伏势必需要更加完备的市场体系和越发频繁的规则创新,中国资本市场制度也伴随这一过程而建立和日益完善。

二、文献综述

(一)股票市场运行周期研究

20世纪初的“道氏理论”以及40年代的“波浪理论”开启了人们对股市运行周期的研究,近期具有较大影响力的是Schwert(1989)[1]基于1857~1987年数据的分析,他认为导致股票市场频繁波动的原因是市场波动影响了投资、消费和其他所有经济变量的循环,即股票市场的波动与宏观经济的波动息息相关。另外,Engle(1982)[2]和Bollerslev(1986)[3]以单变量的GARCH模型描述股票收益率的条件方差,以时间序列模型描述股票市场的波动。Hamilton and Susmel(1994)[4]却认为股票收益率在不同时点的特征体现为不同的ARCH过程,这些过程是由不同的马尔科夫链产出的转变决定的,并且这种模型能极大地提高对股市波动预测的准确度。Hamilton and Lin(1996)[5]在以上研究的基础上,运用时间序列模型分析股票市场在某些时期出现异变的原因,和Schwert(1990)[6]的结论一致,他们指出经济衰退是股票收益率波动的最主要原因(60%),同时该模型对股市波动的预测和经济周期转折点具有非常有效的识别作用。

国内有关股市运行周期的研究与国外研究在结论上差异明显,由于中国股票市场受政策变化或重大事件的影响比较大,这在一定程度上造成股票市场波动和宏观经济波动之间较弱的相关性。周汇燕(2008)[7]研究发现,中国股票市场波动的平均周期大约是15个月,而GDP波动的平均周期大约是17个季度,股票市场和宏观经济相比更容易出现随机性和波动性。舒建雄(2012)[8]的研究表明,中国宏观经济与股市运行周期之间存在长期的均衡关系,但是在短期内并没有明显的因果关系,同时股票市场波动相比宏观经济波长比较短、振幅比较大,这和周汇燕(2008)的研究十分接近。温思凯(2010)[9]提出,中国的投资者普遍受到心理认知偏差的影响,股票市场存在过度反应,比如中国股票市场对政策变化极为敏感,随着由此引发的过度波动逐渐趋缓,政策变化对股市总体趋势的影响也相应减弱。不过,茅倩茹(2011)[10]分析了1992~2008年中国A股市场周期形成的影响因素,指出宏观经济因素经历了由最初有显著作用到无明显作用、再到股改后有显著作用的过程,且作用趋于显著。

(二)资本市场制度及其变化对股市的影响

Kaminsky and Reinhart(1999)[11]研究发现,放松对国内银行部门的管制之后银行信贷占GDP的比重急剧增加,而且股市运行周期加快,这比放松管制之前提高约50%。不过,也有学者认为,自由化政策将使得资本向最有吸引力的方向流动,将提高生产率和经济增长速度,促进资本市场更加完善。比如,Henry(2000)[12]指出,大多数国家的自由化政策促进了投资比率的增长并大幅减少了股票价格的重估,其较大程度地推动了贷款市场和股票市场的繁荣。Edwards,Biscarri and Gracia(2003)[13]的研究侧重于放松管制的中期影响和诱导不稳定的因素上,通过分析欧美国家、拉美国家和亚洲国家股票市场牛市和熊市的持续时间、幅度和波动以及运行周期,发现新兴国家的牛市更短、熊市更长,两个阶段的幅度和波动也明显大于发达国家;拉美国家在资本市场自由化之后的表现更加稳定,波动更低、幅度减小,接近于发达国家的情况。因此,市场改革前后的股市运行变化说明拉美国家资本市场制度和股市运行周期保持了同步,而这是亚洲国家没能做到的。

资本市场制度的出现和发展可以看作是过去20多年来中国经济的全面反映。张宇燕和何帆(1998)[14]指出财政收入占国民收入比重的下降,使得国家无力继续向国有企业注资,财政收支连年失衡、收支缺口不断扩大,由此中国开始启动和发展资本市场。李锋(2003)[15]认为在国民收入分配格局改变及由此引起的中央财政能力弱化之后,政府面对国有企业加剧亏损的危机,只能通过金融控制的方式来保证国有经济的正常运转。其实,就中国资本市场的产生和发展来看,政府在其中发挥的作用显而易见。郑泽华(2002)[16]指出,政府是资本市场的发起者又是国有产权的所有者,还在市场中执行着一般管理职能。所以,要考察中国资本市场制度,势必需要引入政府这个变量。他还提出,资本市场众多主体会在预算软约束下不断地推动市场的泡沫化发展,直到其负效用迫使政府采取行动进行规范。刘金全和崔畅(2002)[17]提出政府在股票市场中主要有两种方式的干预:一是通过立法创造良好的市场环境,保证市场的公开、公平、公正,规避违约风险;二是进行宏观经济调控,通过调整股票市场的总供给和总需求,从而控制股票价格的长期走势。也有学者基于股市有效性理论评价了上述两种政策行为对股市运行的影响(宋潇,2004;[18]刘金全和崔畅,2002),而且提出了股权结构改革、完善信息披露制度等其他政策选择(赵晓熙,2002[19];陈士林、刘鸿程和周渝霞,2012[20];丁宏术,2013[21];赵玉珍、张心玲和邹玲,2012[22])

近年来对以上问题的研究出现了一些新变化:一是越来越多的学者开始将目光转向新兴经济体的宏观经济、利率变化等与其股票市场的关系(Ratneswary and Rasiah,2010[23],马来西亚;Chakraborty,2010[24],对印度;Guo and Huang,2010[25],对中国)。二是对资本市场制度的关注更加多元化,既包括资本市场自由化(Umutlu et al.,2010[26]),也包括资本结构(Chakraborty,2010)、金融开放(Bekaert et al.,2010)[27]、利率波动(Ali Khrawish et al.,2010)[28]等。也正是因为这种多元化,学者们对资本市场制度变迁影响股市运行的观点出现了较大分歧。尽管以往研究为本文接下来的实证分析提供了有益的借鉴,但仍存在诸多不足:一是对于数据样本的选取,多数学者只运用一国国内的小跨度面板数据,对中国这样的新兴发展中大国且资本市场制度经历了明显变革的经济体来说,代表性相对较弱。二是在变量的选取上,以往研究多有欠全面,不能很好地反映出中国资本市场这样一个动态、复杂、多元化体系的特征。本文将从以下两个方面做出改进:一方面,选取1996~2012年上证综合指数及其相关月度数据,既保证了数据的时效性,又能够覆盖中国资本市场改革的主要阶段;另一方面,本文从货币供给、利率波动、汇率波动和物价变化等多种因素剖析中国资本市场,克服了先前大多从单一视角进行研究的片面性。

三、实证分析和讨论

(一)模型设定及变量说明

鉴于近20年来深沪股市的总体波动基本一致,本文选取具有代表性的上证综合指数表示股票价格水平(zhishu),以M0、M1和M2衡量货币供应量,以银行业同业拆借利率7天的加权平均利率(rate)代表利率水平,以人民币对美元的月度汇率平均数作为汇率指标(exchange),同时引入消费物价指数(cpi)来反映物价总水平的变化。需要指出的是,之所以选择银行业同业拆借利率衡量市场利率水平,主要因为相比于一年定期存贷款利率、存款准备金利率等指标,银行业同业拆借利率更能反映货币市场供求状况,尤其是其在中国利率市场化改革中存在时间较长、市场化程度高,并具有一定的基准利率功能。

由于在股价波动的决定系统中,资本市场的各变量之间并不能完全独立且存在着相互影响,而时间序列的向量自回归模型(VAR模型)是处理多个相关经济指标关系的成熟模型,所以本文采用VAR模型来分析资本市场的制度变化对股市运行周期的影响。根据本文的研究需要和数据特征,采用滞后i阶的非限制性VAR模型,并将其表述为:

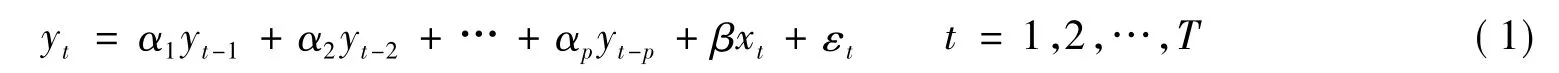

(1)式中,yt是(k×1)阶内生变量向量,xt是(d×1)阶外生变量列向量,p为滞后阶数,T 为样本量。α1,α2,…,αp为(k×k)阶待估计的系数矩阵,β为(k×d)阶的待估计系数矩阵,εt为k维扰动列向量,且它们之间可以同期相关,但不与自身的滞后值和其他的解释变量相关。

对于样本期的选择,理论上应涵盖中国沪深股市迄今为止全部的交易时期,以考察完整的股市运行周期。上证综合指数的波动大致以1996年和2005年分为三个周期,但1992~1996年尚处探索阶段,交易规模相对较小,监管政策正逐步完善,周期性特征并不突出。1996年开启的中国利率市场化改革,改变了以管制利率为主的政策倾向,资本市场制度改革逐步推进。与此一致,此后一段时期上证综合指数波动的周期性特征也更为明显,尤其是2005年之后中国股市经历了一波“过山车”式的长周期,上证综指在2007年10月16日达到创纪录的6124点,而后一路下滑。为此,基于实际意义和数据的可得性,本文的实证研究样本主要是1996年全国统一的同业拆借市场利率(CHIBOR)形成之后的1996~2012年的月度数据。对于数据来源,上证综合指数主要来源于国泰安CSMAR经济金融数据库;M0、M1和M2货币供应量数据来源于中国人民银行和国家统计局公布的月度数据;银行业同业拆借利率7天的加权平均利率来源于中国人民银行网站和国研网数据库;人民币对美元的月度汇率数据主要根据国家外汇管理局公布的数据汇总而成;居民消费物价指数主要来源于国家统计局公布的月度数据。

(二)实证结果及分析

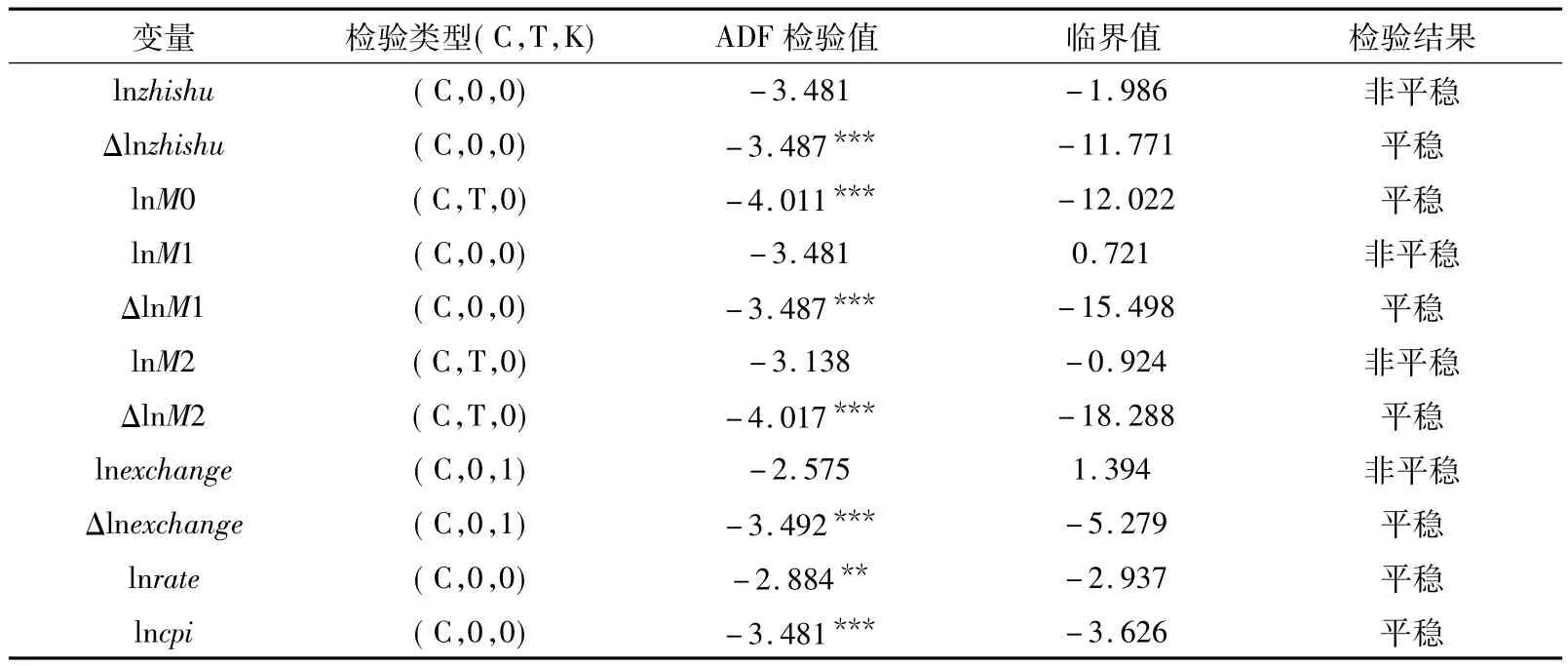

在开展本文的时间序列分析前,需对样本期内各数据对数化处理,并进行单位根检验和协整检验以验证数据的平稳性。表1的结果显示,除M0、利率水平和消费物价指数外,其余变量的水平序列均为非平稳,而它们的一阶差分是平稳的。判断一些经济指标与另一些经济指标的长期稳定关系,学者们通常使用协整分析,这也被看作是对非平稳经济变量长期均衡关系的统计描述。一般而言,若经济变量之间存在协整关系,则可以通过一个或几个经济变量的变化影响到另一些经济变量的变化,并且这些经济变量之间存在稳定的长期均衡关系。因此,根据平稳性检验结果,本文给出了主要变量的Johanson协整检验结果。

表1 主要变量的ADF检验结果

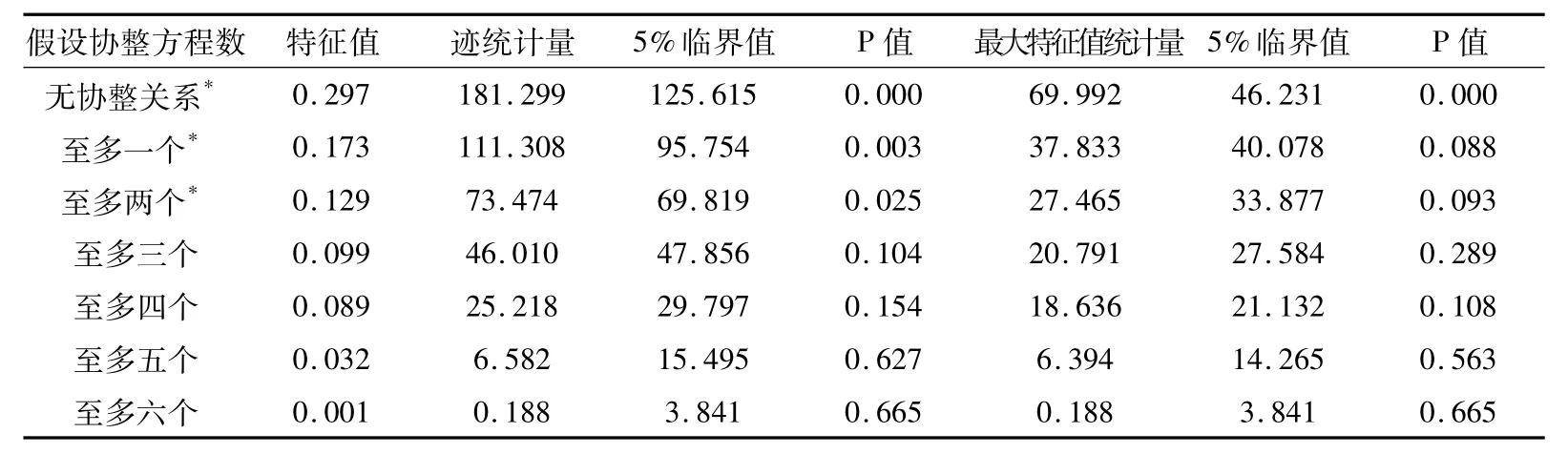

表2 Johanson协整检验结果

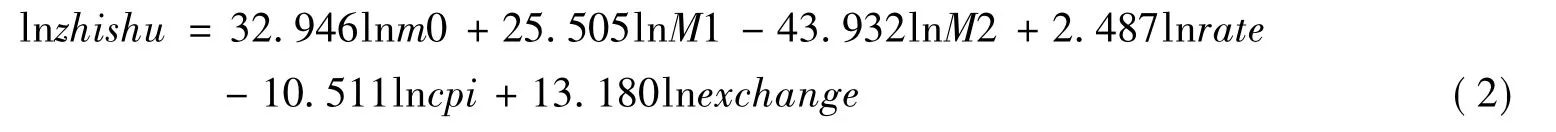

表2的结果显示,不存在协整结果的假设被拒绝,变量间存在显著的协整关系,特征根迹统计量和最大特征值统计量均表明在5%的显著性水平下存在2个协整向量关系,变量间具有长期均衡关系,可以进行模型回归。根据估计,协整方程可以表述为:

从方程中可以看出各变量与上证综指间的长期关系,其中M0和M1表现为正相关,M2呈现负相关,表明货币供应量对于股市周期的影响存在一定差异,流通中现金(M0)和狭义货币(M1)的增加会推动上证综合指数的上涨,而广义货币(M2)的增加则会给股市带来不利影响。从利率水平看,银行业同业拆借利率的提高促进了上证综指的上涨,二者呈现正相关关系,但影响相对较小。从物价总水平来看,消费物价指数与上证综指呈现负相关关系,因为物价水平的推升显然会对居民投资股票市场的行为产生不利影响,尤其会影响对未来的投资预期。从汇率看,人民币汇率升值在一定程度上会对上证综指产生积极影响,表明人民币汇率形成机制改革的推进,增强了人民币汇率弹性,并带动了股票市场的发展。

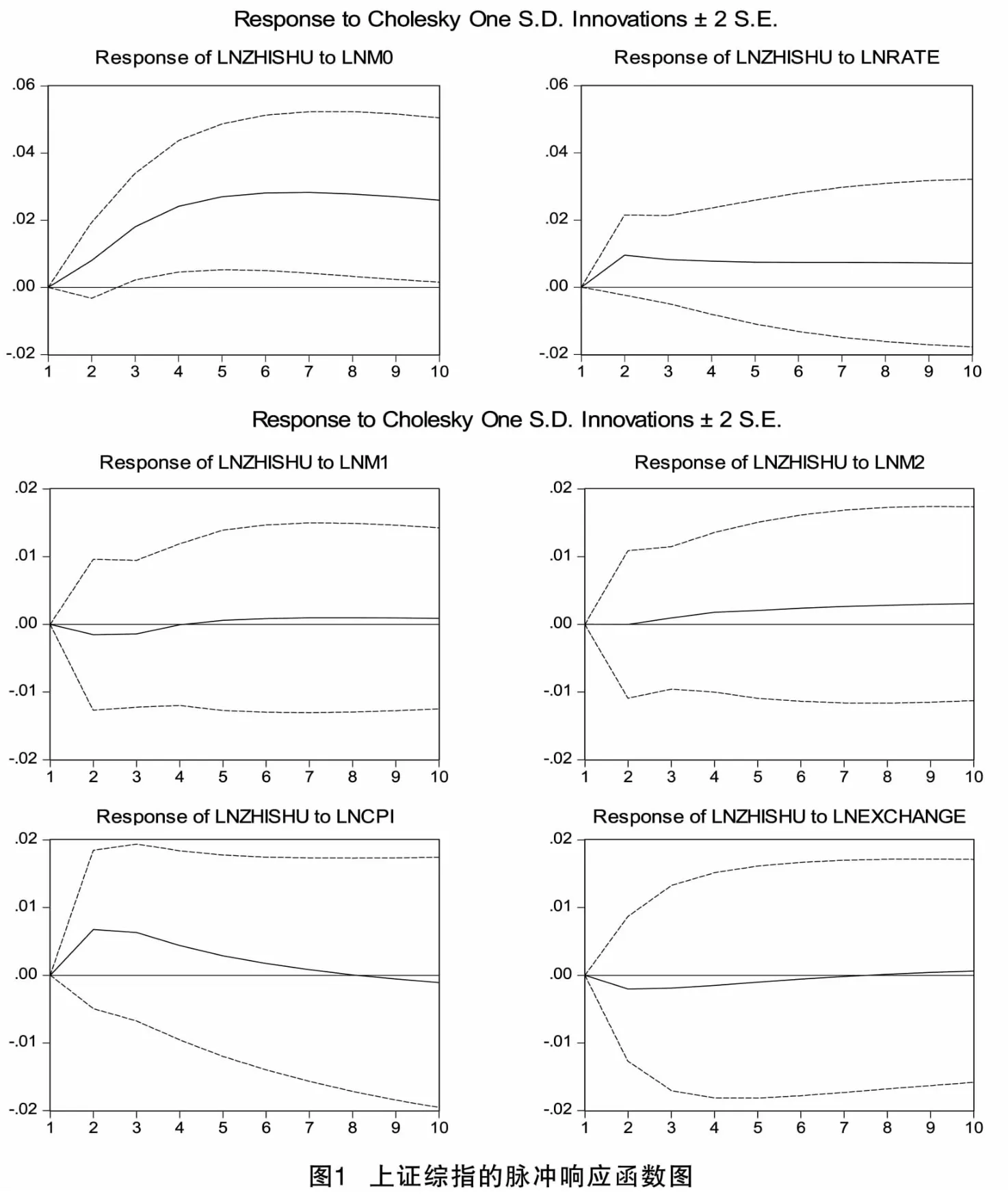

接下来,本文利用脉冲响应函数(Impulse Response Function)来衡量随机扰动项的一个标准差冲击对其他变量当前和未来取值的影响轨迹,以更为直观地刻画变量间的动态交互作用。由图1可知,给货币供应量M0一个正向冲击会给上证综指带来相对较长时期的增长,而给M1一个正向冲击会首先给上证综指带来一定程度的下跌,在4期之后恢复平稳,M2与此类似,但其对上证综指的负向影响相对较弱,且时间较短(2期以内)。利率水平的正向冲击在2期内会给上证综指带来显著提升,但随后趋于平稳,表明利率水平的调整短期内会对股市有明显的刺激作用,从长期来看这种作用趋于平稳。面对物价水平的冲击,上证综指在前两期出现快速上升的态势,但到达最大值后从第3期开始回落,到第8期变为0值,直至变为负向影响,表明物价水平的脉冲响应结果并不平稳。人民币汇率的正向冲击同样会在3期内给上证综指带来负向影响,但随后逐步减弱,反映出汇率变动对上证综指的影响程度相对较弱。

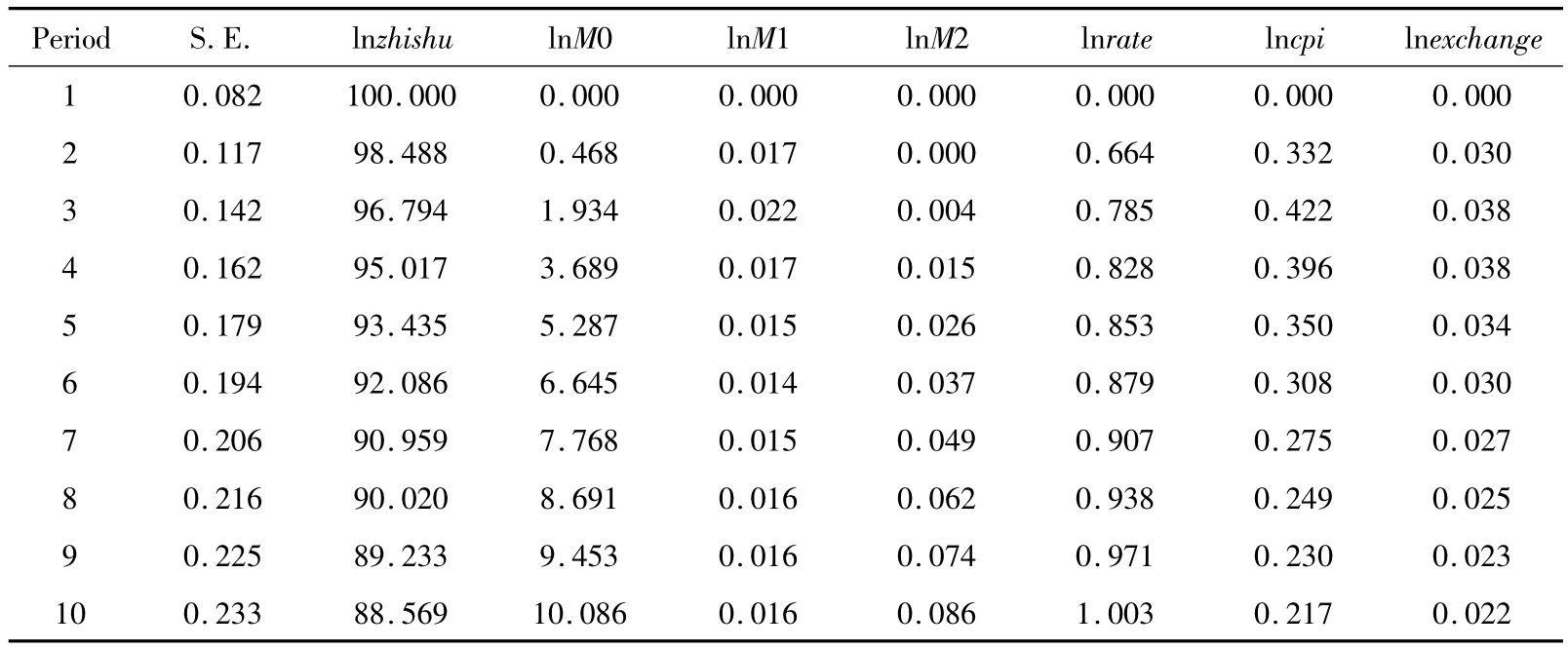

表3报告了上证综指的方差分解结果,并以此分析货币供应量、利率、人民币汇率和物价水平等变量对股市波动的贡献率。实证结果显示,上证综指受自身扰动项的影响相对较大,且从长期来看呈现逐步下降趋势;M0、M2对上证综指的影响日趋增大,M1的影响并不平稳,且M0的总体贡献(第10期达10.086%)明显大于M1和M2,反映出货币供应量的变化是影响股票市场指数波动的重要因素,但货币供应中的不同口径指标对股市影响有显著差异。从经济学角度的可能解释是,证券和现金是居民可以相互替代的资产,当持有现金的成本增加时,就会增加对证券的需求,因此其会根据股市行情的变化和现金持有情况综合选择合适的时机进入股市。进一步地,随着时期的拉长,利率变化对上证综指的作用逐步增强,但影响程度相对较弱;物价水平和汇率水平对上证综指的贡献则经历一个先短期上升后持续下降的过程。综合来看,货币政策多影响股市的短期波动,并不能改变股市自身中长期的运行规律,制度变迁的外因必须通过股市自身运行规律才能起作用。因此,本文的实证研究并不支持部分已有研究所提出的对中国“政策市”的理解。

表3 上证综合指数的方差分解

四、结论和政策启示

自1992年以来,中国股市尤其是A股市场经历了从成立、发展,到日趋成熟的过程,并表现出显著的周期性特征。这种周期变化受其自身扰动项的影响逐步减弱,受资本市场和宏观经济因素的影响有增强趋势,表明宏观经济形势和资本市场制度改革对股市运行周期的影响日渐趋强。货币供应量对股市运行有显著影响,但不同口径的货币供应量的影响十分迥异。随时间推移,M0和M2的增加对上证综指的影响逐步增强,而M1的影响在考察期内并不平稳,且M0的总体贡献大于其余两者。利率政策变化对上证综指的作用尽管逐步增大,但总体影响程度相对较弱;物价水平和汇率水平对上证综指的贡献则经历一个先短期上升后持续下降的过程。这表明我国利率和汇率影响股票市场的传导机制并不畅通,利率市场化改革和人民币汇率形成机制改革仍需进一步推进。

上述结论对认识中国股市运行周期及其与资本市场制度变迁的关系有重要意义。中国资本市场未来的改革和发展,应该从有效推动中国经济可持续发展和构建自主创新经济体系的战略高度加以规划,致力于不断改善中国经济社会资源配置的方式。一方面,要注重资本市场制度改革的顶层设计,着力加快利率市场化改革,稳步推进人民币汇率形成机制改革和人民币国际化进程,疏通利率和汇率政策影响股市的传导机制。另一方面,关注货币供应尤其是货币增长速度对股市的影响,有效连接资本市场和货币市场,拓宽商业银行资金通过机构投资者进入股市的渠道,鼓励券商有序进入同业拆借市场和银行国债回购市场,加强两个市场的互动,完善政府监管,维护股市安全平稳运行。最后,要继续遵循虚拟资本市场为实体经济服务的原则,加强资本市场的监管和创新,一方面通过加强监管,遏制资本在虚拟经济领域空转引致的高利贷、地方债务风险等问题;另一方面通过鼓励金融产品开发,加强资本市场为实体经济服务的制度创新。

[1]Schwert,G.W.,1989.Why Stock Market Volatility Change over Time?Journal of Finance,Vol.44:1115-1153.

[2]Engle,R.F.,1982.Autoregressive Conditional Heteroscedasticity with Estimates of the Variance of U-nited KingdoMInflation,Econometrica,Vol.50,No.4:987-1007.

[3]Bollerslev,T.,1986.Generalized Autoregressive Conditional Heteroskedasticity,Journal of Econometrics,Vol.31:307 -327.

[4]Hamilton,J.D.,and Susmel,R.,1994.Autoregressive Conditional Heteroskedasticity and Changes in Regime",Journal of Econometrics,Vol.64,No.1:307-333.

[5]Hamilton,J.D.,and Lin,G.,1996.Stock Market Volatility and the Business Cycle,Journal of Applied Econometrics,Vol.11:573 -593.

[6]Schwert,G.W.,1990.Stock Returns and Real Activity:A Century of Evidence,Journal of Finance,Vol.9:1237-1257.

[7]周汇燕.中国宏观经济周期与股市周期的比较分析[D].吉林:吉林大学,2008.

[8]舒建雄.中国宏观经济周期与股市周期关联分析[D].成都:西南财经大学,2012.

[9]温思凯.中国股票市场波动成因研究[D].成都:西南财经大学,2012.

[10]茅倩如.中国A股市场周期的形成及影响因子研究[D].南京:南京航空航天大学,2011.

[11]Kaminsky,G.and Reinhart,C.,1999.The Twin Crises:the Causes of Banking and Balance of Payments Problems",American Economic Review,Vol.89,No.3:473-500.

[12]Henry,P.B.,2000.Stock Market Liberalization,Economic Reform,and Emerging Market Equity Prices",Journal of Finance,Vol.11,No.2:529-564.

[13]Edwards,S.,Gómez Biscarri,J.,and Pérez de Gracia,F.,2003.Stock Market Cycles,Financial Liberalization and Volatility,Journal of InternationalMoney and Finance,Vol.22:925 -955.

[14]张宇燕,何帆.由财政压力引起的制度变迁[M].盛洪,张宇燕.天则论丛——从计划经济到市场经济[M].北京:中国财政经济出版社,1989.

[15]李锋.中国资本市场制度变迁的理论假说[J].财贸经济,2003(4).

[16]郑泽华.转轨时期中国资本市场发展的动力和方向[J].经济学家,2002(4).

[17]刘金全,崔畅.中国沪深股市收益率和波动性的实证分析[M].经济学(季刊),2002(3).

[18]宋潇.我国资本市场弱式有效性检验和市场波动的非对称性分析[D].吉林:吉林大学,2004.

[19]赵晓熙.资本市场有效性理论及中国股票市场弱市有效的实证研究[D].广州:暨南大学,2002.

[20]陈士林,刘鸿程,周渝霞.我国证券市场投资基金性质决定与法律模式[J].学术探索,2012(5).

[21]丁宏术.演化视角下的中国证券市场制度缺失研究[J].企业经济,2013(7).

[22]赵玉珍,张心玲,邹玲.上市公司股权激励与经营绩效的实证研究[J].湖南科技大学学报(社会科学版),2012(2).

[23]R.Ratneswary,and V.Rasiah,2010.Macroenomic activity and the Malaysian Stock Market:Empirical Evidence of Dynamic Relations,The International Journal of Business and Finance Research,Vol.4,No.2:59-69.

[24]Indrani Chakraborty,2010.Capital structure in an emerging stock market:The case of India”,Research in International Business and Finance,Vol.24,No.3:295-314.

[25]Feng Guo and Ying Sophie Huang,2010.Does‘Hot Money’Drive China’s Real Estate and Stock Markets?,International Review of Economics and Finance,Vol 19,No.3:452-466.

[26]Mehmet Umutlu,Levent Akdeniz,and Aslihan Altay-Salih,2010.The Degree of Financial Liberalization and Aggregated Stock-return Volatility in Emerging markets,Journal of Banking & Finance,Vol.34,No(3):509-521.

[27]Geert Bekaert,Campbell R.Harvey,and Christian Lundblad,2011.Financial Openness and Productivity,World Development,Vol 39,No.1:1-19.

[28]Husni Ali Khrawish,Walid Zakaria Siam,and Mohammad Jaradat,2010.The Relationships Between Stock Market Capitalization Rate and Interest Rate:Evidence froMJordan,Business and Economic Horizons,Vol 2,No.2:60-66.