金融深化、空间溢出与经济增长——基于空间回归模型偏微分效应分解方法及中国的实证

2014-07-05刘华军

刘华军

山东财经大学 经济学院,山东 济南 250014

杨 骞

山东财经大学 公共管理学院,山东 济南 250014

一、问题的提出

自 Goldsmith(1969)[1]、McKinnon(1973)[2]以及 Shaw(1973)[3]开创新研究以来,“金融与增长的关系”(Finance-Growth Relationship)就成为倍受关注的研究领域,涌现出大量理论和经验研究文献。尽管学术界对两者的关系仍普遍存有争论,但在整体上,理论研究和经验证据均强调了金融深化对长期经济增长存在重要影响(Demirguc-Kunt and Levine,2008[4]),这种影响从外部性角度可以视为金融深化对经济增长的“溢出效应”(Spillover Effect)。中国作为一个新兴的发展中国家,其金融深化与经济增长之间的关系也引起了众多学者的研究兴趣。目前,经验研究得出了两种截然不同的结论,一类研究认为金融深化促进了经济增长,即金融深化对经济增长具有正向溢出效应(张军和金煜,2005[5];赵勇和雷达,2010[6];Cheng and Degryse,2010[7];Zhang et al.,2012[8]);而另一类研究则认为金融发展阻碍的经济增长,即金融发展对经济增长具有负向溢出效应(Boyreau -Debray,2003[9];Hasan et al.,2009[10])。

然而,已有研究较少从空间维度考察金融深化对经济增长的影响。由于中国各地区之间经济地理条件和国家制度倾斜等方面的差异导致区域金融发展在省际间存在差异(李敬等,2007[11]),使得中国的金融深化呈现出显著的空间非均衡特征(刘华军和鲍振,2012[12]),这种空间非均衡特征的存在表明金融深化在某些地区其程度较高,而在某些地区却处于较低阶段。由此,本文要回答的问题就是,金融深化对区域经济增长是否存在空间溢出效应、如何衡量金融深化对经济增长空间溢出效应的大小及方向。在与本文密切相关的最新研究成果中,周凯和刘帅(2013)[13]利用空间误差模型(SEM)和空间滞后模型(SLM)实证研究了金融资源集聚对经济增长的影响,但没有纳入金融发展变量的空间滞后项。而丁艺等(2010)[14],则利用截面数据分别建立了空间误差模型、空间滞后模型和空间杜宾模型(SDM)实证估计了金融集聚对经济增长的影响。然而,尽管他们利用SDM将金融发展变量的空间滞后项纳入了模型,但是却直接用金融发展变量的空间滞后项估计系数来解释金融发展对经济增长的空间溢出效应,这是存在很大偏误的。根据LeSage and Pace(2009)[15],如果被解释变量的空间滞后项回归系数不为零,则在对空间回归结果的解释中,不能直接用回归系数来度量解释变量对被解释变量的空间溢出效应,为此,他们提出了空间回归模型的偏微分方法(spatial regression model partial derivatives),该方法将解释变量对被解释变量的空间溢出效应分解为直接效应、间接效应和总效应,其中直接效应衡量解释变量对被解释变量的区域内溢出;间接效应衡量解释变量对解释变量的区域间溢出,而总效应用来衡量解释变量对被解释变量总体的空间溢出效应。

本文利用最新的空间计量经济学建模技术,采用中国2000~2011年的省际面板数据,设置多种空间权重矩阵,构建多样化的空间面板数据模型,采用LeSage and Pace(2009)提出的空间回归模型偏微分方法,实证研究金融深化对经济增长的空间溢出效应。

二、模型与方法

(一)计量模型设定

借鉴LeSage and Pace(2009),本文构建如下空间面板Durbin模型:

式(1)中,被解释变量y为分省经济增长,X为金融深化,同时在实证研究过程中,本文加入了其他控制变量,如投资、政府支出、外商直接投资等。α为常数项,ιn为N×1阶单位矩阵,N为省份个数,ε为误差项。最后,W为空间权重矩阵,Wy和WX分别考虑了被解释变量和解释变量的空间依赖。需要强调的是,在空间计量模型的估计结果中,若ρ≠0,则对Wy和WX的回归系数ρ和θ以及X的回归系数β的解释就与传统OLS回归系数的解释存在很大不同,换言之,以上回归系数并不能直接衡量解释变量的空间溢出效应。

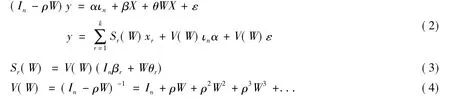

(二)空间回归模型的参数释义与空间溢出效应分解方法

为了对空间计量模型的回归系数进行合理解释,LeSage and Pace(2009)提出了空间回归模型偏微分方法;借鉴他们的方法,首先将模型改写为:

其 中,In是n阶单位矩阵;k为解释变量个数,xr为第r个解释变量,r=1,2,…,k,βr为解释变量向量X中第r个解释变量的回归系数,θr表示WX的第r个变量的估计系数。为了解释Sr(W)的作用,将式(2)写为式(4),某个地区i(i=1,2,…,n)的yi可以表示为式(5)。

根据式(5),将yi对其他区域j的第r个解释变量xjr求偏导得到式(6),将yi对本区域内的第r个解释变量xir求偏导得到式(7)。

其中,Sr(W)ij衡量的是区域j的第r个解释变量对区域i被解释变量的影响;Sr(W)ii衡量的是区域i的第r个解释变量对本区域被解释变量的影响。根据式(6)、(7)可以发现,与OLS的估计系数相比,在空间回归模型中,若j≠r,yi对xjr的偏导数通常也并不等于0,而是取决矩阵Sr(W)中的第i、j个元素。同时,yi对xir的偏导数也通常并不等于βr,因此某个地区解释变量的变化将不仅影响本地区的被解释变量,而且影响其他区域的被解释变量,根据LeSage and Pace(2009),前者可以称为直接效应,后者称为间接效应,两者相加则为总效应。

三、指标与数据

本文采用中国分省数据,样本中不考虑西藏以及港澳台地区,样本共包含大陆30个省(直辖市、自治区,下同),样本的时期跨度为2000~2011年。在经验估计中,为了消除多重共线性问题,本文对所有变量取自然对数处理。其中,金融深化采用各省金融机构存贷款总额与地区生产总值的比重(FD)来表示。各省金融机构存贷款数据来源于历年《中国金融年鉴》,地区生产总值(当年价)来源于历年《中国统计年鉴》。经济增长则利用人均实际地区生产总值的增长率作为经济增长的代理变量(G),并按照2000=100作为基数。为了控制其他变量对经济增长的影响,本文选择了投资、政府支出、外商直接投资作为控制变量。其中用固定资产投资占地区生产总值的比重表示(Inv);政府支出用财政支出占地区生产总值的比重表示(Exp);外商直接投资用外商直接投资额(根据汇率,将以美元计价换算为人民币计价)占地区生产总值的比重表示(fdi)。以上数据中,固定资产投资、地区生产总值、财政支出等数据来源于历年《中国统计年鉴》,外商直接投资数据来源于商务部。需要说明,本文没有考虑更多控制变量,原因有二:其一是增加控制变量将更加容易导致多重共线性;其二是本文在模型中通过考虑经济增长的滞后一期,可以考虑没有纳入计量模型的控制变量对经济增长的潜在影响。

关于空间权重矩阵的设置,本文选择了邻接、地理距离和经济三种空间权重矩阵。其中,邻接空间权重矩阵(W1)的元素wij在空间单元i和j相邻时取值为1;若不相邻则取值为0。地理距离权重矩阵(W2)以省会城市之间球面距离平方的倒数来构造。经济空间权重矩阵(W3),选择地区间人均实际地区生产总值的差额作为测度地区间“经济距离”的指标,W3=W2。*E。其中,E的矩阵元素用样本考察内各省人均地区生产总值均值之差绝对值的倒数表示。

四、经验发现

(一)空间相关性检验

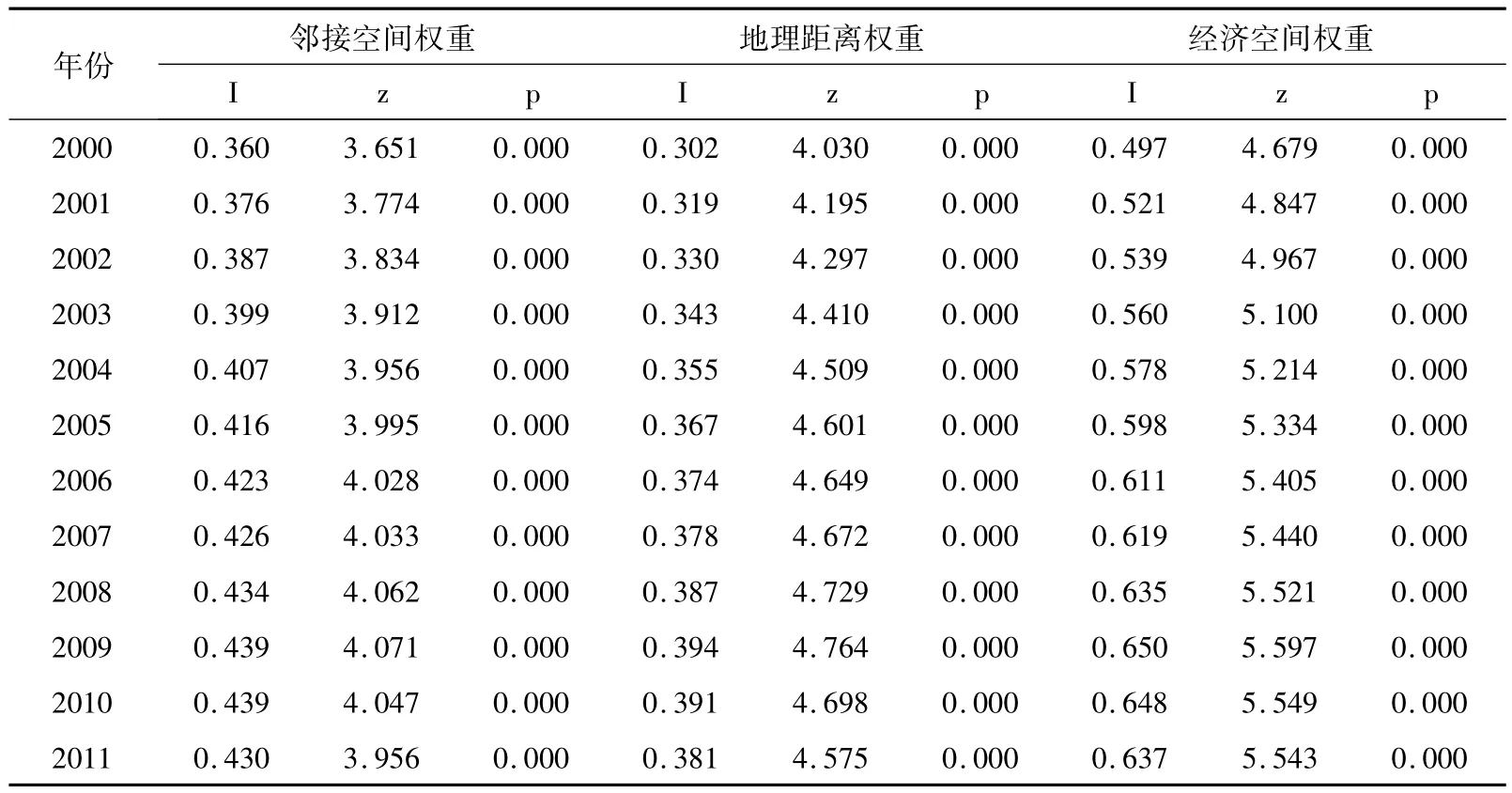

本文采用Moran’s I指数,对中国分省经济增长的空间相关性进行检验。根据检验结果(表1)可以看出,中国的经济增长存在显著的空间依赖性。为了进一步观察区域经济增长的空间集聚特征,本文绘制了三种空间权重下区域经济增长的Moran散点图①限于篇幅,没有提供具体的Moran散点图,有需要的读者可以向作者索取。。可以发现,在三种空间权重模式下,多数省份位于第一、第三象限(其中,在邻接空间权重下有21个省;在地理距离权重下有24个省;在经济空间权重下有29个省),这进一步表明中国区域经济增长存在高度的空间集聚特征,换言之,中国经济增长的空间分布是非均质的。

表1 被解释变量(PGdp)的Moran’s I指数

(二)空间面板数据模型经验估计结果

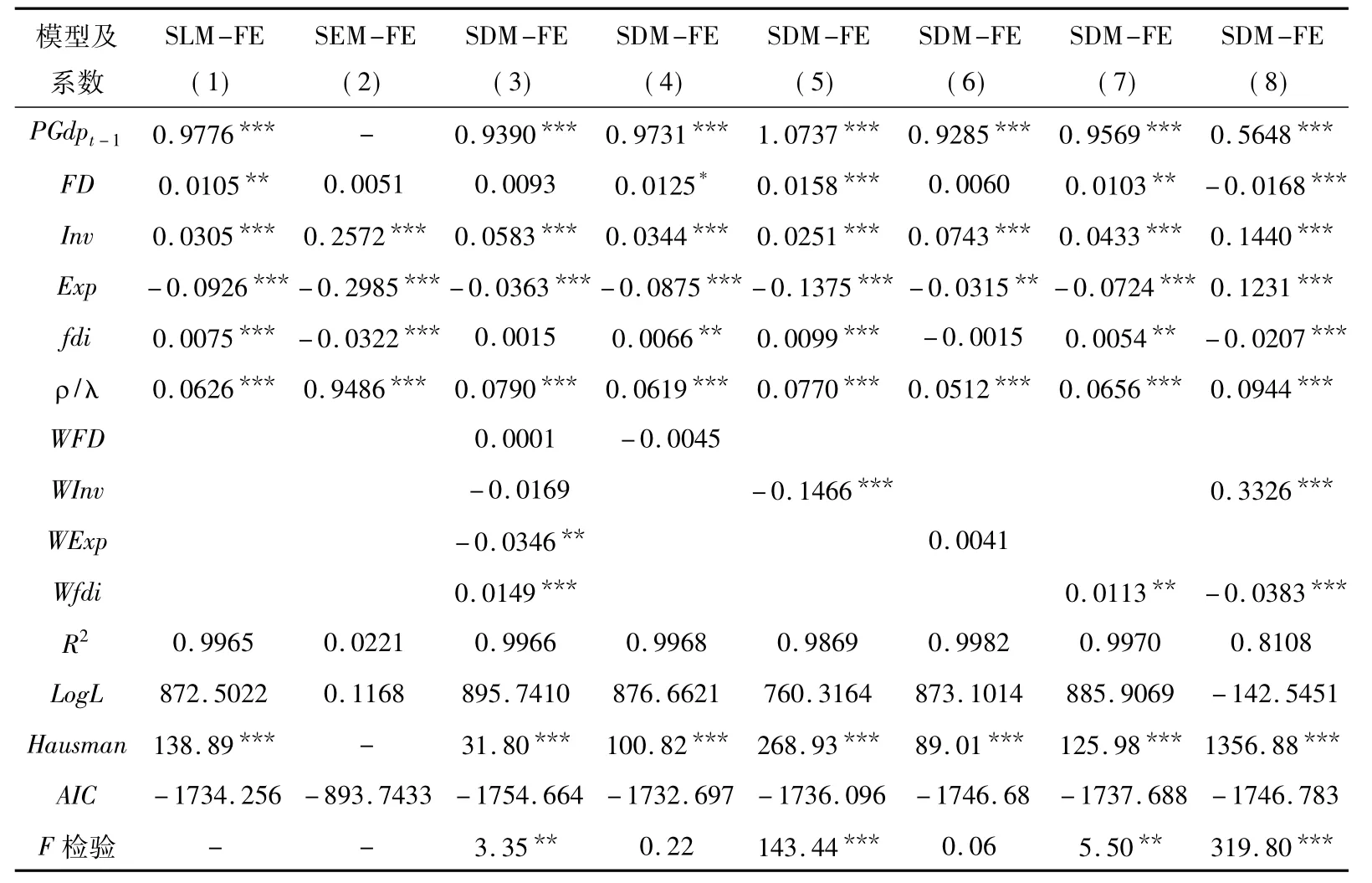

本文采用最大似然估计方法,分别对三种空间权重下的SLM、SEM和SDM进行估计。需要强调的是,尽管基于空间回归模型偏微分方法可以用效应分解来衡量解释变量对被解释变量的直接效应、间接效应和总效应,似乎回归结果并不重要,但是效应分解的基础仍然是回归系数,因此对计量模型的选择和估计结果将直接影响效应分解的准确性。本文在具体估计中,首先通过Hausman检验在固定效应(FE)和随机效应(RE)中进行选择;然后利用赤池信息准则(AIC)以及自然对数似然函数值(Log likelihood,LogL)在不同模型中进行选择。此外,对空间Durbin模型的解释变量空间滞后项系数是否显著进行F检验。表2、3、4分别报告了三种空间权重下的具体估计结果。观察表中的空间变量滞后项(误差项)系数ρ/λ,可以发现它们均显著为正,由此进一步表明了中国省际经济增长之间存在显著的空间依赖性。此外,观察被解释变量的滞后一期,在所有回归结果中均显著为正,这表明中国的省际经济增长在时间维度上存在明显的惯性效应,即当期的经济增长显著依赖于前期的经济增长。

对于邻接空间权重矩阵下的估计(表2),经过Hausman检验,所有模型均采用固定效应。由于模型(2)的R2与LogL均远远小于其他模型,说明SEM拟合较差。而模型(3)中考虑了解释变量和所有控制变量的空间滞后,尽管解释变量和所有控制变量空间滞后项回归系数的联合F检验通过了显著性水平检验,然而金融深化和投资的空间滞后项回归系数并不显著。模型(4)、(5)、(6)、(7)分别仅考虑了金融深化、投资、财政支出、外商直接投资的空间滞后项,根据F检验结果,包含投资空间滞后项(WInv)的模型(5)和包含外商直接投资空间滞后项(W fdi)的模型(7)通过了F检验。同时考虑投资和外商直接投资空间滞后项即模型(8)的估计结果中,LogL为负值,拟合效果并不好。因此SDM只能从模型(5)和模型(7)中进行选择。比较模型(5)和模

型(7)的LogL以及AIC,本文认为模型(7)的拟合程度优于模型(5)。最后,为了稳健和便于比较,最终选择SLM即模型(1)和SDM的模型(7)作为邻接空间权重矩阵下的估计结果,以此进行空间溢出效应的测算与分解。

表2 邻接空间权重(W1)下的空间面板模型估计结果

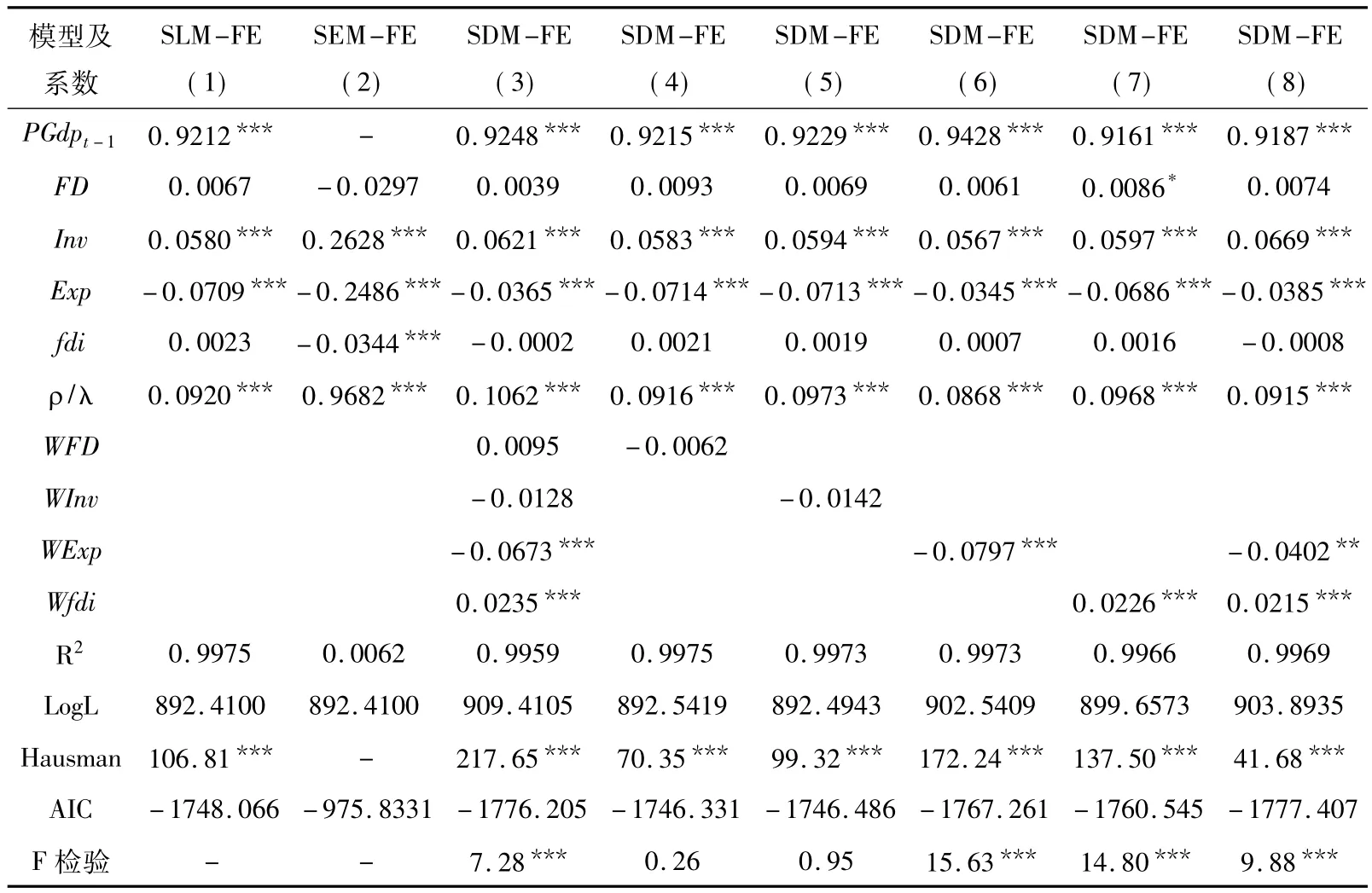

表3 地理距离权重(W2)下的空间面板模型估计结果

同邻接空间权重下的回归步骤一致,对于地理距离权重矩阵下的估计结果(表3),最终选择模型(1)和模型(8)作为地理距离权重下的估计结果,以此为基础进行空间溢出效应的测算与分解。对于经济空间权重矩阵下的估计结果(表4)。最终选择模型(1)和模型(7)的估计结果,以此为基础进行空间溢出效应的测算与分解。

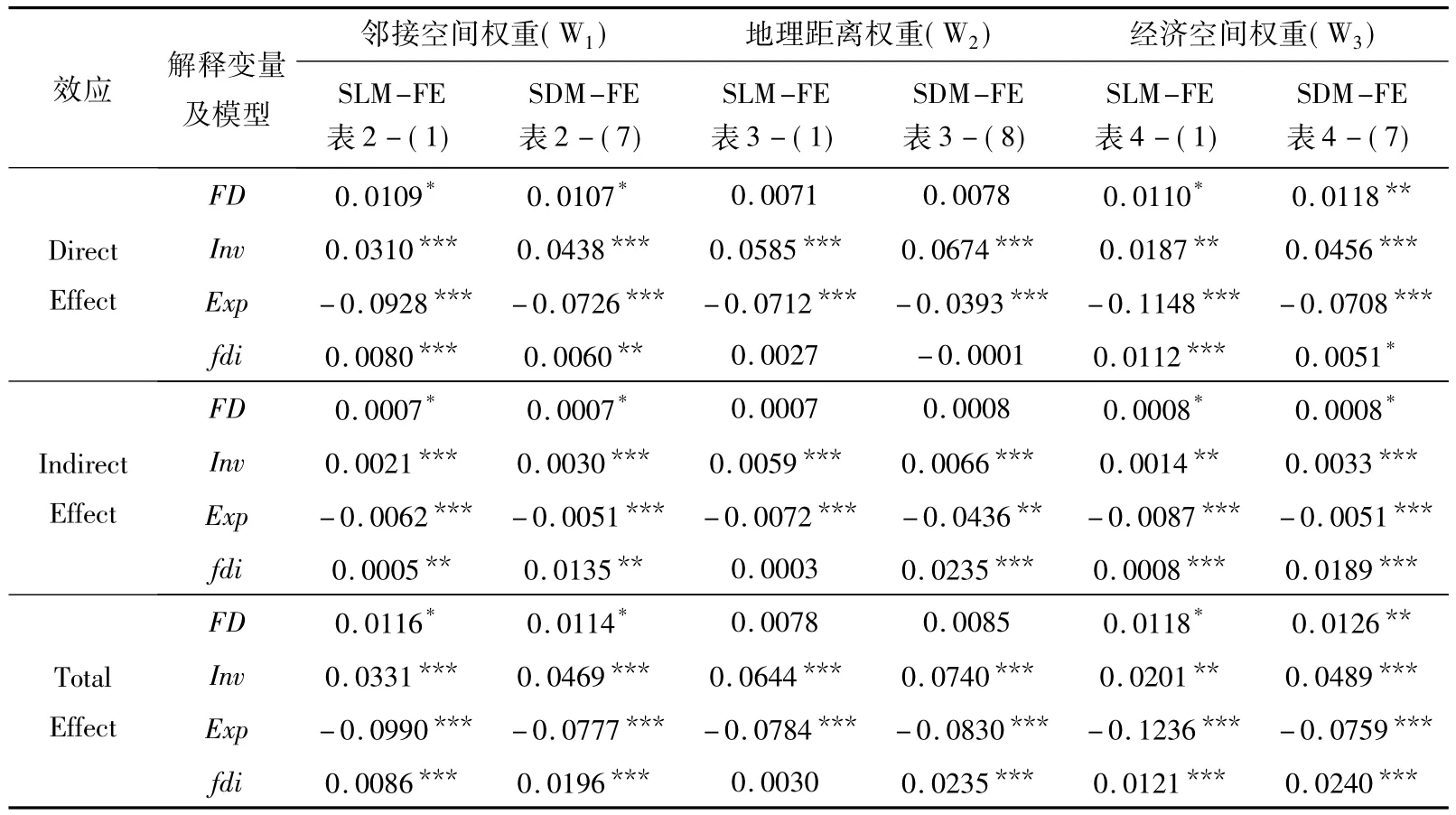

(三)空间溢出效应分解

1.金融深化的空间溢出效应。首先是金融深化的区域内溢出效应。根据表5的结果,邻接空间权重和经济空间权重下,金融深化的直接效应均显著为正,且经济空间权重下的直接效应约为0.11,而邻接空间权重下的直接效应约为0.10,表明在这两种空间权重下,金融深化对区域经济增长存在正向的区域内溢出效应,且经济空间权重下金融深化的区域内溢出效应略大于邻接空间权重。然而观察地理距离权重下金融深化的直接效应,其值约为0.07,小于另外两种空间权重,且没有通过显著性检验。其次是金融深化的区域间溢出效应。根据表5,在邻接空间权重和经济空间权重下,金融深化的间接效应均显著为正,且其值相差不大,均远远小于其对应的直接效应,这表明在这两种空间权重下,金融深化对区域经济增长存在正向的区域间溢出效应,但其溢出效应要远小于区域内溢出。而观察地理距离权重下金融深化的间接效应,其大小尽管与另外两种空间权重下的间接效应相当,但是没有通过显著性检验。对此,可作的解释是,金融深化对本区域经济增长的作用要远大于对外区域经济增长的作用,而且金融深化对外区域经济增长的促进作用,对相邻或者经济距离较近的省份更为明显。最后,金融深化的空间溢出效应。根据表5,在三种空间权重下,邻接空间权重和经济空间权重下,显著为正;而在地理距离权重下,尽管金融深化的总效应为正值,但在统计上并不显著。

表5 空间溢出效应的分解

2.控制变量的空间溢出效应。第一是投资。以固定资产投资占地区生产总值比重表示的投资在三种空间权重下均存在显著的正向区域内溢出效应,且观察其值的大小,在所有解释变量和控制变量中是最大的,这表明投资对于拉动区域经济增长具有重要的意义。同时,在三种空间权重下,投资也均存在显著的正向区域间溢出效应,但其值要远小于其对应的区域间溢出效应。综合投资的区域间溢出效应和区域内溢出效应,投资对于区域经济增长的总效应即空间溢出效应显著为正。第二是财政支出。以财政支出占地区生产总值表示的财政支出在三种空间权重下均存在显著的负向区域内溢出效应和区域间溢出效应,且其总效应也显著为负。这说明政府支出的扩大不仅不利于本区域的经济增长,而且通过空间影响阻碍其他区域的经济增长。第三是外商直接投资。在邻接空间权重和经济空间权重下,外商直接投资对经济增长均存在显著的正向区域内溢出效应和区域间溢出效应,这说明一个地区的外商直接投资不仅拉动本地区的经济增长,而且外商直接投资所带来的先进技术会通过空间渠道传递到其他区域,从而促进其他区域的经济增长。然而,在地理距离权重下,尽管外商直接投资的区域间溢出效应显著为正,但其区域内溢出效应并不显著,而这并未影响地理距离权重下外商直接投资对经济增长存在显著的空间溢出效应。

五、结论及建议

本文利用中国2000~2011年分省面板数据,构建空间动态面板数据模型,考虑多种空间关联模式,采用LeSage and Pace(2009)提出的空间回归模型偏微分方法,将金融深化对区域经济增长的影响分解为直接效应、间接效应及总效应,衡量了金融深化对经济增长空间溢出效应。研究结论如下:第一,在不同的空间关联模式下,中国的区域经济增长均存在显著的空间依赖性和空间异质性。第二,金融深化对经济增长均存在正向的区域内溢出效应、区域间溢出效应和空间溢出效应,但在邻接空间权重和经济空间权重下其显著性并不高,仅有10%,而在地理距离权重下没有统计显著性检验。第三,金融深化的区域内溢出效应远大于区域间溢出效应。第四,控制变量中,投资、外商直接投资对经济增长存在显著的正向空间溢出效应;而与此相反,财政支出对经济增长的空间溢出效应为负值。

金融深化的空间溢出效应不大且显著性不强,原因一方面可能是金融资源没有完全流向实体经济,另一方面就是金融资源的流动往往在邻接省份之间或者经济水平相近的省份之间发生,而在相邻距离较远或者经济发展水平差距较大的省份之间金融资源的流动性较差。为了进一步发挥金融深化对区域经济增长的溢出效应,可以从以下三个方面着手:第一,中央政府及相关部门应该进一步制定相关政策措施,调整金融资源结构,确保更多更优质的金融资源流向实体经济而非股市和楼市。而要做到这一点,实体经济自身的发展环境非常重要,如果实体经济本身的发展环境就非常恶劣,金融资源的所有者是不会对实体经济产生良好的收入预期的,也就难以将金融资源配置到实体经济当中,从而制约了金融深化对经济增长的溢出效应。第二,破除金融资源在区域间流动的壁垒,实现金融资源在区域间的自由流动,以更大限度地发挥金融深化对经济增长的区域间溢出效应。第三,进一步协调区域金融发展,尤其是通过相关政策让金融资源向经济水平相对落后的地区倾斜,提高金融深化对落后地区的经济增长的拉动。

[1]Goldsmith,R.W.,1969.Financial Structure and Development,Yale University Press,New Haven,CT.

[2]McKinnon,R.I.,1973.Money and Capital in Economic Development,Washington:Brookings Institution.

[3]Shaw,E.S.,1973.Financial Deepening in Economic Development,NY:Oxford University Press.

[4]Demirguc-Kunt,A.and Levine,R.,2008.Finance,Financial Sector Policies and Long-run Growth,Policy Research Working Paper,4469.

[5]张军,金煜.中国的金融深化和生产率关系的再检验:1987-2001[J].经济研究,2005(11).

[6]赵勇,雷达.金融发展与经济增长:生产率促进抑或资本形成[J].世界经济,第2010(2).

[7]Cheng,X.,and Degryse,H.,2010.The Impact of Bank and Non-bank Financial Institutions on LocalEconomic Growth in China,Journal of Financial Services Research,Vol.37,No.2-3:179-199.

[8]Zhang,J.,Wang,L.,and Wang,S.,2012.Financial Development and Economic Growth:Recent Evidence froMChina,Journal of Comparative Economics,Vol.40,No.3:393 -412.

[9]Boyreau-Debray,G.,2003.Financial Intermediation and Growth:Chinese Style,World Bank,Development Research Group,Investment Climate.Vol.3027.

[10]Hasan,I.,Wachtel,P.,and Zhou,M.,2009.Institutional Development,Financial Deepening and E-conomic Growth:Evidence froMChina,Journal of Banking & Finance,Vol.33,No.1:157-170.

[11]李敬,冉光和,万广华.中国区域金融发展差异的解释——基于劳动分工理论与Shapley值分解方法[J].经济研究,2007(5).

[12]刘华军,鲍振.中国金融发展的空间非均衡与极化研究[J].当代财经,2012(9).

[13]周凯,刘帅.金融资源空间集聚对经济增长的空间效应分析——基于中国省域空间面板数据的实证分析[J].投资研究,2013(10).

[14]丁艺,李靖霞,李林.金融集聚与区域经济增长:基于省际数据的实证分析[J],保险研究,2010(2).

[15]LeSage.P.,and Pace,R.K.,2009.Introduction to Spatial Econometrics,Taylor & Francis Group,LLC.