基于SFAVAR的银行业风险承担波动的影响因素研究

2014-07-05何凯

何 凯

华侨大学 经济与金融学院,福建 泉州 362021

苏梽芳

中国社会科学院经济研究所 博士后流动站,北京 100836

华侨大学 经济与金融学院,福建 泉州 362021

一、引言

一是内部环境对银行风险承担的影响。银行自身的财务状况会影响银行风险水平,且资产负债表特征也表现了银行风险承担的偏好与意愿(Ehrmann et al.,2003)[2]。在研究中,通常主要注重以下几个特征,即资本状况、流动性水平、资产规模以及杠杆率水平。张雪兰和何德旭(2012)[3]、宋清华等(2011)[4]研究表明银行资本越充足,其抵御系统性风险的能力越强。由于银行流行性短缺是信贷危机的特征之一,De Nicolòet al.(2010)[5]认为银行流动性对银行风险有重要影响。目前,人们在资产规模对银行风险承担的作用方向上仍有争议,Haldane(2009)[6]认为大型银行可通过建立较为完善的金融安全网来分散风险,故风险承担能力更强,而López et al.(2011)[7]的研究表明,大型银行的融资渠道相比中小型银行更多元化,加之前者吸收负债的利率也较低,风险承担水平往往更低。Delis and Kouretas(2011)[8]研究发现杠杆率有顺周期性特征,当资产负债表扩张时,杠杆率将增加,银行风险承担的意愿越强,反之越弱。

二是外部环境对银行风险承担的影响。诸多研究表明宏观经济、货币政策与银行市场结构等外部因素对银行风险承担也有重要影响。López et al.(2011)研究发现,随着经济增长率增加,银行对未来更加乐观,其风险承受能力会增强,但于一和何维达(2011)[9]认为较快的经济增长率会降低贷款项目的失败概率,客观提高了信贷质量,从而会降低银行风险承担。De Nicolòet al.(2010)认为宽松的货币政策会提高银行风险承担水平。但Jiménez et al.(2009)[10]发现货币政策对银行风险承担的影响在时间上具有不对称性,即货币政策工具与银行风险承担在短期正相关,中长期负相关。随着市场竞争的加剧,银行迫于目标利润的实现与维持或为扩大其在信贷市场中的份额,可能会降低信贷标准,提高风险容忍度,从而增加风险承担(Brisssimis and Delis,2010)[11]。

现有研究存在如下不足之处。首先,目前一般采用面板模型研究银行风险承担的影响因素,模型设定形式单一,而且单一指标解释变量对经济信息的解释能力有限;其次,现有文献没有探究银行内外部因素对其风险承担波动的动态影响及其贡献程度;再次,Akerlof and Shiller(2009)[12]肯定了市场预期在货币政策与宏观经济中的重要作用,但尚无文献研究市场预期对中国银行风险承担的影响;最后,尚无文献研究金融市场是否对银行风险承担波动有影响。有鉴于此,本文运用Belviso and Milani(2006)[13]提出的结构因子增广向量自回归模型,将影响银行风险承担的大量内外部经济变量纳入该模型,并系统地探究这些因素对中国银行风险承担的影响及其程度。

二、实证模型

鉴于银行风险承担影响因素的复杂性,仅凭有限的几个变量既无法充分反映中国银行业风险承担波动的真实情况,也无法完全涵盖影响银行业整体风险承担变动的信息。故本文采用Belviso and Milani(2006)提出的SFAVAR模型,先对初始搜集的大量经济变量依据其经济性质分类,再从每类变量中提取单一因子,从而使该因子具有了经济意义,进而运用脉冲响应函数与方差分解全面的刻画影响中国银行业整体风险承担波动的机制。

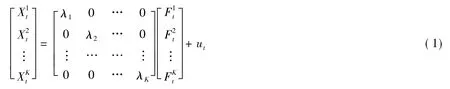

1.SFAVAR模型。假设Xt为维度N×1的初始经济变量集合,Yt为货币政策,且t=1,2,……,T。假设存在K×1阶的不可观测动态因子向量Ft,其能解释可观测经济变量 Xt的动态变化,则有 Xt= λFt+ut,其中,E(Ft,ut)=0 ,E(utus)=0,t≠s,t,s=1,2,…,N。另外,不可观测动态因子Ft和Xt可分别表示为和,其中为Ni×1向量,为Ki×1阶向量,而且对 ∀i∈{1,2,…,K} ,都有 Ki≪Ni。因此,可得到式(1),其中,λi为 Ni× Ki阶动态因子载荷矩阵。

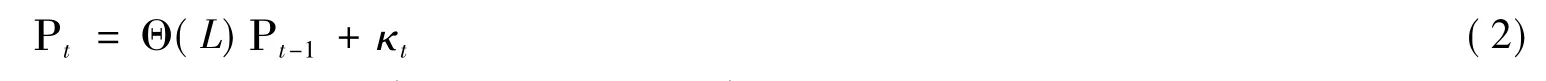

然后设定Ki=1,即向量能被一个动态因子所解释。因此,将从Xt经分类后的子类别中提取的单一不可观测因子(i=1,2,…,K)和 Yt代入 FAVAR 模型,得到= Φ(L)+ νt,其中,νt为随机扰动项,并记Ρt=同时,考虑到各因子之间的同期影响关系,故在各因子之间施加一个识别约束。从而得到Γ0Ρt=Φ(L)Ρt-1+νt,其中Γ0=,i,j=1,2,…,7 ,若 Γ0为非奇异矩阵,则在该式两边同乘 Γ0-1,得到式缩减的 VAR模型:

基于NMR测试混凝土微观结构的试验样本,为图2中随机切割下来的尺寸为40 mm×40 mm×40 mm的混凝土立方体,尽量保持样本中的粗骨料基本一致。图3为 NMR法测试微观结构的混凝土样本。

2.模型估计与结构识别。考虑到计算的简便性,本文采用两步主成分分析法来估计不可观测因子。具体步骤如下:第一步,先将N×1阶变量集合Xt依据其经济性质分为K类×1阶向量,然后提取K个子类变量的单一因子估计值,进而进行OLS回归得到因子载荷估计值与残差值;第二步,将连同 Yt代入(2)式,得到(L) 与。在估计好式(1)与式(2)后,对各因子之间施加短期约束以识别模型,然后进行脉冲响应与方差分解分析。

三、数据说明与参数设定

1.数据说明。本文对纳入SFAVAR模型的170个经济变量依据其经济性质分类,然后再对各分类群组提取单一公共因子,从而得到银行流动性因子(liquidity)、银行资产规模因子(state)、银行风险承担因子(risk)、实体经济因子(economy)、金融市场因子(financial)与市场预期因子(expectation),同时,将上海银行间同业拆借7天利率作为货币政策的代理变量(shibor7d)。另外,将前三个因子和后四个因子分别代表影响银行业风险承担的内部环境因子(internal)和外部环境因子(external)。

具体来说①考虑到篇幅,未列出详细的数据,如有需要可向笔者索取。,本文选取国内生产总值和全社会用电量等共计34个变量以度量实体经济因子。市场预期因子则包含企业景气指数和股市涨跌比率等共计33个变量。金融市场因子则包括了股市与房地产市场等27个经济变量。银行流动性因子包含14家主要上市银行②本文选取的14家上市银行分别为中国工商银行、中国建设银行、中国银行、交通银行、招商银行、平安银行、浦发银行、宁波银行、南京银行、北京银行、民生银行、中信银行、兴业银行和华夏银行。存款等共计28个变量。银行状态因子包含了14家主要商业银行的资产等共计15个变量。而银行风险因子则包括14家上市银行的不良贷款率和贷款损失准备额 /总贷款等共计33个变量。

本文对数据的预处理如下:首先对缺失数据运用三次样条插值法补齐;其次运用X12方法进行季节调整以消除季节性因素的影响;再次对所有数据进行ADF单位根检验以保证各数据平稳。本文数据来源于中国人民银行网站、银监会网站、国泰安数据库以及中经网数据库,样本区间为2005年第一季度至2013年第一季度。

2.短期约束矩阵Γ0的设定。如果Γ0可逆,根据κt=,然后可利用(2)式对缩减式进行估计,但对于K+1元p阶的SVAR模型还至少需要K(K+1)/2个限制条件才能识别出结构性冲击。基于中国实际情况和已有的研究成果,并令实体经济、银行风险承担、银行状态、流动性、金融市场、市场预期和货币政策分别与i=1,2,…,7对应,本文给出如下约束条件:(1)其余因子虽然都会对实体经济产生影响,但这一影响存在时滞(Lin,2010)[14],故假定 a1i=0,i=2,…,7;(2)银行风险承担与资产规模在当期存在相互影响(徐明东和陈学彬,2012)[15],且银行受到外部冲击时,首先调整的是资产规模,而不是股权结构(Adrian and Shin,2009)[16],故不会立即对其他经济变量产生反应,因而设定a2i=0,i=1,4,5,6,7;银行资产规模中流动资产对利率的变动反应迅速,银行风险承担也会引起银行规模的当期调整(徐明东和陈学彬,2012),故设定a3i=0,i=1,4,5,6;货币政策与金融市场会影响当期的银行流动性,故本文设定a4i=0,i=1,2,3,6;(4)所有经济信息会在当期反应在金融市场上,实体经济与金融市场会在当期影响市场预期的调整,实体经济与市场预期的变化会成为货币政策调整的当期原因(Lin,2010;Belviso and Milani,2006),故本文设定 a6i=0,i=2,3,4,7 ,a7i=0,i=2,3,4,5 。

四、实证结果及分析

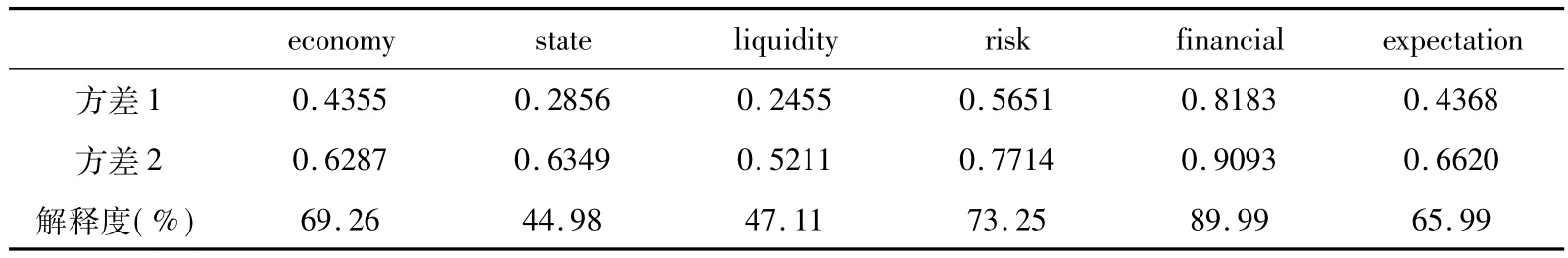

1.结构动态因子的提取与描述。在表1中,方差1和方差2分别为每类经济变量中提取的第一个因子的方差和前3个因子的方差之和,解释度为方差1与方差2的比值,表征从每类经济变量中提取的第一个公共因子解释该类变量经济信息的能力。具体来说,实体经济因子、银行风险承担因子、金融市场因子与市场预期因子的解释度都超过了65%,只有银行流动性因子与银行资产规模因子的解释度略低于50%。因此,本文提取的不可观测动态因子有较强的解释力。

表1 各结构动态因子描述性统计

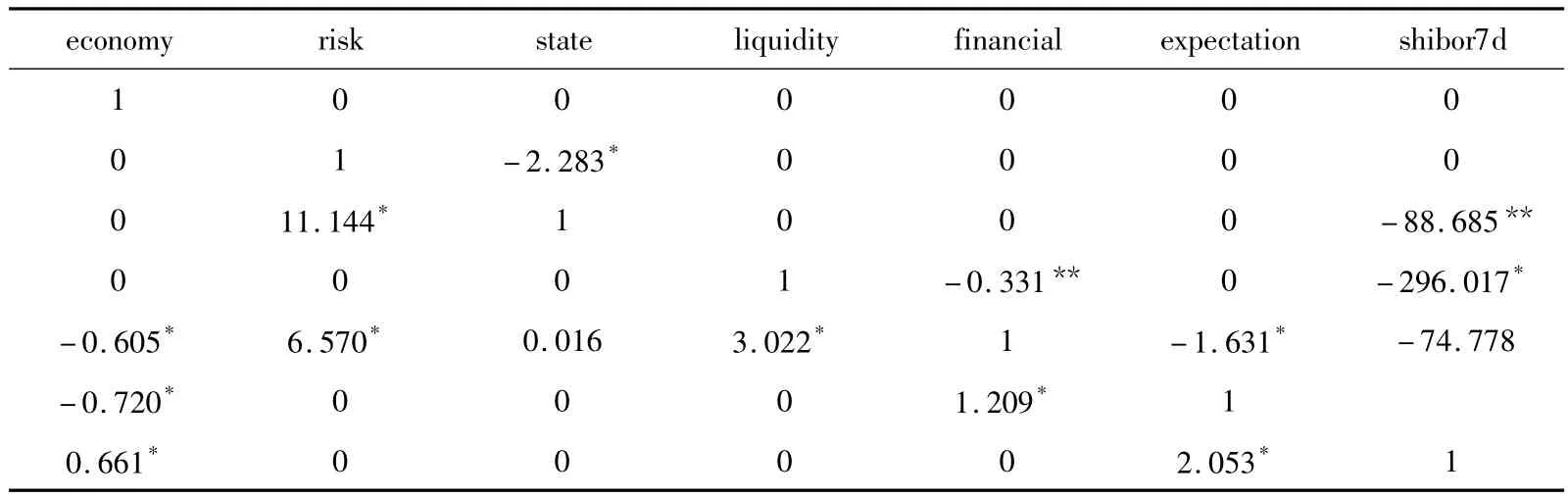

2.短期约束矩阵的估计结果。本文采用贝叶斯信息准则作为选择SVAR模型的最优滞后期数的准则,并选择滞后两期进行模型估计。表2为模型短期约束矩阵Γ0的估计结果。

表2 约束矩阵的估计结果

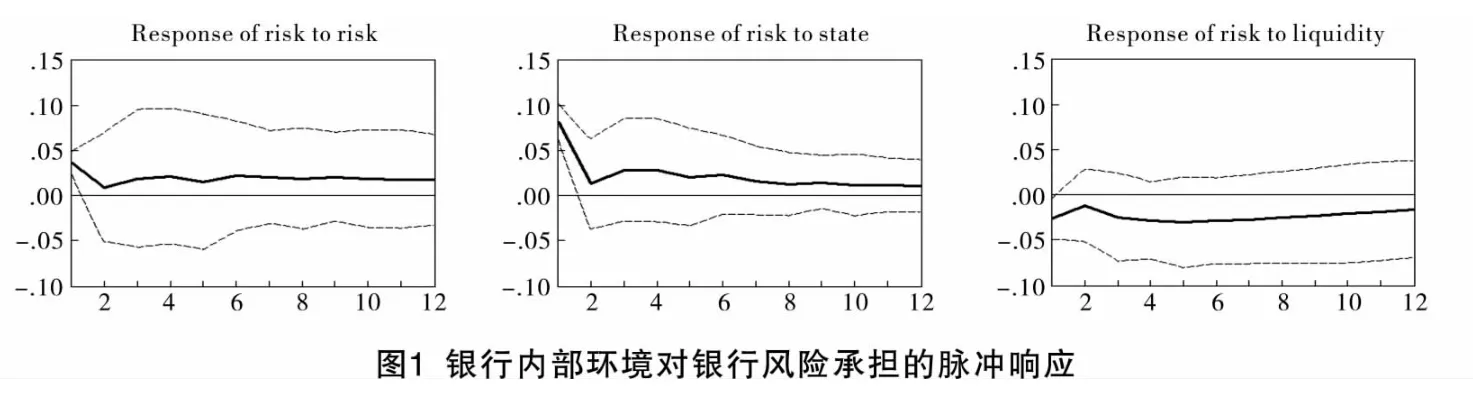

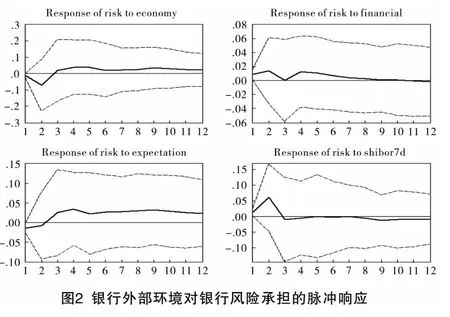

3.脉冲响应分析。在SFAVAR模型参数估计之后,可利用脉冲响应函数在各滞后期的大小来考察模型内的经济变量在遭受特异性冲击时的跨期动态响应。图1与图2分别显示了银行内部环境与外部环境对中国银行业整体风险承担的结构冲击效应。

在图1中,银行风险承担在自身一个标准差的正向冲击下,脉冲响应显著为正,在第1期达到最大值,为0.036个单位,在滞后12期内平均影响在0.02个单位左右,表明中国银行业的风险承担存在一定程度的惯性。银行风险承担受银行资产规模因子一个标准差的正向冲击之后,脉冲响应显著为正,并在第1期达到峰值,为0.081个单位,表明资产规模对银行风险承担的同向冲击效应显著,这与Haldane(2009)的结论一致。合理的解释是:不同规模的银行在受“大而不倒”隐性保险程度和金融安全网建设等方面存在差异,大型银行往往对信贷投放有较高的风险忍受能力,从而表现更激进,这说明中国国有银行比股份制银行和城商行具有更高的风险承担意愿。当给定银行流动性因子一个标准差的正向冲击后,银行风险承担的脉冲响应显著为负,在第4期达到最小值,为-0.029个单位,说明银行流动性能有效抵御银行系统性风险,当银行体系流动性增加会维持公众信心,并降低“挤兑”风险,且能以合理的成本迅速变现获得足够的资金,能为负债的减少或资产的增加及时提供融资,减少损失或破产的风险,从而降低银行风险承担水平。

从图2可以看出,银行风险承担在实体经济因子一个标准差的正向冲击下,第1期下降0.014个单位,在滞后2期内呈负响应,从第3期开始影响转为正向,且正向影响具有持续性。可以看出,在半年内,中国实体经济向好有助于改善银行业风险承担水平,但从滞后3期开始银行风险承担具有顺周期性。合理的解释是,在滞后2期内,实体经济向好,企业经营环境较好,会降低银行贷款项目的失败率,在客观上提高了信贷质量,从而降低了银行风险承担水平;但随着经济增长的加快,银行对未来更为乐观,进而会低估其贷款项目在未来失败的概率,这会诱使增加信贷投放额,从而增加银行风险承担。

银行风险承担在金融市场因子一个标准差的正向冲击下,在第1期呈正响应,为0.009个单位,并在前10期均保持正向影响,随后影响逐渐减小直至收敛。原因在于,金融市场向好吸引了银行现存和潜在的优质信贷客户,从而促进了银行“脱媒”,故银行有较强的倾向开发风险更高的中小企业,银行贷款客户质量相对下降,故其风险承担增加,这与 Dell’Ariccia et al.(2008)[17]的结论一致。

在市场预期因子一个标准差的正向冲击之下,银行风险承担在滞后2期内呈负反应,并在第1期达到最小值,为-0.015个单位,随后呈显著的正反应,说明银行风险承担在市场预期向好的作用下,在半年内会先降低,随后会增加。原因是:市场预期向好,在短期会改善企业的经营环境和发展预期,客观上使银行信贷项目的违约概率下降,而在长期也会增强市场信心,并会影响微观经济主体的行为,如企业会加大生产投资规模,增加信贷需求,同时也会提升银行的信贷投放意愿,造成贷款违约的潜在可能性增加,从而银行风险承担也增加。

银行风险承担在货币政策一个标准差的正向冲击下,在滞后2期内呈正响应,并在第2期达到最大值,为0.061个单位,随后呈负响应。这表明,中国存在货币政策的银行风险承担渠道,且货币政策对银行风险承担的正向影响在时间上具有不对称性,即在半年内影响为正,随后影响为负,这与Jiménez et al.(2009)的结论一致。可能的原因是:在短期,央行提高利率会增加借款者的利息负担,增加企业不能还本付息的可能性,从而增加银行风险承担;而在中长期,利率上升降低了贷款企业的抵押品价值及其资产净值,银行会增加对企业贷款违约的估计,从而促使银行提高信贷标准,减少风险贷款的投放,转而增加安全资产的持有比重,进而降低银行风险承担。

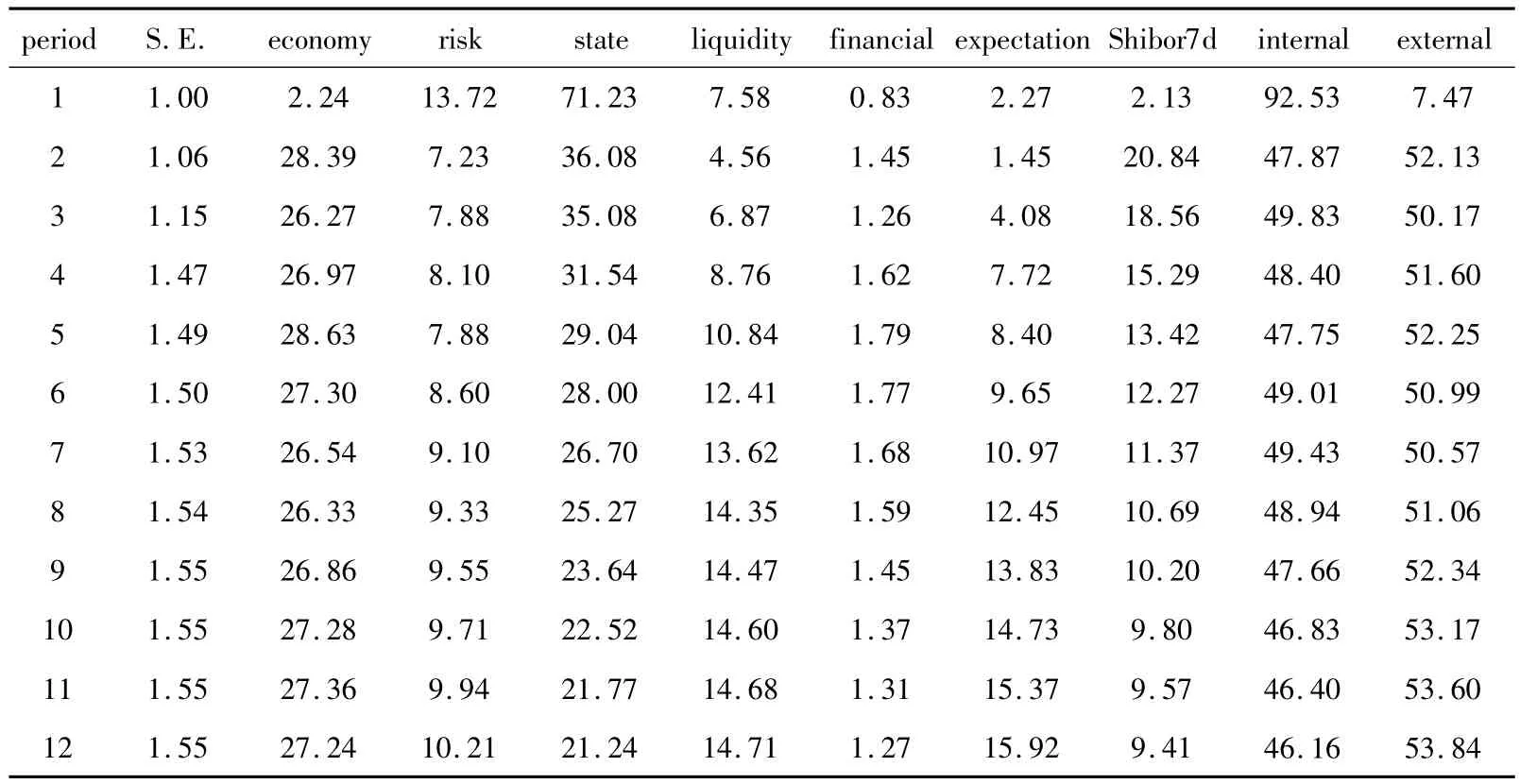

4.方差分解分析。方差分解通过分析每一特异性冲击对模型内某一变量波动的贡献度来评价该变量的重要程度。表3显示了中国银行业风险承担方差分解的结果。

表3 银行业风险承担波动的方差分解结果 单位:%

首先,从银行内部冲击对银行风险承担波动的解释力来看,资产规模的解释力在第1期达到最大值,为71.23%,此后一直下降,并稳定在19%;流动性的解释力从第1期的7.58%,一直上升并稳定在16%;银行风险承担自身冲击的解释力度稳定在11%。可以看出,在银行内部冲击中,资产规模的解释力最大,说明银行风险承担在期初的波动主要源于银行通过资产负债表对自身规模的调整,而且银行流动性能比较有效地抵御银行系统性风险。其次,从银行风险承担的外部冲击来看,实体经济的解释力从第1期的2.24%上升到第5期的28.63%,并最终稳定在27%;货币政策的解释力从第1期的2.13%一直上升,最终稳定在9%,货币政策冲击有较大的解释力;市场预期的解释力稳定在17%,而金融市场的解释力在所有滞后期内都没超过2%。这说明,在银行外部冲击中,实体经济冲击与市场预期冲击对中国银行风险承担波动的主要来源,解释力达到44%。而实体经济的解释力最强,这与现实情况一致,银行信贷是中国实体经济发展的主要资金来源,实体经济发展的好坏将直接影响银行信贷质量,进而影响银行的风险承担,但金融市场因子冲击的解释力很微弱,可能与中国当前金融市场发育不完善与不成熟有关。再次,在滞后1期,银行内部冲击对银行风险承担波动的解释力要大于外部冲击,其中内部冲击的解释力达92.53%,从第2期开始,外部冲击的解释力要大于内部冲击,外部冲击的解释力最终稳定在54%,而内部冲击的解释力则稳定在46%。这说明,银行内部冲击是银行风险承担在短期波动的主要原因,而外部冲击则是其在中长期波动的主导因素。

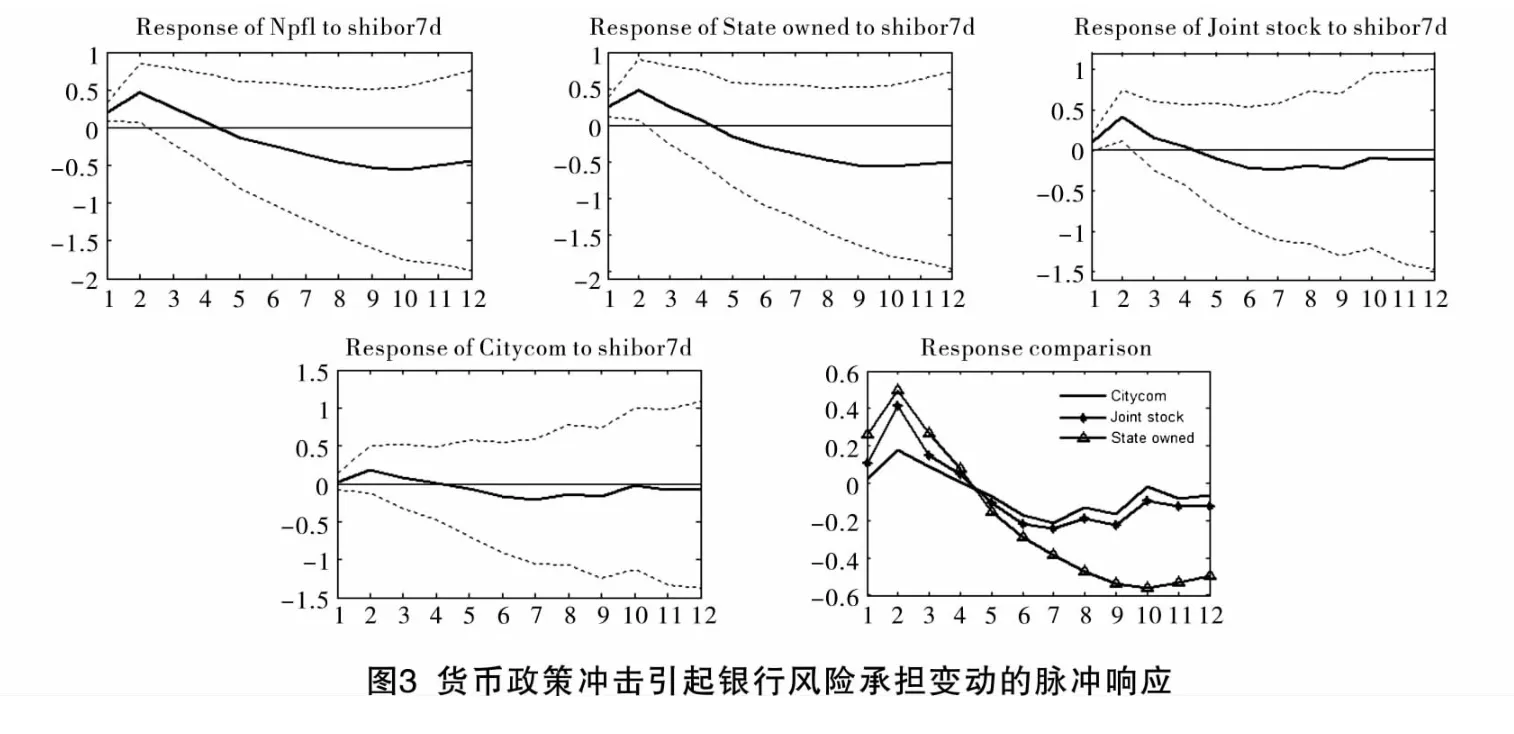

5.货币政策冲击对银行风险承担的异质性变动分析。由于经SFAVAR模型提取的银行风险承担因子不能被直接观测到,用该因子来代表中国银行体系的风险承担缺乏直观性,也不容易操作。在实践中,常把不良贷款率作为评价中国银行信贷资产安全程度和衡量银行风险承担的重要指标。因此,下面将具体分析不同类型银行的不良贷款率在货币政策冲击下的脉冲响应,如图3。其中,Npfl、State owned、Joint stock和Citycom分别代表银行业、国有银行、股份制银行以及城商行的不良贷款率,Response Comparison比较了后3者的不良贷款率在货币政策冲击下的脉冲响应。

在图3中,银行业的不良贷款率在货币政策一个标准差的正向冲击下,在第1期上升0.209个单位,保持一年的正响应,从第5期开始呈负反应。分类来看,国有银行、股份制银行和城商行的不良贷款率在一个标准差的货币政策正向冲击下,在第1期分别上升0.209、0.104 和0.024,都在第2 期达到最大峰值,分别为0.495、0.413 和0.275,均从第5期开始变为负值。不难发现,这四种类型银行均保持4期的正向反应,且都在第2期时达到峰值,这与中国不良贷款率在利率调整下,一般滞后半年达到最大值一致,在长期,负向影响具有持续性。

从横向比较看,利率上升对国有银行信贷质量的影响最大,其次是股份制银行,而城商行最小,这与于一和何维达(2011)的结论一致。合理的解释是国有银行常受到政府的强大干预,加之其贷款对象主要为国有企业,由于产权不明晰造成信贷软约束,因而当央行提高利率时,国企短期的财务成本与利息负担增加,国有银行往往成为国企的亏损承担者,不良贷款量不断扩张。而在长期,国企的资产净值与抵押品价值会下降,国有银行会提高信贷标准,减少信贷投放量,从而将减少风险承担。由于股份制银行与城商行的规模相对较小,受政府干预不如国有银行那么强,并受资本金的约束,经营相对较为稳健,加之市场化经营程度也相对较高,故利率上升对二者信贷质量的影响相对较小。

五、研究结论与政策启示

本文研究了银行内部环境和外部环境对中国银行风险承担的动态冲击效应以及货币政策冲击对不同类型银行风险承担的影响。研究发现,从银行内部影响因素来看,资产规模对银行风险承担有显著的同向冲击效应;流动性对银行风险承担有显著的反向冲击效应,说明流动性能比较有效的抵御银行系统性风险;从银行外部影响因素来看,实体经济的正向冲击在半年内有助于改善银行风险承担水平,但在长期,银行业风险承担的顺周期性特征明显;金融市场对银行风险承担的正向冲击效应不明显;市场预期的正向冲击对银行风险承担的影响比较明显;银行业风险承担在货币政策的正向冲击下,在滞后2期内呈正向反应,随后呈负向反应,且对国有银行风险承担的影响最大,其次是股份制银行,而城商行最小。

上述实证分析结果有十分明显的政策含义,结合中国经济发展、宏观经济政策与银行业风险监管面临的主要任务,可以得出以下三点启示。

第一,必须妥善处理好经济发展与银行系统性风险防范之间的关系。虽然实体经济向好会在短期内降低银行风险承担,但不应忽视经济增长在中长期对银行体系稳定的破坏作用。

第二,应重视货币政策调整对银行风险承担的作用。以往在货币政策制定中忽视了其对银行风险承担的作用,但本文发现货币政策会通过银行风险承担渠道威胁到金融安全。

第三,应重视内部环境对银行风险承担波动的影响。由于银行自身经营行为对银行风险承担有重要影响,因而银监会应转变对银行体系的监管方式,由合规性监管向风险性监管转变,并将宏微观审慎监管有机结合,从而审慎监管好银行体系的风险承担。

[1]Borio,C.,and Zhu,H.,2012.Capital Regulation,Risk -taking and Monetary Policy:A Missing Link in the Transmission Mechanism?Journal of Financial Stability,Vol.8,No.4:236-251.

[2]Ehrmann,M.,A.,Müller,M.,R.,A.,and Vogel,R.,F.,2003.Molecular Analysis of Sourdough Reveals Lactobacillus Mindensis sp.nov,International Journal of Systematic and Evolutionary Microbiology,Vol.53,No.1:7-13.

[3]张雪兰,何德旭.货币政策立场与银行风险承担——基于中国银行业的实证研究(2000-2010)[J].经济研究,2012(5).

[4]宋清华,曲良波,陈雄兵.中国商业银行规模、治理与风险承担的实证研究[J].当代财经,2011(11).

[5]De Nicolò,G.,Dell’Ariccia,G.,Laeven,L.,and Valencia,F.,2010.Monetary Policy and Bank Risk Taking.

[6]Haldane,A.,2009.Rethinking the Financial Network.Speech Delivered at the Financial Student Association,Amsterdam.

[7]López,M.,Tenjo,F.,and Zárate,H.,2011.The Risk -Taking Channel and Monetary Transmission MechanisMin Colombia.Ensayos sobre POLíTICA ECONóMICA,Vol.29,No.64:212 -234.

[8]Delis,M.D.,and Kouretas,G.,P.,2011.Interest Rates and Bank Risk -taking,Journal of Banking &Finance,Vol.35,No.4:840-855.

[9]于一,何维达.货币政策,信贷质量与银行风险偏好的实证检验[J].国际金融研究,2011(12).

[10]Jiménez,G.,Ongena,S.,Peydro,J.,L.,and Saurina,Salas,J.,2009.Hazardous Times for Monetary Policy:What Do Twenty-Three Million Bank Loans Say about the Effects of Monetary Policy on Credit Risk-Taking?

[11]Brissimis,S.,N.,and Delis,M.,D,.2010.Bank Heterogeneity and Monetary Policy Transmission.European Central Bank,No.1233.

[12]Akerlof,G.,and A.,Shiller,R.,J.,2010.Animal Spirits:How Human Psychology Drives the Economy,and Why it Matters for Global Capitalism,Princeton University Press.

[13]Belviso,F.,and Milani,F.,2006.Structural Factor-augmented VARs(SFAVARs)and the Effects of Monetary Policy,Topics in Macroeconomics,Vol.6,No.3.

[14]Lin,C.,C.,2010.The Role of Emotion Factor in the Monetary Policy Transmission Process-Structural Factor-Augmented VAR Approach.

[15]徐明东,陈学彬.货币环境,资本充足率与商业银行风险承担[J].金融研究,2012(7).

[16]Adrian,T.,and Shin,H.,S.,2009.Prices and Quantities in the Monetary Policy Transmission Mechanism,Staff Report,Federal Reserve Bank of New York,No.396.

[17]Dell'Ariccia,G.,Igan,D.,and Laeven,L.,2008.Credit Booms and Lending Standards:Evidence froMthe Subprime Mortgage Market.