企业准备金的税前扣除有哪些注意点及涉税风险

2014-02-27常宜鸿

企业准备金的税前扣除有哪些注意点及涉税风险

问:对照国家法律和行政法规必须承担环境保护和生态恢复义务的规定,我公司根据《企业会计准则第4号—固定资产》应用指南第三条“固定资产的弃置费用”的相关规定计提了弃置费用。而税法规定,未经核定准备金不得税前扣除。请问,我公司计提的该弃置费用是否符合《中华人民共和国企业所得税法实施条例》(国务院令第512号,以下简称《企业所得税法实施条例》)第四十五条规定的专项资金,即:“企业依照法律、行政法规有关规定提取的用于环境保护、生态恢复等方面的专项资金,准予扣除。上述专项资金提取后改变用途的,不得扣除”?

上海市羽灵化学试剂有限公司 常宜鸿

答:企业计提的准备金是指企业或其行业主管部门预期企业在生产、经营活动的未来一定会出现一些减值损失或风险赔偿,先测算损失或赔偿额度,并按照一定的方法预先提取(或缴纳)列入成本、费用后所形成的资金准备。准备金一般针对企业非偶发性的某类业务提取,其特点是收益和预提(或缴纳)先同期发生,减值损失或风险赔偿支付期在后,但支付期往往较长且不能确定,企业只能是对以后可能发生的损失或赔偿时刻准备着。

在日常纳税实务中,一些企业的财务人员不是对准备金的认识不全面、不充分,就是存在一些认识误区,从而使得对准备金的税前扣除存在一些涉税风险。那么,究竟什么样的准备金可以税前扣除?税前扣除时又应该具备哪些前提和条件?计提准备金如何防范相关涉税风险?本文为此从三大方面分析如下。

一、税法对准备金的规定及经核定的准备金究竟有哪些

《中华人民共和国企业所得税法》(主席令第63号,以下简称《企业所得税法》)第十条第七项规定:“未经核定的准备金支出在计算应纳税所得额时,不得扣除。”《企业所得税法实施条例》第五十五条规定:“企业所得税法第十条第(七)项所称未经核定的准备金支出,是指不符合国务院财政、税务主管部门规定的各项资产减值准备、风险准备等准备金支出。”由此可见,未经核定的,不符合国务院财政、税务主管部门规定的各项资产减值准备、风险准备等准备金支出一律不得税前扣除,如企业按照会计准则或会计制度计提的各类应收款项的坏账准备(金融、保险机构除外)、存货跌价准备、固定资产减值准备及长期股权投资减值准备等。

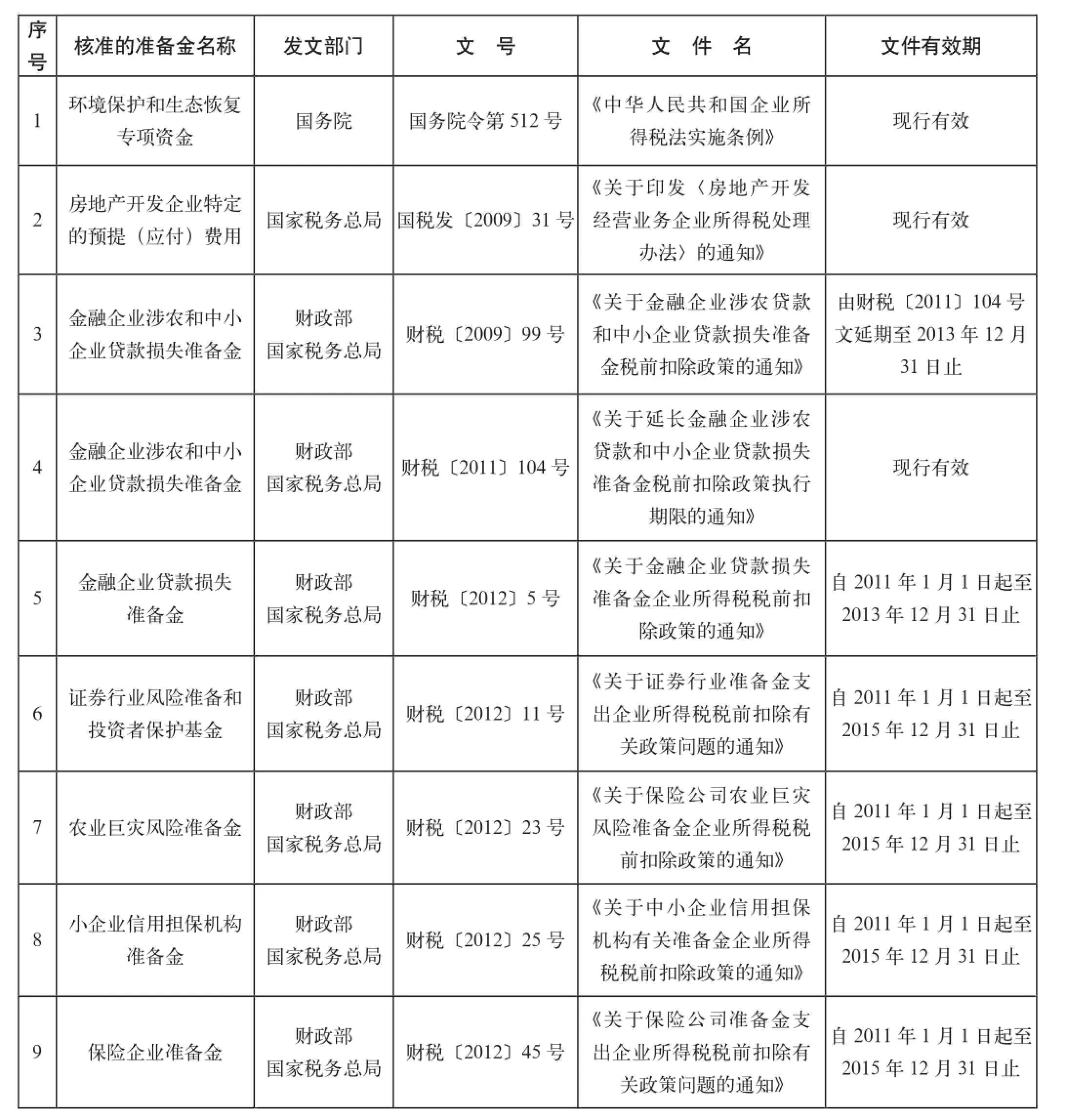

那么,国务院财政、税务主管部门究竟规定了哪些准备金可以税前扣除呢?在现行所得税体系下,为了保护环境,确保生态恢复,《企业所得税法实施条例》在第四十五条对环境保护和生态恢复作了特别规定:“企业依照法律、行政法规有关规定提取的用于环境保护、生态恢复等方面的专项资金,准予扣除。上述专项资金提取后改变用途的,不得扣除。”这是我国新所得税法对准备金最高层次的规定。除此之外,国务院财政、税务主管部门还明确规定了五大类准备金可以税前扣除,分别是:(一)金融企业贷款损失准备金;(二)金融企业涉农和中小企业贷款损失准备金;(三)证券行业风险准备和投资者保护基金,包括证券类准备金和期货类准备金;(四)保险企业准备金支出,包括保险保障基金及未到期责任准备金、寿险责任准备金、长期健康险责任准备金、已发生已报案未决赔款准备金和已发生未报案未决赔款准备金;(五)房地产开发企业特定的预提(应付)费用。也就是说,我国税法共明确规定了六大类准备金可以税前扣除,具体详见本文后面的附表《2013年底前可税前扣除各类准备金一览表》,该表列示了我国截止到2013年底前可以税前扣除各类准备金的名称、发文部门、文号、文件名及文件有效期等内容,可供参考。

二、全面正确理解、掌握和运用准备金制度

从本文附表可以看出,国务院及国务院财政、税务主管部门明确规定准予税前扣除的资产减值准备、风险准备等准备金涉及到金融、证券、保险、生态环境及房地产开发等五大行业或企业的六类准备金,除此之外,其他行业或企业均不可以税前扣除未经核定的准备金支出,其发生的资产损失只有在企业实际处置、转让或虽未实际处置、转让,但按照税法规定的条件计算确认并获取了关于资产损失可以税前扣除的相关申报资料后,才可以将资产损失在所得税汇算清缴时列入税前扣除,因此,不存在“经核定的准备金支出”的企业,如果税前扣除了未经核定的各类资产减值准备、风险准备等准备金,将会产生会计税务差异,都必须在年终对企业所得税进行汇算清缴时对提取的准备金主动进行纳税调整,确保对准备金政策的正确运用。

所以,凡是经核定准备金的金融、保险、证券、生态环境及房地产开发等企业,不仅要全面掌握税前准予扣除准备金的适用范围、计提准备金的范围、计提比例、计算公式和计提限额等规定,而且还要熟悉计提准备金时有哪些注意事项及容易误解或执行错误的问题,务必全面、正确理解和准确掌握税法对准备金的具体要求,严格执行所涉及到的相关准备金制度,特别是在年末所得税汇算清缴时,企业必须全面认真检查有无因违反相关税法规定而多提(或少提)准备金需进行纳税调整的问题,如是否存在超过规定的范围、标准、基数、限额计提或缴纳准备金,是否存在应该扣减上年度准备金结存余额而没有扣减的问题等,企业不仅要把税法对准备金的优惠政策真正用足、用好,而且更要注意防止对准备金优惠政策的滥用,以防止不必要的涉税风险。

但需要说明的是,由于房地产开发企业特定的几项预提(应付)费用属于国家税务总局《关于印发〈房地产开发经营业务企业所得税处理办法〉的通知》(国税发〔2009〕31号)特别允许,符合准备金税法规定的原则,同时也符合准备金的本质含义,所以,本文将其列入准备金范畴。

三、如何防范准备金的涉税风险

从目前各类企业对准备金税前扣除制度的实际遵循情况来看,总体情况尚可,但仍存在一些问题,如一些企业擅自扩大计提准备金的范围和基数,将不属于计提范围的各类收入额、担保责任余额、贷款资产余额、成交额等列入计提范围,以期通过扩大计提基数后多提准备金;又如,对税法明确规定了在计提准备金时必须减除的上期余额不予减除,对应冲减上年已在税前扣除的准备金的不予冲减。出现上述问题除了一些企业的主观故意外,还有因对税法的理解不深、不透,从而使得这些企业存在着因各种原因引起的多种形式的涉税风险。为此,笔者从五个方面谈一谈计提准备金的企业在汇算清缴时如何防范相关涉税风险。

1.注意掌握准备金计提或缴纳的基本要求。

对计提或缴纳的可以税前扣除的各类准备金,必须注意计提或缴纳适用的企业范围、前提条件、业务范围、计提或缴纳的比例、计算公式及适用时间之间的区别和联系,对违反税法规定计提和缴纳的准备金不得列入税前扣除。但必须注意的是:

金融、保险企业计提或缴纳准备金时,应减去截至上年年末已在税前扣除的贷款损失准备金的余额,对发生的各类资产损失,应先冲抵按规定提取的准备金,不足冲抵部分再据实在企业所得税税前扣除。

证券、生态环境及房地产开发企业计提或缴纳准备金时,对有基金净资产总额、风险准备金余额及基金总额额度限制的,提取的准备金应控制在规定的额度内。

证券(含期货)企业提取或缴纳的准备金以后又发生清算、退还的,应并入计税所得额补征企业所得税。

2.注意发生的赔偿、给付或损失等应先冲抵按规定提取的准备金。如:

保险公司实际发生的各种保险赔款、给付,应首先冲抵按规定提取的准备金,不足冲抵部分才可以据实在计算当年应纳税所得额时扣除;

金融企业发生的符合条件的贷款损失,应先冲减已在税前扣除的贷款损失准备金,不足冲减部分才可以据实在计算当年应纳税所得额时扣除;

中小企业信用担保机构实际发生的代偿损失,符合税收法律法规关于资产损失税前扣除政策规定的,应冲减已在税前扣除的担保赔偿准备,不足冲减部分才可以据实在计算当年应纳税所得额时扣除;

3.注意对上年已在税前扣除的准备金余额的处理。如:

计算金融企业贷款损失准备金时,必须减去截至上年末已在税前扣除的贷款损失准备金的余额,同时,如果金融企业按计算准备金的公式计算的数额如为负数,则应当相应调增当年的应纳税所得额;

计算中小企业信用担保机构有关准备金时,必须同时将上年度计提的未到期责任准备的余额转为当期收入;

计算农业巨灾风险准备金时,必须减去上年度已在税前扣除的巨灾风险准备金结存余额,同时,如果按计算准备金的公式计算的数额为负数,则应调增当年的应纳税所得额。

4.注意不得税前扣除的情形。

金融企业不承担风险和损失的资产,不得提取贷款损失准备金在税前扣除。

保险公司有下列情形之一的,缴纳的保险保障基金不得在税前扣除:

(1)财产保险公司的保险保障基金余额达到公司总资产6%的。

(2)人身保险公司的保险保障基金余额达到公司总资产1%的。

5.注意对房地产开发企业特定预提(应付)费用的后期处理。

房地产企业根据国税发〔2009〕31号文而形成的三项预提(应付)费用,如果当时预提时的情况以后发生逆转,如出包工程最终办理了结算且取得了全额发票、相关公共配套设施已经完工以及应向政府上交的报批报建费用、物业完善费用已无需上交或(部分)退回,则相关预提费用应该转回。

《企业准备金税前扣除要点及涉税风险分析》附表2013年底前可税前扣除各类准备金一览表

严建芬