委托加工白酒的消费税如何筹划

2014-02-27杨会计

委托加工白酒的消费税如何筹划

问:双泉酿酒实业公司以价值为250万元的原料委托金沙酿酒厂加工成酒精,双方协议加工费为150万元,加工完成的酒精运回公司以后,再由本公司加工成某品牌的粮食白酒销售,公司的加工成本以及应该分摊的相关费用合计为70万元。请问,对于委托加工白酒环节的消费税是否有较好的节税方案?

某酿酒实业公司 杨会计

答:一、基本情况

2012年10月8日,双泉酿酒实业公司接到一笔生产500吨粮食白酒的业务,合同议定销售价格1000万元,要求在2013年1月8日前交货。由于双泉酿酒实业公司正在进行酿酒的发酵池大修理,由自己来生产这批白酒已经不可能。因此,该公司的张鸿经理决定将本公司采购的原料外发,请其他酿酒厂将原料加工成高纯度白酒,然后再由本公司勾兑成合同规定的白酒销售。

很快,公司的销售人员就找到了白酒加工企业金沙酿酒厂。2012年10月10日,双泉酿酒实业公司与金沙酿酒厂签订了加工协议,而后双泉酿酒实业公司就将原料发给了金沙酿酒厂。

2012年10月15日,该公司的税收顾问小方应邀到公司进行发酵池大修理费用的筹划指导。在业务进行过程中,小方听说公司有一笔白酒业务正在进行中,于是就与公司的张鸿经理交流起来,当他了解到公司正用以前的操作思路进行白酒再生产时大吃一惊:白酒的消费税政策目前已经发生变化,再用以前的老思路不行了!

小方介绍说,最初的白酒消费税政策主要包括以下几个方面。《中华人民共和国消费税暂行条例》(国务院令2008年第539号,以下简称《消费税暂行条例》)第四条规定:“委托加工的应税消费品,除受托方为个人外,由受托方在向委托方交货时代收代缴税款。委托加工的应税消费品,委托方用于连续生产应税消费品的,所纳税款准予按规定抵扣。”《中华人民共和国消费税暂行条例实施细则》(财政部、国家税务总局令〔2008〕51号)第七条规定:“条例第四条第二款所称委托加工的应税消费品,是指由委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。对于由受托方提供原材料生产的应税消费品,或者受托方先将原材料卖给委托方,然后再接受加工的应税消费品,以及由受托方以委托方名义购进原材料生产的应税消费品,不论在财务上是否做销售处理,都不得做为委托加工应税消费品,而应当按照销售自制应税消费品缴纳消费税。委托加工的应税消费品直接出售的,不再缴纳消费税。”

根据这项规定,作为消费税的纳税人,就可以在委托加工方式和自行加工生产方式之间做出选择。《消费税暂行条例》对消费税的具体计算方法和缴纳方式也作了具体规定。

二、分析点评

(一)筹划分析。

在原政策条件下,企业生产白酒存在四个筹划思路。

1.委托加工成酒精,然后由本公司生产成白酒销售。

双泉酿酒实业公司以价值为250万元的原料委托金沙酿酒厂加工成酒精,双方协议加工费为150万元,加工完成的酒精运回公司以后,再由本公司加工成某品牌的粮食白酒销售,公司的加工成本以及应该分摊的相关费用合计为70万元。

(1)双泉酿酒实业公司在向金沙酿酒厂支付加工费的同时,向受托方支付由其代扣代缴的消费税。

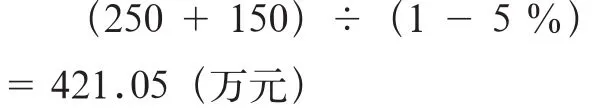

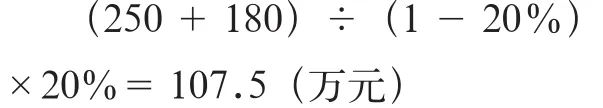

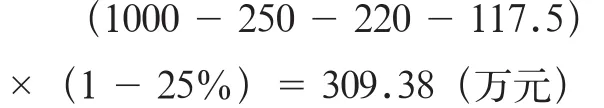

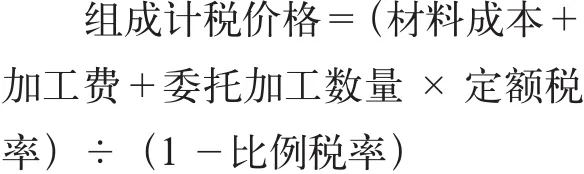

消费税组成计税价格为:

应代扣代缴的消费税为:

这里,酒精的消费税税率为5%,粮食白酒的消费税税率为20%,计算式保留两位小数。

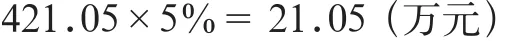

(2)双泉酿酒实业公司销售白酒后,应缴消费税为:

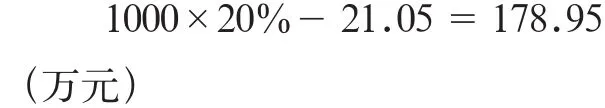

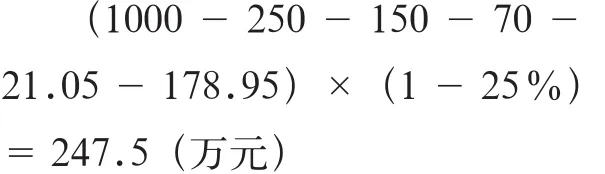

(3)在委托加工成酒精的方式下,应代扣代缴的消费税为21.05万元,公司应缴纳消费税178.95万元,公司缴纳所得税后的利润为:

2.由金沙酿酒厂加工成高纯度白酒,公司收回后降度制成定型产品直接销售。

双泉酿酒实业公司将酿酒原料交给金沙酿酒厂,由金沙酿酒厂制成高纯度白酒,金沙酿酒厂收取加工费180万元,双泉酿酒实业公司再进行降度制成指定的某品牌粮食白酒,公司加工的成本以及应该分摊的相关费用合计为40万元。

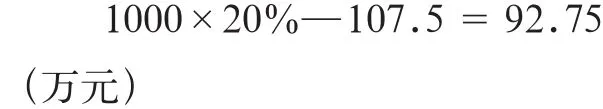

(1)当双泉酿酒实业公司收回委托加工产品时,向金沙酿酒厂支付加工费,同时支付由其代扣代缴的消费税。双泉酿酒实业公司应代扣代缴的消费税为:

(2)双泉酿酒实业公司销售白酒后,应缴消费税为:

(3)在委托加工成高纯度白酒的方式下,应代扣代缴的消费税为107.5万元,公司实际缴纳消费税为92.5万元,公司缴纳所得税后的利润为:

3.由受托方直接加工成定型产品,公司收回后直接销售。

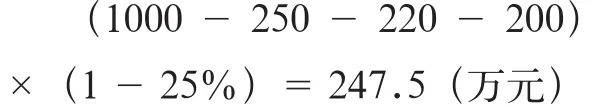

双泉酿酒实业公司将酿酒原料交给金沙酿酒厂,由金沙酿酒厂完成所有的制作程序,即双泉酿酒实业公司从金沙酿酒厂收回的产品就是指定的某品牌粮食白酒,协议加工费为220万元,产品运回后仍以原价直接销售。

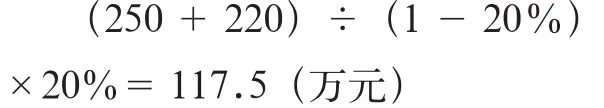

(1)当双泉酿酒实业公司收回委托加工产品时,向金沙酿酒厂支付加工费,同时支付由其代扣代缴的消费税。双泉酿酒实业公司应代扣代缴的消费税为:

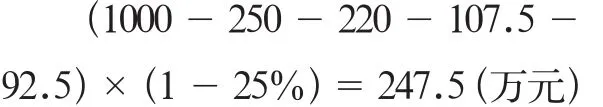

(2)在全部委托外部加工方式下,公司支付由受托方代扣代缴的消费税为117.5万元,公司缴纳所得税后的利润为:

4.由双泉酿酒实业公司自己完成该品牌粮食白酒的生产制作过程。

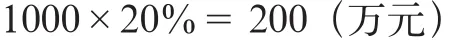

(1)假设由双泉酿酒实业公司自己生产该酒,其发生的生产成本恰好等于委托金沙酿酒厂的加工费,即为220万元。该厂应纳消费税为:

(2)在自产自销方式下,公司应缴消费税为200万元,公司缴纳所得税后的利润为:

由表1可知,在原政策条件下,委托外单位加工成酒精或者高纯度白酒,再由自己勾兑成白酒销售所应缴纳的消费税与自产自销的一样。

操作思路代扣代缴的消费税本企业缴消费税消费税合计税后利润方案一210500 1789500 2000000 2475000方案二1075000 925000 2000000 2475000方案三1175000—1175000 3093800方案四—2000000 2000000 2475000

结论:由表1可知,通过计算可以发现,该笔业务的操作方法以方案二最差,方案三最佳。

(二)筹划点评。

由于委托加工的应税消费品与自行加工的应税消费品的税基不同,因而在委托加工时,受托方(个体工商户除外)应代收代缴税款,税基为组成计税价格或同类产品销售价格;自行加工时,计税的税基为产品销售价格。在通常情况下,委托方收回委托加工的应税消费品后,要以高于成本的价格售出以求盈利。不论委托加工费大于或小于自行加工成本,只要收回的应税销售品的计税价格低于收回后的直接出售价格,委托加工应税消费品的税负就会低于自行加工的税负。对委托方来说,其产品对外售价高于收回委托加工应税消费品的计税价格部分,实际上并未纳税。

本案例所揭示的一个关键问题就是,税法对两种不同生产方式所规定的计税依据有所不同。研究这些规定,我们不难发现各条款之间的弹性,这样就为我们通过选择不同的生产方式而降低税收负担提供了可能。

与此同时,我们还应关注政策的变化对企业生产方式的影响。原来的白酒消费税政策规定,外购的或者委托加工所缴纳的消费税,用于连续生产应税消费品的,可以按规定抵扣。这个规定类似于增值税的抵扣原理,所以无论生产环节多少,消费税的税收负担都不增加。但是,2001年5月1日以后执行新的消费税政策,购进的白酒原料的消费税不再允许抵扣,同时还要从量征收消费税,实行每个环节道道征收。这就造成了消费税负担增加,而且生产环节越多,税收负担的增幅越大。由此提醒我们,白酒应税产品的生产也要注意减少流转环节。

消费税作为价内税,直接构成产品的成本,从而影响企业的经营成果,该案例的思路可以对其他消费税产品的生产经营过程的税收筹划起到抛砖引玉的作用。

三、政策依据

(一)《消费税暂行条例》

该暂行条例规定了酒类产品为应税消费品,并就税目、税率征收方法等相关问题做出了规定。

该条例第四条规定:纳税人生产的应税消费品,于纳税人销售时纳税。纳税人自产自用的应税消费品,用于连续生产应税消费品的,不纳税;用于其他方面的,于移送使用时纳税。委托加工的应税消费品,除受托方为个人外,由受托方在向委托方交货时代收代缴税款。委托加工的应税消费品,委托方用于连续生产应税消费品的,所纳税款准予按规定抵扣。进口的应税消费品,于报关进口时纳税。

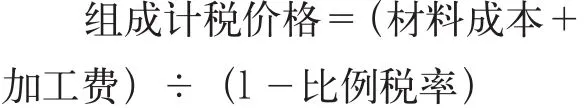

该条例第八条规定:委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。

实行从价定率办法计算纳税的组成计税价格计算公式:

实行复合计税办法计算纳税的组成计税价格计算公式:

(二)《国家税务总局关于印发〈消费税若干具体问题的规定〉的通知》(国税发〔1993〕156号)第二条就酒的征收范围问题做出了具体明确:

1.外购酒精生产的白酒,应按酒精所用原料确定白酒的适用税率。凡酒精所用原料无法确定的,一律按照粮食白酒的税率征税。

2.外购两种以上酒精生产的白酒,一律从高确定税率征税。

3.以外购白酒加浆降度,或外购散酒装瓶出售,以及外购白酒以曲香、香精进行调香、调味生产的白酒,按照外购白酒所用原料确定适用税率。凡白酒所用原料无法确定的,一律按照粮食白酒的税率征税。

4.以外购的不同品种白酒勾兑的白酒,一律按照粮食白酒的税率征税。

5.对用粮食和薯类、糠麸等多种原料混合生产的白酒,一律按照粮食白酒的税率征税。

6.对用薯类和粮食一下的其他原料混合生产的白酒,一律按照薯类白酒的税率征税。

(三)《国家税务总局关于消费税若干征税问题的通知》(国税发〔1997〕84号)

关于工业企业从事应税消费品购销的征税问题明确:

1.对既有自产应税消费品,同时又购进与自产应税消费品同样的应税消费品进行销售的工业企业,对其销售的外购应税消费品应当征收消费税,同时可以扣除外购应税消费品的已纳税款。上述允许扣除已纳税款的外购应税消费品仅限于烟丝、酒、酒精、化妆品、护肤护发品、珠宝玉石、鞭炮焰火、汽车轮胎和摩托车。

2.对自己不生产应税消费品,而只是购进后再销售应税消费品的工业企业,其销售的粮食白酒、薯类白酒、酒精、化妆品、护肤护发品、鞭炮焰火和珠宝玉石,凡不能构成最终消费品直接进入消费品市场,需进一步生产加工的(如需进一步加浆降度的白酒及食用酒精,需进行调香、调味和勾兑的白酒。需进行深加工、包装、贴标、组合的珠宝玉石、化妆品、酒、鞭炮焰火等)应当征收消费税,同时允许扣除上述外购应税消费品的已纳税款。

本规定中允许扣除已纳税款的应税消费品只限于从工业企业购进的应税消费品,对从商业企业购进应税消费品的已纳税款一律不得扣除。

(四)《财政部、国家税务总局关于调整酒类产品消费税政策的通知》(财税〔2001〕84号)

该通知规定:经国务院批准,调整酒类产品消费税政策。

1.调整粮食白酒、薯类白酒消费税税率。粮食白酒、薯类白酒消费税税率由《消费税暂行条例》规定的比例税率调整为定额税率和比例税率。

(1)定额税率。粮食白酒、薯类白酒每斤(500克)0.5元

(2)比例税率。(该条款已失效,此处仅作说明用)

①粮食白酒(含果木或谷物为原料的蒸馏酒,下同)25%。

下列酒类产品比照粮食白酒适用25%比例税率;粮食和薯类、糠麸等多种原料混合生产的白酒;以粮食白酒为酒基的配制酒、泡制酒;以白酒或酒精为酒基,凡酒基所用原料无法确定的配制酒、泡制酒。

②薯类白酒15%.

2.调整酒类产品消费税计税办法。粮食白酒、薯类白酒计税办法由《消费税暂行条例》规定的实行从价定率计算应纳税额的办法调整为实行从量定额和从价定率相结合计算应纳税额的复合计税办法。应纳税额计算公式为:

应纳税额=销售数量×定额税率+销售额×比例税率

凡在中华人民共和国境内生产、委托加工、进口粮食白酒、薯类白酒的单位和个人,都应依照本通知的规定缴纳从量定额消费税和从价定率消费税。

3.粮食白酒、薯类白酒计税依据。

(1)生产销售粮食白酒、薯类白酒、从量定额计税办法的计税依据为粮食白酒、薯类白酒的实际销售数量。

(2)进口、委托加工、自产自用粮食白酒、薯类白酒,从量定额计税办法的计税依据分别为海关核定的进口征税数量、委托方收回数量、移送使用数量。

(3)生产销售、进口、委托加工、自产自用粮食白酒爱、薯类白酒,从价定率计税办法的计税依据按《消费税暂行条例》及有关规定执行。

4.调整啤酒消费税单位税额。

(1)每吨啤酒出厂价格(含包装物及包装物押金)在3000元(含3000元,不含增值税)以上的,单位税额250元/吨。

(2)每吨啤酒出厂价格在3000元(不含3000元,不含增值税)以下的,单位税额220元/吨。

(3)娱乐业、饮食业自制啤酒,单位税额250元/吨。

(4)每吨啤酒出厂价格以2000年全年销售的每一牌号规格啤酒产品平均出厂价格为准。2000年每一牌号规格啤酒的平均出厂价格确定之后即作为确定各牌号规格啤酒2001年适用单位税额的依据,无论2001年啤酒的出厂价格是否变动,当年适用单位税额原则上不再进行调整。

啤酒计税价格管理办法另行制定。

5.停止执行外购或委托加工已税酒和酒精生产的酒(包括以外购已税白酒加浆降度,用外购已税的不同品种的白酒勾兑的白酒,用曲香、香精对外购已税白酒进行调香、调味以及外购散装薄酒装瓶出售等)、外购酒及酒精已纳税款或受托方代收代缴税款准予抵扣政策。2001年5月1日以前购进的已税酒及酒精,已纳消费税税款没有抵扣完的一律停止抵扣。

6.停止执行对小酒厂定额、定率的双定征税办法,一律实行查实征收。小酒厂指会计核算不健全的小型业户。

7.依据《中华人民共和国税收征收管理法》(主席令2001年第49号)及有关规定,制定酒类关联企业征税办法。具体办法由国家税务总局商财政部另行制定。

8.本通知自2001年5月1日起执行,元有规定与本通知有抵触的,以本通知为准。

(五)《国家税务总局关于酒类产品消费税政策问题的通知》(国税发〔2002〕109号)对酒类产品的消费税的几个政策问题进行了规定:

1.对酒类生产企业利用关联企业间的关联交易规避消费税的,根据《中华人民共和国税收征收管理法实施细则》(国务院令2002年第362号)第三十八条的规定,纳税人与关联企业之间的购销业务,不按照独立企业之间的业务往来作价的,税务机关可以按照下列方法调整其计税收入额或者所得额,核定其应纳税额:(该条款已失效,此处仅作说明用)

(1)按照独立企业之间进行相同或者类似业务活动的价格。

(2)按照再销售给无关联关系的第三者的价格所取得的收入和利润水平。

(3)按照成本加合理的费用和利润。

(4)按照其他合理的方法。

2.对粮食白酒的适用税率问题规定。

(1)对以粮食原酒作为基酒与薯类酒精或薯类酒进行勾兑生产的白酒应按粮食白酒的税率征收消费税。

(2)对企业生产的白酒,应按照其所用原料确定适用税率。凡是既有外购粮食,或者有自产或外购粮食白酒(包括粮食酒精),又有自产或外购薯类和其他原料酒(包括酒基)的企业,其生产的白酒凡所用原料无法分清的,一律按粮食白酒征收消费税。

(3)关于“品牌使用费”征税问题,规定不论企业采取何种方式或以何种名义收取价款,均应并入白酒的销售额中缴纳消费税。

(4)明确从2001年5月1日起,外购酒精的已纳税款一律不得抵扣。

(六)《国家税务总局关于加强白酒消费税征收管理的通知》(国税函〔2009〕380号)规定:

1.各地要组织开展白酒消费税政策执行情况检查,及时纠正税率适用错误等政策问题。

2.各地要加强白酒消费税的日常管理,确保税款按时入库。加大白酒消费税清欠力度,杜绝新欠发生。

3.加强纳税评估,有效监控生产企业的生产、销售情况、堵塞漏洞,增加收入。

4.为保全税基,对设立销售公司的白酒生产企业,国家税务总局制定了《白酒消费税最低计税价格核定管理办法(试行)》对计税价格偏低的白酒核定消费税最低计税价格。

各地要集中力量做好白酒消费税最低计税价格核定工作,确保自2009年8月1日起,执行核定的白酒消费税最低计税价格。

5.各地要加强小酒厂白酒消费税的征管,对账证不全的,采取核定征收方式。

黎显杨