电子支付瓶颈制约农发行发展

2014-02-14郭扬华

郭扬华

支付结算是银行为客户提供的最基础金融服务,也是对贷后资金使用和回笼监管的重要环节。通过推广收购资金非现金结算业务,不仅减轻了银行现金供应压力,丰富了支付结算手段,提高了金融服务水平,也为开户企业减少了现金管理成本,提高了工作效率,降低了因大量使用现金而带来的安全风险。但是,由于目前农发行非现金支付结算方式和手段相对单一和落后,导致大量信贷资金长时间外流,客户资金回笼率较低,存款流失严重。支付结算手段瓶颈正日益成为农发行营销和维护优质客户的障碍,甚至成为客户规避信贷资金监管的“托词”。解决农发行支付结算效率低和成本高的问题,已成为燃眉之急。

电子支付的尴尬

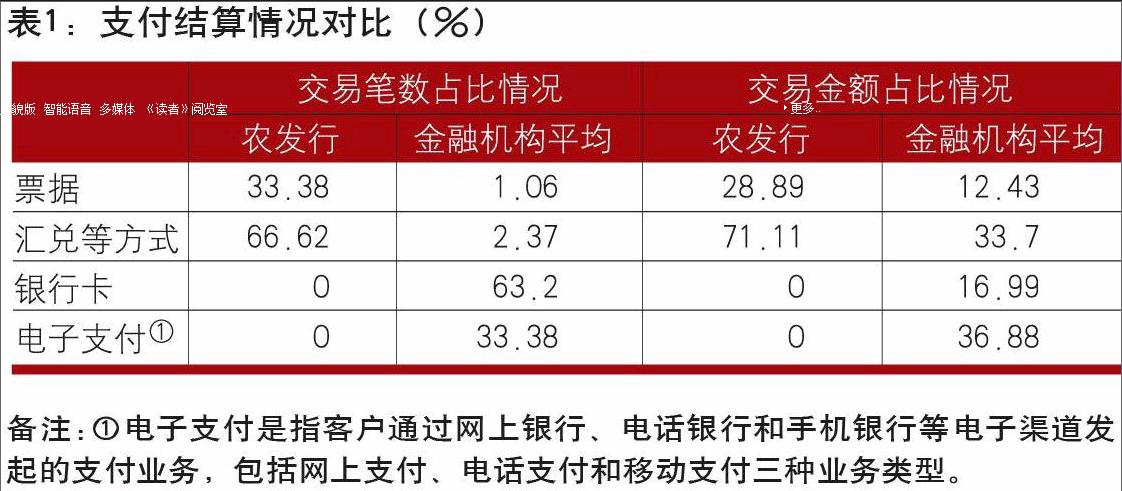

票据和汇兑是农发行非现金支付结算的主要形式。以河南省分行为例,全省共有134(含营业部营业室)个具有支付结算功能的营业网点,其中52个网点不具备现金存取能力,需要在他行开立同业存款账户,通过票据委托他行代理现金业务。2012年,河南分行通过票据支付结算资金7.23万笔,占总结算笔数的33.38%,结算金额917.97亿元,占总金额的28.89%;通过汇兑和委托收款(主要是汇兑)支付结算资金14.43万笔,占总结算笔数的66.62%,结算金额2259.16亿元,占总金额的71.11%。目前,农发行没有银行卡和电子支付结算渠道,票据和汇兑的占比远高于金融机构平均水平(见表1)。

信贷资金是农发行非现金支付结算的主要资金。2012年,河南省分行支付结算资金总额为3177.13亿元,累放累收信贷资金额度为1640.7亿元,占总结算资金的51.6%,这意味着该行与贷款客户间的信贷资金发生额超过了全部结算资金的一半还多。再考虑到信贷资金支付后客户生产经营中资金交易,信贷资金在农发行支付结算资金中的占比更高,远高于金融机构5%的平均水平(工商银行约为0.4%)。这也表明外部非信贷资金很少通过该行进行支付结算。从渠道看,通过工行网银账户支付信贷资金60.26亿元,占累放金额的6.75%;通过工行网银帐户回笼信贷资金25.93亿元,占累收金额的3.45%;资金净流出而未回笼的资金34.33亿元,接近网银流出资金的六成。

电子渠道(包括电子支付和ATM自助系统等)结算量在非现金支付结算中的占比较低。从表1看,电子渠道支付结算量在金融机构资金交易中的占比越来越大,已超过票据和汇兑等传统方式,电子渠道已经成为支付结算的主要工具和结算收入的主要来源。而目前农发行电子渠道支付结算工具还是空白,既使引入了工行的网银服务,支付仍需通过大小额支付系统跨行交易,仍属于汇兑方式。

“木桶”上的短板

支付结算效率低。对于客户现金的结算需求,农发行有些网点需要委托他行代理收支,就会增加业务办理的程序和时间。对于客户非现金的结算需求,由于农发行的非现金支付结算主要依靠票据和汇兑方式进行,每次办理业务都需要在营业时间内到营业网点的柜台进行纸质单据的填写和审核,费时费力处理效率低,逢节假日还不能办理。推广工行网银后,一些基层行员工对网银缺乏了解,为了图方便、怕麻烦,不主动给客户推销介绍和应用网银。另外,也有客户缺乏对网银等业务了解,在观念上认为还是传统方式可靠。在制度上,农发行客户特定网银账户“两限额”和客户转账授权的审批次数频繁,也无形中增加基层人员劳动强度。还有的基层行一线员工对计算机操作不熟练,上网操作有困难,不会使用网银操作或拍操作出现失误,个别人员对网银产生潜在抵触情绪。

支付结算成本高。客户基于银行卡和网上银行等电子渠道支付结算的便利和高效,以及商业银行理财等金融服务手段多样化原因,客户不愿意将资金留存农发行。此外,客户交易对象也不愿意将结算账户开立该行,即使开立了账户,资金到账后也会很快被跨行划出,跨行交易过程中该行、交易行、人民银行都要收取费用,成本高。一旦资金划出后投入到生产经营中,考虑到成本,客户不会主动划回该行进行资金周转。而且,目前工行网银结算实质上是跨行汇兑,汇出行、汇入行和人行要收取服务费。因此,对于客户而言,网银账户超限额的频繁划回,以及日常经营资金周转的频繁划出,会带来较高的成本问题,结算效率也会降低。

支付结算衍生问题多。支付结算问题不仅是资金交易的服务问题,它将衍生信贷资金贷后监管问题、存款问题、成本问题、收入问题等。单一、低效率和高成本的支付结算会直接导致资金结算量的减少,结算量减少就意味着大量信贷资金进行体外循环,脱离农发行支付结算交易系统外流到他行进行资金交易,资金回笼率降低,影响农发行的存款和中间业务。另外,有的客户在其他商业银行存款和理财等业务营销利益的诱惑下,在规避资金监管利益的驱动下,有意不配合,找借口和理由拒用网银服务。农发行内部也存在个别人员为谋取私利,与他行人员勾结,配合客户找借口和理由拒用工行网银服务的现象。

渠道为“王”

立足当前,统筹兼顾企业便捷、低费用要求与农发信贷监管要求,改进非现金支付结算服务

加强一线营业人员的教育培训。加强职业道德教育,增强员工服务意识。加强支付结算基本知识、计算机基本操作、网络基本知识和网银业务基本操作流程的学习培训,提升员工的基本业务素质和技能。

重视和加强票据和汇兑支付结算工作。基于农发行现有的结算手段,票据和汇兑作为农发行主要非现金结算支付方式的基本格局不会改变。做好票据和汇兑支付结算,要把握好三点:首先要加强与信贷部门的沟通,处理好支付监管与支付服务的关系;其次加强内部的计划衔接和资金调度,满足企业资金结算的及时性需求;最后对一些优质客户,可适当减免结算费用。

在进一步规范的基础上合理引导企业使用工行网银和信用卡支付结算。根据客户行业、经营特点和贷款品种的不同,合理确定客户网银账户限额和支付限额。对于资金需求量大、资金周转快、优质或战略性的客户,可以增加账户限额和支付限额。重点考虑和研究调整农发行网银账户功能,使该账户不仅具有监管作用,也具备结算功能,兼作为农发行在工行的同业存款账户,就可以解决结算成本、效率、监管、现金结算等一系列问题。减少相关审批的报批次数。对于网银账户限额和支付限额审批、账户查询和转账授权审批,可以明确为原则上年内只报审一次,减少审批次数。若年中发生客户信用风险增加或网银渠道资金回笼不及时等情况,可随时降低客户特定网银账户的“两限额度”。加强协商,落实企业使用工行网银结算的优惠费率,减轻企业财务负担。

着眼长远,建设自己的电子支付渠道,才是解决农发行支付结算短板制约,改进服务水平,提升金融竞争力的根本出路

从商业银行的发展现状来看,未来的支付结算必将呈现两大趋势和特点:一是非现金结算的比重会不断提升,企业客户将主要以非现金结算为主,居民包括农村居民现金结算和使用量也将呈不断下降的趋势;二是柜台结算的比重将不断下降,以网上银行、信用卡、电话银行为主的电子支付方式将成为主流,即使在农村领域,支付环境不断改善,电子支付也在不断推广运用。这既对农发行开发自己的电子支付渠道提出了现实需求,也充分说明农发行开发自己的电子支付渠道的时机已经成熟。

开发农发行自己的电子支付系统,网上银行系统是重点,应当优先开发运用。在此基础上稳步推出银行卡、电话银行、移动银行等电子支付方式。通过推出自己的网上银行的意义在于:第一,能够通过互联网在任何地点为企业客户提供7×24小时业务交易,还具备账户管理、B2C和B2B电子商务、代理收费、投资理财等业务服务;第二,作为以企业客户为服务对象的批发业务银行,农发行可以逐步实现由有形柜台结算服务向无形的互联网结算服务的转型,从而在基层行人力资源配置上实行根本性变革。在技术层面上,农发行应从两个方面做好升级改造:一是适应网银业务发展需要改造综合业务系统,使其具备7×24小时账务核算服务功能;二是强化网银业务安全保障作用。通过近年来其他金融机构网银运用情况看,网银安全技术问题已经比较成熟,农发行完全可以引入其他金融机构的成熟技术,这是农发行建设自有网银业务系统的后发优势。

(作者单位:中国农业发展银行河南省分行)endprint