企业竞争力的财务指标体系建立及实例研究

——以新和成公司为例

2014-02-14彭爱武

彭爱武,王 剑

(1.湖南商学院财政金融学院,湖南长沙410205;2.步步高投资集团,湖南 湘潭411000)

企业竞争力的财务指标体系建立及实例研究

——以新和成公司为例

彭爱武1,王 剑2

(1.湖南商学院财政金融学院,湖南长沙410205;2.步步高投资集团,湖南 湘潭411000)

财务报表作为反映企业财务状况,运营情况和现金流量的“晴雨表”,是投资者了解企业唯一的信息载体。笔者通过建立企业竞争力的财务指标体系,利用财务报表的指标数据来分析就可以了解企业的竞争力状况。

财务报表分析;竞争力;财务指标

会计是一门国际性的商业语言,记录了企业经济活动的情况,并最终通过财务报表的形式反映出来。财务主要的这三张报表记录着企业的财务状况、经营成果、现金流量等。笔者可以通过建立企业竞争力的财务指标体系,因此可以简单通过财务报表分析来了解企业的竞争力状况。

企业竞争力,即企业相较于竞争对手而言所具备的竞争优势与核心能力差异。竞争力应该在一个系统里面去看,实际上是一种比较优势,你比别人在这方面强,你就具备某种优势。完全强调什么都比别人强的一种综合能力的话,一般是不存在的,这是非常难的事。竞争力包括很多方面,在我们这里只讲如何通过设计财务指标体系来看企业的竞争力,因为分析财务报表可以反映出企业竞争力的相关信息,可以对企业的竞争力做出一个定量和定性的分析,从而得出比较可靠的结论。

一、企业竞争力的财务指标体系的建立

(一)反映资本实力及其增长为主要特征的资本优势指标

1.资本总量及其资产增长率。资本总量反映企业所拥有的可供支配的资源,它是企业竞争的基础,反映一个企业的底子,看这家企业有多少家底,我们就看公司的资本总量是多少?没有一定的资产规模想在市场谋取更大的市场份额是非常困难的。在分析资产总量的时候应该剔除掉待摊费用等虚拟资产。另外,我们还有继续关注资本的扩张情况。分别考虑资本积累率和总资产增长率,来考量企业是否存在超常规的资本积聚,从而是否体现出企业具有很强的竞争力。

2.资本的结构相对比例。主要包括资产负债率、主营业务资产比例、无形资产比例等。

资产负债率等于负债总额除以资产总额。反映着财务风险的高低。在实践中,过高和过低的资产负债率都是不可取的。过高的负债率,预示着企业管理者有开拓进取的精神,充分发挥财务杠杆的作用。而过低的负债率,则说明企业裹足不前,没有更好的项目来进行投资。

一般来说,资产负债率在30%~70%都是合理的。

主营业务资产比例,是指主营业务资产所占总资产的比例。只考虑到主营业务方面的资产,一般来说资产负债表中体现主营业务资产的有应收账款、应收票据、预付账款、存货、应付票据、应付账款、预收账款等。通常的情况下,我们可以用主营业务收入来间接体现。

无形资产占总资产的比例:无形资产是企业的优质资产,能给企业带来超额利润,也是可以体现企业竞争力的指标。对企业来说,品牌效应(商誉)是可以很好代表企业竞争力的。一个口碑好的企业,自然具有很强的竞争力。

(二)反映企业资本运营结果的相关指标

(1)基本盈利能力,我们看毛利与毛利率。毛利=营业收入-营业成本,这是看企业的盈利规模。毛利率=毛利/营业收入,绝对表现企业市场的盈利能力。出现毛利率高的原因是一方面要求综合成本低,另一方面是要求市场价格高,也就是要有市场的定价话语权,例如同类产品,不同的品牌,其价格的高低就表现其是否有定价的话语权。如果企业要操纵毛利率的话,一般就会从这两个方面着手。

(2)核心利润和核心利润率。其中核心利润的概念来自于张新民老师所创作的概念。其公式为:核心利润=营业收入-营业成本-销售费用-管理费用-财务费用-销售税金及附加。核心利润纯粹以经营活动去考虑的,对于以自身经营为主的企业,核心利润应该成为企业一定时期财务业绩的主体。核心利润率=核心利润/营业收入。核心利润表明企业经营资产的盈利能力。核心利润主要与经营资产相关的,强调经营资产的盈利能力,而核心利润率则强调跟营业收入的关系。因此,考察企业核心利润以及核心利润率在年度间的变化既可以分析出企业基本业绩的历史变化趋势,还可以据此分析企业未来业绩的走势。

值得我们注意的是,应当特别关注企业的核心利润年度间的非经营性变化。非经营性变化是指通过会计调整办法来达到在报表上使核心利润过高或过低。

(3)总资产报酬率和净资产收益率

总资产报酬率=息税前利润/平均总资产,这个比率反映,在不考虑利息费用和纳税因素,只考虑经营情况时,管理层对能够运用的所有资产管理好坏的程度。也就是说,管理层利用企业现有资源创造价值的能力。这个比率是对企业经营盈利能力的衡量,应排除企业的财务结构和税收等非经营因素的影响。

净资产收益率又称股东权益收益率,是净利润与平均股东权益的百分比,是公司税后利润除以净资产得到的百分比率,该指标反映股东权益的收益水平,用以衡量公司运用自有资本的效率。指标值越高,说明投资带来的收益越高。

其公式为:净资产收益率=净利润/平均净资产,其中:平均净资产=(年初净资产+年末净资产)/2。在杜邦分析法中的净资产收益率的公式是这样表述的:净资产收益率=总资产净利率×权益系数。其中总资产净利率=营业净利率×总资产周转率,权益系数=1/(1-资产负债率)。因此,从这个公式中可以看出来,净资产收益率是由多个因素组成的,因此,需要看其中的关系。如果净资产收益率很大,则要看是否总资产净利率大还是资产负债率大。从而需要一层一层剥下去,得出重要的结论。

(三)考虑到经营活动现金流净额的变化。我们这里谈的竞争力,主要是企业有没有正常的现金流,再确定既存在利润又存在现金流。也就是主要考察企业经营活动现金流的净额情况。

我们用核心利润与经营活动现金流的净额加以比较,在正常的情况下,从数字上看,经营活动现金净流量应该是核心利润的1.2至1.5倍。

在正常的情况下,企业实现的净利润有了明显的增长,相应地经营活动的现金流量也会有明显的增加,经营活动现金净流量与净利润之比,反映企业净利润中现金支撑度,能在一定程度上反映企业利润质量的优劣,两者之间是正向相关的。

如果企业经营活动现金流量明显增长,利润表反映的净利润没有变化,或不升反降,就可能存在虚假或虚拟现金流量。

另外,在无重大生产经营调整时,不同期间的经营活动现金流量应基本相同,对本期和前期的现金流量进行对比分析,可以分析异常状况。

一般来说,经营活动现金流入占现金总流入比重大的企业,意味着维护公司运行、支撑公司发展所需要的大部分现金是在经营活动中产生的,说明企业经营状况较好,财务分析较低,现金流入结构较为合理。

我们还应该同时考虑经营活动现金流量明细项目之间的比较分析。如销售商品提供劳务所收到的现金与购进商品接受劳务付出的现金进行比较,若两者比率大,说明企业的销售利润大,销售回款良好,创现能力强。

二、案例分析——以上市公司新和成(002001)为例

(一)资产负债表分析

结论:其资产总量逐年增加,但增长的幅度有所减少,说明企业仍具有较快的发展。资产负债率也基本保持不变,维持在22%附近,说明企业稳打稳扎,没有过度的利用财务杠杆来进行经营,同时,也可以看到企业的资金比较充沛,另外,我们从主营业务收入占到总资产的比例来看,几乎占到了50%以上,说明企业的主业很突出。无形资产占总资产的比例较小,说明企业的无形价值一般。

表1 资产负债表分析

(二)利润表分析

结论:企业的毛利率较高,说明企业具有一定的竞争力,但企业的毛利率逐渐下降,则说明企业的竞争力有所下降,我们需要究其原因,来分析企业的竞争力为何下降。同样的体现在核心利润率上面。总资产报酬率和净资产收益率都在10%以上,说明企业给股东的回报还是很高的。只不过,有所下降。我们需要进一步挖掘企业下降的原因。

表2 利润表分析

在进行利润表趋势分析时,应注意:

第一,如果可以取得详细的资料,应进一步分析企业营业收入变化的原因,是因为产品销售价格的变动,还是销售数量的变化,进而可以依据企业所占有的市场份额来分析企业未来竞争力发展状况。

第二,注意企业主营业务成本的变化原因,是因为原材料价格整体变动还是其他原因。

第三,定比报表的一个共同缺陷是难以看出哪个项目更加重要,原因是每个项目的基数都是100,分析人员只能判断每个项目在分析期间内变动方向和大小,但是某些金额较小的项目,往往在此种分析中会引人注目,而这些小金额的项目在分析中一般是不重要的。

另外,利润总额构成表。分析人员应重点关注企业利润的来源,因为不同来源的利润在未来期间的可持续性不同,正常发展的企业应当以营业利润为利润总额的主要部分,如果企业利润主要来自投资收益,营业外收支净额等项目,则企业利润质量不高。

(三)综合分析

结论:从以上图表我们可以看出,其营业收入每年的变化不是很大,基本上是逐年上升的,但是也有几年是下降的。随着收入的增加,其应收账款的数目也在增加。但是其经营活动现金流与核心利润的比值却在增加,说明其应收票据的减少和预收款项的数目在增加,这样的话,销售商品、提供劳务所收到的现金就较多,从而有利于提高企业的经营现金流量。从投资收益和营业外收入占利润总额的比重来看,都是比较小的数目,说明企业主要是以主营业务收入为主的企业,并且企业的现金流比较出色。

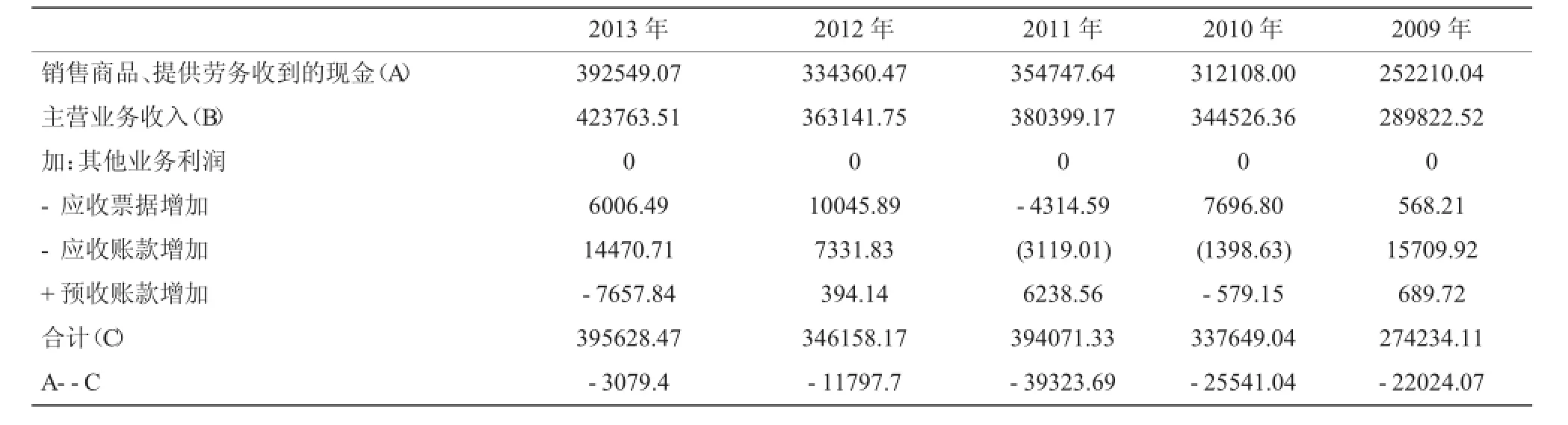

(四)检验现金流量表与资产负债表、损益表之间的钩稽关系

结论:我们从这三者之间的钩稽关系来看,从2013年的数据来看,企业基本上符合三者的关系,基本上不存在现金流量操纵。但其余几年的数据有点操纵的嫌疑,其两者的数据相差太大。

表3 综合分析

表4 三张表的钩稽关系分析

三、结语

通过对企业竞争力指标体系的建立和实例研究,到财务报表,利用以上的指标分析,能够简单进行判断企业的经营情况、盈利情况以及企业所在市场中的竞争能力,是否涉嫌盈余操纵和现金流的操纵。也就是说,股票投资者能够通过以上的分析,对公司有一个比较全面的了解,对所买入的股票有一个中长线持有的理由。

[1]姜国华.财务报表分析与投资[M].北京:北京大学出版社,2012.

[2] 陈北松,向锐.财务报表解读与证券投资分析[M].北京:机械工业出版社,2011.

[3]张新民,钟爱民.财务报表分析[M].北京:中国人民大学出版社,2011.

(责任编辑:杨粤芳)

On the Establishment of the Financial Index System of Enterprise Competitiveness—A Case Study on Zhejiang NHU Company

PENG Ai-wu1,WANG Jian2

(1School ofFinance and Economics,Hunan UniversityofCommerce,Changsha,Hunan 410205;2.Better Life,Xiangtan,Hunan 411000)

The financial statement is the“barometer”reflecting enterprise’s financial situation,operating and cash flow,and the information carrier for investors to understand the company.Through the establishment of the financial index system of enterprise competitiveness,the competitiveness of enterprises can be clear just by simple analysis of the financial statements.

financial statement analysis;competitiveness;financial indicators

F275;F271.3

A

1008-2107(2014)05-0097-04

2014-08-22

彭爱武(1977—),男,湖南攸县人,湖南商学院财政金融学院讲师,研究方向:证券投资;王剑(1982—),男,湖南攸县人,步步高投资集团会计师。