“营改增”对企业会计核算的影响探析

2014-02-10石勤

石勤

“营改增”对企业会计核算的影响探析

石勤

“营改增”的实施是我国税制改革随着经济改革的需要而出台的政策,对促进二、三产业的发展,适当减低企业税负、优化经济结构起着积极的作用。但在改革的同时,也势必会对试点企业会计核算带来一定的影响。文章结合“营改增”的背景与现实意义,具体分析了“营改增”对试点企业会计核算的影响以及有针对性的一些建议。

营改增;企业会计核算;影响分析

一、“营改增”背景分析与现实意义

“营改增”税收政策实施之前,我国实行营业税与增值税并行征税,经营企业需要根据自身的具体生产经营项目向政府缴纳相应税费,“营改增”税制改革后,经营企业的课税对象变为只需要向税务部门缴纳由商品销售本身或是对外提供服务项目等方式获得的增值额,即将营业税转嫁到产品或者服务增值部分的增额上去,摒除重复征税。

随着国际经济形式的发展变化以及我国经济改革的深入和公民纳税意识的提高,“营改增”政策是当前税制改革完善和经济发展的需要,其作为出台的重要手段具有相当的合理必然性。其一,我国的旧税制规定允许政府向经营企业同时征收营业税与增值税,导致产生两个税种之间出现互相限制性的副作用,由税制本身而引起的企业钻法律空子脱逃税款的问题会俞发严重,税制合理性欠缺;此外,两税并轨制的存在,也会进一步增加企业的税收负担,影响企业健康发展。其二,我国行业划分为农业、工业、服务业三大产业,其中第三产业——服务业属于旧税制中营业税的主要征收对象。而当前随着国民生活水平的不断提高,第三产业的规模也在不断的扩大,产业的增值部分所占比重越来越大,如果这部分收入不进行增值税的征收,将会严重影响我国经济结构的良性发展。最后,“营改增”的出台能够有效合并与简化应税项目,减轻政府税收管理压力,帮助企业转移部分税务风险,提高企业经营资金的使用效率,从而直接强化企业的生产经营活动能力。所以“营改增”的现实意义是重大的,但同时,它的实施和执行对我国企业会计核算也是一个重要的挑战。

二、“营改增”对企业会计核算的影响分析

(一)“营改增”对企业发票管理的影响

原始凭证是表示经济业务发生的一种证明文件,取得真实可靠的会计原始凭证是会计核算的基础,增值税发票就是众多原始凭证中特殊而又重要的一类。“营改增”之前交纳营业税的企业并没有涉及增值税发票的开具及使用,“营改增”之后,由于增值税发票的使用牵涉交易双方企业的经济利益,主要是增值税专用发票是会被购买方用于抵扣税额,在此种新税制实施的情况下,实行“营改增”试点的企业的有关部门就必须严格加强专用发票的使用培训及管理,严格审核检查企业交易环节所涉及的增值税发票的开票种类、开票时间、开票规范性、相关印章等,以避免由于不熟悉新政业务而发生的不合规不合法的涉税风险的发生。而作为企业会计人员,在“营改增”试点前后的企业会计核算上会产生一定技术上的处理问题,企业需要经过一定的时间来调整以及适应新税制所带来的变化,以适应“营改增”的各方需求。

(二)“营改增”对企业经营收入核算的影响

我国的税制规定营业税属于价内税,是含税价格,获得的应税服务销售额全额计税,而增值税属于价外税,计算时应价税分离,由当期销项税额扣除掉可抵扣进项税额计算而来。“营改增”后,成本的入账价值与进项抵扣额挂钩,导致企业的经营利润收入会受到一定影响。

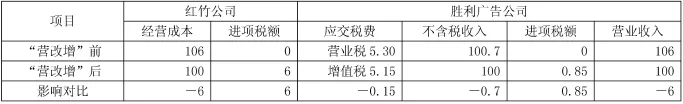

例1:红竹公司为一般纳税人,为了做一新产品推广,一次性将106万元广告费支付给胜利广告公司。红竹公司与胜利广告公司在“营改增”之前均为缴纳5%的营业税的公司,“营改增”之后,适用税率为6%。假设当期胜利广告公司购进了5万元的设备,取得增值税专用发票,票上注明进项税额为0.85万元(假设不考虑其他成本费用开支)。下表为两家公司在新税制施行前后对经营收入的影响对比。

表1 “营改增”实施前后经营收入的影响对比 单位:万元

通过表1两家公司的相关项目核算,可以看出“营改增”后作为买家红竹公司购进服务缴纳增值税实行价税分离制度,使其购进成本减少6万元,从而获得减赋效应。作为卖家胜利广告公司,虽然营业收入减少了,但也要看到最终的应交税费也在降低。

(三)“营改增”对企业纳税的影响

1.对应纳增值税的影响

“营改增”工作在全国范围实施后,统一的税制改革政策,为试点企业提供了更为公平的市场竞争环境,对促进产业结构调整、产业转型升级起到积极作用。而从新税制对企业税负的影响方面来看,总体上来说是降低了企业税负水平的,但也有部分行业的税负不减反升,其间纳税人身份选择与适用税率的确定是影响企业税负的关键因素。按照新税制规定,年应税销售额达到500万元以上(含500万)且具有健全的会计核算制度的企业为一般纳税人,其余为小规模纳税人。

以物流行业为例,选择成为增值税小规模纳税人,适用简易计税办法计税,按照取得的应税服务销售额计征增值税,无增值税进项税额抵扣。从事货物运输及装卸服务的物流企业由原来缴纳3%的营业税改为缴纳3%的增值税,从税率角度看虽未发生任何变化,但从税种角度思考此项改变已完全消除重复纳税的影响;从事仓储、货代等物流辅助服务的企业由原来缴纳5%的营业税改为缴纳3%的增值税,税负明显降低。选择成为增值税一般纳税人,则按照由原征收营业税3%、5%改为按应税服务销售额的11%、6%征收增值税,虽然可以进行进项税的抵扣,但由于企业开支较大的成本项目,如燃油费、路桥费、人工费等又无法获取较多的实际进项抵扣,使得税负明显上升。

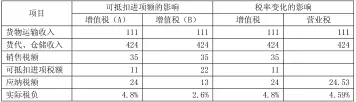

例2:天宇物流集团是“营改增”试点企业,公司下设有两家独立核算分公司,一家从事货物运输服务,一家从事货物代理、仓储等服务,均为一般纳税人。2013年9月该集团运输服务收入111万元,货代仓储实现收入424万元,共计535万元,(以上均为含税价)。“营改增”前货物运输、货代仓储分别适用的营业税率为3%和5%,“营改增”后货物运输、货代仓储分别适用的增值税率为11%和6%。下面以当期分别获得11万元和22万元不同数额的进项税额来分析其对税率变化的影响。

表2 可抵扣进项税额对应纳增值税的影响 单位:万元

上表分析可见,影响一般纳税人的税负的因素不仅是应税服务销售额,还包括经营中获得可抵扣的进项税额有关。

2.对企业所得税的影响

企业所得税的变化状况取决于经营利润变化情况,企业所得税会随着经营利润的增加而增加,反之亦然。承前例1所示,胜利广告公司实行“营改增”后,经营收入较原缴纳营业税时减少6万元,这样会相应使得经营利润减少6万元,在不考虑其他成本费用变动的情况下,企业所得税将减少6×25%=1.5万元。

(四)“营改增”对企业财务指标的影响

从前述“营改增”对企业经营收入核算的影响来看,缴纳营业税时的企业主营业务收入是含税收入,“营改增”后,增值税部分作为价外税从原销售价格中分离出来,主营业务收入变为不含税收入,这一变化会给企业的某些财务指标带来一定的影响。承前例2数据,假设当期发生营业成本380万元,在不考虑其他费用支出等的情况下,分析“营改增”对企业净利润的影响。

“营改增”之前征收营业税时的企业净利润率

=(535-380-24.53)÷535=24.39%

“营改增”之后征收增值税时的企业净利润率

=(100+400-380)÷(100+400)=24%

上述所见,“营改增”会给企业净利润率带来一定的影响,当然这只是在假设某一特定情况下其他因素不发生任何改变的情况下进行的,实际操作中并不是所有情况的企业净利润都会降低,如果当期发生的营业成本降低,或者企业抬高销售价格,都会使得企业的净利润率上升。因此,本例仅对“营改增”对企业财务指标带来一定影响作说明。

三、新税制背景下进行会计核算的几点建议

“营改增”的实施为企业提供了良好的发展契机,但同时也对企业产生了一定的冲击。面对各种利弊,企业应该积极应对环境政策的改变,可以从建立健全会计核算制度入手,加强财会人员及相关涉税部门人员的管理培训,采取适当可行的税务筹划策略,帮助企业尽快适应新税制的实行,找到“营改增”对企业降低税负,提高经营效益的良方。

(一)调节核算方案与办法,健全会计核算制度,适应新税制

“营改增”的试点工作已在全国范围展开,企业应该以此为契机多方收集积累经验,以会计准则为基础,以会计核算部门为核心成立专门的团队,重新梳理制定与国家最新税制改革制度相稳合的更为贴切及完善的企业会计核算方案及办法,规范增值税发票的开具、抵扣认证的管理及发票保管行为,健全会计核算制度,增加“营改增”实务操作应变能力。同时,企业还应与上下游产业链上的企业建立良好的沟通协作机制,共同应对有可能产生的“营改增”负面影响。

(二)加强企业财会人员的培训力度,提高全员税务意识

“营改增”是国家税制改革重头戏,也关呼于企业的经营利益,因此涉税的相关职责应该由企业的财务部门、业务部门、维护部门等多个部门共同承担。在新税制改革背景下,要加强涉税部门人员的业务培训和管理,不断提升业务知识和涉税管理能力,提高全员税务意识。

(三)提高企业税务管理水平,进行企业纳税筹划

企业管理层应从强化企业内部涉税管理工作入手,不断扩展税务管理覆盖范围,以便尽快提高企业整体税法意识与规避税务风险的能力。税务筹划人员更应该提高自身的职业技能素养,不断加强税务知识的学习与实践,才能更好的为企业的发展出谋划策。

[1]林敏莉.浅谈“营改增”对小企业会计核算的影响及应对策略[J]财经界(学术版),2014(4).

[2]汪华林.“营改增”会计处理及其对企业财务影响分析[J]财会通讯,2013(8).

[3]薛玉玲.“营改增”对企业会计核算的影响分析[J]商业经济,2013(6).

(作者单位:柳州职业技术学院财经与物流管理系)