行业周期、两类代理冲突与研发费用投入——来自企业和行业层面的证据

2013-12-04梅波

梅 波

(重庆三峡学院会计系,重庆 404120)

一、引 言

研发费用投入是新产品和科技进步的关键,能使企业提高生产效率和未来更好的获利[1]。现有文献研究影响研发费用投入的因素较多,但主要集中于市场结构效应,如市场垄断能力与R&D投入存在正效应[2][3][4],相互间关系为负[5][6],还发现产品市场竞争与科技创新呈倒 U 型关系并用英国公司数据进行了验证[7],另有学者以西班牙公司的数据研究市场结构与R&D投入的关系,发现市场结构影响到R&D的长期决定,但没有影响R&D的短期决策[8];公司治理结构及其实际运行对科技创新存在效应[9][10][11][12][13][14];公司规模对研发费用的效应[15][16][17]。鲜见关于行业周期特征对研发费用投入之间的关系研究,成长期行业、成熟期行业、衰退期行业各自处于行业发展的不同阶段,公司的投资机会和现金流量等引起的股东与管理者以及大股东与中小股东之间的代理冲突是存在差异的,代理冲突差异会影响企业的经营决策(其中包括科技创新的投入)。研发费用投入的行业周期效应以及不同行业发展阶段下研发费用投入异质性等重要问题是值得大家认真思考的,然而已有文献并没有对此进行深入的解析。本文的主要贡献是:从两类代理冲突的视角分别分析研发费用投入强度的形成机理;不同行业周期下研发费用投入强度的差异;同时嵌入产权性质和区域发展下的行业周期对研发费用投入强度的效应差异;拓展了行业周期产生的经济后果和研发费用投入强度的影响因素方面的文献。

二、文献回顾与理论假设

现有文献分析影响研发费用投入的因素,主要集中于市场结构、公司治理效应以及规模效应等相关的研究。基于市场结构的研究:如市场垄断能力与R&D投入存在正效应(Kraft,1989;Blundell et al.,1999;Hashmi,2011),相互间关系为负(Geroski,1990;Harris et al.,2003),其他效应如Aghion et al.(2005)建立模型认为产品市场竞争与科技创新呈倒U型关系并用英国公司数据进行了验证。Joaquín Artés(2009)以西班牙公司的数据研究了市场结构与R&D投入之间的关系,发现市场结构影响到了R&D的长期决定,但没有影响R&D的短期决策。基于公司治理效应的研究:公司治理结构及其实际运行对科技创新存在效应(Francis and Smith,1995;Bushee,1998;David et al.,2001;Hoskisson et al.,2002;Lee and Neil,2003;Tylecote and Ramirez,2006)。国内学者张宗益和张湄[18]以高新技术企业为研究对象,对其公司治理结构与R&D投资行为关系进行了分析。刘运国、刘雯[19]表明上市公司的高管任期与R&D支出存在显著的关系。苏文兵等[20]表明公司治理结构、经理人特征对R&D投资产生影响。林钟高、刘捷先[21]基于代理理论分析表明管理层薪酬与R&D支出存在显著的正相关。基于规模效应的研究:规模越大的公司往往资源丰富,可利用资源较多,可能其研发费用投入也会较多,另一方面规模越大的公司往往行业多元化经营,反而失去了专业性,不及专业化公司注重通过研发费用投入来提升核心竞争力。研究中二者的关系较复杂,公司规模对研发费用投入存在正效应(Soete,1979;Fishman and Bob,1999;王任飞,2005[22];朱有为、徐康宁,2006[23];余泳泽、周茂华,2010[24]等)。公司规模对研发费用投入存在负效应(Holmstrom,1989)。两者表现出非线性关系(金玲娣、陈国宏,2001[25];苏文兵等,2011)。然而现有文献少见行业周期特征对研发费用投入的效应分析。

公司制企业主要存在的代理问题:所有者与管理者之间的利益冲突(Berle and Means,1932[26];Jensen and Meckling,1976[27]),受托人管理者与委托人所有者之间目标函数的不一致,导致了管理者的价值目标偏离了企业价值最大化目标,受托人利用信息不对称,有效决策外界难以判别等机会主义行为而利己,形成“第一类代理冲突”。另外大股东以损害中小股东的利益为代价侵占中小股东的权益(La Porta et al.,1999[28];Claessens et al.,2002[29]),中小股东的股权委托给大股东管理,由于股权少,中小股东缺乏董事会话语权,无法真正参与到公司的重大决策,大股东则可能利用其权利进行资产转移,财物低价出售,担保抵押等侵占中小股东利益的行为,此代理问题形成“第二类代理冲突”。

成长期行业自身发展前景较好,大股东和管理层对行业未来预期存在一致性,管理层可能会更积极努力地工作,产生的代理冲突较小,同时成长期行业往往拥有更多的投资机会,自身的自由现金流较少,管理层利用多余现金流满足自己私利的机会较少,侵占公司利益的机会便较少,所以第一类代理成本相对较低。处于成长期行业的企业本身资产的未来价值增量较高,大股东转移资产往往是价值较弱的资源,通过资产剥离、关联方担保抵押等方式侵占中小股东利益的可能性较小,另外现金流较少,大股东侵占现金流的机会也较少,中小股东可能也会理解大股东为了公司的未来价值而少发股利,所以第二类代理成本也相对较低。但是随着行业的不断发展,投资机会和现金流量等产生了较大的差异,投资机会的减少和现金流量的增加给管理者侵占公司利益和大股东侵占中小股东利益提供了天然的机会,形成的两类代理冲突也凸显得更明显,基于此提出。

研究假设1a:越是成长期行业,代理冲突越小,研发费用投入越大;越是成熟期和衰退期行业,代理冲突越大,研发费用投入越小。

终极控制人通过金字塔结构、交叉持股等间接方式对上市公司进行实际控制,导致了控制权和现金流权的分离(La Porta et al.,1999[28];Claessens et al.,2000[30];Faccio and Lang,2002[31])。金字塔结构持股下终极控制人通过关联方之间的内幕交易,资产低价转移等方式而利己,损害了中小股东的利益(Johnson et al.,2000)[32]。两权分离度越大,现金流权越小,终极控制人通过隧道效应转移资源的成本越小,动机越强烈,也即产生的第二类代理冲突越明显,越不利于公司研发费用的投入,基于此提出。

研究假设1b:控制权和现金流权分离度越小,代理冲突越小,研发费用投入越大。

股权过于集中往往导致大股东侵占中小股东利益,一股独大的公司通过资产转移、关联交易、少发股利等方式侵占公司利益的成本较低,第二类代理冲突越明显。为了限制大股东利益侵占的行为,需要加强公司治理结构,其中主要的方式是形成能够对大股东进行制衡的其他控股股东,相当于形成了一个监督者,大股东进行利益侵占时会有所顾虑,此时的侵占成本较高。如果大股东之间进行合谋也是有可能的,然而,利益关系方增加势必形成利益分配不均的后果,也会因此带来其他的利益冲突,可见无论是单方面的侵占还是合谋侵占,其侵占成本均高于一股独大的公司。所以股权制衡度越强,越有效地缓解大股东与中小股东的利益冲突,更可能把有效的资产投入到提升企业价值创造的科技开发中,基于此提出。

研究假设1c:股权制衡度越强,代理冲突越小,研发费用投入越大。

第一类代理冲突下经理层的价值取向偏离了公司利益,违背公司价值最大化的目标,行动的准则往往是从企业价值最大化转移到个人效用最大化,表现在占用公司财物,公款私用,休闲旅游,工作努力程度不足等。大股东为了缓解此代理关系导致的公司利益损失,时常采用增加企业股权等方式激励经理层努力工作。代理冲突会随着经理层持股比例的提高而减弱,行动的利益函数会逐渐与企业价值最大化趋向一致,可能把有限的资源用于企业未来价值增加的研发费用的投入,所以管理层持股比例的提高,代理冲突会越小,研发费用投入替代了管理层的个人效用,基于此提出。

研究假设1d:管理层持股比例越高,代理冲突越小,研发费用投入越大。

衰退期行业中,基于行业未来前景的顾虑,管理层可能会存在抛售公司股票或主动离职的趋向,第一类代理冲突可能凸显,管理层的个人效用最大化替代了公司价值最大化,研发费用的投入是个长期价值创造的过程,回收期较长,管理层为了个人效用而会减少研发费用的投入。在衰退期行业中的国有企业,国有性质的行业无形之中政府对其形成了担保,风险降低,缓解管理层的后顾之忧,不会为行业未来前景而忧虑等,而非国有公司的经理层顾虑则会较大。所以国有产权一定程度上能够缓解衰退期行业中的研发费用投入。市场化程度越高,市场优胜劣汰机制越明显,衰退期行业的特征更容易被识别,管理层的顾虑也会较市场化程度低的地区更大,代理冲突更明显,所以市场化程度越高,衰退期行业的研发费用投入会更少,基于此提出。

研究假设2:相比于成熟期和成长期行业,在衰退期行业中,国有产权缓解了衰退期行业与研发费用投入的负效应关系,市场化进程的提高进一步加剧了衰退期行业与研发费用投入的负效应。

三、实证研究

(一)行业阶段划分和样本处理

作者手工查阅中国统计年鉴划分出行业周期阶段。①行业归属阶段:成长阶段的行业是C5电子、C8医药生物制药、F交通运输仓储业、G信息技术业、J房地产业、K社会服务业、L传播与文化产业;成熟阶段的行业是B采掘业、C0食品饮料、C2木材家具、C3造纸印刷、C4石油化工塑料橡胶、C6金属非金属、C7机械设备仪表、C99其他制造业、D电煤水的生产和供应业、M综合类;衰退阶段的行业是A农林牧渔、C1纺织服装皮革、E建筑业、H批发零售业,是按照增长率产业分类法划分,具体的手工划分参见梅波(2012)[33],与闵丹、韩立岩(2008)[34]等的划分方法基本一致。样本选取了后阶段2000年至2011年,删除非正常的ST、PT、金融上市公司、很多公司没有披露研发费用和模型中变量不存在的数据,总共获取3707个公司年度样本。市场化指数主要来源于樊纲等(2011等)。数据来自CCER、CSMAR和WIND数据库。①文中变量进行了1%的winsor处理。限于2010年和2011年的市场化指数暂未披露,用2009的数据进行替代。

(二)变量定义

被解释变量:r&d(研发费用投入强度:研发费用/总资产)。主要解释变量:x1(0表示衰退期;1表示成熟期;2表示成长期)、x2(1表示成长期,0表示非成长期)、x3(1表示成熟期,0表示非成熟期)、x4(1表示衰退期,0表示非衰退期)、separation两权分离度:表示控制权与现金流权比值,控制权指实际控制人与上市公司股权关系链或若干股权关系链中最弱的一层或其总和。现金流权指实际控制人与上市公司股权关系链每层持有比例相乘或其持有比例相乘之总和,参考La Porta,R.,F.Lopez-de-Silanes,and Andrei Shleifer(1999)和 Claessens S.,S.Djankov,J.Fan,L.Lang(2000)。②在稳健性检验中用控制权与现金流权的差值表示两权分离度进行检验。monitor(股权制衡度:公司第一与第二大股东持股比例的比值)、manager(管理层持股比例)、变量间交互(x1*state、x2*state、x3*state、x4*state、x1*state*mark、x2*state*mark、x3*state*mark、x4*state*mark)。控制变量:state(国企取1,非国企取0)、mark(市场化总指数)、roe(净利润/净资产)、lnsize(销售收入对数)、Lev总负债/总资产)。

(三)研究方法③ 模型方法采用稳健聚类年度、稳健聚类公司的回归方法有效的解决了异方差和自相关,另外本文变量间共线性较小。

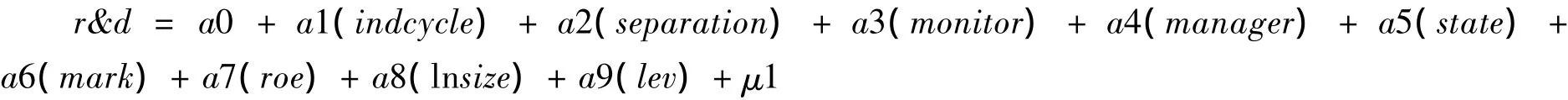

1.模型验证研究假设1

具体模型中被解释变量是r&d,主要解释变量indcycle分别表示x1、x2、x3、x4。

2.模型验证研究假设2

具体模型中被解释变量是r&d,主要解释变量indcycle分别表示x1、x2、x3、x4,形成x1、x1*state、x1*state*mark;类似模型中分别用x2、x2*state、x2*state*mark;x3、x3*state、x3*state*mark;x4、x4*state、x4*state*mark进行替代,其余为控制变量。

(四)结果分析

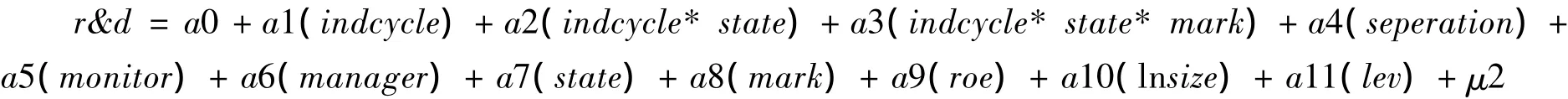

1.描述性统计

表1 主要变量描述性统计

从表1中可知,研发费用占总资产比例的均值是1.537%。最小值0.006%,最大值为8.09%,可见公司间研发费用投入的差距是较明显的。控制权和现金流权分离(separation)均值是1.378,最大值为5.855,标准差为0.768,总体上公司两权分离是存在的,标准差较小,分离度不是很大。股权制衡(monitor)的最小值为1,均值为12.955,最大值为162.355,标准差为24.767,表明第二大股东与第一大股东之间的持股差距较大,一股独大的现象还比较普遍。管理层持股(manager)最小值为0,均值为5.929%,最大值为63.003%,标准差为13.505,表明公司间管理者持股差距较大,很多公司管理者未持股,为了激励管理者持股,我国应该采取相应的措施进行股权激励计划,降低代理冲突。另外其他的变量值也在合理的范围内。

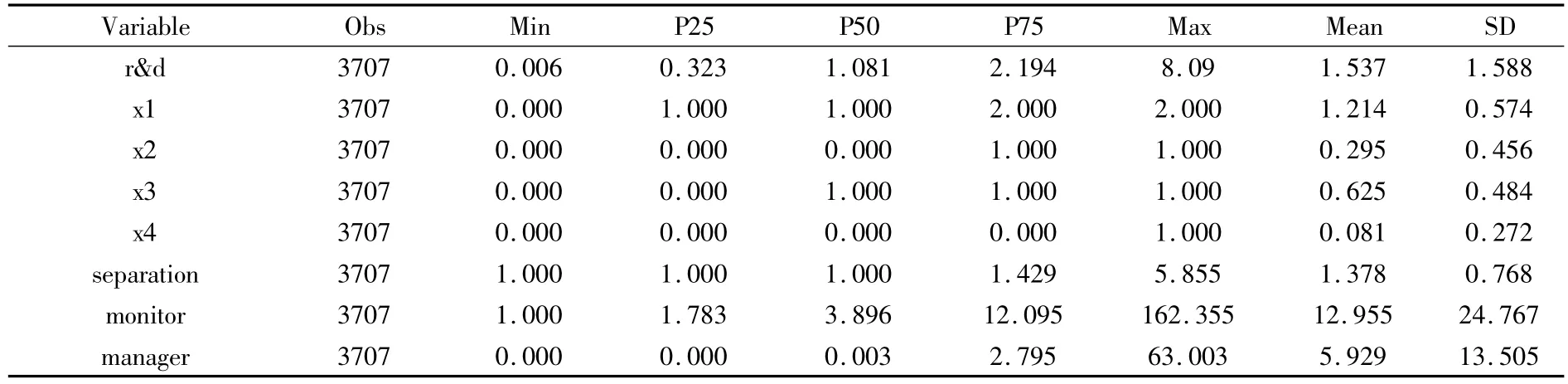

2.根据前述模型验证研究假设1

表2 研发费用投入强度的稳健聚类检验

通过表2得知在模型x1cy、x1cs、x2cy、x2cs中发现越是成长期行业,其研发费用投入越大;在模型x3cy、x3cs中发现越是成熟期行业,其研发费用投入越低;在模型x4cy、x4cs中发现越是衰退期行业,其研发费用投入越低,上述关系均在1%的水平上显著。在模型x2cy、x3cy中发现在5%的显著性水平上两权分离度越大,其研发费用投入越低,在模型x1cy、x4cy也发现类似的结论。在全部模型中发现股权制衡度越高,研发费用的投入会更高①monitor值越大,表示制衡度越小。。另外在全部模型中发现管理层持股比例越高,研发费用的投入会更高,且较显著。

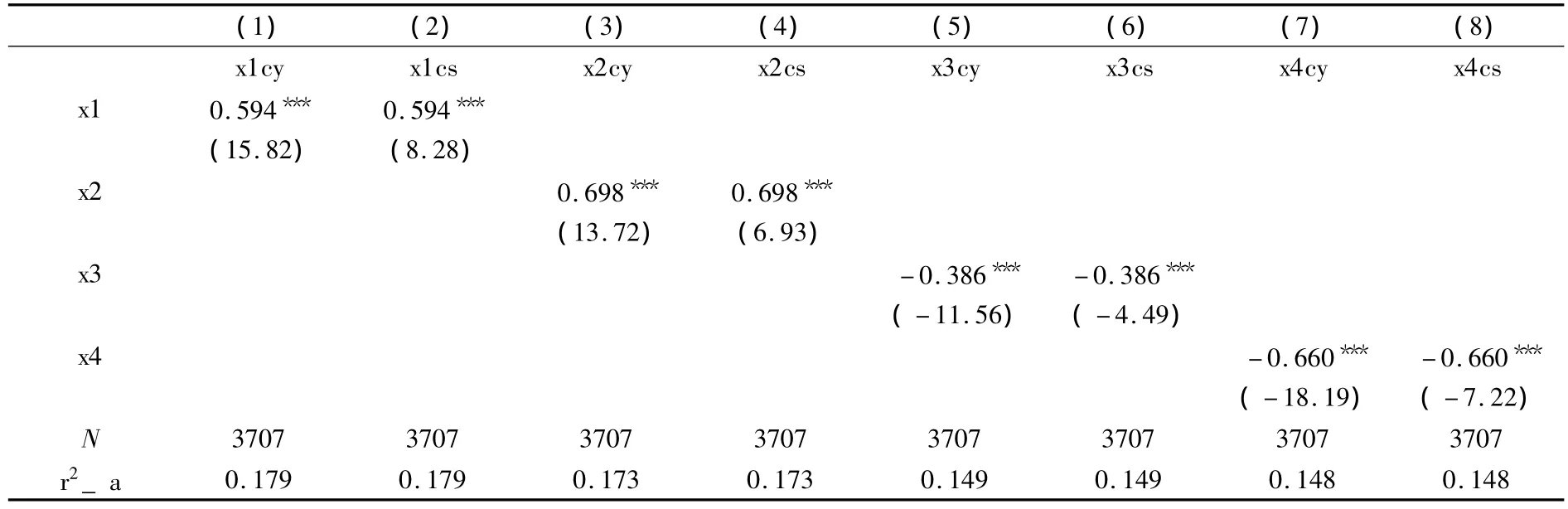

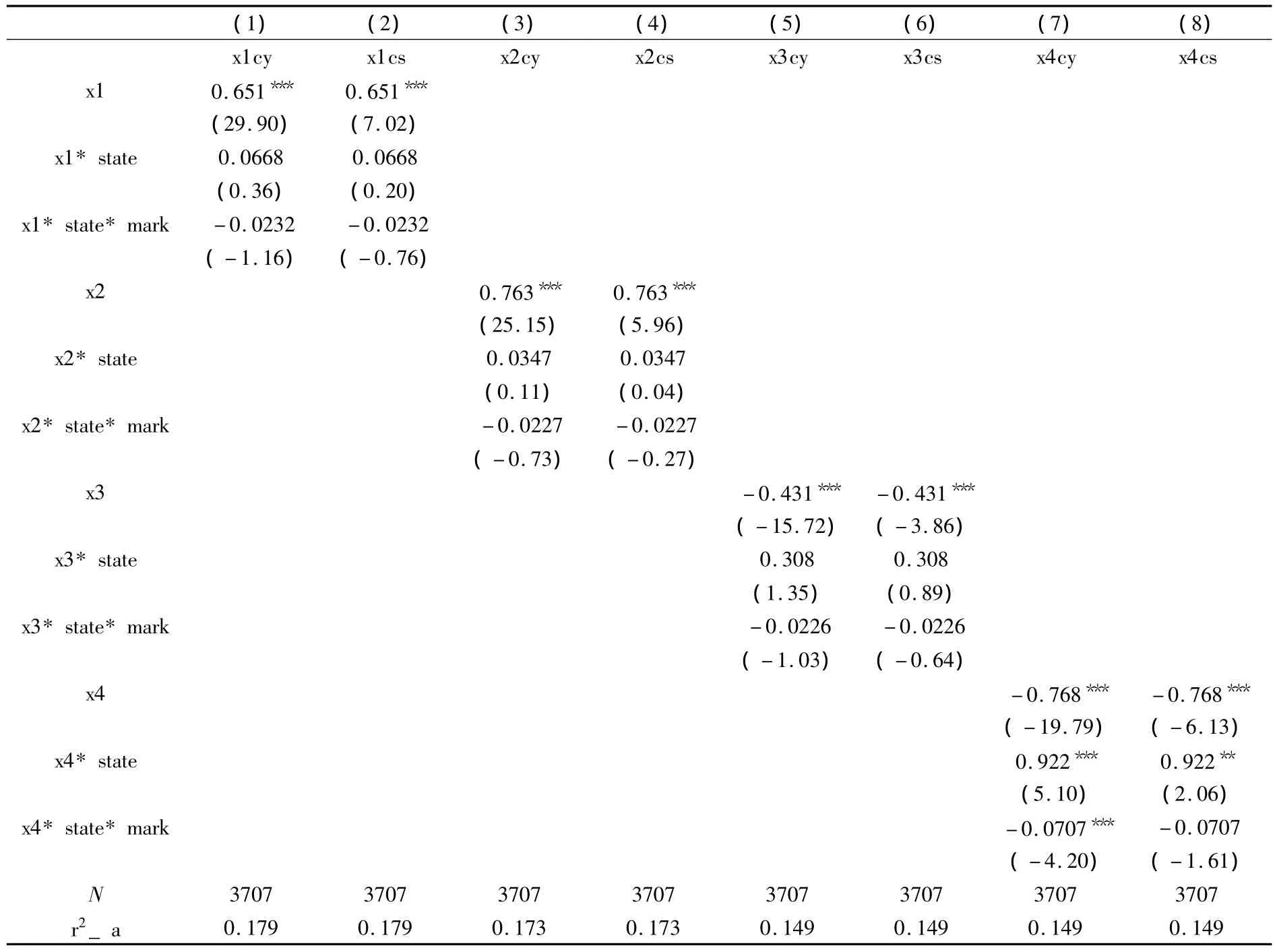

3.根据前述模型验证研究假设2

通过表3得知,在模型x1cy、x1cs、x2cy、x2cs中发现在1%的显著性水平上越是成长期行业,其研发费用投入越大。分别引入交互项x1*state、x1*state*mark以及x2*state、x2*state*mark后,交互项并不显著,表明产权性质效应和市场化效应并没有显著的影响到成长期行业在研发费用投入上的特征。在模型x3cy、x3cs中发现在1%的显著性水平上越是成熟期,其研发费用投入越低。引入交互项x3*state、x3*state*mark后,交互项也不显著,表明产权性质和市场化效应也没有显著的影响到成熟期行业在研发费用投入上的特征。在模型x4cy、x4cs中发现在1%的显著性水平上越是衰退期行业,其研发费用投入越低。引入交互项x4*state后分别为1%和5%的显著正相关,表明产权性质效应缓解了越是衰退期行业其研发费用投入越低的特征。

表3 嵌入产权性质和市场化指数后的研发费用投入强度稳健聚类检验

引入交互项x4*state*mark后,市场化效应加剧了越是衰退期行业其研发费用投入越低的特征。

四、进一步分析

(一)来自行业层面的证据

本文统计出122个行业年度数据,在行业周期单变量分析中,通过稳健回归发现,x1、x2分别与研发费用投入存在1%的显著正相关,而x3、x4则存在5%和1%的负相关。另外加入行业数据存在的变量后,也发现上述类似的结论,不再累述。①其中控制变量中产权性质和市场化变量不存在行业数据,未加入到模型中。限于篇幅,有兴趣的学者可与作者联系。此发现与前述公司年度数据的结论相差不大,进一步支持了研究假设。

(二)制度环境下两权分离度、股权制衡和管理层持股效应分析

嵌入产权性质和市场化指数后,本文还对两权分离度、股权制衡和管理层持股对研发费用的效应进行了分析,限于篇幅,未报告计量结果②模型同时采用稳健聚类股票回归进行稳健性测试,结论类似。。在稳健聚类年度回归模型中,separation与其研发费用投入在5%的显著水平上负相关;separation*state为5%的显著正相关,表明国有产权效应有助于缓解两权分离度带来的负效应;而separation*state*mark显著为负,表明市场化程度更高地区的企业两权分离度越大其研发费用也越低。另外monitor与其研发费用投入接近在10%的显著相关。monitor*state在5%的显著正相关,而monitor*state*mark显著为负,表明市场化程度更高地区的企业股权制衡机制越强越大其研发费用也越高,体现出市场的识别能力。还发现manager与其研发费用投入为5%的显著正相关。manager*state为5%的显著正相关,表明国有产权效应是有助于加强经理层持股带来的正效应,而manager*state*mark显著为负,表明市场化效应的引入,削弱了manager与研发费用之间的正效应,市场机制一定程度上替代了国有产权效应。

五、稳健性检验

本文进行了以下稳健性测试,限于篇幅,未报告实证结果。(1)研发费用取对数。(2)用控制权与现金流权的差值表示两权分离度。(3)企业规模的度量用总资产的对数。(4)混合回归、中位数回归。(5)截面分年度回归分析。上述检验后,本文的研究结论基本成立,结果是比较稳健的。

六、研究结论

研究发现:越是成长期行业,代理冲突越小,研发费用投入越大。越是成熟期和衰退期行业,代理冲突越大,研发费用投入越小。控制权和现金流权分离度越小,代理冲突越小,研发费用投入越大。股权制衡度越强、管理层持股比例越高,代理冲突越小,研发费用投入越大。相比于成熟期和成长期行业,在衰退期行业中,国有产权缓解了衰退期行业与研发费用投入的负效应,市场化进程进一步加剧了衰退期行业与研发费用投入的负效应。进一步分析中从行业层面也提供了证据,产权性质和市场化进程下两权分离度、股权制衡与管理层持股对R&D产生了异质效应。此发现有助于理解两类代理冲突下研发费用投入强度的形成机理,研发费用投入强度的行业因素以及研发费用投入中的行业、产权和区域之间的多重综合效应。

[1]Hanel,P.and A.St-Pierre.Effects of R & Dspillovers on the profitability of firms[J].Review of Industrial Organization,2002,20(4):305-322.

[2]Kraft,K.Market structure,firm characteristics and innovative activity [J].Journal of Industrial Economics,1989,(37):329-336.

[3]Blundell,R.,Griffith,R.,Van Reenen,J.Market share,market value and innovation in a panel of British manufacturing firms[J].Review of Economic Studies,1999,(66):529-554.

[4]Hashmi Aamir Rafique.Competition and Innovation The Inverted-U Relationship Revisited,Working Paper,2011.

[5]Geroski,P.A.Innovation,Technological Opportunity,and Market Structure.Oxford Economic Papers,1990,(42):586-602.

[6]Harris,M.N.,Rogers,M.,Siouclis,A.Modelling firm innovation using panel probit estimators[J].Applied Economics Letters,2003,10(11):683-686.

[7]Aghion,P.,Bloom,N.,Blundell,Griffith,R.,Howitt,P.Competition and Innovation:an inverted U-relationship [J].Quarterly Journal of Economics,2005,(120):701-728.

[8]Joaquín Artés.Long-run versus short-run decisions [J].Research Policy,2009,(38):120-132.

[9]Franeis,J.Smith,A.Agency costs and innovation [J].Journal of Accounting and Economies,1995,(19):383-409.

[10]Bushee,B.J.The influence of institutional investors onmyopic R&D investment behavior[J].Accounting Review,1998,(73):305-333.

[11]David,P.,Hitt,M.A.,Gimeno,J.The in?uence of activism by institutional investors on R&D [J].Academy of Management Journal,2001,44(1):144-157.

[12]Hoskisson,R.E.,Hitt,M.A.,Johnson,R.A.,Grossman,W.Conflicting voices,the effects of institutional ownership heterogeneity and internal governance on corporate innovation strategies[J].Academy of Management Journal,2002,(45):697-716.

[13]Lee,P.M.,O’Neil,H.M.Ownership structures and R&D investments of U.S.and Japanese firms,agency and stewardship perspectives[J].Academy of Management Journal,2003,(46):212-225.

[14]Tylecote,A.,Ramirez,P.Corporate governance and innovation.The UK compared with the USand‘insider’economies [J].Research Policy,2006,(35):160-180.

[15]Soete.Firm size and inventive activity[J].European Economic Review,1979,12(4):319-340.

[16]Holmstrom.Agency costs and innovation [J].Journal of Economic Behavior and Organization,1989,12(3):305-327.

[17]Fishman,A.Rafael Rob.The Size of Firms and R&D Investment[J].International Economic Review,1999,40(4):915-931.

[18]张宗益,张湄.关于高新技术企业公司治理与R&D投资行为的实证研究[J].科学学与科学技术管理,2007,(5):23-26.

[19]刘运国,刘雯.我国上市公司的高管任期与R&D支出 [J].管理世界,2007,(1):128-136.

[20]苏文兵,徐东辉,梁迎弟.经理自主权、政治成本与R&D投入[J].财贸研究,2011,(3):136-146.

[21]林钟高,刘捷先.研发支出资本化与管理层薪酬契约[J].财经论丛,2012,(2):90-97.

[22]王任飞.企业R&D支出的内部影响因素研究——基于中国电子信息百强企业之实证[J].科学学研究,2005,(2):225-231.

[23]朱有为,徐康宁.中国高技术产业研发效率的实证研究[J].中国工业经济,2006,(11):38-45.

[24]余泳泽,周茂华.制度环境、政府支持与高技术产业研发效率差异分析[J].财经论丛,2010,(5):1-5.

[25]金玲娣,陈国宏.企业规模与R&D关系实证研究[J].科研管理,2001,(1):51-57.

[26]Berle,A.,Means,G.The Modern Corporation and Private Property.Harcourt,Brace,&World,New York,NY.1932.

[27]Jensen,M.C.,Meckling,W.Theory of the firm:Managerial behavior,agency costs and ownership structure [J].Journal of Financial Economics,1976,(3):305-360.

[28]La Porta,R.,Lopez-de-Silanes,F.and Shleifer,A.Corporate ownership around the world [J].Journal of Finance,1999,(54):471-517.

[29]Claessens,S.,S.Djankov,J.P.H.Fan,and L.H.P.Lang.Disentangling the Incentive and Entrenchment Effects of Large Shareholdings[J].Journal of Finance,2002,(57):2741-72.

[30]Claessens,S.,Djankov,S.and Lang,L.The separation of ownership and control in East Asian corporations [J].Journal of Financial Economics,2000,(58):81-112.

[31]Faccio,Mara,LarryLang,The Ultimate Ownership of Western European Corporations [J].Journal of Financial Economics,2002,(65):365-395.

[32]Johnson,S.,R.La Porta,F.Lopez de Silanes,and A.Shleifer.Tunneling [J].American Economic Review,2000,(90):22-27.

[33]梅波.行业周期、市场化进程与债务期限选择[J].山西财经大学学报,2012,(10):58-68.

[34]闵丹,韩立岩.市场结构、行业周期与资本结构 [J].管理世界,2008,(2):82-89.