企业社会责任投资决策模型研究

2013-09-21暨南大学广东广州510632

(暨南大学 广东广州510632)

企业社会责任的研究一直没有冲破其自身具有一定道德性的桎梏,以致企业社会责任对于企业的投资决策或者说是财务管理来说是零嵌入状态,使企业社会责任的理论研究和应用研究出现脱节。这个瓶颈不能突破,企业社会责任的发展就只能局限于道德层面。本研究尝试改变这种零嵌入状态,企业为其社会责任投资,企业需要为这种投资作决策,而能否使企业去做这种决策的驱动因素是什么,如何触发这种因素,最终致使企业利益与社会总体福利目标相一致,本文尝试在一定的前提假设下分析企业履行社会责任的动机和决策机制。

一、概念框架及界定

本文尝试将企业社会责任(CSR)看作为企业其中一项投资决策,应用已经成熟的投资决策分析思路来对企业履行企业社会责任的动机和决策机制进行分析,为CSR的应用研究提供政策指导意义。依靠道德高度来促使企业承担社会责任不具备稳定性,因为其可能与企业利益相冲突,依靠道德的约束显然是无力的。而如果将企业社会责任与企业本身的利益相结合,那就可以依靠有效的机制来控制企业行为,而且相对地节省监督成本。企业社会责任作为具备投资价值的项目来被企业进行决策投资,不存在与企业逐利本性相悖的冲突。

根据前文所阐述的对企业社会责任的认识,即企业视社会责任为一种具投资价值的项目,可将企业社会责任分为合规性投资和收益性投资。合规性投资是指企业需要投入资源来满足法律和制度所要求的规定和规范的行为。此类投资影响企业的可持续经营,涉及合规性风险,会给企业带来额外的成本。其重点不在投资的潜在回报,而是违反后的惩罚的期望值。即作为理性主体的企业是通过对合规性投资的成本与惩罚期望两者之间的对比分析,来决策是否遵守法律和制度所要求的规定和规范的行为的。而惩罚的期望值是由被惩罚的可能性与违规成本两者决定的。被惩罚的可能性越大,违规成本越高,企业更倾向于投入资源来遵守法规,即所能要求企业投入的成本就越高。收益性投资是指企业通过投入资源以满足社会大众的道德期望来获得回报的投资。与合规性投资不同,收益性投资不具有强制性的特征,企业有自主权去选择是否需要对某项能迎合社会公众道德期望的项目进行投资,即收益性投资不具有违规成本,而是具有潜在的收益回报,企业的决策依据就是分析其是否符合成本效益。与合规性投资相较之下,收益性投资更接近企业具有投资价值的项目的特征。

二、企业社会责任投资决策

(一)合规性投资决策

1.模拟决策。现假设一虚拟企业面临一项合规性投资项目的决策,决策结果有两种:一是进行投资,二是不进行投资。为了简化模型以便阐述,作如下假设:如果企业在第一年没被发现,则永远不会被发现。如果企业决定进行投资,即决定为合规性而付出相应代价,企业首先需要投入初始一次性投资,然后每年需要计量合规性的持续性年成本。如果考虑时间价值,则年相关成本需要按必要收益率折为现值。而根据合规性投资的特征,该项投资是不具收益性的,故不存在潜在收益。如果企业决定不进行投资,企业则不需投入初始成本与维持合规性、持续性的年相关成本。而这时企业面对的将是被惩罚的风险。企业关注的是惩罚的期望值。其取决于两因素,违规成本与被惩罚的可能性。违规成本即企业一旦被发现不符合合规性预期时,所损失的企业价值;而被惩罚的可能性浮动范围为0%-100%。最终企业通过比较上述两者之间成本的大小,即初始与折现的年相关成本的大小与惩罚的期望值之间的大小,来决定是否进行合规性投资。

2.决策模型。按照上述决策所需的分析,首先是计算进行投资后所需的成本。首先是初始一次性投资,记为N。为方便计算,假设每年的合规性的维持成本相等,记为I。将合规性的年维持成本按照必要收益率折现得Ip:

则投资的总成本C1为:

如果企业不进行该投资,则会出现违规成本,记为ΔV。被惩罚的可能性记为P。则不投资的总成本C2为:

企业对比,如果C1大于C2则不进行投资,反之亦然。

3.政策启示。如上所述,企业面临是否进行合规性投资的决策,是对C1与C2两者之间的大小作比较。如果考虑公众利益,因投资合规性项目所耗费的所有成本应小于社会总福利的增加,此为该模型的隐含前提。即对于全社会来说,企业决定进行合规性投资才是实现社会福利最大化的选择。

企业面临决策所考虑的因素,即N、I、P、ΔV 和 R,除 R 为外生变量外,N和I主要由企业本身的因素主导,P、ΔV主要由企业以外的环境和社会主导。社会和政府需要引导企业做出符合社会期望的选择。现分析外部力量如何通过P和ΔV影响企业的决策。

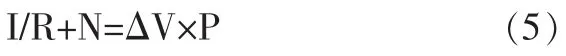

令C1等于C2则得到:

以(1)式代入后得到:

现假设ΔV为一确定值,则移项后得到P的均衡值P*:

P*=(I/R+N)/ΔV

对于政府来说,I、R、N 和 ΔV 均非可以控制的变量,P值才是其需要关注的焦点。当企业面对被惩罚的可能性P<P*时,企业会决定不投资;当P>P*时,企业会决定投资。P值与政府执法力度有关,其需要做的就是确保P值在合理的范围。所谓合理的范围,是指在高于P*的情况下,却不会破坏合规性实行的成本应小于社会总福利的增加这个隐含前提。而这个P值又是一个动态值。因为I和N更能为企业所控制,企业可以通过自身的改进使合规性实施成本降低,与之相对应,政府可令P值减少以降低监督成本,从而使总体福利能达到更大值。

ΔV为企业价值的损失,企业的价值在于其未来能给投资者带来多少收益,企业合规性投资的缺失,令其可持续经营性不能得到保证或社会对其进行制裁,致使企业的盈利能力下降,这主要取决于社会公众与投资者判断,政府在这过程中只是起公正作用。但政府也可以进行立法控制,以对企业可持续经营可能性进行影响,不过也是需要与P值的控制相配合才能做到。故政府在这个模型中主要是靠P值来实施影响力。

(二)收益性投资决策

1.模拟决策。收益性社会责任投资更像是“战略型企业社会责任”,企业处于利益最大化的动机去承担社会责任而非被企业社会责任概念本身所吸引。而承担社会责任对企业的战略意义,即利润动机的体现,主要在于差异化和品牌声誉的建立,两者均难以在会计或者统计上进行精确的计量。另外,收益性社会责任投资具有行业局限性,这是基于理性假设之上。例如,垄断性企业就没有必要出于利润动机去进行该战略性决策,因其不需要建立差异化或品牌等,其需要的更多是合规性投资决策。

现假设一虚拟企业面临一项收益性投资项目的决策,决策结果有两种:一是进行投资,二是不进行投资。企业是理性的决策者,并能掌握所需决策的数据。收益性社会责任投资项目的存在前提是该项目具有正的外部性,即对除企业外的社会最好的结果是企业决定投资。由于收益性社会责任投资不如合规性社会责任投资那样具备强制性,企业可以拥有自主性去抉择是否投入资源于该项目。故该类项目的投资决策分析就只是对比投资后的成本和收益,而不存在违规成本。对于社会总体来说,只要该项目由于正的外部性而带来的福利增加多于企业由于该项目而损失的,那么就应该投资该项目。但对企业来说,该项目能否带来收益才是评判的标准。这样企业与社会总体两者的利益就出现利益趋同的缺口,企业的决策未必是社会所期望的。

2.决策模型。设相关成本为C,相关收益为P。此外,该投资的正的外部性为A。企业面临的问题有两个,一是是否投资,二是投资多少。企业所进行的决策分析项目的投资价值V=P-C。只有当V值大于零时,该项目对企业才是有投资价值的。假如V值小于零,则企业不会进行投资。当V值小于零时,其绝对值与A值大小的比较,是该项目是否对社会总体有投资价值的判断标准。当A值比较大,则该投资对社会总体有利,但企业却不会进行投资。这就是企业与社会总体两者的利益之间的利益趋同缺口。

在解决是否进行收益性社会责任投资后,就是投资多少的问题。企业投入的成本的收益性具有边际递减的性质,如图1。曲线起于坐标轴原点,表示企业没有对收益性社会责任进行投资时,相关收益为0。而随着企业对其投资的增多,相关收益也会相应增多,但是以递减的速度增长。因为企业只在P>C的时候才进行投资,故企业的决策范围在P=C与曲线之间。以企业利润最大化目标为前提,企业会选择投资。

图1

而由于该项投资具有正的外部性,故对全社会来说,面临的成本收益曲线是图2的虚曲线。所以对于全社会来说,最优的决策点位是C1。这就促成了另一个利益趋同缺口。

图2

3.政策启示。企业面临决策所考虑的因素,即 P、C、A 和 R,除 A 为外生变量外,成本C主要是受企业本身影响,P是由受众决定的。政府对这些因素的影响都是非直接的并且十分有限。要使企业当原V值小于零时也进行投资,就只能使V值增加,也就是通过P和C值影响V值的大小。由于P值主要由受众决定,因此想要通过增加P值来使V值增加,就需要通过影响受众的价值判断。这事实上是企业社会责任的需求问题,社会大众对企业社会责任的价值判断影响其定价。民众对社会责任的觉悟性高,则对企业投资社会责任的需求大。这样政府应该引导民众,提高社会大众对企业社会价值的认识能力,使得他们能成为履行企业社会责任的激励源泉。而如果要通过成本来影响V值,政府可以给予企业类似政策优惠的措施作为对企业履行成本的补偿,借此来激励企业更主动承担社会责任。

而对于第二个利益趋同的缺口问题,就是如何使企业的投资点增加到C1。其中一种方法是令企业的成本收益曲线水平右移,使得C0趋向C1。而当企业的成本收益曲线水平右移时,该曲线与C轴相交于C2点,则表示企业在投资少于C2时,不会得到相关收益。即该部分投资可通过政府的立法和规管使其成为合规性投资。即原则上企业付出该成本具有强制性质,但当然企业也是需要对该合规性投资进行决策。这就取决于制度的完善性与合理性以及政府的实施决心和力度。另一种方法是使企业的成本收益曲线与社会的总成本收益曲线趋于一致,可以通过外部性的内部化或者是通过受众的额外利益进行重新分配来实现。借用科斯定理的应用,外部性的内部化需要明确产权,这也是涉及制度经济学的问题,就如上述所说需要制度的完善性与合理性相配合。而如果想要通过利益转让来实现的话,要使两曲线最终一致,企业会蚕食所有正外部性所带来的利益。尽管总的社会收益是增加了,但除企业外的社会总体需要为所能得到的利益付出对等的代价,所以最终企业会独享该部分利益。

三、结语

从企业的角度出发,CSR类似一种“经济物品”,而从社会需求的角度来看,CSR又具有公共品的一定属性。而想要将这两者统一,就是把企业的自利和社会整体福利统一起来。由于CSR本身就具有公共品的一定属性,在本研究的两个决策模型中,政府在使企业与社会总体的利益趋同中起核心作用。在完善和合理的制度框架下,企业的自利行为同时能使社会整体福利最大化。另外社会,特别是CSR的受众,对企业承担社会责任的认识与预期对企业的行为也有很重要的影响。企业对CSR的履行是否符合社会公众对CSR的认识与预期决定了社会公众对企业行为的认同度,影响着企业的利益来源。

关于CSR的研究目前仍处于初级阶段,主要是缺乏规范的逻辑严密性,理论界纷纷从伦理学、法学、心理学等学科角度来考察CSR。而战略型CSR的出现,尤其在21世纪后,大大加快了企业社会责任的研究进程。战略型CSR从企业的角度出发,没有将目光仅仅局限于利益相关者身上,也没有古典主义所反对的违反职业经理人信托责任。战略流派被诟病最多的是其社会属性的缺乏。战略流派已经为企业社会责任的研究开辟了一个新的研究方向,如何使对CSR的社会需求的考虑包涵于战略流派的观点之中,这是亟待解决的问题。