我国巨灾风险损失分担研究——基于政府和市场的可行性最优分析

2013-09-20王丽珍骆澎涛

荣 幸,王丽珍,骆澎涛

(1.南开大学经济学院,天津 300071;2.中央财经大学保险学院,北京 100081;3.西南财经大学保险学院,四川成都 611130)

我国巨灾风险损失分担研究

——基于政府和市场的可行性最优分析

荣 幸1,王丽珍2,骆澎涛3

(1.南开大学经济学院,天津 300071;2.中央财经大学保险学院,北京 100081;3.西南财经大学保险学院,四川成都 611130)

巨灾风险实质是经济风险,构建有效的巨灾经济损失分担机制已成为一个亟待解决的问题。本文基于政府和市场两个层面进行巨灾风险损失分担的可行性最优分析。在政府层面,本文提出中央——地方二级巨灾风险分担模式,并基于地方政府财政收入分担的可行性,利用分位数方法对我国1999—2009年暴雨巨灾风险进行实证分析;在市场层面,提出应采取强制保险,在此基础上,保单持有人和保险人一定存在一个最优的分层决策方式。

巨灾保险;损失分担;分位数;强制保险;可行性最优解

人类的历史是一部与灾害作斗争的历史。灾害尤其是巨灾风险常常给人们生活带来突如其来的祸端,物质财产遭受严重损失。随着经济的发展,巨灾带来的直接和间接经济损失也越来越大。2011年,全球共发生各类巨灾事件253起,直接经济损失4350亿美元①据全球最大的再保经纪公司怡安奔福统计。。因此,巨灾问题实质上是经济问题。

自然灾害在我国频繁发生。20世纪,世界最严重的54起自然灾害有8起发生在中国。2011年,自然灾害造成国家直接经济损失3096亿元②数据来源:国家统计局2011年国民经济和社会发展统计公报。。

我国采用的巨灾损失分担方式多为政府救助。政府通过救灾直接帮助遭灾的社会成员度过生存危机,帮助受灾体恢复经济运行。不可否认,政府救灾具有及时、全面的特性。只有政府才能保证在第一时间调动最大量的救灾物资储备和财政资金。但是政府包办救灾、全面承担巨灾损失也存在许多问题,诸如资金使用效率低下,自有资金补偿往往更加注重损失补偿的实际效用,社会化程度不高。非市场化的补偿方式受非经济因素影响以及难以权衡各方利益等等。非市场化的方式导致权利与义务完全不对等,补偿资金的竞争问题可能引发个人或地方政府的本位主义。基于此,我国学者提出引入商业保险市场,建立一体化、多层次、全方位的巨灾保险损失分担机制。国际上,主要的巨灾风险分担者包括保单持有人、保险人、再保险人、资本市场、地方政府和中央政府。那么,如何在众多的主体中,找到最优的并且可行的损失分担方式已成为我国巨灾风险学术研究和实际运作同时亟待解决的问题。

本文结构如下。第一部分为引言;第二部分为文献综述;第三部分为政府层面分析;第四部分为市场层面分析;第五部分为结论及启示。

一、文献综述

国内外巨灾保险的研究主要集中在三个方面:其一、巨灾保险可保性问题;其二、巨灾保险制度和模式;其三、巨灾证券化问题。本文研究我国巨灾保险损失分担机制归属于上面第二部分的内容,这里仅对巨灾保险损失分担问题进行全面综述。在巨灾风险损失分担方面,国外研究主要有三种观点。观点一:完全依赖商业保险公司独立承担。Priest[1]认为市场机制存在诸多优势,仅仅依靠市场的自发调节就能够实现巨灾保险的均衡,而政府干预巨灾保险市场会产生许多负面问题。Hofman[2]认为,按照市场自主调节的法则,政府没必要干预巨灾保险市场,而应该任其自由发展,由市场竞争机制来实现保险供给和需求的平衡,所以私人保险公司可以提供完全巨灾保险保障。观点二:政府独立经营承担。Lewis[3]认为政府应该是巨灾保险的供给者,因为它是公共利益的代表,他的直接参与能够解决巨灾风险所导致的市场失灵问题,进而提高社会福利水平。Calabresi[4]提出政府才是社会中最有效的保险工具。观点三:商业保险公司和政府共同承担。Linnerooth-Bayer[5]提出在巨灾风险管理中,单纯地追求效率而依靠商业保险市场会出现高费率、承保不足等问题,从而导致市场失灵;但是若单纯追求公平,仅仅依靠政府来管理巨灾保险又会带来低效率和高道德风险问题。Kunreuther[6]认为,对于巨灾保险问题,政府和保险公司应该建立良好的合作关系,政府不能完全取代保险公司,保险公司也不能够自发地在巨灾保险市场上发挥其应有的作用。随着巨灾保险领域研究的不断深入和逐步成熟,国外学术界的主流观点基本趋于一致:商业保险公司或者政府都不是解决巨灾风险的惟一主体,只有二者密切合作才能够在根本上解决好巨灾损失分担的问题。Asian Development Bank[7]认为政府应该承担商业保险公司之后的最后再保险人角色;Commius[8]认为政府多大程度上参与分散巨灾风险,取决于各国保险市场的发育情况,也取决于各国政府的态度和具体的各项国家情况。

在国内,魏海港和刘汉进[9]指出,要提高我国的巨灾风险管理管理能力,需要促进保险市场与货币市场、资本市场的结合。赵苑达[10]认为我国巨灾保险制度的建立应该基于日本的国家地震保险制度,他从风险承担主体责任限额及其划分、风险分散与巨灾防损等方面勾勒出我国居民家庭财产巨灾保险的基本架构。田玲[11]从博弈分析出发,将政府和市场作为动态博弈的双方构建博弈模型,分析在不同情况下局中人对策略的动态抉择,进而得出二者应该共同承担巨灾损失的结论。庹国柱和朱俊生[12]分析了多种农业保险巨灾风险分散制度的运作机制及其适用范围,并从政府与农业保险的经营者两个角度探讨农业保险巨灾风险分散制度的选择问题。林光彬[13]分析了我国巨灾制度建设的现状与问题,对我国巨灾风险事前防范与事后分摊机制以及选择巨灾保险模式等方面提出对策建议。总之,国内关于巨灾保险损失分担机制的论文不在少数何小伟[14-15],大部分文章都提出建立政府和市场结合的巨灾保险制度如卓志和吴婷[16]。但是,几乎所有国内的文献仍然停留在定性分析、图表说明的层面,研究既缺乏深入的理论分析,又缺乏具体的实证分析。特别是没有将实验性的调查研究以及实证性的可靠性检验应用到巨灾保险的研究过程中来(段胜[17])。

本文在我国巨灾保险损失分担的理论研究和实证研究上都有创新突破。

第一,政府层面。理论上,本文提出中央——地方二级巨灾风险分担模式。实证上,文章基于地方政府财政收入分担的可行性,利用分位数方法对我国1999—2009暴雨巨灾的整体损失地方、中央分层分担情况进行实证分析。

第二,市场层面。理论上,本文提出我国应采取强制保险方式推动巨灾保险市场发展。实证上,本文创造性地通过对保险人和被保险人福利指标界定和量化得以证明在地方政府和中央政府进行可行性分担之后,保险人和被保险人一定存在一个最优的分层决策方式。

二、政府层面:中央——地方二级巨灾风险分担模式

(一)理论分析与模型设计

前文分析可知,目前学界已达成共识:商业保险公司或者政府都不是解决巨灾风险分担的惟一主体,只有二者密切合作才能在根本上解决好巨灾损失分担问题。这一部分主要考查政府内部,也就是中央政府和地方政府之间的损失分担问题,下面从效用视角来具体分析这个问题。

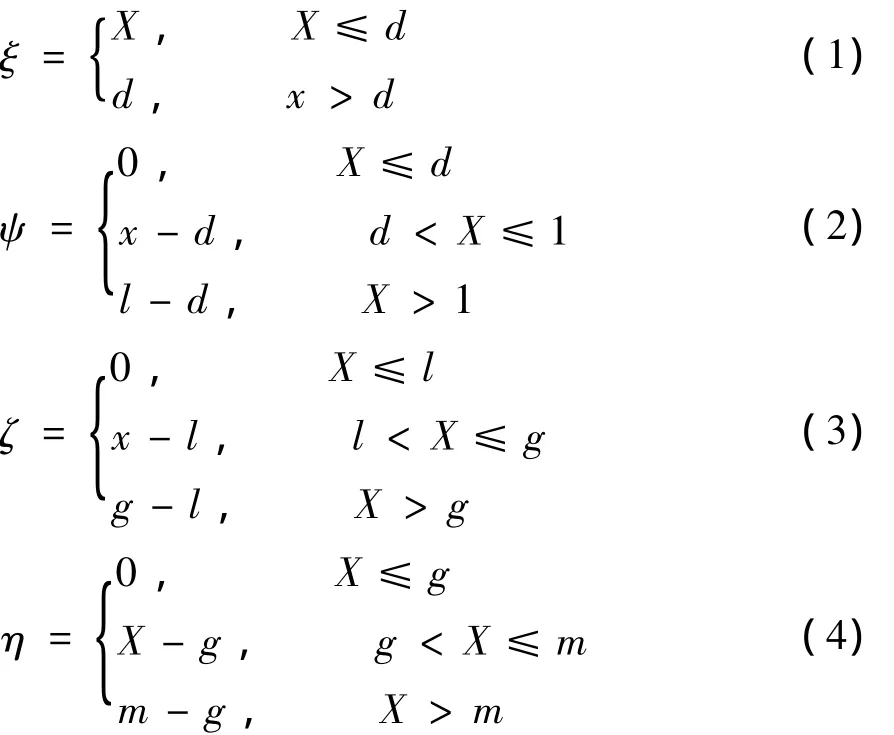

根据效用理论,经济领域的利益个体都会从自身效用出发,作出最优决策。假定巨灾损失为X,消费者的自留额为d,保险公司的理赔限额是l,地方政府承担限额以上的g部分,中央政府承担剩余的部分至m额度。为了研究的方便,文章中将消费者、保险公司、地方政府和中央政府承担的损失随机变量分别用 ξ、ψ、ζ、η 表示,则有(1)、(2)、(3)、(4)成立。

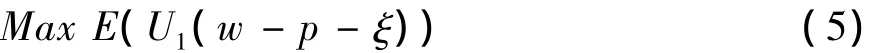

假定消费者的初始财富为w,缴纳的保费为P,效用函数为U1,则其目标可以表示为:

保险公司的初始盈余为u,效用函数为U2,效用是关于利润的函数。于是,保险公司的经营目标为:

政府的职能是最大程度地保障各方利益,维护经济稳定和社会和谐,所以它会提供自身承受能力范围以内的最大分担,或者说,其目标是在自身财政能力约束下,最小化社会成员的损失,并使保险公司获得适当的利润。

我国是台风、暴雨、地震等自然灾害的多发国,地域广阔,巨灾风险的区域性特点明显,同时,东、中、西部地区经济发展水平不一致,财政收入不均衡。因此,在实际应用中,我们无法规定,各个地方政府应该承担的具体额度,毕竟因地制宜才是解决问题的最好方式。我们从理论上提出上面的中央——地方政府二级巨灾风险分担模式,这也是有极大应用意义的。其一,中央政府兜底,使得精算费率成为可能并具有可负担性;其二,地方政府加入风险分层扩大了风险的承受主体,调动了地方政府防灾减损的积极性,同时降低了道德风险;其三,分层设计保护了中央财政,令中央政府仅在私营保险市场吸收常规巨灾损失和地方政府承担了能力范围以内的最大损失之后,才介入赔偿体系。这种安排最大限度地保护了全国纳税人的利益,体现了国家层次的公平性。

(二)实证分析——以暴雨巨灾为例

1.数据及变量选择

本文整理了1990年1月1日到2009年12月31日间,发生在我国全部省份暴雨的经济损失额度和频数作为研究变量。参考李秀芳[18]各年数据由《中国减灾》杂志中《全国灾情月报》专栏整理得到。因2008年《中国减灾》数据缺失,2008年数据采用《中国水利年鉴2009》。全国居民消费价格总指数(CPI)指标数据来源于《中国统计年鉴2010》。

2.实证分析

(1)基本统计分析

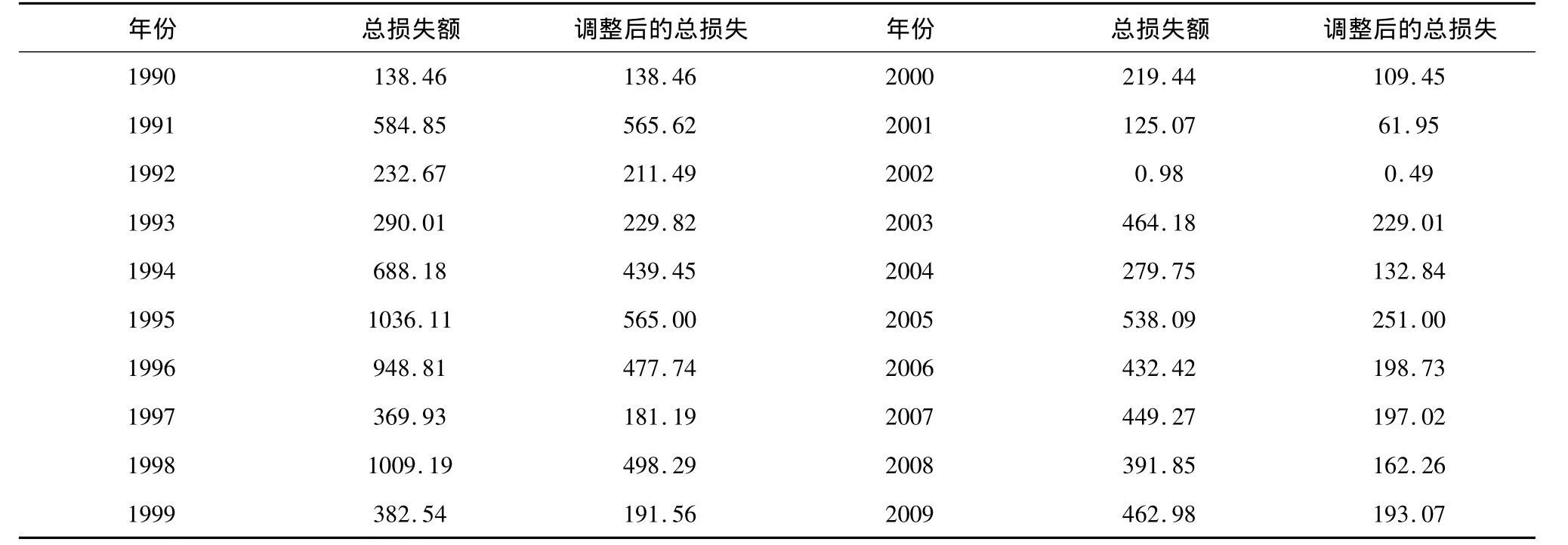

为了方便不同年份间比较,经济损失额度按照CPI进行调整,基准年份为1990年。换算后得到的总损失见表1。

表1 按照CPI调整后1990-2009年的损失数据 单位:亿元

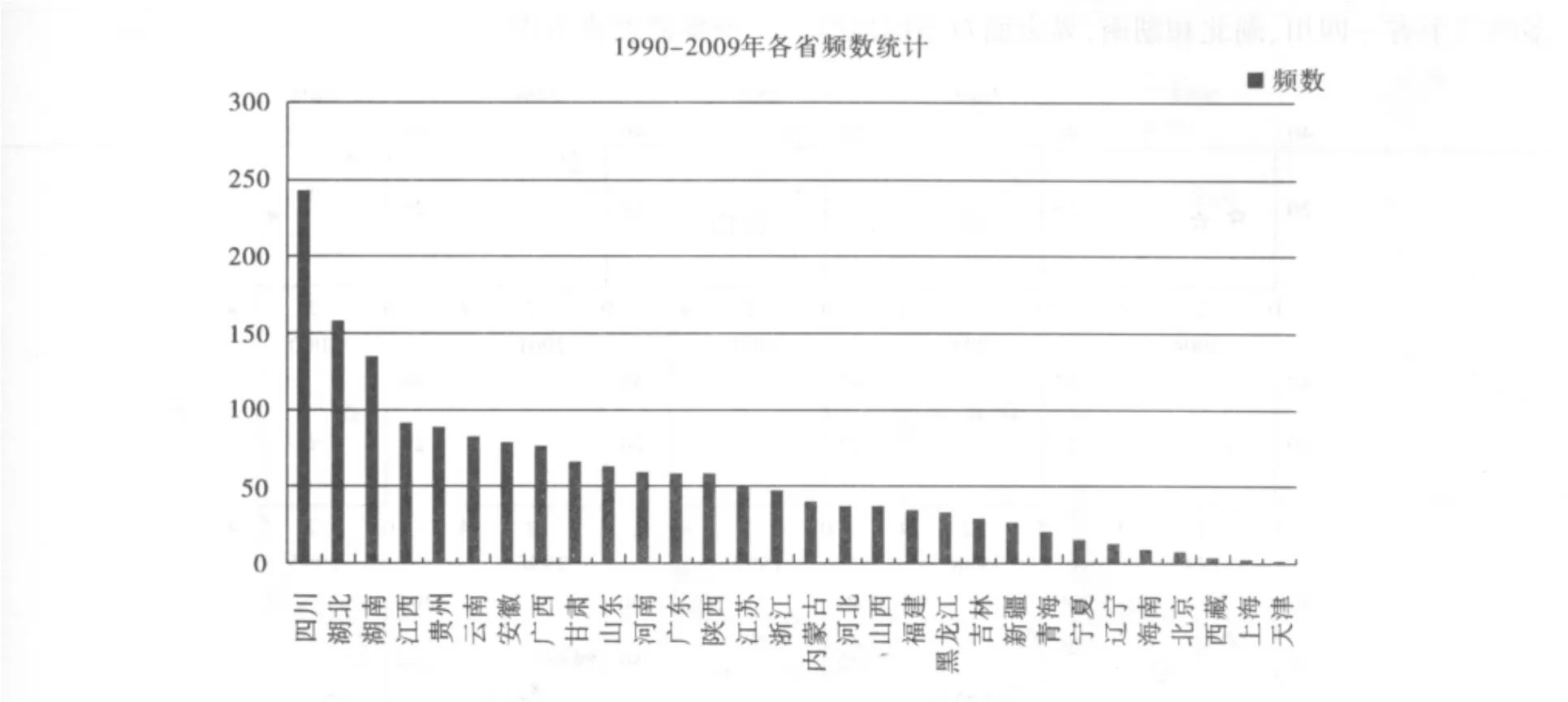

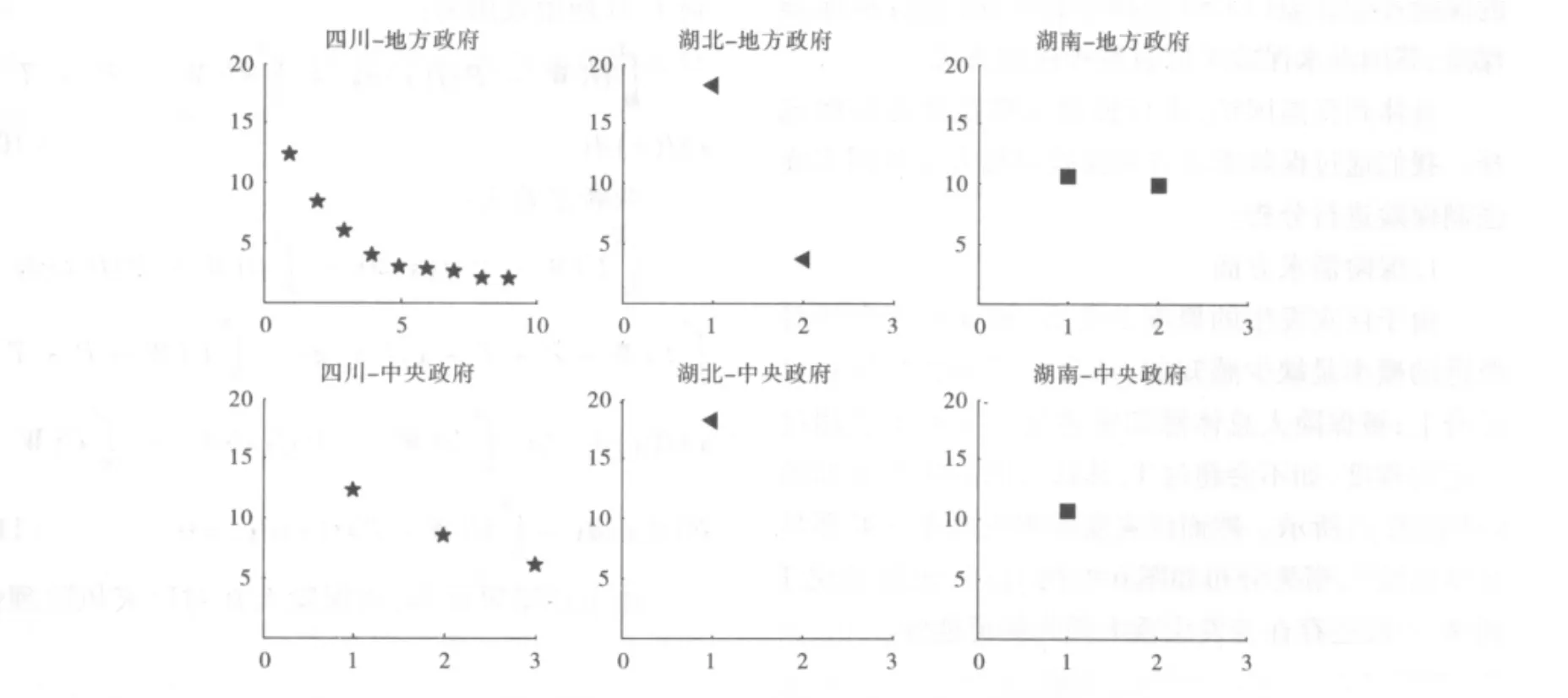

我们在将各省及暴雨影响地区分类汇总之后,对1990~2009年存在损失记录的31个省份①由于重庆在1997年才成为直辖市,1997年之前的数据无法得到,考虑地域因素,将重庆和四川仍然统一为四川处理。暴雨影响频数进行了统计。将频数排序后我们得到频数依次递减的统计图1。

图1 1990-2009年各省频数统计及地图

从上面的图1可以看出,位列前几位的省份依次是四川、湖北、湖南、江西、贵州和安徽,均属于长江流域。其中,位列前3的四川、湖北、湖南的频数远高于其他地区,依次为243、159和135次;之后的江西、贵州、云南、安徽为92、89、83、80 次;广西为77次;其后的地区中甘肃、山东、河南、广东、陕西、江苏在60次左右;其余各省登陆次数均在50次及以下。

(2)不同分位数下政府整体损失分担

我们分别以1990-2009年和2000-2009年②为了方便比对,我们将样本分为全样本和最近10年的样本。所有省份损失的多个分位数为标准,筛选政府需要参与承担的暴雨巨灾损失分位点。(见表2)。

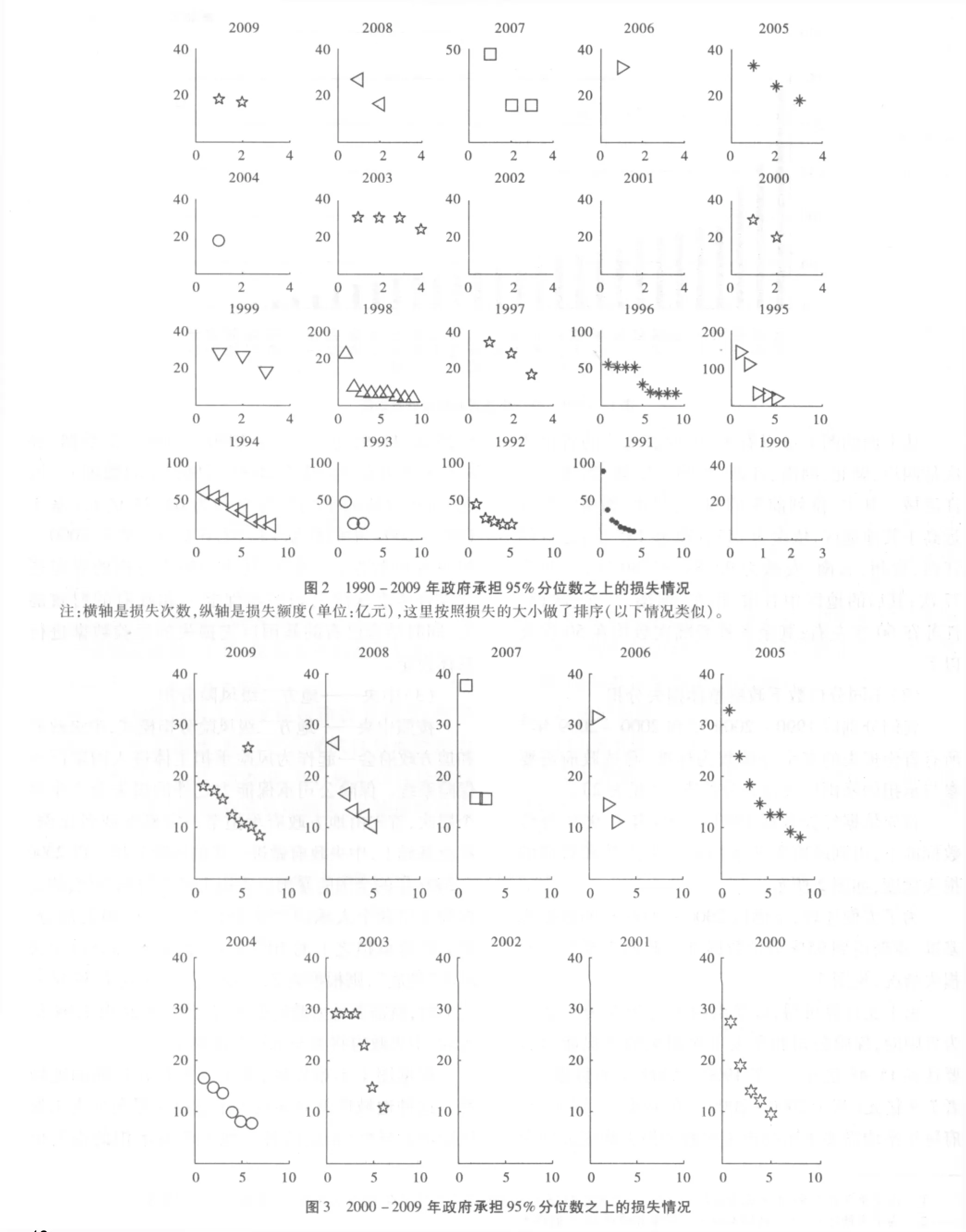

首先依据经验数据1990-2009年在95%分位数标准下,得到政府需要承担的损失次数和对应的损失额度,如图2所示。

为了方便比较,下面以2000-2009年的数据为基准,重新得到95%分位数标准下政府需要参与的损失情况,见图3。

由上文计算可得,以暴雨损失的95%分位数点为界限时,保险公司和个人单次损失的承保能力需要达到15.48亿元(基于1990-2009年的数据)或者7.9亿元(基于2000-2009年的数据)。同时,政府每年平均需要承担的损失次数和损失额度分别为5.25次、11.95亿元(基于1990-2009年的数据)和4.7次、8.0亿元(基于2000-2009年的数据)。因此,每年政府的平均赔付总和为62.74亿元(基于1990-2009年的数据)和37.6亿元(基于2000-2009年的数据)。当然,具体的损失分担的界定还要综合考虑保险公司的承保能力和政府的财政能力,同时结合已有的暴雨巨灾损失的经验数据进行具体设定。

绿色勘查是绿色发展理念在地质勘查领域的具体实践,是基于符合环保要求达到找矿效果的一种勘查新措施或新方法。2015年8月,中国矿业报在“走基层”活动中,发现青海省有色地勘局的“多彩模式”,并首次提出绿色勘查这一先进理念后,得到了原国土资源部地勘司的高度重视。地勘司深入青海进行调研后,形成的调研报告得到了部领导的肯定和批示,绿色勘查由此正式被列为原国土资源部的一项重要工作,开始在全国推广。

(3)中央——地方二级风险分担

按照中央——地方二级风险分担模式,中央政府和地方政府会一起作为风险承担主体进入国家巨灾保险系统。保险公司承保能力之外的损失会产生两个层次,首先由地方政府承担至一定额度或者比例,在此基础上,中央政府做进一步的风险分担。以2000-2009年的全国的暴雨巨灾损失经验数据为例,假定保险公司和个人承担75%分位点以内的损失部分,地方政府承担之上的10%的部分,剩余部分由中央政府“兜底”,则根据表2,当单次损失达到1.39亿元之上时,就需要地方政府的参与;当损失超出2.94亿元时,中央政府将参与承担全部剩余损失。

根据图1不难发现,暴雨巨灾存在较强的地域性。这种地域性差异导致各个省巨灾暴雨损失承保风险的差异性,相应的各个地方政府承担的损失也因本省巨灾风险不同而不同。根据前述的中央——地方二级巨灾保险模式,下面针对发生暴雨次数最多的三个省—四川、湖北和湖南,界定面对不同风险的地方政府需要承担的损失额度。图4是根据1990-2009年经CPI调整后的暴雨损失频率—损失额密度直方图。

表2 不同经验数据下的损失分位数 单位亿元

图4 四川、湖北和湖南三省的暴雨损失频率密度直方图

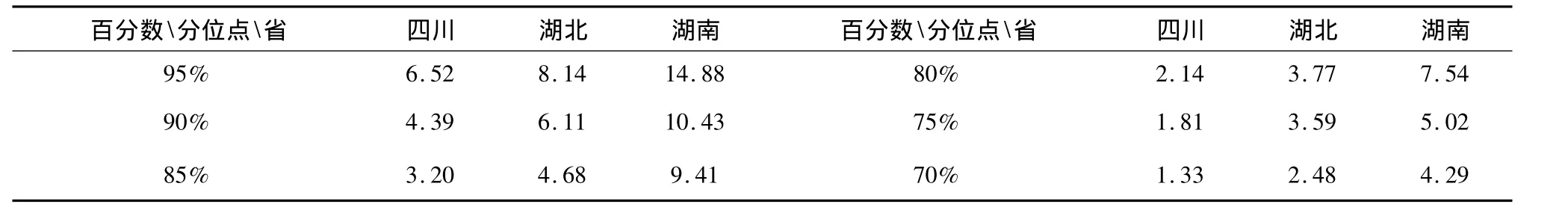

类似于前述分析,我们首先计算每个省损失的分位数。既而,按照某些分位数标准计算保险公司、地方政府和中央政府应该承担的保险责任。

根据表3中的数据,假定各损失承担者对保险责任的划分依据相同的损失分位数,保险公司和个人承担损失的75%,地方政府承担之上的15%,中央政府对剩余的损失“兜底”。以2009年这三个省的暴雨灾害损失做具体损失分担。

表3 四川、湖北和湖南三省的损失分位数

图5 2009年四川、湖北、湖南三省中央和地方政府的保险责任

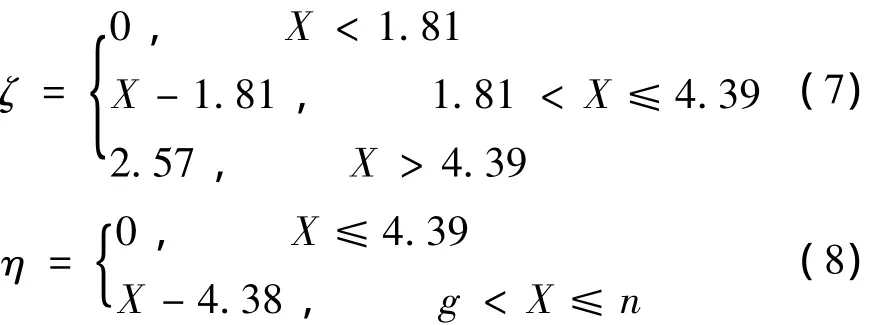

按照式(3)和(4),得到四川省地方政府和中央政府对四川省暴雨巨灾的损失分担情况,见式(7)和(8)所示:

由于四川出现暴雨损失的程度比较大,因此,以75%损失分位点为标准,四川省政府2009年需要承担9次巨灾损失,相应的保险责任总额为13.27亿元;中央政府承担3次,承担的损失总额为13.45亿元。相比而言,湖北和湖南省地方政府均需要承担2次,承担的损失总额分别为2.71亿元和10.27亿元;中央政府均为1次,对应的保险责任分别为12.08 亿元和0.20 亿元。

三、市场层面:巨灾保险强制购买下最优解存在性研究

(一)理论分析:强制保险是必然趋势

目前在国际上,巨灾保险推广方式有两种:法定强制投保和自愿投保。巨灾风险本身只是部分地满足了强制保险的标准(何小伟[14]),因此,具体到每个国家实行哪种方式,取决于各国自身的情况,比如财产保险渗透率、民众的保险意识、巨灾风险的地域分布以及巨灾风险程度是否足以激发民众通过保险转嫁风险。目前,法国巨灾保险(Cat Nat)、西班牙的保险补偿联盟(CCS)选择强制参保,而日本地震保险、英国洪水保险采取自愿投保的方式。

具体到我国国情,推行强制保险政策是必然选择。我们通过保险需求方和保险供给方对我国实施强制保险进行分析。

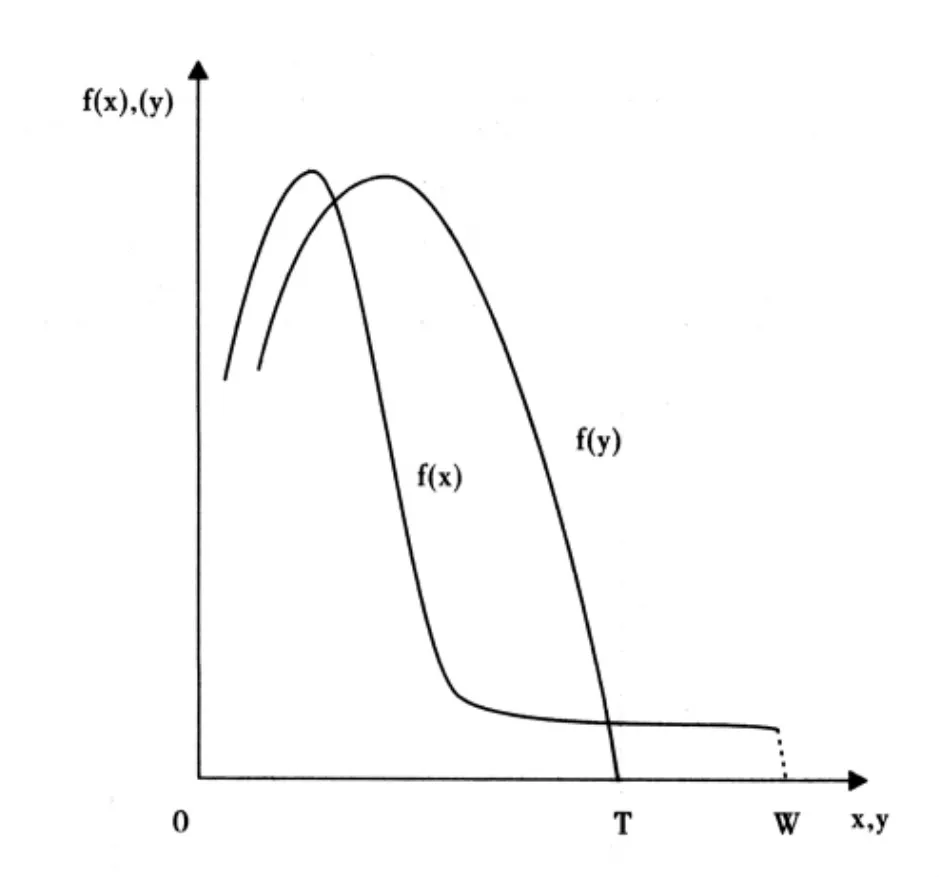

由于巨灾发生的概率非常低,被保险人个体对极低的概率是缺少感知的,认为巨灾不会发生在自己身上;被保险人总体感知灾害会发生但不会超过一定的程度,如不会超过T,其认为的损失分布如图6中的f(y)所示。然而巨灾实际损失分布一般都具有厚尾性①f(x)较f(y)而言具有厚尾性,即E(X|X>tE(Y|Y>t)=0。,损失分布如图6中的f(x),也就是说T到W一段还存在着发生重大损失的可能性。

图6 实际损失分布与感知损失分布图

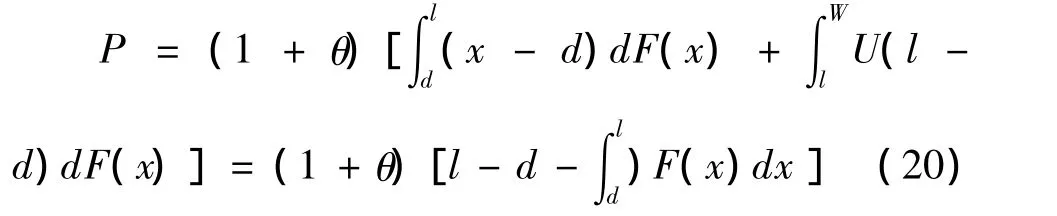

设W为所有被保险人面临巨灾风险的总财富,d为巨灾发生后被保险人自担额,l为保险人的赔付限额,P为保险人保费总收入,U(x)为被保险人整体的效用函数,满足一般效用函数的性质,即U'(X)>0;U″(X)<0。保险人保费收入为期望赔付加上利润附加,P为保费,那么P=(1+θ)E(X)。

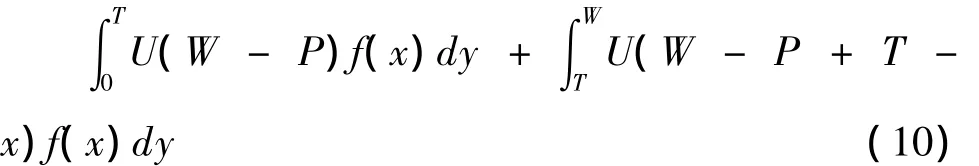

暂不考虑被保险人免赔额d和保险人赔偿限额l以及政府赔付。被保险人在对巨灾风险理性认知下,将在巨灾风险下的资产全额投保,其期望效用为:

被保险人在对巨灾风险缺乏理性认知下,将减少巨灾保险购买量,使其保障不完全,最多只能保障到T,其期望效用为:

两者之差为:

由上述结果可知,被保险人在对巨灾风险理性认识情形下购买保险的期望效用高于非理性认识下购买的期望效用,被保险人的非理性导致了巨灾保险需求不足,而较低的需求也是不符合被保险人本身利益的。

基于上述对巨灾保险损失分布特性的分析,我们从保险需求方的角度对我国应该实施强制巨灾保险进行理论分析。

第一,我国民众的保险意识薄弱,寄希望于公众的自愿投保意识不断提高从而发挥保险的损失补偿作用,在现阶段是不现实的;

第二,由于巨灾风险具有损失巨大,但发生频率极低的特点,如果自愿投保,人们容易忽视巨灾风险的影响。美国国家洪水保险计划(NFIP)由自愿投保变成半强制就是最好的例证。

第三,政府救助给人们带来的依赖心理导致我国民众对保险需求较弱。强制保险不仅可以增加保险意识,同时也能提高防灾防损的主动性。

第四、巨灾保险需求容易受逆选择与道德风险的影响。强制保险能够保证较高的投保率,扩大保险的覆盖面,避免逆选择,降低道德风险,从而降低了巨灾保险的经营成本,促使保险市场的扩大。

2.保险供给方面

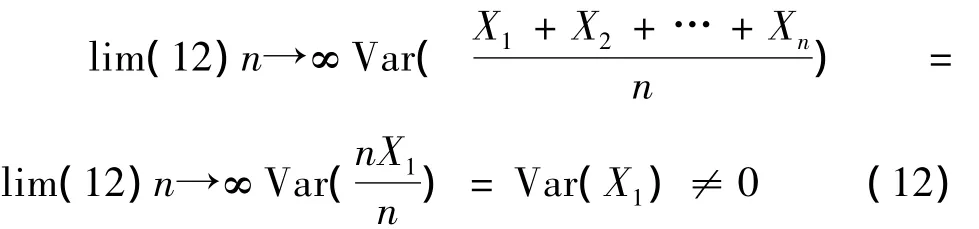

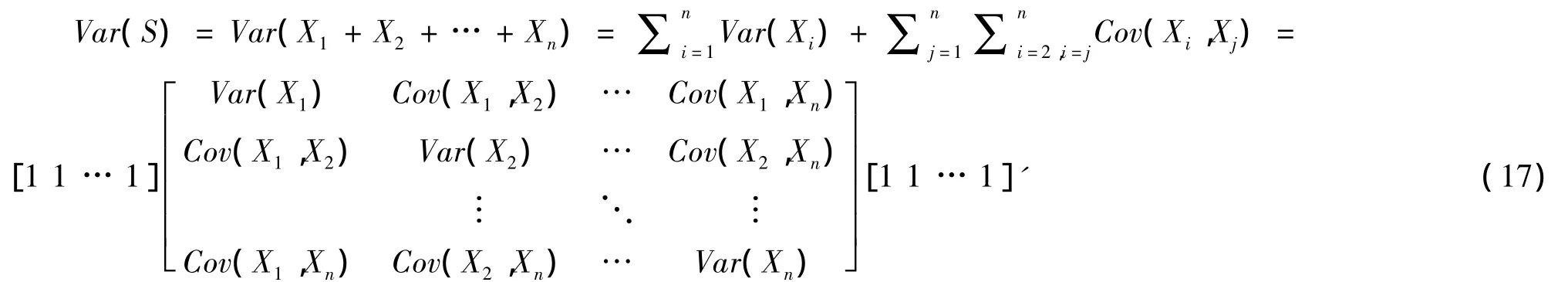

设有n张保单,其赔付额分别为随机变量X1,X2,…,Xn。对于巨灾风险来说,风险单位之间往往是相关的,一个风险单位发生损失往往会增大另一个风险单位发生损失的概率,即Cov(Xi,Xj)≠0(i≠j)。假设任意两张保单标的的风险完全相关,Cov(Xi,Xj)=1,那么对于所有保单,一个标的发生损失,其余标的将发生同样的损失,相当于保险人只承保了一个非常大的标的。

如上式,不管保单数目多么大,平均赔付的方差都无法减小,不能使保险人达到分散风险的目的。现实中,任意两张保单标的的风险可能并非完全相关,而是存在部分相关的关系。

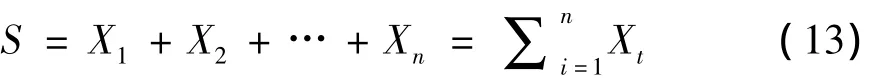

设保险人赔付总额为S,S为保单赔付额之和:

总保费收入为期望赔付总额加上利润附加:

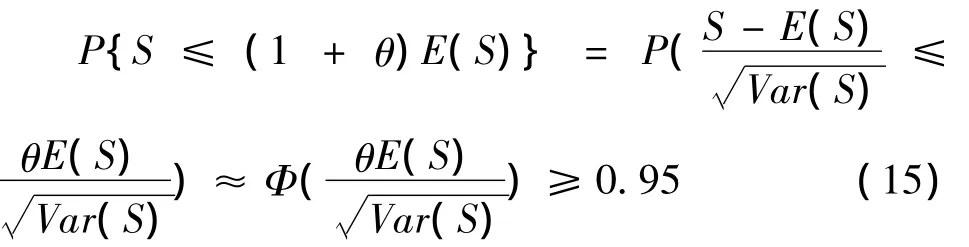

根据中心极限定理,当n足够大时,S变量渐近服从正态分布。保险人为稳健经营,设总赔付超过保费收入的概率不大于5%,即或者 P{S≥ (1+θ)E(S)}≤5%,那么P{S≤(1+θ)E(S)}≥95%

查正态分布表得,标准正态分布0.95分位数为1.96,故得

中心极限定理表明独立同分布随机变量和的分布渐近收敛于正态分布。进一步,在减弱限制条件下,随机变量独立不同分布,只要满足林德贝格条件,也能满足中心极限定理;甚至,随机变量之间不完全独立,呈现一定的相依关系,只要不是“太”相依,中心极限定理仍然成立[15]。

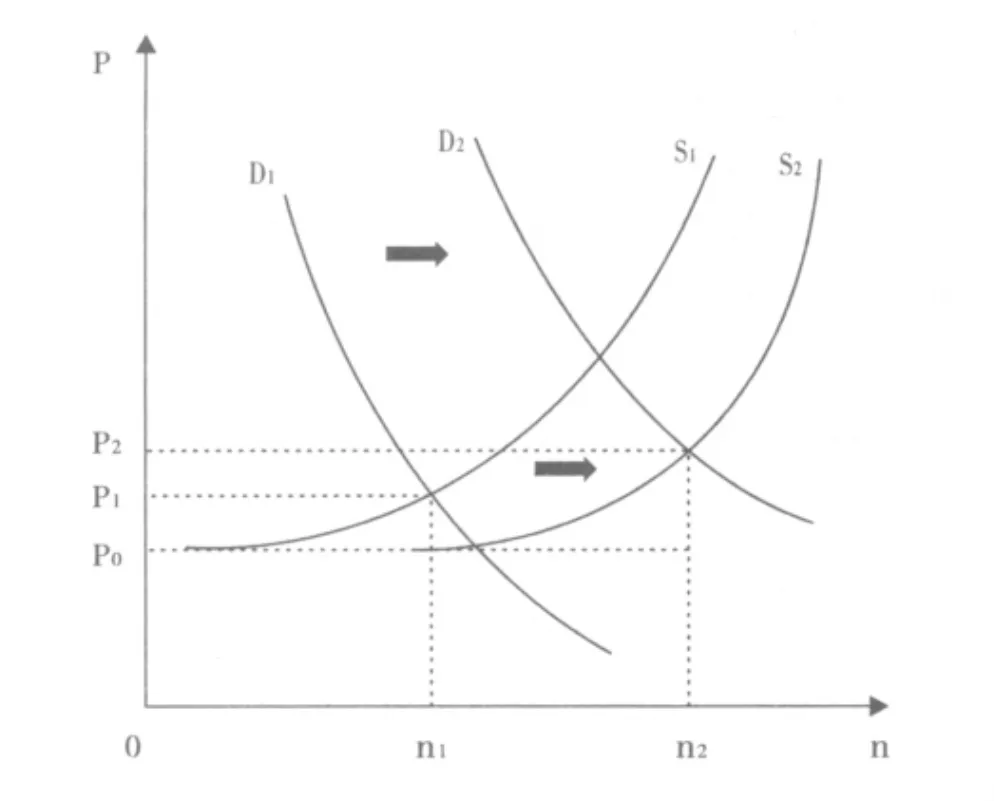

当保单标的之间存在相关性时(Cov(Xi,Xj)>0),只要相关性不“太”大,S还是服从渐近正态分布,但Var(S)将增大,从而导致安全附加因子θ增大,保险人要保证在既定概率下其赔付总量小于保费总收入,就必须提高保单定价。若X1,X2的相关性较大,S将不再服从渐近正态分布,S的变化更加不稳定,θ需要增加更大的幅度才能使得保险人不亏损。由此可见,在较低的保费下,巨灾保险的供给较低,如图7中的S1曲线,由于保险商品的特殊性,当保费低于某种程度时(如P0)保险人亏本的概率极大。因此,低于该费率,保险供给为0。

基于上述对巨灾风险损失高相关特性的分析,我们从保险供给方角度对我国应该实施强制巨灾保险进行理论分析。其一,不可保性导致自愿保险市场有效供给不足。巨灾风险具有相关性极高的特点,一次巨灾可能导致一定区域内大量保险标的同时受损,小范围自愿保险机制无法分摊损失。强制保险使得巨灾风险在更广泛的空间,更大程度上实现了风险分散,尽可能的减少相关性,提高了巨灾风险的可保性;其二,巨灾保险供给方需要空间上分散的资金和时间上连续不断的稳定来源来应对高相关的风险,只有强制保险提供极高的参保率和续保率才能满足这一要求。其三,我国保险市场发展水平仍然较低,保险业有限的资本无力支付大规模的巨灾损失。自愿保险市场发挥作用相对有限,以汶川大地震为例,损失赔付率仅有0.12%①数据来源:杨再贵.我国巨灾赔付率低的原因与对策.中国保险报,2011-02-24.。现阶段,只有强制保险才能充分发挥保险机制的损失补偿作用。其四,我国不同地区巨灾风险类型和大小不一致,比如地震、台风、洪水灾害在各地发生的差别很大,如果保单设计不合理,自愿投保率必然很低。然而,我国巨灾相关的经验数据还不够系统,无法为精算费率的厘定提供充分的根据。因此,现阶段部分强制是一个必然选择。当然,在强制保险中,保险供给人在产品设计及费率方面也需要注意区分,注重公平性。

图7 动态供给需求均衡曲线

综上所述,巨灾风险具有难以预测和感知、

风险相关性高、损失金额巨大的特点,只有通过法律,推行强制保险才能在最短的时间内以最低成本构建巨灾风险损失分担体系。由于我国各地自然条件差异巨大,强制保险的范围可以通过实际的巨灾出险频率、地理区域来进行划定。下文我们通过数学推导证明,在强制保险下,中央和地方政府进行损失分摊之后,市场层面存在最优解。

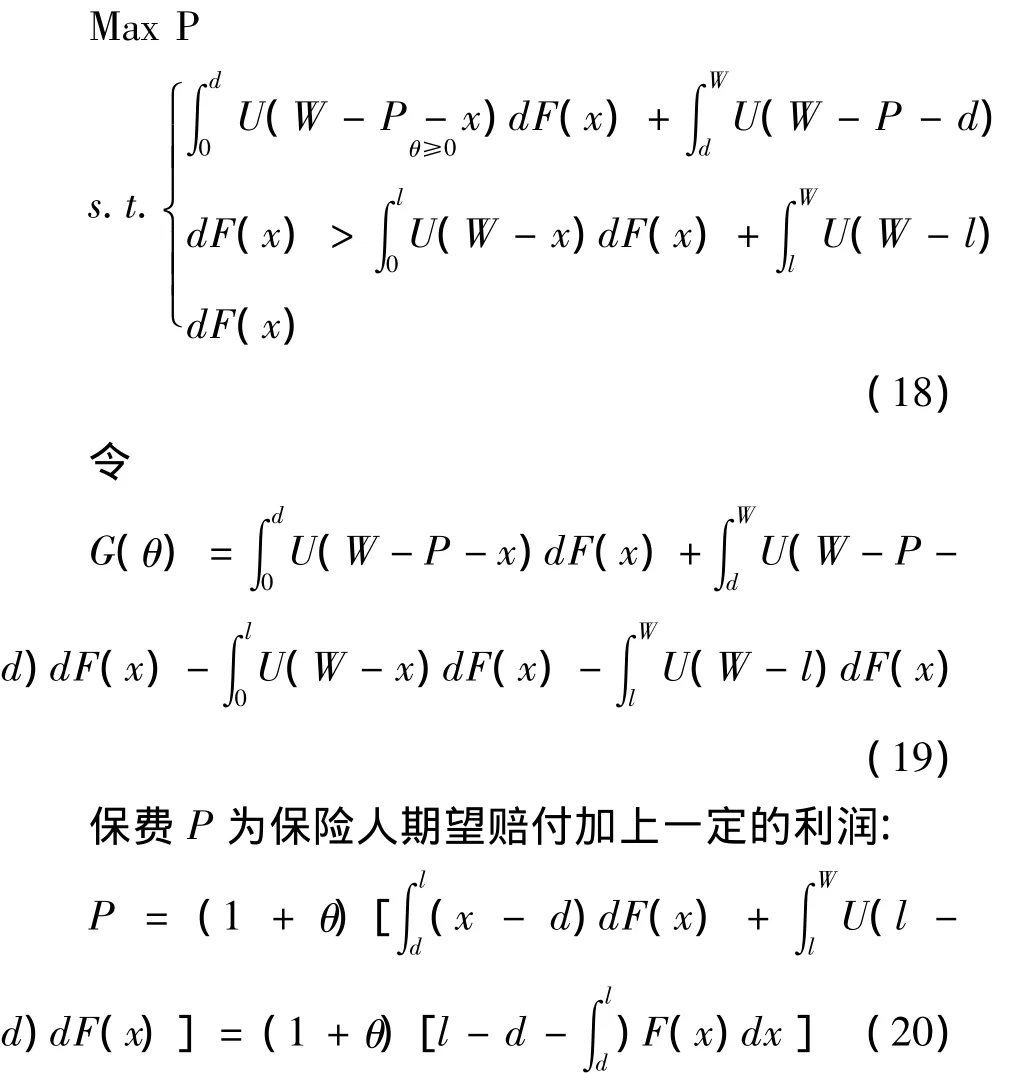

(二)最优解存在性研究

我国巨灾保险市场处于起步阶段,巨灾保险开展的初期,最为重要的是保险人巨灾基金的积累。充足的巨灾保险基金,一方面可以应付巨灾的赔付,另一方面则更容易通过聘请专业的资产管理人才,管理基金,使其获得较高的收益率,实现巨灾保险基金的保值增值。只有总保费收入达到一定的规模才能在巨灾来临时起到实实在在的作用。基于此,我们将目标函数设定为保费收入最大化。在强制巨灾保险前提下,保险费率上升不会减少保险购买量,因此可以大幅度增加总保费收入。保险费率和被保险人效用负相关,在同等保障情况下,不断攀升的保险费率必然导致被保险人效用不断下降。被保险人效用存在最低条件限制,也就是被保险人购买巨灾保险的效用必须大于不购买时的效用,否则整个巨灾保险制度将失去存在的意义。这是最优解存在性研究的前提条件。

保费P为保险人期望赔付加上一定的利润:

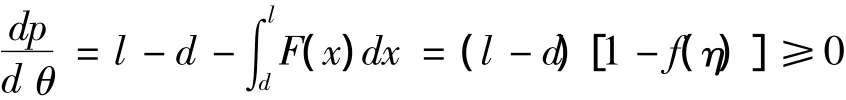

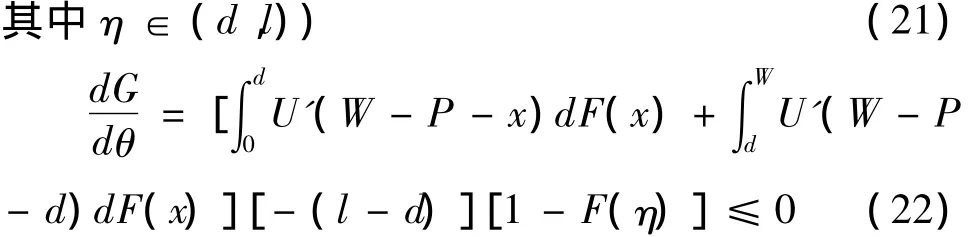

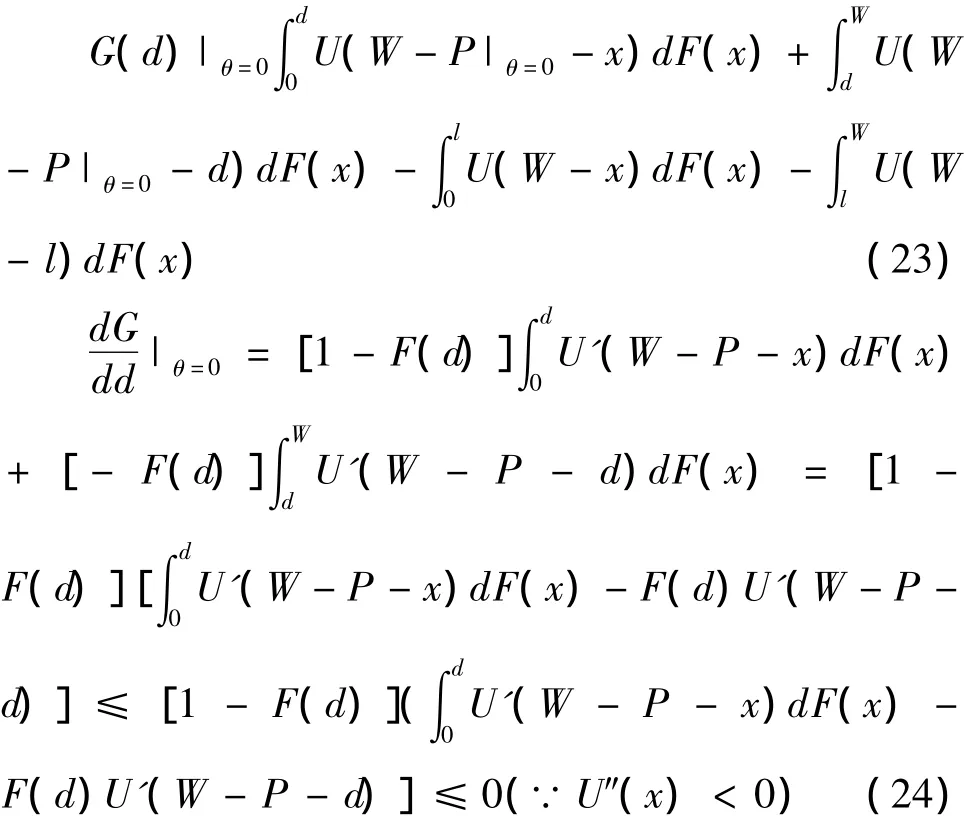

将P和G分别对θ求导,η ∈[d,l](积分中值定理∫dlF(x)dx=(l- d)F(η)

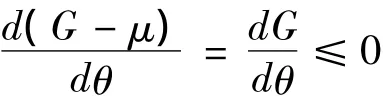

P关于递增,而G关于θ递减,在只考虑θ变化的条件下,P的最大值在G的最小值处取得。设μ为政府限制的最小被保险人效用提高量,根据约束有,G(θ)-μ≥0,因此,G的最小取值等于μ,使P最大的θ为的解G(θ)-μ=0。

由于G关于θ递减,说明当θ=0时,G取得最大值。为了方便研究G(0)的取值范围,假设对于被保险人来说,自留额是可以选择的,即G(0)是关于d的函数。

因此,当θ取0时,对于G(d|θ=0)是关于d递减的,故G在d取的时候取得最小值。

显然,G(d=1|θ=0)=0由于保险人要承担一部分损失,因此d<l,故G(d|θ=0)>0

综上所述,巨灾保险强制购买下,在地方政府和中央政府进行可行性分担之后,个人和保险公司一定存在一个最优的分层决策方式。这种最优方式并不是静态的,而是动态的最优,它受到诸多因素的影响。要达到巨灾保险市场的最优均衡需要被保险人和保险人、地方政府和中央政府的共同努力。

五、结论及展望

1.中央与地方政府超额责任免赔额的规定是尤其重要的

一方面,中央政府免赔额过高,将导致底层责任过大,损害其他风险承担主体的利益。同时,如果其他主体利益遭到严重损失,中央政府最终回到通过灾后救济的方式承担损失,分层融资的巨灾保险体系失去功能;另一方面,免赔额过低会增加中央财政负担,损害中央政府对真正超大巨灾的补偿能力,无法体现多级分层负担的优势所在,也不利于激发地方政府积极开展防灾减灾的工作。因此,只有确定好中央政府的免赔额才能保证政府灾害损失补偿资金在使用上的公平性、合理性和高效性。本文关于损失分担是基于现有经验数据的不同分位数,分析发现在相同的分位数标准下,各地方政府和中央政府承担的保险责任存在较大差异性。因此,具体政策制定时应综合考虑各省地方政府的财政能力和保险人的承保能力以及各省不同巨灾的发生频率和损失额度,确定合理的超额责任免赔额。同时,中央政府也要因地制宜,重点关注巨灾损失发生频率较高、程度较重的区域。

2.最优的分层决策方式是动态变化的

如图7所示,我国巨灾保险市场的需求曲线为D1,供给曲线为 S1,均衡时保单价格为 P1,保单数量为n1。可见,我国目前处在一个低效率的均衡。政府应出面对巨灾保险市场进行干预,合理地强制被保险人对巨灾保险的需求,使D1移至D2。同时,由政府规定的被保险人效用增加量应不断地调整,平衡被保险人和保险人的利益。初期,政府应尽量偏向保险人,应该较小,随着巨灾保险基金的不断积累,政府可转而偏向被保险人,的取值逐渐适当提高。当前,政府应在不违反被保险人根本利益的前提下尽可能地增加保险费率,以增加巨灾保险的供给,使S1移至S2,最终达到新的更有效率的均衡:被保险人接受更多巨灾风险保障,保险人获得更多保费收入。

3.本文的创新和进一步的研究方向在于

首先,政府层面。理论上,本文提出中央——地方二级巨灾风险分担模式。实证上,本文创造性的利用分位数方法对我国1999—2009年暴雨巨灾损失地方、中央分层分担情况进行实证分析,并列举了在不同分位数下地方、中央分层分担的数额。但涉及到如何选择具体的某个分位数,本文仅仅指出综合考虑当地巨灾风险、保险公司的承保能力和地方政府的财政能力等。因此,通过实地调查和抽样统计更深入地进行微观研究巨灾损失分担问题是课题组下一步的研究方向,这也是更具有实际意义和可操作性的。

其次,市场层面。从理论上讲,本文提出了我国应采取强制保险方式推动巨灾保险市场发展。实证上,本文就巨灾保险市场当前的更优或动态最优均衡存在性进行了分析,指出目前我国巨灾保险市场是低效率均衡,论证了最优均衡的存在。然而,不足的是本文还没有从时间上进行展开,分析巨灾保险市场长期或跨期最优均衡的存在性。深入的理论挖掘将使本文更具有说服力,这也是我们进一步要研究的课题。

[1]Priest G L.The government,the market,and the problem of catastrophic loss[J].Journal of Risk and Uncertainty,1996,12:219 -237.

[2]Hofman D.Insuring public finances against natural disasters-A survey of options and recent initiatives[C].IMF Working Paper,WP/06/199,2006.

[3]Lewis C M,Murdock K C.Alternative means of redistributing catastrophic risk in a national risk management system[C].Kenneth Froot,The Financing of Catastrophe risk.The University of Chicago Press,1999.

[4]Calabresi G.The cost of accidents:A legal and economic analysis[M].New Haven:Yale University Press,1970.

[5]Linnerooth -Bayer J,Amendola A.Global change,natu

ral disasters and loss-sharing:issues of efficiency and

48 equity[N].The Geneva Papers,2000,25(2):203-219.

[6]Kunreuther H,Roth R J.Paying the price:the status and role of insurance against natural disasters in the united states[M].Washington,D.C.:National Academy Press,1998.

[7]Asian Development Bank.Natural catastrophe risk insurance mechanism for the asia and pacific region[R].Report,2008

[8]Cummins J D.Should the government provide insurance for catastrophes?[C].The30th Annual Economic Policy Conference,2005

[9]魏海港,刘汉进.保险公司巨灾风险管理的新进展及其启示[J].中国软科学,2005(6):82-85.

[10]赵苑达.巨灾保险制度模式分析与我国巨灾保险制度的架构[J].财贸经济,2009(9):70-76.

[11]田玲,成正民,高俊.巨灾保险供给主体的演化博弈分析[J].保险研究,2010(6):9-15.

[12]庹国柱,朱俊生.农业保险巨灾风险分散制度的比较与选择[J].保险研究,2010(9):47-53.

[13]林光彬.建立有中国特色的巨灾保险制度初步研究[J].中央财经大学学报,2010(8):80 -84

[14]何小伟.巨灾保险应该强制参保吗?—基于强制保险的发展逻辑[J].保险研究,2011(06):63-68.

[15]何小伟,政府干预巨灾保险市场的研究述评[J].保险研究,2009(12):115-120.

[16]卓志,吴婷.中国地震巨灾保险制度的模式选择与设计[J].中国软科学,2011,(1):17-24.

[17]段胜.巨灾保险市场风险识别模式的有效性分析——基于多期的巨灾保险合同研究[J].2011(3):30-35

[18]李秀芳.中国财产保险重大灾因分析报告(2008)[M].北京:中国财政经济出版社,2008.

Research on Loss Participation of Catastrophe Risk in China-Optimal Feasibility Analysis Based on the Government and Market

RONG Xing1,WANG Li-zhen2,LUO Peng-tao3

(1.Department of Insurance,Nankai University,Tianjin300071 China;

2.School of Insurance,Central University of Finance and Economics,Beijing100081,China;

3.School of Insurance,Southwest University of Finance and Economics,Chengdu611130,China)

Catastrophe risk is actually an economic risk and it has become an urgent task to build an effective loss participation mechanism of catastrophe risk.This paper makes an optimal feasibility analysis of catastrophe risk loss participation based on the government and market.From the government aspect,the author puts forward a two-level catastrophe risk participation mechanism including the central and local governments.Based on the feasibility of financial revenue sharing in the local government,the paper makes an empirical analysis of the rainstorm catastrophe risk through1999-2009.From the market level,we suggest to adopt a compulsory insurance to obtain an optimal way of hierarchical decision-making among policy holders and insurers.The feasible and optimal catastrophe loss participation mechanism in this paper may provide theoretical guidance to the practice of catastrophe insurance system in China.

Catastrophe Insurance;Loss Participation;Fractile;Compulsory Insurance;Optimal Feasibility

A

1002-2848-2013(01)-0038-11

2012-07-12

本研究受“中国人民财产保险股份有限公司灾害研究基金项目(2011D03)”的资助。

荣幸(1986-),四川省成都市人,南开大学经济学院保险系博士研究生,加拿大滑铁卢大学(University of Waterloo)统计与精算学系访问学者(联合培养博士),研究方向:风险管理与精算数学;王丽珍(1984-),女,山东省济南市人,中央财经大学保险学院讲师,经济学博士,研究方向:巨灾保险制度;骆澎涛(1988-),四川省成都市人,西南财经大学保险学院硕士研究生,研究方向:保险与保险精算理论。

责任编辑、校对:郭燕庆