应收账款融资的会计处理初探

2013-09-11今日中国杂志社

■赵 睿 今日中国杂志社

一、应收账款融资是企业短期融资的新渠道

社会主义市场经济的不断发展和成熟,我国企业为了挣得更大的市场份额,经常使用赊销、分期付款等方式销售商品。这种竞争方式造成企业应收账款大额攀升。应收账款作为企业的一项流动资产若不及时变现,企业就会出现资金周转困难和应收账款坏账的风险。乍一看企业报表上流动资产猛增、利润节节攀升。其实都是赊账销售造成的财务报表的虚假繁荣。真金白银没有流入企业,倒是对外短期债权很多,但却无法快速变现。庞大的应收账款影响企业正常的资金周转,导致企业资金运转困难,还面临坏账损失的风险。应收账款账面价值巨大带来很多负面影响,如何减少这些负面影响呢?在西方国家应收帐融资早已作为一种常见、成熟的企业理财方式出现。一方面把应收账款有条件地售让给专门的金融机构,使得企业在短时间内以较小的资本成本获得资金周转。另外应收账款的售让可以加快资金周转减少应收账款坏账的风险。应收账款融资可以帮助企业规避应收帐款带来的负面影响

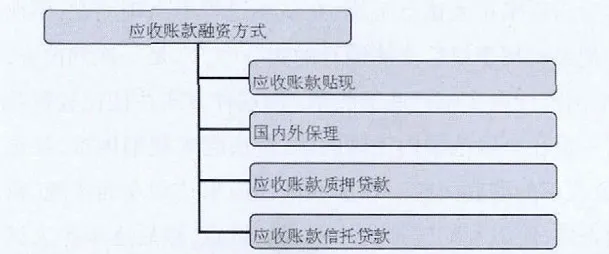

二、应收账款融资的种类

根据应收账款相关的风险和报酬转移与否,可将这几种应收账款融资在实质上分为两大类:无追索权的应收账款融资和有追索权的应收账款融资。

其中有追索权的应收账款融资是指融资时贷款协议中规定,以应收账款为质押,从金融机构获取资金,若该笔应收账款的债务人到期未能及时足额偿还金融机构该项应收账款债权,则买受该笔应收账款债权的金融机构有权向售让该笔应收账款债权的企业追偿。因为金融机构有向融资人追偿的权利,所以应收账款融资业务发生时,与应收账款相关的风险与报酬并未转嫁给金融机构。根据企业会计准则的规定这种情况不符合金融资产终止确认的条件,因此融资企业不在账面上注销应收账款,只能将此融资作为短期借款处理。

无追索权的应收账款融资是指售让应收账款的方式融资,即企业将应收账款卖给金融机构以获取资金,若债务人未按期偿还或足额偿还应收账款时,金融机构不具有向转让该笔应收账款债权的企业追偿的权力,金融机构只能自认倒霉,自己向债务人追偿。而融资企业对该项债权不负有任何责任。即会计理论上常说的应收账款相关的风险与报酬已转嫁给金融机构。此种无追索权的应收账款融资符合企业会计准则中规定的金融资产终止确认的条件。因此融资企业应在账面上注销应收账款。

无追索权和有追索权的应收账款融资会计处理方法不同,本着实质重于形式的原则,我国企业会计准则将这两种经济业务的会计核算办法进行了区分。目前这两种核算方法已经比较成熟,但也有可以改进和思考的地方,现结合例子对比分析。

三、企业无追索应收账款融资的会计实务处理

1.企业会计准则规定的会计处理方法

会计处理应按照实质重于形式的原则,所谓实质是指融资交易的经济实质,即看融资对象——应收账款的相关的风险报酬是否转移给经融机构。对于无追索的应收账款融资,应收账款相关的风险报酬已经移给金融机构。融资企业应按照出售应收账款处理,并确认相关损益。无追索应收账款融资的会计处理为:

借 银行存款

其他应收款(预计将发生的销售退回、销售折扣现金折扣、“坏账准备”账款)

财务费用

营业外支出——应收账款融资损失(损失)

贷 应收账款

营业外收入——应收账款融资损失(利得)

2.售让无追索应收账款融资的会计处理方法举例

201×年6月,甲销售给乙一批电脑,增值税专用发票价税合计款为234000元(税款34000元),甲乙约定半年后乙支付电脑款。201×年8月,甲因要购买一批配件资金周转不灵,与××银行后约定:甲将该应收账款售给××银行,价款为170000元。(假定甲公司并未就该应收账款计提坏账准备。)

应收账款转让协议规定当这笔应收账款到期无法收回时,银行不得向甲追偿,是不带追索权的应收账款融资。甲估计该批电脑发生销售退回的金额为4680元(其中价款4,000元,增值税680元),退回电脑成本为2,500元,甲承担发生的销售退由。201×年10月,甲收到B公司退回部分电脑,价税合计3510元,成本为2,000元。

甲会计处理如下:

(1)售让应收账款时:

借:银行存款170000

其他应收款4680

营业外支出59320

贷:应收账款234000

(2)10月收到从乙处退回的电脑:

借:主营业务收入3000

应交税费——应交增值税(进项税额)510

营业外支出1170

贷:其他应收款4680

借:库存商品2500

贷:主营业务成本2500

3.无追索应收账融资会计处理方法分析及其存在问题

对无追索的应收账款融资会计处理比较简单,因为采用无追索权的应收账款融资,融资企业不承担代偿债权的义务,更像是卖出一种特殊商品。所以企业在核算时,可以仅仅将应收账款融资考虑为一种特殊的商品转让业务来核算处理就可以。那么为什将商品转让利得和损失计入到营业外支出而不进入营业收入科目核算呢?应收账款转让并非企业的日常销售业务、不是企业的主要经营性业务。因此将应收账款账面价值(扣除估计可能发生的销售退回或折让)与转让给金融机构的价款收入与之间的差额计入营业外支出账户核算。若日后真的发生销售退回或者是销售折让,将实际发生额与预估额度相比。若等同就不用调整。如果实际发生的销售退回和折让大于原估计,损失在原确认的基础上减小了,应在贷方冲减营业外支出;而如果反之,实际发生的销售退回或折让小于原估计即损失在原确认的基础上增加了,应在借方进一步确认营业外支出。

以上会计处理方法也存在一些问题。比如应收账款售让损益作为营业外支出并不完全合理。营业外支出是指不属于企业生产经营费用,与企业生产经营活动没有直接的关系,但应从企业实现的利润总额中扣除的支出,包括固定资产盘亏、报废、毁损、和出售的净损失、非季节性和非修理性期间的停工损失、职工子弟学校经费和技工学校经费、非常损失、公益救济性的捐赠、赔偿金、违约金等。一般核算与企业日常经营业务无直接关系的各项利得和损失,不包括企业对流动资产处置的利得和损失。从宏观上考虑企业利用应收账款融资,融通资金是为了缓解应收账款占用企业资金造成生产经营资金周转困难。也不是和企业日常经营业务毫无直接关系。应收账款融资产生的利得和损失是围绕着企业日常生产任务的,是为了满足日常生产经营用资而产生的。所以应收帐款融资的损益计入“财务费用”科目核算更合理。“财务费用”借方归集应收账款融资的手续费和应收账款融资的损益。

四、有追索应收账款融资的会计处理及其存在的问题

1.企业会计准则规定的会计处理方法

有追索的应收账款融资,顾名思义即指企业用应收账款融资时与相关金融机构约定,应收账款债权到期时若债务人未按融资协议规定期限内按期足额偿还该融资债权。融资企业需要承担向有关金融机构还款责任。同样的根据“实质重于形式”原则,企业在进行该类应收账款融资时,由于日后债务企业不按期足额偿还应收账款金融机构仍向融资企业追索偿还。融资企业并没有实质上转移与所贴现应收账款有关的风险和报酬。有追索的应收账款融资实质上是以应收债权为质押的短期借款。既然认为是短期借款,那么融资企业在发生融资时不应该冲减该应收债权的账面价值。有追索权应收账款融资会计处理应为:

借 银行存款(按实际收到的金额)

财务费用(按实际支付的手续费)

贷 短期借款(按银行贷款本金)

2.售让有追索应收账款融资的会计处理方法举例

201×年6月,甲公司将一批电子元器件销售给乙公司,增值税专用发票上载明价税合计款为117,000元(增值税17,000元)。甲公司尚未收到该笔款项。签订买卖合同中注明,甲乙双方约定6个月后乙全额支付货款。当年8月甲公司因生产需要,购进生产设备一套线,需要一笔资金。经甲与××银行协商后约定:甲公司以此笔应收账款作为质押从××银行处融的一笔资金,价款为85,000元。协议规定若日后在该应收账款到期无法收回时,××银行有得向甲公司追偿的权利。手续费为应收账款总金额的2%。

甲公司的会计处理如下:

借 银行存款82660

财务费用2340

贷 短期借款85000

其中财务费用=应收账款总金额×2%=1170000×2%=2340

3.有追索应收账融资会计处理方法分析及其存在问题

上述会计处理存在几方面问题:首先这种核算办法会使被出售的应收账款账面价值,同时在资产负债表的资产方和负债两方增加体现。这样处理会导致资产负债率增高,其他例如速动比率、流动比率也会受到影响。其次与会计原则中谨慎性原则相抵触,直接导致虚增资产。我们应该借鉴西方国家的会计处理方法进行思考,如建立“已售应收债权抵减”账户作为“应收账款”的备抵账户。出售带追索权的应收账款债权时,借记“银行存款”、其他应收款、财务费用;贷记“已售应收债权抵减(应收账款抵减)。期末在资产负债表列示时“应收账款”科目应该用减去“已售应收债权抵减”的净额填列。当债务人到期按时付款时,借记“已售应收债权抵减”贷记“应收账款”科目。如此的会计处理能避免资产虚增、财务报表虚假繁荣的缺点,更准确的反应有追索权的应收账款融资经济业务的实质,体现了谨慎性原则。

五、结束语

社会主义市场经济的不断发展和成熟,我国企业为了挣得更大的市场份额,经常使用赊销、分期付款等方式销售商品,从而产生大量的应收账款。应收账款的堆砌势必会产生一定量的坏账,影响企业的资金周及融资能力。随着我国动产物权法律保护的健全,应收账款融资这一在西方国家得到广泛运用的融资手段将对我国企业融资注入活力。利用应收账款融资对企业管理应收账款和增加融资都有积极的意义。企业在实际进行会计实务处理时要分清是否符带追索权,进行不同的会计处理,要仔细分析,区别处理。

[1]孙藏英.应收账款质押贷款,企业融资的新渠道经济纵横,2007.(5).

[2]包晓岚,高思新.应收账款融资的方式与前景分析财会通讯,2004,(2).

[3]朱美芳.浅议电网企业应收账款的融资电力技术经济,2007(3).

[4]汪其昌,楼远.应收账款融资:解决中小企业融资难的另一途径,财经论从,2007,(2)。

[5]吕焱.应收账款融资的会计处理财会通讯,2002,(9)