高管过度自信、过度悲观与股利羊群行为研究

2013-09-06胡秀群吕荣胜

胡秀群 ,吕荣胜

(1.天津大学管理与经济学部,天津 300072;2.海南大学经济与管理学院,海南 海口 570228;3.天津理工大学管理学院,天津 300384)

一、引 言

近年来,随着行为学、心理学的发展,从人的行为因素视角对股利政策进行研究成为当前股利政策研究的前沿课题。人的行为包括理性行为和非理性行为两个方面。公司管理者作为现实生活中的人,是理性行为与非理性行为的结合体,追求自身利益最大化是管理者作为人的理性本能之所在,但这种理性本能并不排除其他诸如情感偏好、宗教、文化、习俗等非理性因素对其决策判断的影响。

过度自信和过度悲观是企业管理层非理性的两个重要方面。一般认为,过度自信者常常过高估计自己的能力和与自身形势相关的结果(Langer,1975)[1],而相对应的,过度悲观者则通常会对事情的结果持消极的态度,更多看到的是不好的因素,认为事情的结果是不利的。目前学者们对管理者非理性的研究主要集中在管理者过度自信方面,并且已有相当多的理论成果,但对于管理者过度悲观问题则研究不足。Debondt和 Thaler(1987)[2]指出“过度自信是决策心理学最稳健的发现之一”;Goel和 Thakor(2008)[3]认为,过度自信是公司管理层的一种普遍现象;Landier和Thesmar(2009)[4]也发现,管理者作为一个特殊的群体,比普通人更有可能表现出乐观的心理;尤其在中国,其特殊的转轨经济背景更会加重企业高管的过度自信心理(姜付秀等,2009)[5]。

股利“群聚”是我国上市公司股利政策存在的一种特殊现象,是指我国上市公司现金股利支付水平高度集中在某一支付水平附近的现象。黄娟娟(2009)[6]在对我国上市公司1993-2006年间的股利政策进行研究后发现我国上市公司在每股现金股利的发放上存在高度集中的“群聚”现象,并从管理者行为的视角提出管理者的“羊群行为”可以成为我国上市公司现金股利群聚现象的一个合理的解释,同时指出管理者对行业地位的关注、对公司声誉的考虑是股利产生羊群行为的主要动因。不过,这种管理者在最大化自身收益的前提下,出于对信息、行业地位的关注及公司声誉的考虑而主动跟随、模仿他人的羊群行为不可避免的同时会受到启发式直觉、过度自信等管理者非理性心理行为偏差的影响(Ellison、Fudenberg,1995)[7]。

国内外相关研究已经表明,高管非理性,尤其是过度自信心理行为对公司股利政策有显著影响[8-11]。那么股利群聚作为我国股利政策的一种特殊现象,是否会受到高管过度自信,以及与之相对应的过度悲观这两种非理性心理行为的影响?怎样影响?本文试图以我国沪深两市A股上市公司为样本,将管理者羊群行为和非理性的过度自信与过度悲观行为相结合,探索高管非理性心理行为对股利羊群行为的影响,从而进一步为我股股利政策群聚现象的诠释提供新的研究视角。

二、理论分析和研究假设

(一)高管过度自信、过度悲观与股利羊群行为

目前,国内外学者关于管理者非理性行为与股利政策的研究主要集中在高管过度自信与股利政策方面,并且取得了一定的研究成果。如(Malmendier、Tate和Yan,2007)[12]的研究表明,由于过度自信的管理者更偏好于内源融资而非外源融资,因而更可能采用较低的股利政策以增加内部融资的可能性;相对于理性的CEO,过度自信的CEO趋向于较低的股利支付水平(Deshmukh,Goel和Howe,2008)[13];信息不对称及交易成本的存在导致内部融资成为企业优先选择的融资方式,因而,过度自信管理者会更倾向于将现金留在企业,不得不支付时,也会尽可能支付较少的现金股利(Ben-David等,2007)[14]。Leonardo Cordeiro(2009)[15]从管理者视角也得出了同样的结论。

关于管理者过度悲观方面,目前的研究还非常缺乏,更鲜有对过度悲观和过度自信的比较研究。过度悲观理论被主要应用于股票市场的研究上。如Andrew(2001)[16]、Alejandro(2002)[17]等将过度悲观和怀疑心理引入到资本资产定价模型中,来分析其对资产收益的影响以及用来解释股票市场异象;程兵(2004)[18]在基于过度自信和过度悲观两种心理现象的基础上建立了一个新的资产定价模型,表明当两种投资者的比例变化时,市场上风险资产的均衡价格也会发生较大的变化,从而可以部分解释市场对新信息在不同情况下反应。邓英(2008)[19]以当今投资过度悲观心理为立足点对不确定条件下人力资本投资有限理性决策行为进行研究后发现,过度悲观是造成企业有限参与人力资本市场和阻碍人力资本市场繁荣的关键原因。

对这些研究进行分析后发现,一方面,国内外学者在关于高管过度自信与现金股利关系的研究上尽管得到了大体一致的结论,即过度自信的高管倾向于不支付或少支付现金股利,但这些研究只是单纯的验证高管过度自信行为对现金股利支付的影响,并没有更深一步、更具体的讨论高管的这种过度自信的非理性心理行为对我国上市公司股利政策存在的股利群聚等异常特征存在怎样的影响。根据黄娟娟的研究,股利群聚是股利羊群行为的外在表现形式。所谓羊群行为,原指动物成群移动、觅食,在管理领域的研究中,羊群行为是管理决策中的群体性行为收敛现象,是经理人在决策过程中鉴于外部信息的不对称及其声誉的考虑而采取的追随群体或模仿他人行为的做法。Subrahmanyam和Titman(1994)[20]、Bernardo和Welch(2001)[21]等的研究表明,启发式直觉、过度自信等非理性心理行为对羊群行为有显著影响。另一方面,尽管过度悲观理论应用于公司高管及股利政策方面的研究还非常少,但其在股票市场上、在投资者行为中的应用为其在公司管理层及股利政策方面的运用奠定了良好的基础。对我国上市公司盈余预测与实际盈余方面的差异表现进行统计后的结果也表明,我国上市公司中确实存在过度悲观的高管(约占全部上市公司的11%),其对公司盈余预测的结果远远低于公司的实际盈余,表现出明显的对公司当前和未来发展的消极看法,而且其数量上与过度自信高管的比例(约占全部上市公司的13%)基本上是对等的,表明过度自信与过度悲观是是时变理性预期的两种对称情况。

那么,高管过度自信、以及与之相对应的过度悲观的非理性心理行为偏差是否会对股利羊群行为产生影响?从管理者羊群行为产生动因的研究来看,一方面,Welch(1992)[22]、Banerjee(1992)[23]、Lee(1993)[24]、Chamley和Gale(1994)[25]等认为,管理者羊群行为是基于管理者鉴于外部信息的不对称而采取的放弃自己的私有信息,追随群体或模仿他人行为的做法,即羊群行为的信息层叠模型;另一方面,Scharfstein和Stein(1990)[26]、Zweibel(1995)[27]等认为,导致羊群行为的主要原因在于管理者对于自己声誉的关心,声誉上的考虑会导致管理者避免偏离羊群,并提出市场以相对行为和绝对业绩或市场以相对业绩和绝对行为来评价声誉,即声誉羊群模型。黄娟娟的研究结果已经证实,声誉越高的公司,其羊群行为的程度越低。上市公司高管中,在信息层叠方面,相对于理性的高管,过度自信的高管更容易过高估计自己私有信息的准确性,其私人信息的强度高于外部信息,先验概率失效,因而不容易产生追随群体或模仿他人行为的做法,而过度悲观的高管则通常会对自己的私人信息持消极态度,同时对外部群体或他人的行为也通常持谨慎、观望态度,因而可能也不容易产生追随群体或模仿他人行为的做法;在声誉方面,过度自信的高管通常过高估计自己的能力,过于相信自己能为企业带来较好的业绩和声誉,因而不容易产生追随群体或模仿他人行为的做法,而过度悲观的高管则通常过于低估自己解决问题的能力,不敢轻易跟随他人的决策,担心自己的决策会给企业带来更大损失,因而在股利支付上也不容易产生追随群体或模仿他人行为的做法,而是尽可能将现金掌握在自己手里。为此,本文提出如下假说:

H1:高管过度自信影响股利支付水平的羊群行为,存在过度自信高管的上市公司发生股利羊群行为的可能性较小。

H2:高管过度悲观影响股利支付水平的羊群行为,存在过度悲观高管的上市公司发生股利羊群行为的可能性较小。

H3:高管适度理性影响股利支付水平的羊群行为,存在适度理性高管的上市公司发生股利羊群行为的可能性较大。

(二)上市公司不同产权性质下的高管过度自信与股利羊群行为

公司控股股东具有不同的股权性质。在我国,国有性质股东占据主导地位,多数上市公司的实际控制人为国有性质股东。从公司控股股东的产权性质来看,不同产权性质下的高管心理行为在获取信息的能力和对声誉的考虑方面有着显著的差别。国有产权性质上市公司与政府有着先天的政治联系,这种与生俱来的政治联系导致国有上市公司高管的“关系能力”显著强于非国有上市公司,因而其高管在获取信息上具有较强的优势;同时在声誉方面,国有企业无论从规模还是从收入方面都显著高于非国有企业,如在《巴菲特杂志》每年公布的“中国上市公司百强年度排行榜”企业中,国有企业占据了百强上市公司的绝大多数,说明国有上市公司声誉显著高于非国有上市公司。国有企业的这种在信息和声誉方面的先天优势不会因为上市公司高管的心理行为的变化而发生变化,因而国有上市公司高管心理行为的变化对其股利分配的羊群行为可能不会产生显著影响。相反,在非国有上市公司中,由于存在信息获取的弱势和出于声誉的考虑,理性的高管更多会采取追随群体或模仿他人行为的做法,但当其高管一旦存在过度自信的心理行为,便会过高估计自己对外部信息的把握,过高估计自己为企业带来良好业绩的能力,因而不会选择追随群体或他人行为的做法,相反,当其高管一旦存在过度悲观的心理行为,也会由于对企业未来发展的消极看法以及对自己能力的低估而不会轻易跟随群体或他人,即非国有上市公司高管过度自信和过度悲观的非理性心理行为对股利羊群行为的影响更为显著。为此,我们提出如下假说:

H4:与国有上市公司相比,非国有上市公司中高管的过度自信与过度悲观心理行为对股利羊群行为的影响更为显著。

三、研究设计

(一)变量选择与测量

1.股利羊群行为(Herd_cd)。羊群行为反映了个体追随群体或模仿他人行为的做法。表现在股利支付上,应是本期股利支付追随或模仿上一期股利支付的行为。因此,在股利羊群行为的测度上,我们借鉴黄娟娟的做法,首先,计算出公司每股现金股利与上一年行业内所有公司平均每股现金股利的绝对离差,即Herd_cd=/CDit-Herdt/,该指标越大,说明上市公司出现每股现金股利羊群行为的可能性越弱,反之,则越强;其次,以HERD_CD的中位数为分类标准,将上市公司分为存在羊群行为的上市公司和不存在羊群行为的上市公司,并以Herd_cd表示,当DEV_cd的值小于其中位数时,Herd_cd取值为1,表示存在股利羊群行为;当DEV_cd的值大于其中位数时,Herd-cd取值为0,表示不存在股利羊群行为。

2.高管过度自信与过度悲观(Conf)。过度自信与过度悲观是时变理性预期的两种对称情况,因此,为了便于比较和分析,本文将分别从过度自信、适度理性和过度悲观三个方面对样本进行分析。考虑到现有文献关于高管过度自信替代指标的可信度、我国证券市场的特殊性及上市公司数据的可获得性,本文借鉴余明桂(2006)[28]、LIN 等(2008)[29]和黄莲琴(2010)[30]采用公司盈余预告来构造高管过度自信度量指标的思路,采用上市公司的盈余预测偏差来度量高管过度自信、过度悲观和适度理性程度,并对其方法进行了一定的改进。具体的度量方法如下:首先,对于披露盈余预测最大变动幅度的上市公司,将预测年度净利润增长率与实际年度净利润增长率之间的差额大于或等于50%的上市公司视为过度自信样本,介于-50%和50%之间的视为适度自信样本,小于或等于-50%的视为过度悲观样本;其次,对于没有披露盈余预测最大变化幅度,而只是使用了“大增”、“大亏”、“扭亏”等模糊概念表述的上市公司,当实际净利润增长率大于0,而盈余预测是“预亏”等字样的,视为过度悲观样本,当实际净利润增长率小于0,而盈余预测是“续盈”、“扭亏”、“略增”等字样的,视为过度自信样本,当实际净利润增长率大于100%以上,而盈利预测是“扭亏”、“略增”等字样,视为过度悲观样本,当实际净利润增长率小于-100%以上,而盈利预测是“略减”等字样,视为过度自信样本,其余为适度自信样本。

3.其他控制变量。Fama和French(2001)[31]等学者的研究表明,公司规模、成长机会与现金流是影响公司股利支付决策的重要因素;Jensen(1986)[32]、Lang和Litzenberger(1989)[33]等则认为,公司现金流量的高低对公司的股利政策产生影响,而公司的债务水平有助于解决因自由现金流而引起的代理成本;Harford等(2008)[34]发现,公司治理程度较高的上市公司更有可能增加其股利支付;Jiraporn(2011)[35]发现,由于代理成本的存在,公司治理较好的上市公司更倾向于支付股利,并且支付的额度更大。因此,为了保证研究结果的可靠性,我们对可能影响公司现金股利分配决策的公司治理状况、公司规模、盈利能力、成长机会、现金流量及偿债能力等其他因素进行了控制,主要包括第一大股东持股比例、高管持股比例、董事会规模、独立董事比例、两职合一等反映公司股权结构、薪酬激励和董事会特征指标及资产负债率、净资产收益率、每股经营活动现金流量、托宾Q值和公司规模指标。此外,为了控制年度和行业间的差异,我们还设置了行业(Ind)和年度(Year)哑变量。表1是所使用变量的具体定义。

表1 研究变量及其解释

(二)回归模型与方法

鉴于上市公司是否存在股利羊群行为是一个离散的二元选择变量,因此需用非平衡面板数据的Logistic回归模型检验,本文建立如下Logistic回归方程来检验高管过度自信与公司股利羊群行为之间的关系:

其中,被解释变量Herd_cdit是二元选择变量,存在上市公司股利羊群行为时取值为1,否则取值为0;解释变量Confit分别反映高管过度悲观(Conf1)、高管适度理性(Conf2)和高管过度自信(Conf3)指标;Con_variableit表示各控制变量指标。根据假说,本文预期当模型(1)中的Confit分别取Conf1和Conf3时,α1<0;当取 Conf2时,α1>0。

(三)数据来源

本文选取2007-2011年沪深两市上市的A股公司为研究样本,并经过以下筛选程序:(1)删除所有ST和PT公司,因为这些公司连年亏损,其股利政策不能真实反映公司财务状况;(2)剔除金融类上市公司,因为金融类上市公司与其他类型的上市公司存在截然不同的资本结构;(3)剔除每股收益为负的上市公司,因为每股收益为负时,现金股利支付率就失去意义;(4)删除财务数据异常和有缺失的上市公司;(5)剔除了同时发行B股和H股的公司。经过这五个筛选步骤后,得到共计5733个样本观测值。此外,考虑到高管过度自信度量指标的可获得性,我们又进一步剔除了没有进行盈利预测的2581个样本观察值,最后得到共计3152个上市公司的年度样本观测值。样本数据有如下几个来源:新浪财经以及公司年报;国泰安(CSMAR)研究服务中心数据库;锐思(RESSET)金融研究数据库。对于数据有出入的地方以公司年报和新浪财经为准。

四、描述性统计和比较分析

(一)股利羊群行为的描述性统计

表2提供了样本观测值主要变量的描述性统计。从中可以看出,股利羊群行为指标(HERD_CD)的均值为47.11%,说明有近一半的上市公司在股利决策时倾向于羊群行为;Conf1的均值为13.23%,Conf3的均值为11.42%,两项合计为24.65%,说明高管存在过度悲观和过度自信非理性心理行为的上市公司约占全部样本上市公司的1/4;Conf2的均值为75.35%,表明存在适度理性心理行为的上市公司约占全部样本公司的3/4,上市公司中大部分高管的心理行为是适度理性的,只有近1/4的高管存在非理性的心理行为;State的均值为44%,样本公司中约有44%的上市公司属于国有控股上市公司。

表2 主要变量的描述性统计

(二)比较分析

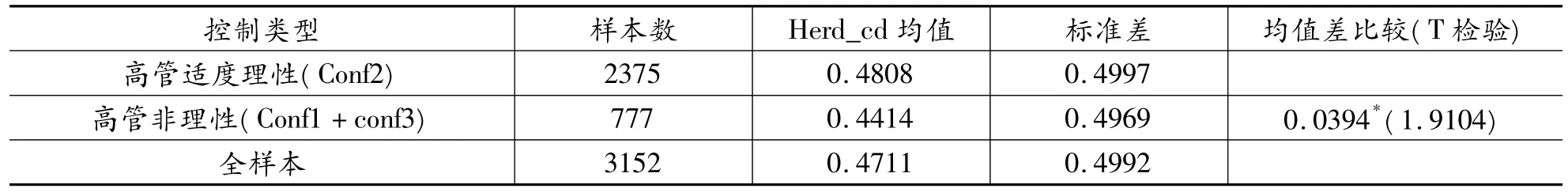

表3给出了高管不同心理行为下上市公司现金股利羊群行为的比较结果。由于过度自信和过度悲观都属于非理性心理行为,且根据前述理论分析,这两种心理行为对股利羊群行为的影响是一致的,因此,我们将其合并为一类统称为高管非理性样本,并将其与高管适度理性下的上市公司羊群行为进行比较分析。表3给出了这两类高管不同心理行为下股利羊群行为的比较结果。可以看出,高管不同心理行为下股利羊群行为发生的可能性存在显著差别:与存在适度理性高管的上市公司相比,存在过度自信和过度悲观高管的上市公司,其股利羊群行为指标均值较低,且通过了T检验,说明存在过度自信和过度悲观高管的上市公司,其现金股利羊群行为发生的可能性要显著低于存在适度理性高管的上市公司。

表3 不同心理行为下的股利羊群行为(Herd_cd)差异比较

五、回归结果及其分析

(一)高管过度自信、过度悲观与股利羊群行为的检验

为了考察高管过度自信和过度悲观对股利羊群行为的影响,在控制了其他因素的影响后,我们采用LOGISTIC回归方法对模型1进行了回归分析,回归结果如表4所示。从表4中回归(1),回归(2)和回归(3)的结果来看,Conf1和 Conf3的系数与股利羊群行为均在1%的水平上显著负相关,表明无论是存在过度自信高管还是过度悲观高管的上市公司,其发生股利羊群行为的可能性均较小,假说1和假说2得到验证;而从模型2中的结果来看,Conf2的系数与股利羊群行为在1%的水平上显著正相关,说明高管的适度理性使得上市公司在发放现金股利时更倾向于羊群行为,羊群行为是上市公司高管的一种理性选择,假说3得到验证。此外,对于其他控制变量来说,三个模型的回归结果都一致表明公司每股经营活动现金流量与股利羊群行为显著负相关,说明股利羊群行为对现金流的敏感性较强,当公司经营活动产生的现金流量比较充分时,其发生股利羊群行为的可能性较小,反之,则较大。这与我们的预期结果是相一致的。

表4 高管不同心理行为对股利羊群行为影响的LOGISTIC回归结果

(二)不同产权性质下高管过度自信对股利羊群行为的影响

考虑到我国上市公司特殊的产权性质,我们以实际控制人为依据,将样本分为国有产权上市公司样本组和非国有产权上市公司样本组,来分别考察不同产权性质下高管过度自信和过度悲观的非理性心理行为对其股利羊群行为的影响,Logistic回归结果如表5所示。从表中分组回归结果可以看出,高管过度自信和过度悲观对股利羊群行为的影响在两样本组中有较大差异。在国有上市公司样本组中,无论高管是过度自信还是过度悲观,其对上市公司股利羊群行为的影响均不显著;而在非国有上市公司样本组中,无论高管是过度自信还是过度悲观,都在5%的水平上表现出与上市公司股利羊群行为的显著负相关,即在非国有上市公司中,高管过度自信和过度悲观心理行为对上市公司股利羊群行为的影响更为显著,假说4得到验证。此外,对于存在适度理性高管的上市公司来说,无论其是属于国有上市公司,还是非国有上市公司,其高管的适度理性都与上市公司的股利羊群行为显著正相关,即,存在适度理性高管的上市公司发生股利羊群行为的可能性较大,理性的高管都倾向于选择追随群体或他人的行为。这也进一步说明股利羊群行为实际上是上市公司高管的一种理性选择。

表5 不同产权性质下高管不同心理行为对股利羊群行为影响的Logistc回归结果

(三)稳健性检验

为了检验上述结论的可靠性和稳健性,本文进行了两项附加测试:(1)将高管心理行为指标滞后一期。考虑到过度自信和过度悲观是一种认知偏差,可能会影响下一期的心理与行为,从而影响下一期公司的财务决策,即高管过度自信和过度悲观可能与公司股利政策存在内生性问题。因此,为了验证高管过度自信、过度悲观行为对公司股利羊群行为负向影响的持续性,我们进一步将高管过度自信、适度理性和过度悲观指标滞后一期,采用工具变量(IV)法重新进行检验。(2)运用面板数据的随机效应模型。考虑到高管过度自信这一变量是一个在短期内基本不随时间变化的量,而相对于面板数据的固定效应模型而言,随机效应模型允许那些不随时间变化而变化的自变量加入到模型之中,为此,本文进一步运用面板数据的随机效应模型考察高管过度自信与公司股利羊群行为之间的关系。检验结果发现,高管不同心理行为对股利羊群行为的影响,以及不同产权背景下的高管心理行为对股利羊群行为的影响,其结论都与前文一致。(限于篇幅,这两项附加测试的检验结果未列出,如有需要作者可以提供。)

六、研究结论与启示

本文以股改后沪深两市2007-2011年的A股上市公司为样本观测值,从行为财务学的视角,考察高管的理性和非理性心理行为与上市公司股利羊群行为之间的关系,并得出以下结论:(1)高管不同的心理行为对上市公司股利羊群行为有显著的影响,其中高管过度悲观和过度自信心理行为均对股利羊群行为具有显著的负向影响,即存在过度悲观和过度自信高管的上市公司,其出现模仿行业每股现金股利平均水平的羊群行为的可能性较小;而高管适度理性心理行为对股利羊群行为具有显著的正向影响,即存在适度理性高管的上市公司,其出现股利羊群行为的可能性较大。(2)不同产权性质下其高管不同的心理行为对上市公司股利羊群行为的影响有显著差别,与国有控股上市公司相比,非国有控股上市公司高管过度自信和过度悲观的非理性心理行为对股利羊群行为的影响更为显著,但对存在适度理性高管的上市公司而言,无论是国有还是非国有上市公司,其在股利政策的选择上总是会倾向于羊群行为。股利羊群行为应是上市公司高管的一个理性选择。

本文的研究结果表明,股利羊群行为的结果导致行业内的现金股利支付水平呈现集中和趋同的异象,即“群聚”,而这种群聚现象在公司高管不同的心理行为下表现出不一样的程度,高管的过度悲观和过度自信会弱化上市公司股利羊群行为发生的可能性,而理性的高管总是会倾向于选择模仿行业每股现金股利平均水平的羊群行为。本文的研究为我股股利政策群聚现象的诠释提供了新的研究视角。

[1]LANGER E J.The Illusion of Control[J].Journal of Personality and Social Psychology,1975,32(2):311-328

[2]DEBONDT W F M,THALER R H.Further Evidence on Investor Overreaction and Stock Market Seasonality[J].Journal Of Finance,1987,42(3):557-581.

[3]GOEL A M,THAKOR A V.Overconfidence CEO Selection and Conrporate Governance[J].The Journal of Finance,2008,63(6):2737-2784.

[4]LANDIER A,THESMAR D.Financial Contracting with Optimistic Entrepreneurs[J].Review of Financial Studies,2009,22(1):117-150

[5]姜付秀,张敏,陆正飞,等.管理者过度自信、企业扩张与财务困境[J].经济研究,2009(1):131-143.

[6]黄娟娟.行为股利政策——基于我国上市公司股利“群聚”现象的研究[D].福建:厦门大学管理学院,2009.

[7]ELLISON G,FUDENBERG D.Word of Mouth Communication and Social Learning[J].The Quarterly Journal of Economics,1995,110(1):93-125

[8]HEATON J B.Managerial Optimism and Corporate Finance[J].Financial Management,2002,31(2):33-45

[9]黄莲琴,屈耀辉,傅元略.大股东控制、管理层过度自信与现金股利[J].山西财经大学学报,2011(10):105-113.

[10]胡国柳,孙楠.管理者过度自信研究最新进展[J].财经论丛,2011(4):111-115.

[11]奚宾.并购中过度自信的动因及效应分析——基于中国上市公司的实证研究[J].财经论丛,2010(5):88-92.

[12]MALMENDIER U,TATE G,YAN J.Corporate Financial Policies with Overconfident Managers[R].Oakland:Department of Economics of University of California,2007.

[13]DESHMUKH S,GOEL A M,Howe K M.CEO Overconfidence and Dividend Policy:Theory and Evidence[R].Chicago:DePaul University,2008.

[14]BEN-DAVID I,GRAHAM J R,HARVEY C R.Managerial Overconfidence and Corporate Policies[R].Columbus:Fisher College of Business,The Ohio State University,2007.

[15]CORDEIRO L.Managerial Overconfidence and Dividend Policy[R].London:London Business School,2009.

[16]ABEL A B.An Exploration of the Effects of Pessimism and Doubt on Asset Returns[R].Philadelphia:The Wharton School of the University of Pennsylvania and National Bureau of Economic Research,2001.

[17]ALEJANDRO N,ANDRES V.Asset Prices and Self-Fulfilling Macroeconomic Pessimism[R].Madrid:Research Department,BBVA,2002.

[18]程兵,梁衡义.过度自信,过度悲观与均衡资产定价[J].管理评论,2004,16(11):24-26

[19]邓英.不确定条件下基于过度悲观和理性心理的企业人力资本投资对比分析[J].系统工程,2008,26(4):18-23.

[20]HIRSHLEIFER D A,SUBRAHMANYAM A,TITMAN S.Security Analysis and Trading Patterns When Some Investors Receive Information before Others[J].Journal of Finance,1994,49(5):1665-1698.

[21]BERNARDO A,WELCH I.On the Evolution of Overconfidence and Entrepreneurs[J].Journal of Economics and Management Strategy,2001,10(3):301-330.

[22]WELCH I.Sequential Sales,Learning and Cascades[J].The Journal of Finance,1992,47(2):695-732.

[23]BANERJEE A V.A Simple Model of Herd Behavior[J].The Quarterly Journal of Economic,1992,107(3):797-817.

[24]LEE I H.On the Convergence of Informational Cascades[J].Journal of Economics Theory 1993,61(2):395-411.

[25]CHAMLEY C,GALE D.Information Revelation and Strategic Delay in a Model of Investment[J].Econometrica,1994,62(5):1065-1085.

[26]SCHARFSTEIN D S,STEIN J C.Herd Behavior and Investment[J].The American Economic Review,1990,80(3):465-479.

[27]ZWEIBEL J.Corporate Conservatism and Relative Compensation[J].Journal of Political Economy,1995,103(1):1-25.

[28]余明桂,夏新平,邹振松.管理者过度自信与企业激进负债行为[J].管理世界,2006(8):104-112.

[29]LIN Y,HU S,CHEN M.Managerial Optimismand Corporate Investment:Some Empirical Evidence from Taiwan[J].Pacific-Basin Finance Journal,2005,13(5):523-546.

[30]黄莲琴,傅元略.管理者过度自信与公司融资策略的选择[J].福州大学学报:哲社版,2010(4):12-19.

[31]FAMA E,FRENCH K.Disappearing Dividends:Changing Firm Characteristics or Lower Propensity to Pay[J].Journal of Financial Economics,2001,60(1):3-43.

[32]JENSEN M C.Agency Costs of Free Cash Flow,Corporate Finance,and Takeovers[J].The American Economic Review,1986,76(2):323-329.

[33]LANG H P,LITZENBERGER R H.Dividend Announcements:Cash Flow Signaling Vs.Free Cash Flow Hypothesis?[J].Journal of Financial Economics,1989,24(1):181-191.

[34]HARFORD J,MANSI S,MAXWELL W.Corporate Governance and Firm Cash Holdings in the US[J].Journal of Financial Economics,2008,87(3):535-555

[35]JIRAPORN P,KIM J,KIM Y.Dividend Payouts and Corporate Governance Quality:An Empirical Investigation[J].Financial Review,2011,46(2):251-279.