我国沪深300指数期货运行特征的实证分析

2013-08-20李建

李 建

(河南财经政法大学国际经济贸易学院,河南郑州450002)

关于股指期货及其对现货市场波动性影响的广泛研究始于1987年10月美国股灾引发的深入思考。1987年10月美国股灾爆发之后,以美国财政部布雷迪为首的总统工作小组发布的《布雷迪报告》认为,除了受美国累积的财政赤字和贸易赤字的影响,1987年10月14日股价暴跌的另外一个重要原因在于指数套利和组合投资保险双重驱动下形成的“瀑布效应”,即为了规避系统性风险,交易商(或称做市商)做空股指期货,并将卖压传递到现货市场,这个过程经过多次重复,使现货价格和期货价格的运行轨迹如同一条下泻的瀑布,最终形成股灾。《布雷迪报告》发布之后,在业内引起了较大的争论,一些大型机构如CFTC、SEC、总会计师办公室(GAO)、NYSE 以及CME均发布了自己的报告,不认同或不完全认同《布雷迪报告》的观点。此后,围绕股指期货推出对于股票现货市场的影响,国内外学者进行了大量的实证研究,成果丰硕,其中大部分研究成果集中在国外文献上。而对于我国沪深300指数期货推出后的运行特征的实证研究成果却并不多见,因此,本文从实证分析视角来考察我国沪深300指数期货的运行特征。

鉴于股指期货运行特征及其对现货市场波动性影响之间的关联关系,为便于本文实证分析的展开,这里有必要对相关文献进行简要梳理。从已有的的研究文献看,国外学者从多角度对股指期货推出对现货市场波动性的影响进行了研究,其中,时间系列研究的代表性成果集中体现在2000年以后的十年间,而纵向比较研究和横向比较研究的代表性成果集中在二十世纪八九十年代。这里从研究方法和研究结果两个方面进行简要综述(这里不考虑仿真研究情况)。

从时间系列分析看,作为国外学者的主流研究方法,其研究结论集中体现在股指期货的推出对现货市场的影响减小或不明显上,如Zhang和Lv(2010)①、Gahlot和 Datta(2011)②Wang和 Ho(2010)③等;从纵向比较研究看,其研究结论集中在股指期货对现货市场波动性影响不明显上。如Bacha和 Vila(1994)④、Darrt和 Rahman(1995)⑤以及Hodgson和Nicholls(1991)⑥等;从横向比较研究看,其研究结论集中体现为股指期货对现货市场波动性影响不确定上。如 Lee和 Ohk(1992)⑦、Lasstsch(1991)⑧、Jegadeesh 和 Subrahmanyam(1993)⑨以及 Gorton和 Pennachi(1993)⑩等。上述国外研究结论的相似性也相应反映在国内学者的相关研究结论上,如王斌和徐晟(2010)⑪运用GARCH模型对沪深300指数推出对股票现货市场波动性的影响进行了实证研究,结果表明股指期货的推出在一定程度上增大了我国股票市场的波动性,但影响程度较小;张丹和杨朝军(2009)⑫基于TGARCH模型,对印度市场股指期货的推出对现货市场波动性的影响进行了实证分析,结果表明股指期货的推出降低了现货市场的波动性,但其影响效果并不具有一般规律性;类似的研究还有如邢天才和张阁(2010)⑬、张宗成和王郧(2009)⑭等。但是值得一提的是,上述研究中对股指期货的运行特征却揭示得不够充分,尤其是我国沪深300指数期货的运行特征。

股指期货是以股票现货为标的金融衍生品,二者的价格形成过程具有显著的相关性。2010年4月8日,中国资本市场的股指期货正式启动,4月16日沪深300指数期货合约上市交易。尽管股指期货总体上实现了平稳起步,但自沪深300指数期货上市以来的半年时间里,A股市场经历了一轮快速的暴跌暴涨,市场波动明显加大。尤其是在股指期货运行的前两个月里,期指狂泻近千点,与此同时,股票市场也深幅下跌——上证综指自4月16日的3159点一路下跌至6月30日的2398点。基于国际经验看,这其中固然不能否认沪深300指数期货对A股市场波动性的影响,但更重要的是,沪深300指数期货运行特征究竟如何是后续研究展开必须首先直面的问题,或者说,要进一步深入探讨沪深300指数期货对A股市场波动性的影响及其相关问题就必须首先充分认知沪深300指数期货的运行特征。鉴于此,本文以2010年4月16日至2010年10月20日面板数据为基础,对我国沪深300指数期货的交易特征和波动性特征进行实证分析,其中对交易特征进行定性分析,对波动性特征进行定量分析。

一、我国沪深300指数期货的交易特征分析

从面板数据看,我国沪深300指数期货的交易特征主要体现在以下三个方面:

第一,资金交易活跃,成交超出市场预期。由于开户条件和保证金要求的严格限制,沪深300指数期货上市交易之前的开户数较少,市场普遍预期股指期货上市初期交投可能会比较冷清。但2010年4月16日沪深300指数期货正式上市运行之后,入市资金的表现相当活跃,无论是成交量还是成交额都大幅超出市场预期,开户数也稳步上升。

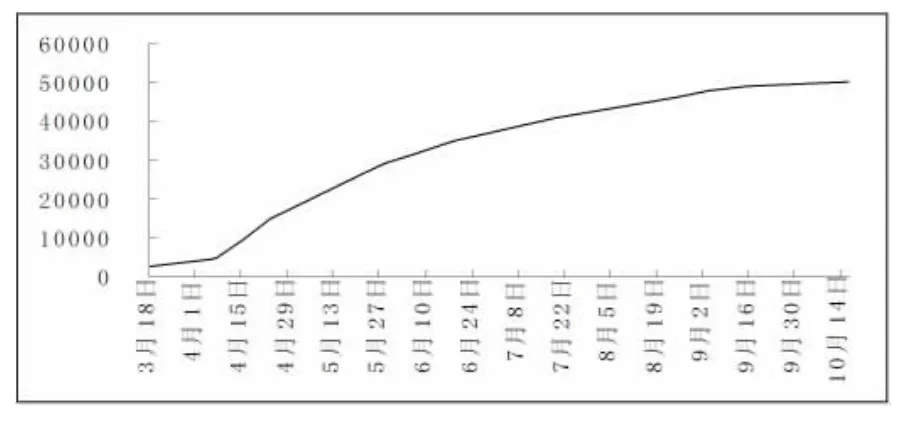

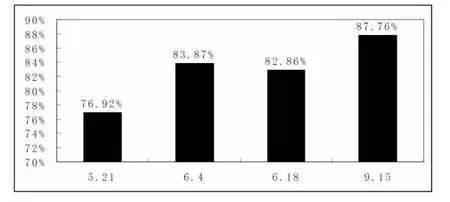

从开户情况看,仅仅半年时间,沪深300指数期货的开户数就从运行之初的9137户增加至10月20日的5万户左右,其中的日均交易账户占比在80%以上,其中来自于商品期货以及权证市场的个人投资者占据绝对比例,而银行、保险、基金、券商等机构投资者由于监管原因尚未大规模入市(见图 1,图2)。

图1 股指期货开户数

图2 股指期货交易账户占开户数比例

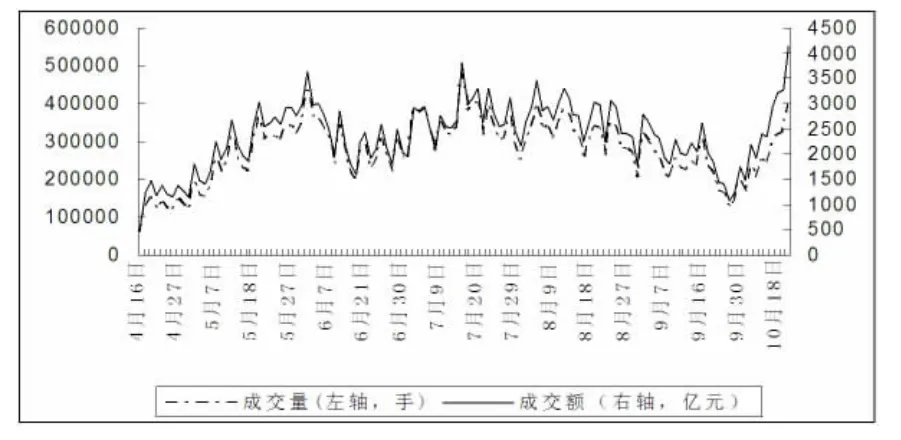

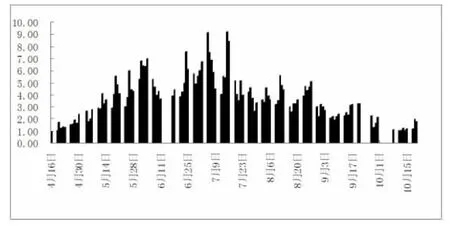

从成交情况来看,沪深300指数期货上市首日成交量就突破了5万手,次日达到了12.36万手。截至2010年10月20日,股指期货市场累计成交3359.37万手,成交金额达到28.85万亿元,日均成交量和成交金额分别达27.54万手和2364.69亿元。在面板数据所统计的122个交易日里(2010年4月16日~2010年10月20日),沪深300指数期货与其A股成交金额之比的平均值达到3.72,最高时甚至达到9.21,并且其中有83个交易日的股指期货交易金额超过了全部A股的交易金额,而同期全球股指期货成交额与现货标的成份股的成交额比值一般在1~3左右。可见,我国沪深300指数期货的交易活跃度远超越了这一平均水平,显得非常活跃(见图3,图4)。

图3 股指期货成交量与成交额

图4 股指期货与沪深300现货成交额比值

第二,成交持仓比维持高位,市场投机较为突出。尽管沪深300指数期货的交易非常活跃,但持仓量却处于较低水平,尤其是2010年6月10日之前,成交持仓比平均达到16.77倍,最高一度达到26.68倍。2010年6月10日之后,由于中金所强制性要求个人日交易量限仓500手以内,成交持仓比开始下降,至2010年10月20日基本维持在10倍左右。经验数据表明,海外成熟市场的成交持仓比一般在1倍以内,美国期指市场持仓量甚至高出交易量30% ~40%。这就是说,我国沪深300指数期货的成交持仓远远高于成熟市场的平均水平,在一定程度上反映了我国股指期货市场存在较为浓厚的投机氛围(见图5)。

图5 股指期货的持仓情况

第三,历次交割平稳完成,未现“到期日效应”。股指期货到期日效应(Expiration-day Effects),是指在股指期货合约到期时,期货市场和现货市场上由于买卖失衡而可能导致收益率、波动率和成交量等出现异常变化。尽管我国股指期货正式推出时间不长,但从沪深300指数期货面板数据的六个合约交割状况看,参与交割的仓单较少,平均不到1000手,而且收盘价与交割价差值很小,不到1个点,说明股指期货在合约到期的最后交易日较好收敛至现货市场,这表明历次交割还是比较平稳,同时也反映了我国股指期货基于现货市场最后两小时加权平均价进行交割的制度设计,保持了较好的运行状态(见表1)。

表1 股指期货历次交割状况

三、我国沪深300指数期货的波动特征分析

波动性是指金融资产价格对价值的偏离,包括价格上涨的正偏离和价格下跌的负偏离。波动性是金融市场的一个重要特性,一方面它与市场的不确定性和风险直接相关,在金融资产定价与资产配置中处于核心地位;另一方面,波动性可以综合反映投资者行为、市场运行质量和运行效率等。因此,对沪深300指数期货波动性特征进行分析是沪深300指数期货与A股市场关联性分析的逻辑基础。

(一)研究方法与样本描述 在金融实证分析中,一般采用现代金融时间序列法来刻画金融资产价格的波动性,其中以1982年Engle提出的ARCH类模型使用最为广泛。该模型的基本思想是:扰动项的条件方差σ2依赖于其前期值μt-i的大小,即σ2是误差项μt-i的函数,也就是说,可预测的波动依赖于过去的信息。ARCH类模型有许多变种,其中应用最广泛的是1990年Nelson提出的指数GARCH模型(又称EGARCH模型),该模型不仅简洁明了,还可以反映数据中的非对称效应(Black,1976;Nelson,1990),亦即“好消息”(非预期价格上升或称利好)与“坏消息”(非预期价格下降或称利空)对预期波动性的影响程度不同。本文采用EGARCH(1,1)低价模型为:

上述模型中,ω代表常数,β度量过去信息对资产波动性的影响,α用以度量新的信息扰动对波动性的影响。波动的非对称性则由系数γ来衡量,其中:

γ>0,意味着正冲击对市场波动性的影响大于负冲击的影响;

γ=0,意味着正冲击与负冲击对市场波动性的影响相同;

-1<γ<0,意味着正冲击对市场波动性的影响小于负冲击的影响;

γ<-1,意味着正冲击将减少市场的波动性,而负冲击将增加市场的波动性。

由于沪深300指数期货上市时间较短,样本容量偏小,为扩大样本容量,提高模型拟合效果,本文采用面板数据的122个交易日的15分钟高频数据,对原始收盘数据进行对数化处理,并转换成对数收益率,同时命名为r,则r=ln(pt/pt-1)*100(处理结果见图6)。

图6 股指期货当月合约15分钟对数收益率

(二)模型构建 GARCH模型的建立,首先需要构造一个均值方程,以分离出时间序列中的任何线性相关部分。通过对收益率序列r的初步统计分析,并结合赤池信息准则(Akaike information criterion,AIC),可以确定构建 ARMA(1,1)形式的均值方程为

rt=c+ φrt-1+ κμt-1+ μt

其中c,φ以及κ代表待估参数,μt代表随机误差项,假设服从均值为0,方差为δ2t的正态分布。

条件方差模型则采用上述的EGARCH(1,1)形式,即为

其中,ω,α,β,γ 代表待估参数。

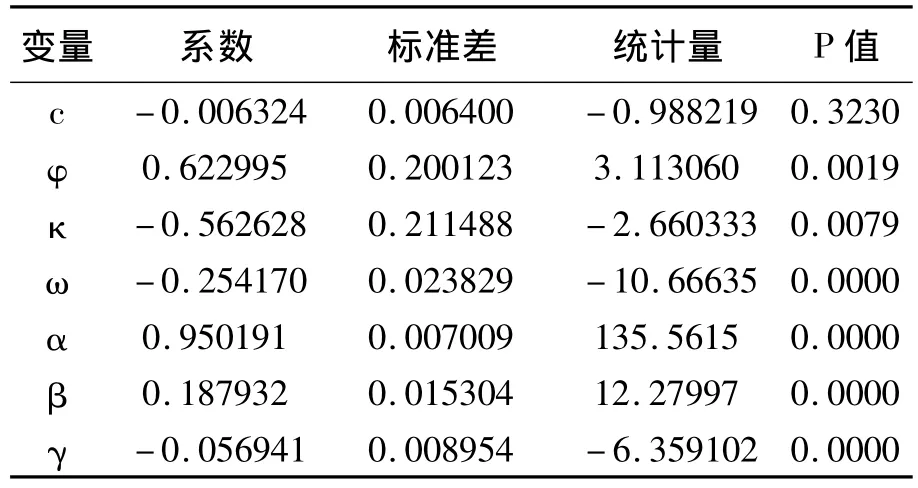

(三)模型估计与结果 采用Winrats7.0计量软件,模型估计结果见表2:

表2 EGARCH(1,1)模型估计结果

表2中的数据分析显示:

第一,除了均值方程中的常数项未通过显著性检验之外,其他几项参数的估计结果都较为理想,而进一步关于标准化残差平方的Ljung-Box检验也证实了模型估计是合理的。这就是说,本文采用EGARCH(1,1)模型估计沪深300指数期货的波动性比较合理。

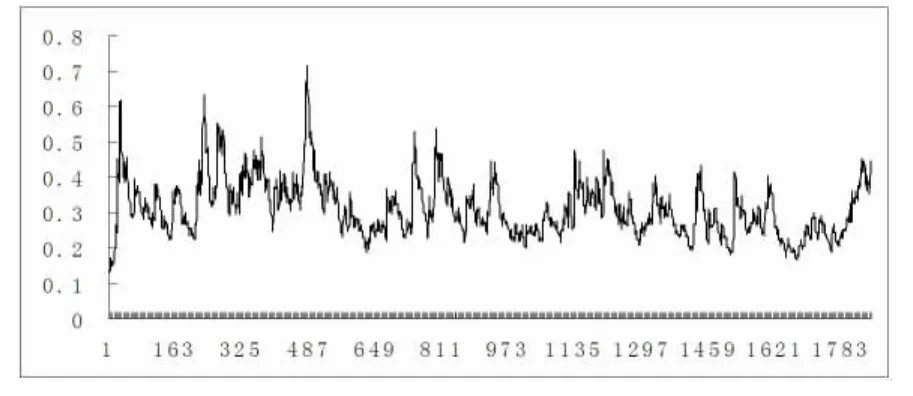

第二,根据模型估计结果绘制出条件标准差(见图7)。

图7 股指期货当月合约15分钟波动率

从上图中可以看出,当月合约15分钟高频收益率的条件标准差均值为0.32、最大值为0.72、最小值为0.13,将这一组数据转化为日标准差,则对应的平均值为1.37、最大值为3.05、最小值为0.55。与此同时,同一时期标普500指数期货和恒生指数期货的日条件标准差均值分别为1.17、1.08,均低于沪深 300 指数的日均标准差。这意味着,较之成熟市场的股指期货,沪深300指数期货的波动性更为显著、更加剧烈。

第三,代表波动非对称性的参数γ估计值介于-1和0之间,这意味着利空因素对市场波动性的影响要明显大于利好因素的影响⑮,即利空因素对沪深300指数期货市场的冲击更为显著。根据上述计量结果绘制的信息冲击曲线更能直观的反映这种波动非对称性(见图8)。

图8 信息冲击曲线

四、结论与建议

基于沪深300指数期货运行特征的实证分析表明,在当前我国股指期货市场的投资者构成主要以散户投资者为主、交易模式以日内投机交易为主的情况下,我国沪深300指数期货运行总体态势相对稳定,较之于国外成熟的股指期货市场,其波动性更显著和剧烈,并且其中利空影响明显大于利好影响,投机氛围较浓厚。鉴于此,本文的建议是:

第一,我国应尽快完善由政府、同业协会和交易所共同参与、有机结合的“三级监管制度”并且跨市监管,完善套期保值和价格发现的市场环境,重点打击恶意做空或做多行为,逐步形成有效的风险预警体系和疏导机制,避免金融衍生风险的积聚和扩散。

第二,由于多种原因,我国期货与现货市场做市商(即交易商)无论是数量和质量,还是投资理性和风险防范能力等,都与国外成熟市场存在较大差距,因此,大力发展和完善我国做市商制度是我国资本市场健康发展的一种必然选择。

第三,鉴于期货市场和现货市场之间的相辅相成而非竞争性的关系,因而通过健全和完善现货市场的信息披露制度、制订信息披露的准则、建立信息披露的规则体系和建设规范有序的信息平台,能较好地发挥期货市场规避系统风险、价格发现及资源配置的功能。

第四,由于期货市场并没有消除风险,只是将风险转移,而且股指期货存在高杠杆性,一旦其风险管理出现问题,不仅无法发挥其发现价格和分散风险的作用,甚至有可能引发市场混乱,因而,需大力推进资本市场制度创新,加强资本市场监管,加大资本市场违规处罚力度。

注释:

①Zhang& Lv.Mutual Relationship between NIFTY Stock Index Future and Spot Markets[M].International Conference on Business Intelligence and Financial Engineering,2010:437-441.

②Gahlot.DattaImpact of Future Trading on Efficiency and Volatility of the Indian Stock Market:A Case of CNX 100[J].Journal of Transnational Management,2011,(1).

③Wang& Ho.The Relationship of Price Volatility between TSE and TAIFEX Stock Indices Futures with Different Maturities[J].African Journal of Business Management,2010,(17).

④Bacha& Vila.Futures Markets,Regulation and Volatility:The Case of the Nikkei Stock Index Futures Markets[J].Pacific-Basin Finance Journal,1994,(2-3).

⑤Darrt&Rahman.Has Futures Trading Activety Caused Stock Price Volatility[J].Journal of Futures Markets,1995,(5).

⑥Hogson&Nicholls.The Impact of Index Futures Market on Australian Share Market Volatility[J].Journal of Business Finance and Accounting,1991,(2).

⑦Lee& Ohk.Stock Index Futures Listing and Structure Change in Time-Varying Volatility[J].Journal of Futures Markets,1992,(5).

⑧Laatsch,F.E.A Note on the Effect Index Futures on the Daily Returns of the of the Initiation of Major Market Component Stocks[J].Journal of Markets,1991,(3).

⑨Gorton& Pennacchi.Security Baskets andIndex-Linked Securities[J].The Journal of Business,1993,(66).

⑩Jegadeesh&Subrahmanyam.Liquidity Effects of the Introduction of the S&P500 Index Futures Contracton Underlying Stocks[J].The Journal of Business,1993,(66).

⑪王斌,徐晟.股指期货对我国股票市场波动性影响的实证分析[J].中国证券期货,2010,(8).

⑫张丹,杨朝军.股指期货对现货市场波动性与信息定价效率的影响——来自印度的经验证据[J].上海交通大学学报,2009,(9).

⑬邢天才,张阁.中国股指期货对现货市场联动效应的实证研究一一基于沪深300仿真指数期货数据的分析[J].财经问题研究,2010,(4).

⑭张宗成,王郧.股指期货波动溢出效应的实证研究一一来自双变量EC-EGARCH模型的证据[J].华中科技大学学报(社会科学版),2009,(4).

⑮这里的“利好”定义为收益的非预期正向冲击(Positive shock),“利空”为收益的非预期的负向冲击(Negative shock)。这样定义的好处是不必区分导致期价波动的信息来源,而只关注所造成的事实。