金融创新对我国商业银行信用风险影响的实证研究

2013-08-16佟玥

佟 玥

(西南民族大学经济学院,四川成都610041)

20 世纪80 年代以来,在金融自由化趋势的直接引发下,国际金融领域发生了一场以金融创新为主导的“金融服务业革命”。创新理论的奠基人、美国经济学家熊彼特指出:创新是指新的生产函数的建立,即企业家对生产要素实行新的组合。它包括产品的创新、新技术在生产过程中的应用、新资源的开发、新市场的开辟和新的组织活动的确立等方面。整个金融业的发展就是一部不断创新的历史,金融业的每一次重大发展,都离不开金融创新。在这场广泛而又深刻的创新浪潮中,金融创新究竟对商业银行面临的风险,尤其是信用风险造成了何种影响一直是理论界讨论的重要话题。

一、文献评述

国外学者们对金融创新影响的讨论既有微观层面的分析又有宏观层面的分析。微观方面的分析认为,金融创新作用主要涉及三方面:一是金融创新增加投资人和发行人在市场进行避险、投机和套利的工具选择范围,如Van Horne(1985)、Merton(1992)认为金融创新可以分散金融风险;二是金融创新降低交易成本及增加金融资产的流动性,如Merton(1992)认为金融创新使得资本集中并跨越时间和空间创造了流动性, 可以将流动性差的资产转化为流动性强的资产,从而使得整个市场的流动性得以加强;三是金融创新减少信息不对称和代理成本问题。在宏观层面的研究,Miller(1986)和Merton(1992)是该领域的先行者。Miller 认为金融创新有利于整体金融稳定和安全,严重的金融动荡将因金融创新而平息。Merton 更是认为金融创新是金融体系发挥促进实体经济发展作用的“引擎”。但是,Tufano(2002)认为Miller 对金融创新有利于金融稳定的判断可能过于乐观,金融创新对金融安全的宏观影响没有得到足够的重视。

国内也有许多学者研究了金融创新与金融风险的关系。石睿(2011)分别从微观和宏观两方面理论的分析了金融创新的影响。从微观层面看,金融创新对金融稳定起到的促进作用;从宏观层面看,金融创新有助于货币融通、金融体系稳定和金融发展安全等。而另一方面,金融创新可能带来金融脆弱性、危机传染性和系统性风险。陈子季(2000)从宏观方面在理论层面上对金融创新推动金融深化、金融创新活动中货币供求机制的变化以及金融创新与金融体系稳定性问题进行了探讨和分析。尹龙(2005)将金融创新与金融监管联系起来,他认为两者是相互促进的关系。规范的监管是创新的制度保障,富有生机的创新是节约监管资源、提高监管效率的重要途径。

以上学者的研究很有价值,但大部分是侧重理论分析,在金融创新对商业银行信用风险影响的研究结论方面并未完全达成一致,同时,既有研究中实证研究比较缺乏。本文拟从银行微观层面的角度,在讨论金融创新对其信用风险影响机制的基础上,选择15 家上市银行2004- 2011 年的面板数据,实证检验银行内部金融创新对于银行信用风险的影响。

二、银行的金融创新对信用风险影响的理论分析

根据中国银监会副主席唐双宁在2007 年金融创新监管工作会议上的报告指出,中间业务收入是衡量金融创新能力的一个重要指标。所以本文在讨论银行的金融创新时,主要指银行的中间业务创新。

总体上看,金融创新是金融深化的必然趋势,也是社会经济发展到一定程度的客观要求。总体而言金融创新是一把双刃剑,既有积极作用,也有消极方面。

金融创新对于银行而言的积极影响比较明显。金融创新对商业银行而言意味着技术进步,金融创新过程中涌现出的大量新型金融工具,如票据发行、可转让定期存单等,不仅有助于商业银行提高效益而且有助于防范风险;经营管理理论和方法的重大突破,如“负债管理理论”、“资产负债联合管理理论”等,使商业银行可以根据自己的需要进行资产负债管理和风险管理,使管理更加科学更加规范。

然而金融创新对于银行而言的负面影响也是不容忽视的:(1)金融创新扩大了银行的业务范围,出现了一些新兴的业务,而这些业务通常为表外因素,并不涉及账户的资产负债。这些业务主要依靠银行信誉,通过一定的人力、物力和承担一定的经济责任等来收取手续费和佣金。表外业务的开展减轻了银行资本需要量的压力,改善了银行当期收益和营运成本,提高了银行的盈利水平。但随着表外业务的增加,银行的或有负债也相应的增加了。一般而言,表外业务自由度大,透明度也相对比较差,这一缺点会加大银行的经营风险。比如当银行提供各种担保、承诺以及备用信用证时,稍有疏忽就会使银行从中介人变为债务人。如果此时市场资金紧缺,这些活动它还会使银行面临流动性风险。(2)监管无力或失效所带来的银行信用风险。金融创新活动的日益增多往往会使国家放宽某些金融管制,或取消、修改一些法令法规。由于一些旧的金融管制取消,新的监管措施又没有跟上,从而在金融管理方面出现某些“真空”地带。这样,金融创新活动就极有可能因规范性不够,监管不力,引发过度竞争或无序竞争,从而加大金融营运风险。

综合考虑以上金融创新对商业银行信用风险的正负面影响,从理论上无法确定哪种影响更明显,所以,金融创新给商业银行信用风险的影响并不确定。鉴于此,本文提出假设,金融创新给商业银行信用风险的正负影响有可能相互抵消,从而对信用风险的影响并不显著。

三、银行金融创新对信用风险影响的实证分析

(一)变量选择及数据来源

学者的研究表明,金融创新主要带来的风险是系统风险。这是因为(l)金融创新助长了投机活动,加剧了金融市场的动荡;(2)金融创新模糊了银行和非金融机构间的界限,使金融业竞争加剧,风险集中程度提高。所以本文选取了代表信用风险的指标作为被解释变量,具体选取了15 家上市银行的不良贷款率。本文选取商业银行微观因素进行分析。通过对商业银行内部影响因素的检验,最终选取了代表商业银行金融创新的指标中间业务收入以及商业银行单一最大客户贷款的占比、商业银行的资本充足率、总资产、总贷款数作为解释变量。由于本文研究金融创新对信用风险的影响,所以将金融创新水平作为解释变量。

本文首先选取了所有上市商业银行,在对各上市银行的数据进行平稳性分析后,剔除了没有代表性以及波动较大的一些银行的数据,最终选取了上海浦东发展银行、华夏银行、平安银行、民生银行、中信银行、南京银行、兴业银行、宁波银行、招商银行、北京银行、交通银行、农业银行、工商银行、建设银行、中国银行15 家银行的2004~2011 年的数据,所有的数据均来自各上市银行官方网站每年提供的财务报表。

(二)回归分析

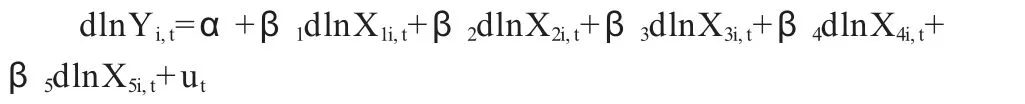

为了检验金融创新水平是否会影响银行的信用风险,本文对15家上市银行的中间业务收入与银行的不良贷款率进行了面板数据的回归分析。具体建立模型如下:

Yi,t=α+β1X1i,t+β2X2i,t+β3X3i,t+β4X4i,t+β5X5i,t+ut

其中Yi,t代表十五家商业银行每年的不良贷款率,X1i,t代表十五家商业银行的每年的中间业务收入,X2i,t代表十五家商业银行每年的资本充足率,β3X3i,t代表十五家商业银行每年单一最大客户贷款比,β4X4i,t代表十五家商业银行每年的总资产,β5X5i,t代表十五家商业银行每年的贷款增长率,ut代表随机扰动项。

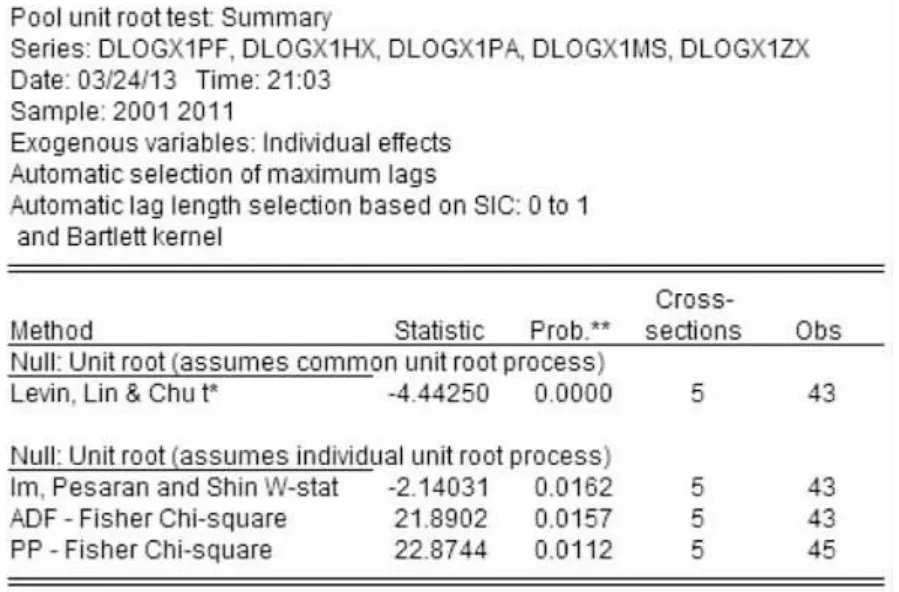

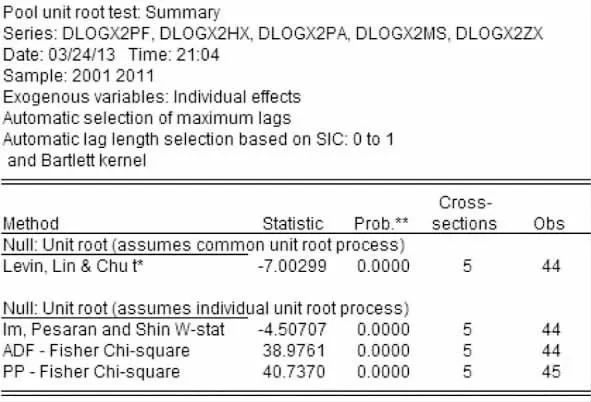

在回归分析之前,本文运用EVIEWS 软件对解释变量与被解释变量进行LLC 和Fisher- ADF 单位根检验, 结果发现商业银行的中间业务收入、总资产和贷款增长率都存在单位根。

图-1

图-2

图-3

图-4

所以,本文将各变量分别取对数后在进行一阶差分,其模型变形为:

将取对数的各变量再次进行单位根检验,结果显示单位根以消除。

再消除各变量的单位根后,我们对修正后的数据进行F 统计量检验,以确定各变量应该建立混合模型还是个体固定效应模型;对修正后的数据进行H 统计量检验,以确定各变量应该建立个体固定效应模型还是个体随机效应模型。通过检验,得出应该对各变量建立个体固定效应模型。

运用EVIEWS 软件,对各变量作回归,建立个体固定效应模型。

上述的回归分析的R2为0.82,结果可以看出:中间业务收入与银行的不良贷款率虽然是负相关,但是并不显著,其T 值只有1.66,并没有超过2。也就是说,我们可得出结论:银行自身的金融创新水平对于银行的信用风险作用并不明显。

四、总结与建议

本文选择银行内部的金融创新视角,讨论金融创新水平对银行信用风险的影响。结果显示金融创新对于银行信用风险的影响并不明显,这可能源于金融创新对于银行的信用风险的正面作用和负面作用相互抵消。我国正在进行以市场为导向的金融改革,金融运行的经济环境已发生了很大的变化,这不仅推动了金融发展的深化和金融效率的提高,同时也促进了金融创新的不断涌现。金融创新给经济带来了积极地效应,同时也增加了新的风险。我们应该发挥金融创新的积极影响,消除或减少金融创新带来的消极作用。

本文对于消除或减少金融创新给经济带来的消极影响提出了几点建议:一是健全和完善风险量化管理机制,进一步优化商业银行的风险度量模型;二是金融创新的主体必须提高认识水平,明确金融创新的目标必须建立在降低分散信用风险,增强盈利能力,提高经营效率和促进金融发展的基础上,才能有所作为,进而使得金融创新活动有序而不混乱,充分发挥金融创新的正面效应;三是金融当局要强化对金融创新主体的行为监督,建立有效的业务经营约束机制。

[1]陆磊、王颖.金融创新、风险分担与监管:中国转轨时期保险资金运用的系统性风险及其管理[J].金融研究,2005,(6).

[2]陈子季.金融创新的宏观效应分析[J].金融研究,2000,(5).

[3]尹龙.金融创新理论的发展与金融监管体制演进[J].金融研究,2005,(3).

[4]高全胜.金融风险计量理论前沿与应用[J].国际金融研究,2004,(9).

[5]张静、阙方平、王英杰.开放趋势下银行业的金融创新与监管制度创新[J].金融研究,2001,(12).

[6]张晓琴,冯莉.论金融创新与金融风险管理[J].商业研究,2005,(2).

[7]李正辉,邓晓.我国宏观金融风险测度研究[J].统计与信息论坛,2005,(1).

[8]乌画.银行信用风险的结构模型及其影响因素分析[J].系统工程,2009,(11).