金融业上市公司高管薪酬与企业绩效实证研究

2013-07-30韩絮

韩 絮

(安徽大学商学院,安徽 合肥 230601)

一、文献回顾

最早对金融业高管薪酬研究的学者是Barro( 1990),其研究认为CEO 的薪酬变化取决于薪酬绩效, 其衡量指标为股票回报和现金收益变动,充分体现了股票期权对高管人员的激励效应。王朝弟(2007)研究表明外部大股东能显著地提高银行绩效,内部第一大股东对银行绩效的影响并不显著,董事会与监事会规模和银行绩效正相关,但独立性难以得到保证。杨大光等对我国上市银行高管薪酬和经营绩效相关性研究,得出商业银行盈利水平和银行的规模因素是高管薪酬的主要影响因素,而风险控制因素对高管薪酬的影响不大。黄!研究表明银行业高管薪酬与公司业绩相关,并且由于自身经营的特点,高管薪酬与企业安全性、流动性业绩指标相关。苟开红认为商业银行高管的薪酬与主营业务收人、净利润无显著相关性,且高管薪酬总额与收人和利润还呈现出负的相关关系。陈学彬认为样本银行高管人员和员工薪酬与银行资产规模、资产收益率有较强的正相关性。

国内外学者对金融业的研究很少考虑保险业和证券业的高管薪酬问题,而都是针对银行业的高管薪酬进行实证分析。并且国内研究高管薪酬的学者一般在样本中都剔除掉金融行业的数据,由于金融业的特殊性,样本选取2012年金融业上市公司43家企业数据包含银行业16家、证券业19家、保险业4家、信托业及其他4家,建立关于金融业高管年薪与企业业绩的计量经济学模型,并对其进行回归分析。

二、 研究设计

(一)样本选取

本文数据来源于巨潮网,并与上交所及深交所官方网站数据进行对比,选取了42家沪深金融业上市公司的年报数据为主要分析对象,采用横截面数据进行分析。剔除业绩过差的ST、PT公司和数据披露不全面的;本文选取上市公司总收入排前三名的高级管理人员的收入平均值作为变量值,从而尽量避免某些报表中管理人员报酬数据不完整的问题。

(二)研究假设

假设:(1)金融业上市公司高级管理人员年度薪金报酬(对数形式,下同)与公司经营绩效存在显著的正相关关系;(2)金融业上市公司高级管理人员年度薪金报酬与公司规模存在显著的正相关关系;(3)金融业高管薪酬持股比例之间存在负相关的关系;(4)高级管理人员年度薪金报酬与公司股本中国有股所占比例的大小存在显著的负相关关系。对以上假设的真伪性做出检验,构建如下对数变换形式的线性模型:

我们采用Eviews6.0 统计软件进行估计与检验。

三、 实证分析

(一)描述性统计分析

我国金融业上市公司高管人员薪酬进行描述性统计分析可知,呈现以下特点:一是高管报酬和公司业绩。2012年我国沪、深两地金融业上市公司高管人员年度薪酬平均为239.80万元,最高为中国人寿(601628),为704.23万元;最低为中国平安(601318)为71.00万元。样本公司的平均净资产收益率为11.90%,最高的是兴业银行(601166),为26.65%,其高管人员平均报酬为360.43万元;最低是山西证券(000025),净资产收益率为2.37%,其高管人员平均报酬为139.2万元。样本公司的平均每股收益为0.75元,最高是兴业银行(601166)为3.22元,其高管人员平均报酬为360.43万元,最低是太平洋(601099),每股收益为0.043元。二是持股状况分析。高管人员“零持股”现象比较严重,在选取的42家样本中,有36家高管持股比例为0,占样本的85.71%,且在高管持有所在公司股份的这6家公司中高管人员持股数量5%以上仅有1家,剩余5家为持股比例在1%以下,由于这种特殊情况,在做回归分析时将剔除高管人员持股占总股本的比例这一变量。

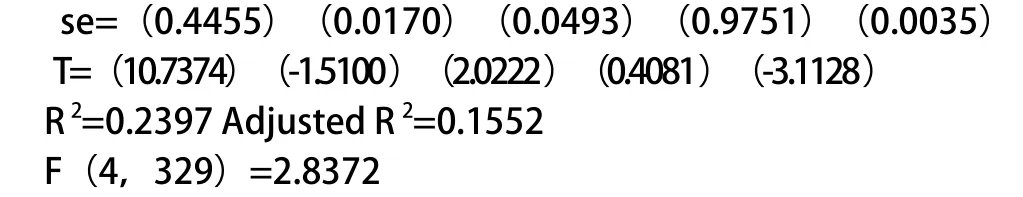

(二)回归分析

对此模型的参数,采用统计分析软件 Eviews6.0 进行估计与检验。回归结果如下:

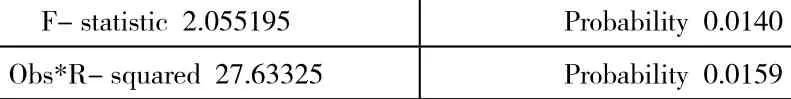

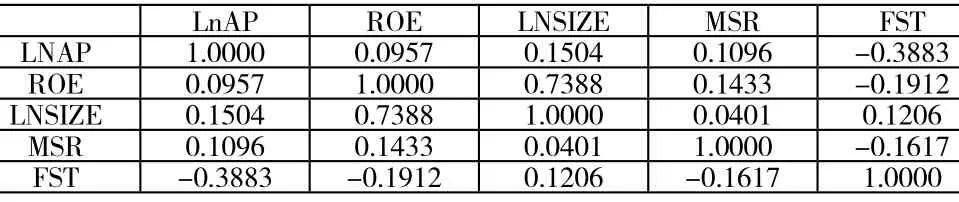

为检验随机误差项是否存在异方差,进行White检验,结果见表2。从结果中可以看到在1%的显著水平下不存在异方差。解释变量的相关系数矩阵如表3,可知此模型不存在多重共线性。

表2 White Heteroskedasticity Test

表3 变量的相关系数矩阵

四、结论与对策

1.金融业上市公司高级管理人员年度薪金报酬与公司经营绩效存在的负相关关系,但不显著;金融业上市公司高级管理人员年度薪金报酬与公司规模显著正相关;金融业上市公司高级管理人员年度薪金报酬与高管持股比例不显著;金融业上市公司高级管理人员年度薪金报酬与国有股比例显著负相关。

2.建立和完善短期与长期激励方式相结合的薪酬激励模式,长期薪酬激励方式有利于降低代理成本,减少管理者的投机概率;加强金融业高管收入信息的披露,提高高管人员薪酬信息的透明度;政府应对金融上市公司的高管薪酬进行监管;政府应加强对金融业高管的监督管理,在薪酬体制中加入反映市场业绩与风险的指标,高管薪酬应与公司业绩挂钩,同时应加入声誉风险、合规风险、信用风险等指标。

[1]Barro J. Performance and turnover of bank CEOs [J]. Journal of Labor Economics, 1990 (04).

[2]王朝弟.中小商业银行公司治理机制与经营绩效关系的实证分析[J].南开管理评论,2007(04).

[3]杨大光,朱贵云,武治国.我国上市银行高管薪酬和经营绩效相关性研究[J].金融论坛,2008(08).

[4]黄琚,蒋颍歌,田彬.金融业上市公司高管薪酬影响因素的实证研究[J].经济问题探索,2010(05).

[5]苟开红.我国股份制商业银行薪酬构成及长期激励研究[J].国际金融研究, 2006(11).

[6]陈学彬.中国商业银行薪酬激励机制分析[J].金融研究,2005(07).