上市公司综合财务报表分析案例研究:四川长虹近3年年报分析

2013-11-10高景丽

高景丽

(绵阳师范学院商学院,四川 绵阳 621000)

上市公司的财务报表分析是通过收集、整理上市公司的财务会计报告中的财务数据及相关信息,在结合宏观经济环境、同行业的不同公司和本公司历史业绩的横向、纵向的比较过程中,通过多种方法的应用达到透过纷繁的财务业务表象理解公司盈利能力和发展趋势的目的,为利益相关者能够做出正确决策提供帮助。本文将以四川长虹(沪市代码:600839)近3年(2010—2012)年报的报表分析为案例,研究探讨上市公司综合财务报表分析的方法运用,并从中体现财务分析对信息使用者研读公司整体状况的作用。

一、四川长虹近3年年报报表分析架构

综合财务分析须将相关资料综合、归纳、整理,并进行对比,本文的报表分析包含如下几个部分:公司基本情况、财务指标分析、比较分析、综合财务分析。资料来源是四川长虹2010至2012年公开披露的财务报表数据、信息以及宏观经济信息、行业信息。运用的分析方法有:比率分析法、比较分析法、趋势分析法及杜邦分析法等。

二、四川长虹近3年年报报表分析内容

(一)公司基本情况

四川长虹电器股份有限公司(简称四川长虹),1988年经绵阳市人民政府[绵府发(1988)33号]批准进行股份制企业改革试点而设立的股份有限公司,同年原人民银行绵阳市分行[绵人行金(1988)字第47号]批准公司向社会公开发行了个人股股票。1994年3月股票上市流通。主营业务: 家用电器、电子产品及零配件、通信设备、计算机及其他电子设备、电子电工机械专用设备、电器机械及器材、电池系列产品、房地产开发经营等。

(二)财务指标分析

信永中和会计师事务所有限责任公司为四川长虹2010、2011、2012年年报均出具了标准无保留意见的审计报告。财务指标依据长虹近3年年报合并报表的财务数据计算得出。我们将用于分析的财务指标分4类:营运能力指标、短期偿债能力指标、长期偿债能力指标及盈利能力指标。

1.营运能力指标

表1 营运能力指标

总资产周转率分析:总资产的周转速度越快,反映公司销售能力越强、资金的整体营运效率越高。长虹近年来的资产周转速度高于行业的平均水平,但在2012年有下降趋势出现。

应收账款周转率分析:该指标反映应收账款收回速度快慢,如果较低,则说明企业的资金过多地呆滞在应收账款上,影响资金的获利能力。长虹近年来的应收账款周转速度高于行业水平,应收账款回收能力较强,避免了资金在应收账款账户的占用,也提高了利润的质量。

存货周转率分析:存货的周转率反映存货转化为现金或应收账款的能力。该指标越大,说明存货的占用水平越低。从表1看到长虹的存货周转率近年来一直比较低,应该加强存货的管理,在保证生产连续性的前提下,尽可能减少存货占用经营资金,提高资金使用效率。四川长虹的资金营运能力总体较好,不足处是存货周转不佳。

2.短期偿债能力指标

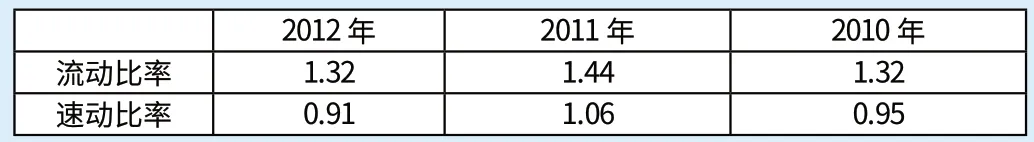

表2 流动比率表

流动比率分析:流动比率反映了企业资产中比较容易变现的流动资产对流动负债的保障情况,一般认为制造业企业合理的最低流动比率为2,四川长虹近3年流动比率均低于2,说明短期偿债能力不足。

速动比率分析:速动比率的理想值应达到1,长虹2012年和2010年的速动比率均低于1,说明存货对流转资金的占用严重影响了短期偿债能力,短期债权人的债务安全性不高,从这两项财务指标显示四川长虹近年来短期偿债能力偏弱。

3.长期偿债能力指标

表3 长期偿债能力指标

资产负债率分析:该项指标保持在60%—70%之间,反映整体债务风险处于较安全范围,也充分利用了财务杠杆。利息保障倍数分析:利息保障倍数较高,表明支付利息的能力有保障。四川长虹近年来长期偿债能力较好,财务风险较小。

4.盈利能力指标

表4 盈利能力指标

销售净利率分析:四川长虹近3年的销售净利率逐年下滑。销售净利率的下降一方面与整个家电行业的竞争激烈有关,另一方面也与公司的经营管理有关。

总资产利润率分析:它表明资产整体盈利能力。长虹的该项比率较低,影响了净资产收益率的提升。

净资产收益率分析:净资产收益率反映了企业股东获取投资报酬的高低。长虹的这个指标与行业先进水平相比还是比较低的,应该进一步加强管理,挖掘潜力,提高获利能力。

每股收益是一个市场价值指标,受净资产收益率偏低的制约,四川长虹的每股收益较低,影响了该公司股票的市场价值。

从表4指标看出四川长虹近年来盈利能力较低,对公司的长远发展和证券市场的市场表现不利。

(三)主要指标比较分析

1.结构百分比分析

表5 四川长虹近三年资产负债表结构百分比分析

从资产负债结构表分析看到:四川长虹近3年的流动资产占总资产的比例都在70%以上,表明营运资产的营运效率不高;固定资产的比例相对较低,不利于产能扩大和技术进步。货币资金的比重偏高,降低了资产的整体收益率,负债中短期债务的比重大大超过长期债务,使近期的清偿压力较大,应降低短债的比例。

2.定基百分比分析

表6 四川长虹近3年利润表定基比率分析(以2010年为基准年)

从表6的利润趋势分析看到:四川长虹近3年毛利率基本稳定,而利润总额及净利润则递减,在2012年营业利润为负数,2012年的完全靠营业外收支将利润扭亏。管理费用、财务费用、资产减值损失在近3年有持续快速增长。2012年营业利润亏损主要由资产减值损失和财务费用增长引起。对家电企业而言,存货囤积容易带来资产减值损失 。

3.同行业比较分析——2012财务指标比较分析0

表7 四川长虹2012年主要财务指标行业比较

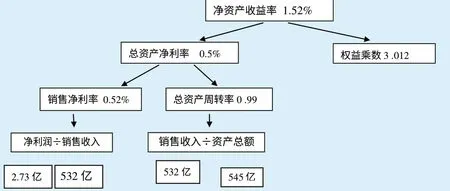

三、综合性财务分析——四川长虹2012年财务指标杜邦分析

图1 四川长虹2012年财务指标杜邦分析

四、财务分析综合结论

从以上财务指标比率分析、比较分析及杜邦分析,可以看到:四川长虹2012年的资金营运能力低于上年,盈利能力在3年中最差,偿债能力变化不大。与同行业相比,最弱的指标是净资产收益率,而这项指标正是杜邦分析法的核心指标,也是关键性财务指标,体现公司为股东获取盈利的能力。

对2012年净资产收益率用杜邦分析法进行因素分解,可以看到负债对净资产收益率的影响:一方面增大了权益乘数,另一方面增大财务费用而使销售净利率下滑(利润表定基分析)。

总之,四川长虹在2012年整体财务状况不尽理想,从近3年观察有下滑趋势。应采取调整债务结构、降低货币资金比重、降低存货以避免存货减值等措施,争取整体财务状况的好转,为股东带来更佳回报,并赢得更好的市场表现和市场认可。