“四大”审计对企业税收管理活动的影响——税收规避视角的实证研究

2013-07-25胡永亮

陆 菲,胡永亮

(中国人民大学商学院,北京100872)

作为企业一项重要的财务支出,税收管理行为一直以来都是学者们重点关注的问题之一。在以往的研究中,学者们主要关注企业在财务报告成本和税收成本之间如何权衡,以及影响企业采取不同权衡策略的因素。然而,自安然事件所暴露出来的税收丑闻,以及近年来企业避税活动日益普遍甚至严重的大背景下,大量的研究开始转为探讨企业税收规避活动的影响因素。[1]

这些研究从最初的发现企业的盈利能力、规模、资产结构、海外经营活动以及研发活动等会影响企业的税收规避活动外,开始进一步发现管理层特征、高管激励、股权结构等也会造成各企业间税收规避活动存在巨大差异。而且,关于企业税收规避活动的理论研究也在不断推进。早期的研究将税收规避活动视为企业实现价值最大化的方式,因为税收规避意味着企业减少了对政府的支付。然而,近期的研究发现,由于企业在进行避税活动时,为了避免被税务当局发现,往往采取非常复杂且不透明的交易活动来掩盖其避税行为,这恶化了企业内外部的信息不对称程度。企业内部人往往利用这种信息不透明的机会从事某些自利行为,获取私有收益。从而,税收规避活动也是一种代理问题。[2-3]

虽然现有文献从上述理论出发,发现了若干影响企业避税行为的因素,但是,从审计角度出发的文献还较少。具体而言,金鑫和雷光勇[4]以审计意见和审计收费为切入点,发现审计监督降低了企业的税收激进度。McGuire等[5]则发现审计师的行业专长会使企业的税收规避程度更大,但是,他们却并没有发现审计师的类型(即是否是“四大”审计)也会对其有影响。

采用中国上市公司2008—2010年的数据,从税收规避的委托代理理论出发,本文实证考察了国际“四大”审计对企业税收规避程度的影响。“四大”审计可以有效降低企业的信息不对称,抑制企业的代理问题。[6]从而,“四大”审计的企业更不会担心税收规避过程中所引发的内部人机会主义行为,这使得“四大”审计的企业更有可能采取激进的税收筹划行为。因此,我们预期,“四大”审计的企业有着更高的税收规避程度。采用两个指标来衡量企业的税收规避程度,我们的多元回归分析证实了上述理论预期。在控制审计师的自选择偏差之后,本文的结论依然成立。我们还进一步发现企业的外部治理机制与“四大”审计存在相互替代的关系。当公司面临着更激烈的产品市场竞争时,“四大”审计对税收规避的影响程度会被显著弱化。这进一步证实了税收规避的委托代理观。本文的结论为税收规避的影响因素研究增加了新的证据,也补充了现有的关于审计师选择的经济后果的学术文献。

1 文献综述

早期关于企业税收规避行为的研究,大多从企业财务特征和资产结构入手。他们发现,企业盈利能力越强、规模越小、资本密集度越高、研发支出越多,税收规避程度越高。[7-8]特别是那些有着巨额海外业务的跨国企业,其税收规避程度更高。[9]

最近,更多的研究开始从公司治理角度更为深入地探讨企业税收规避行为的影响因素。从高管激励的角度出发,Desai和 Dharmapala[2]发现,高管激励可以显著降低企业的避税程度;Armstrong等[10]发现,对税务经理的薪酬激励显著降低了企业的实际所得税率。Rego和 Wilson[11]则发现,对高管的权益风险激励越高,企业税收规避动机越强。

从税收规避的代理观出发,Chen等[12]发现,相比非家族企业,家族企业的税收规避动机更弱。这主要是因为家族企业更在乎声誉,为了防止投资者担心企业避税所带来的内部人机会主义行为,从而对股票进行折价等非税成本,家族企业会更少避税。也有文章从审计的角度研究企业的税收规避行为。[4-5]

2 理论分析与研究假说

税收规避的代理观认为,企业在进行避税活动时,为了避免被税务部门发现,往往会采取复杂且不透明的交易活动来掩盖其避税行为。这些交易在帮助企业避税的同时,由于其过于复杂且不透明,也恶化了企业内外部的信息不对称程度。这使得企业内部人往往利用这种信息不透明的机会从事自利行为。

可见,企业的税收规避活动会衍生大量非税成本,这反过来会影响企业进行税收规避的动机。因为税收规避会恶化企业的信息环境,从而投资者会对企业的税收规避活动采取谨慎态度。例如,对于税收规避较为严重的企业,投资者会对其股票进行折价[13],市场甚至会对企业的税收规避行为呈现显著为负的反映,特别是在代理冲突较为严重的企业。[14]为了降低上述非税成本,高代理冲突的企业会更少避税。例如,Wang[15]发现,信息透明度越低的企业,代理冲突越严重,从而避税程度也越低。Chen等[12]则发现,在乎声誉的家族企业会更少避税。这是因为家族企业的代理冲突更为严重,为了提高企业的声誉,他们愿意放弃避税所带来的税利,而避免避税的非税成本。基于中国资本市场的研究同样发现大股东在税收规避过程中存在机会主义行为。[16]

既然代理冲突会影响企业的避税动机,那么作为降低企业代理冲突的一个重要机制,审计师也应会影响企业的避税活动。现有的大量文献都发现,国际“四大”审计可以有效缓解企业的代理冲突,且这一现象不仅存在于资本市场高度发达的美国,也同样存在于新兴资本市场。因为“四大”审计可以降低企业的信息不对称,缓解代理冲突,从而企业在税收规避过程中的机会主义行为会被有效抑制,这降低了避税所带来的非税成本。从而,在“四大”审计的企业,避税程度会更高。基于此,我们提出本文的第一个研究假说:

H1:相比非“四大”审计的企业,“四大”审计的企业有更高的税收规避程度。

除了“四大”审计之外,企业的外部治理机制还有很多,且这些治理机制之间存在相互替代的关系。如果真如前文所阐述的,“四大”审计对税收规避的影响是因为缓解了企业的代理冲突,那我们应该会观察到其他可以缓解企业代理冲突的外部治理机制,会显著弱化“四大”审计对税收规避的影响。产品市场竞争作为一个重要的外部治理机制,受到了学者们的广泛关注。大量的基于中国资本市场的研究表明,产品市场竞争可以有效降低企业的代理冲突。[17]我们预测,当企业所处行业的产品市场竞争越激烈时,“四大”审计对企业税收规避的影响越弱。基于此,我们提出本文的第二个研究假说:

H2:企业所处行业的产品市场竞争越激烈,“四大”审计对税收规避的影响程度越低。

3 研究设计与描述性统计

3.1 实证模型

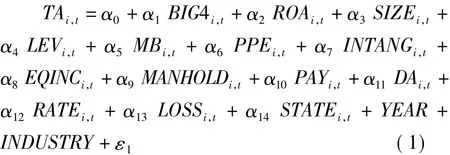

为了检验“四大”审计对企业税收规避的影响,我们设置了如下实证模型:

模型(1)用来检验本文的第一个研究假说。为了检验本文第二个研究假说,我们需要将BIG4与产品市场竞争(HHI)进行交互,以考察交互变量的显著性。

3.2 变量定义

3.2.1 因变量TA(税收规避程度)

我们采用两种方法衡量企业的避税程度。避税指标一般分为两大类,一类指标是使用企业的实际所得税率及其变体,另一类指标则使用企业的会计—税收差异及其变体。

对于第一类指标,国外的文献大都采用实际税率(ETR)衡量企业的避税程度。ETR越小,表示企业的避税程度越高。其中,ETR=(所得税费用-递延所得税费用)/税前会计利润。然而,与国外的税收政策不同,中国的上市公司享受着广泛的税收优惠,从而各公司的名义税率不尽相同。因此,各公司的实际所得税率并不能很好反映其避税程度。为此,我们使用名义所得税率减去实际所得税率的差额(RATE_diff)来反映企业避税程度。RATE_diff越大,企业的避税程度越高。

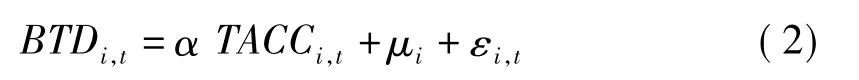

在第二类指标方面,我们使用扣除应计利润影响之后的会计—税收差异(DDBTD)刻画企业的避税程度。DDBTD由模型(2)计算得到:

TACC为总应计利润,等于(净利润-经营活动产生的净现金流)/总资产。BTD为会计—税收差异,等于(税前会计利润-应纳税所得额)/期末总资产,其中,应纳税所得额=当期所得税费用/名义所得税率。μi表示公司i在样本期间内残差的平均值,εi,t表示 t年度残差与公司平均残差 μi的偏离度。DDBTD= μi+ εi,t,代表 BTD 中不能被应计利润解释的那一部分。DDBTD越大,企业的避税程度越高。上述指标被广泛使用。

3.2.2 自变量

BIG4是衡量企业是否由国际“四大”审计的虚拟变量。企业当年聘请的审计师为国际“四大”时,BIG4取1,否则为0;

HHI表示当年度企业所处行业的产品市场竞争程度。HHI的计算方法如下:首先,按照中国证监会公布的《上市公司行业分类与代码》,我们将上市公司共分为21类(剔除了金融行业);然后,计算出各公司当年度营业收入占行业内所有上市公司营业收入之和的比重;最后,将各公司的比重进行平方并加总,即得到各行业的产品市场竞争程度。这一数值越大,表明行业内产品市场的竞争程度越小。为了便于理解,我们用1减去该数值,使得HHI越大,产品市场竞争程度也越大。

3.2.3 控制变量

借鉴文献[12],我们在模型(1)中设置了如下控制变量:

业绩水平(ROA),等于年末净利润除以总资产;企业规模(SIZE),等于年末总资产的自然对数;负债水平(LEV),等于年末总负债除以总资产;成长性(MB),等于年末市场价值除以账面价值;有形资本密集度(PPE),等于年末固定资产净值占总资产的比重;无形资本密集度(INTANG),等于年末无形资产净值占总资产的比重;投资收益(EQINC),等于年末投资收益占总资产的比重;管理层持股比例(MANHOLD)和管理层的货币薪酬(PAY),这两个变量用来控制管理层动机对企业避税的影响;MANHOLD等于管理层持股占总股数的比重;PAY等于前三名高管平均薪酬的自然对数;盈余管理程度(DA),我们使用分行业分年度横截面回归的修正[18]模型估算得到[19],公司在进行盈余操纵时,为了降低盈余管理的税收成本,可能会选择一部分非应税项目进行盈余操纵,这会降低公司的税收负担;企业的名义所得税税率(RATE);上期是否亏损(LOSS),当公司上一年度的净利润小于0时,LOSS取1,否则为0。公司上一年度的亏损可以用来抵减当年度的应纳税额,因此当公司上一年度亏损时,本年度的税负会较低;是否国有控股(STATE)。当公司的最终控制人为国有时,STATE取1,否则为0。最后,我们还在模型中加入了年度(YEAR)和行业(INDUSTRY)虚拟变量来控制年度和行业效应。

3.3 样本选择

本文使用2008—2010年的所有A股上市公司为初始样本。之所以从2008年开始,主要是考虑到我国在2008年开始实行新的所得税法。采用这一样本区间可以消除制度变迁对研究结论的影响。在初始样本的基础上,本文对以下样本进行了剔除:(1)金融行业的上市公司;(2)研究所需数据缺失的样本;(3)实际税率异常的样本(大于1和小于0);(4)当期所得税费用小于0的样本。当企业当期的所得税费用小于0时,表明不需要缴纳所得税,从而不会有避税动机。经过筛选,本文最终得到3 658个观测值。

本文名义所得税率数据来自于WIND数据库,其他数据均来源于CSMAR数据库。此外,为了剔除异常值影响,我们对模型中的连续变量在1%和99%的水平进行了缩尾处理。

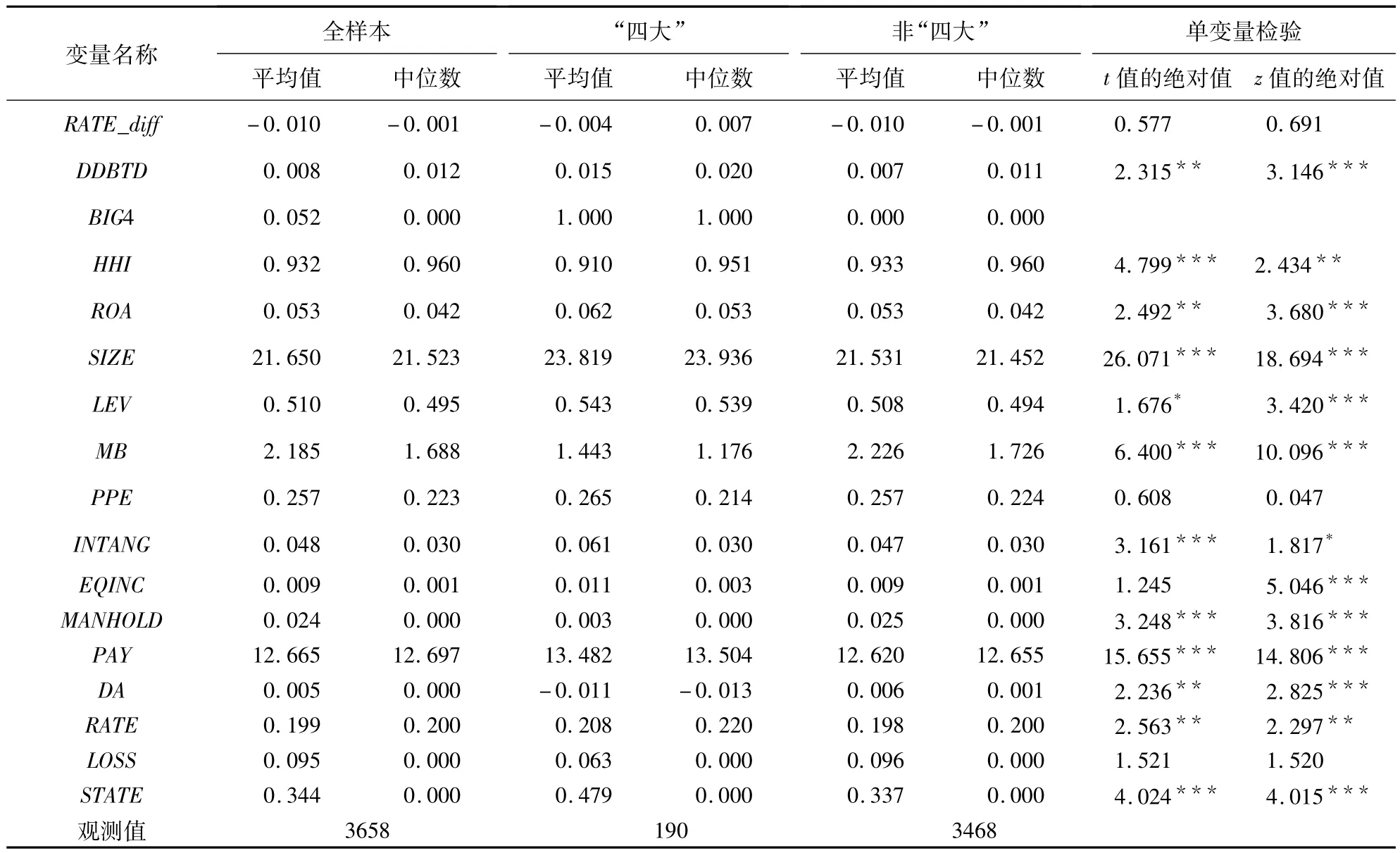

3.4 描述性统计

我们在表1列示了变量的描述性统计结果。表1共分为四部分:全样本的描述性统计、“四大”和非“四大”样本的描述性统计以及“四大”和非“四大”样本的均值和中位数的差异检验。由描述性统计可以看出,“四大”样本和非“四大”样本存在着很大的差异。我们主要关注本文两个避税指标的差异。虽然“四大”审计公司的RATE_diff要明显大于非“四大”审计的公司,但是均值和中位数检验均不显著。这可能是因为我们未能控制其他变量的影响。然而,“四大”审计公司的DDBTD却要显著大于非“四大”审计的公司。这说明“四大”审计和非“四大”审计公司的避税程度确实存在差异。

表1 描述性统计

4 实证检验结果与分析

4.1 第一个研究假说的实证检验

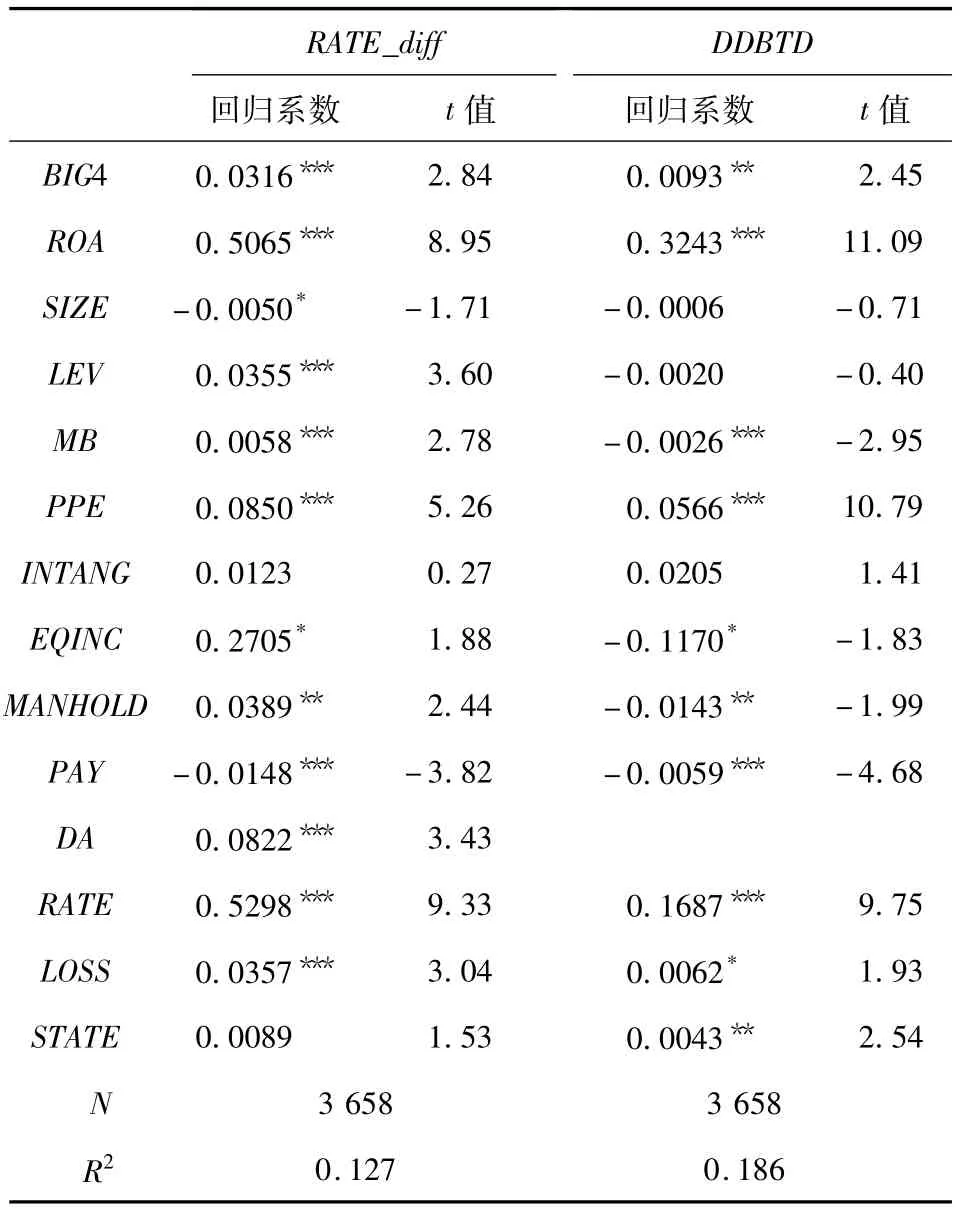

我们在表2列示了第一个研究假说的实证检验结果。按照避税衡量指标的不同,表2的结果被分为两部分。表2的结果显示,当避税指标为RATE_diff时,BIG4在1%的置信水平显著为正,这说明“四大”审计的公司,其避税程度高;当避税指标为DDBTD时,BIG4也显著为正,这再次证明,相比非“四大”审计的公司,“四大”审计的公司有着更高的税收规避程度。总之,表2的结果证实了本文的第一个研究假说。

对于其他变量,盈利能力越强、资本密集度越高、投资收益越多、货币薪酬的激励水平越低以及上一年度亏损的企业,税收规避程度越高。这与前人的研究结论大体一致。

表2 第一个研究假说的实证检验

4.2 自选择偏差

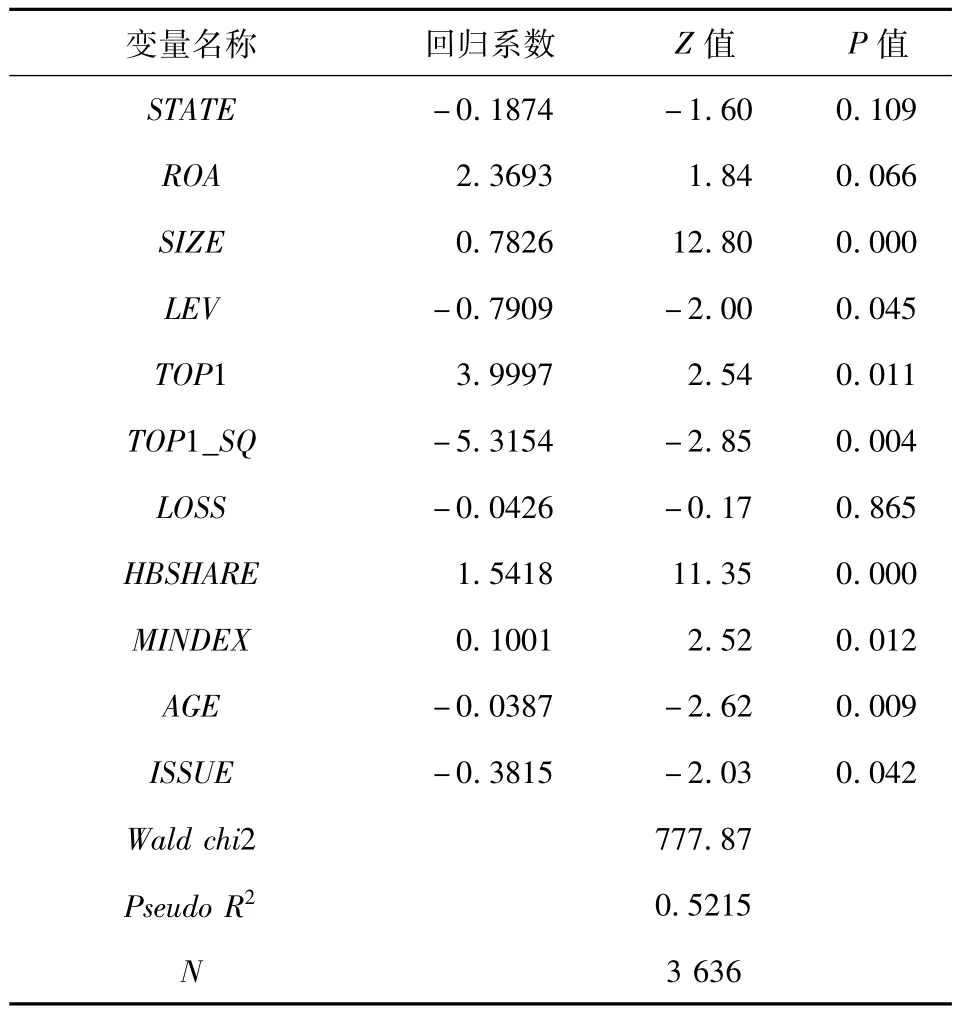

虽然表2的结果显示,“四大”审计的公司有较高的税收规避度,但这一结果的发生很可能是审计师的自选择偏差所造成的。也就是说,并不是“四大”审计使得公司更多避税,而是因为“四大”审计师事务所选择的公司本来就具有较高的税收激进度。为了解决这一偏差,我们进一步采用Heckman两阶段回归的方法进行了稳健性测试。具体而言,我们对影响公司选择“四大”的因素进行了实证回归。回归结果列示在表3。在表3的基础上,我们计算出 Inverse Mills Ratios(IMR),并将其代入模型(1)重新回归。回归结果见表4。

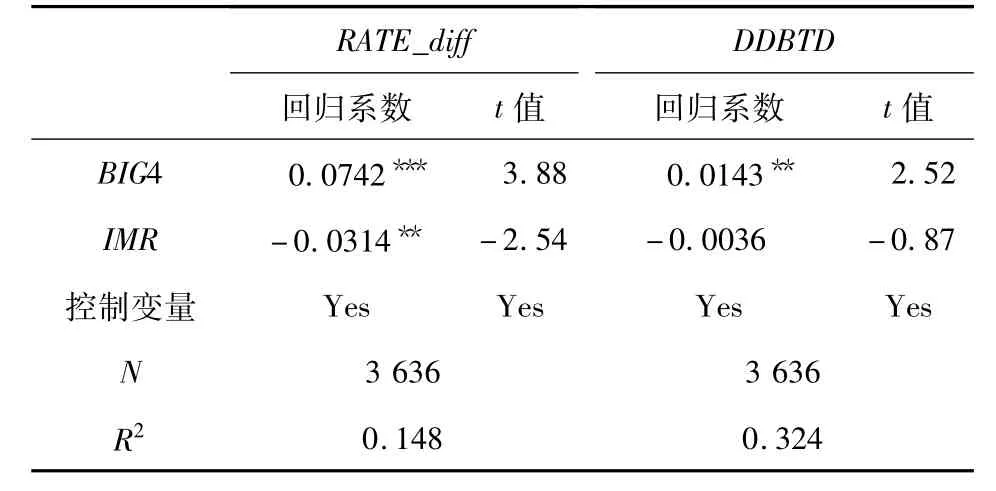

表4的结果显示,当避税指标为RATE_diff时,IMR在5%的置信水平显著。当避税指标为DDBTD时,IMR并不显著。我们也发现,即使在控制审计师的自选择偏差之后,BIG4的显著性没有任何改变。这说明本文的结论是稳健的。此外,考虑到其他控制变量的结果与表2没有任何实质性差异,我们在表4未报告控制变量的回归结果。

表3 Heckman第一阶段:“四大”选择模型的回归结果

表4 Heckman第二阶段的回归结果

4.3 第二个研究假说的实证检验

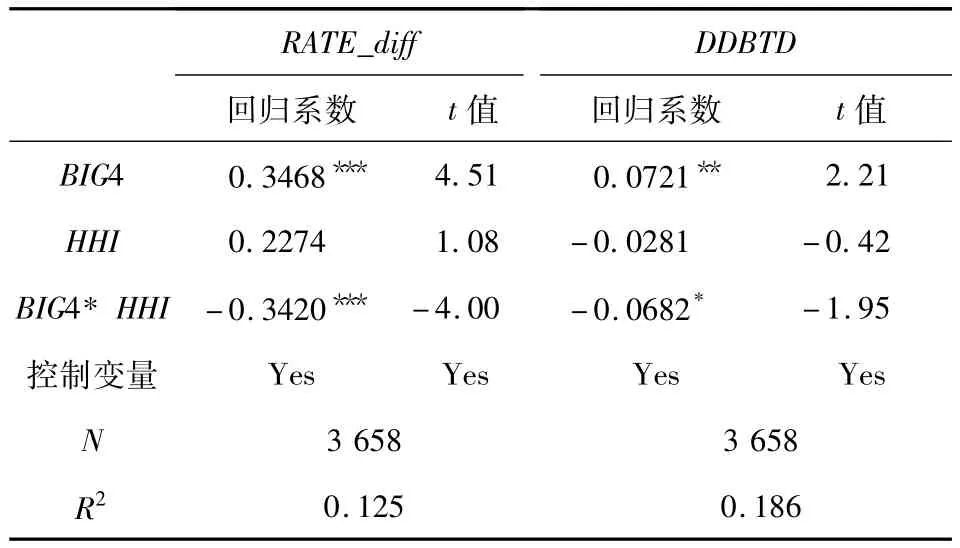

我们在表5列示了第二个研究假说的实证检验结果。我们主要关注BIG4*HHI这一变量。结果显示,在两个回归模型中,BIG4*HHI回归系数的符号均与预期一致,且回归系数均在1%和10%的置信水平显著。综合来看,表5的结论验证了本文的第二个研究假说,这也是对第一个研究假说的进一步补充。

表5 第二个研究假说的实证检验结果

5 结论

近年来,从委托代理理论出发,研究企业的税收规避活动正成为一个新兴的学术领域。在这一理论基础上,本文考察了“四大”审计对我国上市公司税收规避活动的影响。因为“四大”审计可以有效降低企业的信息不对称,抑制企业的代理问题,从而,“四大”审计的企业更不会担心税收规避过程中所引发的内部人机会主义行为,这使得“四大”审计的企业更有可能采取激进的税收筹划行为。因此,我们预测,“四大”审计的企业有着更高的税收规避程度。

采用中国上市公司2008—2010年的数据,我们构建了两个衡量企业避税程度的实证指标。多元回归分析的结论表明,“四大”审计的公司有着更高的避税程度,这证实了本文的理论预期。我们进一步发现,企业的外部治理机制与“四大”审计存在相互替代的关系。当公司面临更激烈的产品市场竞争时,“四大”审计对税收规避的影响程度会被显著弱化。这进一步证实了税收规避的委托代理观。此外,在对审计师的自选择偏差进行修正之后,本文的结论依然存在。

本文的结论为企业税收管理和税收规避活动影响因素的研究增加了新的证据,也补充了现有的关于审计师选择经济后果的学术文献。

[1]Hanlon M,Heitzman S.A Review of Tax Research[J].Journal of Accounting and Economics,2010,50(2-3):127-178.

[2]Desai M,Dharmapala D.Corporate Tax Avoidance and Highpowered Incentives[J].Journal of Financial Economics,2006,79(1):145-179.

[3]Desai M,Dharmapala D.Corporate Tax Avoidance and Firm Value[J].The Review of Economics and Statistics,2009,91(3):537-546.

[4]金鑫,雷光勇.审计监督、最终控制人性质与税收激进度[J].审计研究,2011(5):98-106.

[5]McGuire S T,Omer T C,Wang D.Tax Avoidance:Does Tax-Specific Industry Expertise Make a Difference[J].The Accounting Review,2012,87(3):975-1003.

[6]王鹏,周黎安.中国上市公司外部审计的选择及其治理效应[J].中国会计评论,2006,4(2):321 -344.

[7]Zimmerman J L.Taxes and Firm Size[J].Journal of Accounting and Economics,1983(5):119 -149.

[8]Gupta S,Newberry K.Determinants of the Variability in Corporate Effective Tax Rates:Evidence from Longitudinal Data[J].Journal of Accounting and Public Policy,1997,16(1):1 -34.

[9]Rego S O.Tax-Avoidance Activities of U.S.Multinational Corporations[J].Contemporary Accounting Research,2003,20(4):805-833.

[10]Armstrong C S,Blouin J L,Larcker D F.The Incentives for Tax Planning[J].Journal of Accounting and Economics,2012,53(1-2):391-411.

[11]Rego S O,Wilson R.Equity Risk Incentives and Corporate Tax Aggressiveness[J].Journal of Accounting Research,2012,50(3):775-810.

[12]Chen S,Chen X,Cheng Q,et al.Are Family Firms More Tax Aggressive than Non-family Firms[J].Journal of Financial Economics,2010,95(1):41 -61.

[13]Kim J B,Li Y,Zhang L.Corporate Tax Avoidance and Stock Price Crash Risk:Firm-level Analysis[J].Journal of Financial Economics,2011,100(3):639 -662.

[14]Hanlon M,Slemrod J.What Does Tax Aggressiveness Signal?Evidence from Stock Price Reactions to News About Tax Shelter Involvement[J].Journal of Public Economics,2009,93(1 -2):126-141.

[15]Wang X H.Tax Avoidance,Corporate Transparency,and Firm Value[C]//2011 American Accounting Association Annual Meeting-Tax Concurrent Sessions.(2011 -08 -05).http://ssrn.com/abstract=1904046.

[16]吕伟.控股股东代理成本、纳税筹划方案抉择及其市场价值:基于J有限公司的案例研究[J].南开管理评论,2011,14(4):138-148.

[17]姜付秀,黄磊,张敏.产品市场竞争、公司治理与代理成本[J].世界经济,2009(10):46 -59.

[18]Jones J.Earnings Management During Import Relief Investigations[J].Journal of Accounting Research,1991,29(2):193 -228.

[19]Dechow P,Sloan R,Sweeney A.Detecting Earnings Management[J].The Accounting Review,1995,70(2):193-225.

[20]樊纲,王小鲁,朱恒鹏.中国市场化指数——各地区市场化相对进程2009年度报告[M].北京:经济科学出版社,2010.